-

标普500又创新高了

薛洪言

/ 2024-02-16 18:36 发布

/ 2024-02-16 18:36 发布美东时间周四,美股三大指数集体收涨。截至收盘,标普500指数涨0.58%报5029.73点,再创历史新高。

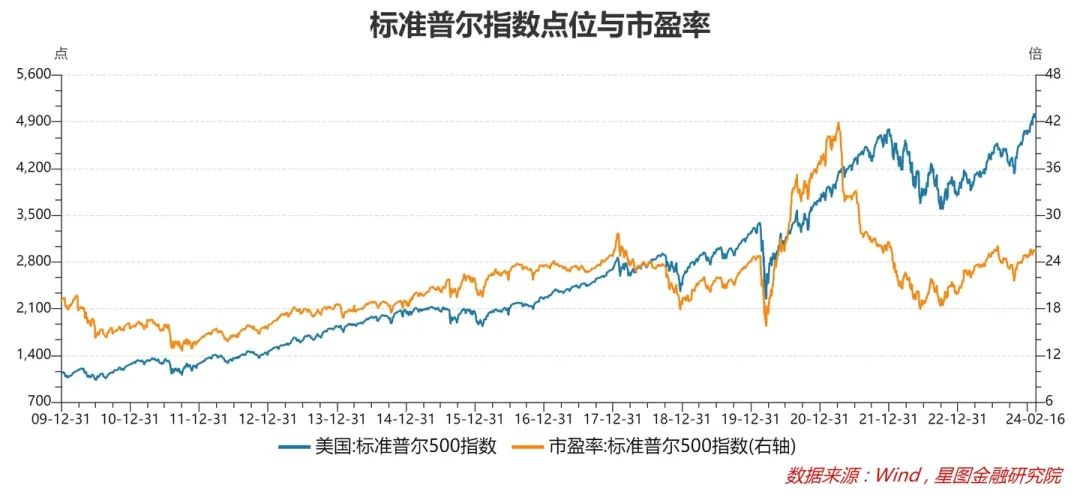

标普500指数创新高,市盈率在近10年处于高位,在近三年却是低位。

这几年,美股一直在涨,盈利也在增长,估值反而降下来了。

截至2024年2月15日,标普500指数市盈率25.66倍,相比2021年4月的41倍,反而显得很合理。这表明,这两年美股盈利的增长大幅超过股价上涨,涨的不是泡沫,是盈利。

看指数本身,太过抽象,看主要成分股,全球知名公司云集。

看指数本身,太过抽象,看主要成分股,全球知名公司云集。当前,标普500指数第一大行业为信息技术,占比40%。微软、苹果、谷歌、英伟达、脸书、博通赫然在列。

第二大行业为可选消费,占比12.4%。亚马逊、特斯拉、家得宝、奈飞、麦当劳、迪士尼网罗其中。

第三大行业金融,占比11.7%。伯克希尔、摩根大通、VISA、万事达、美国银行、富国银行、美国运通为主要成分股。

第四大行业医疗保健,占比11.5%。有礼来、联合健康、强生、默克、艾伯维等医药巨头。

这些巨头,都是全球性公司,不仅在美国赚钱,在全球也极具竞争力。仅全球化这一点,A股鲜有公司可以匹敌。

过去这么多年,投资标普500的投资者,表面上买入了一揽子美国公司,实际上买的是全球巨头的盈利能力和成长性。既便美国经济陷入衰退,只要全球经济有亮点,对这些巨头来说,都是东方不亮西方亮。

买好的,还要买的好。

标普500成分股无疑是好公司,但当前买入时点好不好?

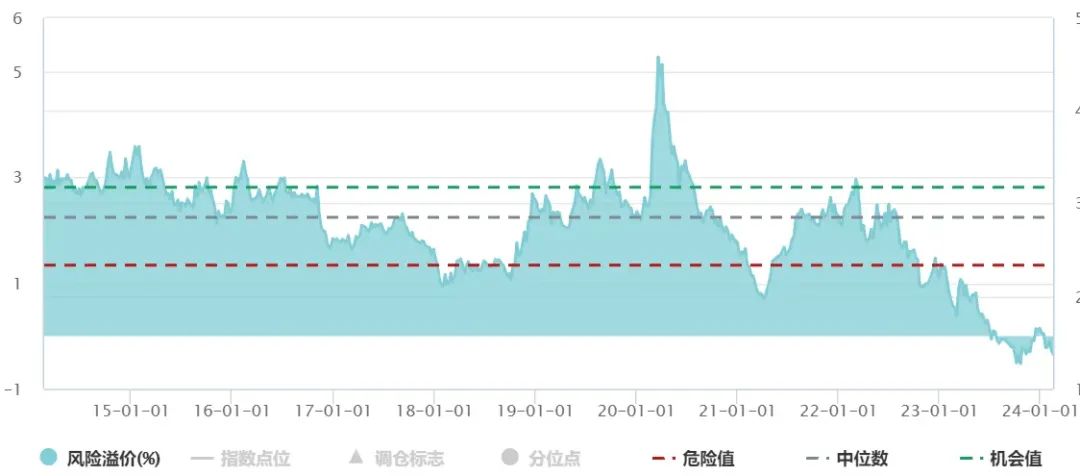

以10年期美债利率衡量标普500指数的风险溢价(标普500市盈率的倒数-10年期美债利率),截止2024年2月15日,风险溢价为-0.34%。

风险溢价为负值,说明标普500的内含收益率比10年期美债利率还要低。低于无风险利率,显然不合逻辑。反证当前标普500的估值偏高,当然,10年期美债利率处于历史高位也是重要原因。

![1708079784878382.png ~9D]3(PS~6M1RI1D{Z43]54.png](https://img.sjqcj.com/data/upload/2024/02/16/1708079784878382.png)

接下来,要么标普500的估值降下来,要么10年期美债利率降下来,否则,现在投资标普500就没有逻辑。

10年期美债利率会不会下降,取决于美联储何时降息,降息多少。结合美国当前通胀形势看,大概率在3%左右会停留较长时间,市场抢跑后,美债利率较最高点已有较大降幅,继续下降的空间不大。

至于标普500估值回落,要么源于股价下降,要么是盈利增长。历史上看,标普500指数更多地靠盈利增长来消化估值,走出了慢牛、长牛行情。

未来会怎样?在发生改变之前,不妨默认历史仍会延续。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号