-

历史上票据飙升、但中长期贷款羸弱,市场如何表现?【天风策略】

徐彪

/ 2022-06-12 21:07 发布

/ 2022-06-12 21:07 发布摘要

5月开始,我们对市场整体的判断是反弹到3月下旬疫情爆发之前的水平,当前各个指数已经在逐步接近这个位置,后续走势关键因素是什么?5月社融短贷、票据激增,但中长期贷款增速仍然下降,如何理解? 1、如何正确理解中长期贷款增速? (1)每一次历史的大底,都对应着代表经济预期的【中长期贷款增速】的转折。(1)货币宽松到信用宽松比较通畅,比如说16年初、20年3月,但前者需求不行,能够通畅主要是依靠供给侧改革。(2)货币宽松到信用宽松不太通畅,比如说05年、12年、18年,需求都比较差,宽货币到宽信用需要一定的时间,中长期贷款增速分别在05年末、12年末、19年初才起来。 (2)短贷票据的增速,对市场的走势影响不大。背后的原因可能在于虽然短贷票据起来,但企业仍然没有积极扩产意愿,主要借短贷票据维持企业日常经营和缓解短债压力,甚至用于票据贴现套利和结构性存款。以至于经济预期仍然较差,所以对市场走势的影响不大。 (3)历次票据短贷飙升,但中长期贷款羸弱时,市场都是震荡市:(1)05.6-05.12虽然涨跌幅9.5%,但最大跌幅达到-12.8%;(2)11.11~12.9:震荡市,涨跌幅-10.6%;(3)18.6~18.12:震荡市,涨跌幅-10.6%。 (4)当前信用结构仍然较差,中长期贷款仍然还在回落,基建隐性债务没有宽松,城投债发行仍然较差(5月份),而房地产销售恢复还需要时间,因此中性假设,中长期贷款增速可能要8、9月才能明显回升(增速超过3月份),市场才可能看到向上beta。 由于市场对此反应极其敏感,市场大级别向上,往往与中长期贷款同步,因此,预判中长期贷款什么时候可以起来,将决定了市场的中期趋势,这也是下文要讨论的重点: 2、如果立刻起来:在3月下旬的平台位置,可以高看一线,类似20年疫情后的一波强势反弹 (1)相比20年初:不同点主要在于武汉疫情前经济处于复苏趋势,而上海疫情前经济处于衰退的趋势。 (2)如果当前中长期贷款增速能够立刻起来,并且持续性的修复,说明稳增长开始真正发挥效果,实体融资需求恢复,经济预期出现拐点,市场向上趋势确立,短期外部宏观因素成为次要因素,盈利回升叠加信用扩张,市场迎来指数级别行情,出现类似20年4月开始的强势反转。 (3)但是,中期趋势和拐点的确认,至少需要同比增速的读数比3月份之前高,即重点在于增速能否扭转疫情前的中长期贷款的下降趋势。 3、如果一季度后才起来:短期市场对政策效果、经济复苏斜率不明朗,能否做多的核心矛盾在于外围因素 (1)相比12年:不同点主要在于对海外的预期情况,彼时国内外经济周期同步,海外经济衰退,启动第3轮、第3.5轮的量化宽松,但是当前中美经济周期错位,海外通胀压力迫使美联储加紧收缩。 (2)如果中长期贷款增速需要一季度后才起来,市场可能会类似2012年初在社融起来后迎接一波反弹,但随着代表经济预期的【中长期贷款增速】迟迟不起来,短期市场可能会对政策、经济预期感到不明朗。因此,短期能否做多或者说短期市场走势的关键,在于外围市场,即海外通胀及美联储加息预期的变化。而中期趋势和拐点的确认,仍然需要等待中长期贷款增速的扭转。 4、如果起来后再度回落:类似19年初指数上涨一波,回落后没有Beta,但存在结构性机会 (1)19年初海外下行压力较大,并且一直持续到19Q3:海外经济下行周期跟随货币收缩周期持续到2019Q3,这也就是为什么国内的制造业及出口下滑严重。 (2)Q1的中长期贷款的复苏是国内市场能够抵挡19年海外下行压力重要因素,虽然Q2中长期贷款增速再度回落,市场Beta消失,但盈利的见底回升带来结构性机会,Q2开始白酒、半导体出现的结构性机会。因此,如果中长期贷款起来后,后续再度回落,海外再起波折时也不必悲观。虽然市场指数级别行情结束,但是彼时盈利见底回升,能够抵御海外的流动性收紧,市场仍然有结构性机会。 5、如果一直震荡下跌:总量层面可能不会有大机会,市场仍可能有结构性行情,但估值也大概率面临上限 (1)需要注意的是,中长期贷款增速主要刻画的是地产、基建为首的当前经济支柱情况。如果中长期增速一直震荡下跌,也就意味着地产、基建投资增速难有大的起色,仅代表市场总体层面可能不会有太大的机会,仍然可能存在结构性行情,但整个战线会大幅收缩。 (2)但考虑到今年资金增量较为困难(国内:今年月均发行仍然在百亿以内;海外:欧洲央行和美联储流动性收缩),即便出现结构性行情,估值也大概率面临上限。

01

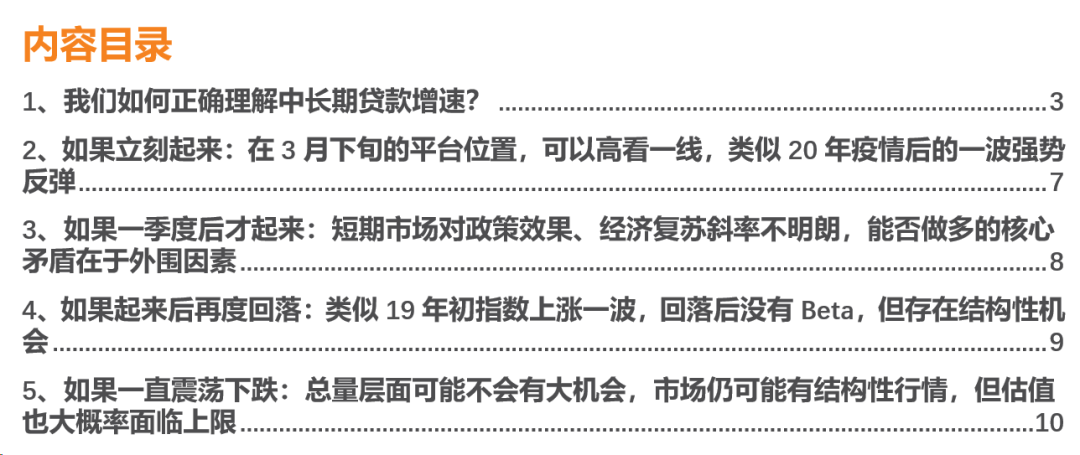

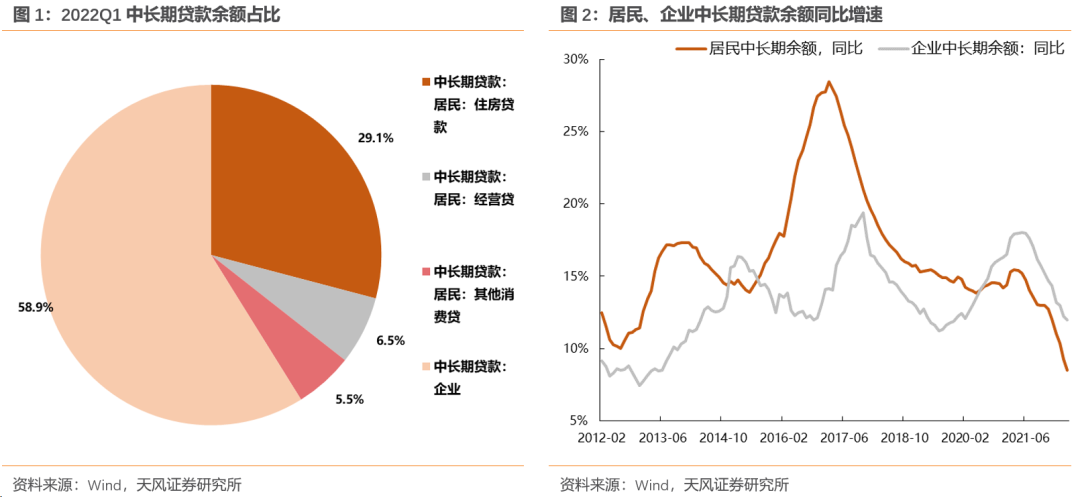

我们如何正确理解中长期贷款增速? 1、从宽货币到宽信用,即债务总额增速刚刚起来的信用扩张前期,信用起来更多依靠短贷、票据,随后才是代表经济预期的【中长期贷款增速】起来(实体融资需求真正代表实体部门信心)。 2、中长期贷款增速反转和市场的大底是同步指标,每一次历史的大底,都对应着代表经济预期的【中长期贷款增速】的转折,例如05年末、12年末、16年初、19年初、20年3月。 3、中长期贷款余额中,企业中长期贷款是大头,占比接近六成,居民中长期贷款占比大概在三成至四成,当前居民中长期贷款的增速下滑的压力是大于企业中长期贷款增速。居民中长期为什么起来取决于地产销售;市场中期趋势更关键在于企业中长期能不能修复,也就是稳增长发挥效果的程度。 4、虽然信用扩张初期中长期贷款增速通常滞后于短贷、票据,但是由于货币到信用的传导不通畅,短贷、票据并不一定会带动中长期贷款起来,或者需要很长时间才能起来。企业可能没有积极扩产意愿,主要借短贷和票据维持企业日常经营和缓解短债压力,甚至用于票据贴现套利和结构性存款,导致中长期贷款迟迟起不来。 5、因此,中长期贷款什么时候可以起来以及未来的走势,将决定了市场的中期趋势,这也是接下来要讨论的重点。

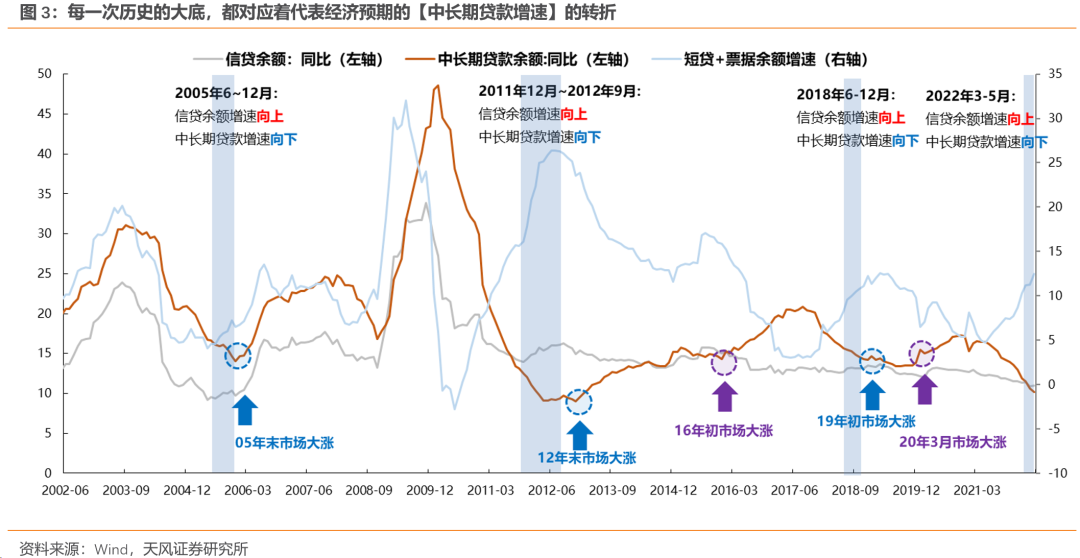

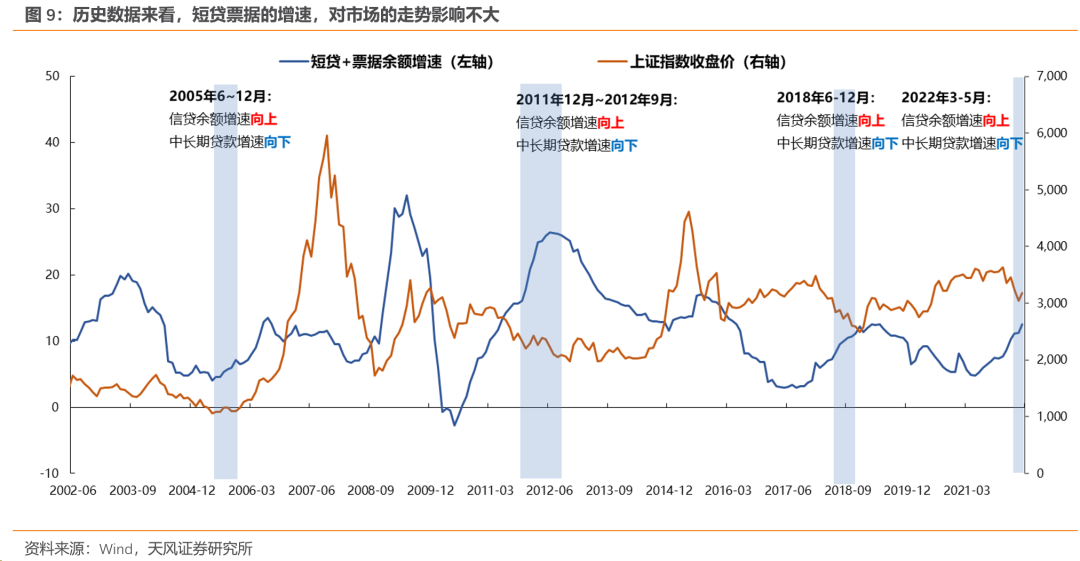

6、过往来看,每一次历史的大底,都对应着代表经济预期的【中长期贷款增速】的转折: (1)货币宽松到信用宽松比较通畅(紫色箭头),比如说16年初、20年3月,但前者需求不行,能够通畅主要是依靠供给侧改革。 (2)货币宽松到信用宽松不太通畅(蓝色箭头),比如说05年、12年、18年,需求都比较差,宽货币到宽信用需要一定的时间,中长期贷款增速分别在05年末、12年末、19年初才起来。蓝色柱子代表信贷向上,但是中长期贷款增速向下,社融结构不好,信贷的支撑主要依靠票据和短贷。

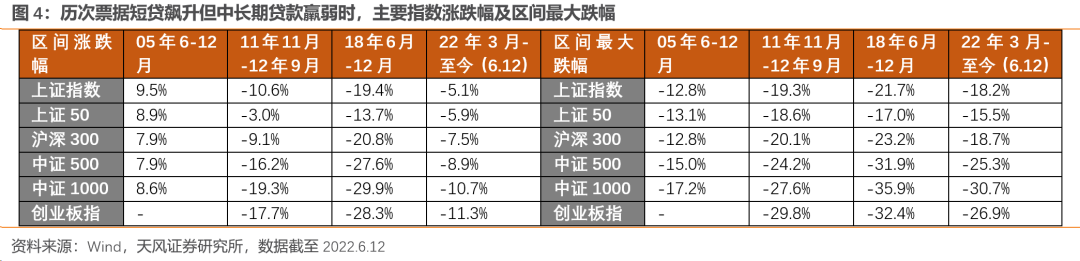

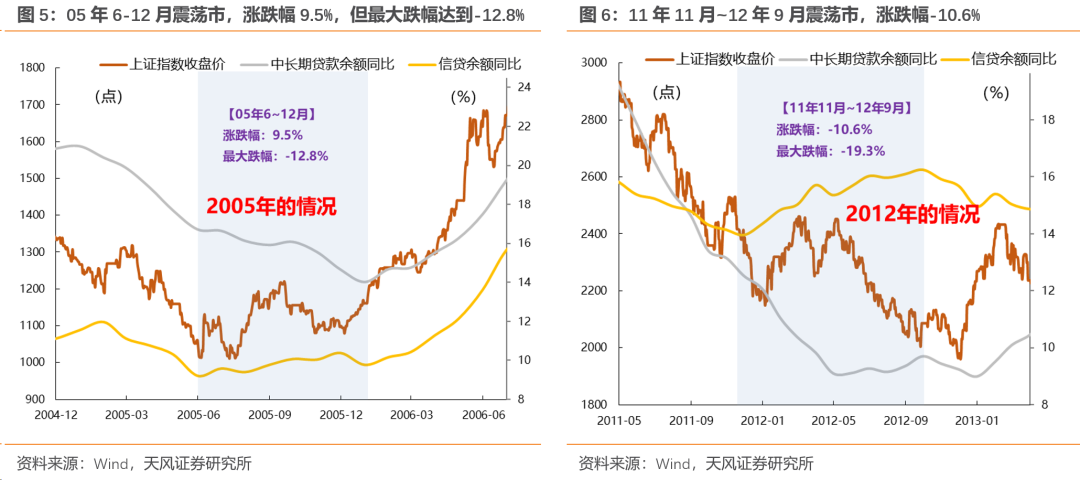

7、历史来看,历次票据短贷飙升,但中长期贷款羸弱时,市场都是震荡市: 一、05年6-12月:震荡市,涨跌幅9.5%,但最大跌幅达到-12.8% (1)05年6月信贷虽然见底回升但是结构仍然较差,中长期贷款羸弱。 (2)721汇改带动资产重估以及7、8月信贷数据的持续向好使得市场迎来一波小反弹。 (3)但是步入9月,中长期贷款仍然往下,CPI、PPI均大幅低于预期,三季报万得全A归母净利润下跌2.75%,2002下半年以来的首次转负,市场再度迎来又一波回调直至中长期贷款增速见底。 (4)虽然该区间整体获得正收益+9.5%,但是在此期间行情反复,最大跌幅甚至达到-12.8%,波动极大。 二、11年11月~12年9月:震荡市,涨跌幅-10.6%,最大跌幅达到-19.3% (1)11年末12年初信贷见底回升,虽然中长期贷款仍然较差,尽管在3月两会总理明确表示经济增长严峻,GDP将在八年内首次低于8%,但在2月、3月PMI、信贷超过市场预期叠加2月14日再度降准后,指数仍然在年初走出一小波牛市。 (2)步入5月,国内外同时遭受经济衰退,4月工业增加值断崖式下跌,尽管6、7月两度降息、9月险资入场、11月暂停IPO,仍然没有阻止指数的一路往下。在5月初至12月初阶段,指数下跌接近20%。 (3)随着12月中长期贷款增速的企稳,工业增加值突破10%超出市场预期,国内经济明显改善,市场也迎来底部。 三、18年6月~12月:震荡市,涨跌幅-10.6%,最大跌幅达到-19.3% (1)18年贸易战是市场的核心矛盾, 18年7月份过后贸易摩擦虽然仍然是主要影响因素,但市场的反应越来越小。 (2)18年6月开始信贷开始扩张,但是代表经济预期的【中长期贷款增速】仍然没起来,指数也随之下滑,18年末市场对经济预期极差,但随着12月中长期贷款增速的企稳,国内经济明显改善,市场也迎来底部。 四、22年3月~至今(6.12):震荡市,涨跌幅-5.1%,最大跌幅达到-18.2%。

8、历史数据来看,短贷票据的增速,对市场的走势影响不大。背后的原因可能在于虽然短贷票据起来,但是企业仍然没有积极扩产意愿,主要借短贷和票据维持企业日常经营和缓解短债压力,甚至用于票据贴现套利和结构性存款,以至于经济预期仍然较差,所以对市场走势的影响不大。

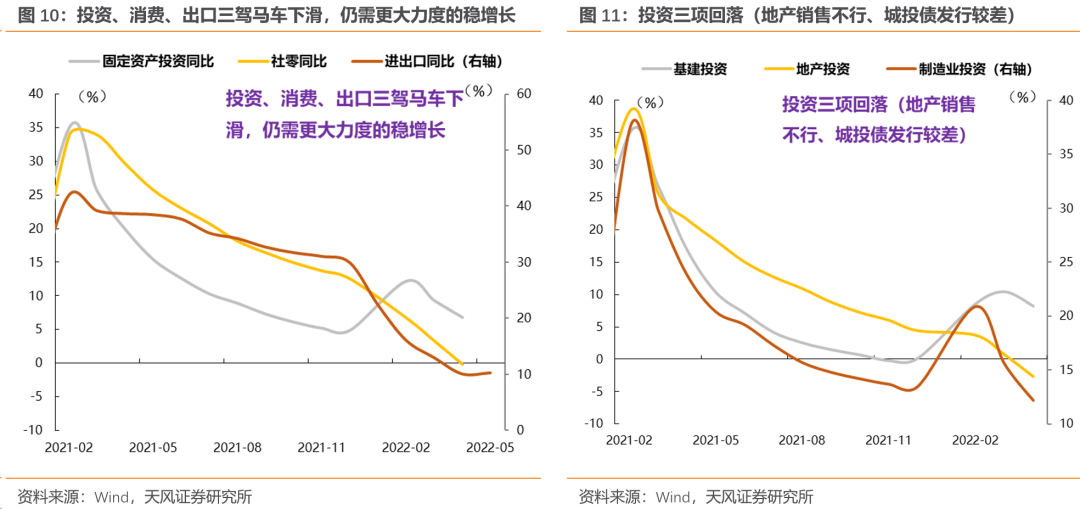

9、站在当前,信用结构仍然较差,中长期贷款仍然还在回落,基建隐性债务没有宽松,城投债发行仍然较差(5月份),而房地产销售恢复还需要时间,因此中长期贷款增速可能要8、9月在能回升,市场才可能看到向上beta。由于市场对此反应极其敏感,市场大级别向上,往往与中长期贷款同步,因此,预判中长期贷款什么时候可以起来,将决定了市场的中期趋势,这也是下文要讨论的重点。

02

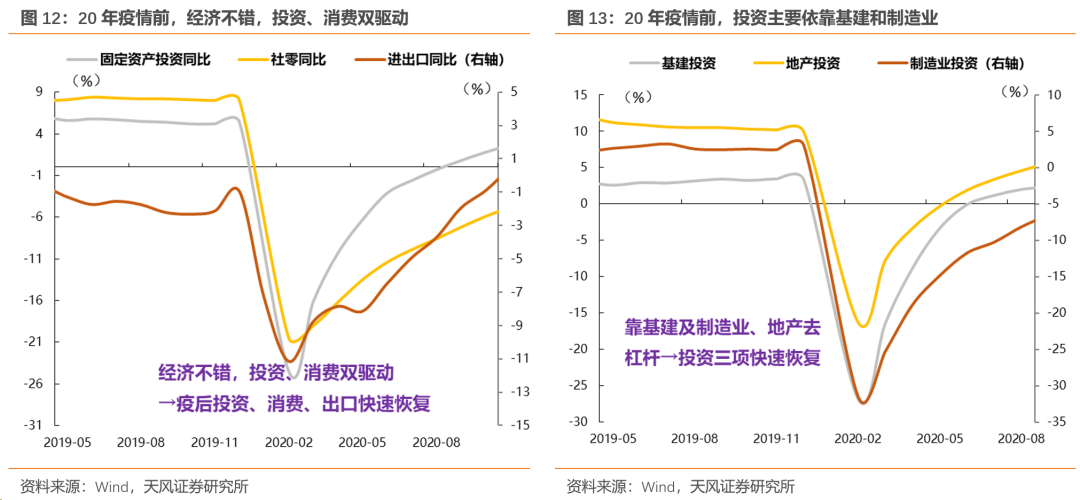

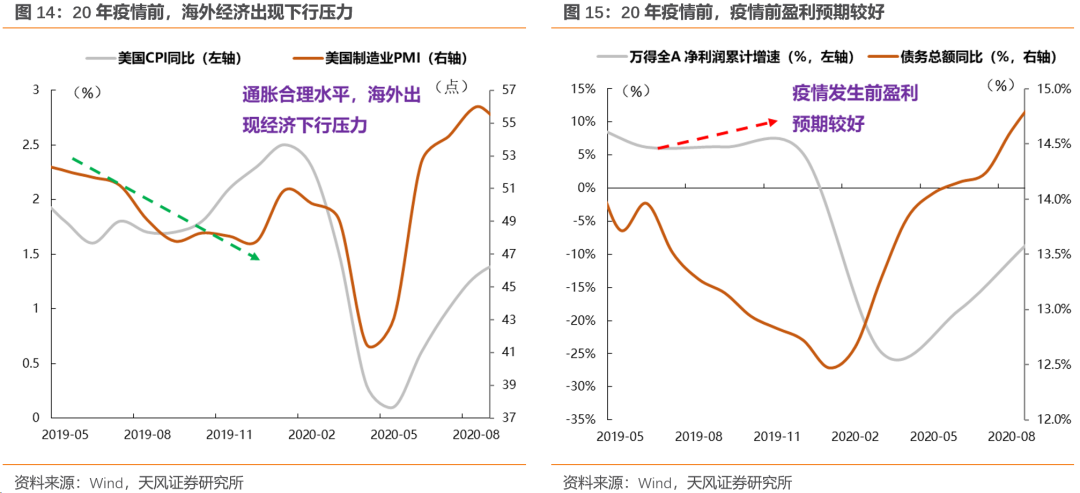

如果立刻起来:在3月下旬的平台位置,可以高看一线,类似20年疫情后的一波强势反弹 我们在报告《国内交易复苏、海外交易衰退,可能都为时尚早》详细对比2022与2020年初的宏观环境。 1、武汉疫情之前,海外虽然出现经济下行压力,但是国内经济本来就处于复苏趋势当中,疫情后海外情况使得我们出口、制造业大幅改善,因此,疫情后经济很快回到原有的复苏轨道当中 2、而上海疫情之前,国内经济本来就处于衰退的趋势当中,再叠加疫情前后海外情况使得我们出口、制造业开始面临压力,因此,单单是疫情的改善,没办法扭转有效需求不足的问题,更大力度和更快速度的稳增长可能是十分必要的。 3、如果当前中长期贷款增速能够立刻起来,并且持续性的修复,说明稳增长开始真正发挥效果,实体融资需求恢复,经济预期出现拐点,市场大底确定,短期外部宏观因素成为次要因素,盈利回升叠加信用扩张,市场迎来指数级别行情,出现类似20年初的一波强势反弹。 4、但是,中期趋势和拐点的确认,至少需要同比增速的读数比3月份之前高,即重点在于增速能否扭转疫情前的中长期贷款的下降趋势:今年4月上海疫情封城,深圳疫情防控仍然严格,地产销售及企业正常生产活动遭受中断,前者大幅拉低了居民中长期贷款,而后者影响企业中长期贷款,4月比较可能是一个类似20年3月的极值点。因此,中长期贷款增速的立刻起来,指的是增速至少超过今年3月的增速,重点在于增速能否扭转疫情前的中长期贷款的下降趋势。

03

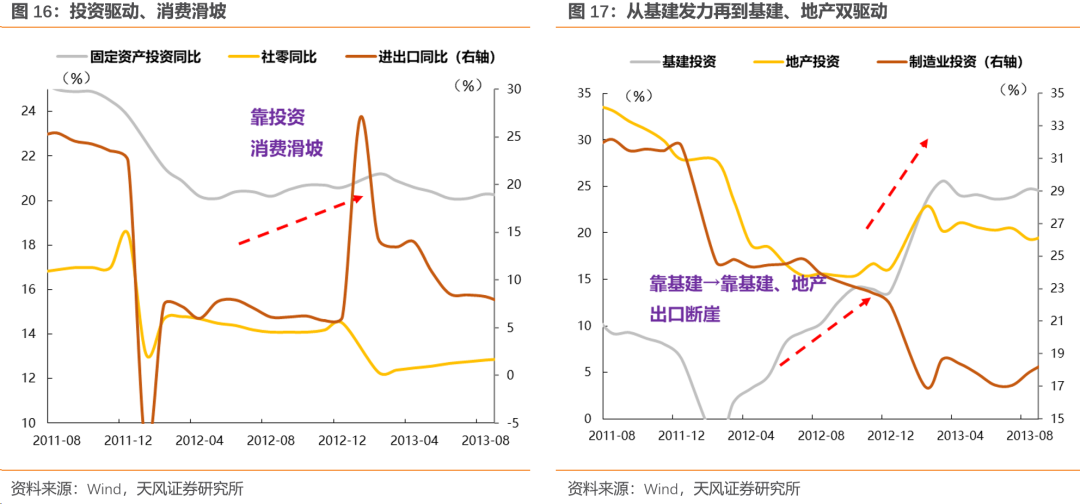

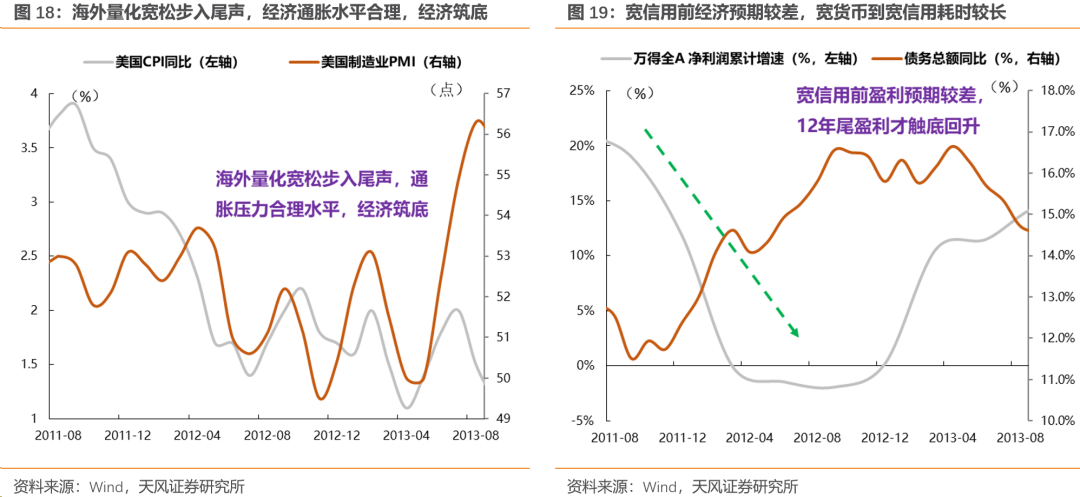

如果一季度后才起来:短期市场对政策效果、经济复苏斜率不明朗,能否做多的核心矛盾在于外围因素 我们在报告《如果“大部队”能来,那么一切都可能好起来》详细对比2022与2012的宏观环境。 1、2012年经济下行压力较大,并且同样面临换届,盈利回落且信用定向扩张。但是从货币宽松到信用宽松不太通畅,经济预期悲观,社融结构不好,信贷的支撑主要依靠票据和短贷,消费滑坡、出口高位回落,基建托底但是仍然没法阻止固定资产投资的一路下滑(基建2月开始发力但是投资5月才见底)。 2、中长期贷款增速在2011年12月~2012年5月发生背离,信用周期向上但是中长期贷款持续向下,市场主要炒经济预期改善+稳增长,市场出现小幅回暖,年初至5.4上涨12.8%。 3、但是国内外经济周期同步,同时出现衰退,中长期贷款增速震荡下行,市场短期对国内政策、经济走势不明朗,A股迎来又一次大幅调整,2012.5.5~2012.12.3上证指数累计下跌19.7%。最终在中长期贷款12月见底回升后,市场才出现大底。 4、2012与当前不同点主要在于对海外的预期情况,彼时国内外经济周期同步,海外经济衰退,启动第3轮、第3.5轮的量化宽松,但是当前中美经济周期错位,美联储开启加息步伐。 5、如果中长期贷款增速需要一季度后才起来,市场可能会类似2012年初在社融起来后迎接一波反弹,但随着代表经济预期的【中长期贷款增速】迟迟不起来,短期市场可能会对政策、经济预期感到不明朗。因此,短期能否做多或者说短期市场走势的关键,在于外围市场,即海外通胀及美联储加息预期的变化。而中期趋势和拐点的确认,仍然需要等待中长期贷款增速的扭转。

04

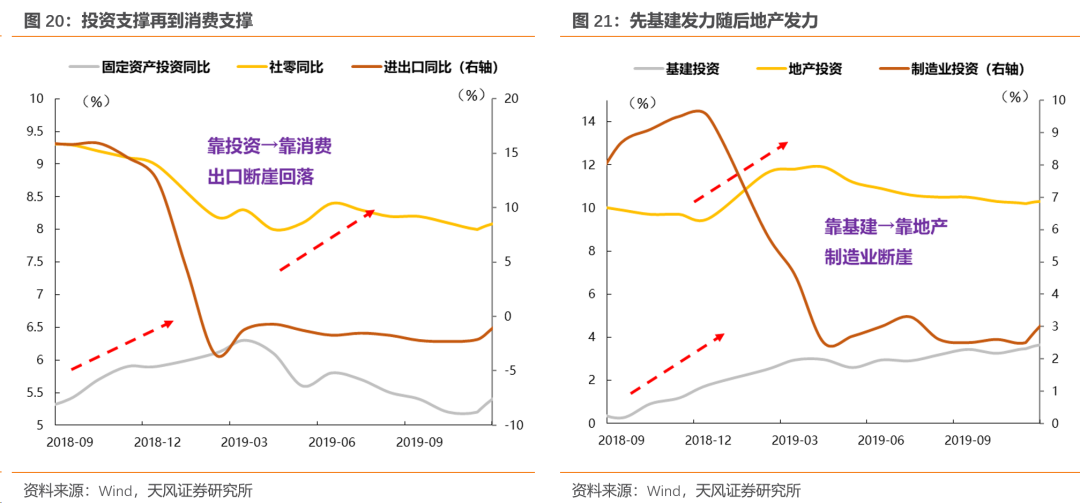

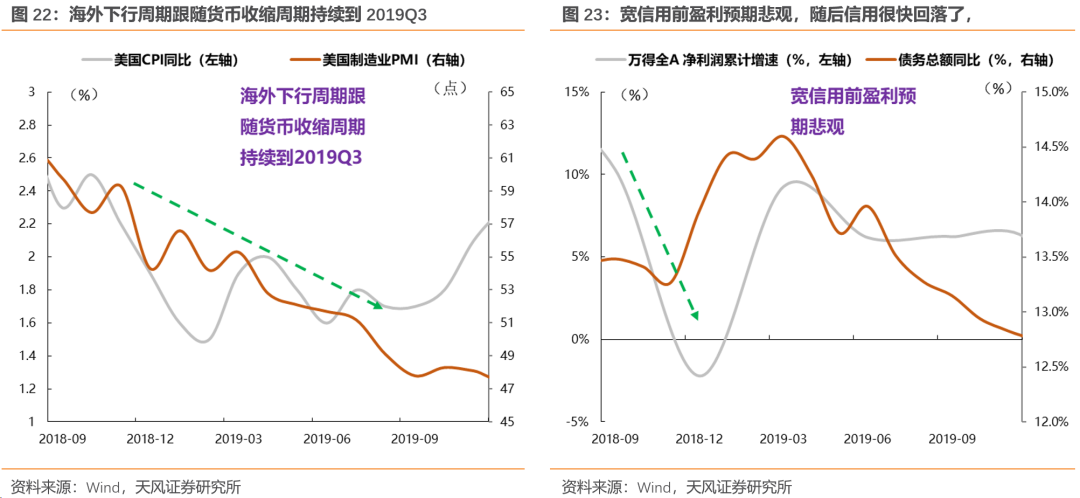

如果起来也再度回落:类似19年初指数上涨一波,回落后没有Beta,但存在结构性机会 我们在报告《美国通胀再创新高,A股市场怎么看?》详细对比2022与2019的宏观环境。 1、18年末同样面临着经济下滑压力+信贷结构不好,市场对18Q4的经济预期很悲观,茅台甚至负增长,但是随着中长期贷款见底回升,19年初国内经济强力复苏,结构上靠消费和投资(基建、地产),A股盈利触底回升,信用快速扩张,市场迎来一波指数级别行情。 2、而19年初海外下行压力较大,并且一直持续到19Q3:海外经济下行周期跟随货币收缩周期持续到2019Q3,这也就是为什么国内的制造业及出口下滑严重。 3、Q1的中长期贷款的复苏是国内市场能够抵挡19年海外下行压力重要因素,虽然Q2中长期贷款增速再度回落,市场Beta消失,但盈利的见底回升带来结构性机会,Q2开始白酒、半导体出现的结构性机会。 4、因此,如果中长期贷款起来后,后续再度回落,海外再起波折时也不必悲观。虽然市场指数级别行情结束,但是彼时盈利见底回升,能够抵御海外的流动性收紧,市场仍然有结构性机会。

05

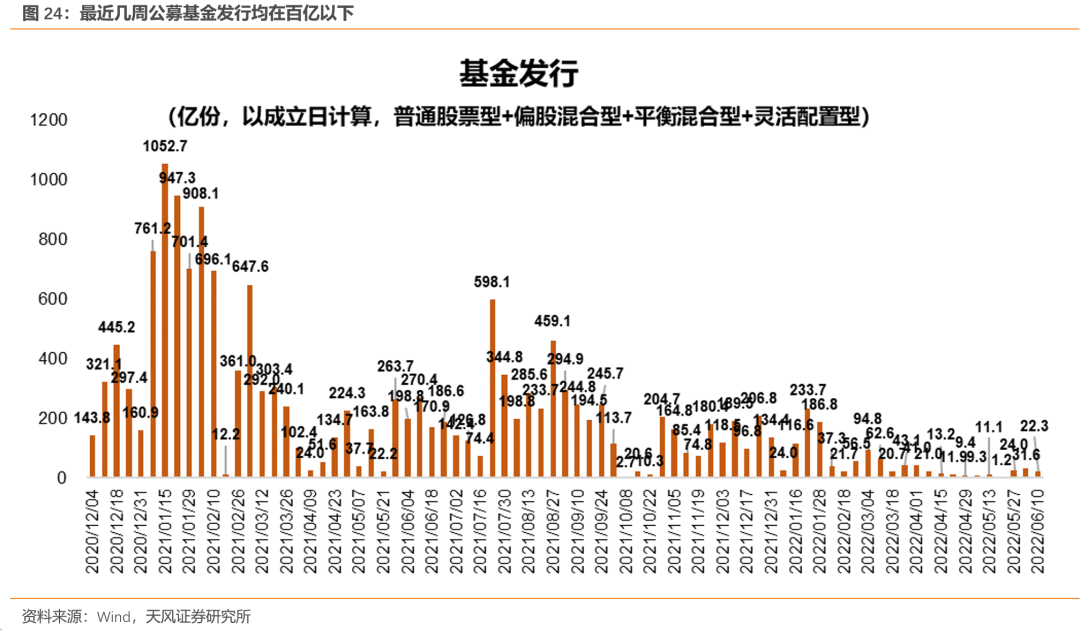

如果一直震荡下跌:总量层面可能不会有大机会,市场仍可能有结构性行情,但估值也大概率面临上限 1、需要注意的是,中长期贷款增速主要刻画的是地产、基建为首的当前经济支柱情况。如果中长期增速一直震荡下跌,也就意味着地产、基建投资增速难有大的起色,仅代表市场总体层面可能不会有太大的机会,仍然可能存在结构性行情,但整个战线会大幅收缩。 2、但考虑到今年资金增量较为困难(国内:今年月均发行仍然在百亿以内;海外:欧洲央行和美联储流动性收缩),即便出现结构性行情,估值也大概率面临上限: (1)从海外资金增量来看:虽然当前A股市场当前仍然是净流入,但今年欧洲央行和美联储主要是以流动性收缩为主,外资流入体量相比前几年将会受限。 (2)从国内资金增量来看:20和21年月均300~400亿左右,但今年月均发行仍然在百亿以内。 (3)因此20、21年外资和公募基金出现双击,入场增量呈现螺旋上升趋势,但22年可能增量资金较为困难,估值大概率面临上限。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号