-

高油价对大炼化的影响

机构研报精选 / 2022-02-27 14:42 发布

1 引言

近期,布伦特原油和WTI原油价格均突破90美金/桶,布油价格更是突破了95美金/桶。在过去几年的大炼化投资行情中,市场建立了一个油价舒适区的概念,即普遍认为原油价格在40-80美金/桶时大炼化的盈利较好。因此油价突破80美元/桶之后,市场就开始担忧高油价将侵蚀大炼化的盈利。然而回顾历史,我们得到以下结论:

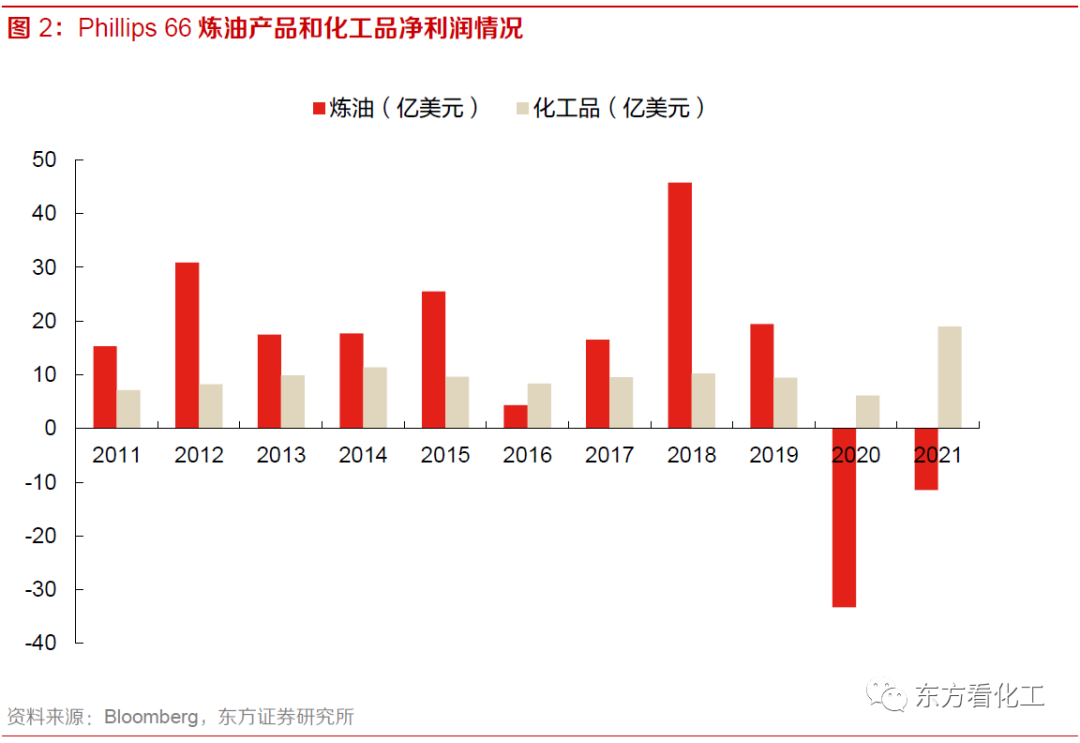

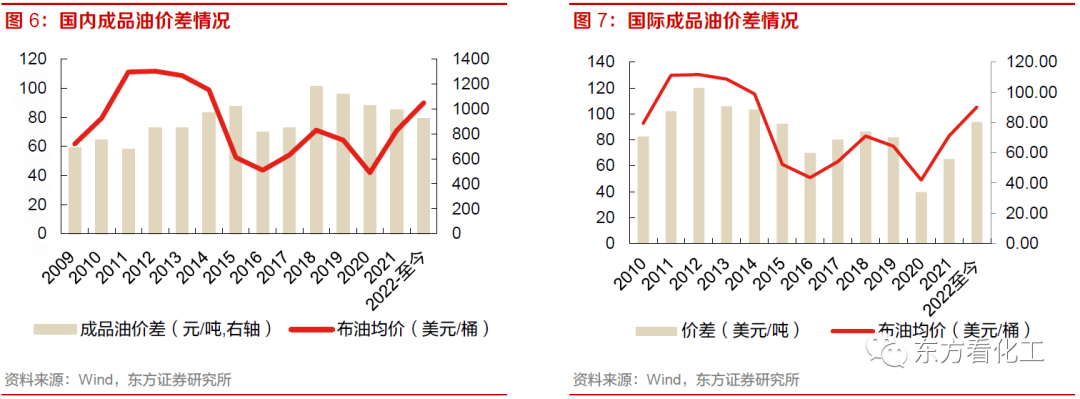

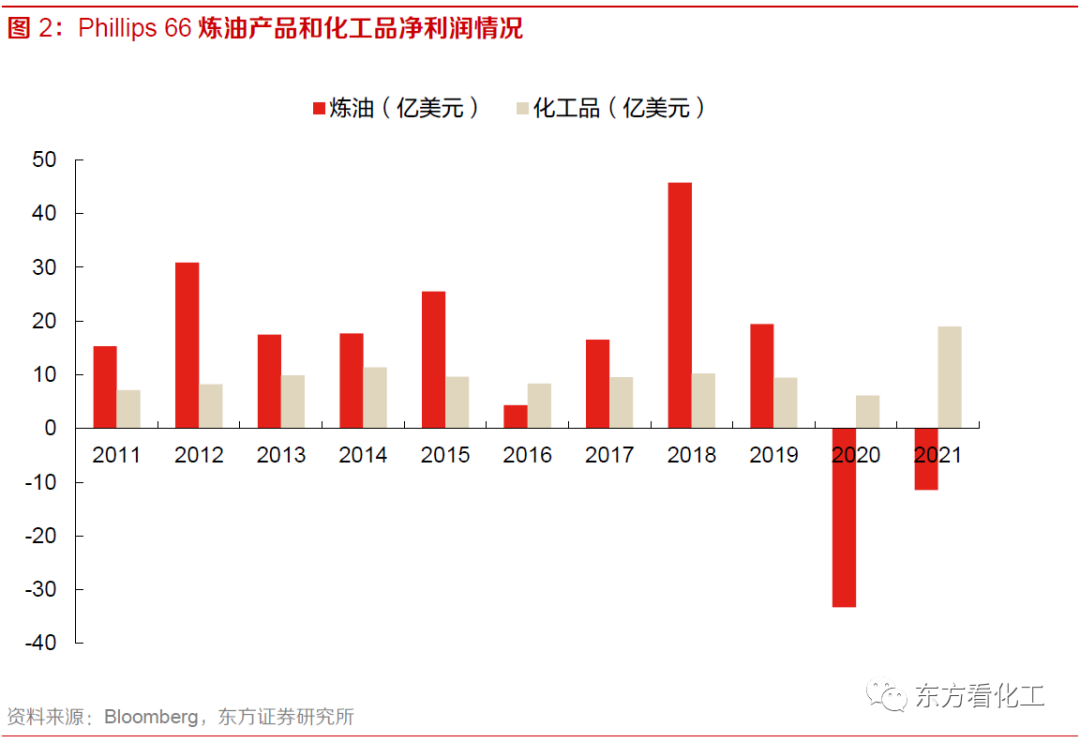

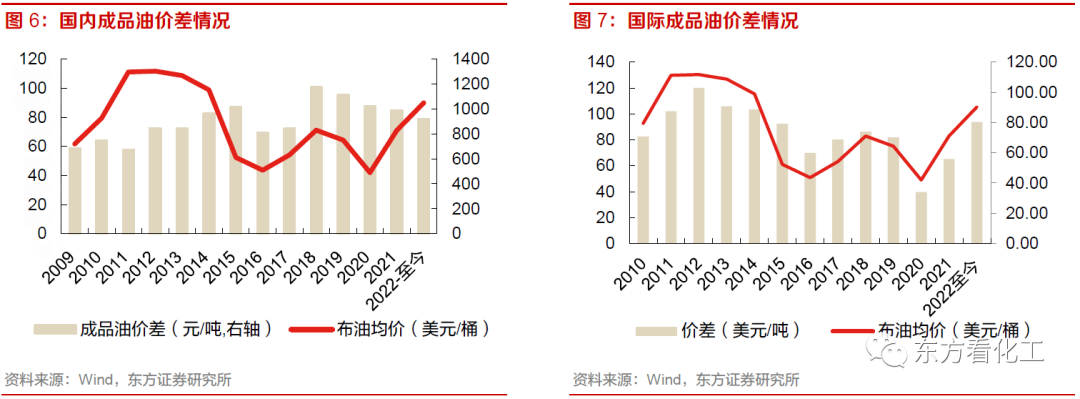

1)市场化改革后,成品油盈利向好:2013年之后,随着成品油定价机制的进一步市场化,成品油的盈利能力大幅提升。因此,历史上11-13年高油价时国内炼油盈利的参考意义不大。而国际上成品油价差则与原油价格同涨同跌,以Phillips 66为例,在11-13年高油价时,每年的炼油净利润约20亿美元,而在16年低油价时,炼油仅有4.4亿美元的净利润。我们认为,由于我国成品油定价机制中“天花板价”和“地板价”的存在,在此范围内,只要油价不急涨急跌,未来成品油大概率会有一个合理的盈利区间。

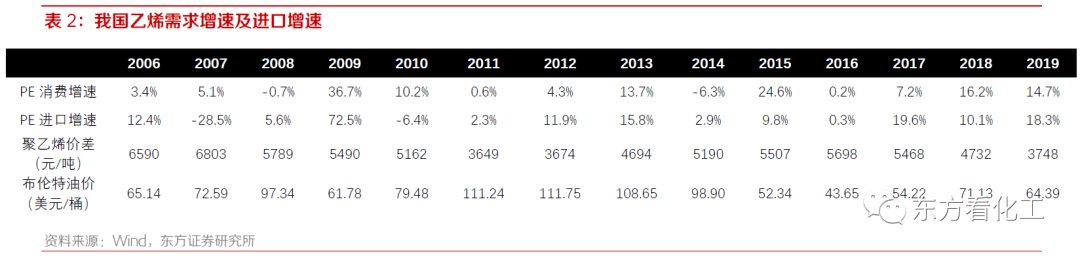

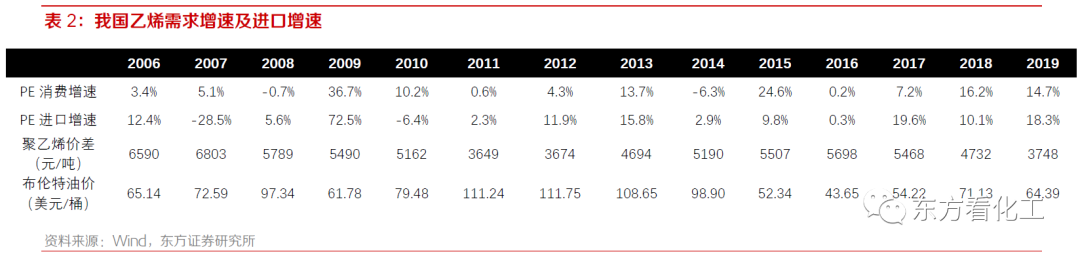

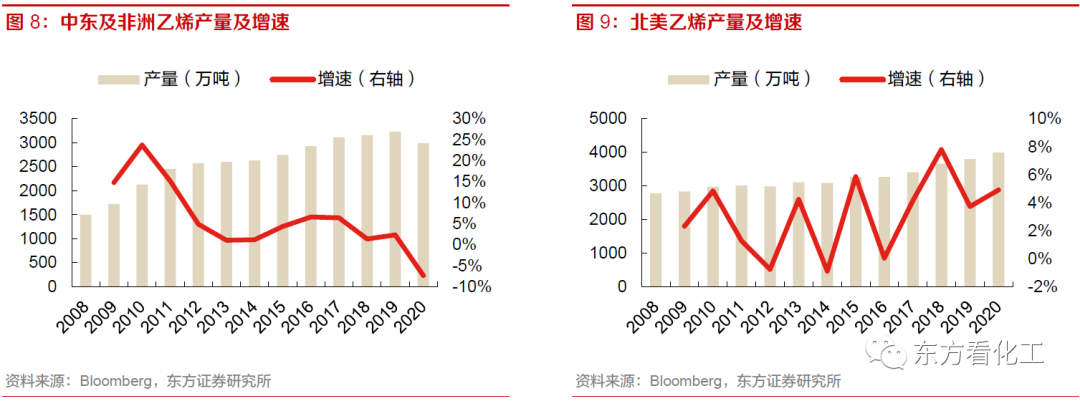

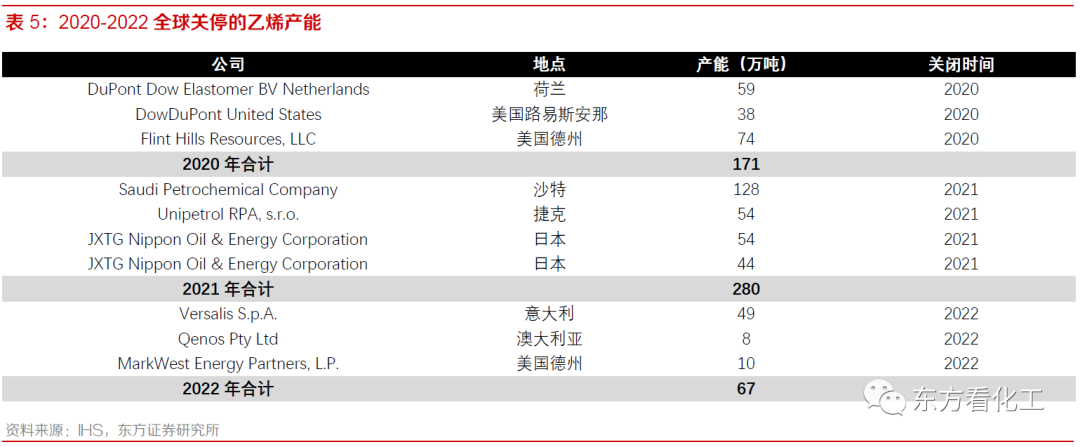

2)低成本产能冲击是化工品景气度下滑的主因:我们选取化工板块中体量最大的聚乙烯作为研究指标。11-13年的高油价的确影响了聚乙烯的需求,但即便在高油价情况下,国内聚乙烯需求仍旧保持正增长,高油价对需求端的影响并没有想象中那么大。事实上,聚乙烯的低景气往往伴随着较高的进口增速。11-13年聚乙烯进口的年复合增速为9.8%,明显高于同期的需求增速的6.1%。19年虽然需求增速高达14.7%,但进口增速更高,达到18.3%。这两个时期的聚乙烯价差基本相同,但2019年的油价明显低于2011-2013年。由此可见,供给增速对于化工景气度的影响实际更大。过去10年,中东和北美凭借乙烷资源优势,大幅扩张低成本的产能,是供给冲击的来源。展望未来,中东乙烯投产已经停滞,北美投产高峰已过,即便国内规划的产能如期投产,也不会是压制价差的低成本产能。

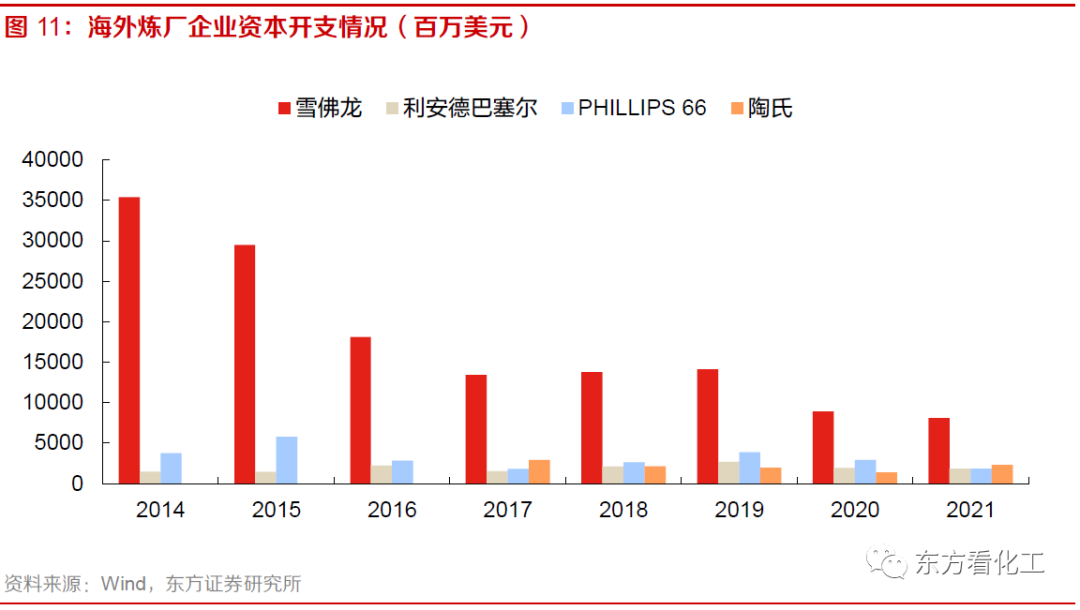

3)当前大炼化位置及展望:从成品油角度来看,当前成品油价差为919元/吨,处于13年后中等偏下水平。从化工品角度来看,当前聚乙烯价差仅3728元/吨,接近历史最低水平。展望未来,从供需角度看,由于碳中和原因,海外炼厂资本开支不足,国内炼化乙烯项目审批趋严,未来供给约束将会延续。因此,我们认为即便高油价持续,由于供给端的约束,在需求仍有增长的情况下,成本端的上涨大概率能够向下游传导。

2 布油超95美金/桶的原因

我们认为本次油价上涨的原因来自供给端,OPEC 月报称1月OPEC原油产量增加6.4万桶/日,远低于OPEC+协议中承诺的增产额度25万桶/日。同时,月报还指出非OPEC国家21年供应量增长约61万桶/日,比预期值低6.3万桶/日。油价的上涨反应了对原油供给潜力的担忧,背后的原因还是上游资本开支下滑,钻机数量减少。

除疫情这一原因外,全球碳中和也是导致上游资本开支不足的一大原因。国际能源署此前呼吁停止化石燃料新投资,以到2050年实现全球碳中和。而沙特能源大臣则警告,如果在能源上没有足够的支出,到2030年,石油日产量可能下降3000万桶/日。针对2022年上游资本开支的预测分歧较大,中海油服公告预期2022年全球上游资本开支增速将为24%,Evercore预测2022年全球上游资本开支增速将为16%,大幅高于2021年的5.5%。而Wood Mackenzie则认为资本约束仍将是2022年的主题,全球上游资本开支增速预计为9%。

我们认为,油价未来走势将会震荡上行,原因在于除上游资本开支的不确定性外,OPEC的实际增产情况也取决于其意愿,但从增产潜力上看,沙特和伊朗若恢复至减产前的产量均有超过80万桶/日的增产潜力,供给端的不确定性很大。此外,当前乌克兰危机等地缘政治事件对油价的影响也很大,进一步增加了油价的波动。

3 高油价对大炼化的影响

假设油价长期处于90美金/桶以上,高油价对大炼化的影响可分为对成品油的影响以及对化工品的影响。具体分析如下:

3.1

高油价对成品油的影响

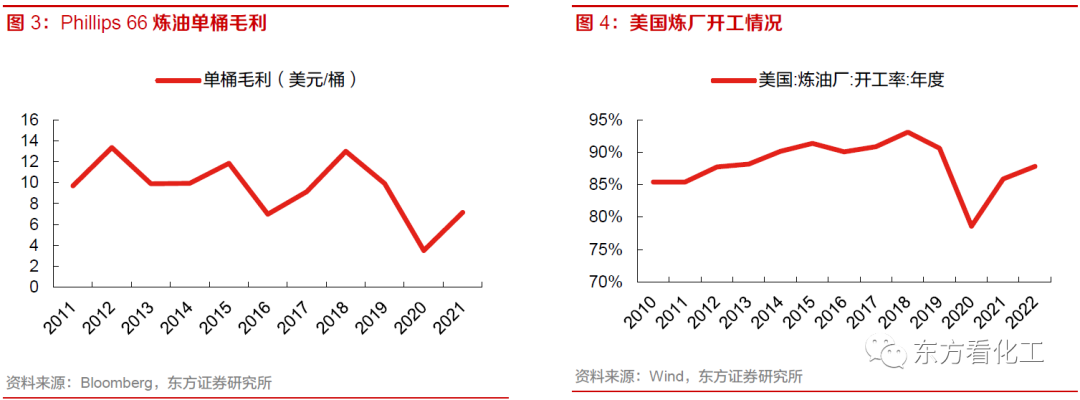

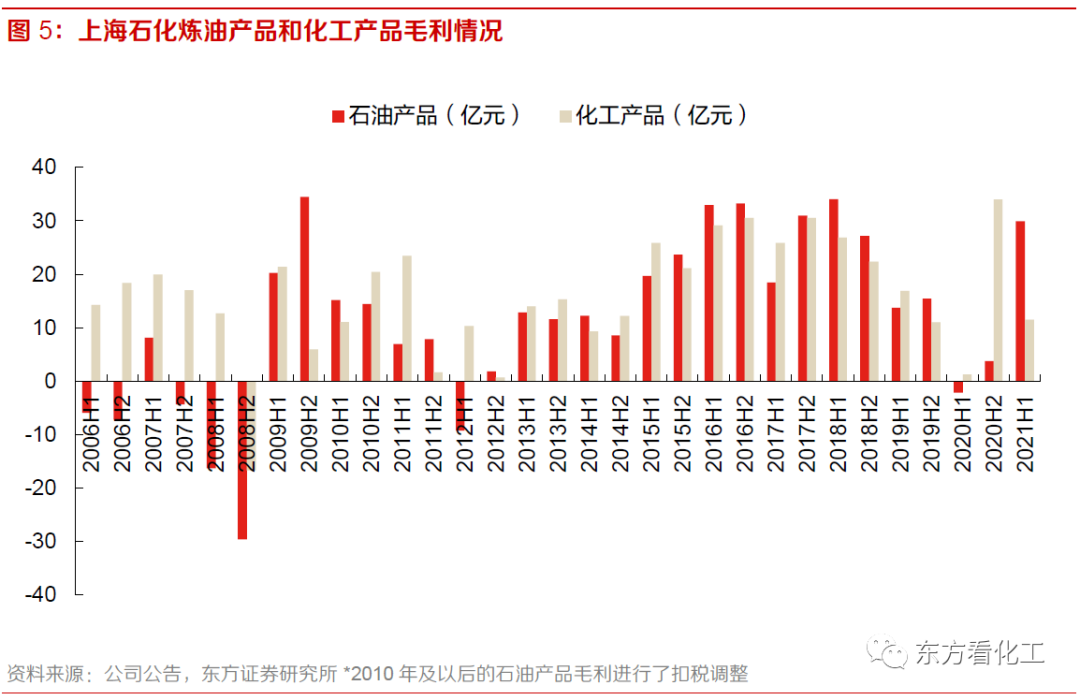

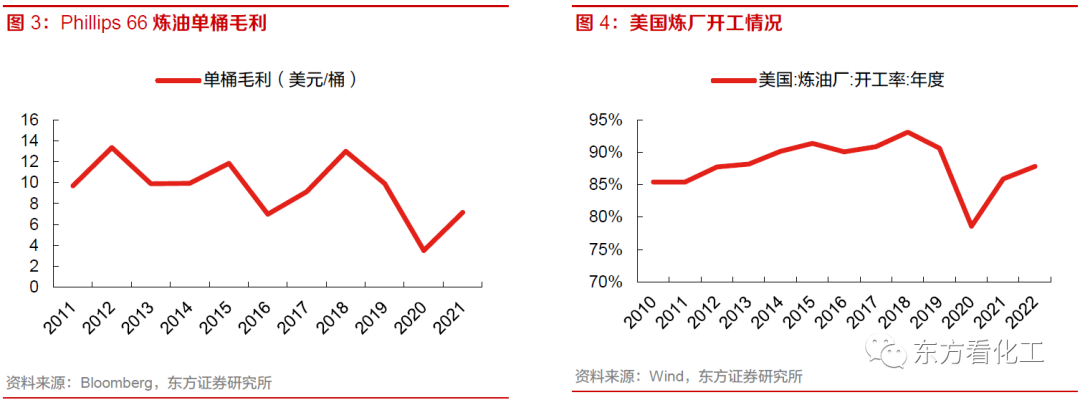

由于民营大炼化投产时间不长,还未经历过高油价的阶段,故选取美国的Phillips 66和国内的上海石化的历年盈利情况做分析。国际上,11-13年高油价时,成品油价差均超过100美元/吨,而在16年低油价时,成品油的价差则收窄至70美元/吨。从Phillips 66的情况来看,即便是高油价的11-13年,其炼油业务每年也能赚取约20亿的净利润。炼油盈利不佳的年份为16、20和21年,其中2016年是因为2015年的高盈利促使欧美等地区加大炼厂产能,而需求并未有太大增长,导致全球油品库存大幅增加,库存压力迫使炼厂调低开工率。20、21年则是由于疫情导致需求不佳,致使美国炼厂开工率不及往年,出现负盈利。因此,从海外的历史经验来看,高油价并不必然导致炼油盈利下滑。供需关系才是影响盈利的关键,成品油盈利能力下滑往往发生在开工率下滑的时期。

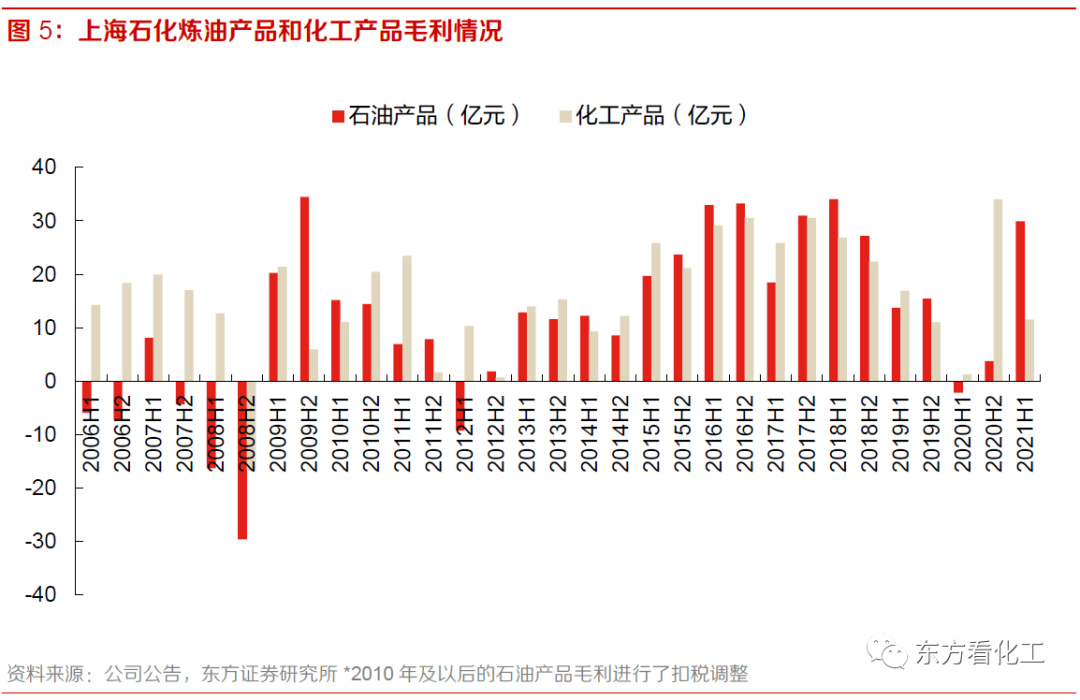

国内的炼油情况比较复杂,我国1998年开始成品油定价机制改革,03-08年,成品油价格由发改委宏观调控,通过让国家和企业消化高油价成本,将国际油价波动对国内经济的影响降到最小。09年开始,发改委推出新的成品油价格形成机制改革方案,当国际市场原油连续22个工作日平均价格变化超过4%时,可相应调整国内成品油价格。但新方案仍存在调价边界条件较高、调价周期较长的问题。2013年,发改委进一步完善成品油定价机制,将调价周期由22个工作日缩短至10个工作日,取消挂靠国际市场油种平均价格波动4%的调价幅度限制,并调整了国内成品油挂靠的国际市场原油品种。市场化程度的提升也使国内成品油价差较13年前明显提升。16年,发改委又设置了调控的上下限,即“地板价”对应原油40美元/桶,天花板价对应原油130美元/桶。至此,国内炼油盈利能力逐步向好。

综上,考虑到国内成品油定价机制的进一步完善,以及国外炼厂炼油环节在11-13年高油价时期稳定的盈利。我们认为,只要油价在40美元到130美元的区间内不发生急涨急跌,未来国内成品油大概率会有一个合理的盈利区间。

3.2

高油价对化工品的影响

炼化一体化项目的化工部分产品结构非常丰富,盈利基本和化工行业整体景气度一致。为了简化研究,我们选取聚乙烯作为指标,因为乙烯是化工之母,聚乙烯又是乙烯下游需求最大的产品,占比达61%。历史上高油价的确对需求造成影响, 11-13年高油价时期,国内聚乙烯需求的年复合增速为6.1%,而15-17年低油价时期,国内聚乙烯需求的年复合增速为10.2%。但即便是高油价时期,聚乙烯的需求仍保持增长,对需求端的影响并没有想象中那么大。

我们回顾了历史上聚乙烯景气度较差的时期发现,聚乙烯的低景气往往伴随着较高的进口增速。2011-2013年聚乙烯进口的年复合增速为9.8%,明显高于同期的需求增速。2019年虽然需求增速高达14.7%,但进口增速更高,达到18.3%。这两个时期的聚乙烯价差基本相同,但2019年的油价明显低于2011-2013年。由此可见,供给增速对于化工景气度的影响实际更大。

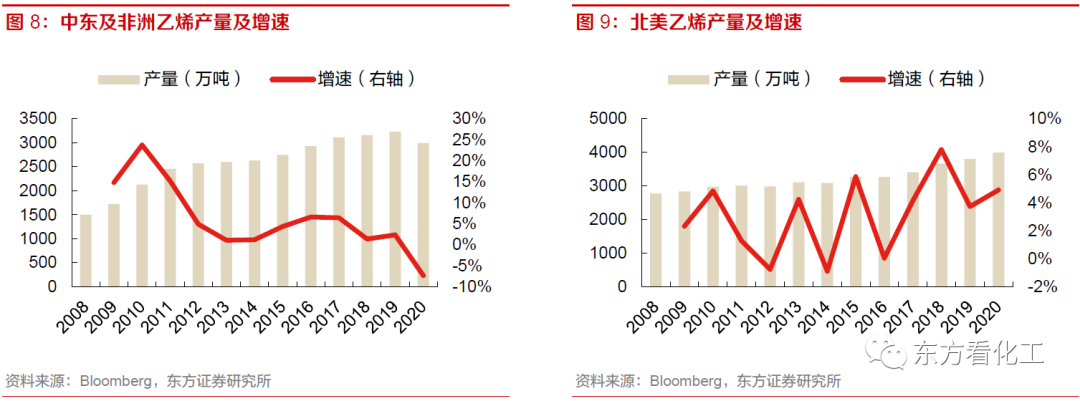

由于我国不具备石油资源优势,但拥有最大的基础化工品消费市场,基础化工产品进口增速提高就意味着海外低成本产能扩张后向国内倾销。过去10年,中东和北美凭借乙烷资源优势,大幅扩张低成本的乙烯产能。其中中东地区拥有丰富的油田伴生资源,以及政府对乙烷定价的控制,乙烷价格全球最低,使得中东乙烷裂解制乙烯装置的成本全球最低,2010-2013年有一轮快速扩产。美国则是依靠页岩油革命带来的廉价乙烷资源,在2017-2019年出现了一轮快速扩产。

综上,我们认为化工品的景气度主要由供需共同决定,高油价的影响体现在需求的下滑。但历史上高油价时期聚乙烯需求年复合增速仍有6.1%,考虑到当下需求基数远远高于13年水平,预计高油价下,需求端年复合增速也能有4%。供给端,中东和北美低成本乙烯的大幅扩张是供给冲击的主要来源,但两地区扩产高峰已过,未来低成本乙烯产能冲击将会减弱。

4 持续高油价下的大炼化展望

截至目前,2022Q1布油均价超90美金/桶,按当下的价差测算,成品油价差为919元/吨,处于13年后中等偏下水平。从化工品角度来看,当前聚乙烯价差仅3728元/吨,处于历史最低水平。若油价长期维持在高位,我们认为,由于国内成品油定价机制的逐步完善,只要原油价格不突破“天花板价”130美金/桶,成本端的压力基本能够向下游传导,炼油部分大概率会有一个合理的盈利区间。对于化工品方面,我们也不悲观,原因如下:

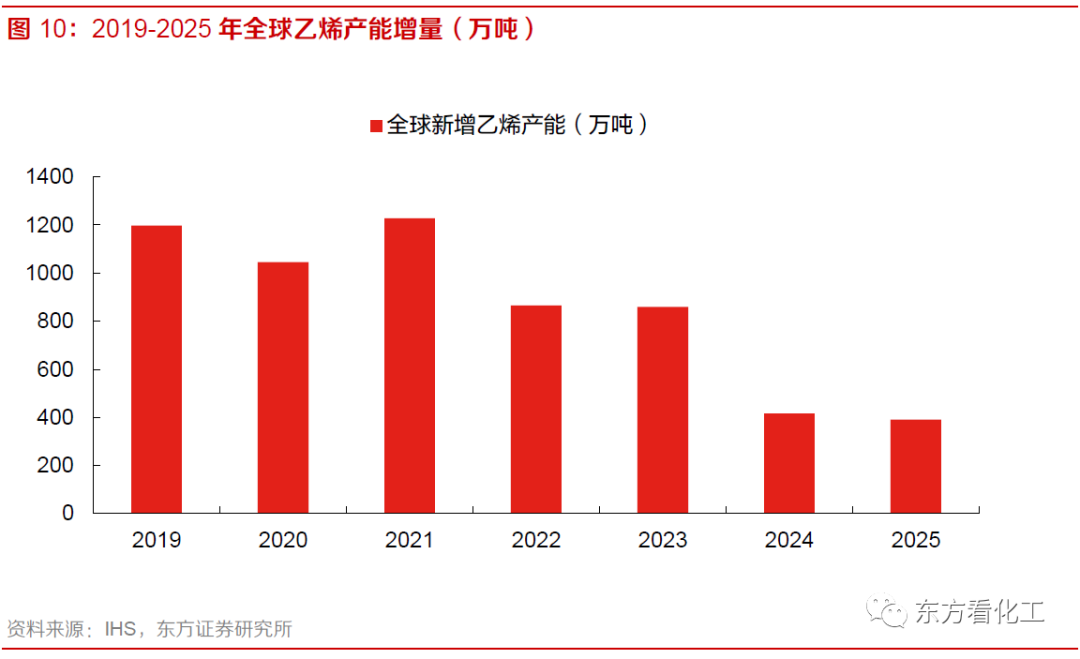

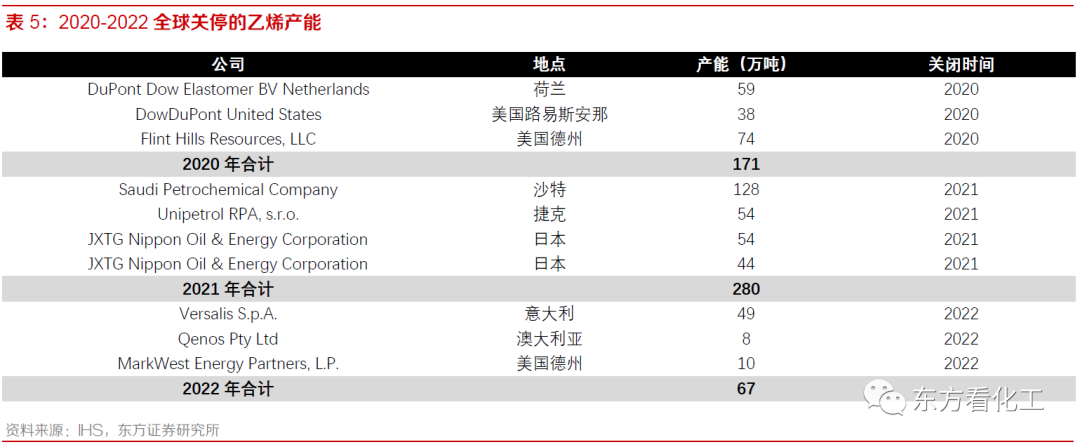

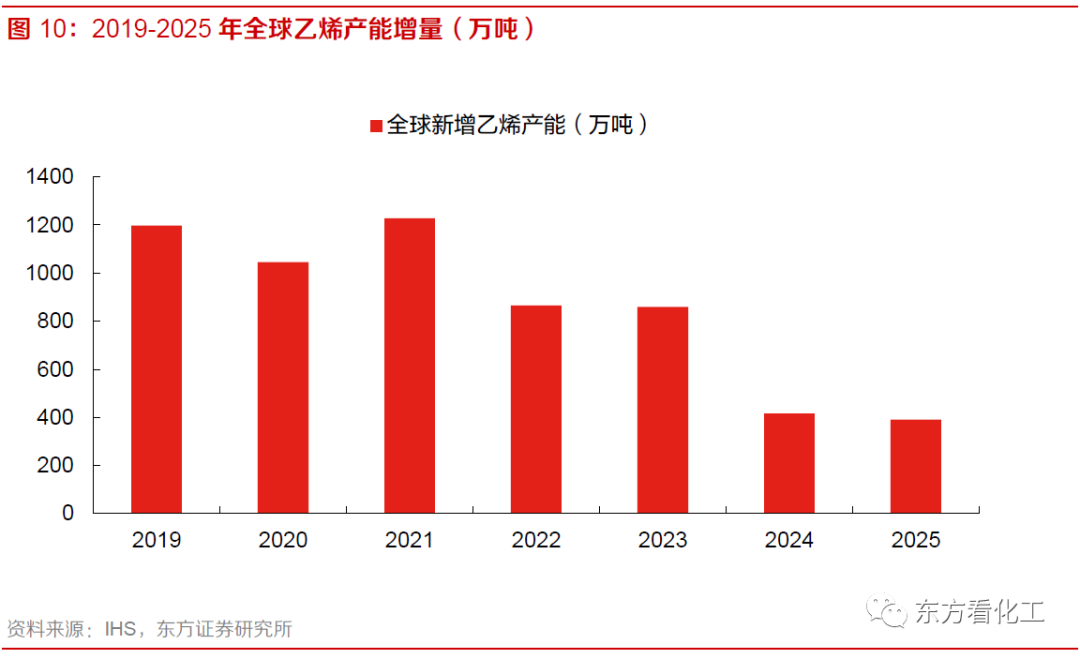

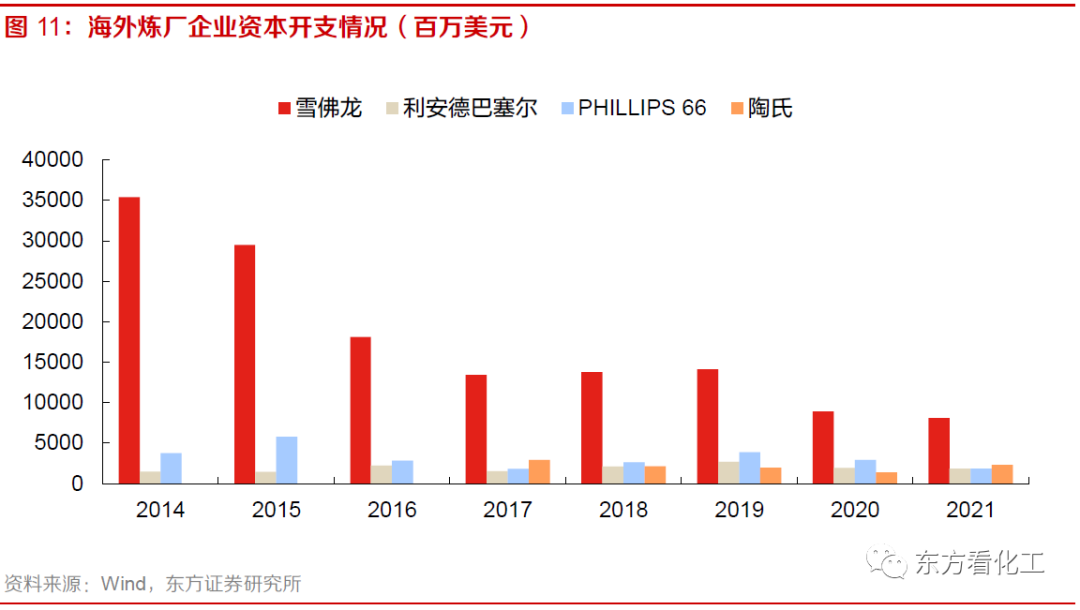

过去压制乙烯价差扩大的因素来自中东、北美的高速产能扩张。中东和北美乙烯投产的高峰期各新增超300万吨/年以上的乙烯产能。但随着中东地区乙烷资源的逐渐减少,中东的乙烯投产已经停滞。美国方面,炼厂资本开支因碳中和转型下降,投产高峰已过。我们在前期的深度报告《民营大炼化迎来布局良机》中就分析过,海外炼厂资本开支收缩是碳中和下的长期趋势。2014年之后,海外主流炼厂的资本开支呈明显下降趋势,且纷纷提出在2050年实现“净零排放”目标,供给端的约束将是长期存在的。

与海外相对的是,中国将成为未来乙烯产能增长的主要来源,占未来4年新增产能的53%。然而首先,碳中和政策导致乙烯项目过去一年审批暂停,新项目建设推迟,供给增速预计也将放缓。其次,根据《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》,我国蒸汽裂解乙烯能效优于标杆水平的产能仅占约20%,能效低于基准水平的产能约占总产能的30%。到2025年,乙烯行业能效基准水平以下的产能将有序开展改造升级,这部分产能的稳定运行预计将受到影响。最后,中国本身不具备资源优势,是典型的加工型环节,产能扩张对景气度的压制能力远不如中东北美的新产能。结合目前聚乙烯价差已经处于历史底部,即使需求极差,价差进一步下跌的空间也很小。

5 投资建议

市场担忧油价超过80美金/桶后,大炼化的盈利能力将会受影响。我们认为,成品油方面,由于我国成品油定价机制更加市场化,在40-130美金/桶的区间内,只要油价不急涨急跌,未来成品油大概率会有一个合理的盈利区间。化工品方面,由于供给端约束的存在,成本端的上涨大概率能够向下游传导,且目前聚乙烯为代表的化工品价差处于底部,向下空间较小。建议关注荣盛石化(002493,买入)、恒力石化(600346,买入)、桐昆股份(601233,买入)的投资机会。

高油价对大炼化的影响

原创 袁帅/倪吉 东方看化工 2022-02-24 11:41

本文基于2022年02月24日发布的报告《高油价对大炼化的影响》

作者:袁帅/倪吉

1 引言

近期,布伦特原油和WTI原油价格均突破90美金/桶,布油价格更是突破了95美金/桶。在过去几年的大炼化投资行情中,市场建立了一个油价舒适区的概念,即普遍认为原油价格在40-80美金/桶时大炼化的盈利较好。因此油价突破80美元/桶之后,市场就开始担忧高油价将侵蚀大炼化的盈利。然而回顾历史,我们得到以下结论:

1)市场化改革后,成品油盈利向好:2013年之后,随着成品油定价机制的进一步市场化,成品油的盈利能力大幅提升。因此,历史上11-13年高油价时国内炼油盈利的参考意义不大。而国际上成品油价差则与原油价格同涨同跌,以Phillips 66为例,在11-13年高油价时,每年的炼油净利润约20亿美元,而在16年低油价时,炼油仅有4.4亿美元的净利润。我们认为,由于我国成品油定价机制中“天花板价”和“地板价”的存在,在此范围内,只要油价不急涨急跌,未来成品油大概率会有一个合理的盈利区间。

2)低成本产能冲击是化工品景气度下滑的主因:我们选取化工板块中体量最大的聚乙烯作为研究指标。11-13年的高油价的确影响了聚乙烯的需求,但即便在高油价情况下,国内聚乙烯需求仍旧保持正增长,高油价对需求端的影响并没有想象中那么大。事实上,聚乙烯的低景气往往伴随着较高的进口增速。11-13年聚乙烯进口的年复合增速为9.8%,明显高于同期的需求增速的6.1%。19年虽然需求增速高达14.7%,但进口增速更高,达到18.3%。这两个时期的聚乙烯价差基本相同,但2019年的油价明显低于2011-2013年。由此可见,供给增速对于化工景气度的影响实际更大。过去10年,中东和北美凭借乙烷资源优势,大幅扩张低成本的产能,是供给冲击的来源。展望未来,中东乙烯投产已经停滞,北美投产高峰已过,即便国内规划的产能如期投产,也不会是压制价差的低成本产能。

3)当前大炼化位置及展望:从成品油角度来看,当前成品油价差为919元/吨,处于13年后中等偏下水平。从化工品角度来看,当前聚乙烯价差仅3728元/吨,接近历史最低水平。展望未来,从供需角度看,由于碳中和原因,海外炼厂资本开支不足,国内炼化乙烯项目审批趋严,未来供给约束将会延续。因此,我们认为即便高油价持续,由于供给端的约束,在需求仍有增长的情况下,成本端的上涨大概率能够向下游传导。

2 布油超95美金/桶的原因

我们认为本次油价上涨的原因来自供给端,OPEC 月报称1月OPEC原油产量增加6.4万桶/日,远低于OPEC+协议中承诺的增产额度25万桶/日。同时,月报还指出非OPEC国家21年供应量增长约61万桶/日,比预期值低6.3万桶/日。油价的上涨反应了对原油供给潜力的担忧,背后的原因还是上游资本开支下滑,钻机数量减少。

除疫情这一原因外,全球碳中和也是导致上游资本开支不足的一大原因。国际能源署此前呼吁停止化石燃料新投资,以到2050年实现全球碳中和。而沙特能源大臣则警告,如果在能源上没有足够的支出,到2030年,石油日产量可能下降3000万桶/日。针对2022年上游资本开支的预测分歧较大,中海油服公告预期2022年全球上游资本开支增速将为24%,Evercore预测2022年全球上游资本开支增速将为16%,大幅高于2021年的5.5%。而Wood Mackenzie则认为资本约束仍将是2022年的主题,全球上游资本开支增速预计为9%。

我们认为,油价未来走势将会震荡上行,原因在于除上游资本开支的不确定性外,OPEC的实际增产情况也取决于其意愿,但从增产潜力上看,沙特和伊朗若恢复至减产前的产量均有超过80万桶/日的增产潜力,供给端的不确定性很大。此外,当前乌克兰危机等地缘政治事件对油价的影响也很大,进一步增加了油价的波动。

3 高油价对大炼化的影响

假设油价长期处于90美金/桶以上,高油价对大炼化的影响可分为对成品油的影响以及对化工品的影响。具体分析如下:

3.1

高油价对成品油的影响

由于民营大炼化投产时间不长,还未经历过高油价的阶段,故选取美国的Phillips 66和国内的上海石化的历年盈利情况做分析。国际上,11-13年高油价时,成品油价差均超过100美元/吨,而在16年低油价时,成品油的价差则收窄至70美元/吨。从Phillips 66的情况来看,即便是高油价的11-13年,其炼油业务每年也能赚取约20亿的净利润。炼油盈利不佳的年份为16、20和21年,其中2016年是因为2015年的高盈利促使欧美等地区加大炼厂产能,而需求并未有太大增长,导致全球油品库存大幅增加,库存压力迫使炼厂调低开工率。20、21年则是由于疫情导致需求不佳,致使美国炼厂开工率不及往年,出现负盈利。因此,从海外的历史经验来看,高油价并不必然导致炼油盈利下滑。供需关系才是影响盈利的关键,成品油盈利能力下滑往往发生在开工率下滑的时期。

国内的炼油情况比较复杂,我国1998年开始成品油定价机制改革,03-08年,成品油价格由发改委宏观调控,通过让国家和企业消化高油价成本,将国际油价波动对国内经济的影响降到最小。09年开始,发改委推出新的成品油价格形成机制改革方案,当国际市场原油连续22个工作日平均价格变化超过4%时,可相应调整国内成品油价格。但新方案仍存在调价边界条件较高、调价周期较长的问题。2013年,发改委进一步完善成品油定价机制,将调价周期由22个工作日缩短至10个工作日,取消挂靠国际市场油种平均价格波动4%的调价幅度限制,并调整了国内成品油挂靠的国际市场原油品种。市场化程度的提升也使国内成品油价差较13年前明显提升。16年,发改委又设置了调控的上下限,即“地板价”对应原油40美元/桶,天花板价对应原油130美元/桶。至此,国内炼油盈利能力逐步向好。

综上,考虑到国内成品油定价机制的进一步完善,以及国外炼厂炼油环节在11-13年高油价时期稳定的盈利。我们认为,只要油价在40美元到130美元的区间内不发生急涨急跌,未来国内成品油大概率会有一个合理的盈利区间。

3.2

高油价对化工品的影响

炼化一体化项目的化工部分产品结构非常丰富,盈利基本和化工行业整体景气度一致。为了简化研究,我们选取聚乙烯作为指标,因为乙烯是化工之母,聚乙烯又是乙烯下游需求最大的产品,占比达61%。历史上高油价的确对需求造成影响, 11-13年高油价时期,国内聚乙烯需求的年复合增速为6.1%,而15-17年低油价时期,国内聚乙烯需求的年复合增速为10.2%。但即便是高油价时期,聚乙烯的需求仍保持增长,对需求端的影响并没有想象中那么大。

我们回顾了历史上聚乙烯景气度较差的时期发现,聚乙烯的低景气往往伴随着较高的进口增速。2011-2013年聚乙烯进口的年复合增速为9.8%,明显高于同期的需求增速。2019年虽然需求增速高达14.7%,但进口增速更高,达到18.3%。这两个时期的聚乙烯价差基本相同,但2019年的油价明显低于2011-2013年。由此可见,供给增速对于化工景气度的影响实际更大。

由于我国不具备石油资源优势,但拥有最大的基础化工品消费市场,基础化工产品进口增速提高就意味着海外低成本产能扩张后向国内倾销。过去10年,中东和北美凭借乙烷资源优势,大幅扩张低成本的乙烯产能。其中中东地区拥有丰富的油田伴生资源,以及政府对乙烷定价的控制,乙烷价格全球最低,使得中东乙烷裂解制乙烯装置的成本全球最低,2010-2013年有一轮快速扩产。美国则是依靠页岩油革命带来的廉价乙烷资源,在2017-2019年出现了一轮快速扩产。

综上,我们认为化工品的景气度主要由供需共同决定,高油价的影响体现在需求的下滑。但历史上高油价时期聚乙烯需求年复合增速仍有6.1%,考虑到当下需求基数远远高于13年水平,预计高油价下,需求端年复合增速也能有4%。供给端,中东和北美低成本乙烯的大幅扩张是供给冲击的主要来源,但两地区扩产高峰已过,未来低成本乙烯产能冲击将会减弱。

4 持续高油价下的大炼化展望

截至目前,2022Q1布油均价超90美金/桶,按当下的价差测算,成品油价差为919元/吨,处于13年后中等偏下水平。从化工品角度来看,当前聚乙烯价差仅3728元/吨,处于历史最低水平。若油价长期维持在高位,我们认为,由于国内成品油定价机制的逐步完善,只要原油价格不突破“天花板价”130美金/桶,成本端的压力基本能够向下游传导,炼油部分大概率会有一个合理的盈利区间。对于化工品方面,我们也不悲观,原因如下:

过去压制乙烯价差扩大的因素来自中东、北美的高速产能扩张。中东和北美乙烯投产的高峰期各新增超300万吨/年以上的乙烯产能。但随着中东地区乙烷资源的逐渐减少,中东的乙烯投产已经停滞。美国方面,炼厂资本开支因碳中和转型下降,投产高峰已过。我们在前期的深度报告《民营大炼化迎来布局良机》中就分析过,海外炼厂资本开支收缩是碳中和下的长期趋势。2014年之后,海外主流炼厂的资本开支呈明显下降趋势,且纷纷提出在2050年实现“净零排放”目标,供给端的约束将是长期存在的。

与海外相对的是,中国将成为未来乙烯产能增长的主要来源,占未来4年新增产能的53%。然而首先,碳中和政策导致乙烯项目过去一年审批暂停,新项目建设推迟,供给增速预计也将放缓。其次,根据《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》,我国蒸汽裂解乙烯能效优于标杆水平的产能仅占约20%,能效低于基准水平的产能约占总产能的30%。到2025年,乙烯行业能效基准水平以下的产能将有序开展改造升级,这部分产能的稳定运行预计将受到影响。最后,中国本身不具备资源优势,是典型的加工型环节,产能扩张对景气度的压制能力远不如中东北美的新产能。结合目前聚乙烯价差已经处于历史底部,即使需求极差,价差进一步下跌的空间也很小。

5 投资建议

市场担忧油价超过80美金/桶后,大炼化的盈利能力将会受影响。我们认为,成品油方面,由于我国成品油定价机制更加市场化,在40-130美金/桶的区间内,只要油价不急涨急跌,未来成品油大概率会有一个合理的盈利区间。化工品方面,由于供给端约束的存在,成本端的上涨大概率能够向下游传导,且目前聚乙烯为代表的化工品价差处于底部,向下空间较小。建议关注荣盛石化(002493,买入)、恒力石化(600346,买入)、桐昆股份(601233,买入)的投资机会。来源东方看化工

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号