-

锂电PVDF:有预期差的弹性环节,成长刚开始

机构研报精选 / 2021-07-26 09:46 发布

核心观点

电池级PVDF供不应求持续,预计本轮价格向上周期将持续至2022年

2021年预计国内电池级PVDF需求量约1.67万吨,国外企业供应约1.1-1.2万吨,国内孚诺林和东阳光等作为补充。国内企业需要将普通级的PVDF转产至电池级PVDF,在均聚法的基础上争取突破共聚法。目前海外产能相对稳定,下游需求大幅扩张的背景下未来电池级PVDF国内厂家供货占比将持续提升。R142b是PVDF的核心原材料,新投产R142b的政府核准难度高,R142b价格目前也已显著上涨,购买R142b生产PVDF不具有成本优势,因此具备R142b产能,已有上游布局的东岳集团、联创股份等有望充分受益。

锂电级PVDF作为正极粘结剂目前可替代性低

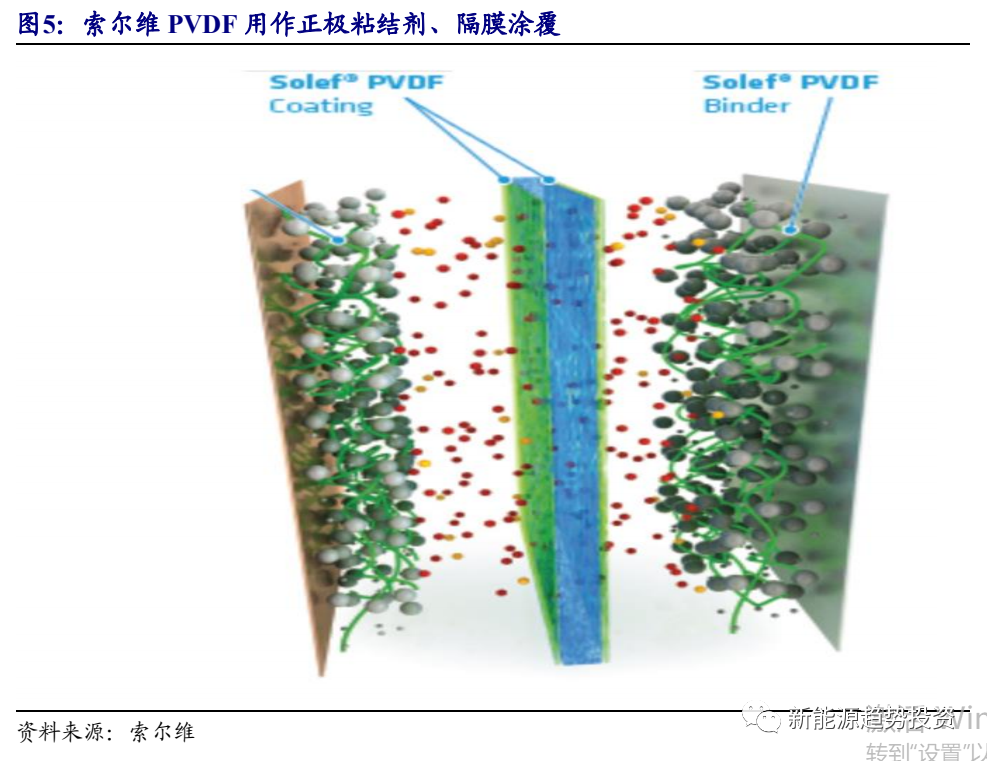

锂电级别的PVDF主要用于正极粘结剂和隔膜涂覆。PVDF用作粘结剂时,起到连接正极活性物质、导电剂、集流体的作用,进而降低电极阻抗、减小电池极化。PVDF由于其耐高压能力强、热稳定性好、易于分散的特点,是最常见的正极粘结剂,少量为水系粘结剂。相比水系粘结剂,具有宽电化学窗口的PVDF将更加不可替代。PVDF用于隔膜涂覆时,起到提高耐高温性能、增加电解液保液量、增加高压状态下电池安全性等作用。除了PVDF可用于隔膜涂覆外,高纯氧化铝、勃姆石、芳纶纤维及其他纳米复合材料等均是选优材料。因此在锂电隔膜涂覆领域,PVDF并不是唯一选择,存在一定的可替代性。

锂电和光伏需求快速增长、铁锂出货占比提高,加剧PVDF资源紧张

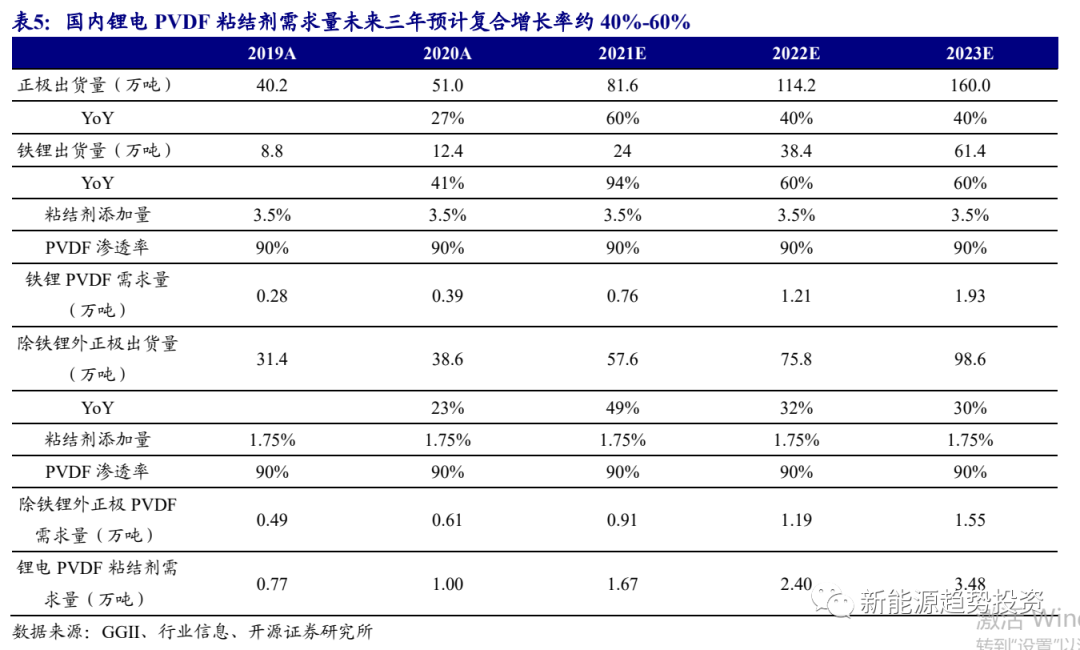

锂电级PVDF供不应求现象有望持续至2022年。根据我们测算,基于下游新能源市场高景气度,未来三年PVDF的需求复合增长率维持在40%-60%之间。铁锂正极消耗的PVDF量显著多于三元材料,2021年铁锂市占率稳步提升带动PVDF需求进一步释放。供给端国内PVDF产能还处于建设过程中,从环评到最终产品投产通常需要2-3年时间,2022年起国内企业产能将逐步落地,缓解PVDF供不应求的局面。

提早进入锂电产业链以及有原料R142b供应的企业将获超额收益

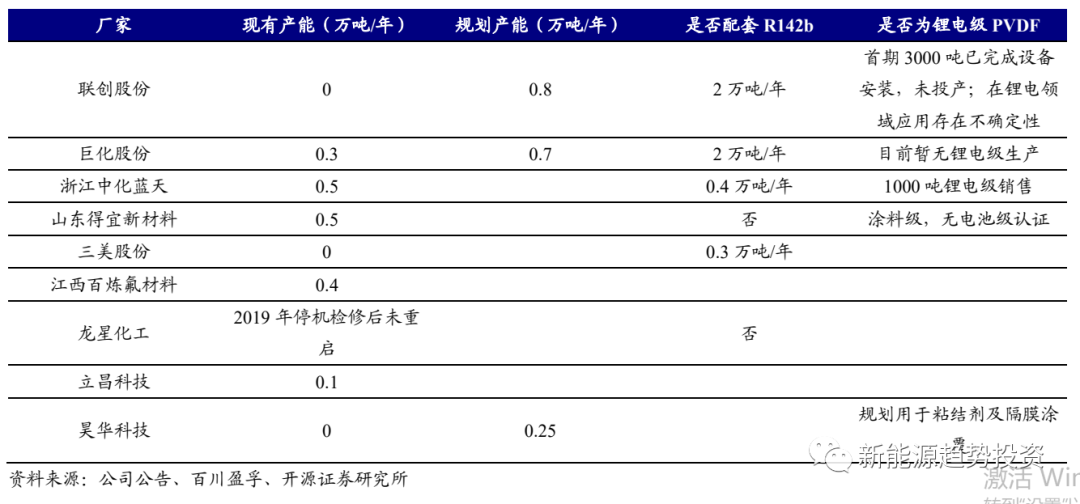

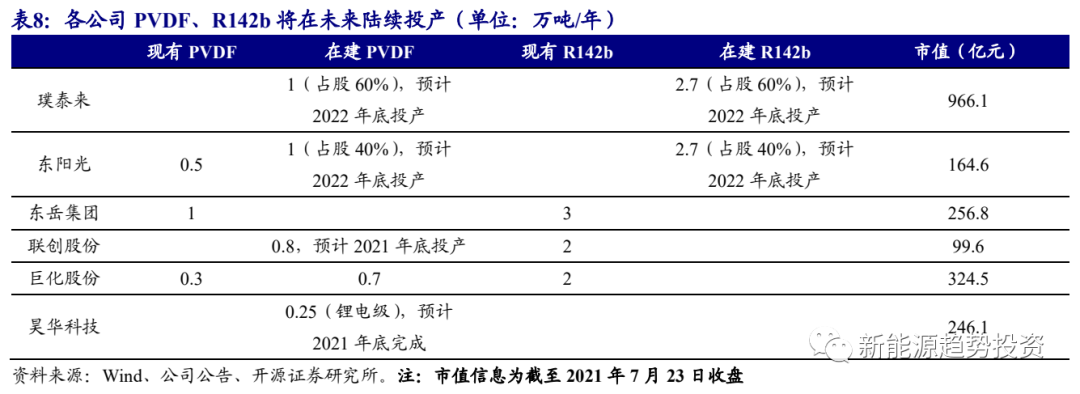

R142b是PVDF的重要原材料,预计已有R142b产能供给的企业有望获得超额收益。由于国家政策限制,生产PVDF的主要原料R142b扩产难,往下游PVDF端延伸的产能扩张存在可能。东岳集团、巨化股份和联创股份等本身具备R142b产能的企业有望在本轮高景气度产业扩张中充分受益。目前,东岳集团有1万吨/年PVDF和3万吨/年R142b,一体化优势突出。短期来看,若按计划进行,联创股份与昊华科技的PVDF项目投产落地最快,至2021年底,联创股份将拥有产能PVDF0.8万吨/年配套2万吨/年R142b,昊华科技将拥有锂电级PVDF0.25万吨/年。璞泰来与东阳光合作的1万吨/年PVDF与2.7万吨/年R142b项目将于2022年底完成,巨化股份0.7万吨/年PVDF投产后与配套R142b一体化优势增强。

风险

提示

电动车销量不及预期、国产化替代程度不及预期、技术迭代。

正文内容

1、锂电级PVDF供不应求,价格持续上扬

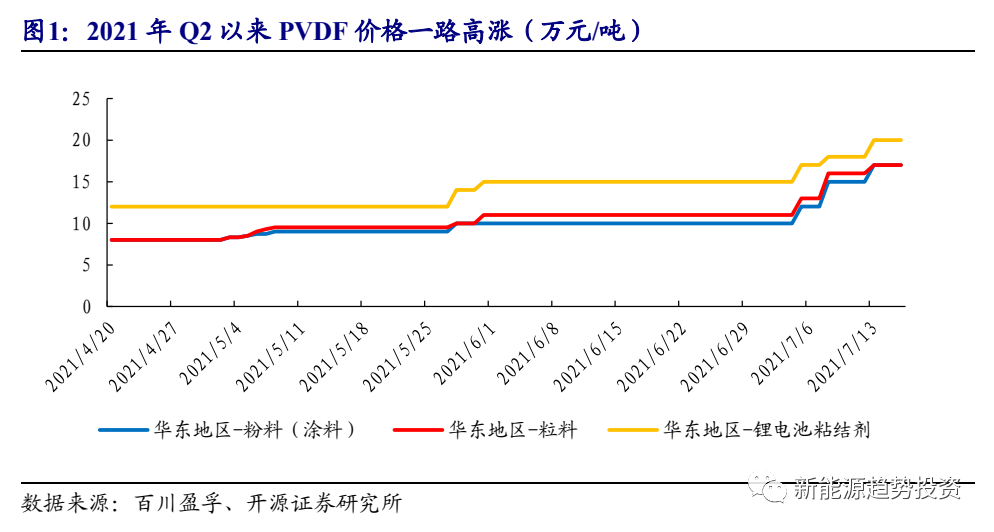

电池需求拉动PVDF产业链景气度高涨,产品价格持续提升。根据百川盈孚数据,2021年Q2以来,PVDF价格一路高涨。4月中旬以来至今,PVDF粉料和粒料价格从8万元/吨上涨到17万元/吨,涨幅达210%;锂电粘结剂则是从12万元/吨上涨到20万元/吨,涨幅达167%。长期来看,受到需求端快速增长和供给端扩产周期缓慢的持续影响,未来锂电级PVDF行业景气度有望保持,预期价格仍有上行空间。

2、PVDF是动力电池正极和隔膜的核心原料之一

2.1、PVDF应用领域广泛,需求量在含氟塑料中居第二位

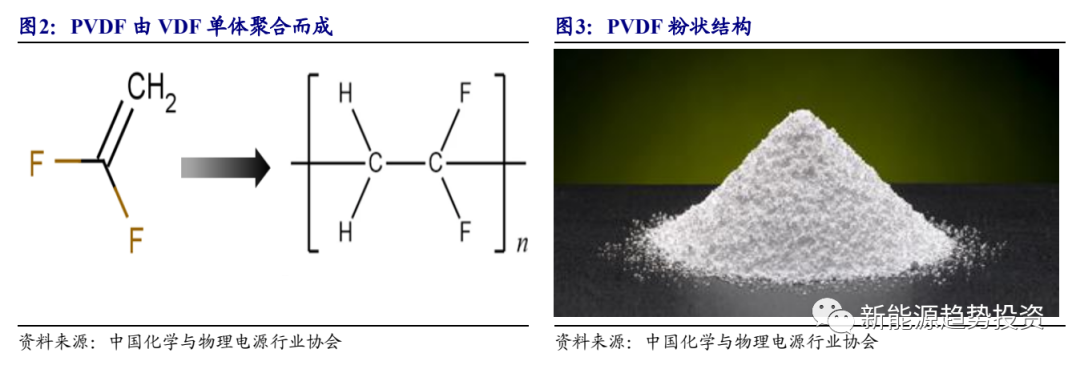

PVDF全称为聚偏氟乙烯,由1,1-二氟乙烯(VDF)单体聚合而成,具有耐化学腐蚀性、耐高温性、耐氧化性、耐候性等特点。其全球产量和消费量居含氟塑料中第二位,仅次于聚四氟乙烯(PTFE)。

PVDF整体的应用包含在光伏、涂料、注塑、水处理膜和锂电等领域。根据《中国氟化工发展白皮书(2020)》,2019年我国50%以上的PVDF用在涂料工业,用在光伏、石油化工、锂电等领域的PVDF各占约10%。随着2021年以来锂电产业链需求端旺盛,电池级PVDF景气度高涨,需求占比从整体10%提升到2021年的约20-30%。

2.2、PVDF在锂电池中主要用于正极粘结剂及隔膜涂覆

PVDF用作粘结剂时,起到连接正极活性物质、导电剂、集流体的作用,进而降低电极阻抗、减小电池极化。PVDF由于其耐高压能力强、热稳定性好、易于分散的特点,是最常见的正极粘结剂,少量为水系粘结剂。水系粘结剂存在耐高压性能差、易对正极材料造成损害、难以干燥等缺点。随着高压高能量密度电池体系的迅速发展,高压稳定性无疑是粘结剂的重要性能指标。因此,相比水系粘结剂,具有宽电化学窗口的PVDF将更加不可替代。

PVDF用于隔膜涂覆时,起到提高耐高温性能、增加电解液保液量、增加高压状态下电池安全性等作用。传统有机隔膜(PP、PE)在使用中会出现熔点低、机械强度不够、受热收缩率高等缺点,极端情况下引起电池短路而造成热失控,存在燃烧、爆炸的安全隐患。因此,对隔膜进行涂覆是提高电池性能的有效途径。除了PVDF可用于隔膜涂覆外,高纯氧化铝、勃姆石、芳纶纤维及其他纳米复合材料等均是选优材料。因此,在锂电隔膜涂覆领域,PVDF并不是唯一选择,存在一定的可替代性。

2.3、电池PVDF高技术壁垒,打造行业护城河

与普通PVDF相比,锂电PVDF有很高的技术壁垒,具体表现在高粘度、分子量一致性好、高纯度、高柔韧性等方面,这对生产设备及生产工艺提出很高要求。

为提高电池能量密度,PVDF作锂电粘结剂时需要较小的添加量,大多在1.5%-4%之间。因此,锂电PVDF需要高粘结力,即较高的分子量,如阿科玛的Kynar HSV 900分子量为100万、索尔维第三代粘结剂Solef 5130分子量在100-120万。

锂电PVDF分子量需要很高的一致性,这就要求具备高精度反应釜及先进的反应过程控制技术。在实际生产过程中容易发生副反应,导致产品分子量分布呈三段分布,分子量小、分子量合格、分子量大。分子量小,易溶但性能不稳定,分子量大,难溶且大多只是溶胀,性能难以完全发挥,分子量小或大均会影响使用性能。

锂电PVDF需高纯度。电池运行中杂质会干扰电化学反应,进而影响电池寿命。

锂电PVDF需要较高柔韧性。生产过程中电池受到很多机械压力,因此需要电池弯曲后粘结剂保持粘结力而不致开裂。

2.4、成本受原料供应制约,产业链打通带来利润增厚

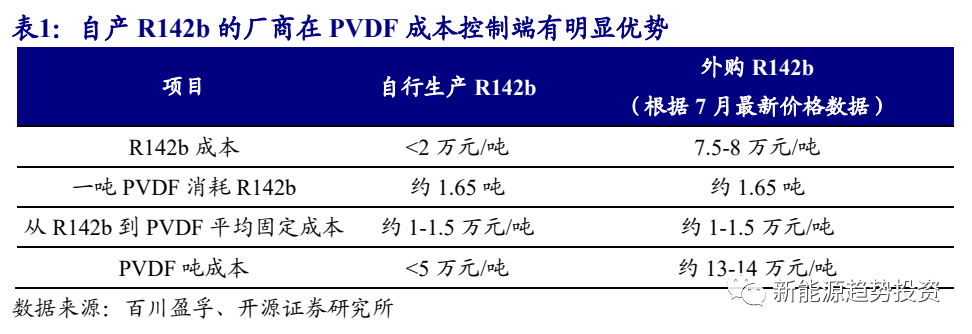

PVDF的成本主要取决于R142b成本,能自产R142b的PVDF生产商利润丰厚。R142b是生产PVDF的核心原材料,R142b的生产总成本通常在2万元/吨以下,一吨PVDF大约消耗1.65吨R142b,结合由R142b至PVDF的固定成本大致为1万元/吨,综合判断PVDF的生产成本低于5万元/吨。采购R142b的情况下,根据7月百川盈孚最新的调研数据R142b的价格已经上涨至约7.5-8万元/吨,对应PVDF成本升至13-14万元/吨。自产R142b的企业和外购R142b的企业成本差距较大。

政策管制严格,一体化的公司更有机会扩张R142b产能。考虑到政策限制,单纯只做R142b的产能或将难得到批复,未来往下游端一体化延伸的产能才可以扩张(即为做R142b--PVDF全产业链)。R142b新的产能一部分是出厂配额,一部分是内部配额。环评批下来是和厂房绑定的,没有新的产能就没有新的配额。扩产快的通常均具备有R142b产能。

3、PVDF产业链:国内供需紧平衡将持续至2022年

3.1、PVDF通过复杂的化学工艺加工而成

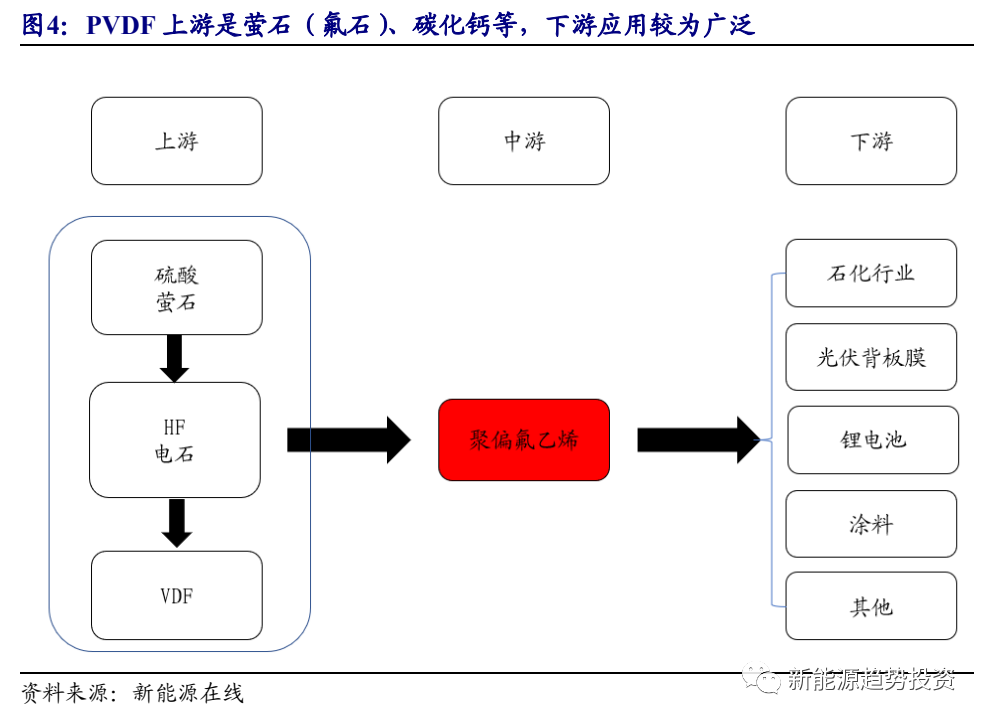

生产PVDF的核心原料是R142b(一氯二氟乙烷),R142b属于第二代制冷剂,对臭氧层有一定破坏性,在欧美发达国家已基本被淘汰,我国在加入《蒙特利尔议定书》后也在积极削减生产配额。

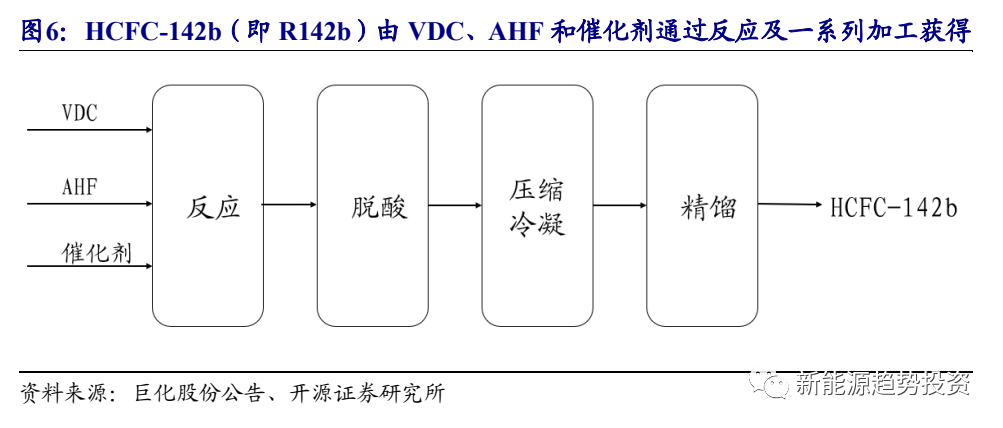

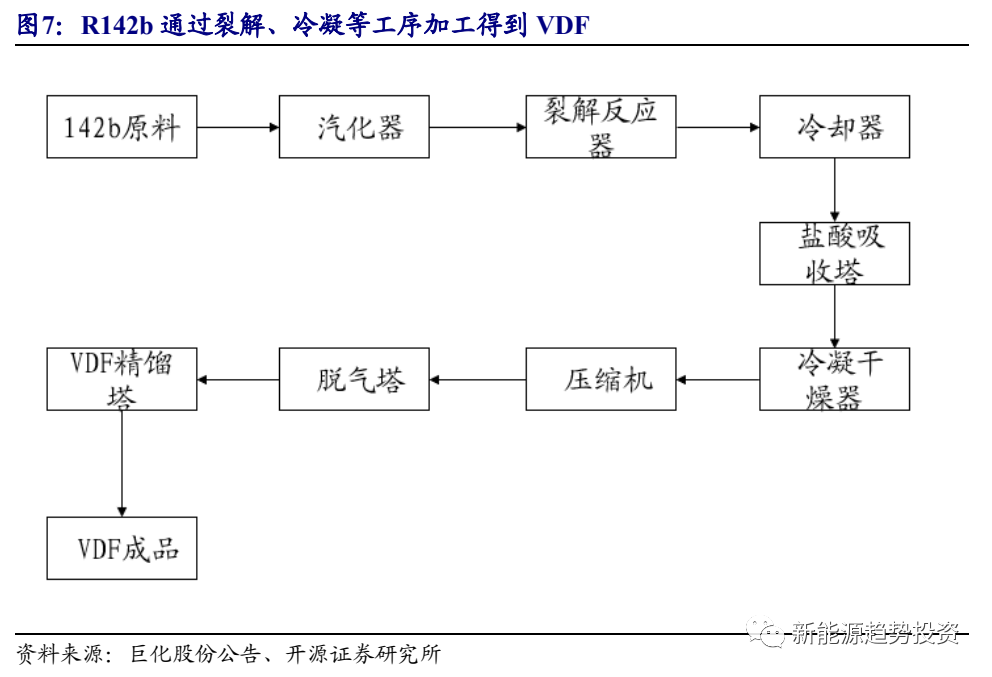

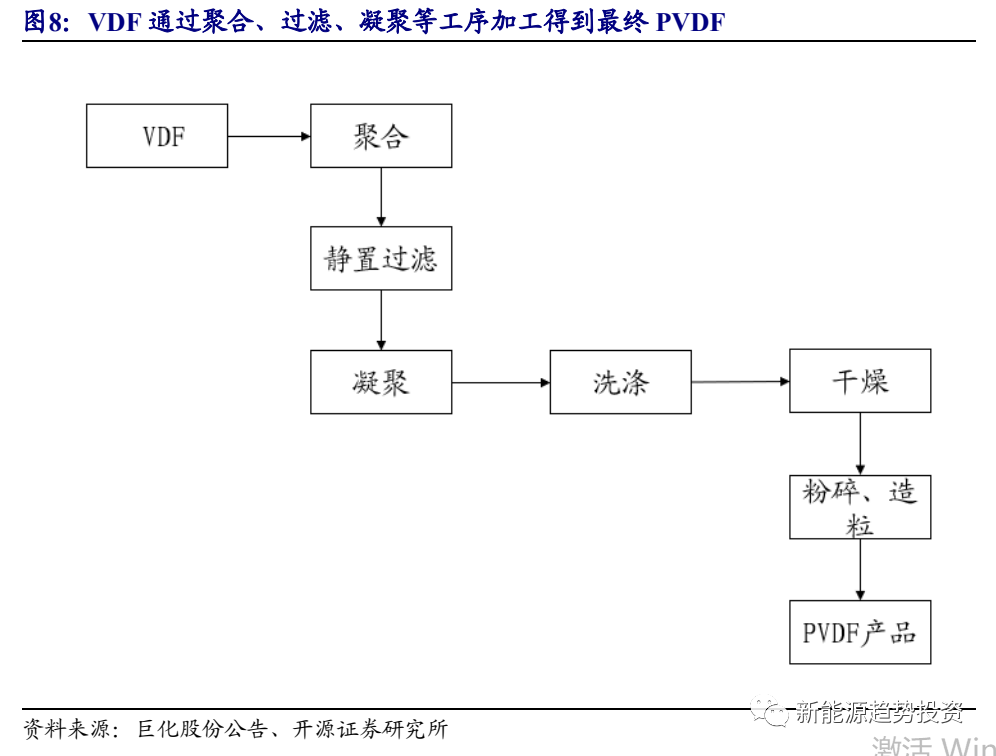

以巨化股份为例,介绍PVDF生产工艺链。HCFC-142b,即R142b,是由VDC(偏氯乙烯)、AHF(氟化氢)、催化剂通过反应、脱酸、冷凝、精馏等工序得到。VDF(偏氟乙烯)由R142b通过裂解、冷凝、干燥、精馏等工序得到。PVDF(聚偏氟乙烯)由VDF单体经过聚合、过滤、凝聚、洗涤、干燥、粉碎、造粒等工序得到。

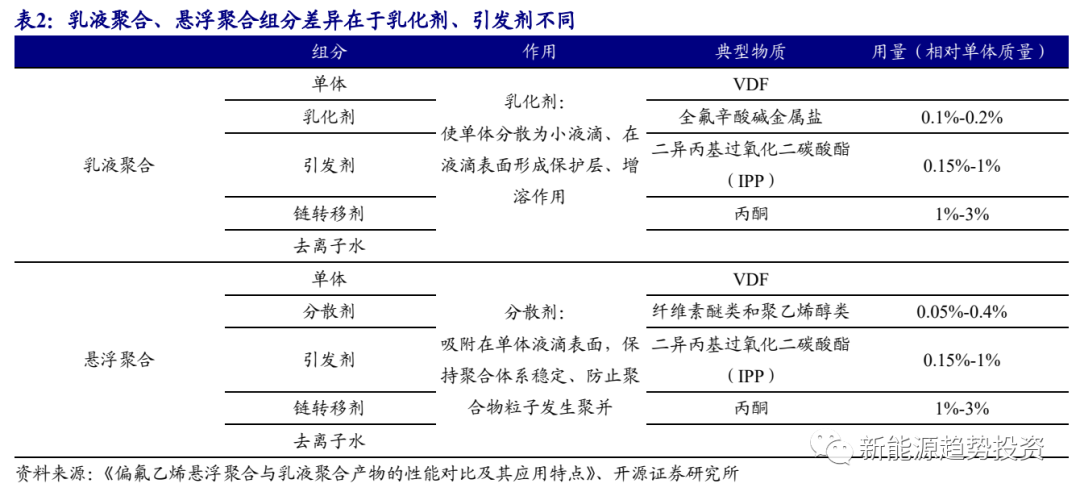

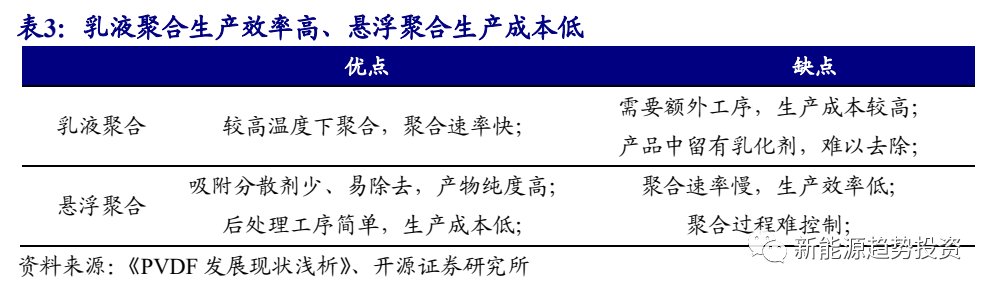

PVDF聚合主要包括乳液聚合、悬浮聚合两种方法,两种方法各有优劣,需根据实际情况进行选择。乳液聚合原理是单体在搅拌和乳化剂作用下,以3种状态存在:单体液滴、增溶于胶束中、溶于水中。乳液聚合主要场所是增溶胶束,单体液滴起到单体仓库的作用,随着聚合反应进行,单体通过水相中溶解的单体向胶束扩散,供给聚合反应需要的单体。主要生产厂家有阿科玛、三爱富等。悬浮聚合原理是VDF单体在搅拌和分散剂共同作用下,以液滴形式悬浮在去离子水中,引发剂进入单体液滴并引发聚合反应。主要生产厂家有索维尔、吴羽等。

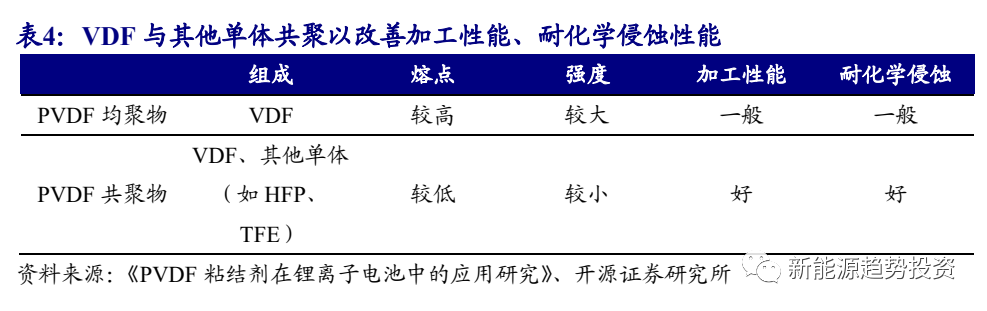

PVDF改性主要是对PVDF分子结构进行设计合成,保留PVDF自身优异性能的同时增添其它官能团的特性,以满足不同场景需求。PVDF均聚物即单一的VDF聚合而成,结晶度高而一定程度上降低了柔韧性,常见品牌有阿科玛Kynar HSV 900。PVDF共聚物是VDF与其他功能性含氟单体,如HFP、CTFE、TrFE、TFE、HFA等,共同聚合以改善其性能,常见品牌有索尔维Solef 5130。

3.2、PVDF下游需求端:锂电光伏产业迅速发展、铁锂出货量占比提高,加剧PVDF资源紧张

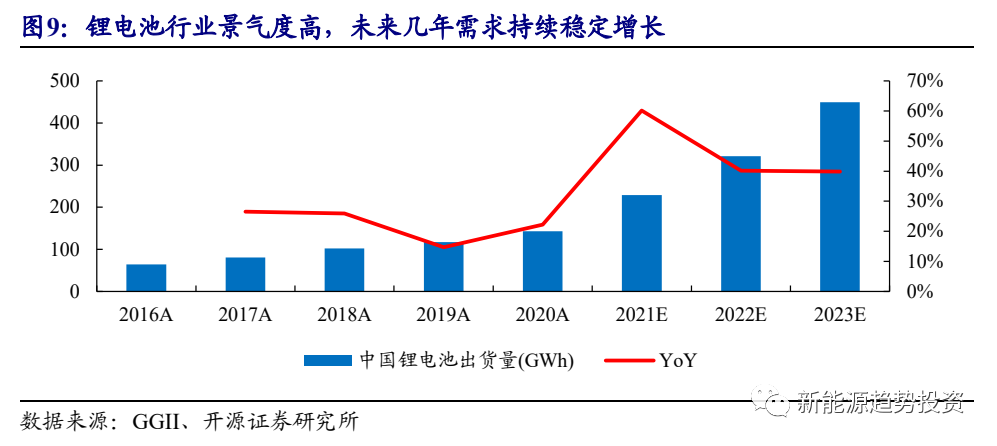

锂电、光伏行业迅速发展,带动PVDF需求增长。新能源汽车产量及锂离子电池出货量持续增加,使得锂电级PVDF需求持续增加。2020年中国锂电池出货量达143GWh,预计2021年出货量达229GWh,增速约60%。此外光伏产业的蓬勃发展,将会使得光伏背板中PVDF需求在未来几年持续增加。

铁锂出货占比提高,进一步加剧PVDF资源紧张。锂电池中不同正极的粘结剂使用量不同。铁锂正极颗粒小、比表面大,故粘结剂使用量高于钴酸锂、锰酸锂、三元等其他正极。一般认为,三元正极粘结剂添加量为1.5%-2%,铁锂正极则为3%-4%。2020年国内铁锂出货量达12.4万吨,同比增长41%,在正极占比从22%提升到24%;除铁锂外正极出货量为38.6万吨,同比增长24%。预计,2021年铁锂出货量将达24万吨,在正极占比提高至30%。使用较多粘结剂的铁锂在正极占比中急剧攀升,无疑更加使得PVDF资源紧张,供需紧张态势将进一步加剧。

3.3、PVDF上游供给:产业链一体化企业先发蓄力,有望实现超额收益

由于国家政策限制,生产PVDF的主要原料R142b扩产难,本具备R142b产能的企业扩产PVDF相对容易。PVDF整个投资周期长,从前期环评到实际投产需要2-3年。以乳源东阳光为例,2016年5月,韶关市环保局对《乳源东阳光氟树脂有限公司1万吨/年PVDF建设项目环境影响报告书》予以批复。2018年11月,一期2000吨/年PVDF装置建设项目通过竣工环境保护验收。以吴羽(常熟)氟材料有限公司为例,一期5000吨/年PVDF项目于2012年6月动工,于2014年7月竣工投产。

2020年,国内PVDF产能约为8万吨,需求量为4.8万吨,其中锂电级PVDF约为1万吨(正极粘结剂8000吨、隔膜涂覆2000吨)。预计2021年锂电级PVDF将是需求增长的核心驱动力,锂电级PVDF需求量增长至约1.7万吨。但在供给端,2022年底前,除联创股份的0.8万吨和昊华科技的0.25万吨外,无新产能增加,PVDF供需不平衡持续,锂电级PVDF供需将更加紧张。

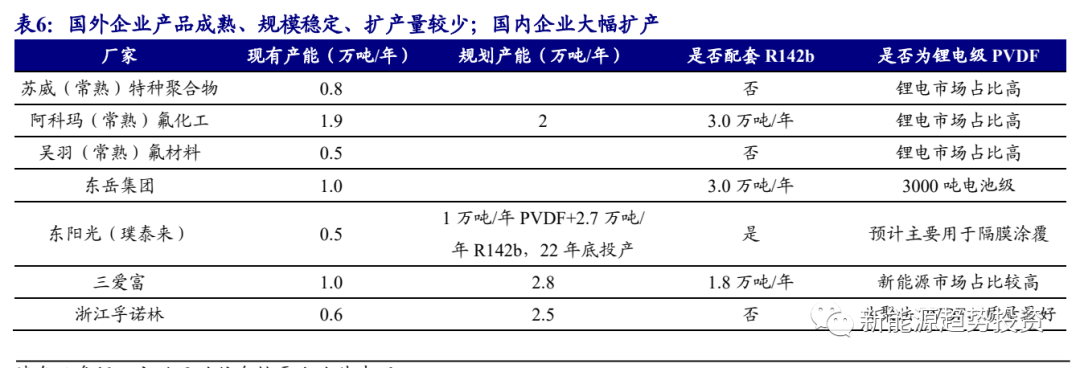

国内锂电PVDF市场由国外企业主导或成历史,国内企业将成为中流砥柱。2021年之前,国内90%锂电PVDF市场被阿科玛、索尔维、吴羽三大国外企业占据,供货量为1.1-1.2万吨。2021年开始,部分国内企业,如东岳集团、东阳光(璞泰来)、孚诺林、中化蓝天,导入锂电产业链。预计2022年,国内锂电PVDF需求量为2.4万吨,国内企业将占比一半左右,提早进入锂电产业链及有原料R142b供应的企业将获超额收益。

3.4、传统PVDF企业转产电池级PVDF难度大,现有企业扩产需要时间

是否转产:厂家综合考量转产的成本和收益。从PVDF行业整体需求角度,目前需求旺盛,供给相对紧张,厂商转产意味着放弃当下挣钱的机会去尝试新机遇。锂电级PVDF产品一致性要求高,转产能否成功、能否最终通过下游厂家的认证有较大的不确定性,同时需要一定的时间周期。因此PVDF厂商会综合衡量自身的技术能力、设备调试能力、人员素质等进行决定。基于锂电市场需求显著提升,电池级PVDF的市场空间有望超过在其他领域的应用。同时基于电池级PVDF的品质好于普通PVDF,存在一定的技术壁垒,其产品利润率将持续优于普通PVDF,驱动有相应技术储备的厂家转产/扩产电池级PVDF。

如何转产:需要反应釜改造、设备调试、配方调试、产品一致性调试、人员素质提升等一系列行动。普通级转产电池级受到技术路径(海外共聚法为主,国内均聚法为主,共聚法产品多用于电池级)、生产配方、温度,压强、反应釜等条件限制。以往国内PVDF产品属于大化工,对精细度要求不高,但是锂电级PVDF要求很高。

国外企业产品成熟、规模稳定、扩产量较少;国内企业大幅扩产。国内达到锂电PVDF生产工艺及技术要求的企业主要有三爱富、阿科玛、东岳集团等,主要企业占据国内约90%市场份额。截至2021年7月,国内现有的锂电级PVDF产能每年为0.5万吨,未来2年内规划产能约5万吨,由于投产仍需一定周期,短期内供给端紧张的局面将持续助力锂电级PVDF价格上扬。

4、国内PVDF龙头企业2021年起逐渐转产电池级PVDF

4.1、璞泰来:控股子公司东阳光氟树脂1万吨PVDF配套2.7万吨R142b一体化项目将于2022年底成功投产

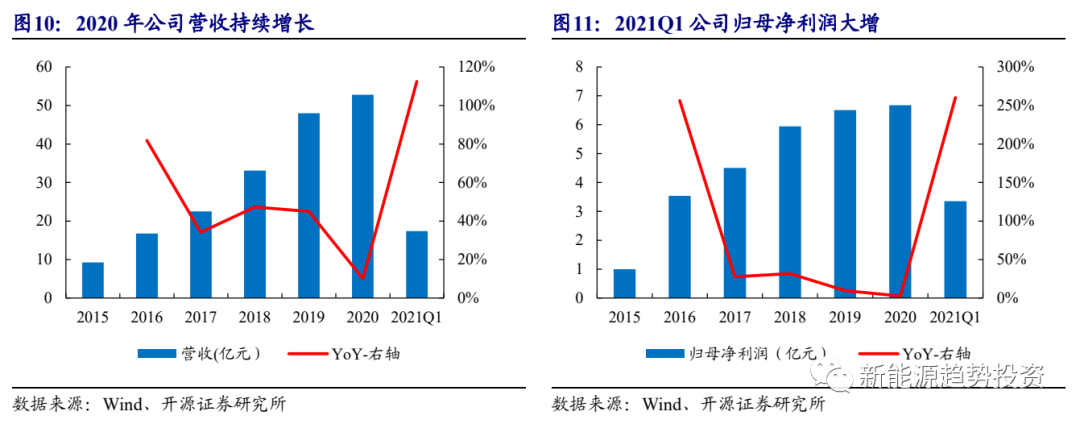

负极行业龙头布局PVDF产业链。自2012年成立以来,璞泰来专注于锂离子电池关键材料、自动化工艺设备等领域,技术与规模稳健发展,主要产品包括锂离子负极材料、自动化设备、涂敷隔膜、铝塑膜、微纳粉体等。2020年公司营收52.81亿元,同比增长10.05%; 归母净利润为6.68亿元,同比增长2.54%。2021Q1,公司业绩表现亮眼,实现营收17.39亿元,同比增长112%;归母净利润为3.35亿元,同比增长260%。

公司子公司东阳光氟树脂(全称乳源东阳光氟树脂有限公司)布局涂覆隔膜领域,R142b和PVDF产能逐渐释放。公司涂敷隔膜产品包括陶瓷+PVDF混涂隔膜、水性PVDF隔膜、氢氧化镁陶瓷隔膜、氧化铝陶瓷隔膜等,应用于数码类、动力类锂电池的生产制造,已在涂敷隔膜领域实现基膜、涂敷材料、粘结剂、涂敷设备与涂敷加工的产业闭环。2021年3月,基于公司战略发展规划考虑,公司与广东东阳光科技控股股份有限公司签订协议,控股乳源东阳光氟树脂有限公司60%股权,1万吨PVDF+2.7万吨R142b一体化项目正式启航,预计2022年12月31日前成功投产。PVDF项目分期建设,一期0.2万吨/年PVDF已建成。2019年12月二期一阶段0.3万吨/年PVDF项目投入运行调试。

4.2、东阳光:子公司乳源东阳光产能0.5万吨PVDF,1万吨PVDF+2.7万吨R142b一体化项目占股40%

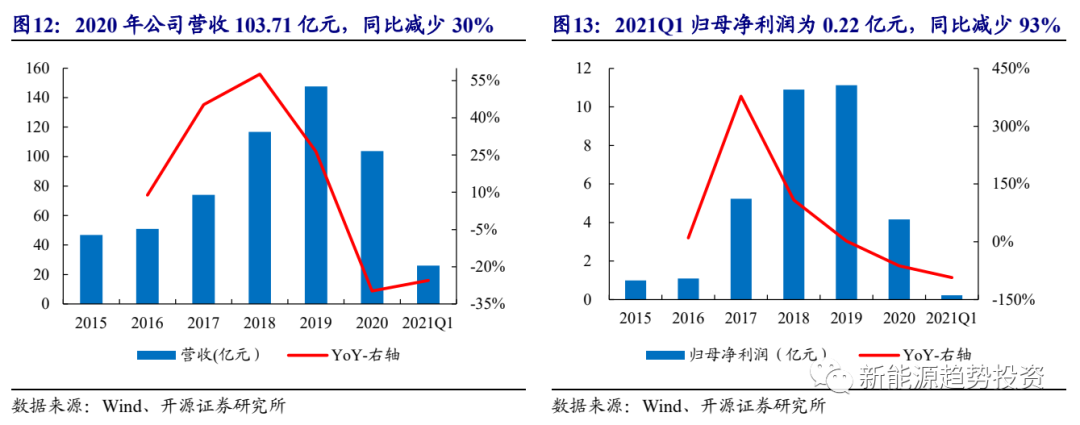

医药与新材料先进企业进军PVDF项目。公司从事电子新材料、合金材料、化工产品和医药制造四大领域,产业协同优势明显。目前,公司已建立起电子新材料产业链和空调热交换器产业链,并逐步形成氯碱化工-甲烷氯化物-氟化工(主要是新型环保制冷剂)-氟树脂的氯氟产业链;医药制造方面,医药研发、生产和销售一体化的产业布局正在逐步发展。2020年,公司营收103.71亿元,同比减少30%;归母净利润为4.16亿元,同比减少63%。2021Q1,公司营收实现26.11亿元,同比减少26%;归母净利润为0.22亿元,同比减少93%。

公司子公司乳源东阳光氟有限公司PVDF产能0.5万吨/年,装置正常生产,厂家PVDF分注塑级、模压挤出级及锂电级。公司控股40%的孙公司乳源东阳光氟树脂有限公司(璞泰来控股60%)1万吨PVDF+2.7万吨R142b一体化项目正在稳步建设,预计2022年年底前成功投产。该项目分期建设,目前项目一期0.2万吨/年PVDF已建设完成。二期一阶段0.3万吨/年PVDF项目已于2019年年年底投入运行调试。

4.3、东岳集团:子公司华夏神舟1万吨PVDF配套3万吨R142b一体化优势凸显

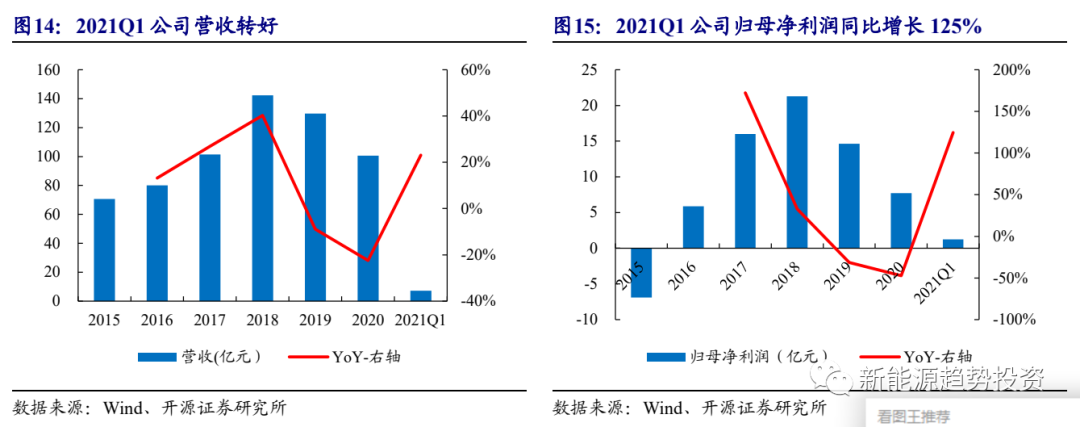

传统化工巨头东岳集团迎来业绩拐点。公司于1987年创建,在化工领域深耕发展三十余年,专注于新型环保冷媒、含氟高分子材料等的研发生产。公司主营业务包括高分子材料、有机硅、制冷剂、二氯甲烷、聚氯乙烯及烧碱和开发物业。2020年,公司实现营收100.44亿元,同比减少22%;归母净利润为7.72亿元,同比减少47%。2021年第一季度,公司营收为7.16亿元,同比增长23%;归母净利润为1.24亿元,同比增长125%。

子公司华夏神舟拥有1万吨PVDF+3万吨R142b产能。公司子公司山东华夏神舟新材料有限公司主要从事含氟高端产品的研制、开发和生产,主导产品包括FEP、PVDF、PFA等可熔融加工的氟树脂和氟塑料,以及含氟弹性体等产品。华夏神舟目前拥有1万吨PVDF产能,其中0.3万吨为电池级;公司R142b产能为3万吨;1万吨PVDF+3万吨R142b的上下游配套已实现一体化。公司基本无需向外部厂家购买R142b,生产PVDF成本降低,盈利空间提升。

4.4、联创股份:现有产能2万吨R142b,新增两期PVDF共0.8万吨

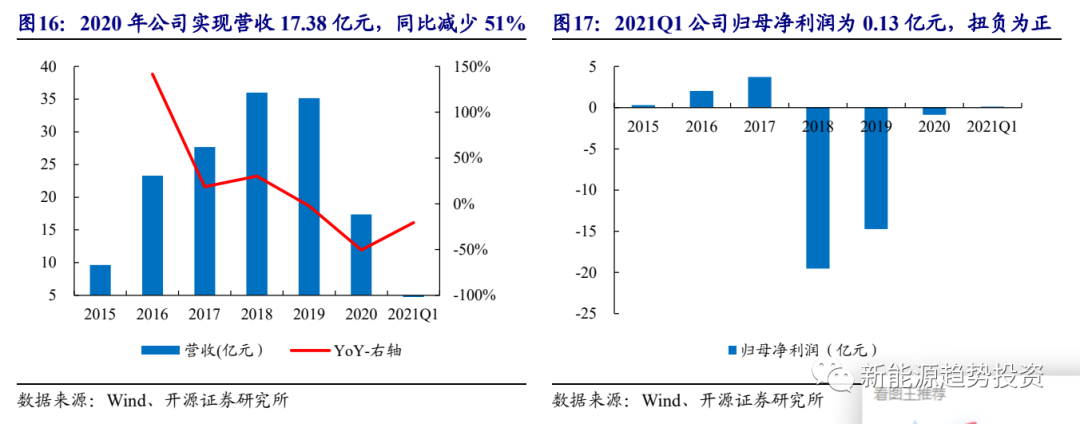

聚焦化工主业,公司迎发展新机遇。公司原主营业务包括化工新材料和数字营销业务,2020年,数字板块业务已陆续剥离完毕,未来公司将集中精力专注于化工领域,技术和规模发展并举。公司现有化工板块业务可分为氟化工制冷剂业务和聚氨酯新材料业务,主要产品有R125、R152a、R142b、R32、R143a、组合聚醚和聚醚多元醇。2020年,公司实现营收17.38亿元,同比减少51%;归母净利润为-0.87亿元。2021Q1,公司营收达3.32亿元,同比减少31%,归母净利润为0.13亿元。

公司R142b设计产能2万吨/年,预计2021年底新增PVDF产能0.8万吨/年。PVDF项目分二期投资建设。首期建设产能0.3万吨/年,目前主要设备已安装,工程建设、手续办理等后续将跟进。公司PVDF项目尚在建设。若按预期进行生产,受益于PVDF强烈需求,公司盈利弹性较大。

4.5、巨化股份:1万吨/年PVDF配套2万吨/年R142b项目部分投产使用,余下项目稳步推进中

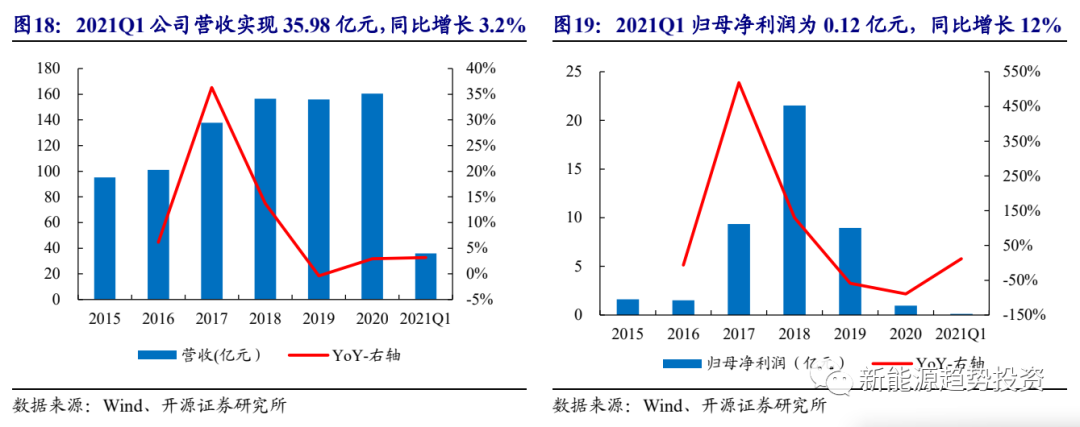

公司为国内氟化工行业龙头,主要产品包括含氟精细化学品、氟化工原料、含氟聚合物材料、制冷剂等。公司配套氟化工必需的氯碱化工等产业体系,实现适度自我配套保障,形成包括基础配套材料、氟制冷剂、有机氟单体等在内的完整氟化工产业链。2020年,公司营收为160.54亿元,同比增长2.9%;归母净利润为0.95亿元,同比减少89%。2021Q1,公司营收实现35.98亿元,同比增长3.2%;归母净利润为0.12亿元,同比增长12%。

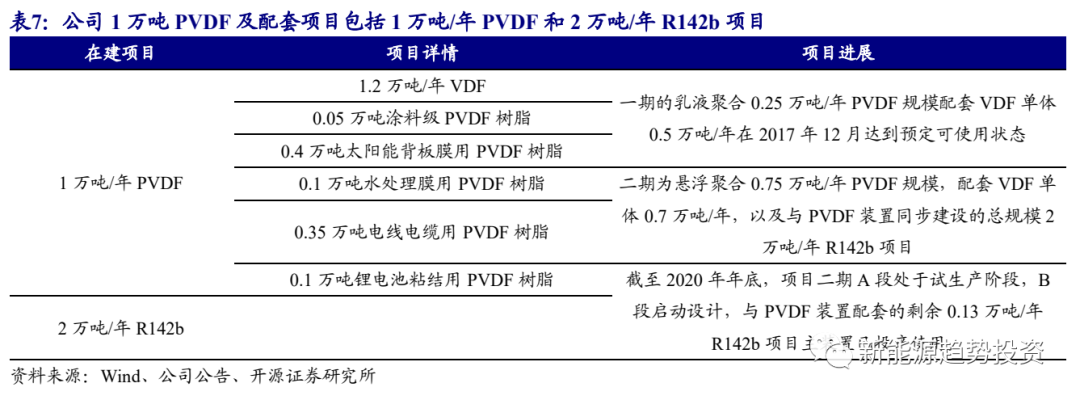

公司1万吨PVDF以及配套项目包括1万吨/年PVDF和2万吨/年R142b项目。1万吨/年PVDF主要包括1.2万吨/年VDF以及1万吨/年PVDF。1万吨PVDF中,0.05万吨为涂料级PVDF树脂,0.4万吨为太阳能背板膜用PVDF树脂,0.1万吨为水处理膜用PVDF树脂,0.35万吨为电线电缆用PVDF树脂,0.1万吨为锂电池粘结用PVDF树脂。项目分期建设,一期的乳液聚合0.25万吨/年PVDF规模配套VDF单体0.5万吨/年在2017年12月达到预定可使用状态。二期为悬浮聚合0.75万吨/年PVDF规模,配套VDF单体0.7万吨/年,以及与PVDF装置同步建设的总规模2万吨/年R142b项目。截至2020年年底,项目二期A段处于试生产阶段,B段启动设计,与PVDF装置配套的剩余1.3万吨/年R142b项目主装置已投产使用。

4.6、昊华科技:0.25万吨/年锂电级PVDF项目有望2021年底前完成

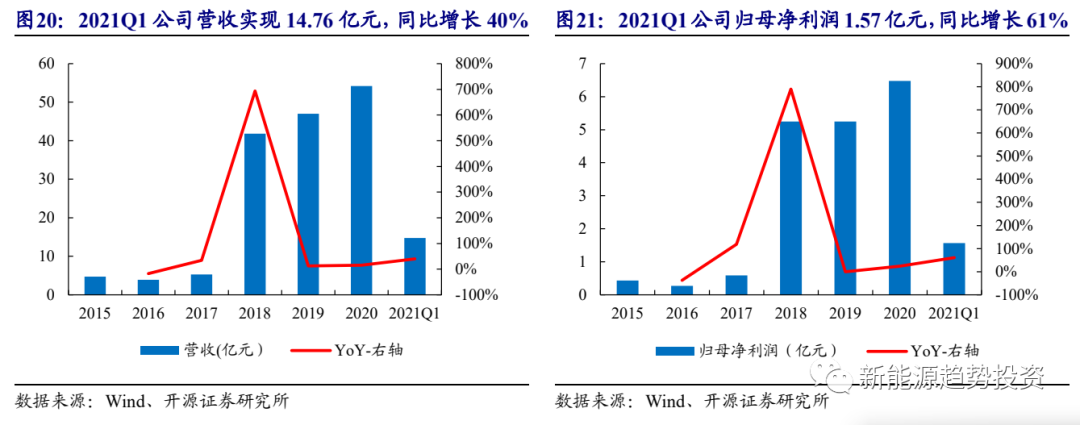

科技型化工央企把握机遇,发展新方向。公司主营业务包括氟材料、特种气体、特种橡塑制品、精细化学品及技术服务五大板块,军品、民品协同发展,合理布局军民品业务。公司注重科技创新,下一步向氟化工、电子化学品和航天化工材料三大板块重点发展。2020年,公司营收为54.22亿元,同比增长15%;归母净利润为6.48亿元,同比增长23%。2021Q1,公司营收实现14.76亿元,同比增长40%;归母净利润为1.57亿元,同比增长61%。

目前公司0.25万吨/年的锂电级PVDF项目正在建设,预计2021年底前完成。该项目采用国内先进技术,产品面向锂电池行业的粘接剂和隔膜领域,有望在锂电高端市场替代国外产品。

4.7、受益标的PVDF与R142b产能对比

目前,东岳集团有1万吨/年PVDF和3万吨/年R142b,一体化优势突出。短期来看,若按计划进行,联创股份、昊华科技的PVDF项目投产落地最快,至2021年底,联创股份将拥有产能PVDF0.8万吨/年配套2万吨/年R142b,昊华科技将拥有锂电级PVDF0.25万吨/年。璞泰来与东阳光合作的PVDF与R142b项目将于2022年底完成,巨化股份0.7万吨PVDF投产后与配套R142b一体化优势增强。

【开源新能源】

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号