-

【安信食品】周专题—重视乳制品公司中报行情

机构研报精选 / 2020-08-03 14:43 发布

1重视乳制品公司中报行情

1.1.伊利:二季度值得乐观,具备盈利弹性

前期我们发布伊利股份深度报告《领先恢复,龙头投资价值凸显》,我们认为伊利核心竞争优势在于管理、资源、渠道网络和规模优势,助其在危机后得到更快更好地恢复,实现市占率持续提升。2020年初的疫情后,根据草根调研,3月伊利的常温白奶已恢复正增长,Q2呈现逐月同比提速的态势,分析原因,既有行业需求向好,也有伊利自身的竞争优势助力:

1)行业方面,疫情后权威专家提出“多喝牛奶,加强营养,补充蛋白质”,牛奶的功能得到权威第三方专家背书,且疫情后消费者健康意识提升,多渠道反馈白奶需求明显增加;

2)由于疫情期间常温白奶滞销,中小企业无法承担高额的渠道费用、促销费用,部分中小乳企可能永久性退出市场,给龙头企业带来机会;

3)基于伊利前期打下的坚实渠道建设基础(特别是低线市场),疫情期间公司供应链反应速度快,及时帮助经销商去库存,保障经销商利润;同时面对行业复苏、中小企业出清的态势,公司充分抓住行业机遇,灵活调节产能(集中生产需求更好的白奶产品)、推新品(臻浓、舒化特笑瓶),终端陈列具有进攻性、强势抢占渠道资源,实现市占率提升。

Q2来看,4月仍有一定的疫情影响,5月行业需求向好+渠道补库,6月端午旺季(今年春节的走亲访友场景在端午得到延后实现),伊利液态奶销售呈现逐月向好态势。

预计伊利Q2整体收入增速高于20%,分品类:

白奶销售好于酸奶:酸奶有饮料属性,白奶的必需消费属性高于酸奶,二季度以来白奶销售更好,根据草根调研,Q2常温白奶增速高于20%,常温酸奶增速10-20%,而低温酸奶亦取得正增长。

产品结构持续升级:疫情期间伊利的高端白奶进行大力度促销活动,当价格带回归正常后,有部分消费习惯留存,同时疫情后消费者更加注重健康,公司也在终端陈列上主动引导(见图2的陈列,侧重于有机),促进产品结构不断升级。渠道反馈某区域Q2金典有机占比达20%(去年为10%)。

推新品、填补中间价格带,抢占空白市场:伊利于今年上半年推出臻浓盒装新品(3元/230ml,价格介于基础白奶和金典之间),定位中档消费者,补充中间价格带的缺失,推出至6月销售额即超4亿元。

奶粉态势良好:疫情影响消费者对国外奶粉的消费信心,国产奶粉在新鲜度方面更占优势,且疫情期间送货上门、与生鲜平台合作等动作也更快更全面,Q1伊利奶粉实现27%的增长,预计Q2良好态势延续。

费用方面,判断Q2费用率同比下行,主要系:1)去年同期销售费用率基数高,2019年4月蒙牛开启价格战,5-6月伊利跟随,导致2019Q2销售费用率较高,而今年在4-5月产品价格带逐渐回归至正常水平,线下促销费用预计减少;2)疫情导致新品上市推迟,Q2线上费用投放预计不多。

因此,预计Q2收入增速20%+,产品结构升级、促销力度减弱,我们预计毛利率同比提升、费用率下降,贡献利润弹性—如表1的敏感性分析,2019Q2毛利率、销售费用率分别为37.3%、25.2%,考虑到我们前述的判断(即在不考虑westland的情况下,毛利率同比提升,销售费用率下滑),预计公司2020Q2的归母净利润增速大概率落在右上角(即标黄色区间)。

三季度维持乐观:根据渠道调研,7月常温液态奶增速相较于6月小幅降速,但仍维持较高水平,三季度传统中秋旺季+6月底渠道库存较低(草根调研渠道库存显著低于正常水平)+需求延续(对于具有刚需高频消费属性的牛奶,消费习惯一旦形成,较难更改),预计Q3延续二季度良好态势。同时疫情影响而延后的渠道开发动作,预计在三季度也会继续推进。

全年维度:

经历了疫情,上半年特别是Q1费用投放力度较大,基于利润诉求,为了完成年度业绩考核,我们判断伊利、蒙牛在下半年将缩减费用,下半年促销力度有望维持较低水平。

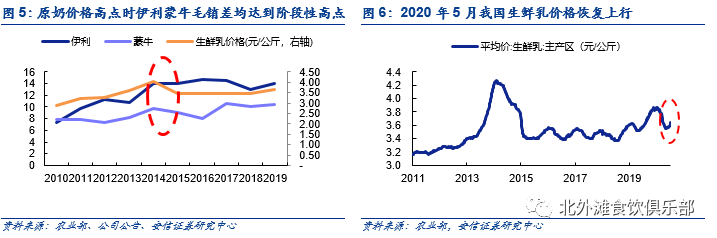

奶价上行,行业价格战也有望放缓。复盘上一轮奶价上行周期,在原奶价格高点时伊利、蒙牛的促销力度减弱,两者毛销差均达到阶段性高点。我国生鲜乳价格5月逐渐恢复,预计下半年开始走高。

若完成股权激励目标,测算Q2-Q3扣非后归母净利增速25%,对应后三季度净利率7.3%(假设全年收入970亿元,采用扣非后、且不考虑股份支付费用的归母净利润计算),考虑到公司2019年扣非后净利率即达到7.2%,且今年往后看促销趋缓、westland有望减亏,Q2表现超预期背景下全年收入增速也大概率高于970亿元的指引,我们认为完成股权激励目标的可能性存在,后期可适度乐观。

1.2.光明:巴氏奶良好态势延续,新莱特受到疫情影响不大

预计Q2光明巴氏奶双位数增长。行业需求旺盛,终端显示光明巴氏奶存在缺货现象,根据草根调研,光明Q2巴氏奶收入同比增双位数。考虑到巴氏奶营养价值更高、更加符合消费升级趋势,加上巴氏奶企业主动教育消费者,巴氏奶增速有望维持较高水平,利好龙头光明。

常温白奶方面,光明充分抓住行业复苏的机遇,推新品取得更好更快增长,于近期推出“优加益固”新品,含有1.5倍乳源钙+维D,采用开盖即饮的“利乐钻”包装。

常温酸奶正增长。常温酸奶方面,3月公司针对一季度库存进行清理,4月疫情影响基本消除,Q2存在一定的渠道补库行为,结合年初上市星厨系列新品,延长产品生命周期,Q2莫斯利安也取得正增长。

预计Q2销售费用率平稳。根据公司7月8日公告,董事会审议通过“同意增加2020 年度市场费用不超过 7,000 万元,用于健能 JCAN 市场营销项目”的议案,同时公司年报披露的2020年计划,计划收入增速6.4%,利润基本同比持平,收入增速高于利润,因此我们判断公司仍将做市场、推广核心产品作为重中之重,费用投放预计稳中有升,规模效应下预计Q2整体费用率平稳。

新莱特:新西兰疫情控制较好(7月以来日新增确诊病例在0-4例之间,截至7月31日累计案例1560例),预计新莱特受到疫情影响不大。

2

结构性+趋势性机会,食品饮料长牛可期

7月6日晚安信策略牵头,针对银行板块大涨召开专题电话会议,食品饮料团队亦发言,对主要子行业投资价值进行汇报。

白酒:短期情绪高涨,长期维持结构性景气判断

从恢复节奏看,2020Q3--2021Q2是比较明朗的,这从预期上就是占优的,Q3旺季,Q4估值切花,2021上半年的较为确定的快增长。

白酒总体观点不变,茅五汾为行业头部核心,中报预判都会比较稳,茅台和汾酒中报有望超预期。

其次是今世缘老窖顺鑫古井洋河;我们认为老窖动销压力最大,情况最差时候已过去,顺鑫是连续低于预期后的逆向投资品种,预判下半年报表压力减轻,明年轻装高目标前进;洋河大力度改革导致销售和报表底部明朗,目前有回购和下半年预判收入增长转正的催化。

中小白酒建议重视伊力特(深度报告讲的是着眼中线,新疆基本面变化,公司复制东部地产酒逻辑,稳健成长,估值修复提升)

食品:关键字——中报行情,稳,长期逻辑

双汇+伊利大盘蓝筹双子,双汇去年开始推荐,收获很大,但肉制品逻辑仍在持续兑现,获得更多认知认可;增发不是坏事,从投资上隐含业绩兑现可持续性;

伊利股份,乳制品是Q1疫情影响直接的细分行业,恢复已明,FEVC模型,配置价值显著凸显;

大餐饮:三全安井好赛道,以三全食品中报预增为代表,业绩仍是短期直接催化;餐饮行业分析已经较为充分,由于餐饮赋能,B端相对蓝海市场,自然增长+份额提升,两者后续快牛转慢牛的可能性大,具有长期投资价值。

休闲食品:百润股份态势良好,妙可产能和销售端明年都可继续乐观;洽洽基本面比较稳健,瓜子今年表现突出。

调味品:长期品种聚集,成熟大品类子行业消费升级和品类扩张护航中长期稳健增长,典型的是酱油醋相对成熟行业;复合调味料及新型品类主要是渗透率提升逻辑,这类品种是适应消费变化的,外出就餐提升、家庭小型化、懒人经济,讲的是渗透率(颐海国际、天味等这一类企业,自热小火锅,自热米饭),成长性更快。总体看Q2恢复态势明朗,增速普遍回到15%以上,虽然没估值特别优势的,但持股价值仍然出色。

乳制品:乳制品是Q1疫情影响直接的细分行业,恢复已明。无论常温为主的乳企,还是低温比重大的乳企,Q2均恢复明显。我们认为从长期看,巴氏奶份额提升趋势明朗,但巴氏奶企业的整体增速预计仍然不会呈现爆发式,温和慢牛可能性更大。

3

本周食品饮料板块综述

板块综述:

本周(2020/07/24-2020/07/31)上证指数上涨3.54%,深证成指上涨5.43%,食品饮料板块上涨6.31%,在申万28个子行业中排名第6位。子板块涨幅情况来看,调味品涨幅最大,为8.46%(调味品8.46%>其他酒类8.24% >乳制品8.11%>食品加工7.94% >食品综合7.58% >肉制品6.67% >软饮料6.63%>食品饮料6.31% >白酒5.73%>饮料制造5.61% >葡萄酒2.47%>啤酒2.40% >黄酒1.34%)。

个股涨幅前五位分别是新乳业(20.63%)、洽洽食品(19.14%)、汤臣倍健(18.8%)、海欣食品(18.25%)、古井贡酒(17.46%);跌幅前五位分别是:珠江啤酒(-4.41%)、水井坊(-3.48%)、华宝股份(-3.11%)、威龙股份(-2.76%)、黑芝麻(-1.45%)。

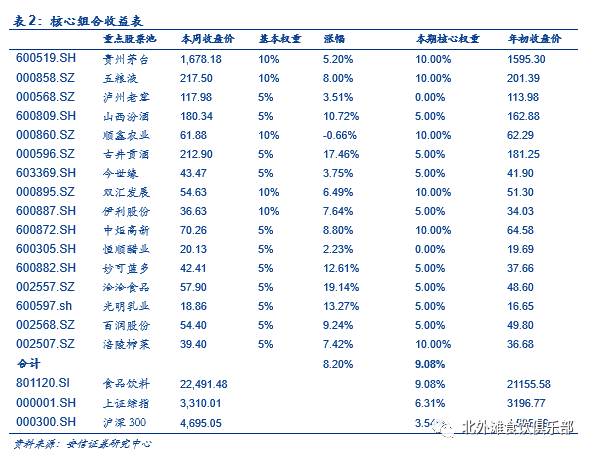

核心组合表现:

本期我们的核心组合上涨9.08%。具体标的表现如下表(核心组合出自重点标的组合池):

4

核心推荐及风险提示

核心推荐:相对白酒而言,上半年食品股业绩兑现良好,建议关注“中报好、涨幅小”的伊利股份、光明乳业,以及肉制品龙头双汇发展,大餐饮板块的三全食品/安井食品,大休闲板块的洽洽食品、盐津铺子、妙可蓝多、百润股份;调味品板块的涪陵榨菜、中炬高新、恒顺醋业。

下半年白酒普遍营收增长转正,可能呈现板块行机会,但展望更远,白酒结构性景气基本态势不变,因此白酒推荐核心为茅五汾,亦推荐顺鑫、老窖、古井、今世缘、洋河;重视伊力特。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号