-

【东兴军工】洪都航空:进入历史性拐点

机构研报精选 / 2020-07-23 13:23 发布

主要观点 01 主力机型教练10具备“多功能性+廉价"特质,预计十四五期间订单饱满 L15飞机一机多能,效费比高。该机集三轴四余度数字式电传飞行控制系统、翼身融合气动布局等当今世界高端航空技术于一身,具备典型的三代战斗机特征。主要用于三代战机及其改进型飞机飞行员的训练,能够承担与先进战机相衔接的起落、特技、仪表、编队等技术训练任务和武器使用、空/地目标攻击、单机/多机战术等基础战术训练任务,形成装备以后能有效减少三代机消耗,大幅降低培养三代机飞行员成本。

从需求角度看,我们认为教练10(L15)因其“多功能性+廉价”,将催生海空军大量需求。2019年3月10日,空军首次披露歼-20和教-10编队飞行图景。一方面,教练10和歼-20“同框出镜”,表明教10能够无缝衔接歼-20的训练标准。我们预计L15的一项功能定位或将成为歼-20僚机,一架歼-20或将配置若干架L15。未来随着歼-20的列装将带动L15的需求增长;另一方面,教练10在低空机动性、地空生存力、操纵品质、外挂能力等方面都十分优异,这使得其具备改为轻型多用途战斗机的潜力,将拥有众多衍生型号,我们预计舰载教练机或将立项研制。此外,在强-5逐步退役过程中,新型对地攻击机也有望立项研制。

02 公司处在历史重要拐点,“国内+海外”需求空间较大 从产能供给角度看,公司在跨越盈亏平衡点后,未来业绩弹性较大。我们判断2019年公司交付L15数量较少,或已邻近盈亏平衡点。预计从2020年开始,公司交付的L15和K8飞机数量将有较大幅度增长。国内方面,考虑到未来L15的潜在发展平台包括主战机型的僚机、舰载教练机、新型对地攻击机以及轻型战斗机,我们假设十四五的需求量将达到500架,同时假设每架L15的价格为1亿元,则国内市场空间约为500亿元。

回顾历史,洪都建厂近70年来生产的初教6、强5和K8这三款飞机都取得了国内列装和外贸出口的巨大成功。上世纪50年代诞生的初教6生产了3000架,至今仍在交付服役。强5系列飞机自1968年投产,至2012年停产,共生产了1000余架,出口300余架。截至目前K8飞机一共出口了14个国家总计304架,并且在国外建立了3条合作生产线和3条大修线,开创了中国航空工业成套技术出口的先河。作为中国最能赚钱的飞机,近10年来K8及其延伸系列产品的出口交付量占到全世界同类教练机出口贸易总量的70%。

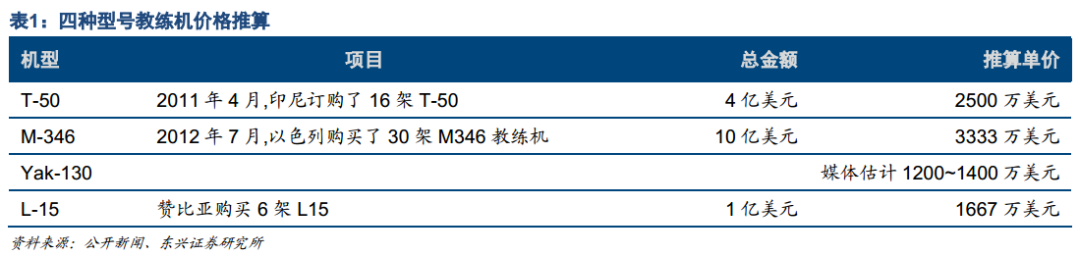

L15可以搭载不同功能的武器装备,能够在训练之余,为客户解决国内叛乱等反动势力的威胁。考虑到L15与海外高级教练机如雅克130存在价格优势,预计L15海外市场需求量也将达到数百架,市场空间为数百亿元。

03 飞机总装+空面导弹唯一平台,导弹受益实战训练量增加 洪都航空已完成与洪都集团的资产置换,置入空面导弹优质资产,主要产品包括鹰击、海鹰、上游、天龙系列在内的空面导弹等。洪都已形成了“近-中-远”系列化发展的导弹产品谱系,目前已具备亚跨音速精确制导技术,并正在进一步拓展超音速制导能力。

近年来,我军推动实战化训练和演习制度,各类消耗型武器装备使用量大幅增加。导弹类装备本质上属于消耗类武器装备,其具备一定的消费品属性,将受益于我国实战训练量的提升。公司最新研发的YJ-9E反舰导弹、TL-20小直径制导炸弹均可通过L15挂载投发,其中TL-20打破了美国在小直径制导炸弹领域的垄断,而且设计难度和制造成本都更低。

投资建议 在经营生产高峰阶段,我们按照飞机年产60架贡献4.2亿净利润、导弹年贡献8000万净利润计算,公司在大批量生产高峰阶段有望实现净利润5亿元/年。考虑到公司作为飞机总装+空面导弹的唯一平台,给予50倍PE,公司目标市值250亿元。我们预计公司2020-2022年营业收入分别为67.34亿元、77.99亿元和89.22亿元,归母净利润为2.07亿元、2.74亿元和3.55亿元,对应当前股价PE分别为79倍、60倍和46倍,维持“强烈推荐”评级。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号