-

【安信食品|周观点】2020年核心关注食品饮料三个方向

机构研报精选 / 2019-11-10 21:16 发布

1本周观点:2020年核心关注食品饮料三条线

1.1. 2020年食品饮料三条主线

2020年我们建议核心关注食品饮料三条主线,第一是以白酒和调味品为代表的稳健价值主线,竞争格局良好,龙头稳步成长,2015年以来估值稳中有升,未来估值稳定性仍可期。

第二是提价主线,CPI上升,原料成本上涨同时产成品提价,产品提价受益或略滞后,但通过费用优化仍能保持盈利能力的品牌企业值得高度重视,有成本优势的企业更佳,重点领域为速冻米面(安井食品、三全食品)和肉制品(双汇发展)。

第三是品类成长。满足特定消费场景和特定消费人群的品类仍在不断冒出,我们高度关注市场空间可观,竞争格局较佳的先发优势品牌,定位清晰,产品和渠道扩展领先,市场投入同步,消费者心智占有已经超前,持续快速成长可期。核心品种为妙可蓝多、洽洽食品、百润股份。1.2. 稳健价值:白酒+调味品

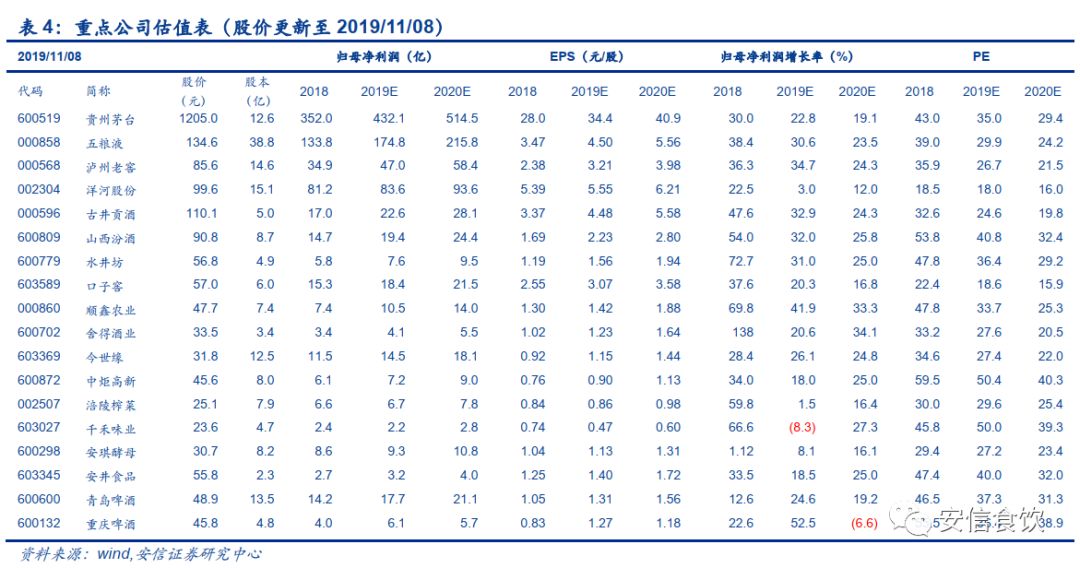

2016年白酒板块确定性复苏以来,在2017Q2-2018Q2达到景气高点(行业整体繁荣),2018年Q3以来结构性景气成为白酒板块最重要特征,虽然分化明显,例如次高端白酒整体增速放缓,且较之前增速放缓幅度居各价格带之首,地产酒竞争加剧,部分品牌增速低于5%,季度增速在-20%-0%这样的低水平,但高端酒整体仍在扩容,集体表现稳健,2019年高端酒以茅五泸为核心,合计收入增长20%,其中茅台受限于发货量增速低估,五粮液和老窖量价贡献高档酒增长最快。展望未来(2020-2025),高端酒趋势明朗,增长节奏平稳较快,继续看好以其为代表的稳健价值。

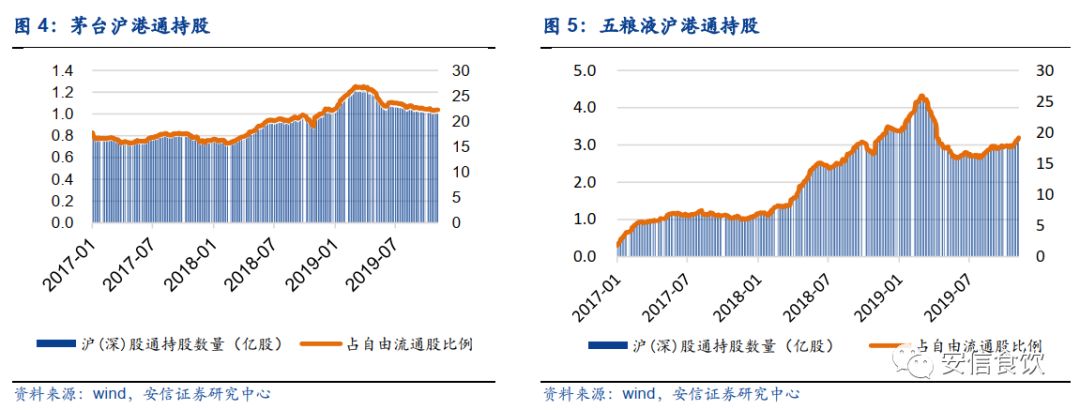

贵州茅台:2018年茅台酒销量3.2万吨,根据基酒产能,2024年前后茅台酒销量可达到4.5-5.0万吨之间,由于茅台酒总体产量有限,预计未来价格仍有上涨空间。我们认为贵州茅台的销量成长明确,稳健价值优选。

五粮液:基于贵州茅台的供需关系分析,我们认为五粮液量价政策有良好参照,公司自身管理提升将帮助实现更为稳健的成长,价值亦突出。

泸州老窖:跟随战略受益者。

除了高端酒,我们还高度重视山西汾酒、地产酒龙头、光瓶酒龙头。

山西汾酒:2017年国企改革以来,增长动能强劲,目前正处于快速全国化进程中,公司市场投入能力出众,品牌势能升级,渠道优势资源不断聚集,山西和环山西市场稳固且保有较快增长,域外市场高速成长,主力产品全线增长,前景看好。2017年公司提出“62210”五年奋斗目标,2022年争取实现200亿元销售,我们认为从2018年93.8亿元到2022年的200亿元是良好的目标参照。

古井贡酒:在安徽省内龙头地位稳固,结构升级持续受益,未来3年收入增速保持两位数增长可期,利润增速更快。

顺鑫农业:光瓶酒龙头,在白酒行业深度调整期保持平稳增长态势,低价高频次消费为主,无惧宏观波动,目前在低档酒市场份额仍低,预计将继续受益消费品牌化和集中度提升,同时公司导入升级产品,未来净利率提升可期。

调味品中炬高新具有良好的稳健价值。公司品牌基础好,产能储备较足,市场稳扎稳打,仍有很大潜力。民营化以后,公司体制红利尚未充分释放。后续主要看点:厨邦食品少数股权归属、激励机制的进一步完善、市场投入欠账的不足以及收入导向提升增长水平、做大食品主业的外延。

1.3. 提价主线:速冻米面火锅料+肉制品

2019年三季报总结分析,我们发现收入利润增速相较于Q2提速的有次高端和高端白酒、乳制品、肉制品、休闲食品、速冻食品,龙头表现出逆境恒强、较好的穿越周期能力。我们发现环比提速的基本具有提价因素贡献,典型的是高档白酒、速冻食品和肉制品,休闲食品当中业绩表现超预期的洽洽食品仍在受益2018Q3提价。

双汇发展:屠宰上量,低成本冻肉储备充足且仍继续补充(来自美国关联企业低价冻肉),肉制品今年持续提价,因竞争格局稳定,销售量未见明显影响。展望未来,提价受益周期长,冻肉储备销售利润贡献十分显著。

三全食品:冻肉储备可满足明年旺季使用,产品多次提价,成本转嫁较为顺利。公司当前核心逻辑一是2B业务持续快速成长,且因费用率低使得盈利能力远高于当前整体利润率水平,二是零售业务的体制机制改革,损益导向,内部挖潜,盈利能力正在修复。公司业绩弹性较大,值得高度重视。

1.4. 品类成长:成长性子行业获得高估值

成长期行业往往因高增长获得高估值。

奶酪居于乳制品金字塔顶端,目前“餐饮+零售(家庭DIY消费)+休闲零食化”使得奶酪细分处于快速成长赛道。妙可蓝多2019年儿童奶酪棒单品爆发,整体奶酪业务预计实现9亿收入,餐饮奶酪和儿童奶酪约5:5,儿童奶酪明年预计继续实现高速增长。从我们深度的市场调研反馈看,儿童奶酪市场竞争格局初步成型,公司居于第一梯队,相较外资品牌百吉福,公司具有招商灵活、终端网点开拓更为积极、渠道下沉和维护更好等优势。相较蒙牛等国产品牌,公司具有产能优势、包装专利优势、IP优势、组合营销占据消费心智有利位置的优势。继续看好公司儿童奶酪放量以及家庭奶酪(芝士片、马苏里拉)零售放量。

百润股份:公司深度洞察预调鸡尾酒市场机会,全面学习日本经验,完成了重新定位,主推产品复购率大幅提升,优秀的产品研发创新能力继续保持,销售收入增速回升,盈利能力回升。

洽洽食品:小黄袋和蓝袋持续快速增长,瓜子品类优势突出,小黄袋线下优势凸显,大单品逻辑通畅。公司目前快速增长背后是2015年以来的几次重大变革,从事业部制改革,推行PK机制,员工激励升级,引入战略外脑,持续升级市场投入,目前公司走上了更快增长轨道,我们认为具有可持续性。2

本周调研动态

1)天味食品:四季度产能释放保增长,期待营销方案落地

三季度公司收入增速低于预期主因:1)产能制约,三季度进行生产线技改,影响到原有的生产;2)生产人员的招聘矛盾。今年技改计划三季度进度符合预期,四季度采用双班制(原来是单班),目前缺位的员工已经全部到岗,我们预计四季度产能瓶颈已解决,收入将恢复高增长。

聚焦好人家品牌,计划与专业咨询机构合作打造营销方案:营销一直是公司的短板,公司目前已在今日头条、会展、财经杂志等投放广告,进一步计划与专业咨询机构合作,聚焦于好人家品牌,打造有效的广告营销方案,同时重视线下品牌建设,根据草根调研,目前在川渝地区超市的堆头、陈列较好。

2)千禾味业:零添加快速增长,试点北京沈阳衢州传统渠道

公司于2018年战略聚焦零添加,前三季度公司零添加产品收入增速达35%,同时公司试点北京、沈阳、衢州的传统渠道,目前处于初期但动销良好,待见成效后计划将模式复制至全国。同时,公司募投项目一期10万吨酿造酱油生产线已于7月底转固,二期10万吨酿造酱油+5万吨酿造食醋项目预计2021年6月底达产,近期公告的36万吨调味品产能建设项目(30万吨酿造酱油、3万吨蚝油、3万吨黄豆酱产能)预计2023年投产,在建产能保障后期高增长。3

本周食品饮料板块综述

本周(11/04-11/08)上证指数上涨0.20%,深证成指上涨0.95%,食品饮料板块上涨1.2%,在申万28个子行业中排名第5位。除其它酒类、黄酒和葡萄酒在下跌外,其余10个子版块在上涨,其中软饮料涨幅最大,为5.93%(软饮料 5.93% >肉制品 3.94% >啤酒 2.19% >调味发酵品 1.55% >饮料制造 1.34% >白酒 1.27% >食品饮料 1.2% >食品加工 0.84% >乳品 0.29% >食品综合 0.05% >其他酒类 -0.15% >黄酒 -0.52% >葡萄酒 -1.73%)。

个股涨幅前五位分别是:口子窖(14.19%)、酒鬼酒(12.02%)、双汇发展(10.21%)、燕塘乳业(9.76%)、养元饮品(9.43%);跌幅前五位分别是:麦趣尔(-11.68%)、科迪乳业(-8.30%)、上海梅林(-6.36%)、绝味食品(-5.77%)、莫高股份(-4.82%)。

核心组合表现:

本周我们的核心组合上涨2.33%。具体标的表现如下表(核心组合出自重点标的组合池):

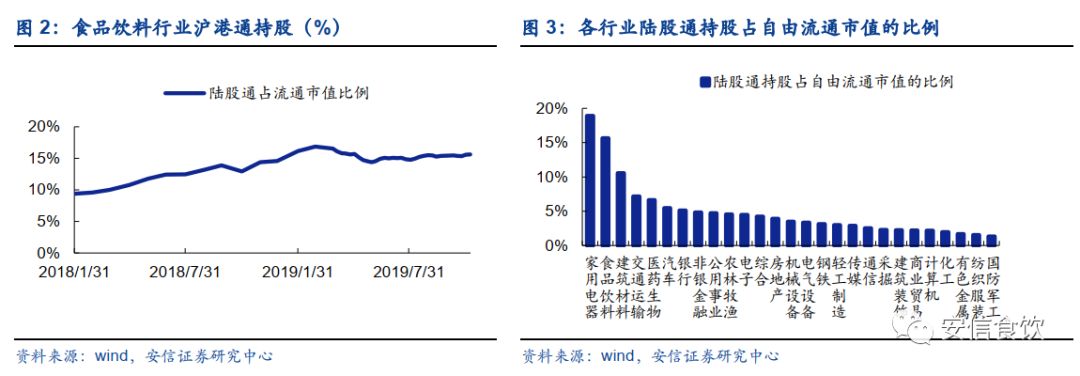

外资持股数据更新:

3

投资建议

■ 核心推荐:白酒方面核心配置行业+香型双重龙头茅五汾,其中汾酒正在进行的全国化和品牌复兴最值得期待,重点优质标的还有泸州老窖、古井贡酒、顺鑫农业,调整给予期待的洋河股份等。食品方面,推荐中炬高新,短期业绩改善、提价提升中长期盈利水平的双汇发展,市场投入思路清晰且大单品和新品快速成长的洽洽食品;品类成长沪上“双小龙”;深度改革见成效并且有长期toB逻辑的三全食品。

■ 风险提示:经济持续下行对消费影响加大;中高端酒竞争加剧进一步分化,潜在的税收政策变化带来的短期业绩向下风险;业绩波动,预期过高,估值分歧。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号