-

中信建投七大研究团队复盘2019年半年报

机构研报精选 / 2019-09-09 08:53 发布

2019年的中报季已然落幕。

3000多家A股上市公司2019年上半年业绩分化尤为突出,行业龙头“马太效应”,强者恒强态势愈发明显。 中信建投证券研究发展部策略、通信、计算机、农林牧渔、公用事业和军工七大研究团队解读各行业半年报。 一

策略:创业板盈利向上修复

A股中报业绩增速下滑,三季度反弹仍待观察

全部A股、全部A股(非金融)、全部A股(非金融石油石化)归母净利润累计同比增速环比分别下滑2.9、4.1和4.4个百分点。营收累计同比增速分别下滑1.6、1.1和1.1个百分点。全部A股ROE(TTM)为9.36%,环比一季度提升0.06个百分点。全部A股资产负债率提升0.19个百分点,是推升A股ROE回升的主要原因。

1-7月份工业企业利润同比降幅继续收窄,但7月PPI进入通缩区间,三季度利润增速是否触底回升仍有待观察。

板块业绩分化,创业板(剔除乐视)盈利持续修复

板块业绩分化,主板和创业板净利增速再次回落,中小企业板增速小幅回升。创业板(剔除乐视网)二季度业绩持续改善。按照可比口径,创业板(剔除乐视网)上半年利润同比增速为-5.1%,一季度利润同比增速为-12.7%,增速环比提升7.6个百分点;2019Q2和2019Q1的 ROE(TTM)分别为2.4%和2.2%,盈利水平持续修复。

金融消费业绩稳健,中小成长大幅下滑

业绩成长持续,笔纸依然是高确定性板块。文具龙头不受地产、贸易战、汇率波动影响,业绩端增长稳健,新业务持续成长。生活用纸龙头产品、产能、渠道齐发力,营收增长提速,18年浆价整体上涨影响盈利,19年3月份起分享木浆下跌红利。

行业比较:关注业绩持续改善,把握盈利估值匹配

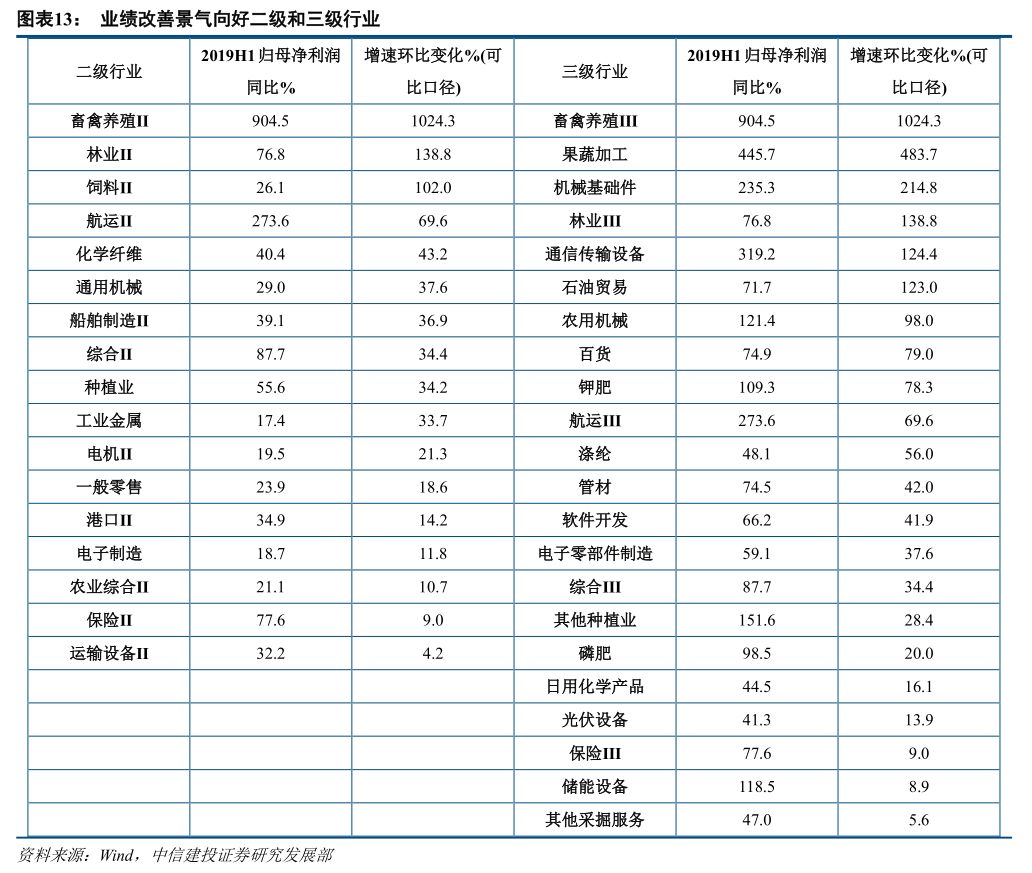

农林牧渔、综合、电子、有色、钢铁、轻工、家电、化工、银行、交运等行业利润增速环比提升;农林牧渔、食品饮料、家电、非银、计算机、国防军工等行业ROE(TTM)环比提升明显。

交运行业业绩和盈利持续改善,港口II、航运II、物流II景气持续向好。种植业、饲料II以及畜禽养殖II景气大幅改善;5G产业加速带动电子制造板块利润增厚;化学制品和工业金属板块业绩改善,但增速仍然为负。通用机械、船舶制造、百货、软件开发、光伏设备、保险、储能设备等板块的业绩改善也非常明显。

投资建议:从估值和盈利匹配角度,短期我们建议关注国防军工、计算机、农林牧渔、家用电器、非银以及食品饮料板块。

署名分析师:张玉龙

执业证书编号:S1440518070002

二

通信

同比承压,环比改善,5G与云计算业绩释放可期

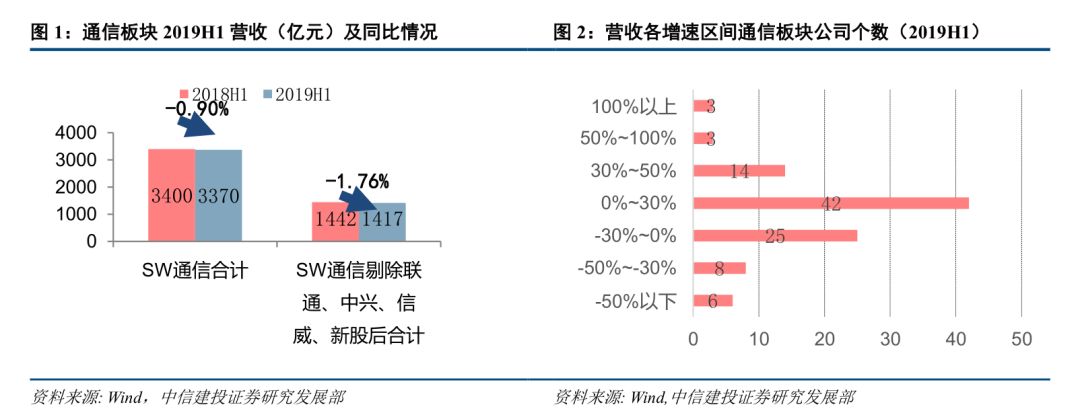

(一)2019H1业绩同比下滑,2019Q2环比改善 2019H1,A股通信板块整体营收3370.02亿元,同比下降0.90%,归母净利润-27.31亿元,同比下降171.65%;如剔除影响较大的中国联通、中兴通讯、*ST信威及新股,则整体营收1416.53亿元,同比下降1.76%,归母净利润77.77亿元,同比下降9.52%。剔除中国联通、中兴通讯、*ST信威及新股后,通信板块2019Q2整体营收734.88亿元,同比下降9.52%,环比增长7.81%,归母净利润41.46亿元,同比下降14.67%,环比增长14.19%。

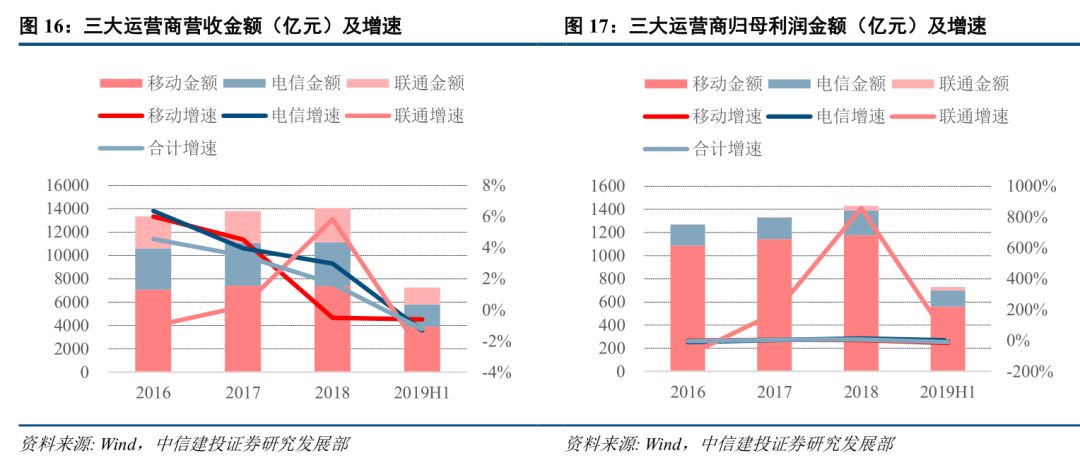

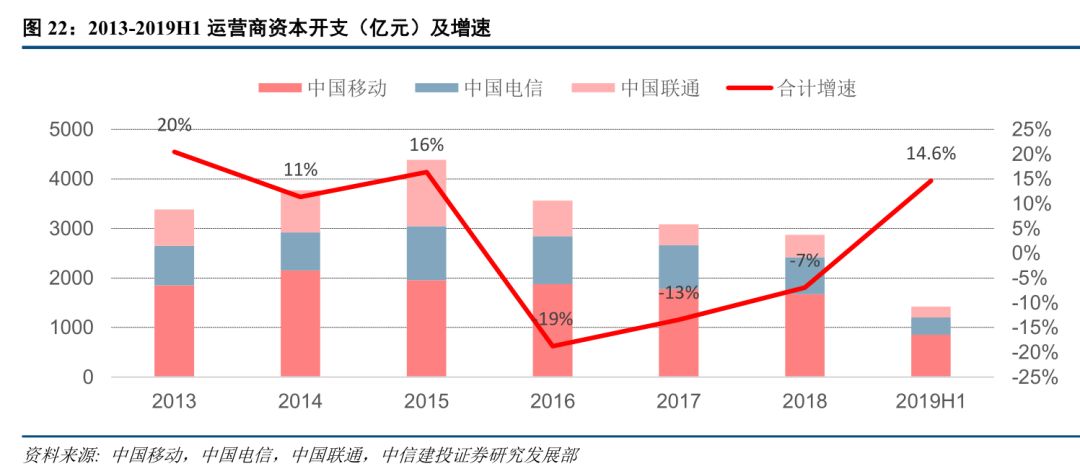

(二)运营商业绩承压,推进降本增效,资本开支重回增长通道。 2019H1,三大运营商营收合计7248.69亿元,同比下降1.24%,归母净利润729.88亿元,同比下降10.77%。2019Q2,三大运营商合计营收3705.60亿元,同比下降1.68%,环比提升4.59%,归母净利润417.44亿元,同比下降14.73%,环比提升33.45%。三大运营商2019H1资本开支合计1422亿元,同比增长14.6%,全年有望达到3020亿元,同比增长5.3%,拐点已经确立。

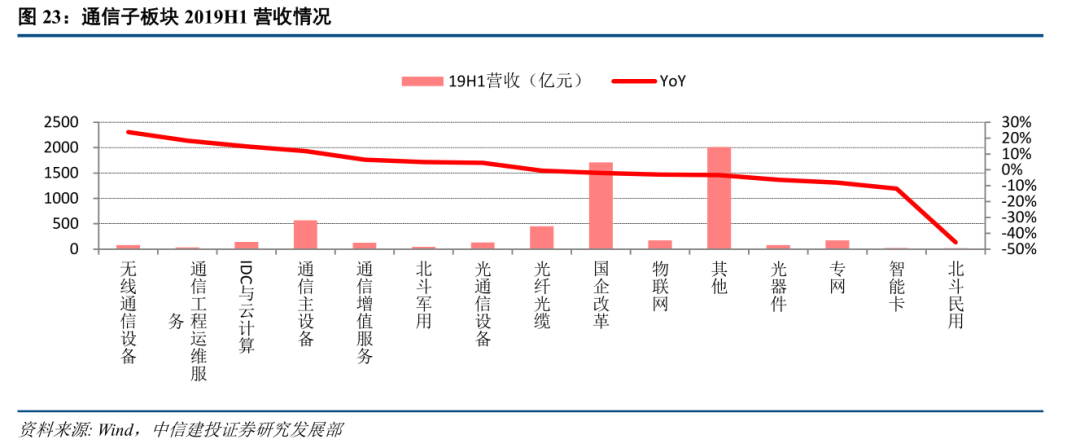

(三)主设备、无线设备、IDC/云计算2019H1同比表现相对较好。 2019H1,通信主设备营收565.94亿元,同比增长11.79%,归母净利润18.98亿元,同比扭亏;无线通信设备营收79.99亿元,同比增长23.88%,归母净利润3.30亿元,同比增长88.75%;IDC与云计算营收140.49亿元,同比增长14.78亿元,归母净利润19.19亿元,同比增长37.27%。2019Q2,通信主设备营收295.11亿元,同比增长56.53%,归母净利润8.69亿元,同比扭亏;无线通信设备营收42.18亿元,同比增长17.03%,归母净利润2.24亿元,同比增长138.23%;IDC与云计算营收73.63亿元,同比增长10.47%,归母净利润12.88亿元,同比增长73.33%。

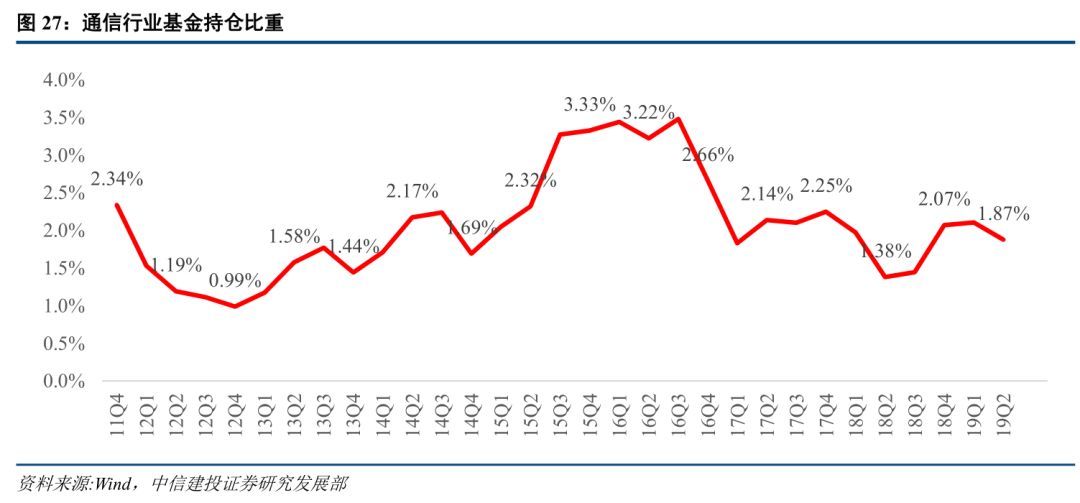

(四)基金持仓占比下降,行业动态PE回调 截至2019年8月底,通信行业基金持仓市值373.60亿元,占比1.87%,较2019Q1下降0.24pct。截至2019年8月30日,申万通信指数动态PE38.5X,通信工程运维服务、智能卡、北斗民用估值相对较高,光纤光缆、通信主设备、专网估值相对较低。

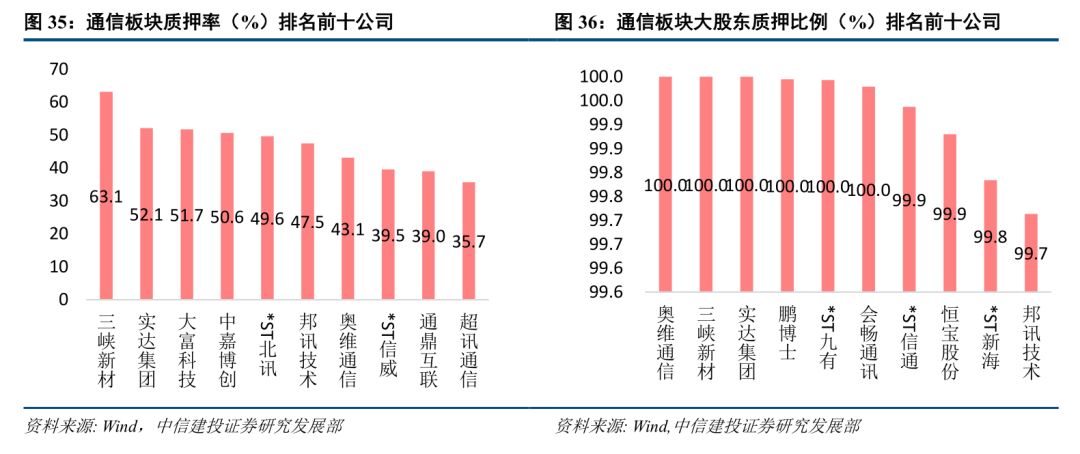

(五)减持规模近期回落,质押风险持续释放 2019年1月至2019年8月,通信板块上市公司股东及管理层累计减持金额91.79亿元,累计减持数量6.25亿股,占通信板块A股流通股总量的0.86%,其中6月至8月减持规模呈下降趋势。2019年1月至8月,通信板块股票质押比例持续下降,目前质押股数合计120亿股,占通信板块A股总股本比重12.5%。

投资建议及重点组合:

通信行业趋势向好,资本开支拐点已经确立,但基金持仓占比降低,形成背离,建议持续关注5G、云计算/IDC。

风险提示:5G及云计算进展不及预期;国际环境变化等

署名分析师:阎贵成

执业证书编号:S1440518040002

三

计算机

计算机行业中报业绩分析,世界人工智能大会众多新产品发布

(一)计算机中报业绩分析

截止2019年9月1日计算机板块有180家上市公司披露2019年半年报,按照七大板块划分:从半年报业绩情况来看,增速高于50%的几个板块是自主可控与网络安全(+67.60%)、教育信息化(+65.45%)、医疗信息化(+49.71%)。

整体来看,共有6个细分板块业绩同比上升、1个细分板块业绩同比下降。其中,教育信息化板块上半年因智慧校园、教考筹建、SaaS化业务等需求高景气带来高速增长;医疗信息化板块公司上半年在手订单保持较高增速;自主可控与网络安全受到到政策推动自主可控进程加速带动收入水平提升。

我们认为上述行业的增长具有可持续性,同时建议继续关注自主可控与5G应用。

(二)AI芯片及自动驾驶领域重多新产品发布,人工智能进入加速落地期

在2019世界人工智能大会期间,展出AI芯片最新产品。10款芯片涵盖了5G通信、物联网、智能驾驶、智能家居、AI云端训练和边缘推理等众多领域。平头哥“玄铁910”是全球首个采用RISC-V架构的64位AI处理器内核,华为麒麟810首款采用了自研的达芬奇架构,寒武纪思元270基于自主研发的MLUv02指令集,体现了AI芯片在构架层面的不断创新突破。

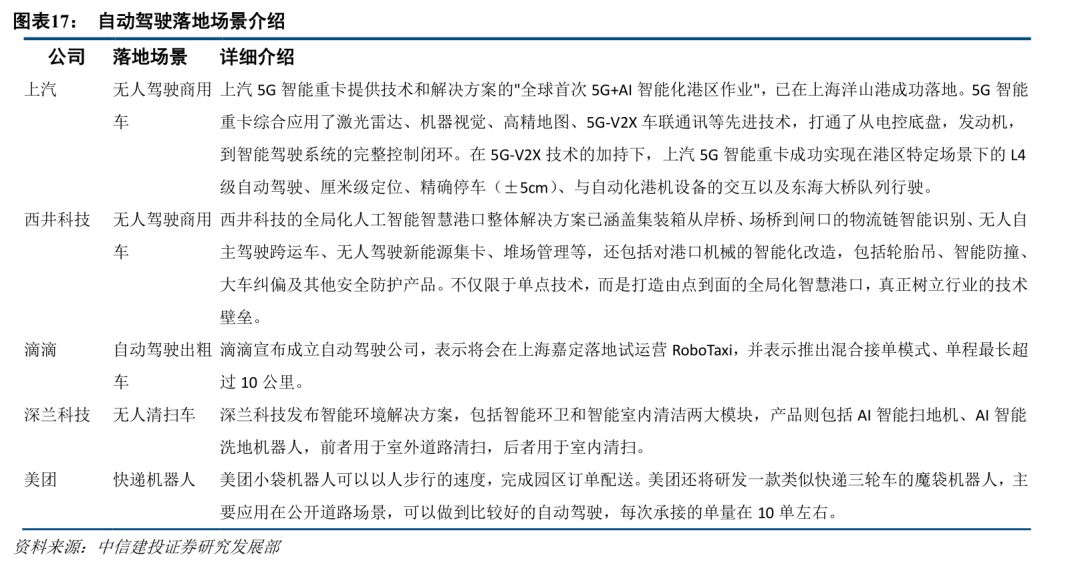

本次世界人工智能大会,多家厂商自动驾驶在商用车、出行服务、无人清扫车以及快递机器人等领域发布产品及解决方案,自动驾驶在多个场景有望加速落地。

本周组合:

国产化与云计算:中国软件、中国长城、用友网络、长亮科技、启明星辰、深信服、中孚信息

5G流量与应用相关:浪潮信息、顺网科技、四维图新、视源股份、中新赛克、三联虹普

署名分析师:石泽蕤

执业证书编号:S1440517030001

四

农业

猪企盈利向上,禽业持续景气,动保、饲料分化

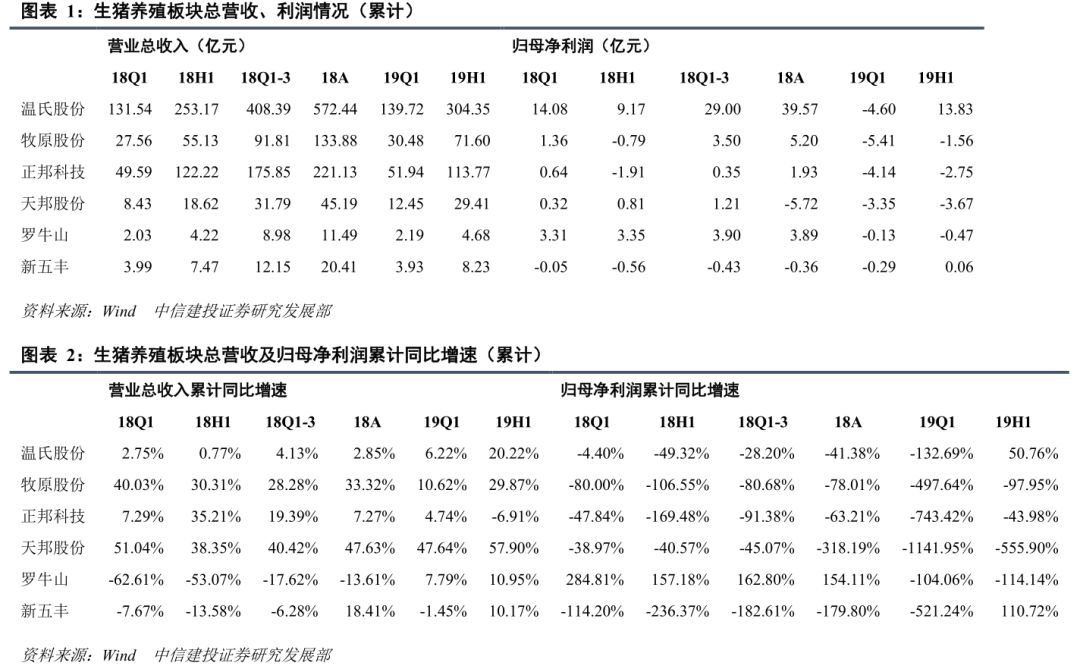

生猪养殖:产能去化,猪价上行,企业盈利开始兑现 猪价:2019年年初至今,国内猪价先抑后扬,经历下行、快速上涨、横盘、快速上涨态势。根据Wind数据,春节前养殖户因非瘟恐慌加快出栏节奏,全国生猪均价在2月初下行至11.32元/kg,北方猪价低至8元/kg。春节后由于生猪供给偏紧现象凸显,3月猪价快速上涨至15元/kg。4月、5月猪价横盘,一方面受屠企自检政策影响使得屠企需求减少,另一方面是由于华南疫情加剧生猪抛售。6、7、8月生猪供应偏紧重回主导地位,猪价开始进入快速上涨通道,8月底均价已达26元/kg。

存栏&补栏:2018年8月我国发生非洲猪瘟疫情以来,疫情致死、扑杀、补栏信心低迷等因素叠加影响下,我国能繁母猪存栏量持续下滑,截至2019年7月末,我国能繁母猪存栏2165万头,同比下降31.9%,环比下降8.9%,生猪存栏2.19亿头,同比下降32.2%,环比下降9.4%,降幅均再次扩大。生猪价格上涨虽提振补栏的积极性,但疫病、资金、环保政策等因素的制约使得生猪产能短期无法恢复,因此能繁母猪及生猪存栏仍处于下行趋势中。

出栏:根据国家统计局数据,行业2019H1生猪出栏3.13亿头,同比下降5.20%。其中,龙头企业出栏量方面,2019年上半年温氏股份、牧原股份、正邦科技、天邦股份出栏量分别为1177.40、581.50、309.36、151.74万头,同比分别增长13.69%、22.58%、24.65%、69%。此外,龙头企业生产性生物资产6月底有所回升,种猪产能恢复保障未来出栏。看好后续价格预期不断落地、业绩逐季兑现行情。

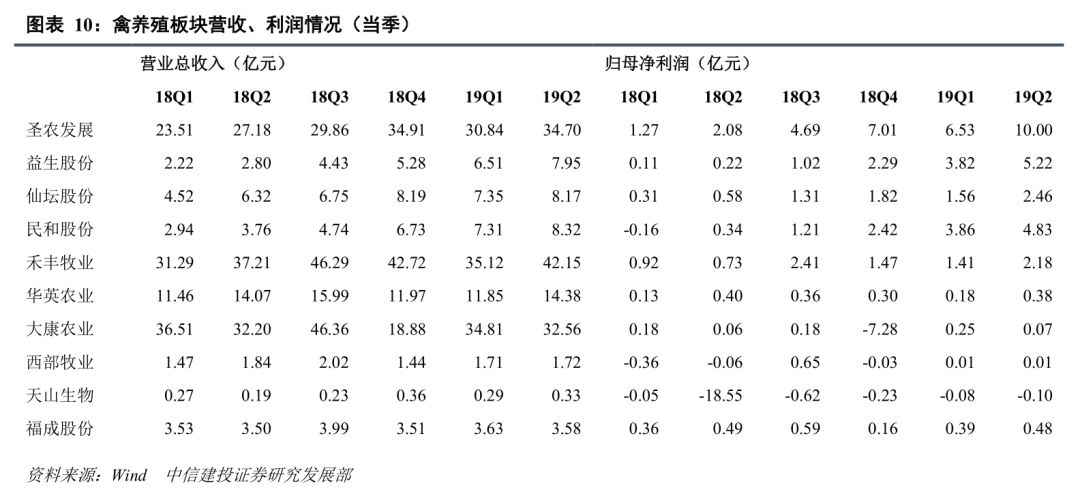

白羽肉鸡:鸡价景气度持续,企业盈利大幅增长 白羽鸡养殖企业盈利大幅增长:白羽鸡板块2019H1累计实现收入293亿元,同比增长18.83%;累计实现归母净利润43.46亿元,同比下增长495.01%;净利率为14.82%,同比增加19.28pct。2019Q1/Q2收入分别为139.43/153.86亿元,同比分别增长18.43%/19.20%;归母净利润分别为17.93/25.53亿元,同比分别增长561.93%/286.20%;净利率分别为12.86%/16.59%。2019年白羽肉鸡供需齐升,预计下半年鸡苗及毛鸡价格延续高位走势,企业保持良好业绩。

动保及饲料:动保行业二季度向好,饲料短期依靠禽料驱动 动保行业二季度收入增速转正,盈利下滑放缓。 饲料行业短期内依靠禽料增长推动。 重点推荐标的:温氏股份、牧原股份、正邦科技等(生猪养殖龙头,种猪产能回升,成本控制有效);圣农发展、益生股份、禾丰牧业等(行业持续高景气度);中牧股份、生物股份、普莱柯等(非瘟疫苗提振,左侧时点);海大集团等(水产饲料核心竞争力)。

署名分析师:花小伟

执业证书编号:S1440515040002

五

公用能源

火电中报业绩靓丽,煤价供需较为宽松

(一)火电中报业绩靓丽,煤炭供需格局有望持续好转

7月份火电发电量同比增长-1.6%,增速较去年同期下滑5.9个百分点。我们判断今年用电增速明显回落主要系经济增速放缓及气候因素影响所致,我国中期用电增速有望维持3%—5%的稳健增长。 7月份我国原煤产量同比增长12.2%,增速比上月加快1.8个百分点;进口煤炭3289万吨,同比增长13.4%,煤炭供应企稳回升。后续原煤产量增速或将持续高于火电发电增速,煤炭供需格局有望持续改善。 从中报业绩情况来看,受到煤价同比回落的影响,火电板块上半年业绩表现靓丽,华能、华电归母净利润分别同比增长79.1%、67.4%。在当前时点下,大部分省份均已顺利完成降低一般工商业用电价格任务,除浙江外其余省份目前为止并未出台涉及火电标杆电价调整的文件,我们判断火电标杆电价的调整风险已基本消除。 目前我们继续看好二线地方电力龙头,重点推荐长源电力;水电及新能源方面,我们推荐来水持续向好,电价企稳回升的澜沧江流域龙头华能水电和存量风电资产优质、集团核电资产即将注入的福能股份。 (二)19年8月电力板块跑输大盘

19年8月份,电力板块表现弱于大盘,电力指数本月下跌1.29%,沪深300指数下跌0.93%,电力板块跑输大盘0.36个百分点。2019年初至今电力板块上涨10.33%,沪深300指数同期上涨26.20%,电力板块年初至今累计跑输大盘15.87个百分点。分子板块看,8月份火电、燃气板块分别下跌2.35%和5.75%,水电板块上涨0.10%。

(三)火电增速同比回落,水电增速大幅提升

1-7月份,全国规模以上电厂火电发电量29089亿千瓦时,同比增长0.1%,增速比上年同期回落7.2个百分点。全国规模以上电厂水电发电量6514亿千瓦时,同比增长10.7%,增速比上年同期提高7.2个百分点。1-7月份,全国发电设备累计平均利用小时2184小时,比上年同期降低40小时。全国火电设备平均利用小时为2442小时,比上年同期降低87小时。全国水电设备平均利用小时为2118小时,比上年同期增加194.8小时。

(四)7月天然气消费量增速进一步回落

7月份,我国天然气消费量为250亿立方米,同比增长11.90%。进口气方面,7月份我国进口LNG 488万吨(约合65.39亿方),同比增加18.1%,我国进口管道气301万吨(约合40.33亿方),同比降低6.6%。1-7月,我国累计进口LNG 3318万吨(约合444.61亿方),同比增长18.8%。1-7月,我国累计进口管道气2156万吨(约合288.90亿方),同比增加0.3%。 署名分析师:万炜

执业证书编号:S1440514080001

六

军工

中报业绩稳定增长,景气度提升有望延续

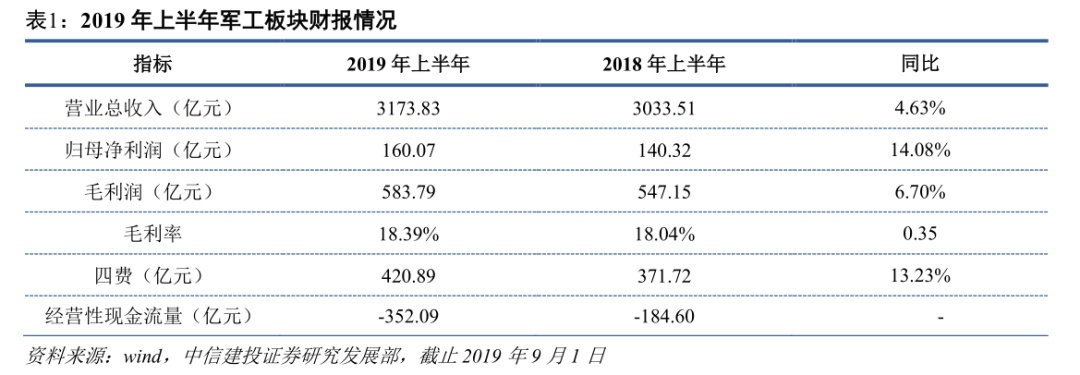

(一)军工板块整体营收、归母净利润持续增长,但增速下降。

2019上半年,军工板块165家上市公司共实现营业收入3173.83亿元,同比增长4.63%;实现归母净利润160.07亿元,同比增长14.08%;毛利润共583.79亿元,同比增长6.70%,毛利率和去年同期基本持平,去年同期为18.04%,今年为18.39%。2015年以来,军工板块中报营业收入和归母净利润实现连续5年稳定增长。

(二)军工板块整体盈利能力平稳,ROE稳中有升

2019上半年,军工板块整体毛利率18.39%,与去年同期18.04%基本持平;整体净利率5.31%,相较去年同期增加0.55个百分点。整体来看,2016年相较于2015年毛利率、净利率分别增加了约2个、1个百分点后,近4年保持稳定。2019上半年军工板块ROE为2.42%,相较去年同期增加0.25个百分点。自2015年,军工板块ROE稳中有升,从1.62%上升至2.42%。

(三)核心央企、注入预期央企预收账款和存货降低。

2019上半年,核心央企预收账款275.39亿元,同比下降32.52%,去年同期增速为39.16%;存货为1484.62亿元,同比下降4.70%,是近5年首次出现负增长。注入预期央企预收账款为85.21亿元,同比下降7.04%;存货为302.92亿元,同比下降8.14%。军工央企多处于产业链中下游环节,预收账款和存货降低但绝对水平仍处于高位,表明生产交付环节较为顺利,景气度有望延续。

(四)预收账款增加代表订单释放,同比减少表明产品已进入交付环节

国防信息化板块预收账款有较大增长,达108.35亿元,同比增长33.75%;航空板块预收账款有较大跌幅,预收账款为84.25亿元,同比下降52.34%,但仍维持在一定水平;航天、船舶材料及加工板块也有较大跌幅,同比减少31.42%和28.65%。预收账款的增加反映订单持续释放,航空航天板块预收账款下降表明产品生产交付顺利,2019年年报或将看到更为明显的业绩提升。

署名分析师:黎韬扬

执业证书编号:S1440516090001

七

银行

不良生成与负债成本均降,风险和成本管控持续优化

业绩增长及其归因分析

(一)上半年上市银行整体营收增速12.75%,比上年全年提高了4.4个百分点,但二季度单季增速要低于一季度。

(二)上半年上市银行整体归母净利增速6.76%,比上年全年提高了1.17个百分点,且二季度单季增速要高于一季度。其中,大行增速保持相对稳定,而中小银行增速十分强劲。

(三)从利润增速归因来看,只有拨备因素和所得税因素为负贡献,分别拉低5.94和0.14个百分点,其他因素均为正贡献:规模贡献(6.75%)>息差贡献(3.00%)>中收贡献(2.99%)>成本贡献(0.08%)。

盈利能力及其分解分析

(一)上半年上市银行的盈利能力低于上年同期,整天较去年同期下降0.57个百分点,其中大行下降幅度最大。

(二)从影响ROE各项因子的同比变化来看,导致ROE下降的主要原因在于权益倍数的下降和新增拨备占比的增加,其中前者主要原因在于上市银行资本充足率的提高;后者主要是在于银行加大了拨备计提力度,提高了信用风险抵御能力。

利息业务分析

(一)上半年上市银行整体的利息净收入同比增速为9.75%,增速较上年末增加2.64个百分点,其中股份行的提速最快,达23.15个百分点;但利息净收入占比要低于去年全年3.97个百分点。

(二)上半年,上市银行整体息差为2.19%,比上年末提高了7个BP。大行息差总体出现改善,比上年末提高了6个BP。股份行高于18年年末。

(三)资产负债定价情况:生息资产综合收益率同比上升5 BP,贷款升,同业投资和债券投资降;付息负债综合成本率同比下降11 BP,存款升,同业负债和应付债券降。

非息业务分析

上半年上市银行整体的非息收入为19.21%,较去年全年提高了7.79个百分点。中间业务收入同比增速在上半年达9.60%,较去年全年提高了7.49个百分点。其中,农商行、城商行在非息收入方面实现大涨,增长74.12%和65.59%,大行的同比增速也达到了21.24%;股份行非息收入同比增长最少,仅为8.62%。

资产负债结构

上半年整体资产同比增速8.92%,达到近两年来最高增速;贷款增速11.32%,预计下半年投放增速将有所控制,预计全年增速较半年同比增速会有所下滑;存款增速10.59%,较年初6.53%的增速显著提升4.06个百分点。存贷款占比提升,资产负债结构改善。

资产质量与拨备计提

(一)不良率下降,不良贷款余额增速放缓。整体不良率为1.48%,比上年末下降6个bp。不良贷款余额1.37万亿,同比增长6.32%,增速较去年年末小幅下降了0.55个百分点。其中,农商行不良率改善最为显著。

(二)前瞻性指标改善,不良确认压力减轻。整体关注类贷款占比为2.69%,较年初下降17个bp;逾期90天以上占比1.15%,较年初下降6个bp。其中,农商行各项前瞻性指标绝对值最高,但改善也最为明显。

(三)核销处置继续增强,不良生成率稳步下降。上半年银行整体核销3535.95亿元,是2018年全年核销量的51.09%,较去年同期提升7.49%。整体不良生成率为0.91%,较2018年的0.99%下降了9个bp。

(四)拨备计提加速,城商行信用成本率改善明显。二季度末整体拨备覆盖率210.03%,较去年末提高了8.81个百分点;信用成本率1.30%,较18年末上升1个BP,主要原因是股份行信用成本率上升了16个BP,其余类型银行信用成本率均降低。

资本充足率变化情况

二季度末,上市银行整体核心一级资本充足率、一级资本充足率和资本充足率分别为10.16%、11.02%和13.81%。与年初相比,核心一级资本充足率和资本充足率分别下降了0.05和0.06个百分点,但一级资本充足率由于永续债发行的原因提高了0.03个百分点。

市场关注点之一:理财业务

(一)理财规模:分化迹象明显,农商行大幅增长。二季度末上市银行整体合计18.76万亿元,较年初下降了12.17%。其中,除农商行的理财余额同比正增长11.50%以外,股份行、大行和城商行分别同比下降16.27%、9.84%和3.77%。

(二)净值化转型:占比持续提升。从部分银行净值化理财产品余额占比来看,2019年半年度末平均已经达到35.45%,较上年末提高了8.46个百分点。目前,净值化理财产品占比最高的为北京银行(58.23%)、青岛银行(56.24%)、杭州银行(55.24%)。

(三)理财收入。经过2018年的调整,已经有较多银行的理财业务实现了正增长,如浦发银行、民生银行;但也有一些银行仍有较大幅度的下滑,如招商银行、光大银行、宁波银行。

市场关注点之二:零售转型

(一)零售信贷业务发展情况。二季度末,银行整体零售贷款合计规模36.20万亿元,较年初增长6.94%;整体零售贷款占比在39.39%,较年初微增0.11个百分点,其中以股份行提升幅度最快。

(二)零售业务营收贡献:上市公司零售业务占总营收比重的加权平均值为37.81%,较去年全年水平降低了0.05个百分点,主要是大行有所下降,股份行、农商行增长依然强劲;零售业务利润贡献:整体较年初下降3.23个百分点至36.99%,除农商行外,大行、股份行、城商行均有下跌。

市场关注点之三:房地产信贷

截止二季度末,上市银行整体对房地产行业开发贷款占比在3.68%,较去年末有0.15个百分点的上升。同时,对居民住房按揭贷款的占比也有0.22个百分点的上升,达13.94%。因此上市银行与房地产行业相关的贷款占比合计达17.62%,较去年末提高了0.36个百分点。

投资建议:近期我们对银行股观点:政策转向,积极加仓银行股。主要原因包括以下四个方面:(1)内部外部冲击,政策积极应对。(2)LPR新政公布,表明监管层依然坚定市场化改革方向,对行业净利润冲击在0.4%左右,但是对经济增长和修复构成正面贡献。(3)政策面已经开始采取措施应对经济下行压力,预计后续类似的积极政策将更多,政策转机之时,加仓银行股之日。(4)估值优势。历史上银行板块估值最低点是0.7倍PB,目前行业0.72倍PB,银行股估值安全垫存在。中长期重点推荐:招行、平安、宁波、常熟;浦发、民生;上海、苏农。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号