-

优质基金周报20170428

似曾相识81 / 2017-04-29 21:28 发布

一、市场总况

备注:默认按照10日(近2周,取广发行业轮动的调仓周期)涨跌幅排序,下同。

国际方面(主要监测有指数基金跟踪的国家或地区),美指、德指和港指本周表现靠前,同时上述三个指数近10日和近20日继续领涨,海外牛市依旧。国内本周创业板50顽强翻红,10日和近20日则仍是大市值的上证50表现最佳。

重点关注的行业中(长期业绩增长较快或弹性大的行业),近5日和近10日均是标普生物(XBI为对应的ETF)和中概互联(跟踪中国互联网50)表现靠前,近20日中概互联和环境治理表现靠前。

国内指数经过近2周的连续下跌(中小创则下跌1个月),领跌的小市值和次新股本周开始企稳放量攀升,雄安概念也持续反弹,赚钱机会增多。

此外,目前约6成的可转债及可交换债券税前收益为正,持续下跌动能衰减,转债市场出现回暖迹象。

二、量化选基

市场风格指数仍是大盘持续强于小盘,大盘价值开始强于中盘价值。

典型的智慧贝塔因子系列指数中(除第一个质量因子指数外,其他均有对应的基金跟踪),近5日360互联+和恒生A股龙头表现靠前,近10日和近20日均是质量因子领涨,恒生A股龙头(跟踪的基金代码为540012)也表现靠前。

本周大市值指数整体表现靠前,但大小市值指数同跌后,前期抗跌的绩优蓝筹股开始下挫,追踪小市值的指数率先反弹,短期可能出现风格变换。

参照“八仙过海”和“广发行业”选指规则,近期强势且未来延续概率较大的基金如下(仅在**刊发,中短期可能有较好表现,本周开始精选具备反转潜力的基金):

前3个为指数基金,第1个场内溢价,建议选择场内申购,T+2日开始择机溢价卖出;第4-5为量化增强基金;第6为QDII指数基金,LOF;第7-8为分级B类基金,流动性适中,波动相对较大,建议分级B设置10%的止损,整体折价表示母基金折价,存在套利赎回获利空间。

上表展示的是上周量化选基情况,第5-6显著跑赢中证500和沪深300,第1-2和6-7因市场反转,表现不佳,但后期仍存在走强基础。

上周预测雄安概念可能走强,环境治理值得重点关注,本周该指数随着雄安概念雄起,领跑主流指数。

三、轮动信号

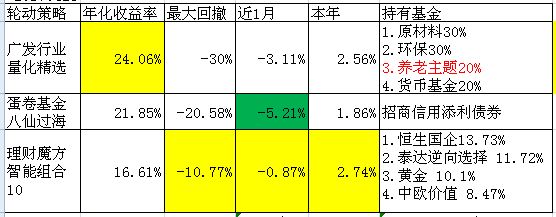

备注:年化收益率和最大回撤为2009年以来的可查数据。

跟踪的3只进取型“机器狗”中,近1月及本年表现最佳的为“理财魔方智能组合10”,该组合的最大特点是——抗跌!历史最大回撤只有10.77%,这个慢悠悠的小狗历经岁月而弥坚,值得中低风险偏好的投资者关注。目前其配置约70%的非现金类仓位(股票型基金及黄金),最看好A股大盘价值型基金、港股和黄金。广发行业量化精选配置80%的仓位,下周开始将20%的仓位从医药卫生调整为养老主题。

四类相关性较弱的指数(适合做中短期波段)本周多数下跌,创业板50小幅上涨,楼主本周在市场恐慌中,从追踪该指数的分级基金中获取不错的收益。同时,对处于估值底部的证券公司持续开火,目前已小幅浮盈。未来继续保持关注,目前证券公司在狭窄的区域震荡近两周,对于看好该指数的网友,是个不错的加仓契机。

我们阻止不了市场恐慌,但可以合理利用恐慌实现财富增长。A股股指虽然波澜不惊,但是部分行业指数和因子指数精彩纷呈,仍值得关注和参与。

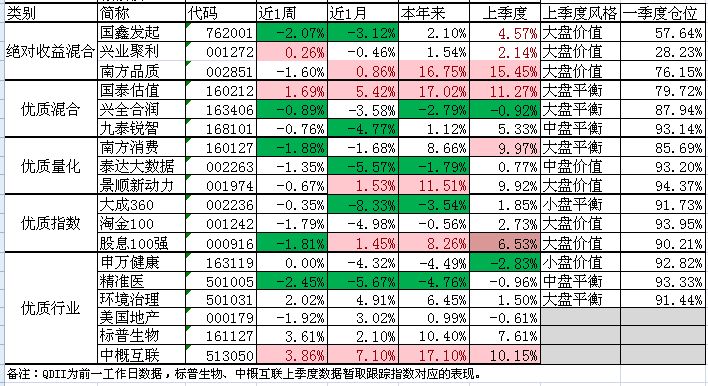

四、优质基金

优质基金(适合长期持有、大波段操作或定投)中,各组表现靠前的分别为兴业聚利、国泰估值、景顺新动力、大成360和中概互联。上周重点推荐的中概互联二级市场周涨幅3.86%,显著跑赢市场。下周推荐二级市场约折价0.85%的标普生物,估值低、业绩稳定且处于牛市中的美国。本周绝对收益型基金新增南方品质,该基金契约虽未明确为绝对收益型基金,但基金经理追求绝对收益,且管理保本基金期间和转型后均表现优异,基金仓位长期位于80%以下,仍可作为绝对型收益基金看待。

此外,360互联+指数仍处于最佳伏击区,该指数是互联网领域弹性最好的量化指数基金(对应指数基金代码002236),根据过往历史,该指数见底概率较大,后继极限跌幅应在20%以内。

—————————————————————————

附薅羊毛三法,详见“基少成多”**同名文章。

尊重原创,转发请注明来源和出处。

**“基少成多”宗旨是:用更少的基金、更好的策略,获取更高的持续收益。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号