-

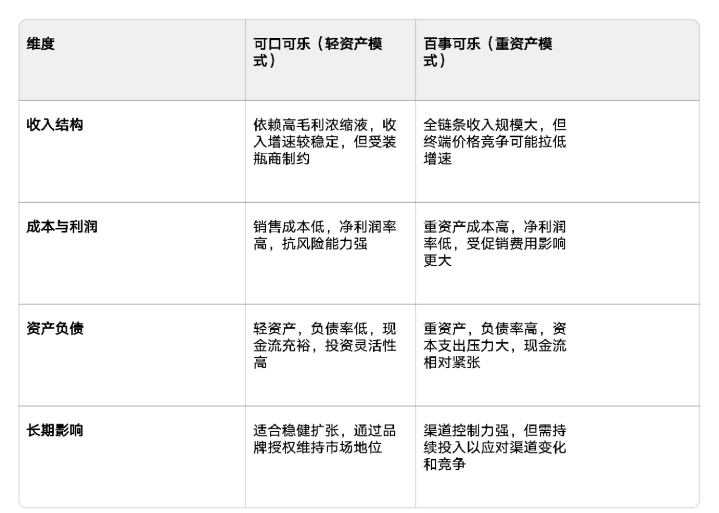

可口可乐和百事可乐不同渠道模式对各自财务的影响:

可口可乐与百事可乐不同销售渠道模式对各自财务影响

柴孝伟

/ 06月22日 06:54 发布

/ 06月22日 06:54 发布

可口可乐的销售渠道模式:特许装瓶+授权分销模式。

百事可乐的销售渠道模式:自有装瓶+直销模式。

一、对收入结构的影响

可口可乐

- 优点:特许装瓶模式下,通过向装瓶商出售浓缩液获取稳定收入,且装瓶商需付品牌授权费,收入结构更依赖高毛利的核心产品(浓缩液),利润空间更稳定。

- 影响:2024年财报显示,可口可乐全球浓缩液业务收入占比约35%,毛利率超60%,高于百事可乐自有装瓶业务的毛利率(约45%)。

- 风险:装瓶商的销售能力直接影响终端销量,若区域装瓶商业绩下滑(如新兴市场拓展不顺),可能导致浓缩液销量增长放缓,收入增速受限。

百事可乐

- 特点:自有装瓶+直销模式下,收入包含浓缩液生产、瓶装饮料销售及渠道分销全链条,终端销售额直接计入营收,收入规模通常更大(如2024年百事全球营收约830亿美元,高于可口可乐的约430亿美元)。

- 影响:与沃尔玛等大客户的长期合作能带来稳定大额订单,但需承担零售渠道的价格竞争压力(如促销折扣导致单品售价下降),可能拉低整体收入增速。

二、对成本与利润的影响

可口可乐

- 成本优势:轻资产模式下,无需承担装瓶厂建设、运输车队等重资产投入,销售成本(COGS)占比更低(2024年约38%),净利润率较高(约21%)。

- 风险:装瓶商的运营效率影响终端成本——若装瓶商物流成本高或库存积压,可能间接导致可口可乐对装瓶商的返利增加,侵蚀利润。

百事可乐

- 成本压力:自有装瓶厂的设备维护、员工薪酬、运输费用等成本占比更高(2024年COGS占比约52%),净利润率较低(约13%)。

- 利润波动:直销模式下,若零售渠道促销力度过大(如商超节日折扣),需承担更多营销费用(2024年百事销售费用率约28%,高于可口可乐的22%),进一步压缩利润空间。

三、对资产负债表的影响

可口可乐

- 资产结构:轻资产模式下,固定资产占比低(2024年约15%),资产负债率较低(约58%),财务风险更小,现金流更充裕(2024年自由现金流约120亿美元),便于投资新业务(如气泡水、咖啡饮品)。

百事可乐

- 资产结构:重资产模式下,固定资产占比高(2024年约25%),资产负债率较高(约65%),需持续投入资金维护装瓶厂和渠道网络,2024年资本支出约45亿美元,高于可口可乐的28亿美元,可能影响现金流灵活性。

四、对现金流与投资能力的影响

可口可乐

- 现金流稳定:特许装瓶商提前支付浓缩液货款,现金流回款快,2024年经营活动现金流约140亿美元,可用于回购股票(2024年斥资50亿美元)或收购新兴品牌(如运动饮料BodyArmor),增强长期竞争力。

百事可乐

- 现金流压力:自有装瓶和直销模式需垫付更多营运资金(如库存、应收账款),2024年经营活动现金流约105亿美元,低于可口可乐,且资本支出更高,投资新业务的资金灵活性相对较弱。

五、总结:核心差异对比

本质差异:可口可乐以“轻资产+品牌溢价”实现高利润,百事可乐以“重资产+全渠道控制”追求规模效应,两者财务指标的差异本质上是渠道策略对商业模式选择的直接体现。

(本文为转文)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号