-

晶闸管龙头的蜕变,捷捷微电:MOS爆发深耕IDM,更上一层楼

老范说评 / 2022-12-05 10:06 发布

公司介绍

公司专业从事功率半导体芯片和封装器件的研发、设计、生产和销售,主营产品包括晶闸管系列、防护器件系列(包括:TVS、放电管、ESD、集成放电管、贴片 Y 电容、压敏电阻等)、二极管系列(包括:整流、快恢复、肖特基二极管等)、MOSFET 系列、IGBT 系列、厚膜组件、碳化硅器件、电子专用材料等。

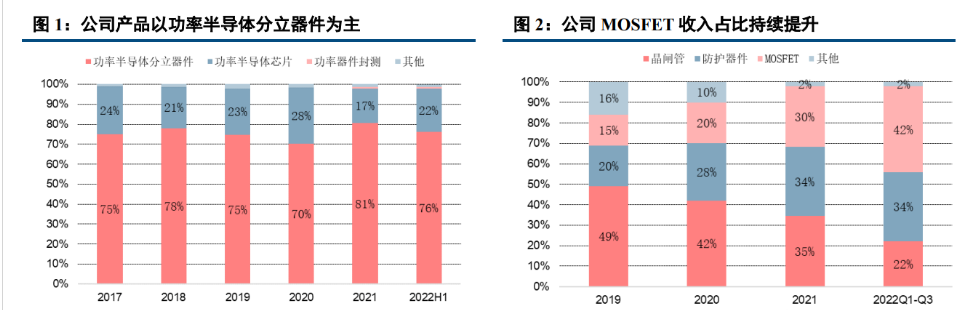

从产品形态看,公司产品销售以功率半导体分立器件为主,2021 年功率半导体分立器件收入占比为 81%,功率半导体芯片收入占比为 17%。

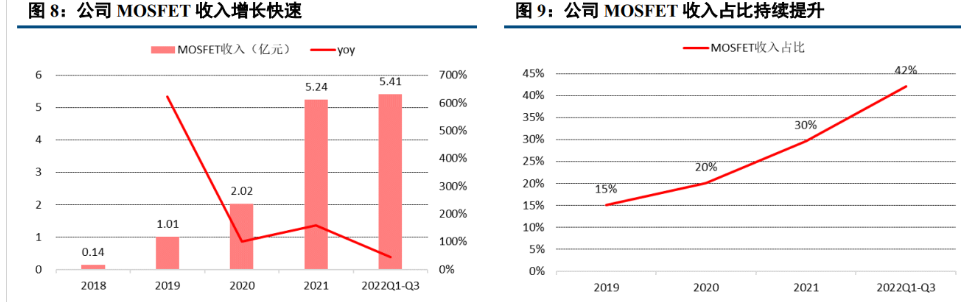

从产品类型看,公司 MOSFET 收入占比持续提升,2019-2021 年 MOSFET 收入占比从 15%提升至 30%,2022 年前三季度 MOSFET 收入占比进一步提高至 42%。公司持续推进新产品、新工艺的研发,2021 年新产品收入占比继续保持在 20%以上。

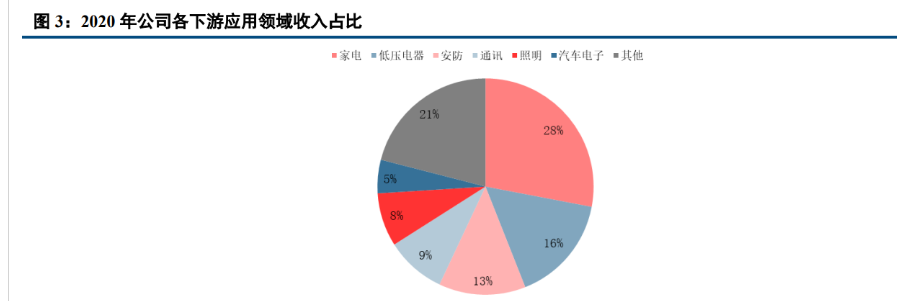

公司下游客户多并分散,应用领域宽泛,2020 年公司家电收入占比 28%、低压电器占比 16%、安防占比 13%、通讯占比 9%、照明占比 8%、汽车电子占比 5%、其他占比 21%。

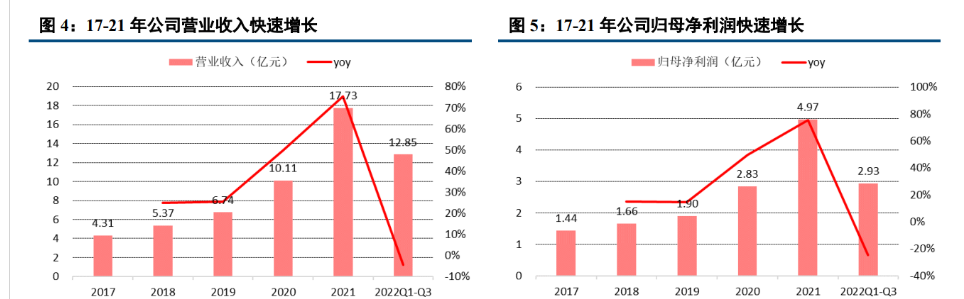

公司未来将重点拓展汽车电子、电源类及工业类三大市场。

汽车电子领域主要为各类马达驱动、汽车照明、汽车无线充、汽车锂电池管理等,电源类领域主要为太阳能光伏、储能、充电桩及重点大客户功率器件需求等,工业类领域主要为高功率马达驱动、锂电池管理、逆变器、压缩机等。

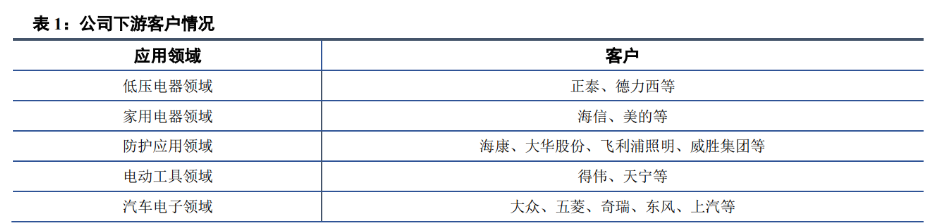

2017-2021 年公司营业收入从 4.31 亿元增长至 17.73 亿元,CAGR 为 42.43%,归母净利润从 1.44 亿元增长至 4.97 亿元,CAGR 为 36.27%。

2022 年前三季度公司营业收入为 12.85 亿元,同比下降 4.55%,归母净利润为 2.93 亿元,同比下降 24.54%,主要是由于下游需求下降、市场去库存。

MOSFET 上升为第一大业务,高端产品放量

车规级 MOSFET 实现突破

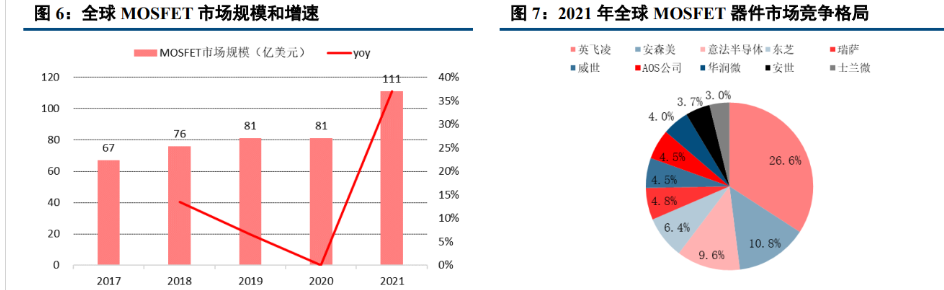

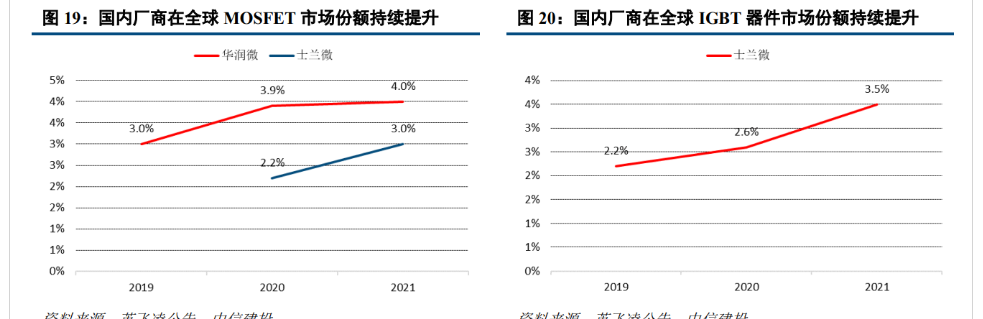

根据英飞凌公告,2017-2021 年全球 MOSFET 市场规模从 67 亿美元增长至 111 亿美元,CAGR 为 13.45%。2021 年全球 MOSFET 器件市场 CR10 为 77.9%,中国厂商华润微电子、闻泰收购的安世半导体和士兰微进入前十,市占率分别为 4.0%、3.7%、3.0%。

公司于 2017 年成立 MOSFET 事业部,引进了无锡 MOS 团队,主要是研发销售 Trench MOS,主要用于开关电源、照明、高能效家电、工业、通讯等领域;2019 年公司引进上海 MOS 团队,主要研发销售 SGT MOS,主要应用于汽车电子、消费、家电、工业、通讯等。

公司 MOSFET业务采用的是 Fabless+封测模式,MOSFET 芯片由公司无锡和上海团队设计。芯片主要委外流片,8 寸代工厂主要为中芯集成,6 寸主要为杭州立昂微和四川广义,12 寸主要为广州粤芯。

封测方面公司以委外代工为主、自封为辅,MOSFET 器件封装目前自封占比 30%以上,检测自主完成。

公司 MOSFET 收入持续高速增长,毛利率提升。2018-2021 年公司 MOSFET 产品收入从 0.14 亿元增长至 5.24 亿元,CAGR 为 235%,2022 年前三季度公司实现 MOSFET 收入 5.41 亿元,同比增长 43.50%。2019 年公司 MOSFET 收入占比为 15%,2022 年前三季度 MOSFET 收入占比提升至 42%,成为公司第一大产品。

随着公司 MOSFET 产品放量,毛利率也逐年提升,2018 年公司 MOSFET 毛利率不到 20%,2022H1 提升至 34%。

2020 年 11 月,公司推出 N 沟道 JSFET 系列 SGT MOSFETs,具备耐压范围广(30-150V)、导通阻抗低(1.2~9 mΩ)、FOM 优(47~423)等特性,性能达到国际一流水准。

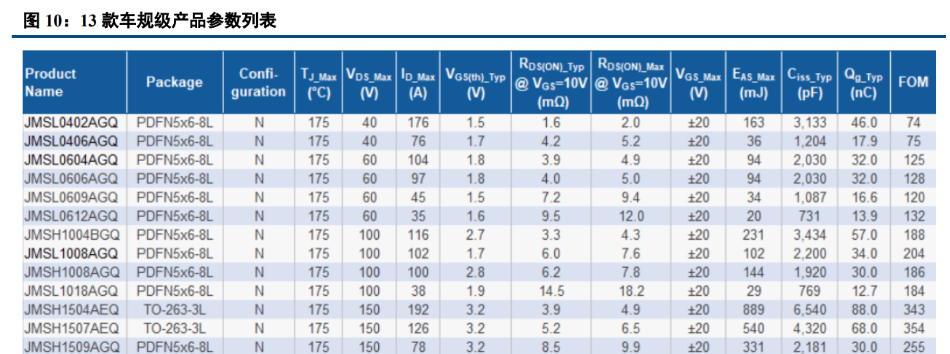

2021 年 11 月,公司发布 13 款车规级 MOS,最低耐压 VBR(DSS)_Min 从 40V 到 150V,适合车载前装及后装等各类中低压应用:辅助驾驶 (ADAS),车载信息娱乐,逆变器非高压子系统里的 DC-DC 同步整流及电源开关等功能,车身控制模块(BCM)里的电机驱动、继电器、负载开关、远近大灯驱动等功能。部分产品已应用于新能源车上。

2022 年 5 月,公司又推出了 32 款车规级 JSFET SGT MOSFETs,芯片的设计制造及成品的封装测试,皆在符合 IATF 16949 品质管理的工厂完成,每个器件也通过三批次、符合 AEC-Q101 标准的长期可靠性验证。

优异的关键电气参数如导通电阻(1.3~29.0mΩ)、栅极电荷(6.8~88.0nC)、FOM(55~354)等,性能不输欧美大厂,已广泛被汽车前装及后装市场接受并大规模出货。

汽车电动化带来车用半导体大幅增长,其中功率半导体器件是最主要是增量所在。

根据英飞凌的数据,从传统燃油车发展到纯电动汽车,汽车半导体 BOM 成本将从 490 美元上升至 950 美元,其中功率半导体增量约 460 美元,增量的功率半导体部分 75%来自逆变器、25%来自 OBC、DCDC、BMS 等。

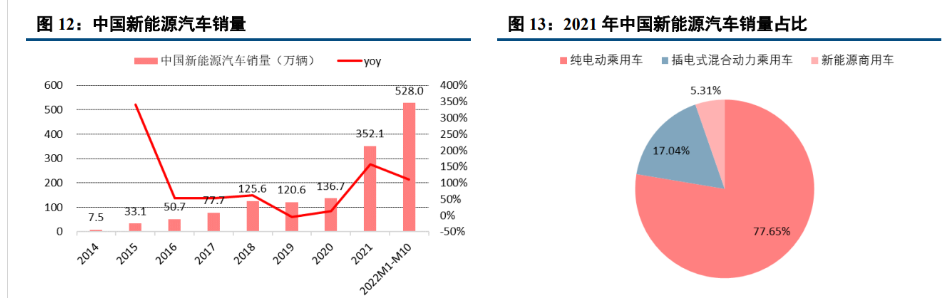

新能源汽车渗透率持续提升。2014-2021 年新能源汽车销量从 7.5 万辆提升至 352.1 万辆,CAGR 为 73.30%,2022 年 1-10 月我国新能源汽车销量为 528 万辆,同比增长 110%。2022 年 10 月新能源汽车渗透率达 28.5%,较 2021 年 13.4%的渗透率提高 15.1pct。

目前车载 Tier1 厂商功率芯片短缺,景气度高,公司车载 MOS 得到下游客户及整车厂商认可,公司车载 MOS 有望实现高速发展。

积极扩建 MOS IDM 产能

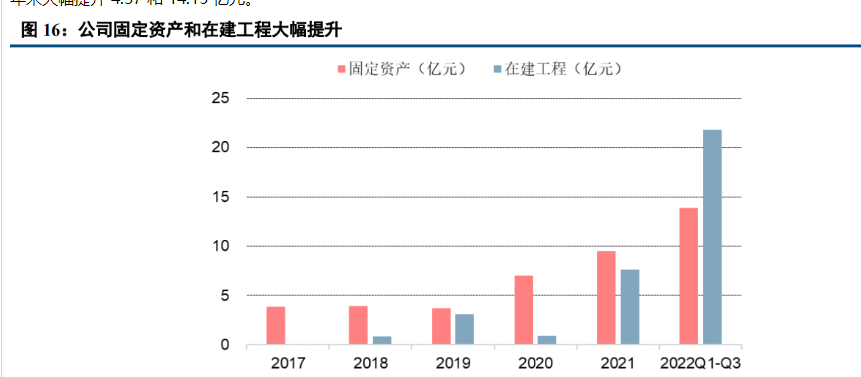

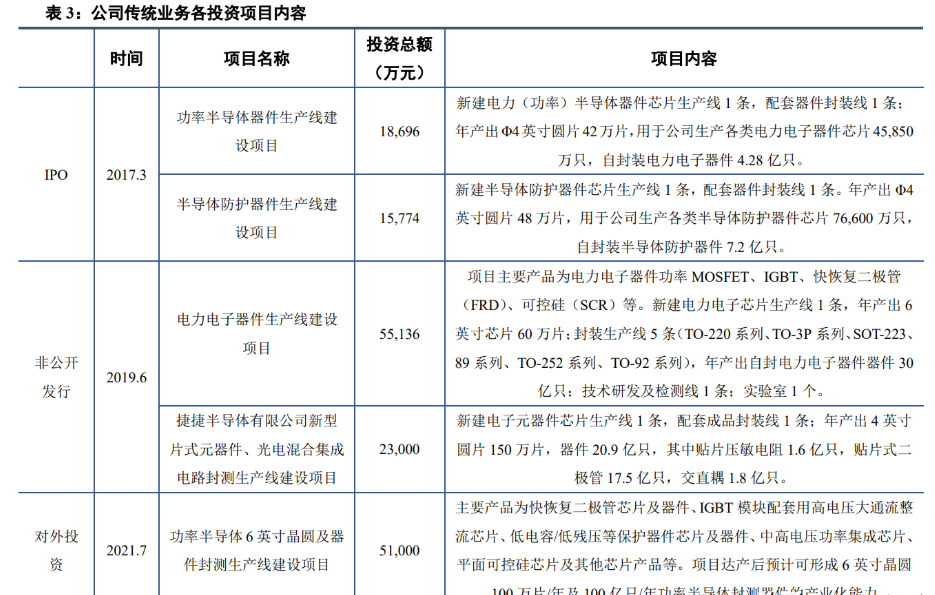

公司 MOS 业务积极往 IDM 模式发展,2019 年定增募资 7 亿元用于电力电子器件生产线建设项目等,项目产品主要包括电力电子器件功率 MOSFET、IGBT、快恢复二极管(FRD)、可控硅(SCR)等,2021 年分别投资 25 和 13 亿元建设高端功率半导体器件产业化项目和功率半导体“车规级”封测产业化项目,截至 2022 年三季度末公司固定资产和在建工程分别为 13.85 和 21.77 亿元,较 21 年末大幅提升 4.37 和 14.15 亿元。

“高端功率半导体产业化建设”项目总投资 25 亿元,以功率 MOSFET 为立足点,着力攻克 Trench、SGT、Super Junction、超高压 Planar MOSFET 等关键核心技术,产品应用端将深入 5G、汽车电子、光伏、物联网、工业控制和智能电子化等新需求产业化建设。

项目承建单位为公司控股子公司捷捷微电(南通)科技有限公司,配套的是公司无锡和上海 MOSFET 团队,外购硬件设备共计 531 台。

项目分两期建设,一期二期均能形成年产 Trench MOS 27.6 万片、LV SGT 14.4 万片、MV SGT 18.0 万片的生产能力。一期项目已进入试生产阶段,二期项目正逐步投入设备。目前高端功率半导体产业化项目(一期)基础设施及配套等建设已完成,该项目自九月下旬起进入试生产阶段,试生产(计划 3 个月)的产品良率符合预期。

2022 年 4 月公司公告投资 6.5 亿元建设高端功率半导体产业化项目(二期),项目拟采用芯片线宽 0.13 微米先进工艺制程,新增硬件设备共计 68 台(套),新增软件系统 2 套。

募投布局先进封装,提升车规级 MOSFET 产品竞争力。21 年公司发行可转债募集资金 11.7 亿元用于功率半导体“车规级”封测产业化项目,最终募投产品为各类车规级大功率器件和电源器件,隶属于 MOSFET 器件领域。

项目运用 DFN、LFPACK、TOLL、WCSP 先进封装技术,与传统的 TO-220、TO-92 等封装形式相比,进一步实现轻薄小、更大电流、更高功率密度和更低功耗等性能。

项目建设完成后可达到年产 1900kk 车规级大功率器件 DFN 系列产品、120kk 车规级大功率器件 TOLL 系列产品、90kk 车规级大功率器件 LFPACK 系列产品以及 60kkWCSP 电源器件的生产能力,项目达产后预计可实现收入 20 亿元,净利润 3 亿元。

目前项目已经开工建设,累计完成 3.47 亿的工程量投资,预计明年建设完成。

功率下游分化,2023H2 行业有望触底反弹

根据 Omdia 的数据,2021 年全球功率半导体的市场规模为 452 亿美元,预计 2024 年将增长至 538 亿美元;中国是全球最大的功率半导体消费国,占全球功率半导体市场的比例为 40%左右,2021 年中国功率半导体的市场规模为 182 亿美元,预计 2024 年将增长至 197 亿美元。

18-19 年是国内功率半导体行业加速发展的元年。

基于供应链安全性考虑,国内越来越多的下游企业开始采购国产半导体分立器件产品,在一些中高端领域市场,下游客户对国产半导体器件接受意愿增强,国内企业迎来参与国际竞争的机遇。2020 年疫情导致国外半导体产能受限,产业链向国内转移,叠加美国对华半导体的限制不断升级,国产替代进一步加速。

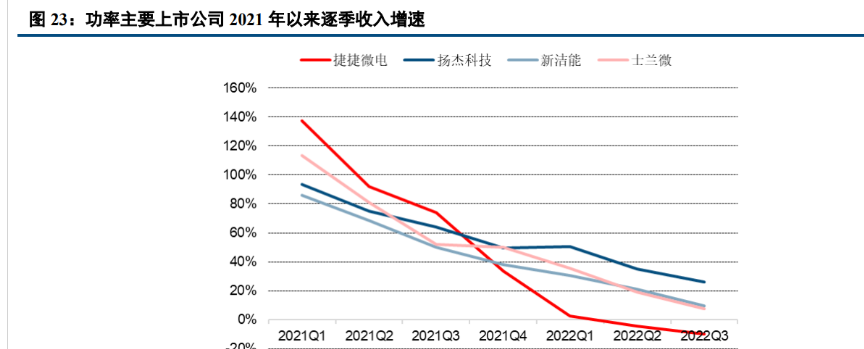

2021年下半年以来功率市场行情出现降温,冲突及美联储加息背景下,消费领域需求疲软,导致消费类芯片价格出现松动,而光伏、工业、通信、汽车等高端市场景气保持,市场出现分化。

我们看到,主要功率半导体上市公司营收自 21H2 以来增速逐季放缓,下游市场也逐渐从消费类向高端领域转变。捷捷目前重点发力的车载和光储正是景气高企的高端市场。

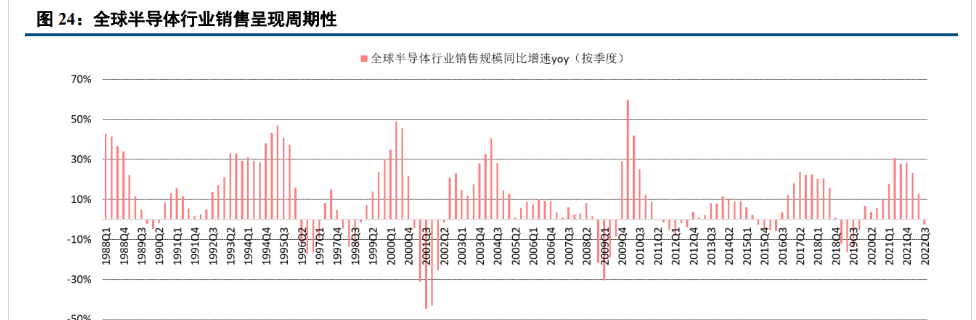

全球半导体行业呈现较明显的周期性,明年下半年有望迎来拐点。

根据 WSTS 的数据,1988-2022 年全球半导体共出现 8 轮下行周期,平均持续时间在一年左右,最近一轮下行周期自 2018 年 12 月开始,于 2019 年 12 月出现反转。2022Q3 全球半导体行业销售规模同比减少 3.04%,进入新一轮下行周期,我们认为随着明年消费类产品企稳回升、新能源赛道景气延续,全球半导体行业销售增速有望在明年下半年触底反弹。

晶闸管龙头,传统业务迎来反转

IDM 模式下持续扩产巩固龙头地位

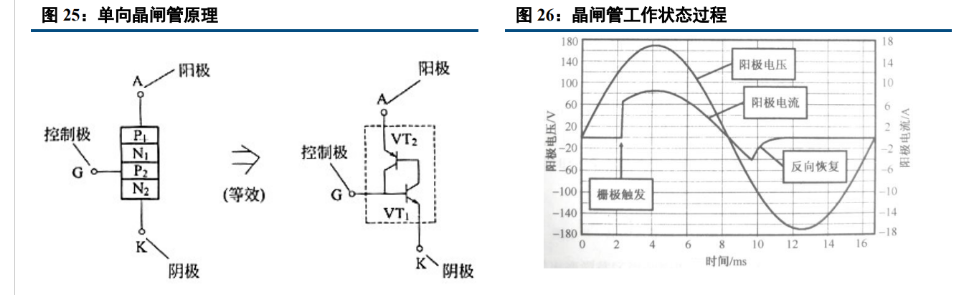

晶闸管是一种三端四层的晶体管,同时具有正向和反向电压阻断能力,适合应用于交流电源电路。

通过对阳极施加大于 0V 的电压,触发栅极信号,从而形成阳极电流导通;而当电路中施加反向电压时,晶闸管则自动切换到反向阻断状态。

晶闸管市场规模不大,2021 年在全球功率分立器件领域中占比仅为 2.9%,根据 IHS Markit 的数据,全球晶闸管市场规模在 5 亿美元左右,中国晶闸管市场规模在 2 亿美元左右。

半导体防护器件理论上属于二极管,种类繁多,主要有半导体放电管(TSS)、瞬态抑制二极管(TVS)、静电防护元件(ESD)、高压触发二极管(SIDAC)等,可应用于汽车电子、手机、户外安防、电脑主机等各类需要防浪涌冲击、防静电的电子产品内部,防护内部昂贵的电子电路,全球市场规模约 50 亿美金。

我国高端晶闸管性能已完全具备与国际同类产品竞争的实力,性价比优势更加突出。在生产成本方面,我国高端晶闸管生产企业拥有有效的技术成果转化机制,配合新材料的应用、生产工艺的优化、先进设备的投入、人员操作技能提高等多种积极因素的影响,生产成本得到有效控制,单位芯片和器件的成本降低,性价比优势强。

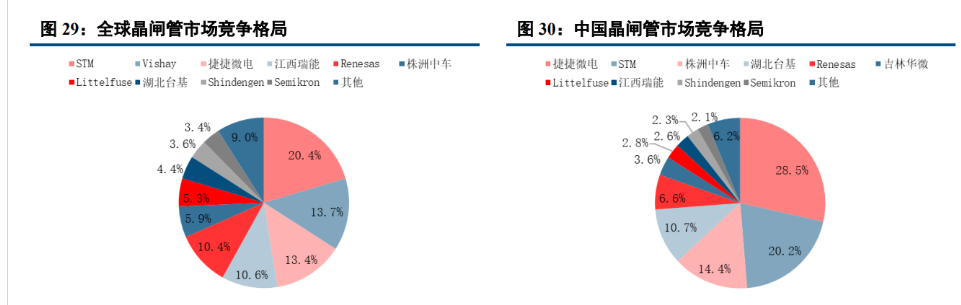

晶闸管市场集中,捷捷微电市占率全球第三、国内第一。芯谋研究的数据显示,全球和中国晶闸管市场非常集中,2021 年全球 CR10 为 91.0%,CR2 为 34.1%,其中 STM 市占率 20.4%,排名第一,公司市占率 13.4%,排名第三;中国 CR10 为 93.8%,CR2 为 48.8%,公司以 28.5%的市占率位居第一,STM 市占率为 20.2%,位居第二。

公司晶闸管、二极管及防护系列产品采用 IDM 模式,上市以来持续扩产巩固龙头地位。

公司晶闸管、二极管和防护器件为 4 寸线,关键设备 4 寸和 6 寸兼容,公司晶闸管产线经过近 20 年的沉淀,充分发挥了“超边际效应”,2021 年晶闸管毛利率为 56.05%;防护器件为公司募投项目之一,经历 4 年的爬坡,规模效应日益显现,2021 年毛利率为 53.32%。

2021 年 7 月公司投资 5.1 亿元进一步扩大现有防护器件的产能,并拓展更高端的二极管,目前六英寸晶圆“中试线”已具备试生产能力,首批具有高浪涌防护能力的六英寸晶圆于 2022 年 3 月 26日产出下线,良率高达 97.79%,项目计划明年上半年建设完成,达产后预计可形成 6 英寸晶圆 100 万片/年及 100 亿只/年功率半导体封测器件的产业化能力。

下游行业明年有望迎来复苏

工控行业已现复苏迹象。中国工控网的数据显示,2016-2021 年我国工控市场规模从 1422 亿增长至 2530 亿元,CAGR 为 12.21%。

根据国家统计局的数据,自 2022 年 7 月以来,我国金属切削机床产量同比降幅持续收窄;工业机器人产量触底回升,9、10 月份分别同比增长 15.1%和 14.4%;企(事)业单位中长期新增人民币贷款增速 8、9、10 连续 3 个月为正,增速分别为 41.00%、94.13%、111.10%。随着经济活动逐渐恢复正常,工控行业景气度有望底部反转。

政策推动下家电行业逐渐向好。

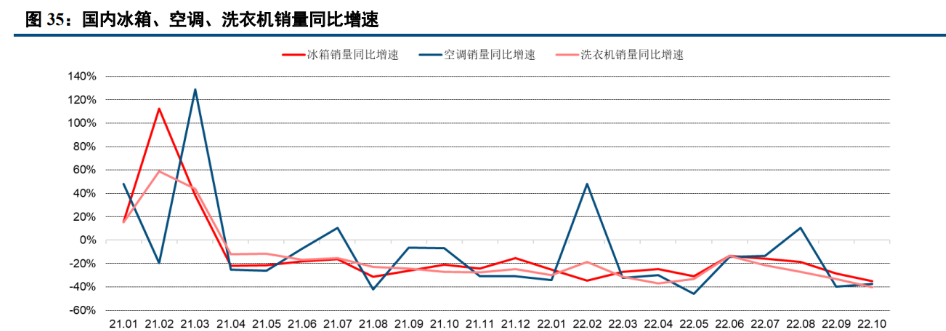

白电是国内大部分功率半导体企业重要的下游应用领域,21 年 4 月开始,我国白电销量持续下滑,2021 年累计销量同比增速分别为冰箱-12.39%、空调-6.31%、洗衣机-11.31%,2022 年前十月降幅进一步扩大,分别为冰箱-25.06%、空调-25.06%、洗衣机-29.39%。

近段时间,房地产纾困政策不断加大,信贷、债券、股权“三箭齐发”为房企提供资金支持,房地产政策的边际向好将带动家电行业逐渐复苏。

布局 IGBT、第三代半导体

IGBT 是由 BJT 和 MOSFET 组成的复合全控型电压驱动式半导体功率器件,兼有 MOSFET 的高输入阻抗和双 极型三极管(BJT)的低导通压降两方面的优点,驱动功率小而饱和压降低,多应用于 600V 及以上高压领域。

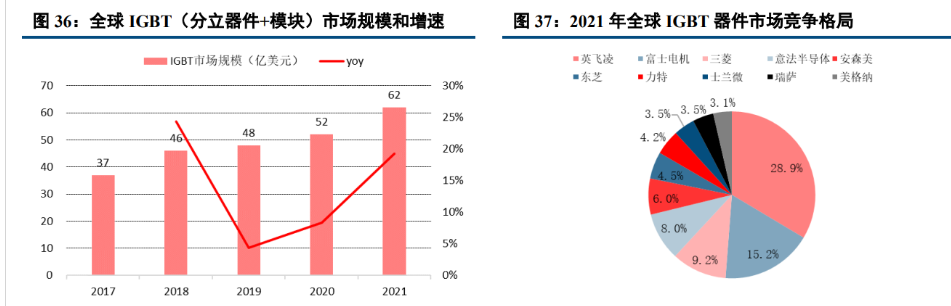

2017-2021 年全球 IGBT(分立器件+模块)市场规模从 37 亿美元增长至 62 亿美元,CAGR 为 13.78%;根据英飞 凌公告,2021 年全球 IGBT 分立器件市场 CR10 为 86.1%,其中国内厂商仅士兰微一家,市场份额 3.5%。

公司于 2021 年 12 月投资设立控股子公司江苏易矽科技有限公司,致力于硅基 IGBT 及宽禁带等新型功率器件的设计研发,小批量从消费类产品开始,由于高端产品认证周期长,后期会逐步延伸到光伏和汽车电子等高端领域。

公司正在研发应用于汽车电子的 IGBT 产品,拟搭建 650V 及以上车规级 IGBT 平台。

2021 年 7 月公司投资 5.1 亿元用于功率半导体 6 英寸晶圆及器件封测生产线建设项目,主要产品为快恢复二极管芯片及器件,IGBT 模块配套用高电压大通流整流芯片,低电容、低残压等保护器件芯片及器件,中高电压功率集成芯片,平面可控硅芯片及其他芯片产品等。

此项目将建设配套 IGBT 的 FRD 快恢复二极管产能,同时项目二期会布局 IGBT 小信号的模块。

2021 年 12 月公司与绍兴中芯集成电路制造股份有限公司签订战略合作框架作协议,中芯集成将成为公司 SGT、SJ、IGBT 芯片及模块工艺研发和 8 英寸晶圆模组制造的重要战略合作伙伴。

公司与中科院微电子研究所、西安电子科大合作研发以 SiC、GaN 为代表第三代半导体材料的半导体器件,截至 2022 年第三季度,公司拥有氮化镓和碳化硅相关实用新型专利 5 件,还有 6 个发明专利尚在申请受理中。此外,公司也有少量碳化硅器件的封测在研究推进过程中。

股权激励绑定人才,研发投入持续提升

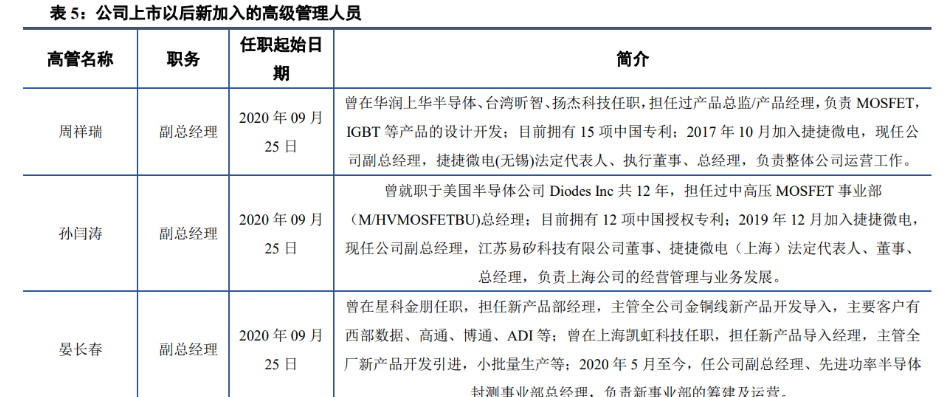

上市以来,公司陆续引进各行业人才,2020 年引入三位公司高管,分别是周祥瑞、孙闫涛、晏长春,周祥瑞任无锡 MOS 事业部负责人、孙闫涛任上海 MOS 事业部负责人、晏长春任先进功率半导体封测事业部负责人。

2020 年 10 月,公司推出股权激励计划,拟向激励对象授予权益总计 549.40 万股,占总股本的 1.12%,激励对象总人数为 215 人,包括公司董事、高级管理人员、核心业务/技术人员等,业绩考核目标以 2019 年业绩为基准,2021/2022/2023年公司实现的营业收入增长不低于50%/100%/150%,净利润增长不低于40%/70%/100%。

建立长效激励机制。

公司以上年度实现的净利润值或完成当年关键业绩指标为基准考核对下年度实现的超额部分实行薪酬激励与股权激励双轨制,即根据上年度实现的超额(税后净利)即提取一定比例上年度实现的超额净利润用于团队的薪酬激励和股权激励(可供团队自主选择)。

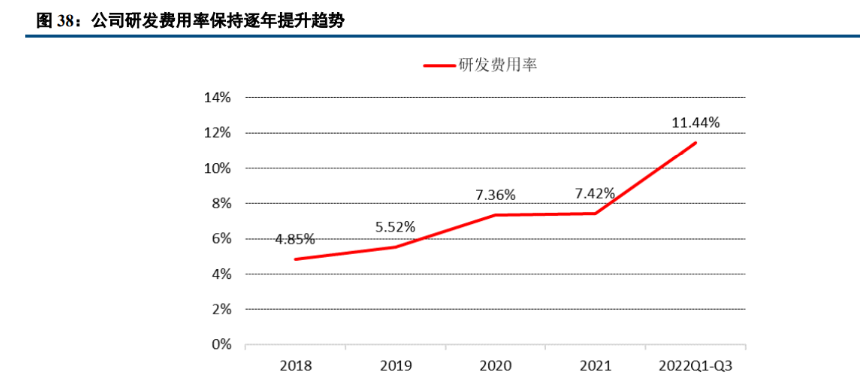

公司研发费用率保持逐年提升趋势,2022 年前三季度研发费用率为 11.44%。截至 2022 年三季度末,公司获得授权专利 172 件,其中发明专利 35 项,实用新型专利 136 项,外观专利 1 项;已受理发明专利 115 项,受理实用新型专利 21 项。

盈利预测

公司近两年折旧摊销成本影响业绩释放,2024 年有望步入加速成长。预计公司 2022-2024 年归母净利润分别为 3.63、4.87 和 8.05 亿元。

风险提示:

公司项目工程施工在执行过程中,存在法律、法规、政策、履约能力、技术、市场等方面不确定性,还可能受外部环境发生重大变化、突发意外事件,以及其他不可抗力因素影响等,因此可能会面临重点在建工程进展延后导致的产能爬坡不及预期的风险;近年来国际环境复杂多变、贸易摩擦升级,公司面临的外部环境变动因素增多,如果贸易摩擦持续升级,将对公司的经营活动带来一定的不利影响。

我们预计公司 MOSFET 业务增速较快,22-24 年复合增速超 50%,公司产能释放,但需匹配响应的市场需求,若市场渠道拓展不及预期,可能会导致 MOS 增速不如我们预期,进而对当期收入和业绩造成影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号