-

并购再生橡胶龙头,旺能环境:挖掘城市矿山,打造固废资源化航母

老范说评 / 2022-10-11 06:43 发布

一、固废领域优质公司,布局再生资源利用

(一)剥离印染聚焦垃圾焚烧,布局再生资源利用领域

剥离印染重组垃圾焚烧巨头,逐步布局再生资源利用领域。公司前身美欣达由于我国印染行业竞争优势减弱,整体盈利能力下降,在 2017 年剥离印染相关业务,置入旺能环保 100% 股权,进军环保行业并成为垃圾焚烧发电行业的龙头企业之一,鉴于公司已转型进入环保行 业,同年更名为旺能环境。

目前,公司总部位于“两山”理念发源地——浙江湖州,主营生活垃圾、餐厨垃圾、市政污泥等固体废弃物综合处置业务。

2022 年 1 月,公司成功收购浙江立鑫新材料科技有限公司 60%的股权,标志着公司正式布局资源再生领域。

2022 年 8 月公司以 3.31 亿元收购南通回力橡胶有限公司 77%的股权,将进一步扩张公司在再生资源利用领域的布局。

形成“立足浙江,辐射全国”的市场拓展布局。

公司主要采取 BOT、BOO 和 PPP 特许经营等模式,承接全国各地生活垃圾焚烧发电、餐厨垃圾处理、污泥处理及其他固体废物资源综合利用等环保项目。

从 2006 年投资兴建第一家生活垃圾焚烧电厂至今,公司在浙江、广东、福建、河南、四川、安徽、湖北、广西、贵州、甘肃等 10 个省投资垃圾焚烧发电项目达 33 个,已成为全国性环保平台。截至 2022H1,公司投运项目合计达 23608 吨/日,其中垃圾焚烧 项目 20270 吨/日,餐厨 1860 吨/日,污泥 1478 吨/日。

携手股东美欣达,进一步发挥协同效应。

公司控股股东美欣达集团有限公司,近年通过不断转型扩张已形成以环保固废为主题的完备产业链,包括垃圾发电、餐厨处置、危废处置、循环产业、环卫、热电联产等。

值得注意的是,美欣达子公司湖州美欣达循环产业发展有限公司,以报废车和电子废弃物为载体,建设报废汽车拆解、动力电池拆解及梯级利用、废塑料与废轮胎等循环利用项目,已形成报废机动车拆解产能 10 万台/年,年拆解报废机动车 15000 辆,具备动力电池回收 5000 套/年,梯次利用 2000 套/年,年产再生橡胶 6 万吨和精细胶粉 2.5 万吨的生产规模。

借助美欣达在循环产业的成熟布局,公司电池回收渠道优势明显,未来随着企业循环产业布局不断完善,协同效应将进一步发挥。

股权结构较为集中,夫妻共持过半股份。

公司实际控制人为单建明先生及其一致行动人鲍凤娇女士。截止 2022 年 7 月,单建明先生对美欣达集团有限公司持股 90.9%,美欣达集团持有公司股份 33.26%。单建明先生通过直接或间接持有公司股份 47.57%,是公司第一大股东,其配偶直接和间接持有公司股份 2.85%,两人共计持有公司股份 50.42%。

(二)新项目陆续投产,锂电回收实现业绩贡献

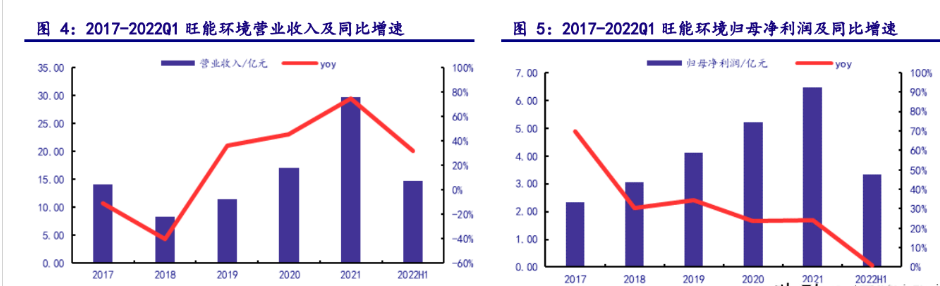

H1 营收向好,BOT 与新项目投运推动成本上升。

根据 2022 年半年报:上半年实现营收 14.65 亿元,同比增长 31.52%;实现归母净利润 3.34 亿元(扣非后 3.17 亿元),同比增长 0.79%(扣非后下降 3.08%)。

主要受益于餐厨垃圾项目的集中投运,以及根据会计准则解释 14 号 BOT 项目确认收入 1.11 亿元,另外新项目锂电池循环业务贡献营收 0.83 亿元,若剔除 BOT 项目与锂电池循环业务的影响,营业收入 12.71 亿元,同增 14.10%。同时,H1 公司营业成本也大幅上升,达 8.55 亿元,同增 51.63%,致使毛利率较同期下降 7.73%。

主要原因是近一年左右新投运的项目相应增加了公司的营业成本,以及确认了 BOT 建造成本 1.11 亿,另外 公司新培育的高新项目所使研发投入增至 0.33 亿元,同增 81.27%。

垃圾焚烧为营收主力,餐厨业务大幅同增,锂电回收实现业绩贡献。

业务结构上来看,公司收入主要来自于垃圾焚烧、餐厨垃圾及污泥处置业务。垃圾焚烧仍为公司的主营业务,2022H1,生活垃圾项目收入 10.23 亿元,同增 4.95%,毛利率 48.29%,同比-2.24pct;餐厨来及此昂木收入 1.65 亿元,同增 74.08%,毛利率 30.07%,同比-5.12pct;动力电池回收部分产线 4 月份投运,实现业绩贡献 0.83 亿元,毛利率 34.13%;另外 BOT 建造确认收入 1.11 亿元,不贡献利润。

生活、餐厨垃圾处置项目陆续投产,仍有在建、筹建项目支持主营业务稳健增长。

2021 年,公司有五个生活垃圾焚烧发电项目合计 3200 吨完工并投入正式运营,有七个餐厨垃圾处置项目合计 890 吨完工并投入正式运营,蚌埠污泥 428 吨项目投入运营。2022 年上半年,监利旺能二期 600 吨项目、荥阳餐厨 140 吨项目正式运营。

目前,焚烧发电仍有在建项目 3 项(合计 2050 吨/日)、筹建项目一项(1000 吨/日);餐厨垃圾在建项目 2 项(合计 360 吨/日)、试运营项目 2 项(500 吨/日),筹建项目 1 项(100 吨/日)。

随着试运营项目确认收入以及在建项目陆续投运,预计 2022 年垃圾焚烧与餐厨垃圾业务规模、收入将继续提升。

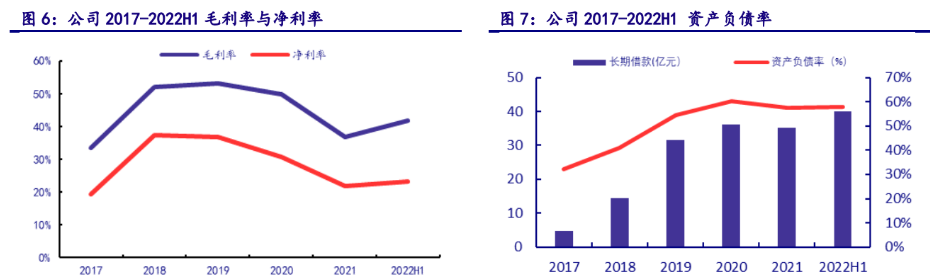

BOT 确认收入与新项目投运拖累毛利率,盈利能力依然稳定。

2022H1,公司整体毛利率为 41.67%,同比-7.83pct;净利率为 21.80%,同比-6.43pct。

主要原因是《企业会计准则解释第 14 号》分别确认 BOT 项目的建造收入和成本 1.11 亿元,BOT 建造毛利率为 0,拉低了 公司整体毛利率水平,但并不代表公司营业能力的下降。

若剔除此部分影响后公司 2022H1 毛利率为 45.09%。另外,由于公司今年新增的新能源锂电池循环再利用业务尚处于试运行阶段,增加了作为周转所需的原材料投入。

负债率处于高位,未来有改善趋势。

2017-2020 年,由于大量 BOT 项目投入建设,公司资产负债率增长较快,复合增长率达 23.2%。2021 年,随着集中投产期步入尾声,资产负债率下降为 57.34%,同比下降 4.64%,并于 2022H1 稳定于 57.72%。

截至 2021 年末,公司在建及拟建生活垃圾焚烧发电项目计划总投资 19.77 亿元,尚需投资 15.59 亿元,公司未来存在一定的资金支出压力。但随着存量项目运营回款对现金流的改善,以及未投运项目的减少,预计未来资产负债率会有所改善。

期间费用稳中有升,整体费用管控良好。

2017-2020 年,公司随着在建项目逐渐增加、融资规模增大,财务支出也水涨船高,保持上升趋势,2021 年随着在建项目步入尾声以及新项目的投运,三费稳中有升,由于营收的大幅增长费率维持稳定,整体来看费用管控良好。

2022H1,支出财务费用 1.35 亿元(同比上升 16.00%,费率同比-1.23pct),管理费用 9983 万 元(同比上升 31.39%,费率同比+0.7pct),合计上半年公司期间费用 2.73 亿元(同比上升 27.98%,费率同比-0.52pct)。

在运项目提供优质现金流,技术研发支持核心竞争力。

2018 年以来,公司在建项目工程迅速提升,2020 年迎来投产高峰,大量的在建项目转为无形资产/固定资产,此后在建工程规模也不断下降。随着在建项目逐渐投产,投运项目为公司提供了优质的现金流。

公司 2020年、2021 年、2022H1 分别实现经营性现金流净额 9.62/13.05/3.62 亿元、,对应经营性现金流/归母净利润分别为 184.17%/201.31%/108.29%。

2021 年以来多项项目陆续投产,并仍有多项在建项目在未来投产,预计公司经营性现金流将进一步提高,为公司产业部署提供支持。

旺能环境重视技术研发与应用,2022H1 研发费用 3781 万元,同增 81.27%。截至 2022H1 公司总共已获取 233 项专利(其中发明专利 16 项,实用新型专利 217 项),进一步加强了在生活垃圾焚烧发电领域及餐厨垃圾领域的核心竞争力。

垃圾焚烧减碳效应显著,企业有望通过碳交易增厚业绩。

“十四五”垃圾处理结构将持续优化,中西部地区生活垃圾焚烧能力有望进一步提升。此外,CCER 可增厚项目收益,企业通过市场化手段碳交易降低对补贴的依赖度,改善现金流。

假设焚烧发电的平均吨垃圾碳减排量为 250kg,吨垃圾发电上网电量 280kwh,度电减排量为 0.89kg/KWh,当 CCER 交易价格为 30 元/吨时,售电收入可增加 0.0267 元/KWh,业绩增厚 4.11%。

当 CCER 交易价格超过 73 元/吨时,垃圾焚烧发电企业售电收入增厚可达 10%。

旺能环境碳资产管理工作正稳步开展。截止 2022 年上半年,公司已完成了四个 CDM 项目 监测报告(MR)的编制工作,并在 UNFCCC 网上进行挂网公示;完成了南太湖、汕头、舟山项目在 UNFCCC 备案登记工作。

CCER 项目完成了已备案项目的减排量签发资料再审工作和 13 个待开发项目的 PDD 初稿的编制、技术审核和修改工作。

(四)公司垃圾焚烧业务稳健增长

公司在运项目产能充足,尽显规模、经济、地域三大优势。

公司主要通过 BOT 和 BOO 模式参与固废综合处理项目,截至 2022 年 H1,公司在手垃圾焚烧发电项目产能共计 2.27 万吨/日(因公司技改后的项目已投运,故淮北宇能、德清一期、台州一期 3 个流化床项目已停运,共计 2600 吨不纳入垃圾焚烧发电项目总规模),已建成投运 18 座电厂 30 期垃圾焚烧发电项目,共 2.03 万吨/日。

公司项目大多为多期大规模项目,整体单位投资额较低,约为 48 万元/吨,具有良好的规模优势与经济性优势,且项目多位于浙江等经济发达地区,垃圾收运量较足,进而保障项目的盈利能力。

垃圾焚烧仍有在建、筹建项目,主营业务稳健增长。

2022H1 公司实现垃圾焚烧发电运营收入 10.23 亿元,同比增长 4.95%,为公司主要收入来源,营业收入占比 69.83%。

垃圾焚烧业务常年保持较高的盈利水平,2022H1 公司垃圾焚烧业务毛利率 48.29%,同比+2.24pct。

截止 2022H1,公司仍有在建、筹建项目,其中监利二期(600t/d)处于试运营阶段,铜仁项目、荆州二期、定西项目处于在建阶段(合计 2050t/d),南太湖五期项目处于筹建阶段 (1000t/d)。在建、筹建项目将在未来继续支持公司主营业务稳健增长。

垃圾焚烧处理量、发电量、上网电量持续高增,运营效率显著提升。

根据公司近年债券跟踪评级报告,公司历年垃圾处理量由 2017 年的 292.54 万吨提升至 2021 年的 661.48 万吨,年均复合增长率为 22.63%。垃圾焚烧发电量由 2017 年的 10.02 亿千瓦时,提升至 2021 年 25.61 亿千瓦时,年均复合增长率为 26.44%;上网电量由 2017 年 8.40 亿千瓦时,增至 2021 年的 21.54 亿千瓦时,年均复合增长率 26.56%,均高于垃圾处理量增长率,说明公司运营效率得到显著提升,2022 年上半年,垃圾焚烧单位发电量 358.98(千瓦时/吨),较同期增长 6.68%。

可见由于公司生活垃圾焚烧发电项目进行技术提升改造以及产能逐步释放,生活垃圾发电效率提升较大。

旺能环境垃圾焚烧产能位居行业前列。

近年公司垃圾焚烧产能进入投产高峰期,截止 2021 年公司投运产能 22270 吨/日,位居上市公司第八位;2021 年,公司垃圾处理量 661 万吨,同比增长 37.59%,带来上网电量实现大幅增长至 21.54 亿千瓦时,增幅达 32.53%,垃圾处理量及上网电量增速亦处于行业前列。

并购整合巩固焚烧垃圾业务布局。

在近年垃圾焚烧市场增速放缓,新项目获取难度增大的情况下,公司通过积极并购保障主营业务规模稳健增长。如 2020 年 9 月,公司收购定西鹭江环保电力有限公司 100%股权,获得 1050 吨/日定西项目特许经营权。通过并购整合,公司实现了对垃圾焚烧业务产业布局的巩固,也增添了公司扩张产能的新方向。

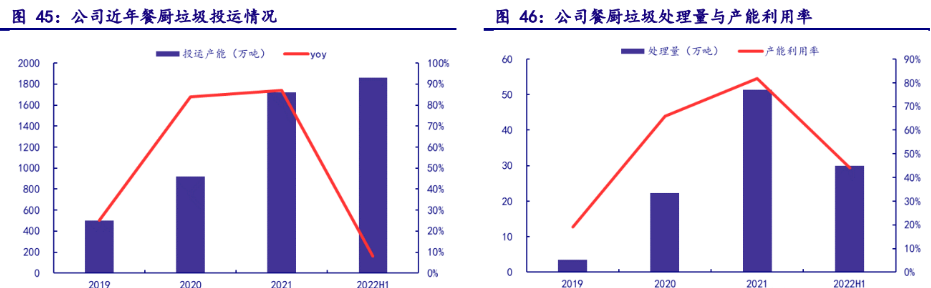

2021 年餐厨垃圾处置业务规模、效率双增长。

近年,公司餐厨垃圾业务规模、效率显著增长,2021 年处理餐厨垃圾超 54 万吨,同比增长 170%;提取泔水油近 1.2 万吨,同比增长 163%,提油率 2.34%,同比+0.29pct;产能利用率由 2019 年的 19.01%上涨至 81.69%。

2022H1 疫情影响下餐厨垃圾收取量受制约,油脂涨价冲抵部分影响。

上半年餐厨垃圾处置实现收入 1.65 亿元,同增 74.08%,毛利率 30.07%,同比-5.12pct,产能利用率处理餐厨垃圾 29.93 万吨,较去年同期增长 30.13%。

上半年多点散发的疫情对个别项目所在地餐饮垃圾的收取量造成了一定的影响,但油脂价格的上涨对冲了部分影响,同时公司通过技改提高了油脂提取率,上半年共提取油脂近 9658 吨,较去年同期增长 7.23%,提油率 3.24%。未来随着疫情逐步好转,垃圾收取与入库量增幅有望进一步提升。

五、再生橡胶发展空间广阔,公司收购行业龙头企业

(一)再生橡胶应用领域拓展,发展空间广阔

我国橡胶资源匮乏,再生橡胶弥补缺口。

再生橡胶是指在橡胶制品生产中的废料和废旧橡胶制品经过化学和物理加工,使其重新获得与生胶混合和硫化的能力,以便重新应用到橡胶工业中的一种橡胶原材料。

由于中国是橡胶资源严重匮乏的国家,国内天然橡胶产量中除很少部分出口外,大都在国内使用,然而相对于消费量还有巨大的缺口,需要靠进口来补足。

根据中国橡胶贸易信息网数据,2012 年至今 80%以上的天然橡胶都依赖进口,以 2021 年为例,中国天然橡胶消费量 595 万吨,国内产量仅为 87 万吨,进口 513 万吨来弥补缺口。

而废旧橡胶不仅可以缓解我国橡胶资源不足的问题,又可以减少环境污染,所以再生橡胶制造与应用已经成为废橡胶综合利用的主要方式。

2010 年中国工信部颁布《轮胎产业政策》提出再生橡胶、天然橡胶、合成橡胶都是橡胶工业的主要原材料,明确了再生橡胶在橡胶产业中的重要原料地位,再生橡胶已成为继天然橡胶、合成橡胶之后的中国第三大胶源。

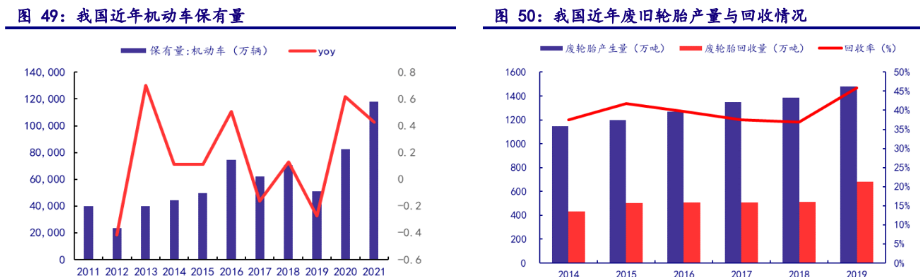

上游废橡胶平稳增长,回收率有待提高。

中国再生橡胶行业产业链的上游是原材料供应商,即使用橡胶并产生废旧橡胶的各类橡胶制品行业,包括废旧的轮胎、胶管胶带、胶鞋以及橡胶制品生产过程中产生的边角料等。其中废旧轮胎是再生橡胶的最主要原材料,随着汽车工业的发展,中国的汽车保有量逐年提高,废旧轮胎的产生量也呈现平稳增长趋势。

据中国橡胶工业网估算,2014 年至 2019 年我国废旧轮胎产量由 1145 万吨/年增至 1480 万吨/年,年均复合增长率为 5.3%。

我国废轮胎回收率虽然呈现稳中有升的趋势,但截止 2019 年尚未达到 50%,仍有较大的增长空间。

由此看来,再生橡胶行业产业链的上游原材料供应充足,在未来几年内将保持平稳的发展趋势,且仍有较大的发展空间。

行业呈现“小、散、弱”困境,各家企业发力新增项目。

中国的再生橡胶市场构成仍以中小型厂家为主流,再生橡胶生产企业普遍存在生产规模小、装备落后的问题,且两极分化现象突出。大型企业年生产规模在万吨以上,个别企业甚至能达十万吨以上。

2019 年,再生橡胶综合利用企业约 1500 家,从业 10 万人,但拥有 10 万吨以上处理能力的企业只有几十家,行业长期面临“小、散、弱”的发展困境,市场集中度亟待提高。

在此背景下,业内各家企业正不断着手产能扩张,2020 年下半年以来全国已有 14 个废旧轮胎回收项目落地,随着产能的陆续释放,我国废旧轮胎的回收率与产业集中度或将进一步改善。

同时,未来再生橡胶产业规划,2020 年再生橡胶产量达到 725 万吨,胶粉产量达到 80 万吨,处理废橡胶量达到 966 万吨;2025 年再生橡胶产量达到 1065 万吨,胶粉产量达到 100 万吨,处理废橡胶量达到 1398 万吨。

下游运用广泛,涉及橡胶与非橡胶领域。

再生橡胶目前已在轮胎、胶管、输送带、等橡胶行业,以及建筑材料、市政工程等非橡胶行业实现了大量应用。

一方面,再生橡胶制品可以回归橡胶工业作为原料用于制造各种橡胶制品,例如消耗了全国橡胶资源总量的 70%的轮胎制造,3 吨再生橡胶可以替代 1 吨天然橡胶;应用方面,再生橡胶产品在非橡胶行业也得到了广泛的应用,在建筑材料方面有油毡、密封胶腻等应用,在市政工程方面可做地下管道的防护层、防腐材料等。

未来,再生橡胶的应用范围将随着橡胶工业和其他工业的发展而逐渐扩大。

三部委出台规章,再生橡胶清洁生产明确规范。

2021年 1 月 19 日,国家发展改革委、生态环境部、工业和信息化部联合印发《再生橡胶行业清洁生产评价指标体系》(发改环资规〔2020〕1983 号),指导和推动再生橡胶企业依法实施清洁生产,自 2021 年 4 月 1 日起实施。

该《评价指标体系》的出台,将使再生橡胶企业的项目建设、清洁生产和转型升级工作有了明确的标准规范。这将改变再生橡胶行业发展面貌,实现清洁生产和绿色、循环利用。

对于树立再生橡胶行业清洁生产形象,实现行业长远健康发展具有现实意义。

(二)旺能布局再生橡胶,收购行业龙头企业

旺能转型再生资源利用,布局再生橡胶领域。

2022 年 7 月 18 日,公司发布公告拟收购南通回力橡胶有限公司77%的股权,交易对价为3.31亿元,按标的公司2021年度净利润 5216 万元进行计算,本次按 8.24 倍 PE 进行收购。

南通回力成立于 1996 年,注册资本为 294.3 万 美元,总部位于中国江苏省。

南通回力具有多年的技术研发经验,拥有行业领先的生产检测设备,再生橡胶年产量达 10 万吨以上,其主营产品包括丁基再生胶、环保再生胶、高强力再生胶、三元乙丙再生胶、彩色再生胶、胶鞋和杂品再生胶、胶粉和胶粒等。

南通回力的销售网络遍布中国各地,同时还销往欧、美、亚太、非洲等二十多个国家和地区,全球著名的十大轮胎制造企业中已有 9 个同其有业务往来,成为合作伙伴。

其产、销量自 1995 年以来一直在中国再生橡胶行业中保持前列,2017 年,南通回力以 5.3 亿元的主营业务收入在再生橡胶和胶粉制造企业中排名第一。

通过本次收购将进一步扩充再生资源回收利用的产品线,美欣达集团旗下汽车拆解板块有更强的协调性,可有效提升公司综合实力,增加盈利来源。

参与制定行业标准,确立行业领头地位。

南通回力参与多项行业标准的制定,先后编制和收集了 91 个循环利用、标准化、环境、安全、职业健康法律法规标准;15 个循环经济通用基础标准;35 个循环经济保障标准;49 个循环经济技术标准。

在此过程中,南通回力构建了橡胶循环利用产业链和企业生产循环体系,对原材料进厂和再生橡胶生产过程实行标准化管理,并构建标准化产业体系通过参与制定行业标准,南通回力确立了在行业内的领头地位,并拥有了较高的话语权,提升了公司在业内的竞争能力。

技术水平和生产设备业内领先,确立自身技术优势。

2004 年,南通回力研制开发出了当时代表世界先进水平的高温连续再生工艺,获得了中国的国家发明专利;2005 年,南通回力承担了国家重大产业技术开发专项——废丁基胶再生技术的研制;2006 年,南通回力完成了国家火炬计划——2 万吨/年废丁基胶高温连续再生利用项目,其自行开发的丁基再生橡胶、卤化丁基再生橡胶被认定为江苏省高新技术产品。

此外,南通回力还建立了江苏省橡胶再生利用工程技术研究中心,拥有工程技术人员一百多名,其丁基再生技术开发等多个项目被列为“国家重大产业技术开发专项”。

六、盈利预测及估值

公司 2021 年初制定了“十四五”发展战略规划,到 2025 年,垃圾综合处置能力(含餐厨、污泥)达到 2500 万吨/年,垃圾焚烧发电 50 亿千瓦时/年,供汽 1600 万吨/年,废旧动力电池处置 5 万吨/年。

根据以上发展目标,公司仍将大力开拓垃圾焚烧发电、餐厨垃圾治理等相关领域;同时锂电回收市场处于爆发期,将是公司十四五重点布局方向;再生橡胶业务,随着新建项目逐步投产,也有望呈高增长态势。

基于以上假设,我们预计公司2022/2023/2024年公司归母净利润分别为6.80亿元、9.49 亿元、12.60 亿元,对应 EPS 分别为 1.58 元、2.21 元、2.93 元,对应 PE 分别为 11x/8.1x/ 6.1x。公司垃圾焚烧稳健增长,一体化布局带来增长潜力;锂电回收及再生橡胶业务打开新 成长空间。

七、风险提示

公司垃圾处置、锂电回收等项目市场拓展不及预期的风险;新能源金属、再生橡胶等价 格大幅波动的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号