-

塔筒龙头顺势而为,大金重工:“两海战略”保持成长,量利齐升

老范说评 / 2022-05-31 09:23 发布

1. 公司概况:风电塔筒龙头,乘行业东风量利齐升

钢结构制造二十余载,转型风电优势明显。

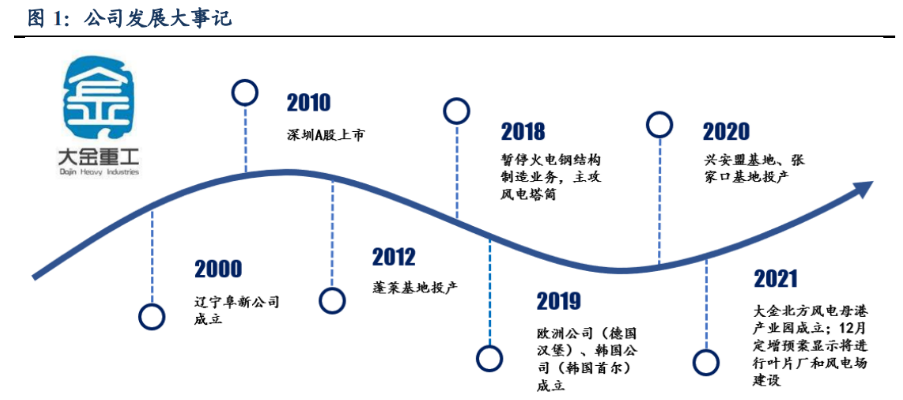

大金重工股份有限公司于2000年在辽宁阜新成立,2010年A股上市,是风电塔筒行业第一家上市公司。

2001-2003年主要从事建筑钢结构生产和销售业务;2004年进军火电锅炉钢结构制造;2007 年转战风电塔筒制造,逐渐成为公司主营业务;2018年暂停火电钢结构制造,集中发展风电业务;2021年风电产业链规划日益明确,推进塔筒、叶片、风电场产业链协同布局。

公司目前设有新能源装备制造、新能源投资开发、风电产业园运营三大业务板块。

其中,新能源装备制造板块专注于风力发电设备制造,主要产品包括常规陆塔、大直径分片式陆塔、低风速柔性高塔、海塔、单桩、群桩、导管架、海上升压站等。新能源投资开发板块负责风电场资源开发、建设与运营(转让)。风电产业园运营板块致力于打造风电产业链聚集区,强化布局产业链纵深。

股权结构稳健,管理层审时度势把握行业机遇。

截止 2022 年 4 月 28 日,公司董事长金鑫先生直接持股比例为 1.39%,通过阜新金胤能源咨询有限公司间接持股 44.69%。金鑫先生直接+间接持股比例为 46.08%,为公司实际控制人。

2007 年随着国内风电行业步入高速发展期,公司管理层凭借敏锐的洞察力,充分利用在火电锅炉钢结构生产制造中积累的优势开始从事风电塔架的生产和销售业务。

2016 年火电钢构业务毛利率为负,管理层调整战略,逐步暂停该业务,全力发展风电塔筒业务。在陆上风电退补刺激下,2019-2020 年风电行业吊装规模快速上升,公司业务也迎来飞跃式发展,同时开始纵深布局风电产业链,探索发展新机遇。

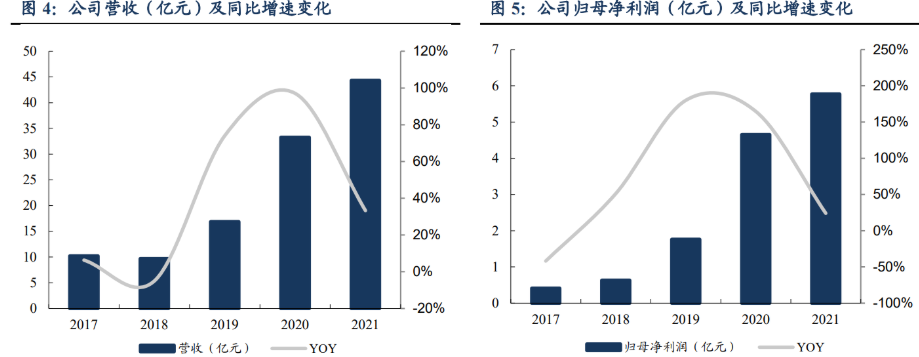

受益陆上抢装潮,2019 年起公司营业收入和归母净利润持续快速增长。

2018-2021 年公司营业收入为 9.70/16.87/33.25/44.32 亿元,同比增速为-5%/74%/97%/33%,归母净利润为 0.63/1.76/4.65/5.77 亿元,同比增速为 51%/180%/165%/24%,2021 年公司营业收入仍然保持增长,增速下滑主要系 2021 年国内陆上装机下滑。

2020 年国内风电新增装机 71.67GW,其中陆上风电新增装机 68.61GW、海上风电新增装机 3.06GW,而 2021 年是陆上风电补贴退出元年,风电新增装机 47.57GW,其中陆上风电新增装机 30.67GW、海上风电新增装机 16.90GW,陆上风电装机量下降明显。

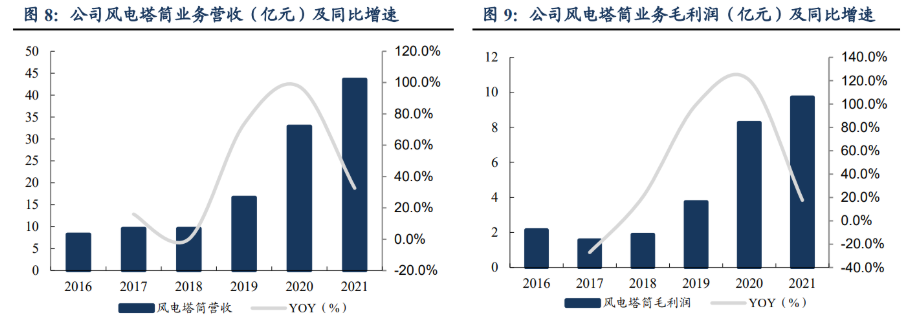

风电塔筒是公司主营产品,毛利率稳步提升。

公司持续专注风电塔筒的研发、生产与销售,主营业务风电塔筒营收占比从 2012 年的 71%上升至 2021 的 98%,逐渐占据绝对主导地位。2018-2021 年公司风电塔筒业务收入为 9.59/16.65/32.87/43.58 亿元,同增 0.1%/73.6%/97.4%/23.6%,毛利率从 2017 年 16.31%稳步提升至 2021 年 22.3%。

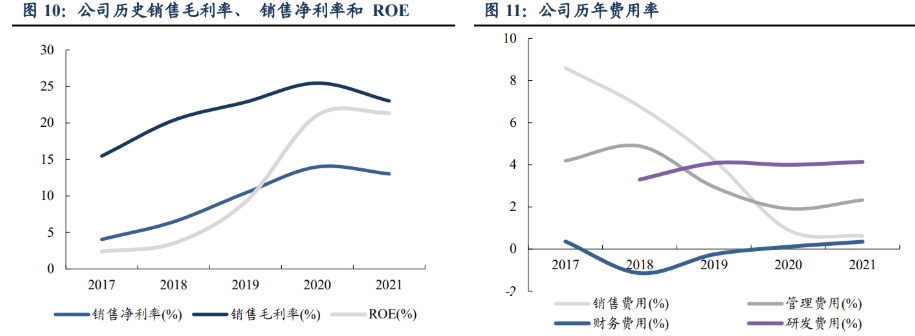

公司销售毛利率从 2017 年的 15.46%增长至 2021 年的 23.01%,销售净利率从 2017 年的 4.06% 增长至 2021 年的 13.03%,其中 2021 年销售毛利率和净利率较 2020 年下滑主要系 2021 年受原材料钢材价格上涨影响(中厚板、法兰等原材料成本占比较高,以天顺风能年报披露为例,2021 年高达 86.8%),风电塔筒毛利率从 25.2%下滑至 22.3%。

规模效应下各项费用率快速下降。

公司销售费用率从 2017 年的 8.6%大幅下降至 2021 年的 0.62%,主要系会计政策变更,2020 年销售费用中运输费作为合同履约成本划入营业成本,以及产能扩张带来的规模效应。管理费用率从 2018 年的 4.89%逐年下降到 2021 的 2.33%。

近年来研发支出保持增长态势,受益于收入水平的快速增长,研发费用率保持稳定,2019 年以来稳定在 4%左右。随着公司产能的持续扩张,规模效应下费用率有望进一步降低。

2. 风电塔筒业务:产能扩张,持续推进“两海战略”

2.1. 塔筒产能升级扩张,海陆齐头并进

产能升级扩张,海陆齐头并进。

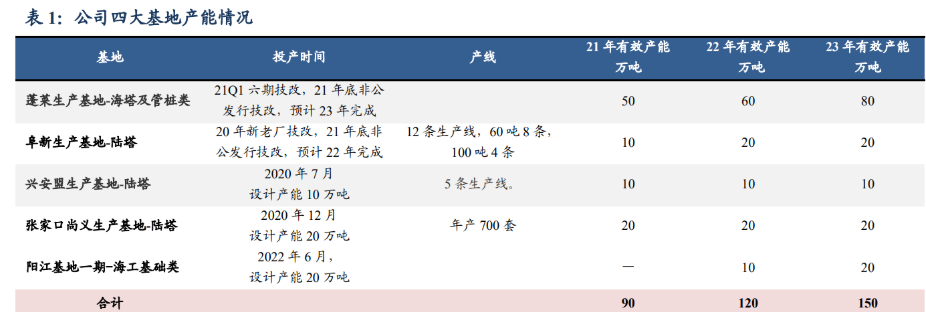

截至2021年底,公司拥有山东蓬莱、辽宁阜新、内蒙古兴安盟以及河北张家口四个生产基地,产能合计90万吨。其中,兴安盟生产基地2020年7月投产(设计产能10万吨)、张家口生产基地2020年 12 月投产(设计产能20万吨),在规划建设初期就确立了科学高效的基础设施和工艺装备理念。

阜新基地紧跟行业技术迭代发展,持续进行基础设施和工艺装备的技改提升,22年完成技改后产能达到20万吨。上述三个基地主攻陆上塔筒生产。

蓬莱生产基地则是业内单体产能最大,资质最全的海上风电塔筒和桩基设备生产基地,考虑到管桩类产品重量和体积比塔筒更大,将进行技改升级将塔筒产线后移,管桩类产品前置,从而减少运输成本,预计2023年产能提升至80万吨。

把握海上风电发展机遇,全国布局海工制造基地。

2021年6月,公司与乳山市签署了《海上风电重型装备项目投资框架协议》,规划分三期建设风电塔架、管桩、导管架制造项目等;与丹东东港政府就合作打造海上风电装备制造产业园项目达成初步意向,项目投建后将辐射环渤海及东北亚风电海工基础产品市场。

与广东阳江政府就大金阳江国际风电海工基础产品制造基地项目达成初步意向,主要产品覆盖风电海工基础全系列,将辐射两广、福建、海南和东南亚等全球市场。阳江基地一期预计于2022年6月底投产,规划产能 20万吨,2022年有效产能10万吨。

总体来看,2022、2023年有效产能分别达120、150万吨。

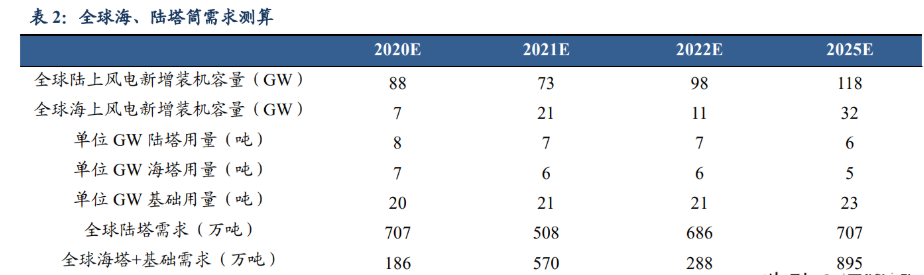

2025 年全球海上塔筒及基础需求预计约 895 万吨,22-25 年 CAGR 达 46%。风机大型化趋势下,同等容量下,塔筒套数减少,但由于高度在增加,单位价值量整体比较稳定。

塔筒高度一般基于叶片长度增加 15m,随着叶片长度不断增加,塔筒高度也在不断提升,两者都有向 200 米级别迭代的趋势。

对于 3-5MW 陆上风机,我们预计塔筒平 均单位 GW 重量约 6-7 万吨;对于 5-10MW 海上风机,塔筒平均单位 GW 重量约 5-7 万 吨。而在深远海趋势下,基础用量将明显提升,我们假设海风基础单 GW 平均用量由 20 万吨上升到 23 万吨,则对应 2025 年全球海上塔筒及基础需求约 895 万吨,22-25 年 CAGR 达 46%。

塔筒竞争格局分散,公司市占率有望进一步提升。

由于塔筒重量和体积庞大,运输费用高昂,存在运输半径限制,一直以来竞争格局比较分散。按出货量来看,2021 年头部四家企业陆上塔筒全球市占率合计约 28%,分别为天顺风能 12.4%、大金重工 5.8%、天能重工 5.4%、泰胜风能 4.5%;海上塔筒+基础全球市占率合计约 18%,分别为海力风电 9.3%(包含外协)、大金重工 3.4%、泰胜风能 3.3%、天能重工 2.1%。

一方面,随着弃风率下降,风电重回三北地区;一方面,海上风电即将迎来高成长,码头资源是塔筒企业抢占海风市场的必备条件。因此,在三北地区及沿海省份具有配套产能的龙头市占率有望提升。

按产能布局来看,天顺风能陆上产能优势明显,22 年全球市占率约 17%;公司海上塔筒+基础产能优势显著,22 年全球市占率约 24%,其次是海力风电 16%。

2.2. 自有码头优势显著,持续推进“两海战略”

山东是十四五海风大省,政府已经出台补贴,彰显支持力度。

公司拟在山东建设海上风电母港,属地优势明显。山东省十四五规划提出要建设山东半岛千万千瓦级海上风电基地,打造风电装备产业集群。

为加快建设速度,对 2022-2024 年建成并网的“十四五”海上风电项目,省财政分别按照每千瓦 800 元、500 元、300 元的标准给予补贴,补贴规模分别不超过 2GW、3.4GW、1.6GW。

2023 年底前建成并网的海上风电项目,免于配建或租赁储能设施。允许发电企业投资建设配套送出工程,由电网企业依法依规回购,推动项目早建成、早投产。

2021 年 4 月,公司与蓬莱区人民政府签订了《风电母港产业园项目战略合作框架协议》,双方共同建设以风电装备研发制造、运维为主的北方海上风电母港,打造山东省内唯一自有优质码头的海上风电设备生产基地。

深水良港资源稀缺,公司区位优势明显。

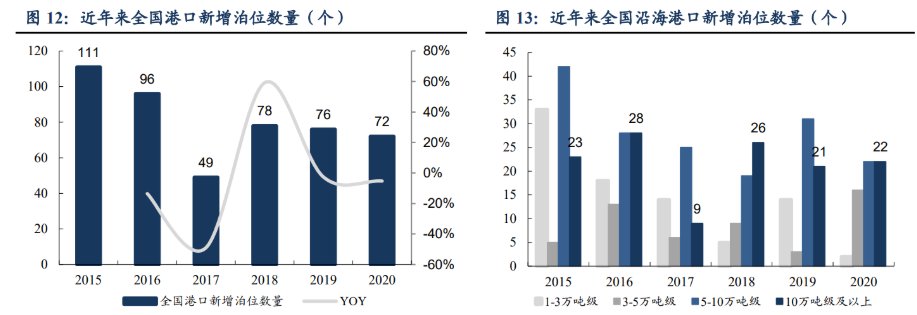

2015-2020 年全国港口新增泊位数量总体呈下降趋势,2020 年新增 72 个,其中 10 万吨及以上仅 22 个,专门用于风电塔筒运输的码头资源更是有限。

随着风机大型化、风场离岸化,管桩等基础设备重量势必加大,对码头水深、运输船只的吨级都有更高的要求。公司蓬莱生产基地码头区域自然水深 10~16 米,是国内优质的深水码头,具备得天独厚的优势,非常适合运输重型风电设备的大型驳船停靠。

截至 2021 年底,蓬莱基地已建成 3 个泊位,其中 10 万吨级对外开放专用泊位 2 个,3.5 万吨级对外开放专用凹槽泊位 1 个,另有 2 个 10 万吨级泊位预计 2022 年开放运营,届时总泊位达 5 个。

码头后方已建成 57 万平方米的海上风电塔筒、单桩基础、深远海导管架专业化制造基地,重载总装和出运场地达到 30 万平方米。

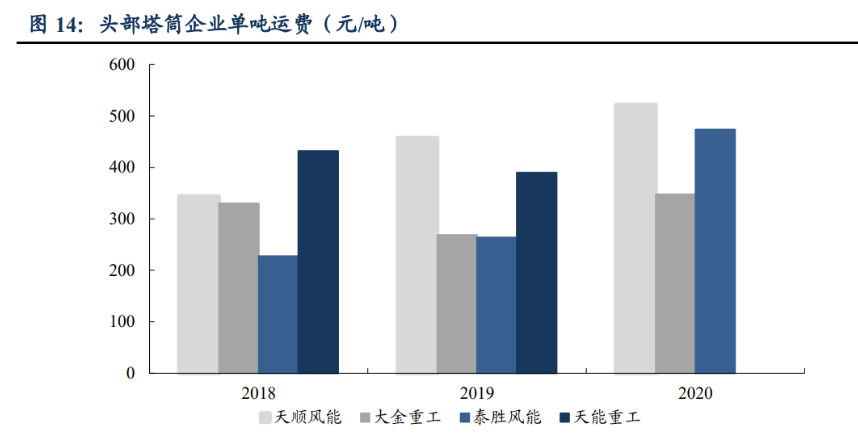

凭借码头优势,运费成本低于头部塔筒企业。

头部塔筒制造商中,海力风电背靠沿海大省江苏,在如东小洋口拥有 1 个 5 万吨级泊位,此外通州湾的 2 万吨和 5000 吨级泊位预计 2022 年建成,从吨位和数量上,公司更具优势;泰胜风能在江苏启东拥有泰胜蓝岛 220 米重力式码头,优良岸线长达 760 米;天能重工租用政府码头;天顺风能目前没有自有码头。

大金重工和泰胜风能凭借自有码头优势,单吨运费在 200-300 元,而天顺风能和天能重工单吨运费在300-500元,自有码头出货单吨运费能节省100-200元,运费优势明显。

出口空间大,欧洲是重点目标市场,且反倾销率同业最低。

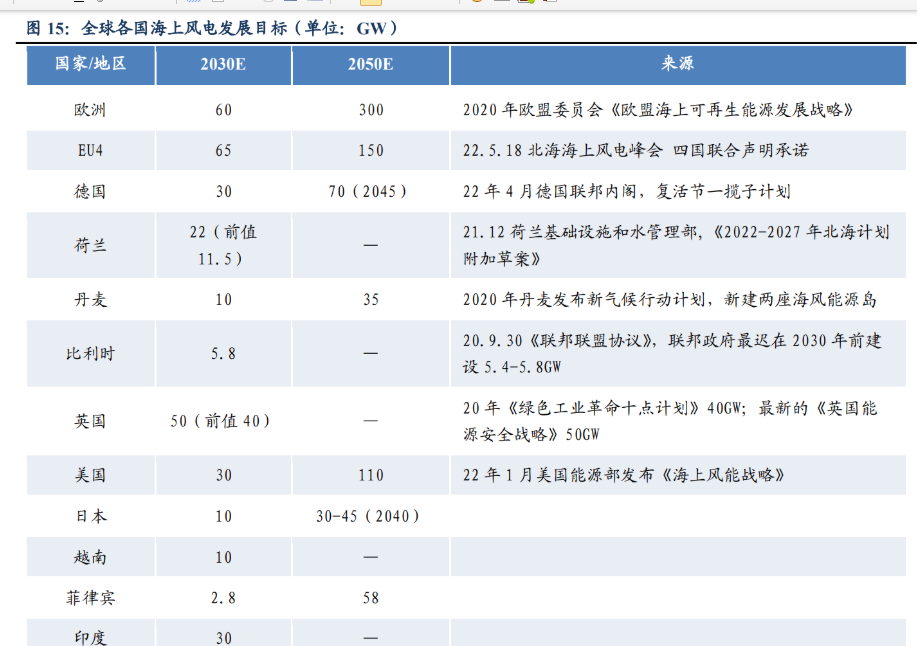

公司产品出口全球三十多个国家和地区,包括日本、韩国、越南、意大利、智利、挪威、芬兰、印度、加拿大、澳大利亚等。由于欧洲是全球海上风电鼻祖,在能源结构变革目标下,将继续大力发展海上风电。

2022 年 5 月 18 日,丹麦、德国、比利时、荷兰四国共同签署声明,承诺到 2050 年将四国的海上风电装机增加 10 倍,从目前的 16GW 提高至 150GW。欧洲集中了全球头部整机厂商,公司与其建立了长期稳定的合作关系,将把欧洲市场作为重点开拓目标。

2022 年第一批出口欧洲的单桩产品将实现发运,是国内首家海工产品出口欧洲的企业。

欧盟对中国风电塔筒企业的反倾销制裁中,大金重工反倾销制裁税率为 7.2%,低于天顺风能和泰胜风能,加之蓬莱基地海塔产能扩张带来的供应能力优势和自有码头带来的准确交付周期优势,公司塔筒出口具备竞争优势。(报告来源:远瞻智库)

3. 叶片:深入产业链布局,运输半径匹配山东海风发展机遇

叶片长度增加是风机兆瓦数提升的的重要方式。

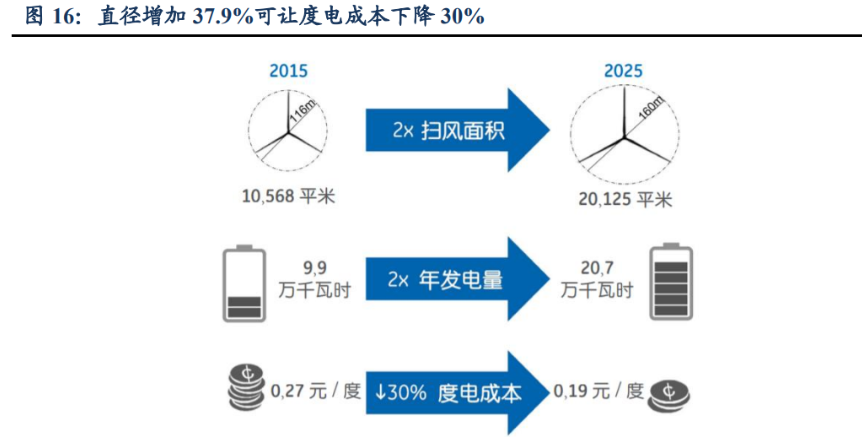

风电机组单机功率的提升主要依靠叶片大型化,通过增加叶片直径扩大扫风面积,进而提升发电量。

据 GE 测算,若叶片直径从 116m 增加到 160m,则发电量可提高一倍,并使得度电成本降低 30%。

从叶片直径来看,2016 年 45-55m 以内的叶片是绝对主力叶型;2018 年 55-60m 左右叶片占领了大部分市场,60-65m 叶片也开始批量生产。

截至 2022 年 4 月,全球最长风电叶片是维斯塔斯应用在最大海上风机 V236-15.0MW 机型上的 115.5m 风电叶片。

明阳智能将推出 MySE16.0-242 海上机型,叶片长度接近 120m;中国海装推出 H256-16MW 海上机型,叶片长度将超过 125m。

叶片大型化迭代速度之快将加速淘汰小叶型,属地化布局大型叶片优势明显。

大型化趋势下,叶片加速向大叶型切换,小叶型供过于求,21 年原材料涨价,头部叶片企业没有涨价,行业预计迎来洗牌,提前布局大叶型产能的企业有望扩大市场份额。

大叶型对生产场地和运输半径要求更加苛刻,整机、叶片、塔筒企业牵手成立产业园,实现就近供应是趋势。

公司与烟台蓬莱区政府签订协议进行叶片厂建设,布局风机叶片业务,相对于市场上主流的 5-10MW 机型叶片,公司主要生产 7-13MW 的大兆瓦叶片,预计 2023 年产能为 320 套,大金重工(烟台)风电有限公司叶片生产基地项目落实后,年产能将达到 800 套,有望在大兆瓦叶片市场获取较大份额。

山东省十四五期间海上风电投运目标是 5GW,公司依托蓬莱基地的省内运输半径覆盖优势,能实现本地化的生产、发运和安装,在山东省叶片市场极具竞争力。

4. 风电场:立足现有生产基地,发挥产业链协同效应

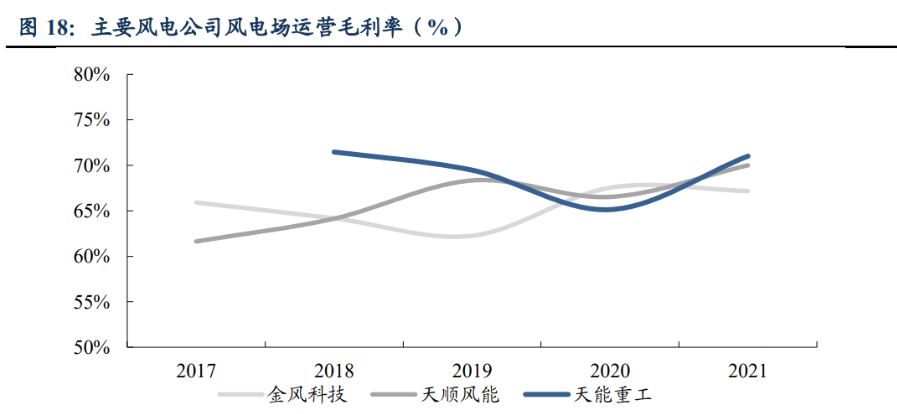

风电场运营经济效应好,毛利率高。风电场建设运营成本大多集中于初期的设备制造及安装投资,建造完成后的成本多用于运维,后续投资较低。

随着风机大型化降本,风电场运营收益可观。近年来,主机厂和零部件厂商纷纷布局风电场开发业务,历年运营毛利率均在 60%以上。运营风电场能为公司带来稳定的现金流和利润增量,也能提高公司的综合毛利率水平。

风电场开发能发挥产业链协同效应。

公司取得风电场开发建设指标后,需要进行风机以及配套设备的投入,用风电场开发资源与主机厂商洽谈,公司按市场价采购风机等相关设备,主机厂商按市场价采购公司塔筒、叶片,同时利用公司塔筒生产基地区位运输优势,能达到更低的成本。

公司形成生产基地、风电场资源和风机、塔筒、叶片以及配套设备订单的协同效应,达成良性业务循环,提升塔筒、叶片业务市占率,增强公司在产业链的市场竞争地位。

公司在风电场开发业务上取得了一定成绩。

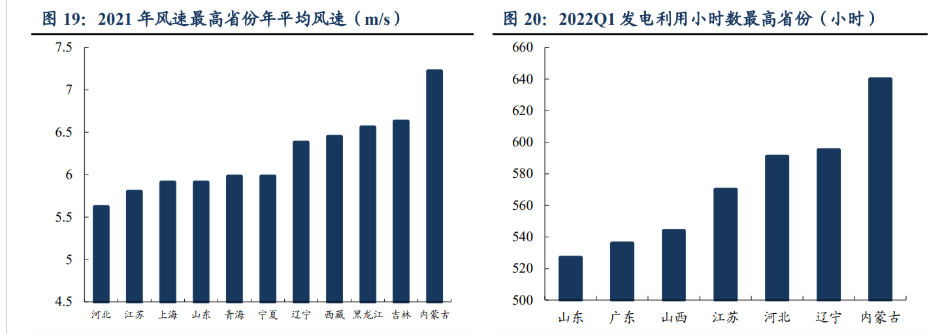

截至 2020 年底,签署风资源开发协议3000MW,取得可开发建设指标 300MW,其中辽宁阜新 250MW,河北张家口 50MW。 2021年底定增预案显示,辽宁阜新风电场项目拟投资 17.9 亿元,预计 2023 年建成投产,河北张家口项目暂未有开工信息;在 2021 年 4 月份签署的风电母港产业园项目相关协议中,蓬莱区拟建设 165MW 风电场,项目总投资约 12 亿元。辽宁阜新、河北张家口和山东蓬莱地区风力资源优势明显,风速和发电利用小时数在全国范围内均位居前列,未来有望获得较好的投资回报和现金流。

5. 盈利预测与估值

我们将公司业务分成塔筒、叶片、风电场和其他业务来预测公司未来业绩,核心假设如下:

(1)塔筒:考虑到海风市场需求旺盛,公司产能提升快,产能利用率高,我们预计公司 2022-2024 年塔筒出货量为 76/110/145 万吨,海上抢装潮过后 2022 年价格有所下降,毛利率预计会略有下降至 21%,23-24 年在降价和结构改善综合作用下,预计毛利率维持21%左右。

(2)叶片:公司 2023 年有 320 套叶片产能,2024 年有 800 套叶片产能,考虑到产能爬坡因素,我们预计公司 2023-2024 年叶片出货量为 200/380 套,毛利率假设 16%。

(3)风电场:公司 300MW 风电场有望于 2022 年建成,我们预计 2023 年开始贡献发电收入,平价后风电场毛利率预计为 60%。

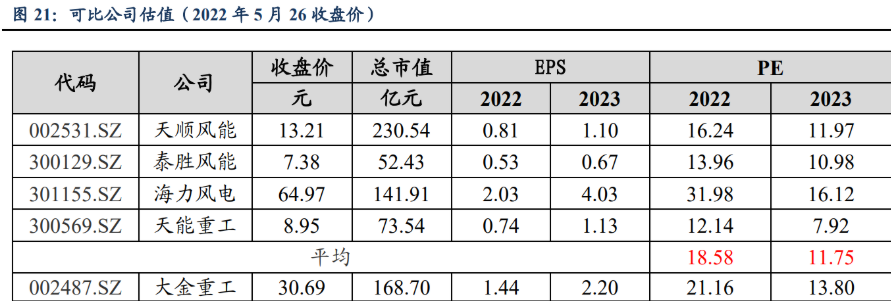

我们预计 2022/2023/2024 年归母净利润分别为 7.97/12.23/15.85 亿元,同比+38%/53%/30%,EPS 1.44/2.20/2.85 元,对应 PE 21/14/11 倍。

我们选取风电设备细分行业龙头公司作为对比,可比公司 2022 年平均 PE 为 19 倍。考虑到行业景气上升,公司作为塔筒龙头,我们看好其长期发展。

6. 风险提示

风电装机需求不及预期:若下游风电装机需求不及预期,将影响公司塔筒出货量,进而影响公司收入和盈利。

产能扩张不及预期:公司塔筒持续扩产,并且募投叶片产能,进军风电场投资开发,若上述项目进展延缓,将影响公司收入和盈利。

原材料价格上涨:中厚板是公司塔筒生产的主要原材料,如果钢价上涨,将影响公司盈利水平。

欧洲反倾销政策趋严:公司把欧洲作为重要出口市场,目前反倾销税率行业最低,如果政策发生转向,将影响公司出口,从而影响收入和盈利。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号