-

刻蚀单晶硅材料龙头,神工股份:硅部件开启增长,国产替代空间大

老范说评 / 2022-04-27 09:20 发布

1 单晶硅材料领先企业,受益行业大幅增长

1.1 单晶硅材料起家,布局硅电极、硅片产品进展顺利

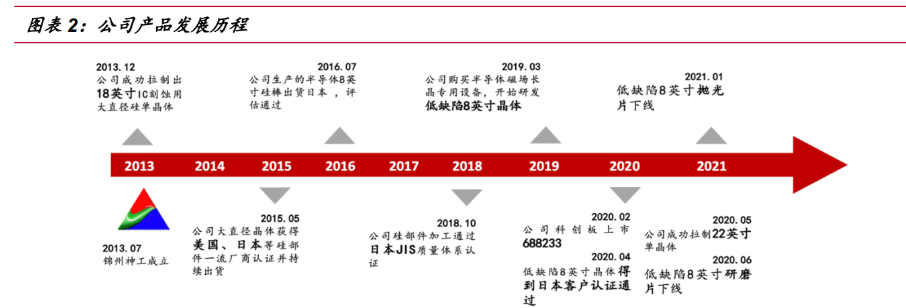

神工半导体于 2013 年 7 月创立,并于 2020 年 2 月于科创板上市。

自诞生之日起,公司专注于集成电路刻蚀用单晶硅材料的研发、生产和销售,主营产品为 14-19 英寸大直径单晶硅材料,直接客户为三菱材料、SK 化学、CoorsTek、Hana、Silfex 等国际一流硅部件厂商,间接客户是刻蚀设备厂商。

凭借高质量的产品和完善的售后服务,公司大直径单晶硅材料已成功进入国际先进半导体材料产业链体系,并确立了国际领先的行业地位。

此外,公司还在积极研发硅电极、硅片产品,开拓相关客户。

公司以大直径单晶硅材料起家,凭借单晶硅的经验优势,公司产品线不断延伸,纵向拓展硅电极产品、横向拓展 8 英寸轻掺硅片。

2013 年 12 月公司成功拉制出 18 英寸集成电路刻蚀用大直径硅单晶体,并于 2015 年 5 年获得美国、日本等硅部件一流厂商认证和出货,2020 年 5 月公司成功拉制出 22 英寸单晶体,在大直径单晶硅材料领域全球领先。

2018 年 10 月,公司硅部件加工通过日本 JIS 质量体系认证。在硅片领域,公司研发的低缺陷 8 英寸轻掺硅片取得阶段性进展,目前已经形成了 8000 片的月产能。

三大产品进展顺利。

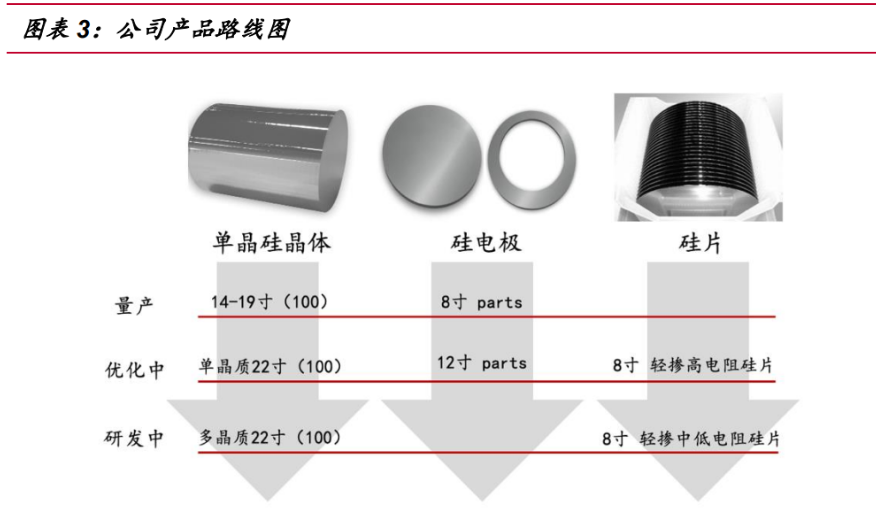

目前,公司在产产品、在研产品包括三大产品线,分别是单晶硅晶体、硅电极以及硅片。

公司 14-19 寸单晶硅晶体已实现量产,目前在正在进行 22 寸单晶质、多晶质硅晶体的优化、研发;8 英寸硅电极已实现量产,12 寸硅电极目前正在终端客户进行验证,进展较顺利;公司 8 寸轻掺高电阻硅片正在等待客户进行第二轮样品评估,8 寸轻掺中低电阻硅片进展较缓慢,正处于与客户接触阶段。

1.2 管理层股权控制稳定,人才培养体系完善

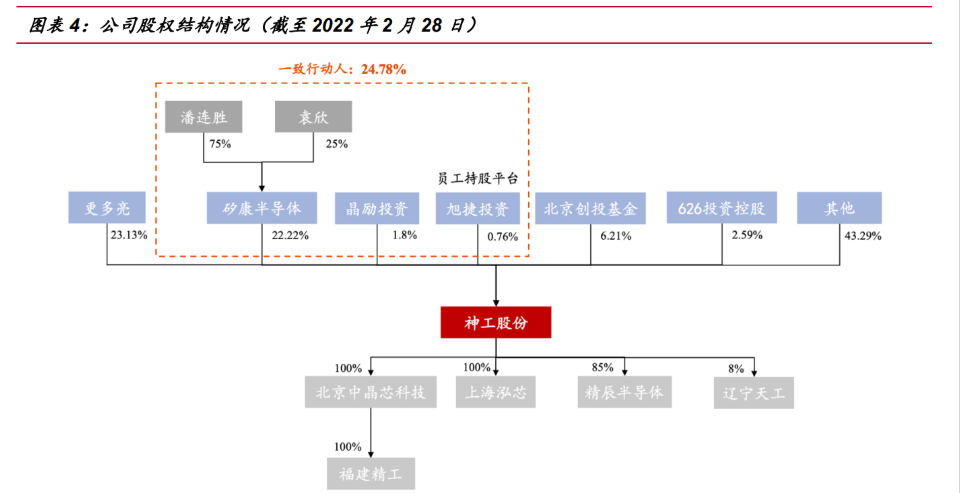

公司无控股股东、无实际控制人,一致行动人合计持有公司 24.78%股份。

公司不存在持股 50%以上的股东,截至 2021 年 11 月底持有公司 5%以上的股东为更多 亮、矽康和北京创投基金,分别持有公司 23.13%、22.22%、6.21%。

公司股东矽康、晶励投资、旭捷投资是公司一致行动人,合计持有 24.78%股份,有效增强了管理层对公司的控制权。此外,旭捷投资是公司员工持股平台,16 名员工合计持 0.76%股份。

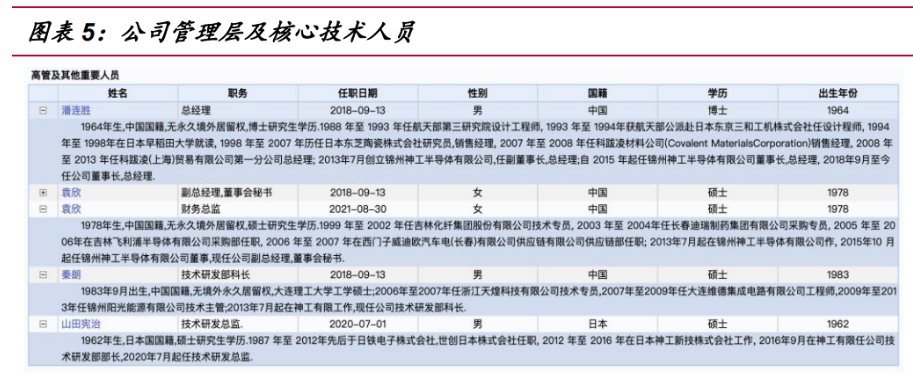

公司高层同时也是核心技术人员,人才培养体系完善。

公司董事长、总经理潘连胜博士拥有 20 多年的单晶硅行业从业经历,先后在东芝陶瓷、Covalent 公司任职;公司副总、财务总监袁欣履历丰富,是公司创始人之一;技术研发总监山田宪冶先后于日铁电子、世创日本、日本神工新技株式会社工作,硅材料行业经验丰富,从业超过 30 年;技术研发部部长秦朗是公司本土培养的人才之一,在集成电路行业从业超过 15 年。

公司高层同时也是核心技术人员,能够有效防止核心技术的泄露,并且在人才培养体系上注重本土人才的培养,形成了一批具有竞争力的中低层技术人员。

1.3 业绩受益行业大幅增长,产品优化盈利能力凸显

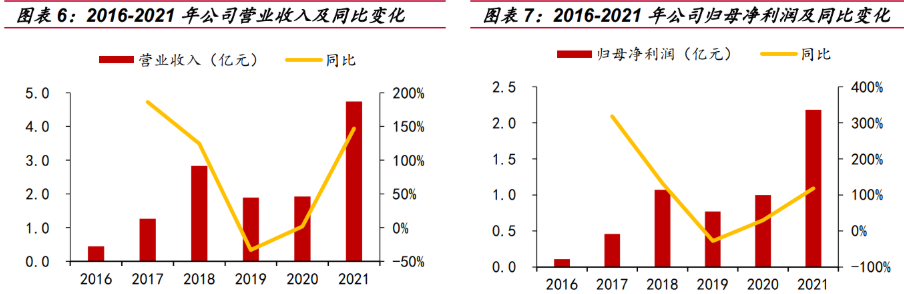

公司业绩受行业景气度影响较大,营收变化明显。

2016-2020 年,公司营收、归母净利润均呈现先增后减变化,2019 年业绩大幅下跌主要原因为中美贸易摩擦、日韩贸易摩擦,智能手机、数据中心、汽车等终端需求增长乏力,5G 普及未及预期等因素导致的半导体行业景气度整体下滑,2020 年业绩则受到疫情影响,同比小幅增长。

2021 年,受益于行业景气度复苏,公司业绩实现大幅改善,实现营收 4.74 亿 元,同比增长 147%;实现归母净利润 2.18 亿元,同比增长 118%。

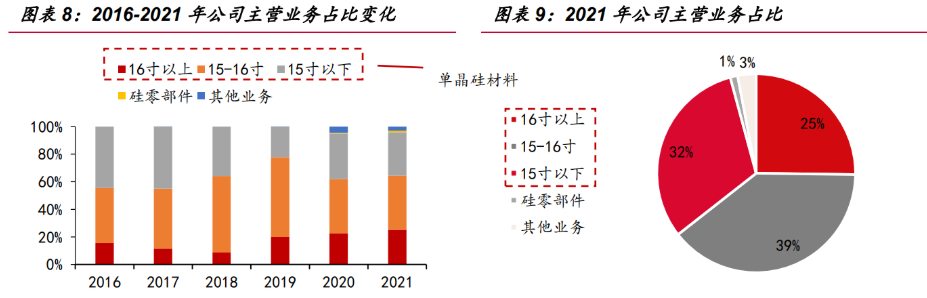

单晶硅材料营收大径化趋势明显,硅部件开始创收、硅片暂无营收。

2016-2021 年,公司主营业务为单晶硅材料,占比持续超过95%,其中15寸及以下占比从44.47% 降至 31.36%,15-16 寸单晶硅销售额占比从 39.94%降至 39.22%,16 寸及以上占 比从 15.59%升至 25.21%,单晶硅材料大径化趋势已显。

对于硅部件业务,公司从 2020 年开始创收,营业收入为 70.49 万元,占总营收比重仅仅为 0.36%;2021 年实现 575 万元,增长较大。公司硅片业务处于研发关键阶段,暂无营收贡献。(报告来源:远瞻智库)

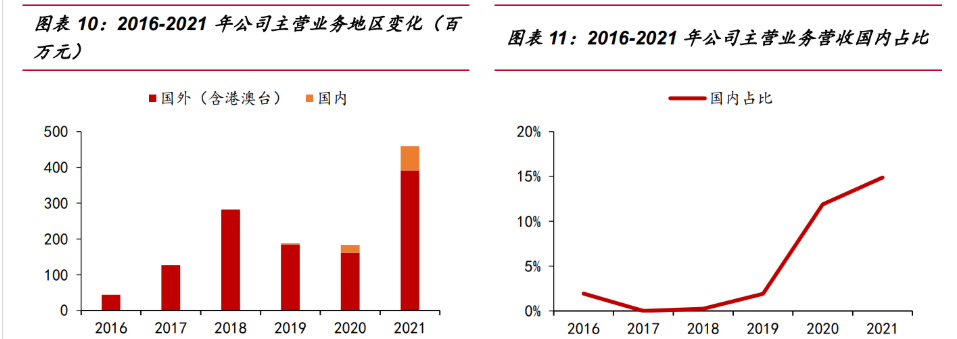

公司主营产品以出口为主,近年来国内营收贡献增加。

2019 年以前,公司主营产品基本以出口为主,近年来随着国内半导体材料、设备厂商的崛起,公司国内营收占比逐渐增大,2020、2021 年国内营收占比超过 10%,达到 11.87%、14.87%,未来随着国内晶圆制造厂商、半导体设备厂商市占率的进一步扩大,公司单晶硅材料国内营收有望进一步放量,同时未来硅电极、硅片业务的营收也将加速国内营收的增长。

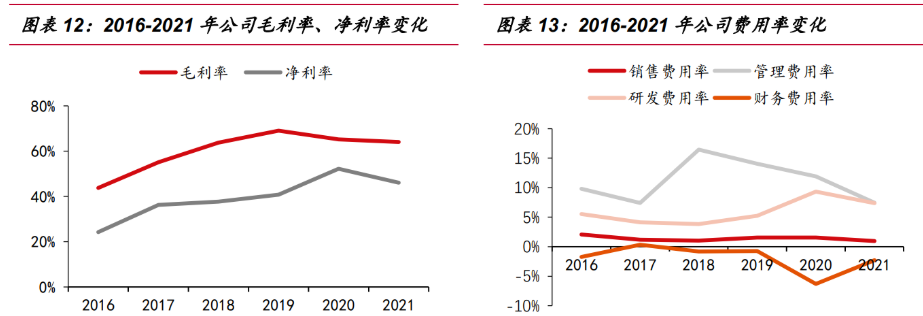

公司盈利能力优秀,费用端稳定。

2016-2021 年,公司毛利率稳定增长,近两年稳定在 65%左右;2020 年以前公司净利率持续稳定增长,受到原材料价格上涨的影响,2021年公司净利率下降为 46%。

从费用端来看,公司销售、财务费用率较为稳定;管理费用率受营收大幅增长有所下降;公司 8 英寸硅片处于研发关键阶段,研发支出大幅增加,研发费用率逐渐提高,2021 年公司营收规模大幅上升,研发费用率下降为 7.38%。

供应商集中度降低采购压力减缓,大客户分散化营收结构稳定。

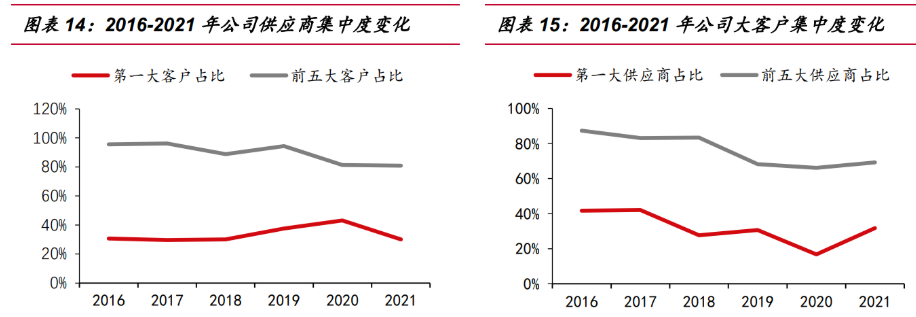

2016-2021 年,公司前五大供应商集中度逐渐下降,从 87.33%降至 69.24%,第一大供应商占比从 41.74%降至 31.71%,公司供应商集中度下降有利于降低原材料采购风险。

从客户集中度来看,公司前五大客户营收占比从 95.51%降至 80.92%,客户分散化主要是因为公司单晶硅材料、硅部件国内客户的拓展,大客户集中度的下降有利于营收结构的稳定;2021 公司第一大客户贡献营收占比降至 30.12%,大客户集中度降低、风险降低。

2 单晶硅材料、硅部件市场小而美,8 寸轻掺硅片国产替代空间广阔

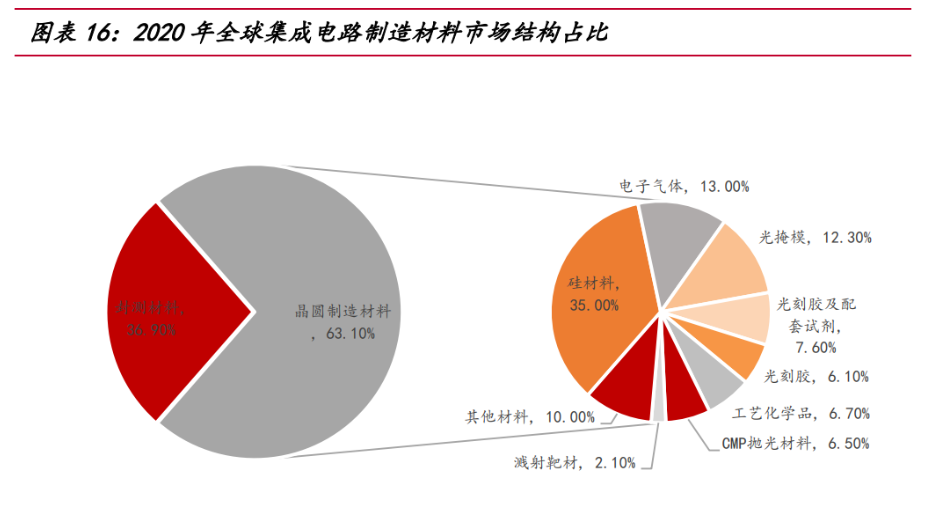

硅材料是第一大半导体制造材料。半导体材料可分为晶圆制造材料和封装材料两大类,晶圆制造材料包括硅材料、电子气体、光掩膜版、抛光液及抛光垫、光刻胶及光刻胶配套试剂、湿化学品、溅射靶材等。其中,硅材料作为第一大半导体制造材料,占比达到 35%,大幅领先其他材料占比。

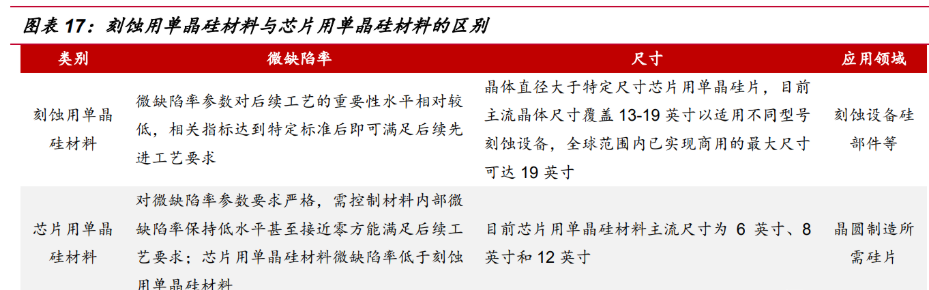

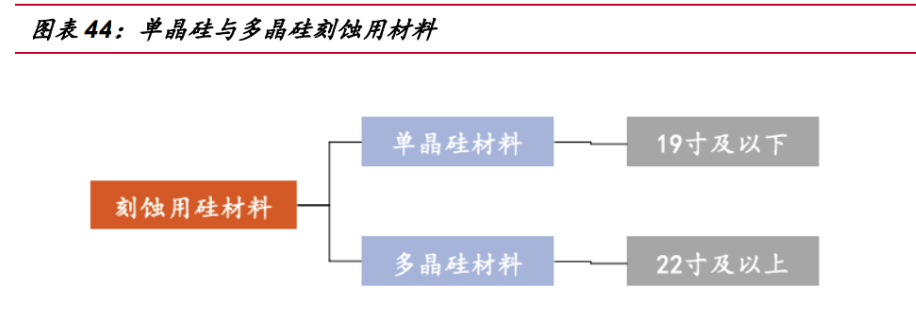

半导体级单晶硅材料是集成电路产业链中重要的硅材料,按照其应用领域划分,主要可分为芯片用单晶硅材料和刻蚀用单晶硅材料,二者主要区别在于微缺陷率、尺寸。

刻蚀用单晶硅材料的微缺陷率满足客户要求即可,而芯片用单晶硅材料则要求微缺陷率越低越好,要求生产商主动降低微缺陷率;在尺寸上,目前主流单晶硅晶体直径为 13-19 英寸,而芯片用单晶体材料主流直径为 6 英寸、8 英寸、12 英寸。

原材料成本受国外供给影响较大,业绩与下游景气度高度相关。

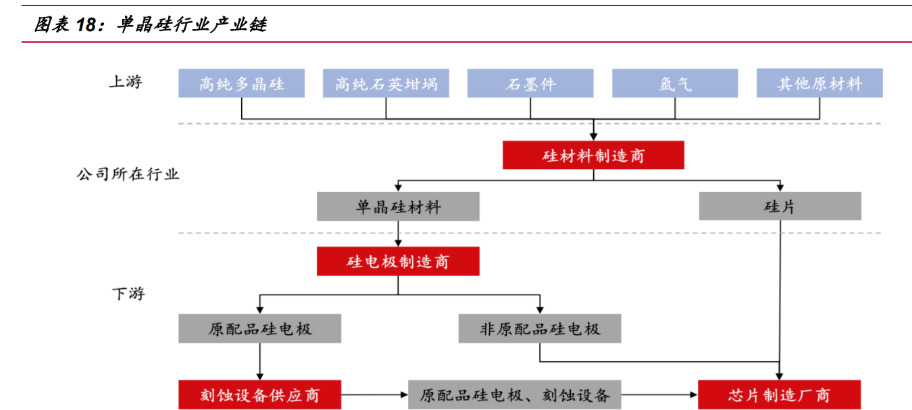

公司处于半导体级单晶硅材料行业,是刻蚀用单晶硅材料供应商,上游主要是高纯度多晶硅、高纯度石英坩埚、石墨件、氩气等原材料供应商,下游则是刻蚀用单晶硅部件加工厂商。

上游原材料成本占据了公司营业成本的绝大部分,其中尤以高纯度多晶硅、高纯度石英坩埚、石墨件为主。

高纯度多晶硅和高纯度石英坩埚市场集中度较高,供应商多为国外厂商,多晶硅价格变动对公司盈利影响较大;而石墨件、氩气等其他原材料供应商可选范围较大,价格波动对公司利润水平影响不大。

刻蚀用单晶硅材料制造商下游客户主要是刻蚀用单晶硅部件加工商,业绩主要受到硅电极下游刻蚀机厂商的影响,而刻蚀机厂商景气度与半导体行业景气度高度相关,故公司受半导体行业景气度影响较大。

上游:国内企业快速发展,产业供给压力逐渐减缓

电子级多晶硅供应缺口大,国内发展迅速减缓供给压力。2020 年我国电子级多晶硅需求量达到 2500 吨,随着下游半导体硅片、硅部件需求的进一步释放,对于电子级多晶硅的需求量也会进一步提升。

从供给端看,国内电子级多晶硅的供应量不超过 800 吨,大部分仍需要进口,尤其对于大直径单晶硅、12 寸硅片所用的电子级多晶硅几乎全部来自进口,国内外产品技术指标差距较大。

尽管如此,我国电子级多晶硅产业发展较为迅速,目前鑫华半导体、黄河水电等企业已经实现电子级多晶硅的出货,云冶新材、洛阳中硅、宜昌南玻等企业也正在推进电子级多晶硅的研究与发展。

短期来看,公司所需电子级多晶硅材料仍需大量进口,但是长期来看,随着国内多晶硅企业的技术突破,原材料材料压力有望缓解。

下游:业绩与硅部件加工厂同步变化,且变化幅度更大

单晶硅材料厂商的下游主要是硅部件加工厂商、晶圆(芯片)制造厂。全球主要的硅部件加工厂商有三菱材料、SK 化学、CoorsTek、Hana 等厂商,而硅部件制造商的客户主要是刻蚀设备厂商。

目前,全球刻蚀设备行业的主要企业即泛林半导体、东京电子和应用材料三家,三家企业的合计市场份额占到了全球刻蚀设备的 90%以上。

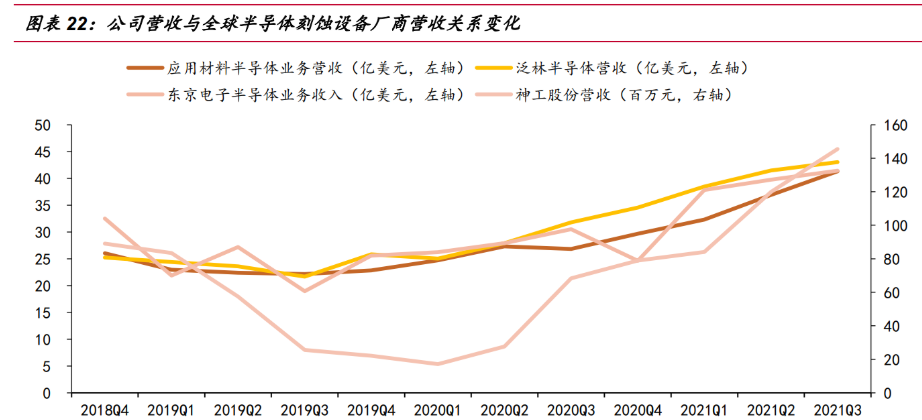

从刻蚀设备厂商营收与神工股份营收关系来看,2018Q1-2021Q3 单晶硅材料厂商单季度营收随着刻蚀设备厂商单季度营收的增加(减少)而增加(减少),且变化幅度更加明显。

神工单季度营收环比增速变化远大于刻蚀设备厂商的变化,这主要是因为刻蚀设备市场的集中度较高,上游硅电极加工厂商的集中度也较高,而神工主要给这些硅电极加工厂商供货,所以神工营收变化相对刻蚀设备厂商营收的变化更明显。

2.1 单晶硅材料:刻蚀用单晶硅材料市场规模稳定,市场集中度较分散

工艺制程越小,硅部件消耗量越大、原材料消耗也越大。

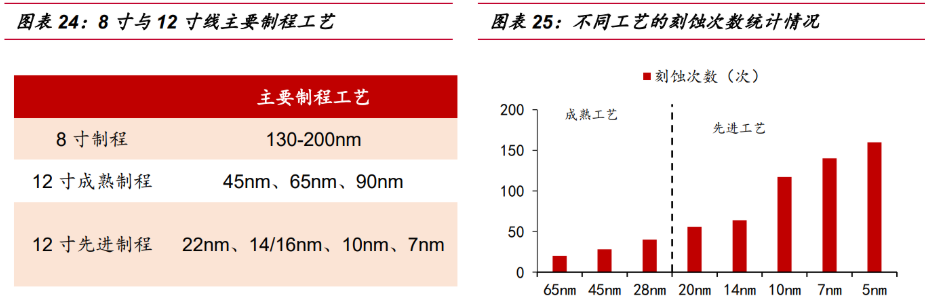

根据现有的主流晶圆厂工艺和产能分布,晶圆产线可以分为 8 寸、12 寸两种生产线,12 寸又可以分为成熟制程和先进制程。8 寸晶圆生产线主要用于 130nm-200nm 工艺;12 寸成熟制程线包括 45nm、60nm、90nm 等;12 寸先进制程线包括 22nm、14/16nm、10nm、 7nm 等。

随着制程工艺的缩小,晶圆加工过程中刻蚀工艺次数逐渐增大,其中 65nm 需要刻蚀 20 次左右、28nm 需要 40 次、10nm 及以上则需要 100 多次。

随着刻蚀次数的增多,作为刻蚀机核心耗材的硅部件的消耗量也就越大,那么 12 寸硅部件的消耗量大于 8 寸硅部件的消耗,硅部件的原材料单晶硅的消耗量也随之提升。

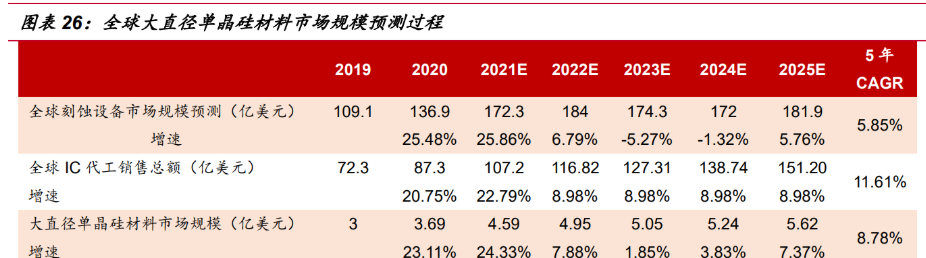

预计至 2025 年大直径单晶硅材料市场规模达到 5 亿美元,5 年 CAGR5.85%。

全球大直径单晶硅材料市场规模的驱动力主要是硅部件需求的提升,而硅部件需求提升主要由硅片刻蚀消耗增加以及刻蚀机需求增加两部分组成。据此预测了全球大直径单晶硅材料的市场规模。

根据神工股份招股说明书,2018 年全球大直径单晶硅材料市场规模在 3-4 亿美元,用全球刻蚀设备市场规模增速和全球 IC 代工销售总额增速的平均数来模拟大直径单晶硅材料的市场规模增速,根据我们测算,预计 2025 年全球大直径单晶硅材料市场规模将达到 5.62 亿美元,5 年 CAGR 达到 8.78%。

刻蚀用单晶硅材料行业的主要参与者多为硅电极制造商,部分企业同时具备单晶硅材料制造能力和单晶硅材料加工能力,其他硅电极制造企业不具备单晶硅材料制造能力或单晶硅材料制造能力较弱,需要从专业单晶硅材料制造企业采购单晶硅材料进行后道加工。

CoorsTek、SK 化学等企业为硅电极制造企业,同时具备单晶硅材料制造能力和单晶硅材料加工能力;国内仅神工股份、有研半导体是专业 IC 刻蚀用单晶硅材料制造企业,暂未涉及加工环节。

2.2 硅部件:刻蚀设备核心耗材,供给集中、需求旺盛

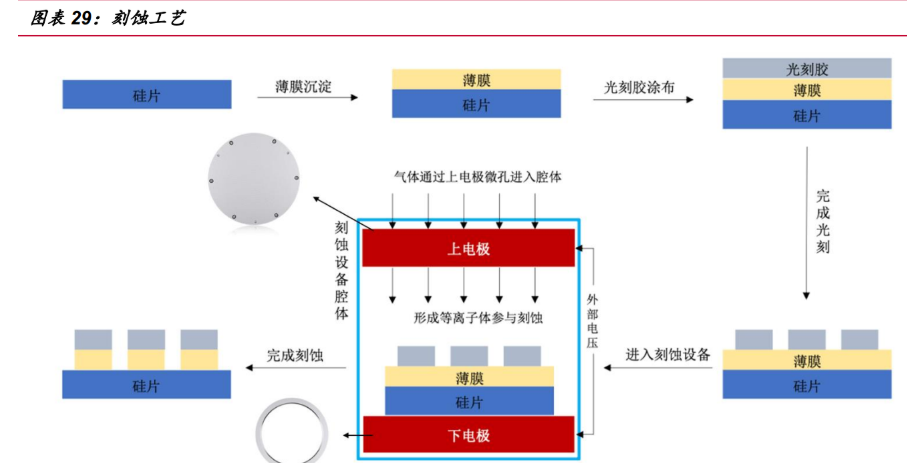

硅部件是晶圆制造刻蚀环节核心耗材。芯片制造工艺繁多复杂,其中薄膜沉积、光刻、刻蚀是芯片制造三个主要工艺环节。

公司目前的主要产品为刻蚀用单晶硅材料,产品主要用于加工制成刻蚀用单晶硅部件,刻蚀用单晶硅部件是晶圆制造刻蚀环节所需的核心耗材。

刻蚀用的硅部件主要包括上电极、下电极以及外套环等类别。

上电极表面有密集微小通孔,在晶圆制造刻蚀环节,上电极有两大作用,即作为附加电压的 负极和为刻蚀气体进入腔体提供通路;下电极内侧加工有台阶和定位凸出部,主要用于承载硅片和附加电压的正极;外环套是支撑上电极及其他相关零件的承载部件,主要用于保证等离子干式刻蚀机的密闭性和纯净度,随着设计线宽的缩小,国际上先进的刻蚀工艺逐步要求外环套使用单晶硅材料。

刻蚀过程中硅电极会被逐渐腐蚀并变薄,当硅电极厚度缩减到特定程度后,需用新电极替换以保证刻蚀均匀性,因此硅电极是晶圆制造刻蚀工艺的核心耗材。

我们统计了中国大陆内资 8 寸、12 寸晶圆厂的产能数据,2021 年 8 寸硅片市场需求达到 95.38 万片/月,同比增速 15.08%,12 寸硅片需求达到 58.3 万片/月,同比增速达到 70.97%;预计至 2025 年 8 寸硅片需求将达到 122.03 万片/月,5 年 CAGR 达到 8.04%,12 寸硅片需求将达到 147.6 万片/月,5 年 CAGR 达到 34.05%。

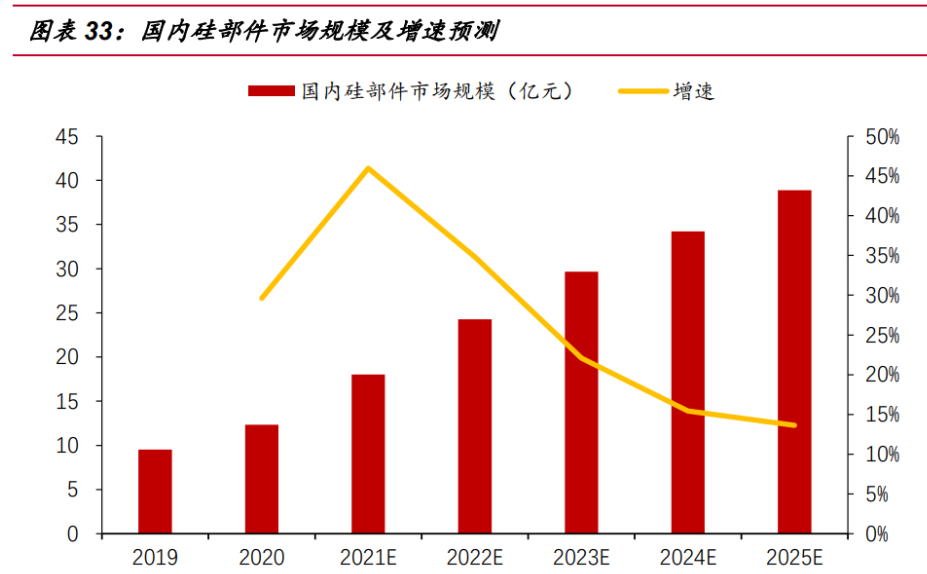

通常一座 5 万片/月的 12 寸晶圆厂,对硅部件的需求在 1 亿元,而 5 万片/月的 8 寸晶圆厂对硅部件需求约为 12 寸晶圆厂的三分之一,据此我们预测 2021 年中国 12 寸硅部件市场规模在11.66亿元,2024年将达到25.02亿元,三年CAGR达到28.98%。

同时,我们测算出 2021 年 8 寸硅部件市场规模在 6.36 亿元,2024 年达到 7.97 亿 元,三年 CAGR 为 7.81%。

综上,我们预计至 2025 年中国硅部件市场规模达到 37.66亿元,5 年 CAGR 达到 24.99%。

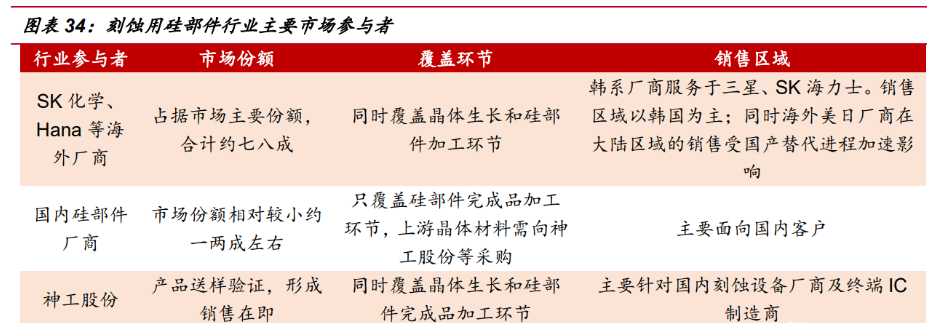

韩日企业垄断硅部件加工市场,国内企业逐步发力。

刻蚀用硅部件行业主要被韩日企业垄断,占据市场份额的 70-80%,日韩企业同时覆盖大直径单晶硅材料生产和硅部件加工环节,只有当单晶硅材料供给不足时,才会向外部采购,近年来日韩单晶硅材料端扩产较少,产能主要扩产在硅部件加工环节。

此外,国内仍有部分厂商只覆盖硅部件加工环节,上游单晶硅材料仍需要向神工股份等企业采购。

目前神工股份是全球领先的单晶硅材料生产企业,硅部件产品正在验证中,目前已有部分订单。

2.3 8 寸轻掺硅片:市场规模趋于稳定,国内企业缺乏国际竞争力

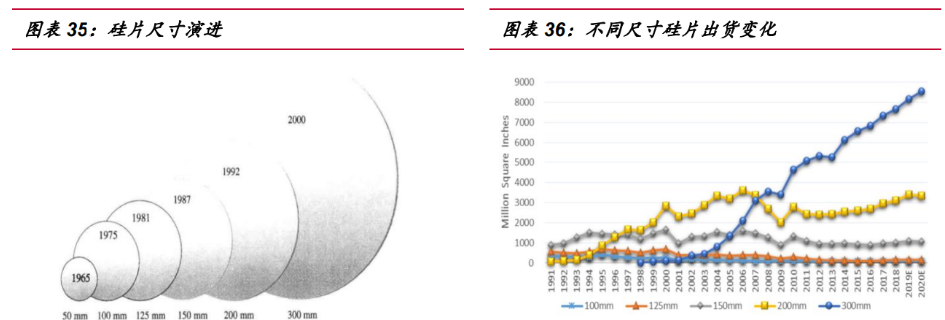

半导体硅片按照硅片直径可以划分为 4 英寸(100mm)、6 英寸(150mm)、8 英寸(200mm)和 12 英寸(300mm)等,目前市场主要以 8 英寸和 12 英寸为主。硅片尺寸越大,单片硅片上能够制造的芯片数量越多,单位芯片的成本也就越低,当前市场以 8 英寸、12 英寸为主,正在向 18 英寸的技术方向演进。

根据掺入硼、磷浓度的不同,半导体硅片主要分为轻掺硅片、中掺硅片和重掺硅片,掺杂元素的掺入量越大,硅片的电阻率越低。

轻掺硅片主要用于大规模集成电路的制造,部分用于硅外延片的衬底材料;重掺硅片一般用作硅外延片的衬底材料。

从硅片制造工艺的难度来看,轻掺硅片中的掺杂物和半导体原子的浓度比约为十亿分之一,而重掺则为千分之一,因此轻掺硅片制造难度远大于重掺硅片。

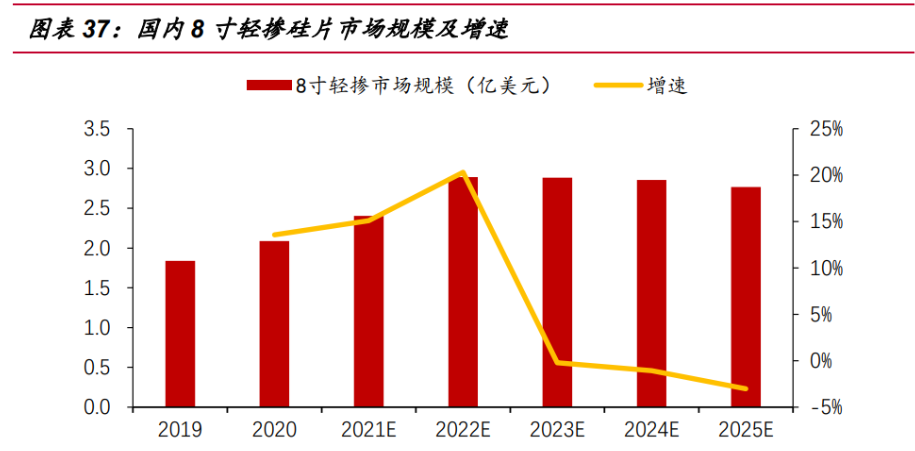

当前全球 8 寸轻掺硅片占比约 70%,12 寸轻掺硅片占比超过 90%。而对于中国大陆来说,因为国内 8 寸晶圆厂主要用于制造模拟器件、规律器件,故 8 寸轻掺占比较全球相比略有减少,根据我们统计的国内晶圆厂产能数据,2020 年 8 寸轻掺硅片市场规模约为 2.09 亿美元,预计至 2025 年市场规模达到 2.77 亿美元,5 年 CAGR 为 5.80%。(报告来源:远瞻智库)

全球半导体硅片 CR5 占比近九成,国内企业占据国内市场份额的 31.9%。

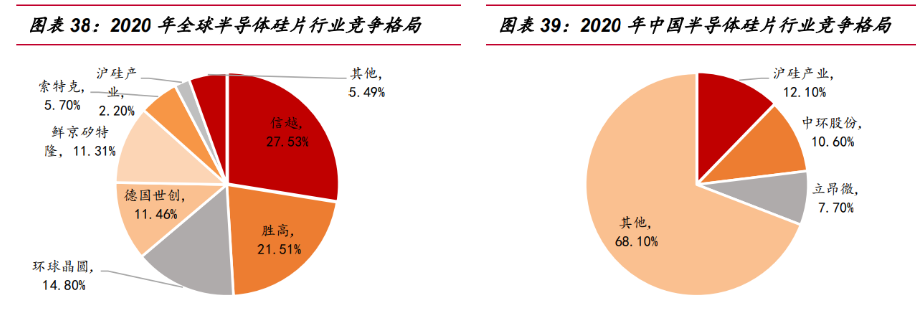

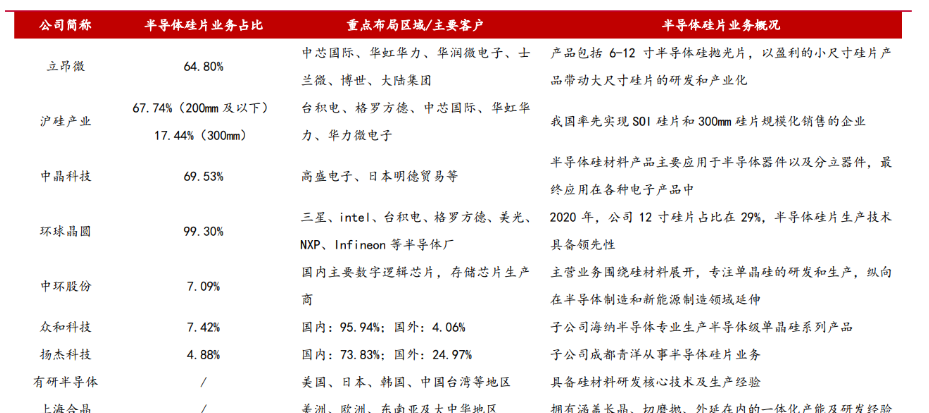

从硅片竞争格局来看,信越、胜高、环球晶圆、德国世创、鲜京矽特隆五大厂商占据了全球硅片市场份额的 87%;中国半导体硅片行业大部分市场份额也被这些外资企业占据,根据国内企业沪硅产业、中环股份、立昂微、中晶科技的半导体硅片业务营收规模来看,上述企业的国内市场份额分别为 12.1%、10.6%、7.7%与 1.5%。

虽然国内企业已经形成了较大的营收规模,但是上述企业主要从事 8 寸重掺硅片、12 寸硅片的生产,因此对于 8 寸轻掺硅片市场,国内企业尚未布局、缺乏竞争力。

3 横纵布局硅片、硅部件,协同优势凸显

3.1 单晶硅材料成本、技术优势显著,市占率有望进一步提升

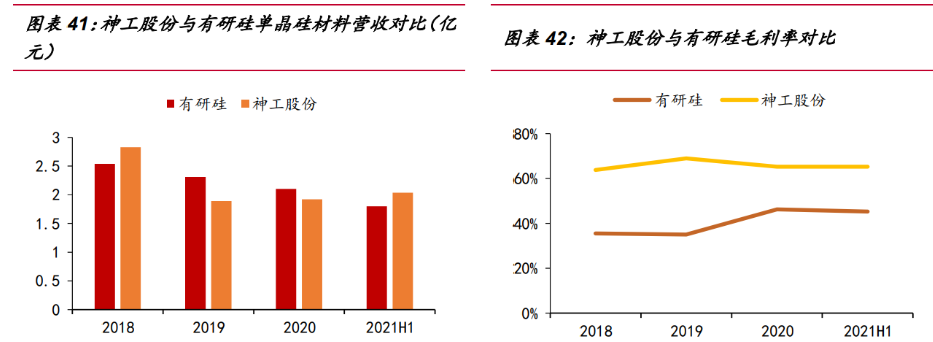

公司与国内可比公司有研硅相比,在营收规模及毛利率两方面均具有明显优势。

2018-2020 年,受疫情及中美摩擦影响,行业景气度下降,有研硅营收规模逐年下降,从 2.54 亿元减至 2.11 亿元;神工股份的营收规模从 2.83 亿元下降至 1.92 亿元。

2021 年上半年,受益于 5G 终端应用需求释放、物联网、汽车电子的兴起,半导体行业景 气度回暖。

从毛利率来看,有研硅毛利率虽有上升,但与神工差距仍较大,神工股份毛利率常年维持在 65%左右。而有研硅仅 15%左右,可见神工股份单晶硅材料的竞争力较强。

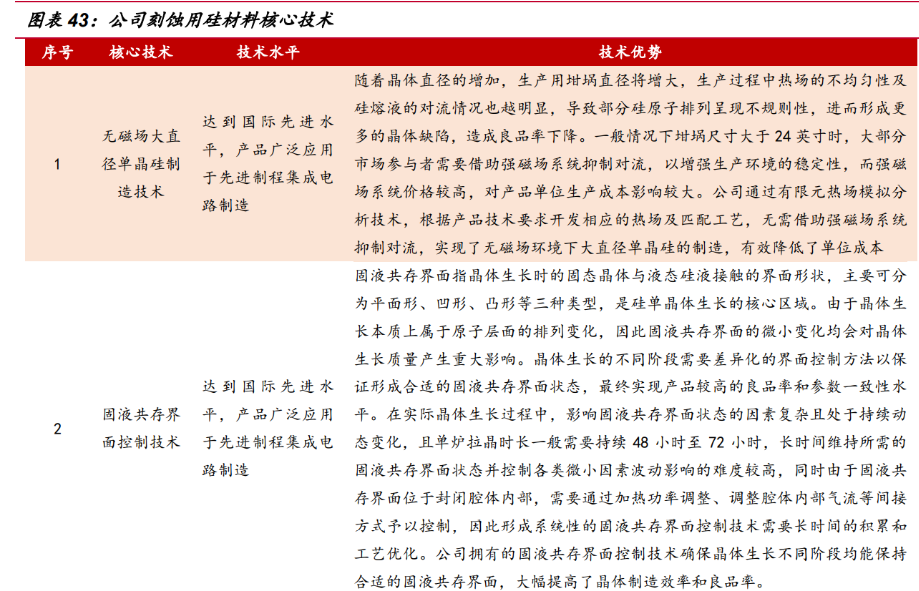

神工股份的单晶硅材料之所以能维持如此高的毛利率,与公司的核心技术密不可分。

公司凭借无磁场大直径单晶硅制造技术、固液共存界面控制技术、热场尺寸优化工艺等多项业内领先的工艺或技术,在维持较高良品率和参数一致性水平的基础上有效降低了单位生产成本。

单晶硅材料大径化趋势下,公司市场份额有望进一步提升。

公司是全球领先的大直径单晶硅硅材料制造厂商,刻蚀设备用单晶硅材料市场规模约 1500 吨-1800 吨,约 3-4 亿美金左右,2018 年公司市场占有率约为 13%-15%。

在大直径单晶硅材料领域,公司未来的增长主要来自行业的增长及公司市场份额的提升。

行业将随着 5G 应用、物联网、汽车电子等兴起而持续高景气,而公司市场份额的提升主要来自 16 寸 及以上单晶硅材料营收的增长。

近年来,芯片制程越来越小,纳米制程提升对单晶硅材料要求提高,所以硅棒直径越大,边缘与中心各项参数的差异就越小,硅棒的均匀性就越好,就越能满足先进制程的硅材料的要求。

随着 12 寸晶圆厂进一步扩产、扩建,对 28nm 及以下制程应用的进一步拓展,16 寸及以上单晶硅材料的应用场景将进一步增加,公司有望凭借技术优势继续提升单晶硅材料市场占有率。

公司已掌握 19 寸及以下单晶体工艺技术,攻克了 22 寸多晶体工艺。

目前公司逐步完善了超大直径单晶体的开发流程和技术路线,掌握了 19 英寸及以下尺寸单晶体的所有技术工艺,可以实现规模化量产。

此外,公司还不断优化包括晶体尺寸、缺陷密度、元素含量、元素分布均匀性在内的一系列参数指标,为客户提供稳定的大直径优质单晶硅材料。

2021 年,公司研发团队还开展了 22 英寸以上半导体零部件用的多晶质材料的工艺攻关,取得了更多的热场优化试验数据,良品率继续提高,预计 2022 年实现规模化量产。

3.2 产业协同布局硅部件,营收实现从零到一

公司是全球领先的单晶硅材料制造厂商,利用产业优势,纵向拓展硅部件业务、横向拓展 8 寸硅片业务。

公司将要进入的两大子行业均处于国内弱势环节,国内硅部件少有企业涉及,公司向硅部件拓展合理,前景明朗。

公司的硅部件客户主要有两大类,分别是刻蚀设备厂和晶圆制造厂。国内半导体设备行业发展迅速,硅部件迎发展机遇。

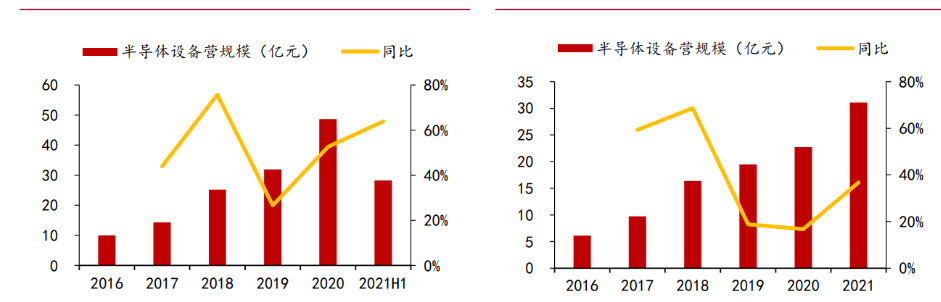

从国内刻蚀设备龙头半导体设备营收规模来看,2016-2020 年,北方华创半导体设备营收规模从 9.97 亿元增至 48.69 亿元,年复合增速为 48.66%;2016-2021 年,中微公司半导体设备营收规模从 6.10 亿元增至 31.08 亿元,年复合增速为 38.49%。

全球晶圆代工规模稳步增长,非原配刻蚀硅部件替代空间广阔。

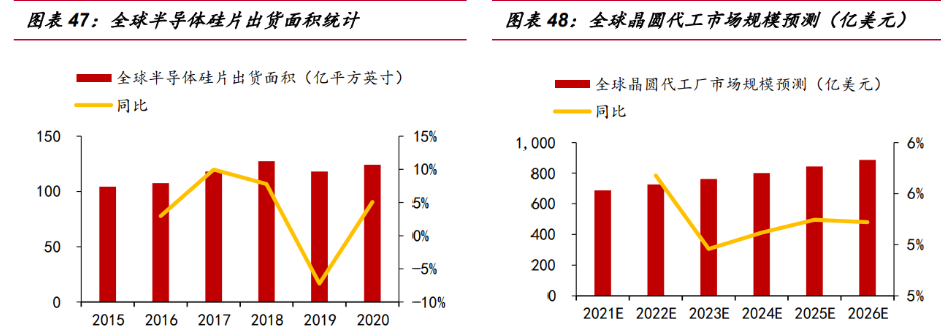

2015-2020 年,全球半导体硅片出货面积从 104.3 亿平方英寸增至 124.1 亿平方英,年复合增速为 3.54%。根据 IC insights 预测,2026 年全球晶圆代工厂市场规模为 887 亿元美元, 5 年 CAGR 达到 5.24%。在全球晶圆代工规模稳步增长的情况下,公司硅部件在晶圆厂的替代迎来发展机遇。

公司硅电极微深孔内壁加工技术达到了国内先进水平。

硅零部件刻蚀机用的硅零部件包括上电极,硅片托环等。刻蚀机的气体通过气体分配盘经由硅上电极的上千个细微小孔进入刻蚀机腔体中,在特定电压的作用下,形成高强度的等离子体,若是细微小孔的孔径不一致,会影响到电路刻蚀的精度,从而造成芯片良率的下降。

公司经过长时间的研发,掌握了硅材料的加工技术,在高深径比钻孔技术、孔内腐蚀、清 洗技术等方面探索并积累了经验,并且公司的硅电极微深孔内壁加工技术达到了国内 先进水平。

图表 49:上电极产品正反面示意图 图表 50:下电极产品正反面示意图

硅部件部分产品陆续通过验证,业绩实现从零到一的突破。

根据神工股份 2021 中报,硅部件产品逐步批量生产,公司 8 寸、12 寸刻蚀机用的硅部件已经获得某些客户的批量订单,根据北方华创投资者交流平台,目前北方华创已经是公司的客户。

此外,公司的硅部件也陆续在国内晶圆厂进行验证。2020 年,公司硅部件已经实现 了 70 万元的营收,未来业绩有望迎来大幅增长。

3.3 8 寸轻掺高电阻硅片通过首轮评估,研发进展顺利进行

轻掺高电阻硅片通过首轮评估,8 寸硅片有望迎来首单。

年得益于国产化的背景,目前已经得到了在某些客户的认证机会。特别在 8 英寸轻掺高电阻产品上加大研发力度,这一产品不仅要求缺陷率很低,还对电阻率的均匀性有较高的要求,难度较大。

凭借较强的研发能力,公司获得多家 IC 厂家的评估认证机会,得到了非常正面的初步反馈,他们已把产品交给其下游客户进行深入评估。

公司希望很快开展起第二批送样评估工作,并持续进行主流 IC 大厂客户的开拓工作。 8 寸轻掺硅片研发进展顺利,产品对标信越化学。

公司 8 英寸半导体级轻掺低缺陷单晶硅材料研发团队通过持续不断的技术试验,实现了热系统封闭、多段晶体电阻率区间控制、晶体稳态化控制,目前已成功完成晶体生长;晶体已通过严格的缺陷分析检验,晶体的 COP 等原生缺陷已得到有效控制,可以初步满足集成电路客户对硅片缺陷密度的需求。

公司将继续加大研发投入,优化各种工艺,不断提高良品率,产品对标信越化学同类产品。相对于轻掺高电阻硅片,轻掺中低电阻的制造难度更大,目前公司已经在难度较大的硅片领域取得突破性进展,侧面验证轻掺中低电阻硅片的研发进展较为顺利。

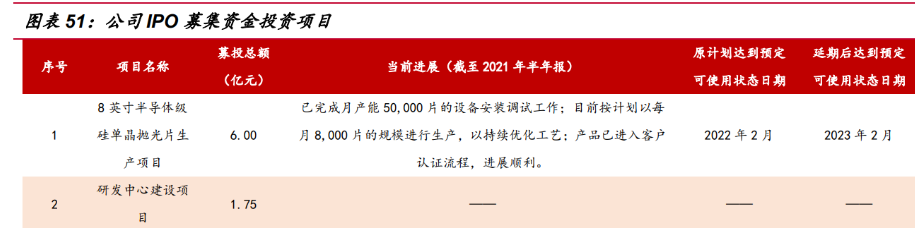

公司目前 IPO 募投项目共有两个,分别是 8 英寸半导体级硅单晶抛光片生产项目和研发中心生产项目,共使用募集资金 7.75 亿元。

目前“8 英寸半导体级硅单晶抛光片生产项目”已完成月产能 5 万片的设备安装调试工作;计划以每月 8 千片的规模进行生产,以持续优化工艺;产品已进入客户认证流程,进展顺利。 8 寸硅片生产项目延期一年达到预定可使用状态。

由于受到国外新冠疫情、等因素的影响,募投项目涉及的建设施工进度、设备采购等受复工进度及物流等多方面因素影响,导致项目建设及辅助设施的施工进度较原计划有所滞后。

为提高募集资金利用率,根据公司目前实际情况及市场需求,公司拟有计划、分步逐步投入 该项目,故将该项目的达到预定可使用状态时间调整至 2023 年 2 月。

4 盈利预测

公司的主要业务收入主要来自大直径单晶硅材料,预计硅部件、硅片业绩逐渐释放。其中大直径单晶硅材料营收主要来自 14-19 寸单晶硅材料,而硅部件主要是 8 寸、12 寸硅部件的营收贡献,8 寸硅片预计近两年对公司营收贡献不大。

1)大直径单晶硅材料:随着半导体行业持续高增长,公司 16 寸以上大直径单晶硅材料营收占比提升,市占率稳步提升,预计 2022-2024 年业务营收将达到 6.43 亿元、8.46 亿元、11.32 亿元,增速为 41.76%、31.53%、18.89%。

2)硅部件:2020 年公司实现 70 万硅部件的营收,2021 年公司硅部件及其他 业务营收 575 万元,预计 2022-2024 年业务营收将达到 0.1 亿元、0.5 亿元、0.75 亿元,增速约为 74%、400%、50%。

3)硅片:目前公司重掺硅片取得突破性进展,预计 2022 年将实现 50 万元营收,此外公司硅片募投项目预计 2023 年可达到预定可使用状态,我们预计 2023-2024 年硅片业务将实现营收 100 万元、1000 万元。

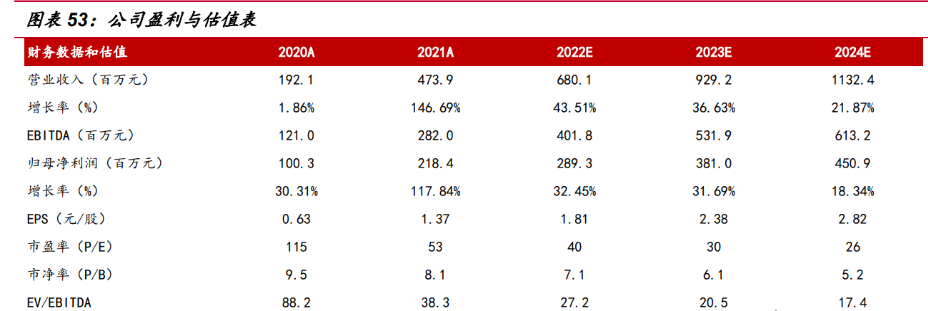

预计 2022-2024 年营业收入分别为 6.80 亿元/9.29 亿元/11.32 亿元,同比增长 43.51%/36.63%/21.87%,三年 CAGR 为 33.69%;归母净利润为 2.89 亿元/3.81 亿 元/4.51 亿元,同比增长 32.50%/31.69%/18.34%,三年 CAGR 为 27.33%,对应 PE 为 40/30/26X。

5 估值

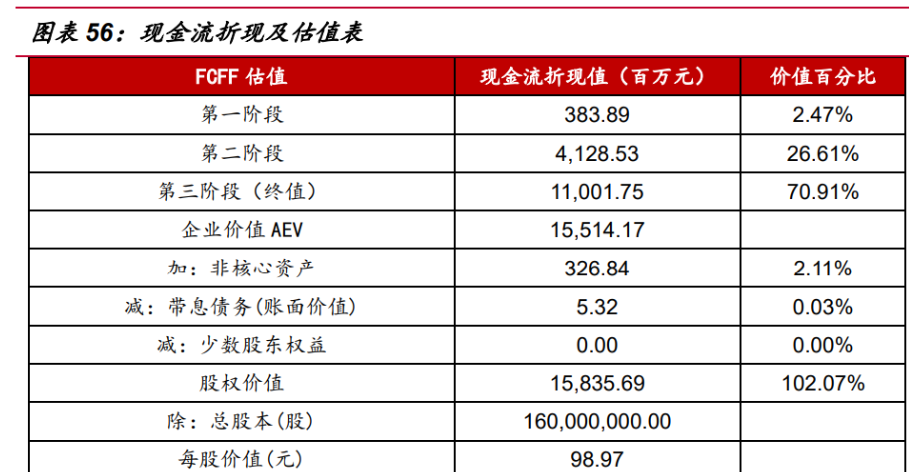

绝对估值法

无风险利率:取十年期国债收益率;

市场预期回报率:取 10 年沪深指数平均收益率;

第二阶段年数及增长率:电子行业与大宗气体行业都是周期行业与宏观经济高度相关,此外结合中国电子行业较大的发展空间,我们取第二阶段年数为 10 年,增长率为 15%;

长期增长率:由于公司业务处于快速增长的电子行业,将长期受益于行业增长,故假设长期增长率为 3.0%;

税率:我们预测公司未来税收政策较为稳定,结合公司过去几年的实际税率,假设公司未来税率为 15%。

根据以上绝对估值,选取敏感度分析区间±0.5%,我们认为每股估值区间为 83.01-122.74 元。

相对价值法

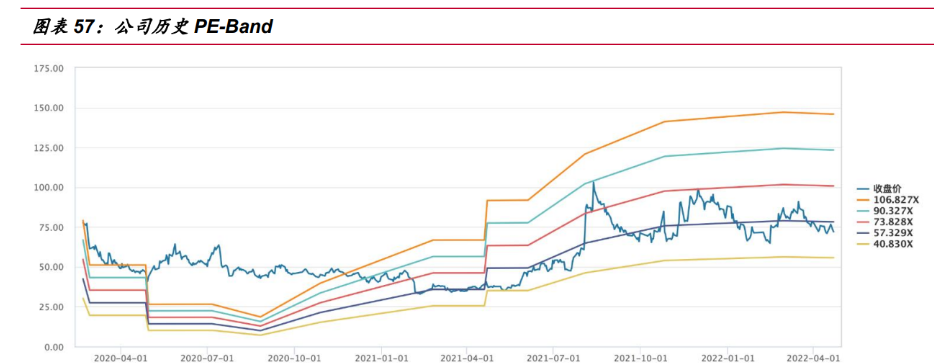

从历史 PE 角度来看,公司自上市以来估值运行在 40-90X 区间,当前 PE 为53,处于历史中等偏下水平。我们看好公司大直径单晶硅材料营收随着行业景气度的持续而增长;此外公司有望通过单晶硅材料优势打开硅部件的成长空间,同时硅片业务具备较大增长潜力。

公司的主营业务为大直径单晶硅材料、硅部件等,我们选取了国内同行业上市公司沪硅产业、立昂微作为可比公司,对应 2022 年平均 PE 为 150 倍。

综合行业平均,公司作为国内单晶硅材料龙头,将受益于高景气的半导体行业发展,对标行 业平均及公司历史 PE(40-90X),给予公司 2022 年 55 倍 PE,对应合理价格 99.46 元

结合绝对估值和相对估值,我们给予目标价99.46元。

6 风险提示

1)宏观波动导致下游需求不及预期。公司的单晶硅材料业务与宏观经济相关,若宏观经济下行将导致下游半导体硅片需求下降,对公司单晶硅材料业务造成不利影响。

2)硅部件验证不及预期。硅部件业务有望成为公司第二成长曲线的载体业务,若公司硅部件验证不及预期、产能扩建不及预期将对公司硅部件业务放量造成不利影响。

3)硅片研发进展不及预期。作为公司第三业务,公司投入了大量人力物力,若硅片蟾片研发进展不及预期将对公司造成不利影响。

4)新冠疫情导致需求下降、企业开工不达预期。新冠疫情影响国民经济的正常运行,导致公司硅材料需求不及预期的风险;此外,疫情同样影响企业的正常生产经营,会对公司产品输出造成不利影响。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号