-

计算机行业中科创达:志在全球,软件重新定义边缘计算

老范说评 / 2022-04-13 10:07 发布

边缘计算是数字化转型必要基础建设,公司作为终端开发商,通过提供智能视频监控、分析和数据存储能力,服务交通零售等场景。目前产品矩阵初具规模,已经完成对云、边、端侧的产品全部署。

1. 从模组迈向终端整机,中科创达商业模式再升级

公司物联网板块引领公司商业模式升级,从模组延伸至终端整机。创达在物联网板块已完成一横两纵的业务布局,以通用模组为基础,在智能硬件线条制造应用于各类终端的模组,在智能行业线条构建以 IoTOS 为核心的终端,边缘, 云服务一体化解决方案。

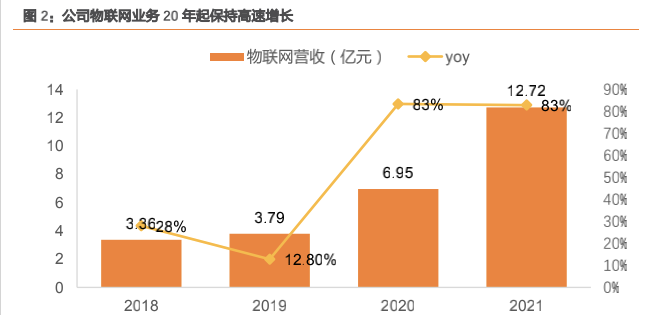

目前物联网业务已初具规模,21 年该营收达 12.72 亿元,20、21 年增速达 83%。该业务已在全球范围的机器人、智能视觉、XR、手持终端等产品领域不断扩大产品出货和客户拓展,为全球客户提供从模组到整机的全场景智能产品和解决方案。

边缘计算是数字化转型必要基础建设,创达专注于为终端用户提供边缘服务。边缘计算市场参与者主要分为软硬件基础设施提供商、边缘云运营和管理服务提供商、智能应用和智能终端开发商。公司作为终端开发商,通过提供智能视频监控、分析和数据存储服务交通零售等场景。

公司边缘计算产品矩阵初具规模,已经完成对云、边、端侧的产品全部署。EBX 系列产品内置算法与应用平台,为客户提供便捷的设备接入、视频管理、算法配置、应用升级、边云协同等功能;ModelFarm 集数据存储、安全、半自动标注与数据分析为一体,降低客户使用门槛,提升应用效率;IoT Harbor 借助 OpenEuler 能力提供算法应用远程部署和云边协同,实现设备快速上云。

图 5:EBX 系列产品链接端侧数据与云侧能力,在端侧对数据进行存储分析

2. 边缘计算:中国制造加持,需求与盈利共振的优质赛道

2.1. 边缘计算市场规模 5 年 CAGR 36%,一体机毛利率有望达 50%

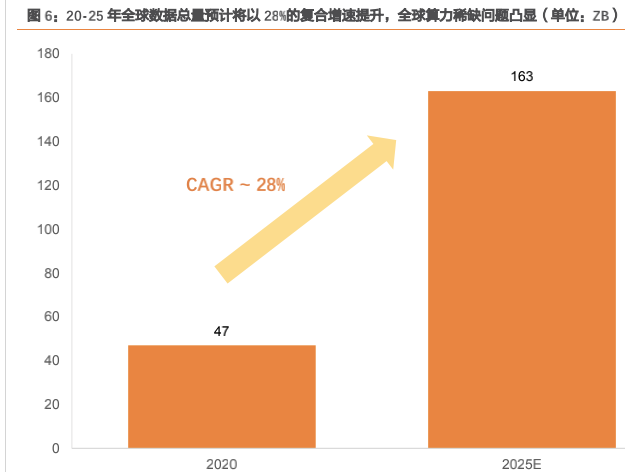

边缘计算能有效缓解全球算力稀缺困境,是行业数字化转型必要基础设施。目前,受行业数字化发展等因素推动,全球数据量攀升。根据 IDC 数据,2020 年全球数据总量约 47 ZB,2025 年达 163 ZB,复合增速达 28%。通过在边缘侧对数据进行分析、处理和存储,能缓解全球算力不足的问题,且时延降低、带宽利用率更高,实时性更好。

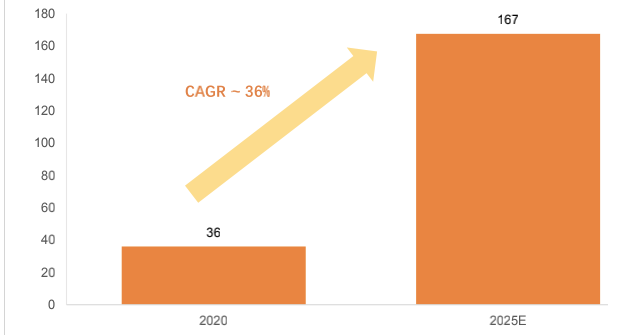

根据 IDC 数据,2020 年全球边缘计算市场规模约为 36 亿美元,5 年 CAGR 约 36%,对应2025 年市场规模约 167 亿美元。从全球市场来看,5G、人工智能、物联网等信息技术已具备规模化应用能力,而所产生的海量数据逐步超过传统计算方式负荷能力,边缘计算的重要意义凸显。因此我们预计边缘计算产品具备广阔市场空间。

图 7:IDC 预测边缘计算市场 5 年 CAGR 36%,25 年规模达 167 亿美元(单位:亿美元)

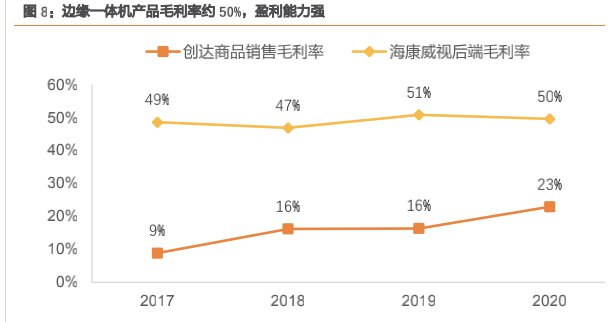

边缘一体机盈利能力强劲,毛利率达 50%。模组产品为纯端侧产品,产品附加值有限,毛利率在 9%-23%之间。以海康为例的边缘计算一体机,毛利率则在 50%左右。基于此,我们认为边缘一体机产品盈利能力较强,产品放量后有望提升创达整体盈利水平。

2.2. 区位优势明显,中国制造走向全球

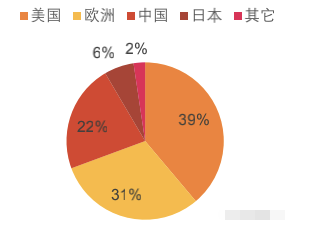

根据赛迪顾问数据,2018 年边缘计算市场中国占比达 22%,发展处于世界前列。美国与欧洲市场分别占全球的 39%与 31%。

图 9:2018 年中国边缘计算市场占全球的 22%,处全球前列

我们认为中国在边缘计算方面具备领先全球的潜力,国产厂商产品有望向全球输出。在广阔的市场需求、领先的核心技术与完整的产业链三重催化下,国产厂商有望将在中国打磨出的成熟产品向全球输出,占据更高市场份额。

1)看应用场景,中国边缘计算广阔的应用场景使国产厂商有望获得更丰富的项目实施经验。中国摄像头密度为全球最高,而应用于用户侧的视觉分析是边缘计算(特别是边缘一体机)的重要落地场景,因此我们认为中国在边缘一体机市场已具备广阔的应用空间。

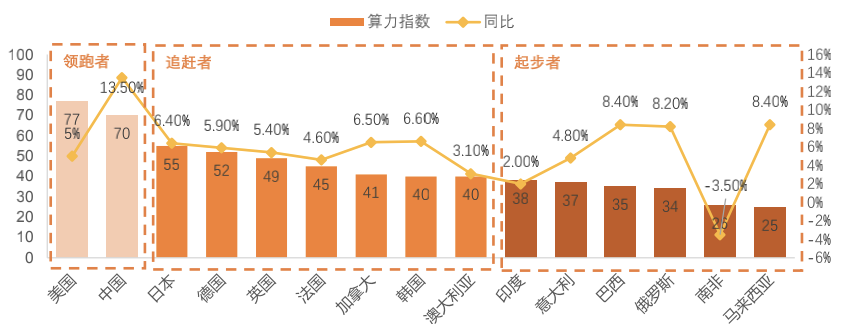

2)看核心技术,中国领先的 AI 软件能力有望赋能本土边缘计算产业。根据 IDC《2021-2022年全球算力指数评估报告》,以 AI 算力为代表,中国算力进入领跑者梯队。其中 AI 服务器支出同比增长 44.5%,21 年超越美国位列全球第一。我们认为中国 AI 产业的高速发展能有效赋能本土边缘计算产业,从软件技术上建立产品壁垒。

图 11:以 AI 算力为代表,中国 AI 软件能力在全球排名前列

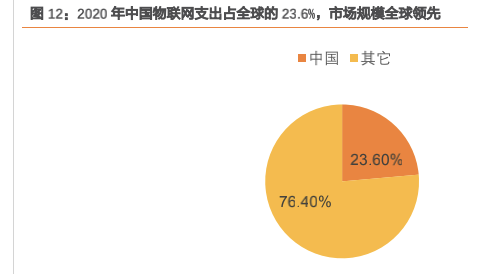

3)看交付能力,受益于中国物联网产业发展,国产物联网(包括边缘设备)厂商实施交付能力领先。根据 IDC 披露数据测算,2020 年中国物联网支出占全球的 23.6%,接近 1/4的份额验证中国在物联网产业已初具规模。国产厂商可依托产业链优势保证迅速交付的能力,在服务水平方面领先全球。

3. 中科创达:绑定芯片巨头,量利双升拐点已至

3.1. 深度合作芯片巨头,有望快速建立规模优势

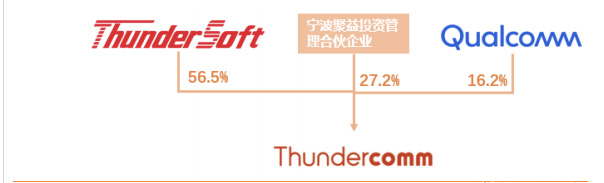

创达与高通深度合作,共同推广边缘计算市场。公司在 2016 年与高通共同成立了创通联达,高通提供 AI 芯片并助力产品推广,创达进行软件开发并生产完整解决方案,二者携手开拓全球边缘计算市场。

图 13:2016 年创达与高通共同成立了创通联达,携手开拓边缘计算市场

借力高通平台优势,创达产品在全球打响知名度。借助高通平台优势,创达产品在高通的线上官网与线下行业展会均得到展示。我们认为这一合作,在增加公司产品海外曝光度的同时,品牌口碑亦得到国际大厂的信用背书,使公司获得更多海外客户成为可能。

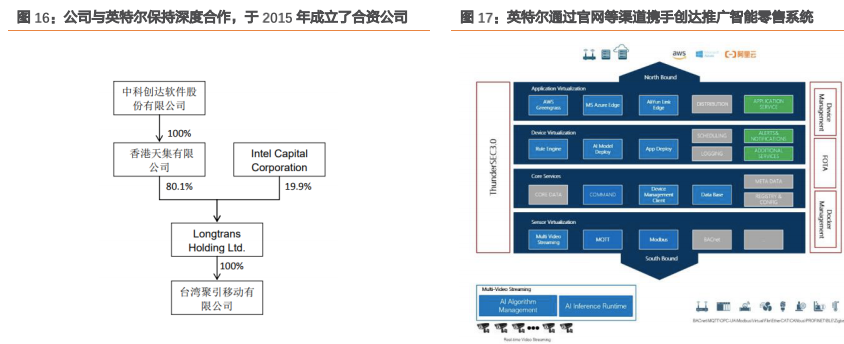

公司与英特尔也建立了深度合作关系,联合解决方案已在英特尔官网推广。创达与英特尔合作成立了 Longtrans,面向中国台湾市场终端厂商提供技术开发与服务。同时创达与英特尔联合开发的智能零售系统在英特尔官网得到推广,目前已有标杆案例落地。

边缘产品销售渠道布局全球,已具备在海外多点扩张基础。目前创达通过与头部电子元器件经销商、头部芯片厂商、ISV 厂商三类渠道对产品进行推广。根据不完全统计,目前创达的销售渠道有英特尔、高通等全球 AI 芯片龙头;Macnica 与 Atlantik Elektronik 等渠道辐射全球的经销商;与全球化 ISV 厂商 Insight Tech。

作为平台型公司,灵活的服务模式进一步提升边缘计算产品在海外的竞争力。公司根据客户需要决定销售产品形态为标品或定制化解决方案,灵活的销售形态保证产品击中更广泛的市场。

考虑到芯片采购单位价格与采购规模成反比,我们认为创达在提升市占率的同时,可有效控制成本,从价格上提升产品竞争力。

3.2. 卓越的软硬件实力与完善的产品生态构筑公司产品护城河

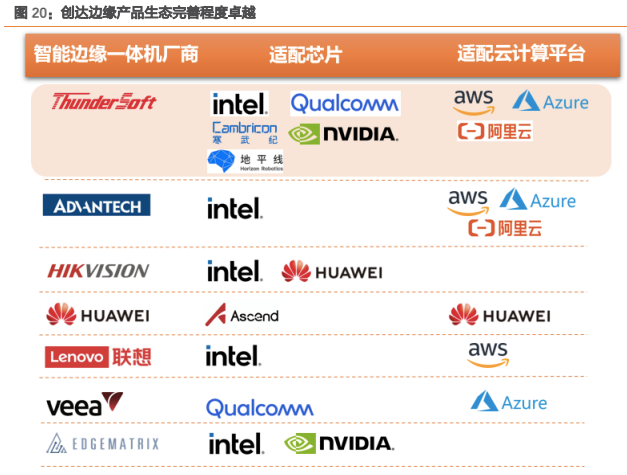

对比海外友商,创达软件开发能力更优,同时国内供应链确保公司硬件能力卓越。公司在海外的竞争者主要有 HPE、Edgematrix、Veea。这些公司均为硬件制造出生,自身软件开发能力有限,而国内厂商如研华与联想面临着相似的问题。同时我们已在前面论述了中国产业链的成熟度,因此硬件制造方面创达仍具备优势。

对比国内头部软件厂商,创达出海潜力更大。国内头部软件厂商有创达、海康威视与华为。但海康与华为已进入美国实体清单,产品出海受到限制,因此创达成为稀缺的具备出海条件的国产软件厂商。

图 18:软件厂商与硬件厂商均在尝试开展边缘一体机业务

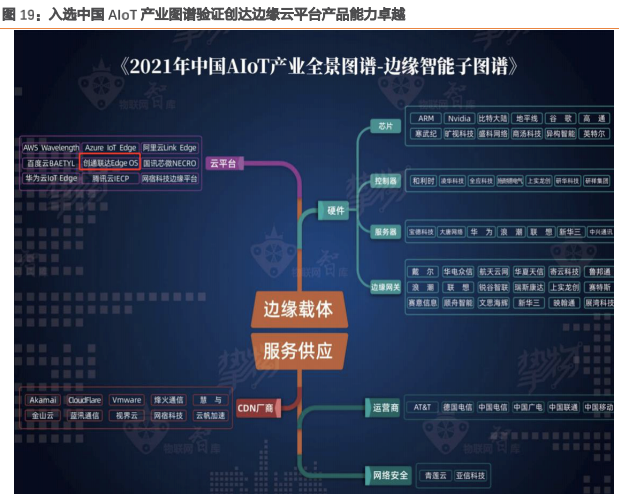

边缘云平台入选中国 AIoT 产业全景图谱,软件能力得到验证。创达子公司创通联达边缘云平台 Edge OS 产品入选 2021 年中国 AIoT 产业全景图普-边缘只能子图谱。同步入选的厂商包括 AWS、Azure、阿里云、华为云等头部软件厂商,验证创达边缘侧软件能力卓越。

创达与多家芯片与边缘云厂商已建立合作关系,生态完整度领先。由于目前边缘一体机的使用场景极度碎片化,给客户提供多元的芯片与软件选型成为产品的核心竞争力之一。芯片适配能力方面,创达目前已与超过 5 家 AI 芯片厂商达成合作;而其它厂商仅能提供 1-2家芯片选择。核心软件生态构建上同样丰富,创达边缘产品已与超过 3 家云厂商完成适配。

公司已在零售场景建立标杆案例,全球放量拐点可期。创达携手英特尔为零售商提供智能客户分析服务。该项目已在海外落地,并收获客户良好反馈。我们认为该标杆案例不仅验证了创达卓越的交付能力,同时可以期待产品在全球大规模放量的来临。

4. 物联网业务盈收预测与风险提示

4.1. 核心假设与物联网业务盈收预测

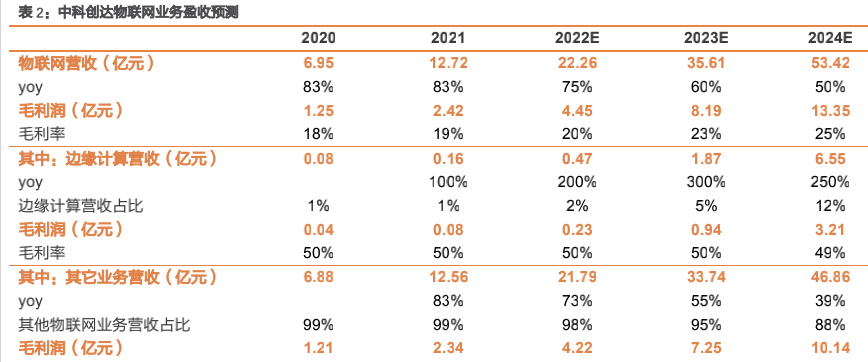

1) 假设物联网业务里智能行业与智能硬件均处于客户拓展阶段,将维持较高营收增速。

2) 假设边缘计算板块业务处于发展初期,营收占比较低,但将持续维持较高增速。

3) 考虑目前物联网业务中仍以销售智能终端模组为主,毛利率较低。

4) 假设物联网业务中边缘计算营收占比提升,业务整体毛利率持续改善。

根据前述假设 ,我们预计中科创达物联网业务 22/23/24 年 营 收 规 模 将 达 到22.26/35.61/53.42 亿元,同比增速分别为 75%/60%/50%,对应毛利润 4.45/8.19/13.35 亿元,对应毛利率分别为 20%/23%/25%。

4.2. 风险提示

1) 汇率波动风险。日元与美元汇率剧烈波动产生的汇兑损益可能影响公司业绩表现。

2) 市场景气度不及预期风险。公司在物联网领域的收入增长有赖于物联网市场的持续景气,然而物联网市场的景气依赖于工业企业和 C 端消费者对物联网产品的持续兴趣。如果工业企业、C 端消费者对物联网终端接受速度更慢,届时物联网连接的终端数量可能不达预期。

3) 国际坏境发生重大变化风险。创达海外业务收到国际贸易环境的影响,若国际环境及政策发生重大变化,则存在业务拓展不及预期风险。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号