-

铝合金精密压铸件龙头,嵘泰股份:新能源汽车业务放量在即

老范说评 / 2022-04-07 09:48 发布

一、铝合金精密压铸件龙头,借力博世供应全球

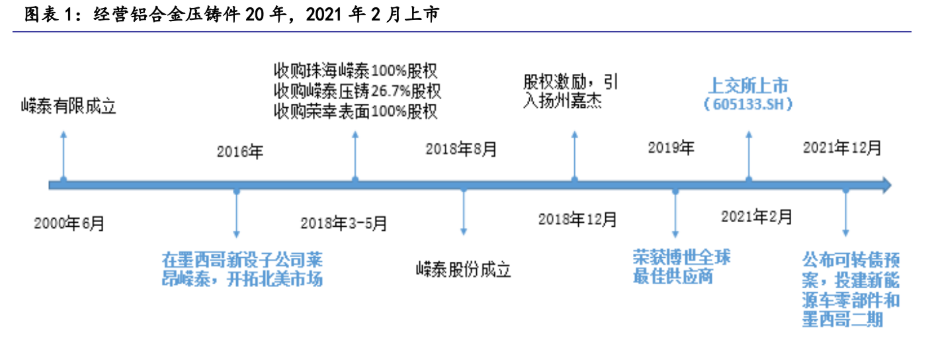

1.1 嵘泰股份:深耕铝合金压铸件20年

嵘泰股份主要从事汽车转向、制动等底盘系统铝合金压铸件的研发、生产和销售。

公司成立于2000年6月,总部位于江苏扬州,经营铝合金压铸件业务超过20年;

2016年在墨西哥开设海外工厂,开拓北美市场;

2018年上半年,先后收购珠海嵘泰、嵘泰压铸、荣幸表面等公司业务,并设立股份公司;

2021年2月,在上交所上市;

2021年12月,公布可转债发行预案,拟募资进一步扩张新能源汽车业务,投建墨西哥工厂二期项目。

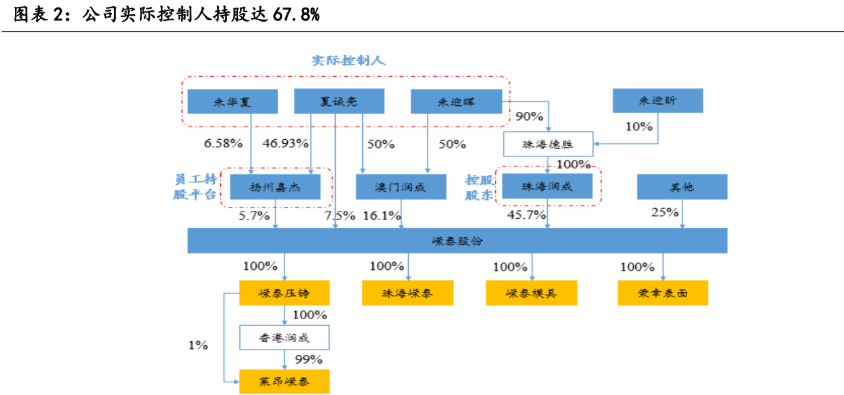

实际控制人为夏诚亮、朱迎晖和朱华夏,合计持股67.8%。

3 人通过珠海润成、澳门润成、扬州嘉杰合计持有公司60.3%股份,夏诚亮直接持有公司7.5%股份,合计持股67.8%,持股比例较高。扬州嘉杰为员工持股平台,持有公司5.7%股份。

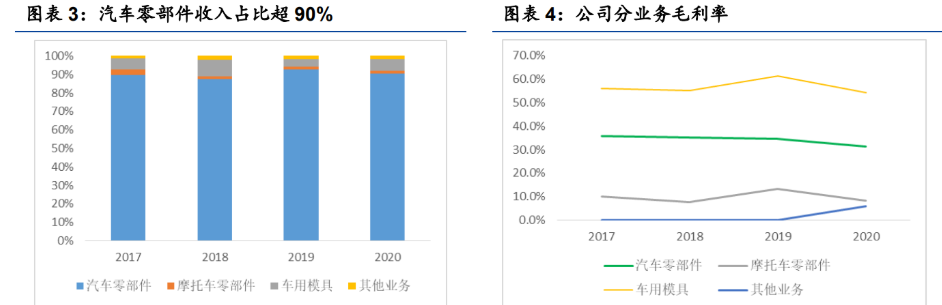

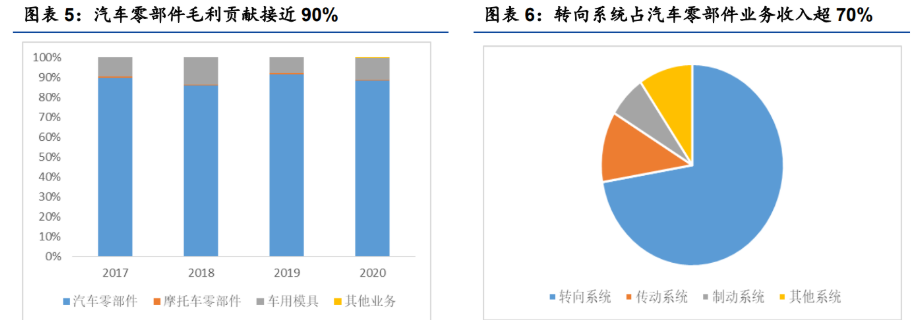

汽车零部件为公司收入和盈利主要来源。

公司主营业务分为汽车零部件、摩托车零部件和模具 3 类。

其中,汽车零部件为核心业务,2020年收入和毛利贡献分别为90.6%和88.4%;摩托车业务为早期业务延续而来,不作为重点发展方向;模具收入是公司在为客户新项目开发首批模具时,向客户收取的开模费用。

2020年模具收入为0.63亿元,占比6.4%;由于其毛利率较高(2020年为54.2%),2020年毛利贡献为10.8%。

转向系统占汽车零部件收入比重超过 70%。

公司汽车零部件业务覆盖转向、传动、制动等系统,2019 年三者收入占比分别为 72.3%、11.3%和 6.8%。转向系统占公司总收入 66.8%,是公司核心业务。

1.2 借力博世等大型跨国 Tier 1,供应全球知名主机厂

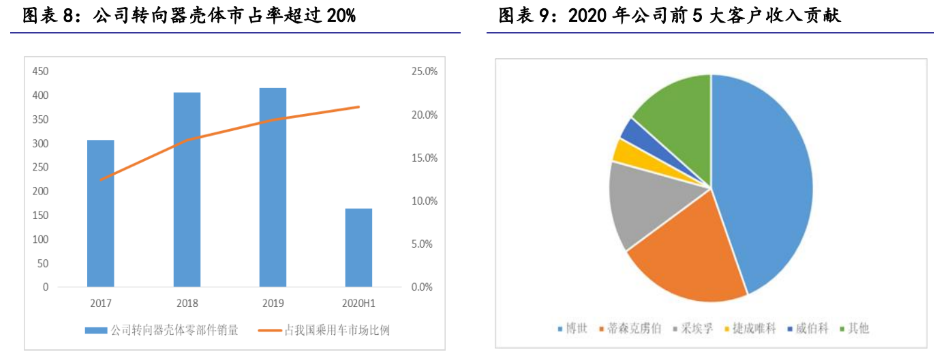

公司专注于底盘压铸件,核心产品转向器壳体市占率超过20%。

公司聚焦汽车底盘压铸件,主要产品包括转向系统、传动信托、制动系统的壳/泵/盖/阀体;其中,核心产品为转向器壳体,2020年上半年销量为164.8万件,占我国乘用车市场20.9% 份额。

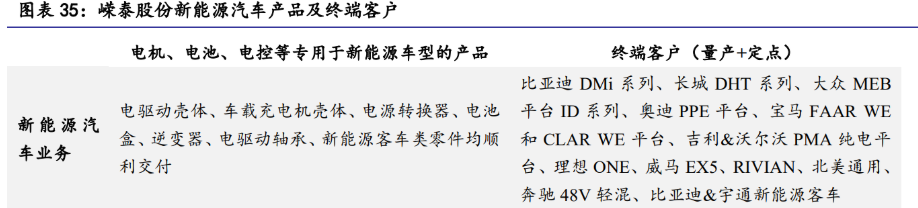

积极扩展新能源汽车业务。

随着汽车产业向智能化、电动化发展,公司积极开拓新能源汽车业务,在电机、电控、电池领域均有突破,电驱动壳体、车载充电机壳体、电池盒等零部件均已交付客户。

公司直接客户为博世、采埃孚、蒂森克虏伯等全球大型跨国Tier 1,终端客户为上汽大众、一汽大众、奔驰、宝马、奥迪、福特、沃尔沃等知名主机厂。

公司下游客户中,博世、采埃孚、蒂森克虏伯等均为全球知名跨国零部件供应商,2020年三者的收入贡献分别为44.1%、21.6%和13.2%。

博世为公司核心客户。

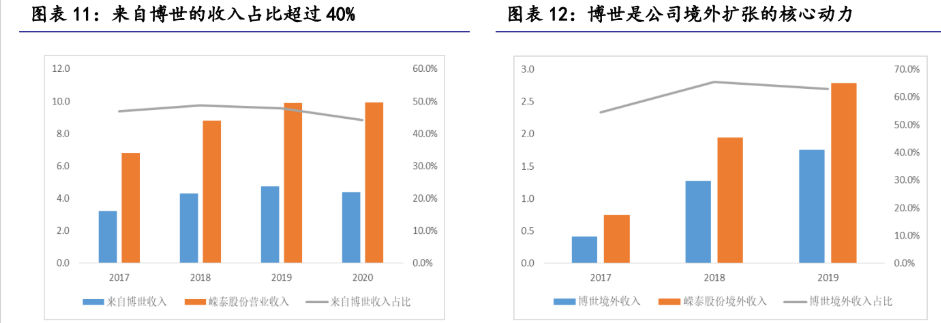

2017-2020年公司来自博世的收入分别为3.2亿元、4.3亿元、4.7亿元、4.4亿元,收入占比分别为47.0%、48.8%、47.8%、44.1%,是公司第一大客户。

2017-2020年公司境外收入快速增长,分别为 0.8 亿元、1.9 亿元、2.8 亿元、3.0 亿元,2018-2020年 CAGR 高达 58.1%;其中,来自博世的收入分别占 54.6%、65.4%、63.0%、54.6%(2020H1),是公司境外扩张的核心动力。

借力博世,布局全球。

公司2011年开始与博世合作电动助力转向系统国产化项目(转向长壳体),2013年量产,供应上汽大众、一汽大众;

2016年,在墨西哥建厂,通过美国博世,进入美国市场;

2019年 7 月,从全球 43000 家供应商中脱颖而出,荣获博世全球最佳供应商(共 47 家);

2019年以来,获得博世 48V 电池盒、电驱动轴承支撑盖等新能源项目。

1.3 财务分析:扩产遭遇全球车市放缓,盈利短期受压制

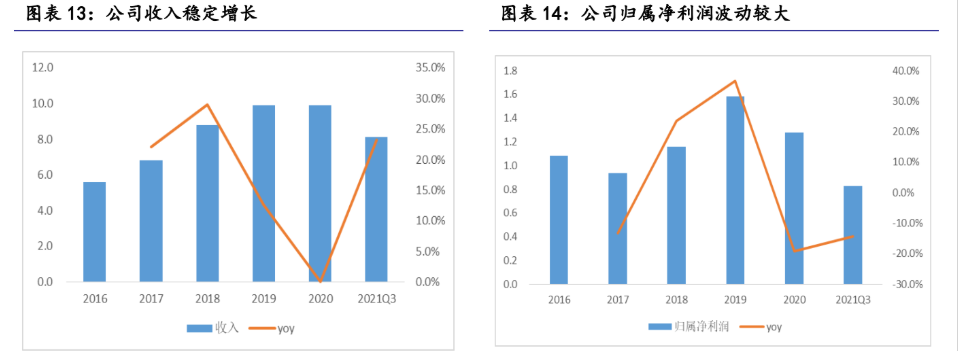

收入稳定增长,净利润波动较大。

公司 2016 年开始海外工厂建设,2017 年以来海外收入快速增长,带动公司整体收入稳步增长,2017-2020 年 CAGR 为 15.4%;公司归属净利润波动较大,2017-2020 年 CAGR 为 4.3%,远低于收入端表现。

2021 年前三季度,公司收入 8.1 亿元,同比增长 23.2%;受原材料涨价拖累,净利润为 0.8 亿元,同比减少 14.3%。

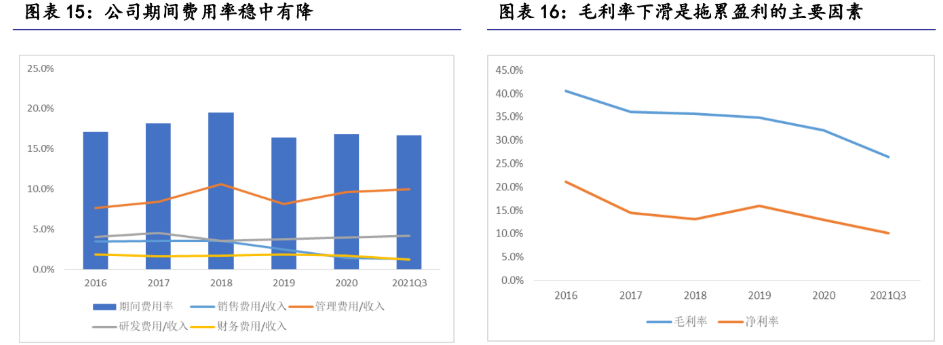

费用率稳中有降,毛利率下滑是拖累盈利的主要因素。

公司净利率持续下降,由 2016 年 21.2%降至 2021Q3 年 10.2%;在此期间,公司期间费用率控制较好、稳中有降;毛利率是拖累盈利率的主要因素,由 2016 年 40.6%下滑至 2021Q3 年 26.5%。

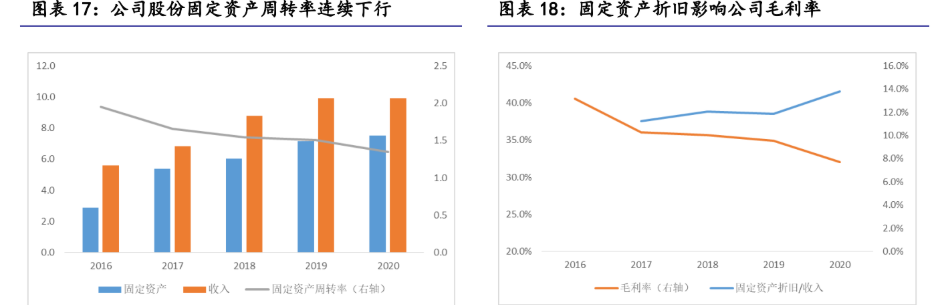

固定资产大幅增长,遭遇全球汽车需求放缓,引发毛利率大幅下行。

公司 2016 年开始海外扩张,墨西哥工厂投建使固定资产大幅增长,2017 年公司固定资产为 5.4 亿元,同比增长 87.5%,此后继续平稳增长。

中国汽车销量 2017 年见顶后持续回落,全球汽车需求也放缓,使得公司固定资产周转率连续下行,折旧占收入比重持续走高,由 2017 年 11.2%增加至 2020 年 13.8%,拖累公司毛利率。

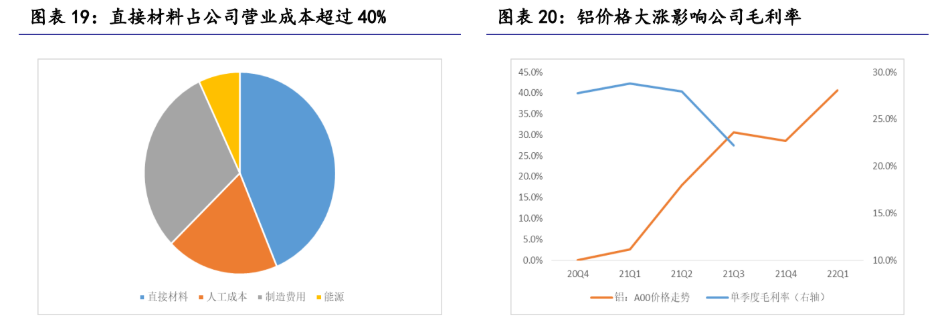

原材料价格大幅上行,毛利率短期仍受压制。

公司营业成本中原材料占比超过 40%,主要为铝锭。21Q2 开始铝价格大幅上行,21Q3 较 20Q4 上涨 30%,对公司毛利率造成了较大影响,21Q3 毛利率环比 21Q2 下行 5.6pct。

进入 2022 年后,铝的价格再度上行,22Q1 均价较 21Q4 环比增长 9.4%,仍是压制毛利率的重要因素。

二、铝合金压铸件是优质赛道,集中度将大幅提升

2.1 汽车进入铝合金时代,铝压铸件是优质赛道

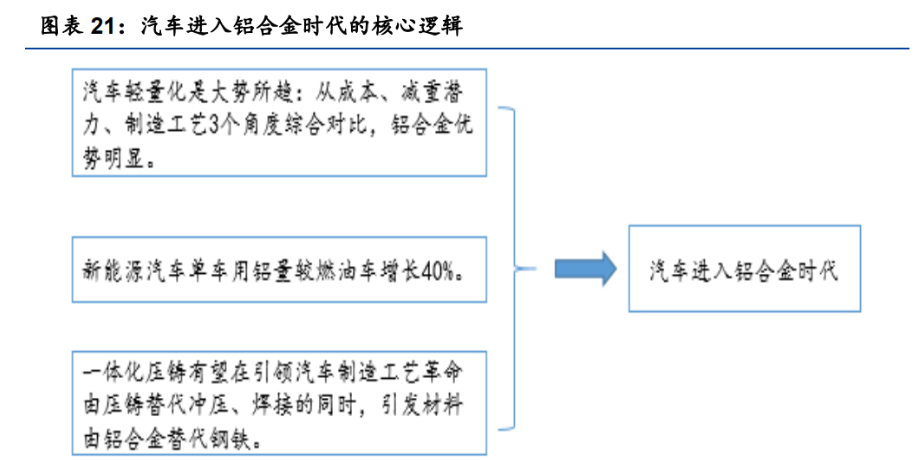

在钢铁成为汽车主体材料超过百年之后,汽车进入铝合金时代。我们在前期报告《汽车进入铝合金时代:铝压铸件、汽车铝板、电池盒有望迎来投资黄金期》中论述了汽车将由钢铁时代进入铝合金时代,核心逻辑包括:

①从节能、减排、安全性、舒适性角度考虑,汽车轻量化是大势所趋。从成本、减重潜力、制造工艺 3 个角度综合对比,铝合金作为轻量化材料优势明显。

②新能源汽车单车用铝量大幅增长 40%,新能源加速渗透有望推动铝合金用量大幅增长。

③一体化压铸有望引领汽车制造工艺革命,即压铸工艺替代冲压、焊接工艺,进而使得铝合金替代钢铁(压铸的基材 80%为铝合金)。一体化压铸获得行业积极跟进。

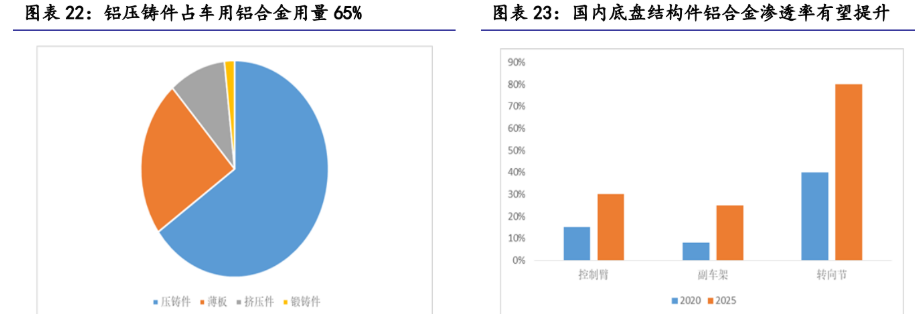

铝合金压铸件(尤其是底盘和车身结构件)是较为优质的赛道。

压铸件占车用铝合金 65%,主要应用于动力系统、底盘系统和车身三个领域;其中,动力系统的铝合金渗透率高于 90%,底盘和车身结构件渗透率较低。

底盘和车身结构件的成长空间大。

底盘结构件主要包括控制臂、副车架、转向节,根据中国产业信息网的数据,2020 年三者的铝合金渗透率 15%、8%和 40%,远低于欧美,预计到 2025 年分别为 30%、25%、80%,提升空间较大。

根据国际铝业协会的统计,当前燃油车、纯电动汽车的车身结构件铝合金渗透率分别为 3%和 8%,整体较低。随着汽车白车身逐步由钢结构向钢铝混合结构,铝合金的渗透率将逐步提升。

铝合金压铸件的进入壁垒较高,且主要体现在资金和技术上。

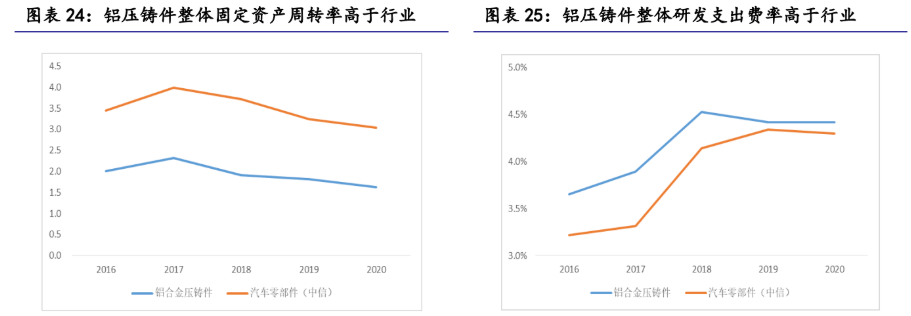

首先,压铸件是资金密集型产业,大型压铸机等设备投入较大,从固定资产周转率角度看,6 家铝合金压铸件企业的整体周转率远低于汽车零部件行业;

其次,压铸是一种利用高压将金属熔液压入压铸模具内,并在压力下冷却成型的一种精密铸造方法,生产过程集合了材料、模具和工艺等各项技术能力,具备较高的技术壁垒,需要持续的研发投入。2016-2020年,铝合金压铸件企业的整体研发强度高于汽车零部件行业。

2.2 竞争格局:极度分散,集中度有望逐步提升

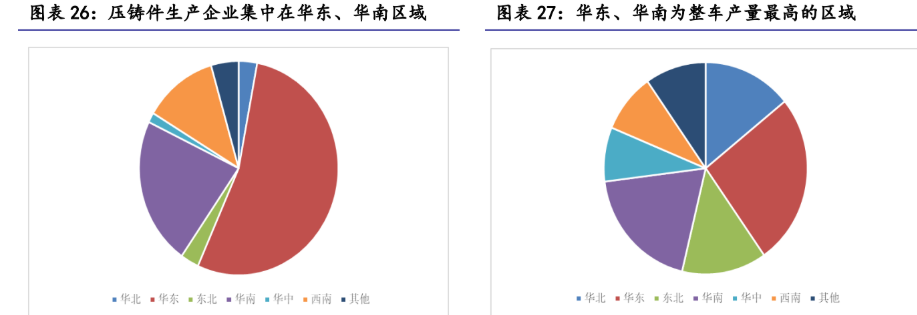

压铸件企业多分布在华东、华南等整车产量较高的区域。

由于压铸件体型较大、重量较重,不宜远距离运输,压铸企业多就近布局在主机厂周边。

我们统计了中国铸造协会公布的2021年中国压铸件生产企业“综合实力 50 强”和“成长之星”合计 67 家企业的区域分布:华东占 53.7%,主要分布在江苏(17 家)、浙江(8 家)、上 海(4 家)、山东(4 家);华南占 22.4%,主要在广东(15 家)。

2020年华东、华南整车产量占比分别为 26.1%、19.3%,为产量最高的区域。

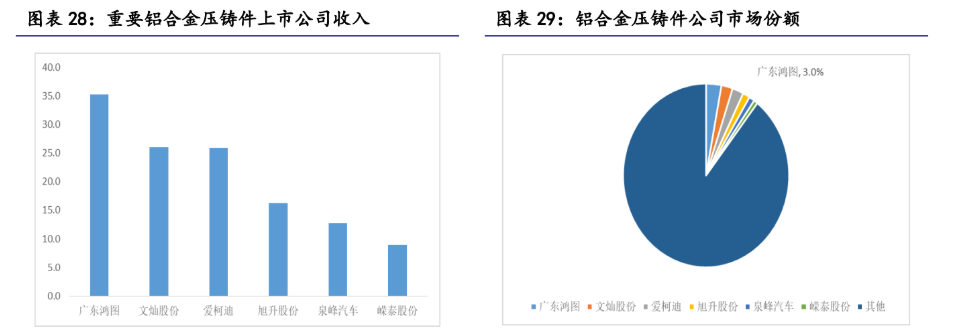

国内压铸件企业规模小,集中度低。

压铸行业是一个充分竞争的行业,发达国家的压铸企业呈现数量少、单个规模大、专业化程度高的特点,在资金、技术、客户资源等方面具有较强优势,代表性企业有日本 RYOBI、瑞士 DGS 等。

国内压铸企业普遍规模较小,行业集中度低。以车用铝合金压铸件为例,规模较大的企业有广东鸿图、文灿股份、爱柯迪,2020 年收入分别为 35.2 亿元(压铸件业务)、26.0 亿元、25.9 亿元,市场份额分别为 3.0%、2.2%、2.2%。

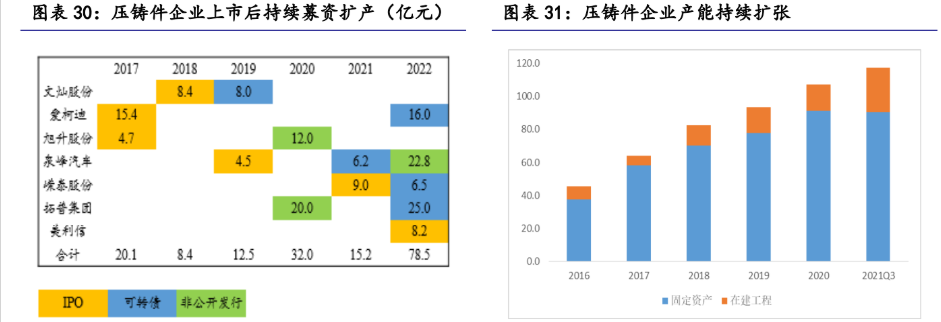

车用铝合金压铸件行业集中度有望持续提升。

首先,铝合金压铸件在汽车上的应用逐步呈大型化、整体化趋势,设备、研发等投入大幅提升;特斯拉引领的一体化压铸,大幅提升了行业门槛,有利于大企业扩张。

其次,2017-2019 年压铸件企业集中上市,龙头公司利用二级市场融资优势,积极扩张产能。

截至 2021 年三季度末,主流压铸件企业的“固定资产+在建工程”为 117.2 亿元,是 2016 年 2.6 倍。

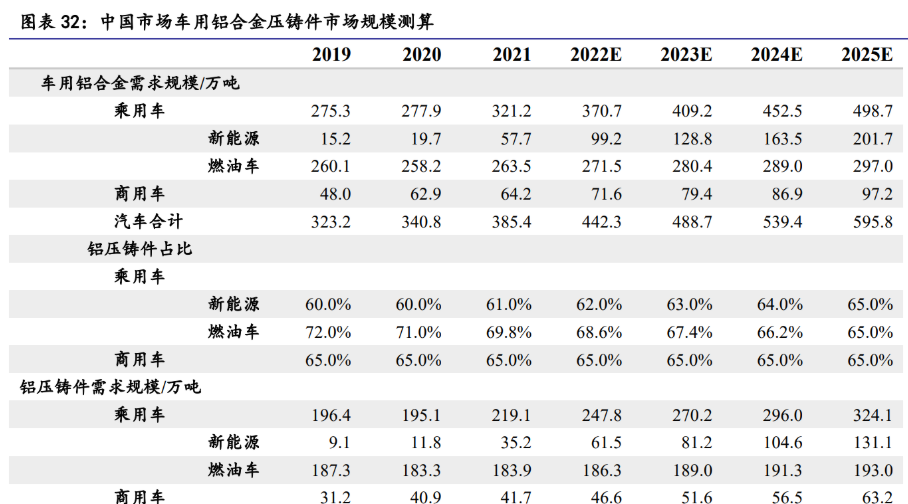

2.3 规模测算: 2021-2025 年新能源乘用车压铸件需求 CAGR 为 61.8%

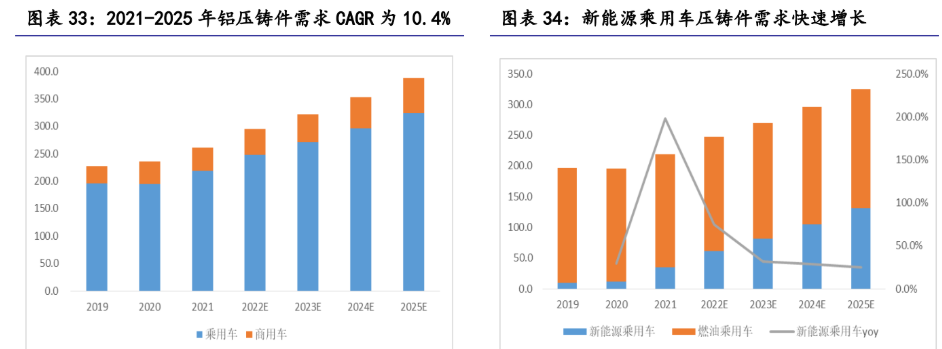

我们测算 2025 年车用铝合金压铸件需求为 387 万吨,2021-2025 年 CAGR 为10.4%。

我们首先预估了 2022-2025 年我国汽车销量情况(测算方法详见《汽车需求怎么看:关注补库、报废更新和出口对需求的提振》),包括乘用车(燃油车、新能源)、商用车,并参考国际铝业协会对我国汽车单车用铝量的预计数据,测算了我国车用铝合金需求规模。

在此基础上,根据乘用车(燃油车、新能源汽车)、商用车的压铸件占比,我们测算 2025 年国内铝合金压铸件需求为 387.3 万吨,2021-2025 年 CAGR 为 10.4%。

2021-2025 年新能源乘用车压铸件需求 CAGR 为 61.8%。

我们测算 2025 年乘用车、商用车的压铸件需求分别为 324.1 万吨、63.2 万吨,2021-2025 年 CAGR 分别为 10.7%、9.1%;其中,新能源乘用车压铸件需求为 131.1 万吨,CAGR 为 61.8%。

三、 新能源汽车业务打开成长空间,有望充分受益于北美电动化

3.1 “三电”领域已获突破,新能源汽车业务放量在即

借力博世、采埃孚等 Tier 1 客户,“三电”领域进展顺利。随着新能源汽车渗透率不断提升,公司借力博世、采埃孚等传统大客户积极开拓新能源汽车相关业务,路径主要有两种:

1)传统零部件业务的终端客户向新能源车型延伸,如通过与博世、蒂森克虏伯等合作,转向系统零部件已经供应至大众、本田、沃尔沃、奔驰、宝马等部分新能源车型;

2)开拓专用于新能源汽车的电机、电控、电池等新产品,如通过与博世、博格华纳等合作,公司取得博世 48V 电池盒、博世电驱动轴承支撑盖、博格华纳新能源电控项目、逆变器等定点。

作为 Tier 1 直供新能源车企获得重大突破。

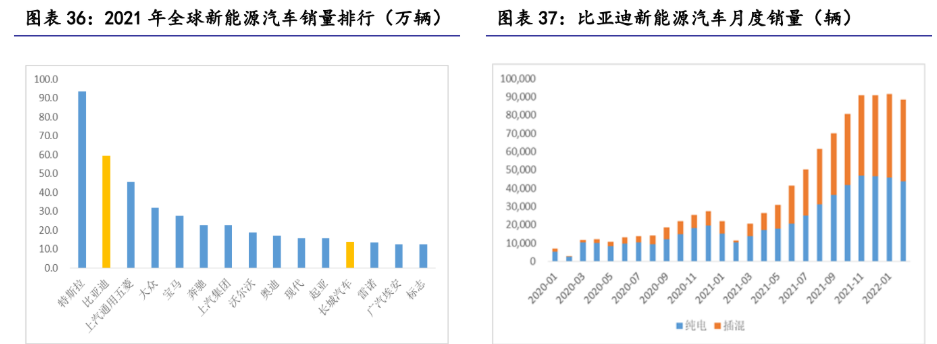

除作为 Tier 2 间接供应外,公司积极探索以 Tier 1 直供新能源车企,获得重大突破:2021 年 10 月,获得比亚迪 DMI 变速箱前后箱体、NRT36 前后箱体定点;2021 年 12 月获得长城汽车 DHT 新能源电机端盖系列等产品定点。

比亚迪 2021 年新能源汽车销量约 60 万台,位列全球第二;其推出的 DMI 混动车型,凭借“可油可电”、长续航、低油耗等优势供不应求,2022 年 2 月销超过 4 万辆。比亚迪、长城汽车等主机厂的突破是公司成长的重要驱动力。

产能大幅扩张,新能源汽车业务放量在即。

公司积极扩张新能源汽车业务产能,在 IPO 募投项目中,增加新能源电机壳体产能 38 万件。

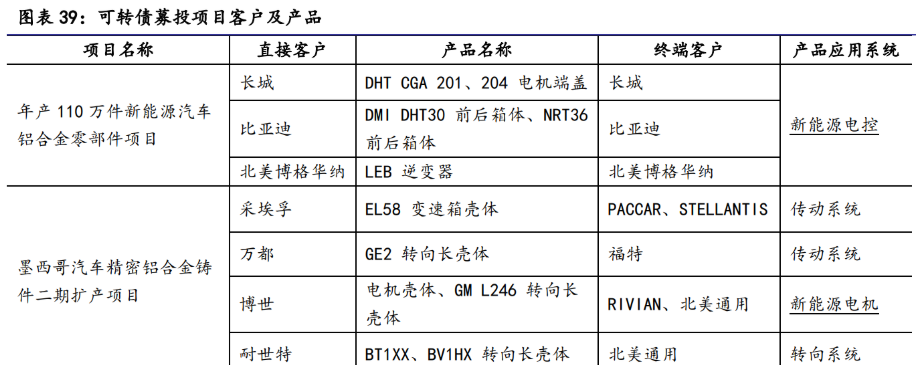

2021 年 12 月,公司披露公开发行 A 股可转换公司债券预案,拟募集不超过 6.5 亿元人民币资金用于扩产,其中,3.8 亿元用于投建年产 110 万件新能源汽车铝合金零部件项目。

从在手订单角度看,公司获得长城汽车达产后年均 56 万件新能源电控壳体(DHTCGA201、204 电机端盖分别 26 万件和 30 万件),获得比亚迪达产后年均新能源电控壳体 52 万件(变速箱前箱体和后箱体各 20 万件、NRT36 前后箱体精密压铸件 12 万件),获博世新能源电机壳体 23 万件项目。随着产能逐步投建,预计未来 2-3 年新能源汽车业务收入将大幅增长。

3.2 海外业务持续扩张,有望充分受益于北美电动化

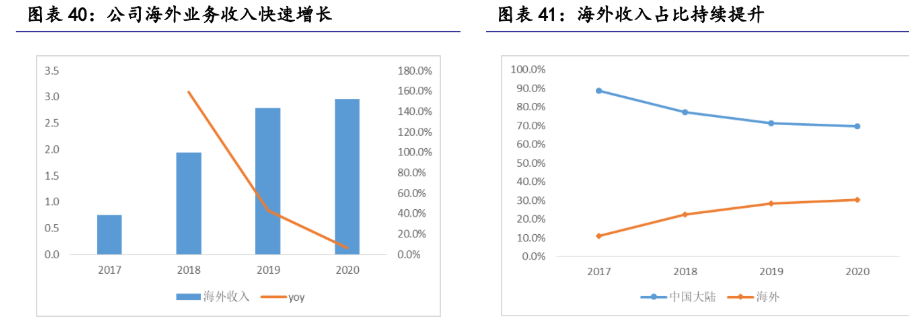

海外收入快速增长,2020 年收入占比已超过 30%。公司 2016 年在墨西哥开设海外工厂,投产后海外收入快速增长,2018-2019 年收入分别为 1.9 亿元、2.8 亿元,同比分别增长 159.5%、43.0%;2020 年由于疫情原因增速放缓,收入 3.0 亿元,同比增长 6.4%。海外收入占比由 2017 年的 11.2%增长至 2020 年的 30.4%,成为公司业务的重要组成部分。

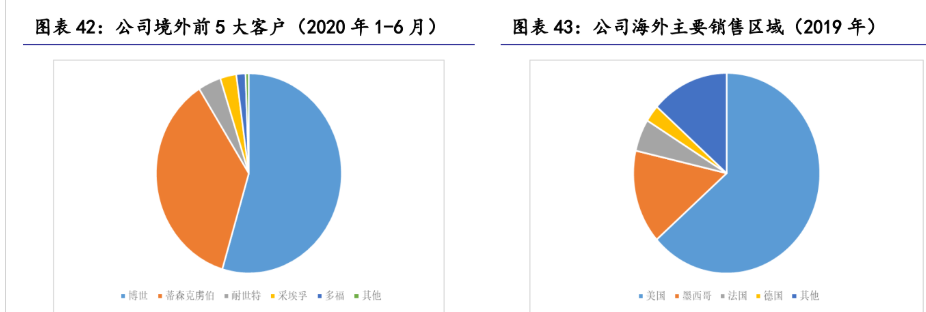

公司境外主要销售区域为北美。

公司境外客户主要为博世和蒂森克虏伯,2020 年上半年占境外收入比重分别为 54.6%和 36.4%,合计为 91.0%,境外集中度极高;其中,博世主要供应美国主机厂,蒂森克虏伯主要供应美国、法国、墨西哥等国家。

从销售区域看,公司主要供应美国、墨西哥、法国、德国 4 国,前两者收入占比分别 为 63.5%和 15.1%,合计占比 78.6%,即北美是公司主要销售区域。

墨西哥二期项目扩产,公司有望充分受益于北美新能源汽车快速渗透。

公司拟投资 2.7 亿元用于墨西哥二期项目扩产,主要面向帕卡、STELLANTIS 集团、RIVIAN 等客户生产的大型皮卡和新能源皮卡等车型。

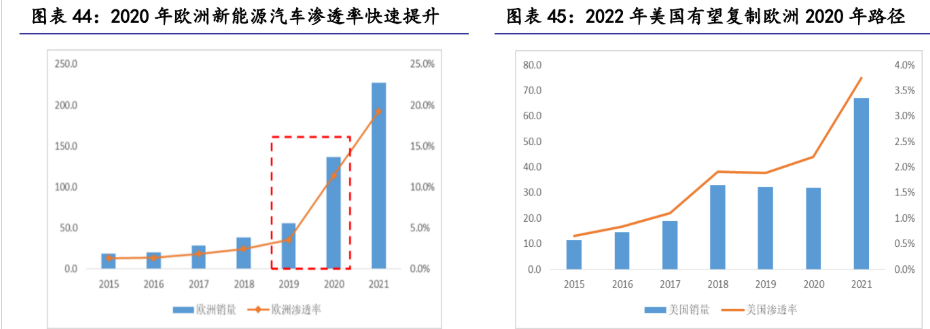

北美新能源汽车渗透率低,根据 Marklines 数据,2021 年美国新能源汽车销量 67.0 万辆,累计渗透率为 4.3%。

随着美国一系列补贴政策落地,我们预计 2022 年美国有望重演欧洲在 2020 年走势,渗透率大幅提升,公司有望充分受益。

3.3 股权激励计划绑定核心员工,彰显未来 3 年成长信心

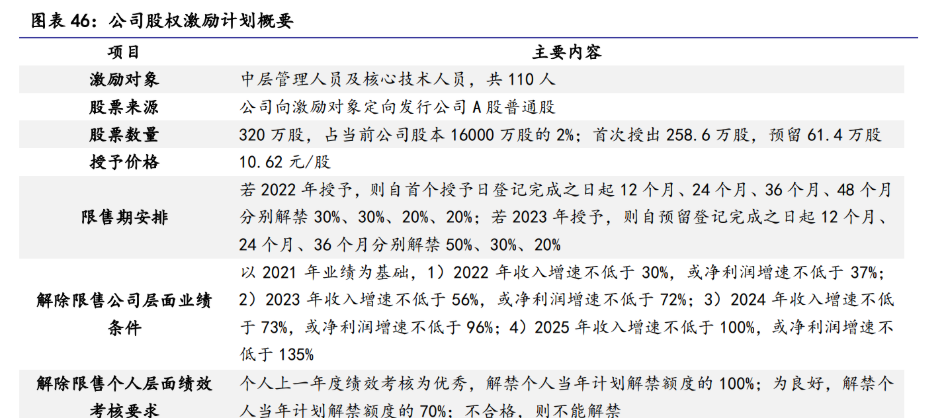

股权激励计划绑定核心员工 110 人。

公司 2021 年 2 月上市,一年之后便首次推出股权激励计划,显示公司对核心人才的重视,有利于充分调动员工的积极性。

此次股权激励覆盖中层管理人员及核心技术人员共 110 人,约占公司 2020 年底员工 5.4%,覆盖程度较高。

本次共授予 320 万股,占目前公司总股本 2%;其中,首次授出 258.6 万股,授予价格为 10.62 元;预留 61.4 万股,以进一步吸引更多人才。

公司层面的业绩考核条件指引公司未来 4 年的高成长性。此次激励计划共设置两个层面的考核条件:

1)公司层面,以2021年业绩为基础,

①2022年收入增速不低于30%,或净利润增速不低于37%,

②2023年收入增速不低于56%,或净利润增速不低于72%;

③2024年收入增速不低于73%,或净利润增速不低于96%,

④2025年收入增速不低于100%,或净利润增速不低于135%;

2)个人层面,按上一年绩效考核设置调整系数。

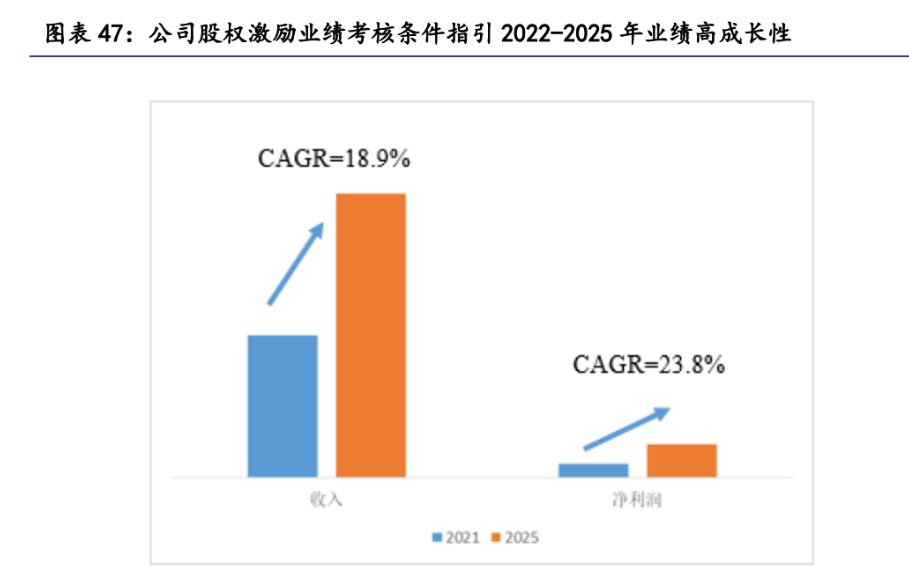

以公司层面的考核条件计算,2022-2025年公司收入和净利润 CAGR 至少为 18.9%和 23.8%,指引着较高的成长性。

四、盈利预测及估值

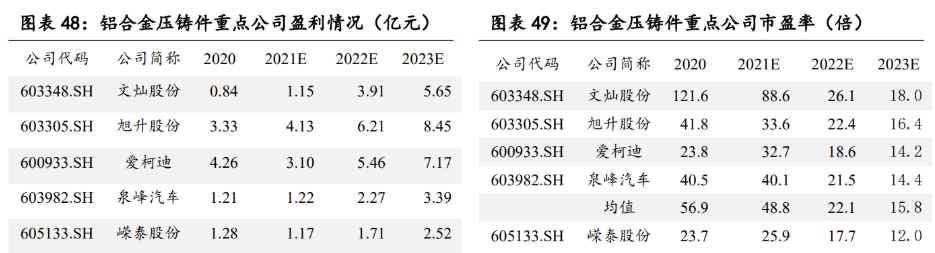

我们预计 2021-2023 年公司收入分别为 11.4 亿元、15.1 亿元和 19.5 亿元,同比增速分别为 14.7%、33.0%和 28.8%;归属净利润分别为 1.2 亿元、1.7 亿元和 2.5 亿元,同比增速分别为-8.3%、46.4%和 47.2%,CAGR 为 25.4%;EPS 分别为 0.73 元、1.07 元和 1.58 元。

我们选取铝合金压铸件领域四家主流公司文灿股份、旭升股份、爱柯迪、泉峰汽车作为可比公司。参考可比公司 2022 年业绩和估值,考虑到公司市值规模较小、成长空间较大,给予其 2022 年 25 倍 PE,目标价 26.79 元。

五、风险提示

铝合金涨价超预期、汽车需求不及预期、新能源汽车业务进展不及预期、海外扩张进展不及预期。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号