-

不锈钢长材领域龙头,永兴材料:特钢稳中求进,锂业扶摇而起

老范说评 / 2022-03-16 10:24 发布

1.不锈钢长材龙头,进军碳酸锂产业链成效显著

永兴材料是中国不锈钢棒线材龙头企业,主营业务以中高端不锈钢产品为根基,近年开始布局碳酸锂产业链,逐步完成从特钢企业向新材料企业的转型。

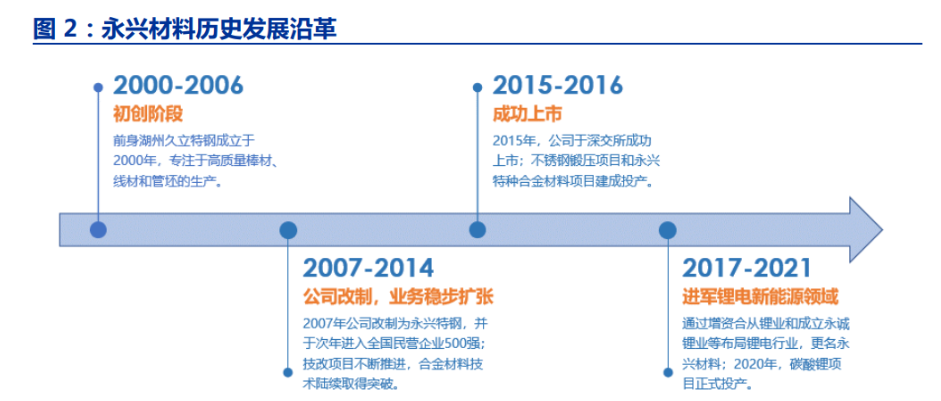

公司最早成立于2000年,前身为湖州久立特钢,并于2015年在深交所成功上市。

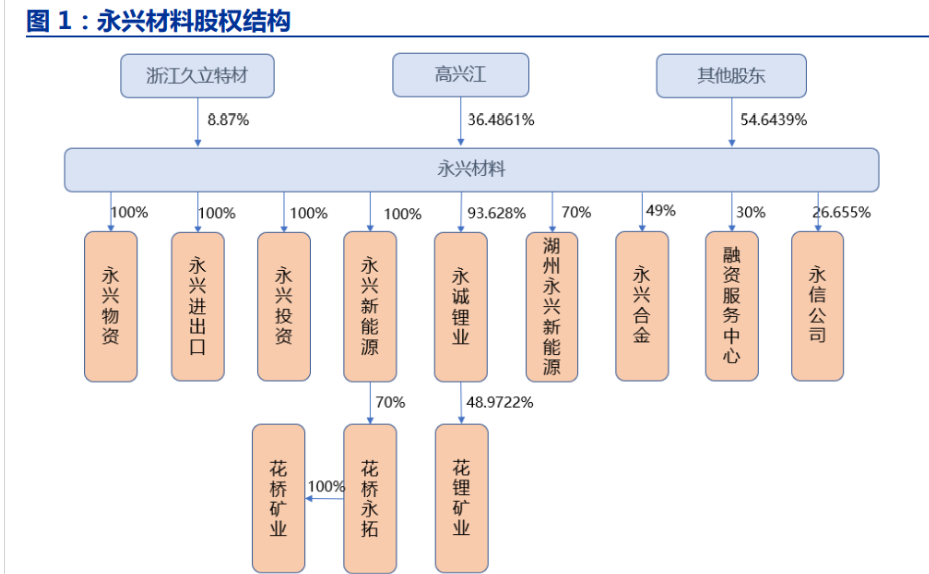

目前公司股权结构稳定,控股股东和实际控制人为高兴江,截至2022年3月14日,持股占比约为36.49%。高兴江先生同时是公司的董事长和总经理,曾经担任过12年久立集团的副总经理,具有二十余年的钢铁行业经验。

此外,公司第二大股东是浙江久立特材,持股比例8.87%,作为永兴材料重要的特钢业务下游客户之一,双方具有长期稳定的合作关系。

公司主要业务包括特钢新材料和锂电新能源两个部分,其中特钢新材料板块是公司长期以来的主营业务。

在不锈钢长材方面,公司市场占有率多年保持国内前二、国际前六,在细分领域的龙头地位稳固。当前公司拥有不锈钢粗钢产能 35 万吨,主要特钢产品为高品质不锈钢线材和棒材,应用于油气开采及炼化、机械设备、能源电力、交通设备和特殊合金等多个领域。

此外,公司自 2017 年起开始在锂电行业布局,通过对江西合纵锂业增资进军碳酸锂领域;此后陆续收购永诚锂业、花桥矿业等公司的股份,逐步完成电池级碳酸锂采矿、选矿、深加工的全产业链布局。

随着碳酸锂一期项目于 2020 年顺利投产,当前公司拥有合计 170 万吨/年的锂云母矿选矿能力和 1 万吨/年的碳酸锂产能。

同时,公司二期的年产 2 万吨碳酸锂项目和配套 的 180 万吨/年选矿项目正在积极建设中,各产线预计将从 2022 年一季度起陆续建成, 并于 2022 年底达到 350 万吨/年的选矿产能和 3 万吨/年的碳酸锂产能。

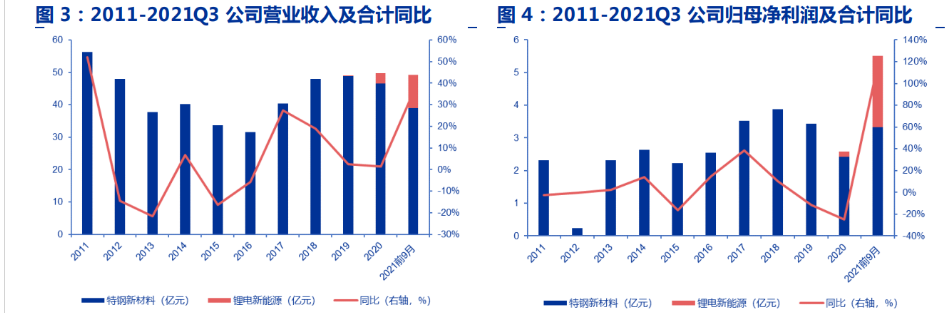

2021 年以前,公司特钢业务营收和利润占比均在 90%以上。

公司历史营收在经历 2016-2018 年的高速增长后趋于稳定,即便是 2020 年在疫情影响下,仍实现营业收入 49.73 亿元,同比增长 1.3%。

2020 年公司归母净利润 2.58 亿元,同比下降 24.9%,主要是因为收购锂电资产导致的资产及信用减值,扣非归母净利润同比增长 12%。

整体而言,公司特钢业务表现出较强的稳定性。

2021 年在新能源汽车的高景气推动下,公司锂电板块业绩表现优异,1-9 月贡献归母净利润 2.18 亿元,占比达到 39.62%。

锂电板块盈利的大幅上升,推动公司业绩显著增长:2021 年 1-9 月合计营收达到 49.22 亿元,同比增幅 35.34%,合计实现归母净利润 5.5 亿元,同比增长 116.61%,未来随着碳酸锂新增产能不断释放,锂盐业务的重要性将持续提高。

股权激励有助于健全公司长效激励与约束机制。

2020 年公司实施限制性股票激励计划,对公司高级管理人员、核心管理及技术(业务)骨干员工等 58 名员工授予 503 万股限制性股票,占当时股本总额的 1.38%。股权激励能够有效调动相关人员的积极性,提高公司运行效率、实现内生增长。

2. 不锈钢业务精耕细作,定位高端市场

2.1 不锈钢长材市占率国内第二,技改助力产量稳步提升

公司在特钢业务方面拥有炼钢产能 35 万吨/年,主要产品为不锈钢长材和镍基合金,侧重生产奥氏体和奥氏体—铁素体双相不锈钢棒材。

相对不锈钢板材而言,不锈钢长材在我国不锈钢总产量中占比较为稳定,近年保持在 13%-14%水平,有市场较小且相对集中的特点。

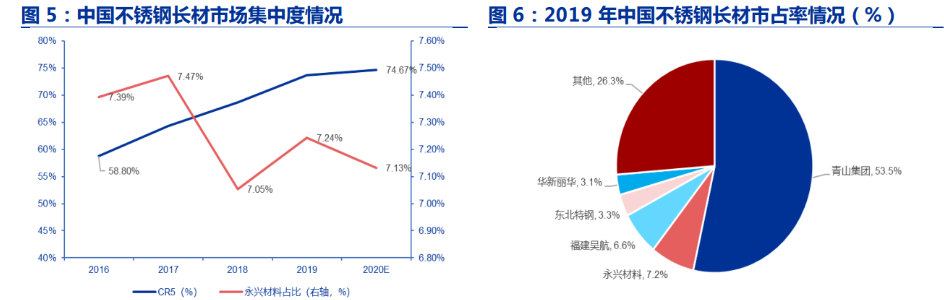

近年我国不锈钢长材行业的集中度持续提高,CR5 占比从 2016 年的 59%提高至 2019 年的 74%。

从具体企业分布情况来看,青山集团在不锈钢长材领域第一的地位稳固,占比保持在 50%以上;而永兴材料的市占率稳居国内第二,近年维持在 7%左右水平。

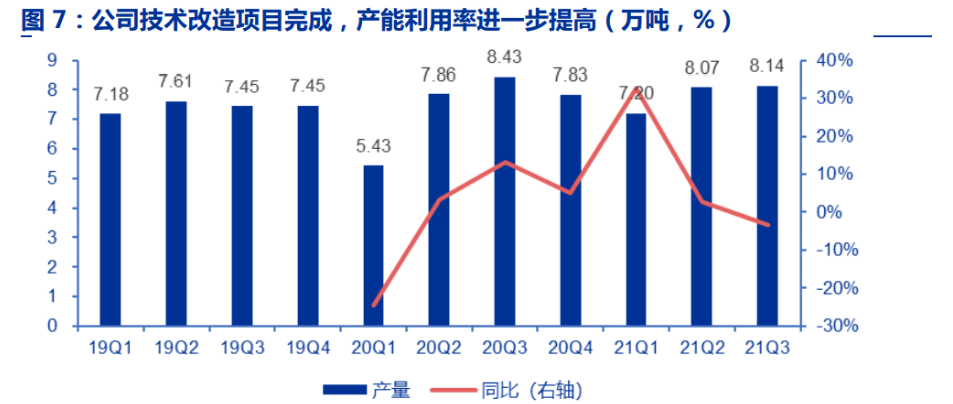

永兴材料通过改进浇铸技术、优化生产工艺,提高了产能利用率。

公司炼钢产能包括一厂的 10 万吨和二厂的 25 万吨,之前炼钢一厂采用模铸工艺,成材率约为 86-88%,产能利用率相对较低;而二厂连铸工艺的成材率稳定在 98.5%以上。

目前公司成功将炼钢一厂 6 万吨产能/年的模铸生产设备改造为连铸机,并保留剩余 4 万吨的钢水模铸产能用于生产特殊钢、耐蚀合金产品。

技改完成后,公司特钢产品的产量得到进一步提升。

2020Q2 以后,公司特钢的季度产量从以往 7.4 万吨左右显著提升至约 8 万吨,增幅约为 8%。

全年来看,考虑到 21 年一季度产销量同比有较大增长,预计 2021 年公司不锈钢材产量可以达到 31.55 万吨,较 20 年增加 2 万吨左右,对应销量为 31.41 万吨。

因为一厂剩余 4 万吨模铸产能生产特殊钢的成材率较低,假设为 75%,与 34 吨连铸产能 98%的成材率加权计算,故可得出整体成材率约为 95%,对应钢材产量上限为 33 万 吨。

因此我们认为公司后续特钢产销量有进一步提高空间,预计 2022-2023 年产量分别为 31.9 万吨和 32.6 万吨,对应销量为 31.76 万吨和 32.46 万吨。

2.2 主要下游回暖,供需格局改善

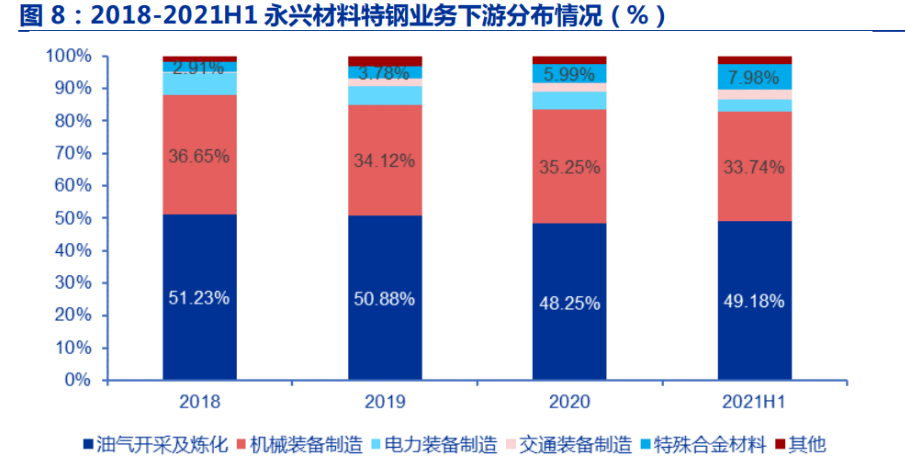

公司不锈钢长材的主要下游包括油气开采及炼化、机械装备制造、特殊合金材料、电力装备制造和交通装备制造。

其中石化和机械行业占比较高,分别约占 50%和 34%;其它领域占比均低于 10%,且电力领域占比呈逐年下降趋势,而特殊合金和交通领域则稳定增长。

石化领域是不锈钢长材的最大下游,开采、运输和储存等各个阶段均需要使用高耐蚀性的不锈钢材料。

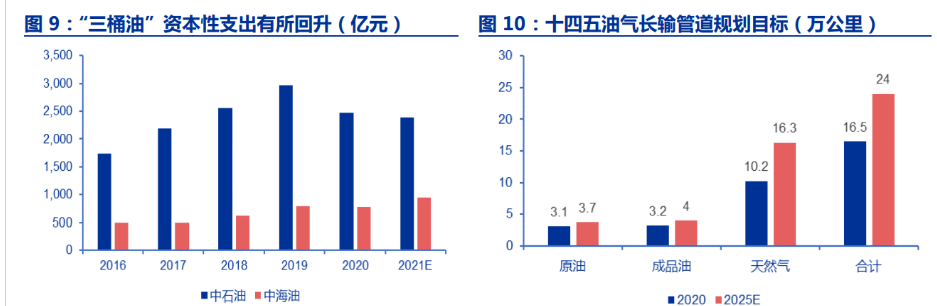

开采方面随着原油价格回升,“三桶油”2021 年的计划资本性开支有所恢复:除中石油同比略微下降 3.04%以外,中石化和中海油同比分别大幅上升 23.76%和 22.73%,且在当前全球能源价格高位情况下,预计油气开采方面的不锈钢长材需求将明显回暖。同时在输运阶段,油气长输管道建设也提供了较大需求增量。

根据发改委 2017 年发布的《中长期油气管网规划》,2025 年油气长输管道规模将从 2020 年的 16.5 万 km 提高至 24 万 km;为达成既定目标,未来五年油气长输管道复合增长率将达到 7.8%。

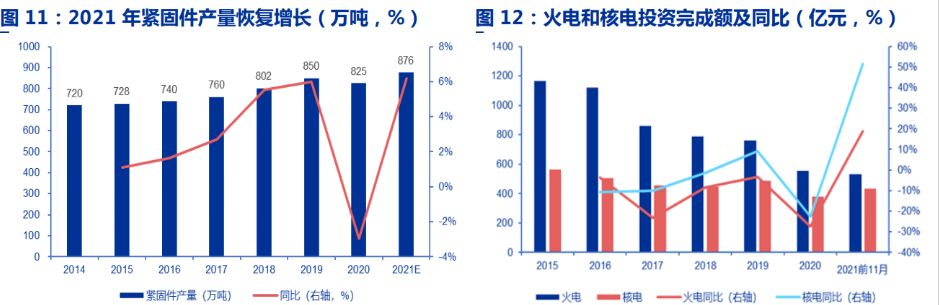

机械领域需求分散于各种零部件中,整体需求保持平稳。

以紧固件为例,2014-2019 年期间产量保持稳定增长,CAGR 为 3.38%;仅 2020 年略有下滑,但仍高于 2018 年水平。

2021 年在出口推动下,预计全年紧固件产量有明显回升,同比将增加 6.2%。

能源电力方面,碳中和政策下火电投资受到抑制,但核电有望成为新增长点。尤其在风电光伏受到储能技术限制的情况下,清洁、稳定的核电重要性日益提升,2021 年 1-11 月投资增速达到 51.4%。

且参考发达国家的情况,2020 年我国核电占比仅为 2.24%,远低于美国的 8.41%和欧洲的 9.64%。故中长期来看,我国核电有较大潜在增长空间,核电用不锈钢未来增量可期。

交通设备领域主要包括汽车和高铁。

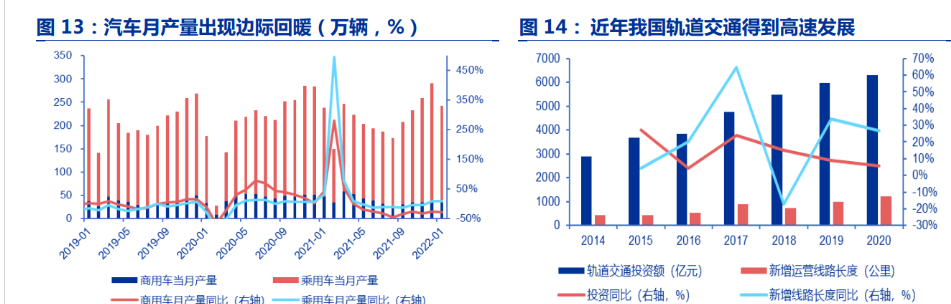

其中汽车短期产量受到缺芯问题影响,但已经出现边际改善。

2021 年 4-8 月芯片供应不足的问题持续影响到汽车生产,当月产量同比也持续下行,不过 9 月起已经出现边际改善。

随着后续缺芯问题逐渐得到解决,预计 2022 年汽车行业对于不锈钢长材的需求将有 15%左右的增长。近年我国轨道交通保持较高增速,为不锈钢长材需求提供了有力支撑。

2020 年我国轨道交通投资额为 6286 亿元,同比增长 5.49%,同时新增线路长度为 1233.5 公里,同比增长 26.54%。

2021 年 1 月,交通运输部印发了《关于服务构建新发展格局的指导意见》,制定的三年行动计划中提到,将新增城际铁路和市域铁路运营里程 3000 公里,预计将有效提振不锈钢长材需求。

故综合来看,以石化、工程机械、能源电力为代表的传统领域需求稳中有增,同时随着我国钢材消费进入平台期,未来半导体、医药、仪器仪表等领域的精密管材需求将显著提升,航天航空、海洋工程、国防军工领域的特种钢管大有可为,预计十四五规划期间,不锈钢长材需求 CAGR 将保持在 7%-8.5%。

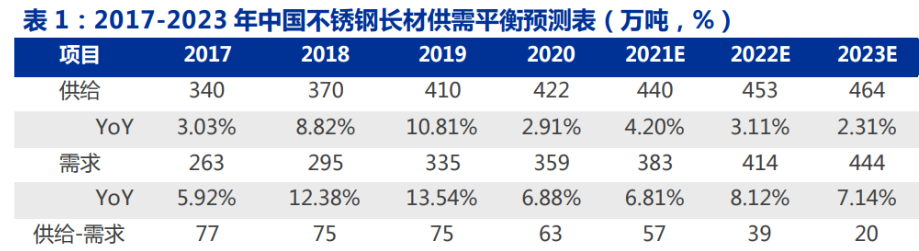

因此,在供给端扩张放缓、需求保持增长的局面下,预计 2021-2023 年不锈钢长材供给将分别过剩 57、39 和 20 万吨,未来随着过剩程度逐渐改善,其价格中枢将有所提升。

2.3 国产替代助力产品结构升级,售价显著提高

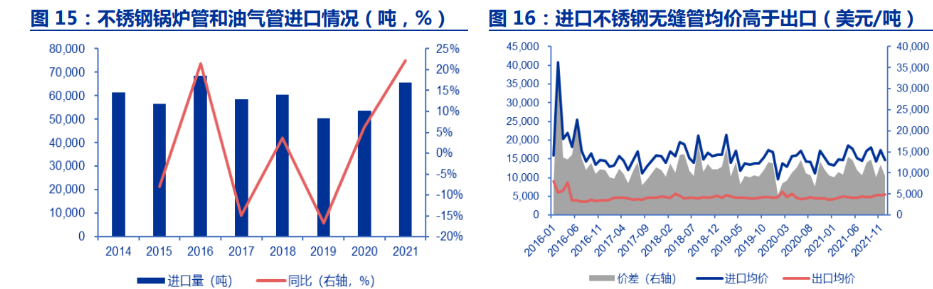

我国低端不锈钢产能过剩,但高端产品方面存在结构性短缺的问题,很多领域仍依赖于进口。

仅以锅炉管和油气管为例,近年进口量始终处于 5 万吨以上水平,且 2021 年同比增长 22.17%至 6.55 万吨,虽然看似绝对量很小,但售价可以高达 10-50 万元/吨,若全部被国产替代,也将提供可观的市场增量。

高端产品的国产替代趋势下,不锈钢产品售价有望大幅提升。以不锈钢无缝管为例,其进口价格一直较高,2021 年进口均价为 15850 美元/吨,折合人民币约 10 万元/吨,远高于国内产品出口和对内售价 3-5 万元/吨的水平。

2020 年以来海外高端钢材产能受到疫情影响,为我国不锈钢企业提供了一个加速国产替代的良好时机。

在此背景下,公司抓住良机,在附加值高的核电军工、特殊合金材料、交通运输等领域不断加码,解决国外钢企在这些领域卡脖子的问题。

目前公司在核电厂海水系统大口径超级奥氏体不锈钢材料、GH2123 高温合金等产品研发方面取得重大进展,同时高端装备堆焊用镍基耐蚀合金 N06625 盘条及内燃机用 21- 4N 奥氏体气阀钢成功研发并形成批量销售。

公司在建的 2 万吨汽车高压共轨、气阀等银亮棒项目预计将在 2022 年投产,有助于打破意大利科尼等公司对于汽车高压共轨的垄断。

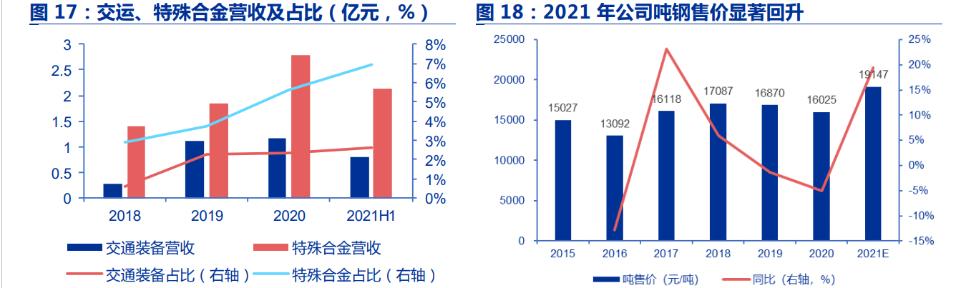

国产替代使得公司产品结构不断优化,吨钢售价大幅回升。以交通设备和高端特殊合金业务为例,二者营收占比分别从 2018 年的 0.6%、2.9%提升至 2021H1 的 2.98%、7.98%。

原料价格上升叠加产品结构优化,预计 2021 年公司平均吨钢售价将得到显著提升,同比上涨 19.48%至 19147 元/吨。

2.4 以销定产锁定成本,盈利能力保持稳定

公司特钢的生产主要采用短流程工艺,原料包括不锈废钢、镍合金和铬铁合金,合计占成本的 90%左右,其中又以不锈废钢为主要成本来源,对生产成本影响最大。

不过公司通过“以销定产”的经营方式和“成本加成”的定价模式,做到根据原材料价格确定销售价格,有效避免了原材料价格波动对公司利润影响。

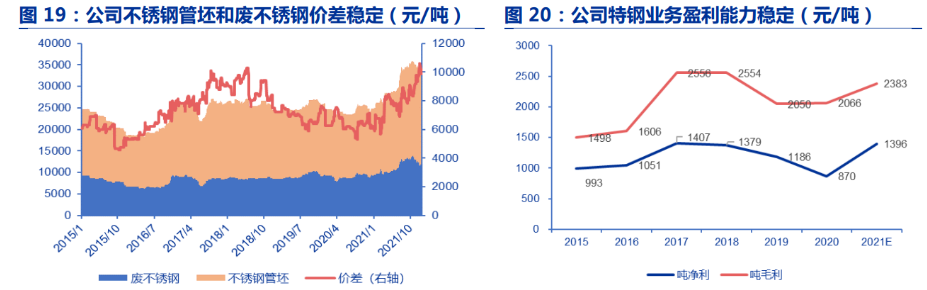

因为不锈钢价格受原料成本影响波动较大,单吨毛利相比毛利率更能反映不锈钢产品盈利能力。

得益于科学的经营和定价模式,公司不锈钢管坯价格和废不锈钢价差一直较为稳定,2017 年至今吨毛利始终高于 2000 元/吨;而吨净利除 2020 年受下游需求弱势影响略有下调外,整体基本处于 1100 元/吨以上的较高水平。

综上,公司特钢业务是业绩的压舱石,具有较强抗周期性,能够稳定贡献现金流。且考虑到产品结构在不断优化,后续吨毛利将持续提高,预计 2021-2023 年特钢业务分别贡献归母净利润 4.22、4.69 和 5.03 亿元。

3. 锂电新能源业务扬帆起航

3.1 提前布局新能源赛道,掌控优质锂云母矿资源

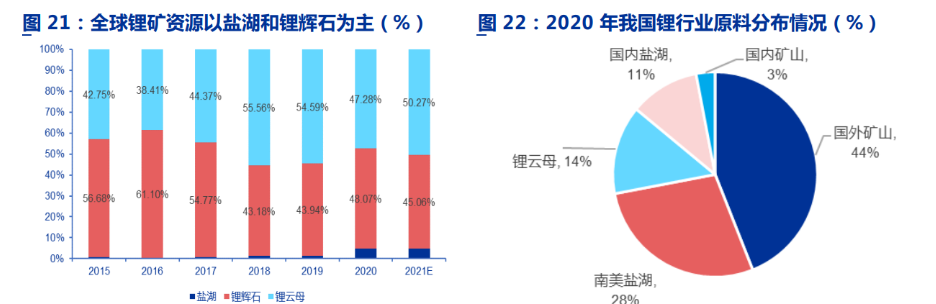

全球传统锂矿资源以锂辉石和盐湖卤水为主,合计占比在 95%以上。

其中锂辉石矿品位较高、工艺简单可控,故主要用于生产供给动力电池的碳酸锂和氢氧化锂;而盐湖卤水总储量高、工艺简单、成本较低,但由于镁含量高,一般提取出的碳酸锂品质较差,进一步提纯成电池级碳酸锂需要额外工序和成本,所以多用于生产工业级碳酸锂。

不过由于锂辉石总储量较少,经多年开采后矿山品位下降推升了生产成本,且多依赖于对澳洲矿山的进口,供给稳定性存在不确定性,因此我国的碳酸锂加工行业逐渐把目光转向锂云母矿等非常规锂资源的开发利用。

2019 年以前云母提锂发展缓慢,主要是受品味不佳和处理工艺复杂等因素制约。一方面,其原矿品位一般为 0.3%-0.6%,低于锂辉石的 1%-1.5%,导致回收率偏低。且锂云母含有锂钾硅铝氟等元素,其复杂成分导致提纯难度较高。

尤其是氟元素对生产过程干扰较大,无论是含氟难溶物排放产生的环境污染问题,还是反应过程中生成的氢氟酸和氟硅酸等副产品对设备的腐蚀,均增加了技术难度和生产成本。

不过随着永兴材料等公司在 2019 年陆续取得技术突破,云母提锂成功实现商业化应用,在我国锂供给结构中,2020 年其占比从之前不到 5%提升至 14%,目前已成为锂盐供给的重要补充。

实际上早在 2017 年,永兴材料就凭借特钢业务的稳定现金流支撑,开始在“亚洲锂都”江西宜春收购优质锂矿资源,深入布局云母提锂领域。

转型过程中,公司主要采用新建与参股并行的方式:“新建”是以控股子公司永兴新能源为主体,与多家设计院、研究院建立了合作关系,组建新能源锂电材料研发和建设团队;“参股”是通过增资和股权收购持有合纵锂业和旭锂矿业部分股权,进一步加深对行业的理解和认识,并充分发挥对参股企业经营管理的影响力,和新建项目产生良好的协同效应。

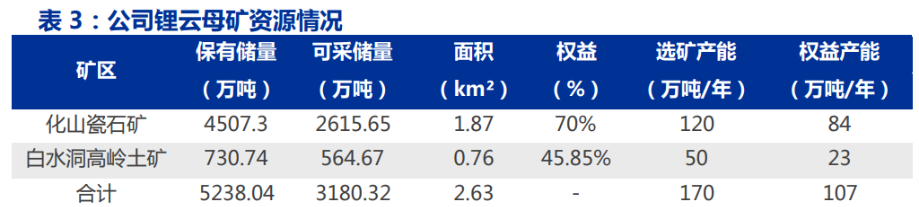

2018 年 1 月,经过前期考察后,公司通过子公司永兴新能源和花桥矿业合资设立花桥永拓,掌握了宜丰白市村化山矿区 70%的权益;同年 11 月,公司收购江西旭锂矿业股权,成立控股子公司永诚锂业,进而获得宜丰县白水洞矿区约 45.85%的权益。

化山瓷石矿位于宜丰县花桥乡白市村,目前累计探明控制及推断的经济资源量为 4507 万吨,可采储量为 2616 万吨。

化山瓷石矿当前详勘区域仅为 20%,未来开采潜力巨大。白水洞高岭土矿位于宜春市花桥乡,2015 年 4 月起一直处于开采运营中。

根据 2018 年签订的长期合作协议,花锂矿业需每月按时优先向公司供应同批次中的优质原矿,富余量才可用于外售,这为公司锂电业务的原材料供应提供了资源保障。

两大矿山丰富的锂矿资源令公司锂矿自给率达到约 80-90%的较高水平,外购占比约为 10-20%。高自给率不仅提高了公司原料供应的稳定性,同时也减少了上游锂矿价格波动对生产成本的影响。

目前两大矿区合计探明储量达到 5238 万吨,年开采规模达到 170 万吨/年,权益原矿产能为 107 万吨/年。同时永兴新能源的二期选矿项目正在建设之中,设计产能为 180 万吨/年,预计 2022 年建成后,总选矿产能将达到 350 万吨/年,权益原矿产能达到 233 万吨/年。

选矿项目建设进度一定程度上会滞后于碳酸锂二期项目,选矿和锂盐产能的错配持续时间预计约为 3-4 个月。

不过考虑到目前选矿能力的过剩,公司通过精矿库存储备和剩余少部分外购可以有效缓解此问题,预计 2022Q2 的自给率仍能保持较高水平,之后全部项目达产后,自给率有望进一步提高至 95%以上。

3.2 云母提锂技术领先,增效降本成果显著

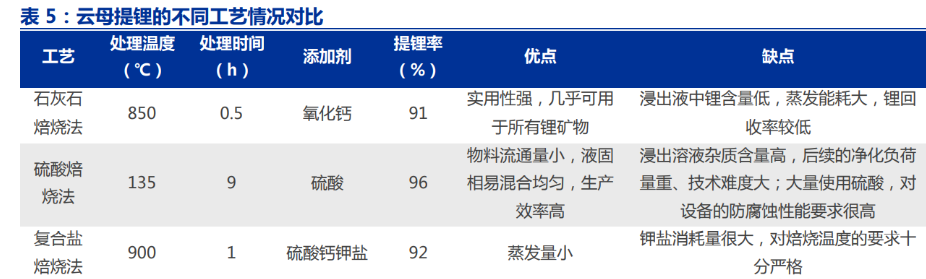

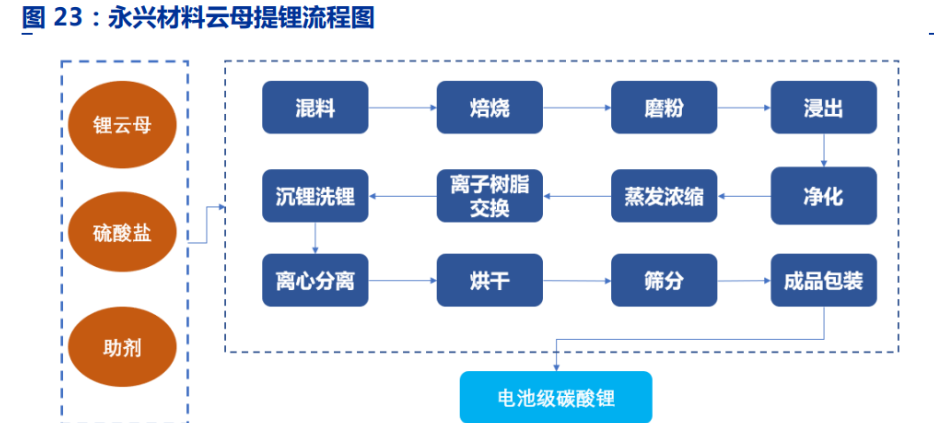

复合盐焙烧法和固氟技术的融合使用,令永兴材料提锂率达到 90%以上的高水平。

经过多年技术研发,公司采用复合盐焙烧法,使用硫酸钾和硫酸钠替代原先的石灰石焙烧, 提高了锂的浸出率,同时使得氟元素以氟硅酸盐和氟化钙的形式存在,固氟效率提高至 99.5%以上,环保压力也因此得到缓解。

同时,公司还采用隧道窑技术替代回转窑技术,温度控制更加准确,提升了锂 3%-4% 的转化率;在浸出过滤阶段,使用 MVR 蒸发浓缩装置,实现了自产混合盐的循环利用,降低了辅料成本;在沉锂阶段,实现了一步法得到电池级碳酸锂,省去了碳化流程,产品结构得以优化,电池级产品占比有效提升。

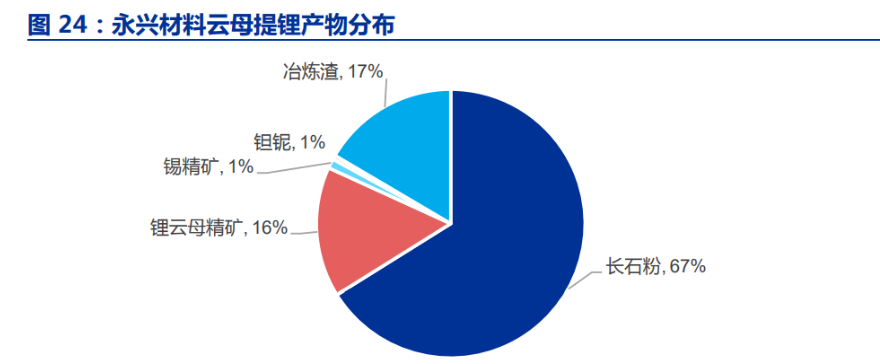

此外,永兴材料还通过对副产品的综合利用,进一步降低了云母提锂的成本。

锂云母 提锂过程中,会产生大量副产品,主要包括长石粉、钽铌、锡精矿和冶炼渣等。

其中长石粉是制造陶瓷、玻璃的重要材料,宜春高安作为全国第二大陶瓷生产基地,能很好地消化长石副产品;钽铌主要应用于国防、航空航天、电子计算机等领域,包括锡精矿在内,可以直接出售。

冶炼渣方面,目前主要用于水泥添加剂以及制砖,既不产生费用,也没有收益,后续二期项目冶炼渣处理或将带来一定压力,但公司正在对冶炼渣的再利用进行重点研发,未来有望开拓使用领域和应用半径。

按行业内锂云母矿山平均水平计算,假设矿山品位为 0.5%,选矿回收率为 90%,则 120 万吨的原矿可以生产 20 万吨 2.7%的锂云母精矿,且 Li₂O 和 Li₂CO₃的分子量分别为 30 和 74,保守假设锂回收率为 92%,整个过程再有 10%的损耗,最后可以得到 1.1 万 吨碳酸锂。

剩余副产品中长石粉是最主要部分,假设整个过程中产生 80 万吨长石粉和 20 万吨冶炼渣,且长石粉价格为 40-50 元/吨左右,由此推算销售长石粉的收益可以使单吨碳酸锂成本降低约 0.32-0.4 万元。

同时,长石粉中约有 25%为石英粉,目前工艺还无法将石英与长石分离,导致副产物中的石英也只能按照较低的长石价格出售。公司正在研发长石和石英分离技术,一旦成功,未来副产品的收益还可以进一步提升,预计最终降低成本可达 0.44-0.66 万元/吨。

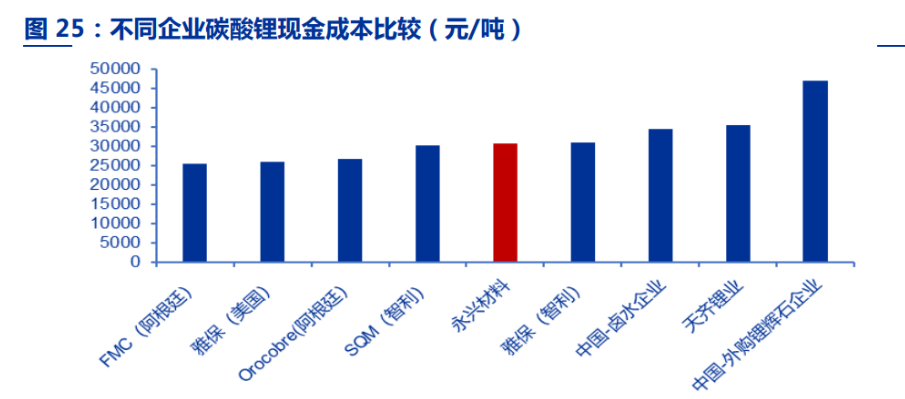

因此,在提锂技术的不断优化改进下,公司有效控制了碳酸锂的生产成本。2020 年三、四季度单吨碳酸锂生产成本(含现金成本和折旧)分别为 3.59 万元和 3.31 万元,下半年平均吨成本为 3.44 万元。同时一期项目投资额为 5.71 亿元,按 15 年折旧期计算,折旧费用为 3807 元/吨,由此推算公司 20 年碳酸锂现金成本约为 3.06 万元/吨。

2018-2020 期间锂矿价格相对稳定,故先进行历史成本的横向对比:海外盐湖和国内盐湖提锂成本分别为 2-3 万元/吨和 3 万元/吨左右;锂辉石提锂成本为原矿和辅料成本 以及 2-2.5 万元/吨的加工费,按照 2020 年锂辉石精矿 390 美元/吨的价格水平,8 吨 6% 的锂辉石精矿可以生产 1 吨碳酸锂,最终得出外购锂辉石的提锂成本约为 4.4-4.9 万元/吨,自有矿参考天齐锂业约为 3.5 万元/吨。

因此在不断降本措施下,公司云母提锂成本已经降低了和盐湖成本的差距,并明显低于外购锂辉石提锂的成本,在行业内处于较低水平。

而实际上,在当前海外锂辉石精矿价格大幅上涨至 2635 美元/吨的情况下,外购锂辉石生产碳酸锂的成本已经达到约 20 万元/吨以上,此时永兴材料自给率高的成本优势会更为显著。

未来碳酸锂二期项目成本仍有下降空间。

目前公司碳酸锂产线中回转窑和隧道窑各占 50%,新项目将全部采用隧道窑,回收率提高将导致吨成本下降 1500 元左右。且从固定资产折旧来看,一期和二期项目的投资额分别为 5.71 亿元和 5.32 亿元,二者年产能分别为 1 万吨和 2 万吨。

因此,待二期项目达产后,单吨折旧成本也会有明显下降。总的来看,考虑到短期受原辅材料和能源价格上涨、权益外矿石让利等因素影响,预计 2022 年公司碳酸锂成本将有所上升,全年平均不含税生产成本约为 87751 元/吨。

3.3 供给紧张局面短期难以扭转,锂价居高难下

全球锂资源产量地区分布较为集中,近年澳大利亚稳居第一,占比约为 50%,其次为智利的 20%和中国的 17%;若从锂矿原料构成来看,目前仍以澳洲等地的锂辉石和南美盐湖卤水为主,二者占比分别约为 49%和 47%。

当前锂辉石矿和盐湖扩产不及预期,导致短期锂供给持续偏紧。2019 年以来全球锂供给过剩,锂价低迷下矿企利润收缩,造成海外矿企扩产进度停滞,甚至出现主动减产和破产导致的被动停产。

同时南美盐湖扩产进度受到疫情干扰,而我国青海和西藏地区盐湖也因镁锂比高、处理难度大、高海拔和环境保护等因素导致开发条件困难,最终造成短期锂供给增量较为有限。

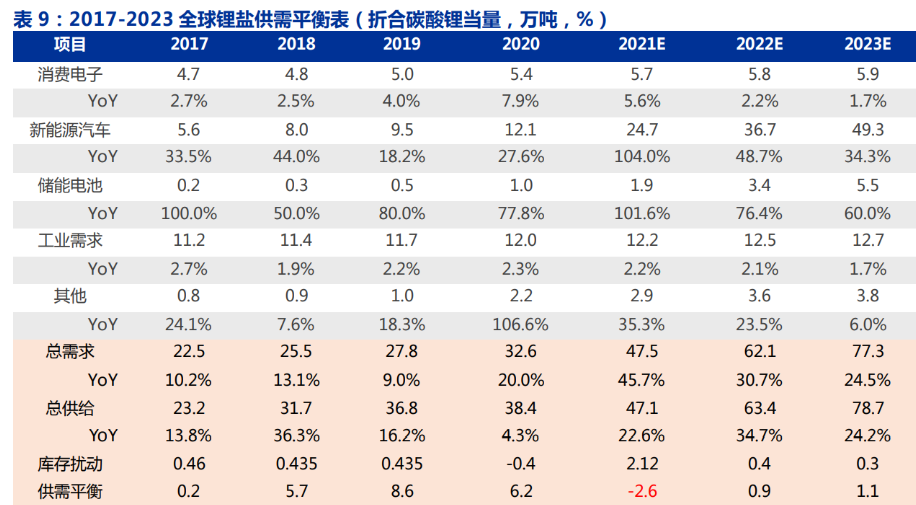

根据各公司项目进度,预计 2021-2023 年全球锂供给折合碳酸锂当量分别为 47.05 万吨、63.36 万吨和 78.69 万吨。

短期内全球锂供给端增量主要源于海外矿山复产,且多为包销形式,预计 2022 年上半年增量有限,全年增量主要源于海外盐湖锂产能在下半年的陆续投产。

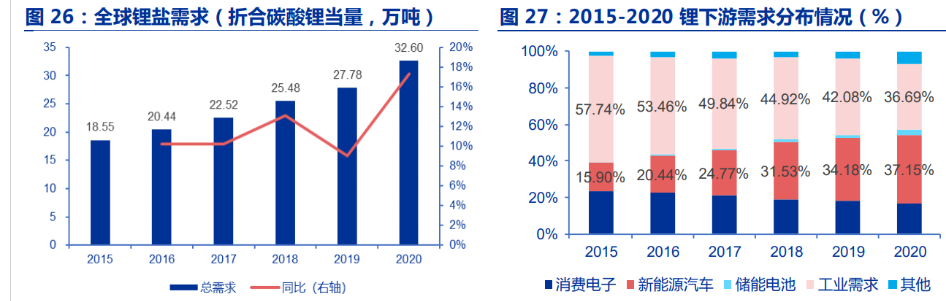

锂的主要下游需求可以分为电池和传统工业,近年来全球锂盐需求增长较快,2015- 2020 年的 CAGR 为 11.94%,其中电池根据应用领域可以分为新能源汽车的动力电池、消费电子和储能电池。

近年来动力电池用锂需求高速增长,占比从 2015 年的 15.90%提升至 2020 年的 37.15%,首度超过传统工业,成为当前锂资源的最大下游需求领域。

碳中和政策叠加购置税免征,我国新能源汽车行业得到高速发展,为锂盐需求增长提供主要动能。

2021 年 1 月我国“双积分政策”正式施行,有效推进了新能源汽车市场的扩大和行业的转型升级。

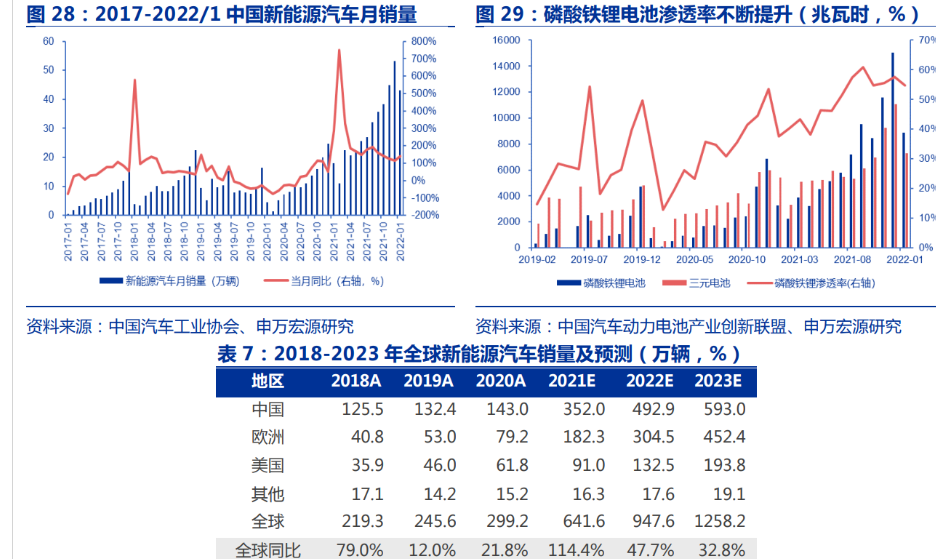

21 年新能源汽车月度销量持续攀升,月度同比均处于 100%以上,全年累计销量为 352 万辆,同比增长 157%。

同时欧洲、美国等地区新能源汽车在环保政策下也呈现高景气态势,即便在 2021 年上半年全球汽车产业饱受缺芯问题困扰的情形下,新能源汽车产销量一直保持高增速,预计 2021-2023 全球新能源汽车销量分别为 642 万辆、948 万辆和 1258 万辆,同比分别增长 114%、48%和 33%。

目前主流的动力电池包括磷酸铁锂(LFP)和三元锂电池,二者原料分别为碳酸锂和氢氧化锂。

其中三元锂电池在能量密度、低温性能和充电效率方面有明显优势,但出于成本、使用寿命和安全性的考虑,同时技术突破也使 LFP 能量密度在不断提高,导致 2021 年磷酸铁锂电池渗透率不断提升,7-12 月已经超过 50%。

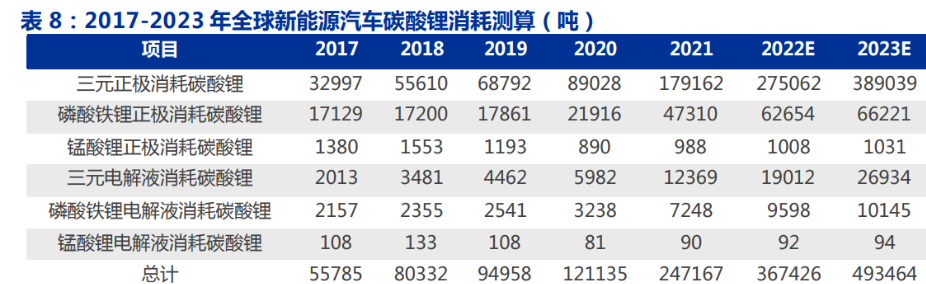

因此在动力电池路径方面,我们认为虽然三元锂电池长期占优,但短期内磷酸铁锂动力电池的需求将保持旺盛,进而导致碳酸锂需求增速高于氢氧化锂,据此对动力电池用锂需求进行测算,预计 2021-2023 全球新能源汽车领域碳酸锂消费量分别为 24.72、 36.74 和 49.35 万吨。

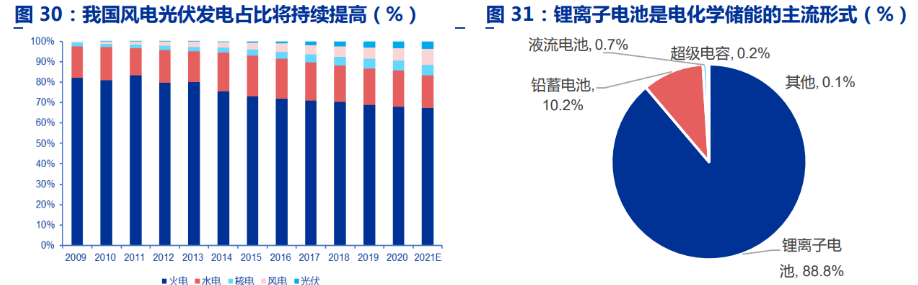

碳中和政策下能源结构转型加速,为了实现 2025 年非化石一次能源占比要达到 25% 的目标,预计风电光伏的高速发展将刺激电力储能需求增长。

目前各地政府陆续出台相应政策并签订“风光储一体化”相关项目,有 20 多个省市提出可再生能源配置储能的要求:湖南、山东、湖北等地为强制配置,山东、甘肃等地为建议配置,比例在 5%-20%之间。截至 2020 年底,中国已投运储能项目累计装机规模 35.6GW,其中抽水蓄能占比约 为 90%,但新增储能中电化学储能未来发展潜力较高。

2020 年中国电化学储能在没有政策强制配储的情况下新增装机量为 1.56 GW,同比增长 145%,其中 89%为锂离子电池。

考虑到磷酸铁锂电池目前商业化应用综合性能较高,其度电成本为 0.62-0.82 元 /kW·h,较抽水蓄能以外的其他方式有明显优势,预计 2021-2025 年全球储能领域锂需求将保持 50-60%的增速。

同时假设消费电子和工业等领域锂需求保持平稳,经测算,预计 2021-2023 年全球锂需求将保持高速增长,未来三年锂需求折合碳酸锂当量分别为 47.5 万吨、62.1 万吨和 77.3 万吨,同比分别增长约 46%、31%和 25%。

进而得出 2021 年全球锂盐缺口为 2.6 万吨,而后随着 2022 年下半年起盐湖放量,供给极度紧张的情况会逐渐得到缓解,但整体仍然维持紧平衡的状态。

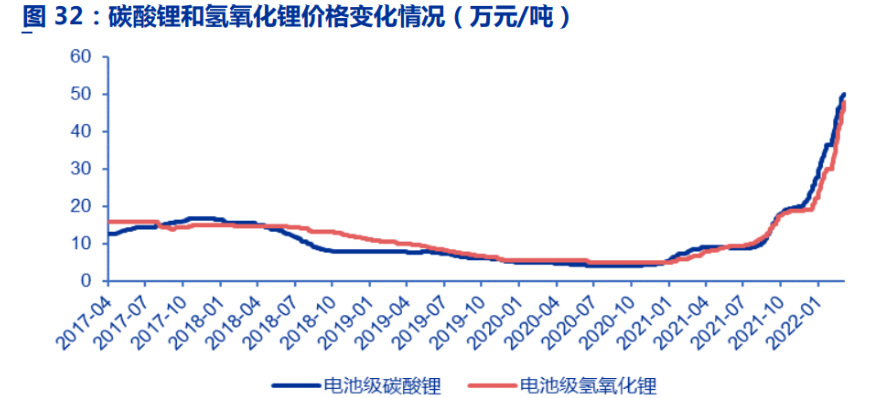

2021 年下半年开始,下游新能源汽车保持高景气,叠加供给增量受限,碳酸锂现货价格持续走高:21 年均价约为 12.15 万元/吨,较 20 年均价 4.41 万元/吨增长 176%;且截至 2022 年 3 月 10 日,电池级碳酸锂价格已经达到 50.1 万元/吨的历史新高。

未来在短期供给不足的情况下,叠加下游景气持续,预计 2022 年上半年碳酸锂的高价位将延续,其后下半年随着盐湖产能放量,价格将开始震荡下行,但全年均价仍可达到 35 万元/吨以上。

3.4 后续项目建设顺利,量价齐升增厚业绩

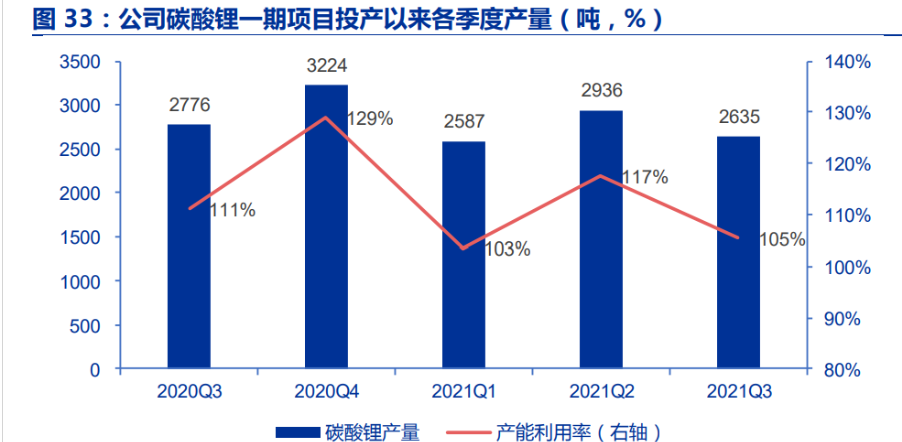

公司碳酸锂一期项目投产以来运行稳定,产能利用率高。目前公司的总碳酸锂年产能为 1 万吨/年,该项目于 2019 年 9 月进入试生产阶段,并于 2020 年二季度末正式投产。一期项目 2020Q3 投产至今,产能利用率始终保持较高水平,平均产能利用率达到 113%。

碳酸锂一期项目的成功经验有利于二期项目的建设和如期投产。

二期项目包括两条 1 万吨/年的隧道窑产线,参考一期项目建设时间,且考虑到二期项目第一条产线的公辅设施可以和一期项目共用,预计两条产线投产时间分别为 22 年一季度末和二季度末。

故公司 2022 年和 2023 年的碳酸锂产能将持续提高,在 2022 年末达到 3 万吨/年,助力公司业绩增长。我们测算下,预计公司 2021-2023 年碳酸锂产量分别为 11008 吨、23170 吨和 33000 吨。

后续根据公司规划,按目前掌握锂矿储量为 5238 万吨原矿计算,且化山矿区勘探范围仅为 20%,保守估计可开采资源量在 1.2 亿吨原矿以上,同时假设生产线合理使用年限为 20 年,推算可得最终公司凭借自有矿山的锂资源储量,碳酸锂年产能可以达到 5 万吨,还有较大增长空间。

永兴材料也通过和其他公司合作的形式,做了进一步的产能扩张规划。

2022 年 1 月,公司和宁德时代签署了《合资经营协议》,合资公司规划建设 600 万吨采矿产能(主要承包宁德的部分矿山运营)、600 万吨选矿产能和 5 万吨碳酸锂产能项目。

此外,公司还与江西钨业签订《合作意向书》,拟成立合资公司建设年产 2 万吨碳酸锂项目。公司碳酸锂产品的下游客户渠道稳定,新增产能销售渠道具有保障。

目前公司的锂云母碳酸锂品质得到下游厂商认可,包括湖北裕能、盟固利、江西东鹏等,并借此成功进入LG、宁德时代、比亚迪、特斯拉等龙头企业的供应体系。

由于当前下游电池厂、正极厂的扩产速度远快于上游资源端的扩产速度,故公司新增产能的市场开拓和产品销售情况均比较乐观。

因此,在当前锂资源供给紧缺、需求旺盛的背景下,后续碳酸锂价格预计保持强势,公司业绩将充分受益行业高景气。

由于公司碳酸锂价格随市场价同向变化,且考虑到纯碱等原料价格变化、外购锂云母矿等因素,预计 2022 年碳酸锂价格和原料成本同时上升,保守假设 2022 年公司碳酸锂全年除税均价约为 30 万/吨的情况下,我们测算全年碳酸锂业务将贡献净利润 36 亿元。

且考虑到公司锂矿自给率较高,盈利弹性较大,一旦新能源汽车等下游需求超预期导致全年锂均价大幅上涨,公司业绩将得到大幅提升。

公司在氢氧化锂生产方面也有长远布局,可以有效降低未来下游技术路径更替带来的不确定性。

目前公司已经可以通过碳酸锂苛化的方法生产氢氧化锂,一步法的研发正在积极进行。即便后续市场氢氧化锂与碳酸锂价格价差恢复,公司也可以根据市场行情及技术研发情况来选择是否生产氢氧化锂,以保持锂盐业务盈利的相对平稳。

此外,永兴材料还积极向下游产业链延展,电池项目或将成为新的增长极。根据公司公告,2GWh/a 超宽温区超长寿命锂离子电池项目一共分两期建设,一期建设规模为 0.2GWh/a,成功后再继续投入二期建设。

该项目锂电池具有较大的工作温度区间(-50℃ ~70℃)和长使用寿命两个优点,定位纯电动大巴、燃料电池汽车的功率模块、低温环境储能等小众领域,将和常规乘用车电池形成差异化竞争。

目前该项目进展顺利,2022 年 投产后,有望成为公司新的业绩增长点。

4. 盈利预测与估值

4.1 主营业务拆分

当前公司不锈钢业务稳定运行,盈利稳中有增;同时碳酸锂二期项目将在 2022 年起逐渐投产,在新能源汽车高景气背景下,锂盐业务的量价齐升将持续增厚公司业绩。

据此,我们对永兴材料 2021-2023 年盈利做出假设:

特钢业务:预计公司 2021-2023 年特钢产品销量分别为 31.41、31.76 和 32.46 万吨,同时受益于产品结构优化,21-23 年钢材价格分别为 1.91、1.95 和 1.98 万元/吨。预计公司 2021-2023 年特钢业务的净利润分别为 4.22、4.69 和 5.03 亿元。

锂盐业务:预期碳酸锂二期项目的两条产线将分别在 2022 年 Q1 和 Q2 正式投产,2022 年碳酸锂总产能将达到 3 万吨。同时参考一期项目产能利用率的情况,预计 2021- 2023 年碳酸锂产量分别为 1.1、2.32 和 3.3 万吨。

考虑到下游需求旺盛,假设产销率为 100%,保守预计 21-23 年公司碳酸锂不含税均价分别为 9.7、29.9 和 22.1 万元/吨。

预计公司 2021-2023 年锂盐业务的净利润分别为 4.67、36.09 和 40.21 亿元。

4.2 盈利预测与估值

考虑到永兴材料主营业务中,特钢业务较为稳定,锂盐业务增长较快,且特钢行业和锂行业市场估值差异较大,因此我们采用分部估值法,从特钢和锂盐两个业务板块来考虑公司价值。

特钢业务:我们预计公司 2021-2023 年该业务可实现归母净利润约 4.22、4.69 和 5.03 亿元。由于公司特钢业务主要是高端不锈钢线棒材,可比公司选取类似的不锈钢特钢行业公司久立特材、甬金股份和中信特钢,三者 21-23 年平均 PE 约为 17 倍、14 倍和 11 倍,我们给予公司 22 年特钢业务 14 倍 PE 估值,对应公司特钢业务 22 年市值约为 63.93 亿元。

锂盐业务:我们保守预计公司 2021-2023 年该业务可实现归母净利润约为 4.67、36.09 和 40.21 亿元,21-23 年 A 股主要锂盐生产公司平均 PE 约为 43 倍、18 倍和 14 倍。我们给予公司 22 年锂盐业务 18 倍 PE 估值,对应公司锂盐业务 22 年市值约为 645.25 亿元。

综合两部分的业务,我们测算出公司 2022 年目标市值约为 709 亿元,较当前市值 492 亿元还有 44%左右的上涨空间。考虑到公司锂盐板块具备高弹性属性,22 年高锂价背景下新增产能将持续增厚业绩

5. 风险提示

1):若碳酸锂二期项目建设进度偏慢,后续碳酸锂产能释放进展不及预期,将影响到碳酸锂产销量,考虑到 22 年碳酸锂板块盈利占比已经超过特钢板块,销量的下降会导致公司盈利明显下降;

2):下游新能源汽车是碳酸锂最大的需求领域,若其景气度下降导致需求回落,将大幅影响锂盐需求,进而造成后续锂价下跌,而公司盈利对锂价较为敏感,锂价低于预期将造成公司业绩下降的风险。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号