-

工业智能化和工业软件行业之中控技术研究报告

老范说评 / 2022-03-15 10:23 发布

1.工业巨头的成长,离不开时代的红利

1.1 海外巨头伴随欧美工业化成长,中国工业软件产业出现时代红利

从工业 1.0 到工业 4.0,智能化程度的提升和工业软件体系的成熟提供了工业巨头成长 的沃土。世界工业化进程自 18 世纪末开始,主要分为四个阶段:

1)18 世纪末蒸汽机的出现带来了工业 1.0 时代,即机械化;

2)20 世纪初,电力的发展驱动工业向电气化时代发展;

3)以计算机为代表的现代科技的发明与应用带来了工业 3.0 时代,数字化使得制造过程 自动化控制程度进一步大幅提升;

4)21 世纪以来,工业逐渐进入 4.0,即智能化时代,大数据、物联网、AI 等技术使得 企业逐步实现智能化生产。

世界范围内,工业智能化工具和软件的萌芽时间地点与工业数字化转型基本同步发生, 欧美工业巨头开始利用当时最先进的数字化技术手段改造生产流程,工业软件诞生,并 且在不断的应用迭代中自我完善,通过几十年的深耕造就了今天的成熟工业软件体系。 这些巨头既是欧美工业化进程的推动者,也是亲历人、受益方。

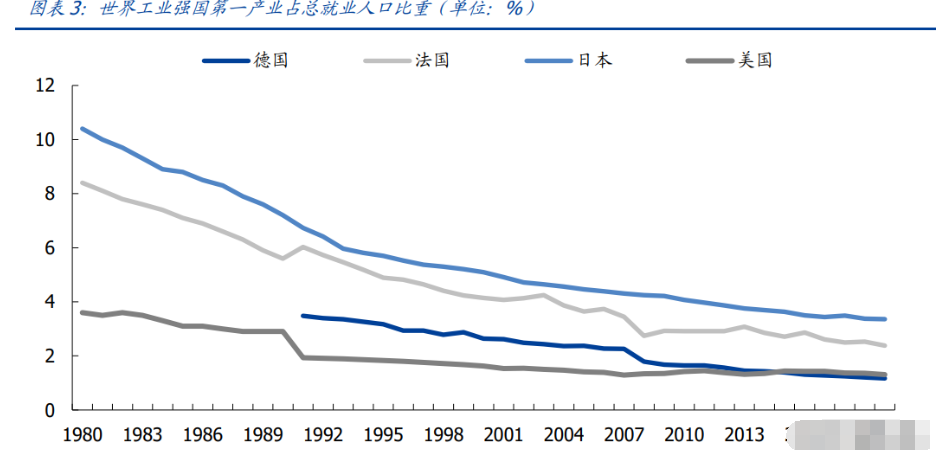

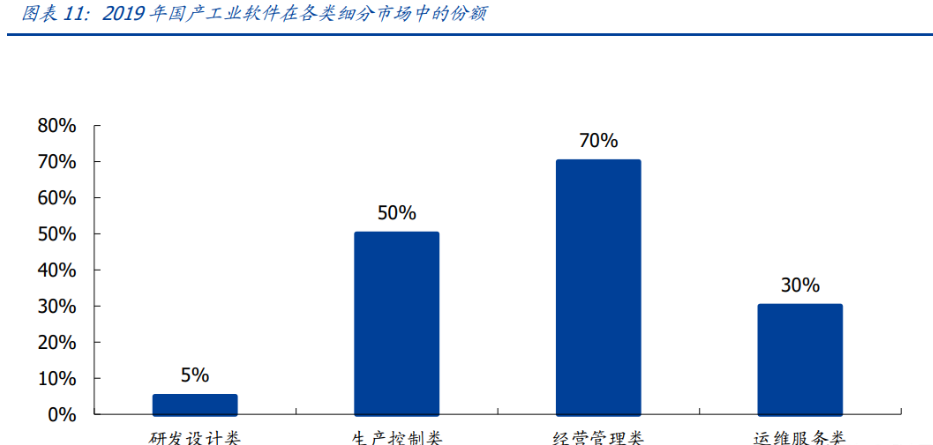

工业软件产业萌芽时,欧美发达国家已经进入工业化后期,工业化趋于成熟,具备深耕 多年的 know-how 积累。第一产业就业人口占比可以作为判断一个国家的工业化水平 的重要指标,已经完成工业化的国家的这一指标一般在 20%以下,而美国、德国、法国 等工业强国早在 20 世纪 80 年代这一比例就已经低于 10%,进入了工业化后期,具备深 耕多年的行业 know-how 积累。

人口增速放缓叠加人力成本高企,推动欧美国家通过数字化降本增效。自 1960 年以来, 美国、德国、法国等欧美工业强国人口增速下行,增速常年处于 2%以下。人口增速的 放缓使得劳动力稀缺,人力成本不断上行,美、德、法等国调整后的国民净人均收入自 1970 年代以来不断上行,使得西方工业迫切需要降本增效,以数字化手段代替人力。

上世纪 90 年代欧洲、美国工业增加值分别占全球工业增加值 20%以上,恰好也是以 达索为代表的工业软件龙头企业增长最快的时期。上世纪 90 年代至 2005 年之前,欧洲 与美国工业增加值的全球占比都维持在 20%以上,是世界最强的工业力量,此后随着中 国工业的快速成长,使得发达国家的占比逐步下降,到 2019 年分别下降至 15%左右。 与之相对应的,世界其他地区工业能力欠发达、工业支付能力有限,带来了工业软件行 业增速的同起同落。以达索为例,1990-1995 年是达索可追溯的历史数据中营收同比增 速最高的年份,此后增速震荡下行,反应了下游欧美工业的景气度回落,以及工业软件 产业趋于成熟的态势。

中国工业化进程提速在即,工业智能化和工业软件行业出现时代红利。2020 年中国第一 产业就业人口占比下降至 24%,已临近工业化中期,工业增加值的全球占比也达到 26%, 占到全球举足轻重的地位。人口红利逐步褪去,人力成本已上升至欧美 80 年代水平, 对标欧美来看已经到达了对工业软件需求迫切增长的拐点,需要采取数字化手段降本增 效。在这样的背景下,工业软件有望乘时代红利而腾飞。

政策高频度支持,中国工业软件跟上世界脚步存在迫切性。1)工业 4.0 是全球制造业的 新方向。在提出工业 4.0 概念的 21 世纪 10 年代,发达国家早就捕捉到智能制造的新优 势——降低生产成本、实现规模经济、提高生产效率——美国、德国、英国、法国、日 本、韩国都相继推出工业 4.0 相关发展计划,以应对全球经济大竞争时代。2)与海外相 对应的,自国内 2015 年国务院发布《中国制造 2025》以来,工业互联网和工业软件的 相关扶持政策每年从未缺席。政策主要强调从三个方面推进工业软件的发展:第一,要 研究工业软件的关键技术,加快工业软件的研发和产业化;第二,加快发展工业互联网 以及推进两化融合(工业化和信息化的融合);第三,培育建设一批特色化示范性软件学 院,探索具有中国特色的软件人才产教融合培养。

1.2 达索系统:见证欧洲工业化,并购+自主创新打开成长天花板

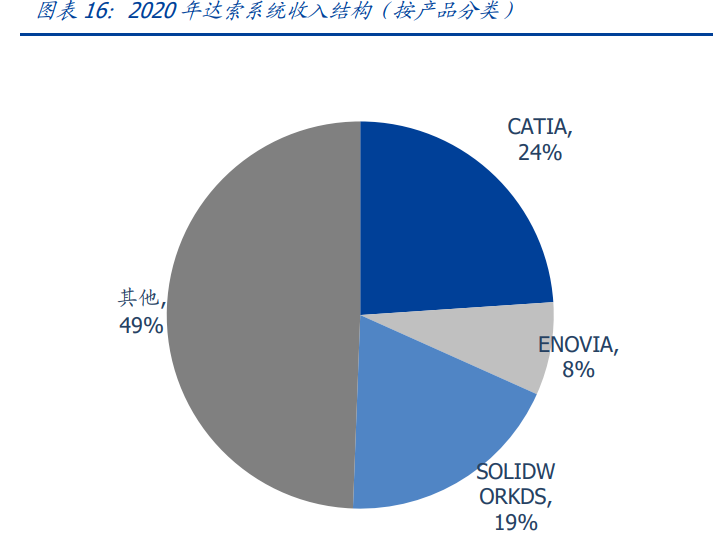

以点带面,持续扩张,占据全球 CAD、PLM 领域龙头地位。达索成立于 1981 年,是全 世界最早进行 3D 建模软件开发的企业之一,初创团队最初是达索航空内部一个小型工 程师团队,该团队为了缩减风洞测试周期时间而开发了 3D 建模软件 CATIA。1981 年, 该团队从达索航空剥离,成立了达索系统,CATIA 也从一款达索航空内部软件成为了一 款商业化软件,并从此成为世界 3D 建模软件领域的奠基者。1999 年起,业务领域从单 纯的 3D 建模设计扩张到产品全流程管理(PLM),开始涉足仿真、智能信息、社交协作 等领域,形成在研发设计领域完整的产品布局。经历四十余年深耕,2020 年达索系统营 收已高达 44.52 亿欧元,规模庞大;2019 年在世界 CAD 和 PLM 领域的市占率分别达到 20%(世界第二)及 16%(世界第二),客户遍布汽车、航空航天、工业设备、生命健 康等各个行业领域,不乏空客、丰田、捷豹、ABB 等世界工业巨头,成为欧洲工业化进 程中成长起来的超级工业软件巨头。

目前,在这一平台化构架上,公司一共有四大业务板块:

3D 计算机辅助设计(CAD),包括 CATIA、Solidworks、GEOVIA、BIOVIA。

仿真(CAE),包括 SIMULIA、DELMIA、3DVIA。

智能信息:包括 EXALEAD、NETVIBES、MEDIDATA。

社交协作,包括 3DEXCITE、CENTRICPLM、ENOVIA。

经济周期叠加产品迭代周期,达索收入增速呈现周期性波动。自 1996 年上市以来,公 司年增速大体维持在 10%-30%之间,最高时也不超过 44%,难以用“爆发”二字描述 其增速,且呈现出一定的周期性波动特点。

宏观环境波动影响:工业软件企业的收入很大程度上取决于工业制造业企业的 IT 支出,与整体经济环境息息相关,从历史上来看,而达索每 4-6 年就会出现一次收 入增速的低谷,2009 年由于全球金融危机的影响,公司增速首次告负。跳出宏观环 境谈单个工业巨头的发展是不客观的。

工业软件需要 know-how 的持续积累,版本迭代、创新突破不是一帆风顺的,强 研发投入不断拓宽护城河。达索的产品每 5-8 年就会出现一次大的构架更新,在公 司向平台化战略转变后,3DExperience 平台每 1-2 年迭代一个新的版本。除了 08-09 年特殊情况外,每次大的构架更新后的第二年,公司收入增速都有所上升,而近年 来 3DExperience 平台的迭代使得公司增速维持在了一个较为平稳的水平。(报告来源:未来智库)

2.不止是 DCS:如何看待中控技术的长期发展

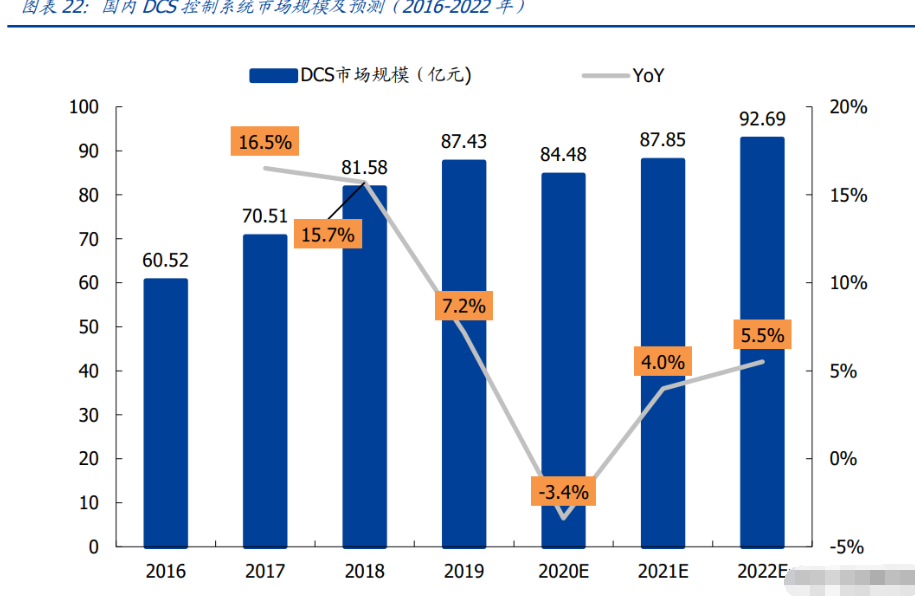

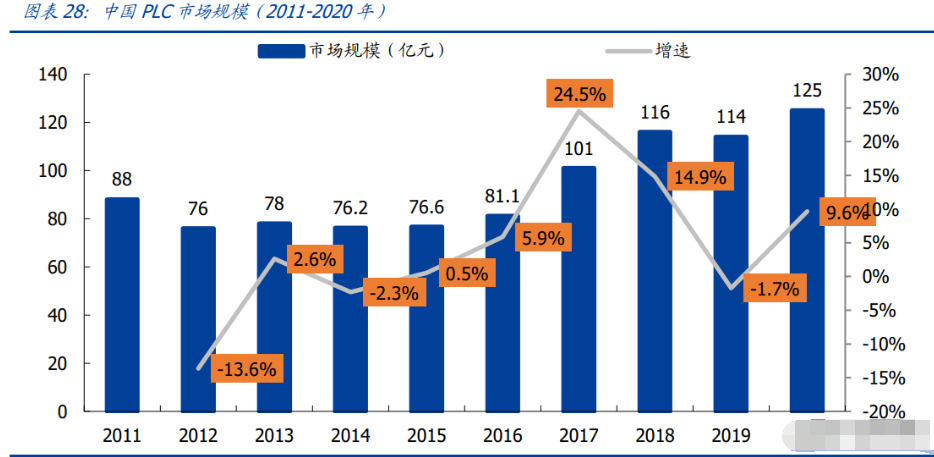

公司过往业绩增速与 DCS 行业增速相关性较低,不能简单以 DCS 概括中控的业务。 2017-2020 年间,DCS 行业整体增速持续下行,虽然公司 DCS 业务增速与 DCS 整体市 场增速存在一定的相关性(不过公司 DCS 业务增速远高于市场增速),但公司整体营收 增速与DCS行业增速实际上相关度较低,在2017-2020年间并未呈现出明显的正相关性。 我们认为,无论是基于历史还是放眼未来,对中控技术的长期发展判断都不能简单基于 DCS 行业的蛋糕大小及增速, 而 应 着眼于 SIS/PLC/ 网络化混合控制系统 /FGS/SCADA 等多品类扩张及高端化、仪表阀门市场的高价值量攫取、各单品市占率 的提升潜力、工业 3.0+4.0 的综合解决方案输出带来的广阔市场空间以及深厚 Know-how 带来的强客户粘性下的单个订单规模扩张潜力,以及解决方案加速输出所 带来的未来工业软件蓬勃发展的土壤。

2.1 以 DCS 单点能力带动公司的整体解决方案输出,锻造智能工厂

从工业 3.0 到工业 4.0,从单一控制系统到解决方案,公司工业全流程布局做大蛋糕, 赋能下游智能化转型。1)根据公司创始人褚健在《每日经济新闻》中的采访,将仍旧 需要人工去现场开阀门、看仪表、看温度压力的模式称为工业 2.0,可以在中控室计算 机上看到所有现场数据称为工业 3.0,将工业流程整体的智能化升级称为工业 4.0(类似 于功能手机到智能手机的升级)。2)随着信息化、自动化等关键技术的发展,第四次工 业革命已进入实质性变化阶段。精细化工、制药和各种消费品生产行业的产业升级步伐 不断加快,如何向“智能工厂”转型升级,提升核心竞争力,逐步成为众多制造型企业 的迫切需求。仅依靠传统的自动化控制系统已无法满足需求。中控围绕“安全、环保、 提质、降本、增效”的智能工厂五大目标和客户核心需求,为用户提供了整体解决方案, 覆盖炼油石化、精细化工、油气、煤化工等多个工业领域。除了 DCS 之外,公司的解 决方案包含了更多自主可控的自动化软硬件产品(工业软件、自动化仪表等),覆盖工 厂从检测执行、控制、操作,到运营、决策流程各层面的数字化建设,赋能用户实现全 流程智能化。

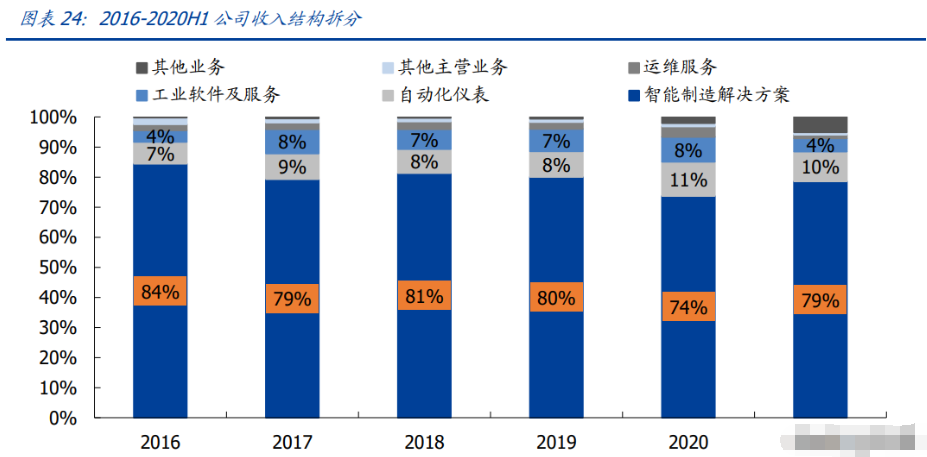

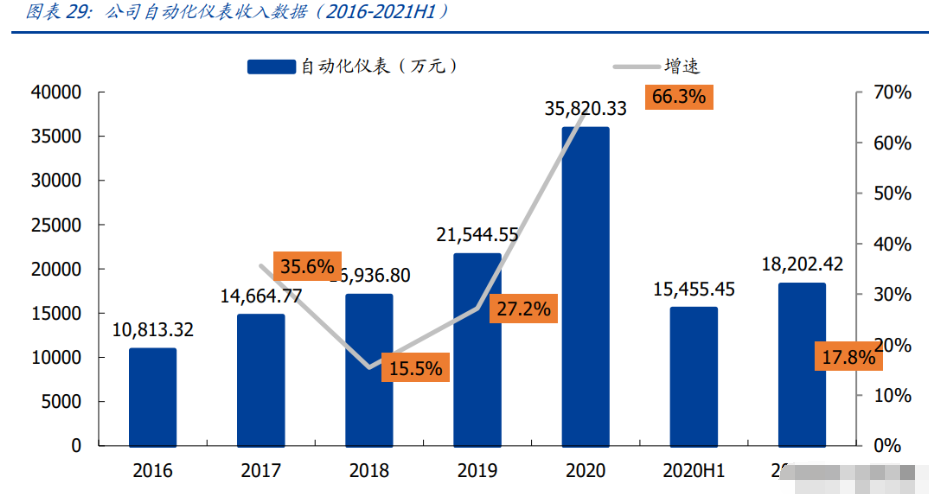

来自自动化仪表与工业软件的收入占比持续提升,收入结构持续优化。公司产品线:1) 控制系统产品方面从 DCS 向 SIS、PLC、SCADA 等品类扩张;2)自动化仪表产品包括压 力仪表、流量/温度仪表、安全栅/隔离器、浪涌保护器、工具类仪表、无纸记录仪、 过程控制器、变频器、智能数据网关、分析仪器、各类控制阀等;3)工业软件包括安全 管理、生产管控、能源管理、供应链管理、资产管理软件等。从 2016 年至 2020 年,公 司自动化仪表与工业软件带来的收入占比从 11%上升至 20%,而与此同时 DCS 收入从 84%下降至 74%,公司产品矩阵的扩张带来收入结构持续优化。

SIS 市场增长平稳,中控已成国内行业第二,市场份额距离第一名仅差 2 个 pct。2019 年度国内 SIS 市 场规模为 3.2 亿美元,连续第三年取得两位数增长。化工、炼化石化及油气为 SIS 主要 下游应用市场,市场份额合计占比超过 80%。根据 ARC 预测,SIS 市场整体规模在 2019-2024 年间以 8.3%的年均复合增长率快速增长,预计 2024 年市场规模将达 4.77 亿美元。根据 ARC 统计,2019 年度,公司核心产品安全仪表系统(SIS)国内市场占有 率 24.5%,排名第二,相较排名第一的康吉森(同时也是施耐德的国内分销商)只差约 2 个 pct。

多品类同时出击,不断实现“零”的突破。2021 年 2 月,根据浙江省仪器仪表行业协会 公布信息,中控技术在与国内外一流企业的同台竞争中,成功中标中海油流花 11-1/4-1 油田二次开发项目中控系统(FPSO+平台),该项目包括 PCS、ESD、FGS 三套系统,标 志着中控技术大型 DCS 控制系统、SIS 安全仪表系统(安全等级达到 SIL3)真正进入了 FPSO(Floating Production Storage and Offloading,即海上浮式生产储卸油装置)领域, 填补了国产产品在该领域的空白,实现“零”的突破。

2.2 仪表业务有望逐步中高端化,标杆客户认可将进一步提振市场认知度

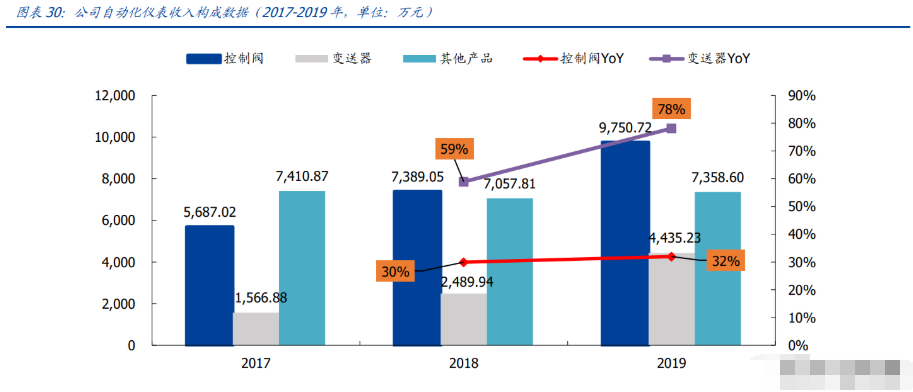

自动化仪表业务快速增长,有力提升公司智能解决方案整体化能力。工业自动化仪器仪 表被运用于工业生产的信息采集、传送和控制执行,被誉为“工业信息机器”和“工业 IT”,其性能的评价维度包括精度、变差、灵敏度&灵敏限、线性度、反应时间、抗腐蚀 性等等,性能带有明显的工匠技艺属性,制造工艺需要长期钻研和沉淀积累。同时,自 动化仪表的安全、稳定、可靠运转对整个项目产线的正常运行起到了非常关键的作用。 2017-2019 年间,公司控制阀与变送器收入增速分别达到 30%/50%以上,高速成长。 掌握自动化仪表的制造工艺和产品研发,将有力提升公司的智能制造解决方案的整体性 能。此外,我们认为,“仪表”二字并非低端产品的代名词,高端精密仪表阀门售价甚 至可以突破百万元,未来随着公司仪表产品线的逐步中高端化(目前以中低端走量为主 要战略),有望为公司的长期发展和市场认知带来更强的提振。

自动化仪表产品续突破中石化、中石油、中海油等超大型客户,标志着公司仪表产品已 得到头部客户认可,未来有望带来客户覆盖面的扩张,推动板块收入加速增长。

2.3 5S 服务站点是“哨兵”,提升客户粘性,整合产业资源,加速产品迭代

公司 5S 服务站打通园区客户服务的“最后一公里”,能够通过深入服务快速触达客户需 求,增加客户粘性,快速获得 know-how,加速产品迭代,形成良性循环。在各个化 工园区开设 5S 店有利于公司提高运维服务质量,接触到更多新客户,园区内的客户的 需求往往具有一定的共性,有助于扩大公司潜在客户群。同时,以 5S 店为媒介,公司 可以加深对园区内各化工企业的了解,得到客户最直接的反馈,积累行业 Know-how, 为各企业提供更有针对性的产品组合和服务,精准深度挖掘用户不同阶段、不同程度的 需求。

5S 店已上线超百家,覆盖全国六个大区,服务网络持续扩张、不断完善。公司拥有较 为完善的营销网络和服务体系,加快打造 PlantMate®高端服务运营品牌,在全国主要化 工园区打造 5S 自动化管家店,截至 2021 年 5 月已正式运营 104 家 5S 店,覆盖全国的 西北、东北、华中、华东、华南、西南六个大区,以总部赋能、一线作战的运营管理模 式,构建完善的营销网络和服务体系。

浓缩为一句话,我们认为不能简单的以 5S 服务/S2B 平台的业务毛利率的高低作为其 战略价值大小的判断。

2.4 流程工业的软件走高端、定制路线,不应苛求短期收入占比快速提升

“软件决定高度,硬件决定基础”。工业下游行业众多、工艺众多、设备多样繁冗,为了 满足不同工厂和项目的需求,与硬件匹配的软件需量身定制。我们举两个行业场景为例:

油田数字化改造:数字化油田的整体改造涵盖油田全线,首先通过一个独立的控制 器+通讯模块完成对井口自动化控制系统的改造,采集的数据通过工业有线/无线网 络传送到作业区监控室及油田公司的上层调控中心。而针对不同井口的各类抽油机, 需要内建不同的运行与故障模型,以完成对油井的监控;同时,考虑到不同的井下、 井上作业环境,数据通信方式也需要进行一定改造。

乙烯生产:需要用到裂解系统,其能耗大约占据整个装置能耗的 70%-80%。裂解 炉在炉型上可分为 CBL 裂解炉(自主研发)、SRT 型裂解炉、USC 型裂解炉、KTI GK 裂解炉、毫秒裂解炉、Pyrocrack 型裂解炉。比如其中的 SRT 型裂解炉(美国 鲁姆斯 Lummus 公司于 1963 年开发),炉型不断改进从而进一步缩短停留时间,改 善裂解选择性,提高乙烯的收率,对不同的裂解原料有较大的灵活性。这里面的加 热炉 BMS(Burner Management System,燃烧器管理系统)控制算法需要与设备、 工业深度绑定,才能提升裂解炉的热效率。

工业控制软件的落地还涉及长期应用鲁棒性的问题。比如我们常说的 APC(先进制程控 制)软件,可能对某个装置比较适用,但是未必完美。因为 APC 基于模型的 MPC 预测 控制比较常用,不过这些控制策略往往约束条件的维度并不充分,如果原油产地变化、 气候变化、生产负荷变化、阀门泄露、冷却水温度变化等,都可能影响 APC 算法的可用 性。同时,APC 软件能否发挥价值,还需要企业的技术团队懂工艺、机理、控制和算法 方可驾驭好(这一点并不容易),长期不断调优。所以,这也从一个角度回答了市场关于 APC/RTO 等工业软件“叫好不叫卖”的疑问。

此外,海外巨头发展历史长,在前述环节中与各类反应器、催化剂、工艺流程专利商形 成了较多合作体,形成了工艺流程的专利包+控制系统+软件的整体输出模式,构筑了较 高的竞争壁垒,中控技术这种国产工业脊梁还需更多的时间和项目机会打磨产品(各类 首台套项目就是巨大的突破),输出更多的解决方案等硬件产品(作为未来工业软件输出的肥沃土壤),积累更深的行业 know-how(往往还需要客户企业的技术人员配合联合实 施,才能达到真正的效果)。所以,我们认为,前面所讨论的流程工业行业的工业软件 商业本质决定了其下游需求呈现碎片化、非标准化程度较高,商业模式上需要走高端、 专业、定制路线。因此,虽然工业软件赛道的长期空间巨大,但短期内不应过于苛求公 司的工业软件板块收入占比快速提升。(报告来源:未来智库)

3. 如何理解中控技术的估值?

海外可比工业软件巨头 PEG 显著大于 1。我们梳 理了海外可比工业软件巨头,如达索、西门子、CADENCE、罗克韦尔、PTC 的数据,发 现尽管这些公司 2021 年营收增速仅在 10%-20%左右,2017-2021 年利润 CAGR 有高有 低,由于它们经历了数十年深耕已建立起极高的技术壁垒与稳固的市场地位,(仅PTC低于1,不过PTC在2017年利润基数极低)。

从控制系统到整体解决方案,产品硬件性能和行业 know-how 结合进一步提升客户粘 性,极高的产业壁垒和赛道当前的高景气度有望带来公司的中枢上行。

公司业务已经从单一控制系统走向整体解决方案。公司当前的解决方案已经覆盖炼 油石化、精细化工、煤化工、油气、电力、冶金、造纸、建材、医药、食品饮料、 核电、船舶及海工装备等各行各业,能够为客户提供更完整的、结合行业 know-how 的解决方案,在提高客单价的同时也进一步提升了用户粘性,下游细分赛道的拓展 将不断打开公司的长期成长天花板。

产品性能的提升、行业 know-how 的积累以及 5S 服务站点带来的客户粘性和产 品迭代加速,将进一步巩固竞争壁垒,拓宽护城河。公司已连续多年入选工信部智 能制造系统解决方案供应商和示范企业,先后承担了大宗原料药及医药中间体智能 制造新模式项目、石化智能工厂试点示范项目、百万吨级烯烃智能制造新模式应用 项目、高端炼化一体化智能制造新模式项目、绿色化工新材料产业链智能制造新模 式项目等工信部智能制造项目,为流程工业智能制造技术的全面推广应用奠定了基 础。2021 年上半年,公司加快实施了中石油广东石化 2000 万吨炼油、260 万吨芳 烃、120 万吨乙烯炼化一体化智能工厂、山东神驰化工集团智能工厂等项目,打造 多个石化行业示范型智能工厂;中控云化 PLC 控制系统在中煤集团智慧电厂开展试 点应用;自主研发连续重整装置实时优化(RTO)项目在宁波大榭石化成功验收; 此外,我们在全文也阐述了公司的 5S 服务站点的战略意义。

4. 盈利预测与投资分析

根据公司各项业务属性,我们对公司未来两年盈利预测如下:

1)智能制造解决方案业务:考虑到公司当前从单一 DCS 向整体解决方案转型的趋势, 我们预计 2021/22/23 年收入同比增速分别为 45%/33%/30%。

2)自动化仪表:我们预计该业务 22、23 年存在一定加速, 2021/22/23 年收入同比增 速分别为 20%/25%/25%。

3)工业软件及服务:该业务未来将处于高速增长阶段,我们预计 2021/22/23 年收入同 比增速分别为 5%/50%/50%。

4)运维服务:我们预计 2021/22/23 年收入同比增速分别为 10%/30%/25%。

5)其他主营业务:我们预计 2021/22/23 年收入同比增速分别为 20%/20%/20%。

6)其他业务:主要指 5S 店业务,预计未来将处于高速增长阶段,而当前基数较小,故 我们预计 2021/22/23 年收入同比增速分别为 500%/50%/50%。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号