-

新洁能的管理水平和回报水平高吗?

老范说评 / 2022-02-11 10:47 发布

摘要:新洁能从发行市值15.11亿元到227.4亿元,2年增长15.05倍。2016年-2021年前三季度,所有者权益由1.7亿元增至14.29亿元,负债率从40.99%降至16.35%,流动负债率从100%降至94.62%;净资产收益率23.59%、19.86%、34.27%、18.8%、16.1%,最高年份2018年34.27%相比最低年份2020年16.1%相差18.17%,销售净利率领先于韦尔股份和台基股份,公司从成立开始未形成任何商誉。1个完整财务年度分红1次,累计分红率30.22%,高于可比公司韦尔股份的12.67%,低于台基股份的130.42%。

市值:发行市值、最高市值、当前市值,与韦尔股份、台基股份比较

新洁能2020年09月28日上市发行市值15.11亿元,最高市值323.03亿元出现在2021年11月24日,当前市值(2022年1月14日)227.4亿元。

可比公司韦尔股份【1】市值2426.19亿元,台基股份【2】市值53.6亿元。

资产账:总资产、所有者权益、ROE,商誉

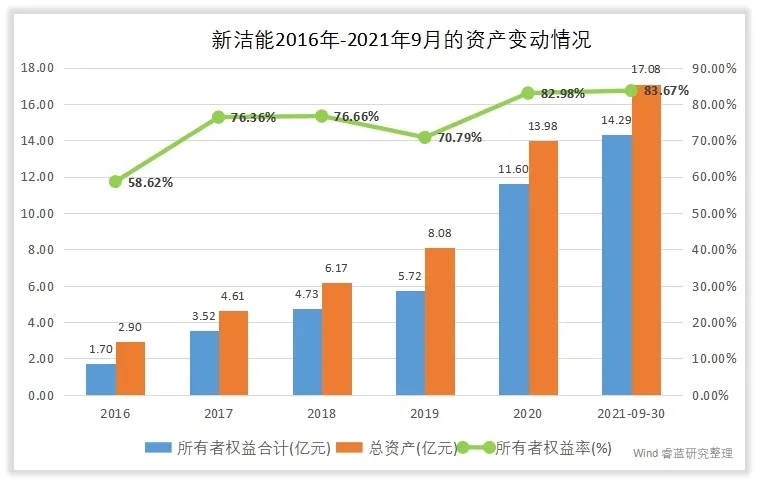

一、总资产及所有者权益:

总资产【3】从2016年2.9亿元增长到2021年前三季度17.08亿元,所有者权益从2016年1.7亿元增长到2021年前三季度14.29亿元,所有者权益率【4】从2016年58.62%上升至2021年前三季度83.67%。

二、商誉:

新洁能从2013年成立开始未形成过商誉【5】。

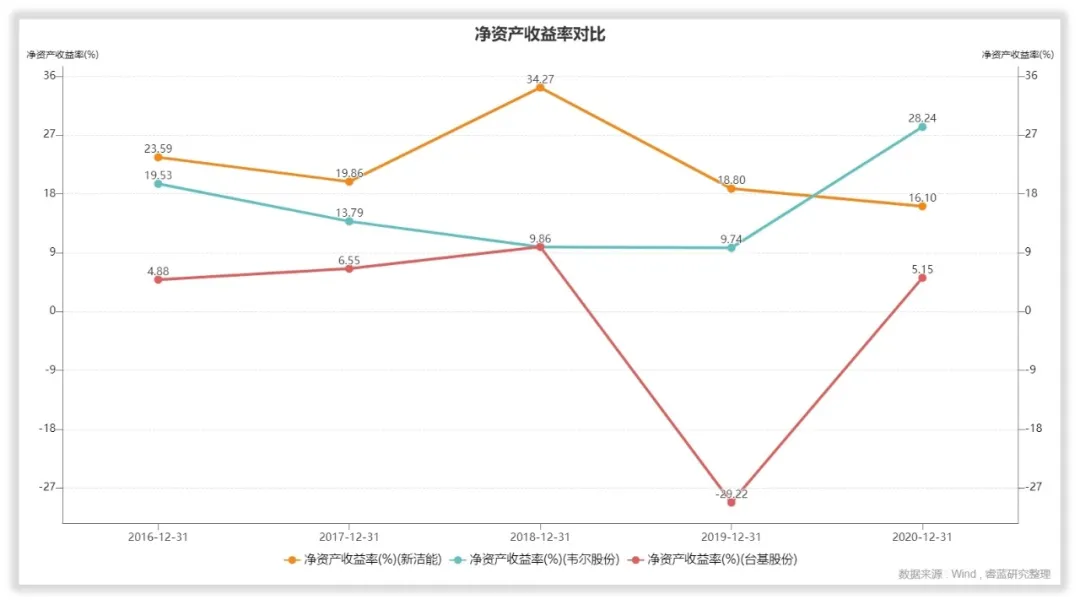

三、净资产收益率(ROE):

新洁能2016年-2020年净资产收益率【6】23.59%、19.86%、34.27%、18.8%、16.1%,最高值34.27%出现在2018年,最低值16.1%出现在2020年。

为更好理解新洁能所处行业地位及股东回报高低,通过可比公司净资产收益率比较,2020年从高到低依次是韦尔股份28.24%、新洁能16.1%、台基股份5.15%。

比较结论是,新洁能2020年落后于韦尔股份,但长周期处于领先水平且净资产收益率稳定。

决定ROE三因素是杠杆系数【7】、资产周转率【8】、销售净利率【9】,2020年这三家企业穿透对比如下:

杠杆系数依次是:韦尔股份2.09、新洁能1.27、台基股份1.26;

资产周转率依次是:韦尔股份0.99、新洁能0.87、台基股份0.49;

销售净利率依次是:新洁能14.59%、韦尔股份13.65%、台基股份8.31%。

新洁能净资产收益率排在第二位,公司拥有同行中最高的销售净利率,使用的财务杠杆也远低于韦尔股份,仅在资产周转率方面逊色于韦尔股份。

负债:负债率、流动负债率、应付账款及应付票据、流/速动比率

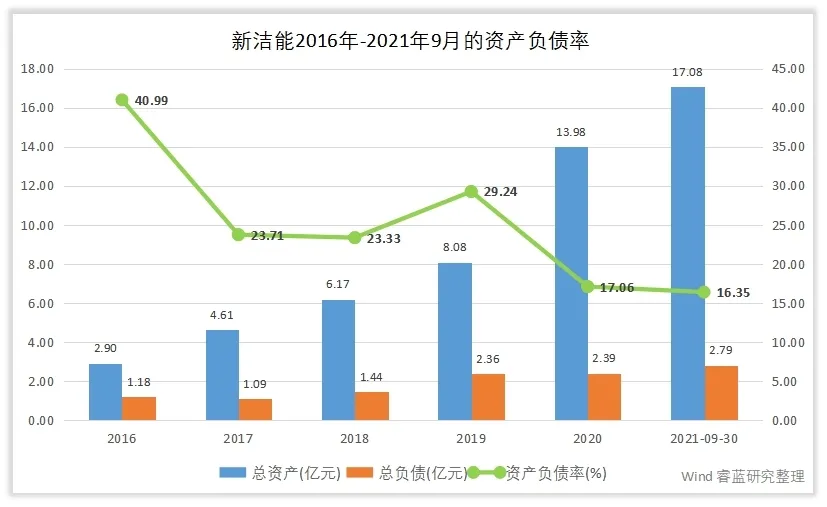

一、负债率:

总负债从2016年1.18亿元增长到2021年9月2.79亿元,负债率从2016年40.99下降至2021年前三季度16.35%。

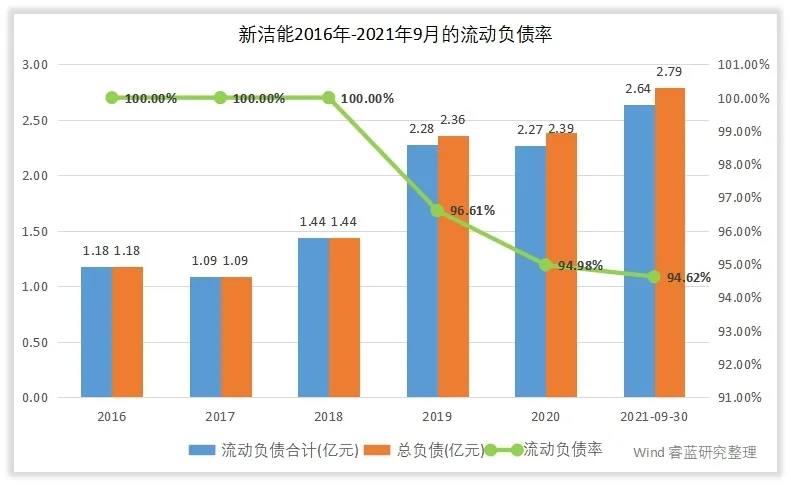

流动负债率:

新洁能流动负债【10】由应付账款及应付票据构成,流动负债从2016年1.18亿元增长到2021年前三季度2.64亿元,占总负债比率从2016年100%下降到2021年前三季度94.62%。

2021年第三季度,流动负债由应付账款1.38亿元、应付票据0.9亿元构成。

三、流动比率和速动比率:

新洁能流动比率【12】和速动比率【13】从2016年2.36和1.96上升至2017年3.99和3.5,随后下降至2019年的3.05和2.44,最后上升至2020年的5.47和4.99,流动比率维持,2.3-5.5之间,速动比率维持在1.9-5之间。

2020年流动比率5.47与2019年3.03相比有大幅提升,原因是首次公开发行股票募集资金4.49亿元所致。2016年-2020年流动比率均大于2说明流动资产可以2倍覆盖流动负债。

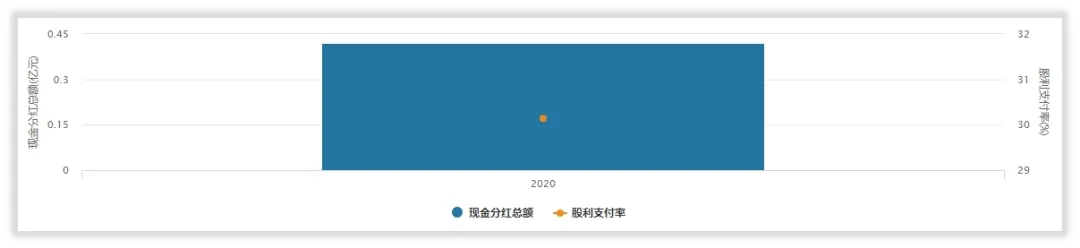

分红:分红1次0.42亿元,分红率30.22%

新洁能上市2年分红1次,至2020年累计利润1.39亿元,分红0.42亿元,分红率30.22%,高于可比公司韦尔股份分红率12.67%,低于台基股份130.42%。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号