-

洋河股份研究报告:产品生命周期重塑,大船扬帆起航

老范说评 / 2022-01-18 14:25 发布

1 苏酒领头羊,风雨前行

1.1 名酒底蕴,源远流长

“三沟一河”是名扬天下的江淮派(苏、鲁、皖、豫)浓香型白酒的卓越代表,2010-2011 年公司完成对双沟酒业的收购,现有“洋河”、“双沟”两大品牌。洋河酿酒,始于汉代,兴于隋 唐,隆盛于明清,曾入选清朝皇室贡酒,素有“福泉酒海清香美,味占江南第一家”的美誉。双 沟因“下草湾人”、“醉猿化石”的发现,被誉为“中国最具天然酿酒环境与自然酒起源的地方“。

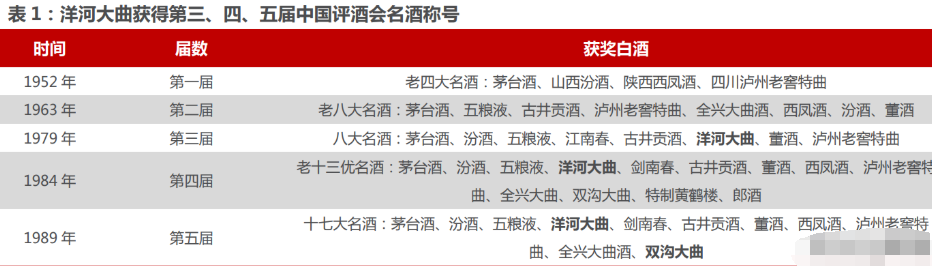

洋河大曲起源于隋唐,隆盛于明清,距今已有 1300 多年的历史。1979 年 8 月,第三届评 酒会首次采用科学严格的密码品评,成为中国白酒品评史的一个里程碑。会上,洋河大曲以“甜、 绵、软、净、香”的独特风格荣膺“中国名酒”称号,跻身中国八大名酒之列,此后蝉联第四、 五届国家名酒。

双沟酒业始创于 1732 年(清雍正十年)距今已有近 300 年的历史,1989 年全国第五届评 酒会上,53°双沟大曲、39°双沟特液、46°双沟大曲被评为国家名酒,荣获金质奖章;33°双沟特 液获得国家优质酒称号,获得银质奖章。

1.2 蓝色铸就经典,洋河领跑苏酒

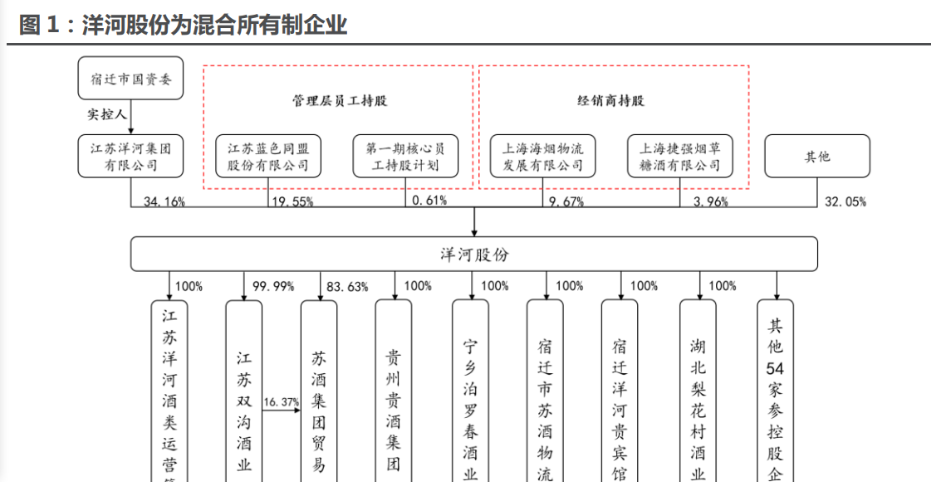

洋河集团前身为江苏洋河酒厂,始建于 1949 年 7 月,1997 年整体改制为洋河集团,2002 年,由洋河集团作为主要发起人,联合上海海烟、综艺投资、上海捷强、江苏高投等 6 家法人和 杨廷洞、张雨柏等 14 为自然人,发起设立了洋河股份有限公司。2006 年,股份公司进行改制, 由管理层控制的蓝天贸易和蓝海贸易(2016 年由蓝色同盟吸收合并)通过定增入股,实现管理 层持股,并于 2009 年成功上市。

上市之后,2010-2011 年,公司先后分三次,总计以 17.12 亿全资收购双沟酒业,2016 年 公司收购贵州贵酒,2017 年公司收购厚工坊迎宾酒业,成为了行业内拥有两大“中国名酒”、两 个“中华老字号”、六枚中国驰名商标、两个国家 4A 级景区、两处国家工业遗产和一个全国重点 文物保护单位的企业。

公司下辖洋河、双沟、泗阳、贵酒、梨花村五大酿酒生产基地和苏酒集团贸易股份有限公司, 截至 2020 年底,拥有设计产能 319,585 吨,存储老酒 609,147 吨,产能、储酒规模全行业第 一。2020 年公司营收、利润规模位列酒行业全国第三,苏酒第一。

公司专注主业,白酒业务占比超 95%,产品主要有蓝色经典(海之蓝、天之蓝、梦之蓝)系 列、珍宝坊、洋河大曲、双沟大曲等,其中蓝色经典系列目前营收占比超 80%。

公司产品以浓香型白酒为主,2016 年收购贵州贵酒后,亦布局酱酒产品;价格上覆盖百元 以下至千元价格带,基本实现全价格带覆盖。近几年来,公司也不断推动产品换代升级,2019 年 推出梦 6+,2020 年推出梦之蓝·水晶版,2021 年对天之蓝、双沟珍宝坊、苏酒等换新升级,保 持产品生命力。

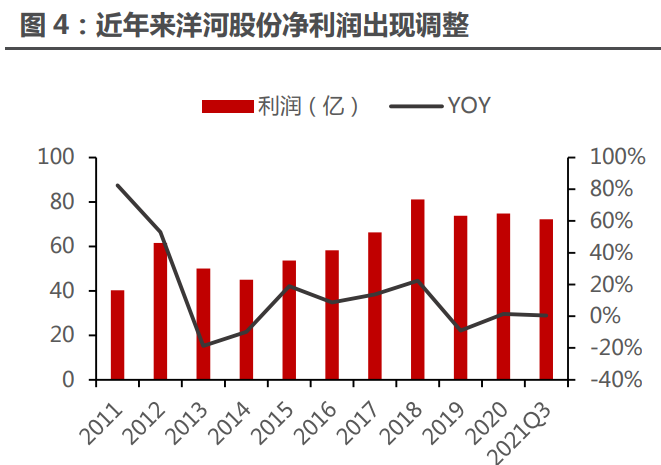

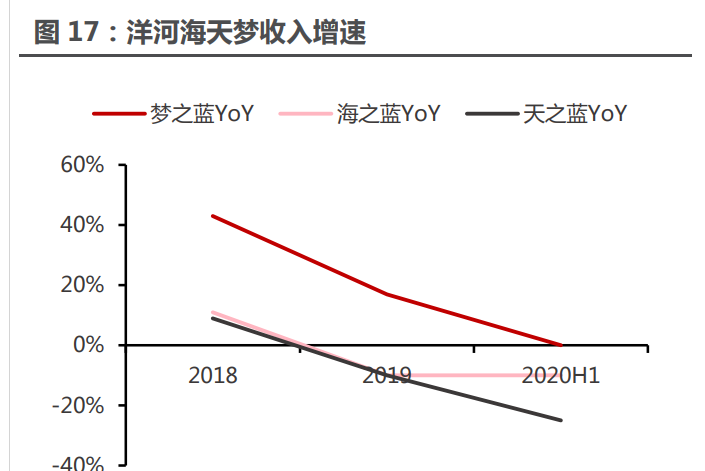

2018 年公司全国化取得良好进展,省内外营收占比接近 1:1,当年营收达 242 亿元,利 润 81 亿元,创历史新高。2019 年起公司受主导产品生命周期成熟影响,收入、利润出现调整, 2021 年起,随着公司各项调整见效,收入、利润再次实现正增长。

2 洋河股份人事变革梳理

蓝色经典上市以来,洋河经历杨廷栋、张雨柏、王耀、张联东四任董事长,营销上提出“1+1” 深度分销模式,并实施“消费者盘中盘”模式等营销创新,激励机制上,公司于 2009 年成功上 市,并通过股权绑定实现与员工、经销商利益深度捆绑,公司营收由 2004 年的约 4 亿元增长至 2020 年的 210 亿元。

2019 年 7 月起,刘化霜总接管销售工作,实现了 M6,M3 的升级换代,重塑产品生命周 期;张联东自 2021 年年初上任以来,全面分管洋河销售公司,独立双沟、贵酒销售组织,完成 了系统性的员工调资,2021 年中推出员工持股计划,提出 21、22 年营收增长不低于 15%的经 营目标,5000 余名员工受益,激励机制改善。

本轮员工持股类比公司上市前管理层持股,总金额大幅提升,同时覆盖面更广,截至 2020 年底,公司拥有员工总计 15831 人,而本轮员工持股覆盖 5000 余人,占总员工人数近 1/3,公 司激励机制更加完善。

3 洋河股份复盘:产品生命周期主导企业经营周期

产品生命周期主导洋河经营周期。回顾洋河过去企业经营周期与产品生命周期,我们可将其 分为三阶段:1)第一阶段:2003~2012 年,黄金十年背景下产品高速成长期;2)第二阶段: 2013~2018 年,短期调整后的再成长;3)第三阶段:2019 年至今,降速的大船再扬帆。

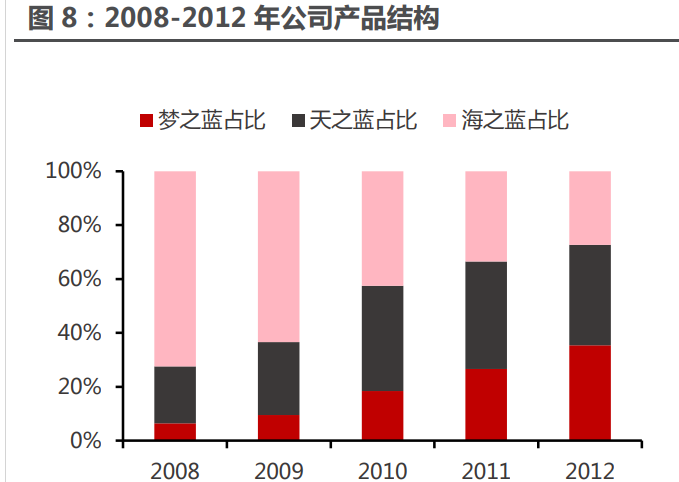

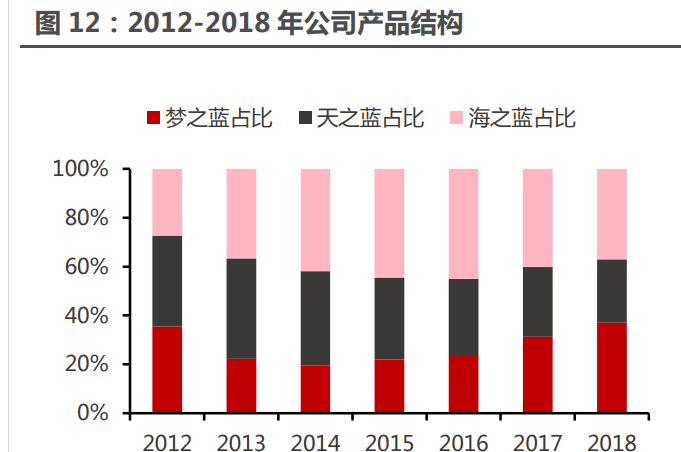

结果上看,2003 年蓝色经典系列产品上市以来,公司营收由 0 起步成长至 2020 年的约 210 亿,过程中洋河海之蓝、天之蓝、梦之蓝顺应行业消费升级,呈现典型的结构联动增长:即 2003~2011 年海之蓝由 0 起步成长至约 30 亿,2008~2013 年天之蓝由 0 起步成长至约 40 亿,梦之蓝 2009~2017 年由 0 起步成长至约 50 亿元,过程中于 2009 年将梦之蓝裂变为 M3、 M6、M9;同时,过程中公司全国化进程稳步推进,2006 年洋河“攻克”南京市场后,陆续拓 展河南、山东、安徽等环江苏市场,至 2020 年,洋河省外市场销售收入约 107.7 亿元,占比约 53%。

3.1 第一阶段:2003~2012 年,黄金十年背景下产品高速成长期

2003-2012 年,白酒黄金十年背景下,洋河营收复合增速 57%。分阶段看:

2003-2007 年:2003 年洋河蓝色经典上市,塑造“男人的情怀”品象,差异化绵柔型 白酒引领香型口感由香到味的转变,其中海之蓝定价 138 元错位竞争,抓住 100 元口子窖与 158 元五粮春之间的价格空隙;天之蓝定价 258 元,成为衔接高端礼品与中档主流之间的支柱产品。 受益于 2003-2007 年间白酒行业百元价格带高速发展,洋河海之蓝顺势高速增长。

2008-2012 年:受益于“四万亿”投资带动白酒商务消费升级,公司通过天之蓝、梦之蓝 迅速接替海之蓝进行结构升级,2009 年,5A 级梦之蓝裂变为 M3、M6、M9,战略上提前布局 次高端以上价位,省内推广梦之蓝,省外推广天之蓝,天、梦逐步接续,成为公司业绩第二增长 极。

以消费者培育为导向,开创盘中盘 2.0 模式。洋河以消费者培育为导向,在口子窖开创的 “消费者盘中盘”1.0(以酒店为核心)模式基础上,提出盘中盘 2.0 模式(以政务团购为核心), 而后陆续创立 1+1 厂商协作模式(深度分销),4*3 后终端模式(搭建销售体系、经销商筛选标 准、厂商关系体系),5382 团购模式(团购渠道上升至战略层面)。

省内“高举高打”,黄金十年实现泛全国化布局。2003 年洋河蓝色经典上市时,今世缘尚处 于立足苏北大本营的区域型酒企,江苏省内五粮春、口子窖在百元价位领先,泸州老窖特曲品牌 领先、模式落后。故区域布局上,公司 2004 年布局省内沿江八市,形成一定消费氛围后,海之 蓝价格错位进入南京市场,进而通过南京省会高地市场对江苏省内进行辐射引领,实现江苏省内 销售规模龙头地位,2007 年开启全国化布局,至 2011 年,公司省内市场的所有地级市场销售 全部超亿元;省外市场的全国三十四个省级市场中,有 22 个省级市场全年销售超亿元,7 个亿 元地级市场,33 个亿元县级市场。

3.2 第二阶段:2012-2018 年,短期调整后的再成长

2012-2018 年,公司 2012-2014 年,洋河营收短期下滑,但下滑幅度明显小于同业;2015- 2018 年,洋河领先于行业快速恢复后重回增长。分阶段看:

2012-2015 年:受“八项规定”影响,白酒行业进入调整期,茅台价格天花板由 1800 元 下跌至 800 元,梦之蓝受损下滑,天之蓝保持稳定,海之蓝逆势增长。2014 年,洋河推出微分 子酒,营造“低度酒高度口感”,但口感需求变为醇厚复杂,微分子酒并未形成消费氛围;(报告来源:未来智库)

2015~2018 年:茅台复苏价格天花板打开,次高端价格带快速增长,海之蓝、天之蓝增长 平稳,梦之蓝提速增长,公司产品结构快速上移。

组织上,2014 年,公司在全国范围内撤销了片区营销中心,设立精细化的销售作战系统和 支持保障系统,减少了中间层级,渠道扁平化,市场职能增强,更快速的掌握和回应市场需求。

渠道上,2013 年,公司由“消费者盘中盘”2.0 模式(以政务团购为核心)转变为社群盘中 盘模式(以商务团购为核心,以社群为载体);2015 年,为开拓省外市场,公司进一步提出“522 极致化工程”,转向消费者氛围营造。

开拓新江苏市场,发力深度全国化。2012 年,公司开拓新江苏市场,省外渠道下沉;2015 年见效,立足江苏根据地市场,省外开拓新江苏市场,15-18 年省外收入保持 20%+增速,省外 增量市场助洋河在行业景气度低谷迅速恢复增长。

3.3 第三阶段:2019 年至今,降速的大船再扬帆

3.3.1 2019-2020 年:系统性老化,洋河营收下滑

2019-2020 年,行业高景气,洋河营收下滑。茅台价格持续上行,白酒景气度稳步上行, 行业实现结构性增长,消费升级带动高端、次高端量价齐升,百元中档酒增长薄弱。但过程中洋 河营收出现下滑;我们认为,洋河营收下滑背后是产品、组织、模式、激励的老化,定性判断: 公司系统性老化致两百亿体量“大船”降速,巨大的惯性下需要系统性调整。

海天换代不畅,梦之蓝产品逐渐老化。公司次高端产品梦之蓝向上走节奏较慢,2009 年产 品裂变以来已有 10 年未做明显换代;此外,近年洋河聚焦梦之蓝发展,对海之蓝、天之蓝投入 下降(品牌建设投入、渠道费用投入),致产品流行性有所减弱;此外,2018 年洋河对流通渠道 大单品海、天进行换包装硬提价,在老产品渠道库存较高的背景下,换代不畅,结果上看, 2019/2020 年,海之蓝、天之蓝出现销售下滑。

3.3.2 2020 年至今:新一轮产品生命周期开启

2020 年至今,新一轮产品生命周期主导新一轮企业经营周期。2019 年 7 月刘化霜总上任 苏酒集团贸易股份有限公司(销售公司)党委书记、董事长,全面开启销售工作调整;2019 年 11 月 M6+上市、2020 年 11 月梦之蓝·水晶版上市;2021 年 2 月,张联东任洋河股份有限公 司董事长,6 月起全面分管销售工作,洋河开启了以新一轮人事周期+产品生命周期带动的企业 经营周期。

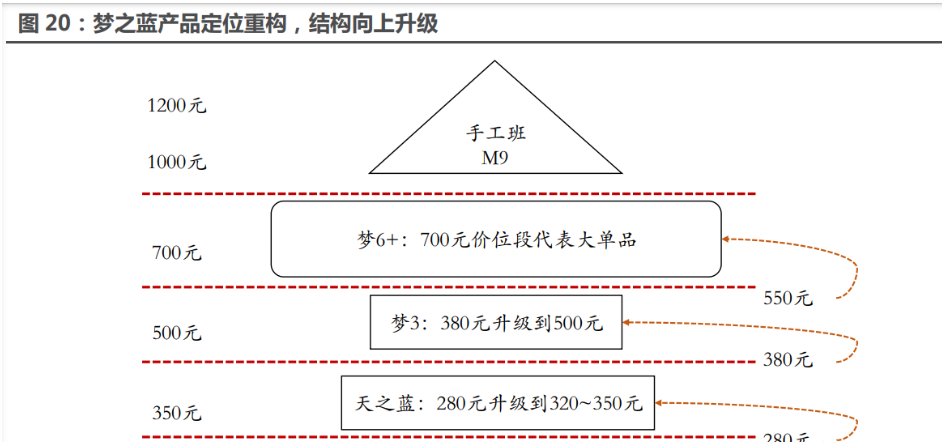

产品老化解决方案:重构产品定位,梦之蓝引领增量。重构梦之蓝 M6+、M9、手工班三驾 马车。洋河期望高端白酒品牌实现茅五洋向茅五梦的转变,即大幅提升梦之蓝品牌势能。梦之蓝 作为洋河品牌矩阵的引领品牌,M6+、M9、手工班是三驾马车,分别对应次高端、高端、超高 端产品,当前公司重新调整梦之蓝产品,M9 与 M9·手工班共同构建千元以上价格带,推出新品 M6+替代 M6、聚焦 700 元空白价格带,力求实现飞天茅台、普五、国窖 1573 下方全国第四大 价位单品;梦之蓝·水晶版(M3 升级产品)承接省内外 500 元次高端核心价位消费升级;新版 天之蓝承接省内外 350 元次高端入门价位消费升级。

M6+成功换代,冲击百亿大单品。2019 年 11 月,产品线全面升级,首先推出 M6+,谋 求成为 700 元价格带代表,并承载数字化营销模式。洋河将 M6+打造成核心大单品有两方面意 义:

1) 借助 M6+拉高洋河梦之蓝品牌势能;

2)M6+顺应次高端以上行业发展,为公司业绩增长提供全新增长极。

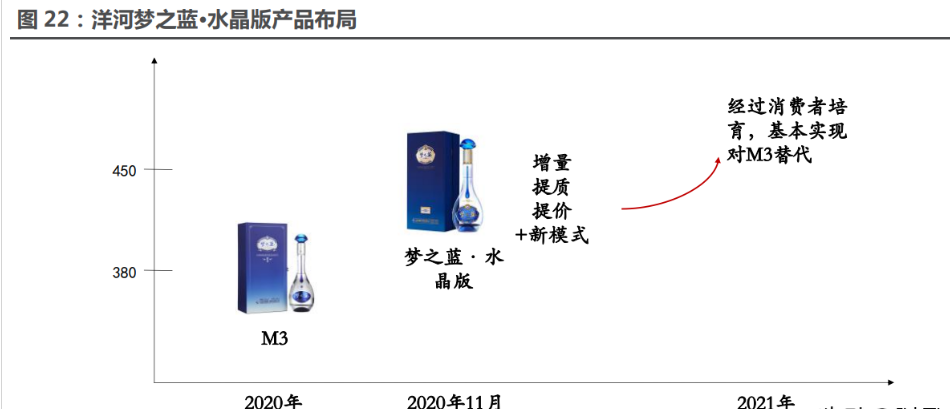

梦之蓝·水晶版,承接省内外消费升级。2020 年 11 月,梦之蓝·水晶版(简称水晶梦)作为 M3 升级产品上市,占位 500 元价格带,延续 M6+“增量、提至、提价”的产品换代逻辑,有 望顺应省内外消费升级实现增长。

营销系统老化解决方案:一商为主、多商帮衬,费用投放向消费者转移。过去是以厂方指导 的体系,终端网点由厂商直控;调整后形成厂商一体化,分工原则以资源和能力作为基础原则, 根据经销商和厂商的资源和能力来决定谁来主导,如果区域市场上经销商有足够的资源和能力, 就由经销商主导,公司做配合;若经销商具备资金实力,但不具备资源实力,由公司做主导“操 盘”;经销商体系由“多商并存”向“一商为主、多商帮衬”转变,费用投放体系重新确立,基本 方向两大原则:1)调整投入比例和力度,缩减绝对投入,以消费者为导向;2)调整费用投入科 目类型,产品不同设计不同费用。以提高投入产出效率。

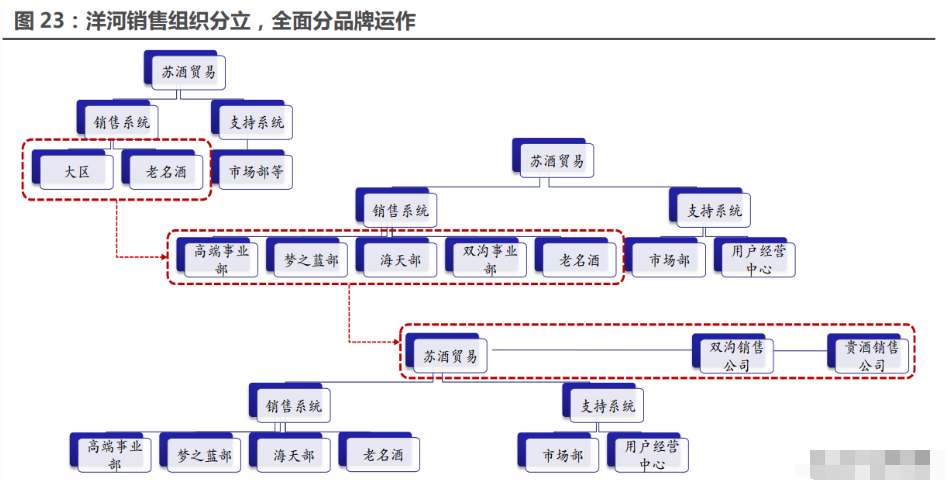

组织体系老化解决方案:销售公司架构精细化,21 年起分品牌运作。但随着梦之蓝占比提 升,海、天、梦销售队伍迟迟没有分立。此前基于梦之蓝销售情况给予提成,叠加总量完成百分 比给予系数提成,销售队伍更重视梦之蓝而忽视了海天的发展。2019 年末,公司推行组织分立 改革,将梦之蓝事业部(M6、M3)与海天事业部独立运作,解决了原本不同价位带产品由同一 支队伍运作的问题;2021 年,双沟与贵酒销售体系独立,单独设立双沟销售公司与贵酒销售公 司,全面分品牌运作,推进洋河+双沟双品牌战略。21 年 11 月,公司召开干部大会,对安徽、 上海、黑龙江、川渝大区的主要领导进行人事调整,推动干部队伍年轻化,有助于激发销售团队 活力。

人事干部老化解决方案:干部大会调整大区人事,少壮派接棒激发新动能。11 月 22 日,公 司“干部任用大会”及大区经销商恳谈会议,提高省内南京大区站位,提升省外河南、江西等级 别以奖励高增,任用 85 后少壮派接棒上海、安徽、浙江、黑龙江等大区,未来或进一步明确前 后台职能分工,在人事、费用等层面“解绑”区域。

激励机制老化解决方案:股权激励方案落地,激励广度充分。2019 年 10 月 29 日,公司公 告启动回购总额 10 亿元用于员工股权激励,2021 年 7 月 15 日,洋河股份股权激励落地。员工 购买价格 103.73 元为回购均价,激励人数超 5000 人,股权激励广度充分,人均额度约 20 万, 公司核心管理层张联东董事长、钟雨总裁、刘化霜执行总裁分别获得 1000 万额度,锁定期 24 个月,业绩考核目标 2021/22 年收入增长均为 15%。

4 梦之蓝助结构提升,数字化营销强化经营周期

4.1 次高端白酒高景气,行业持续快速扩容

4.1.1 次高端白酒全国范围内扩容

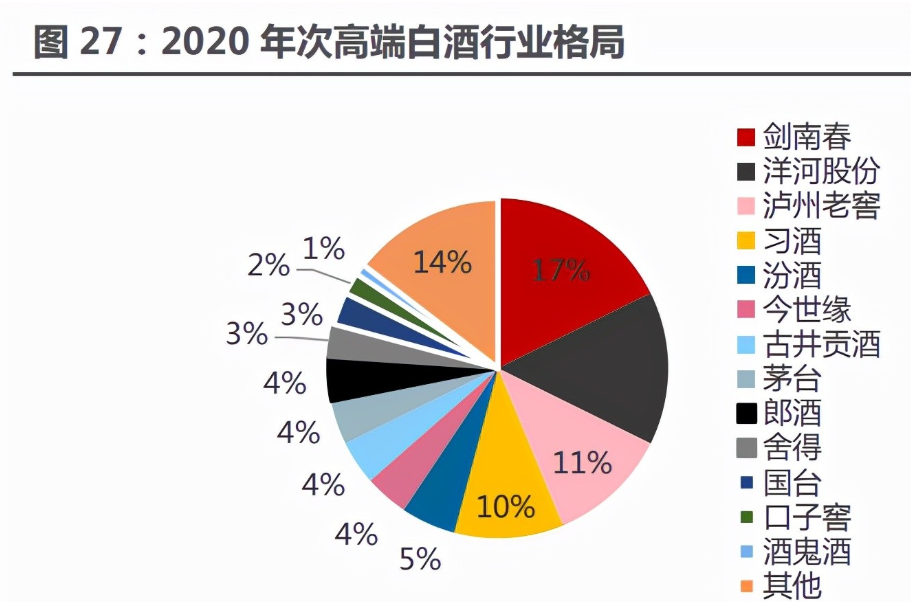

行业天花板打开,次高端赛道高速增长。随着普五、国窖 1573 价盘上行至 900 元+,当前 次高端白酒价格区间拉长至 300-800 元,其中可划分为 300 元次高端入门价位、400-600 元次 高端核心价位、及 700-800 元次高端挑战价位,洋河 M6+/梦之蓝·水晶版/天之蓝分别占位对应 价位。2016 年以来,次高端白酒行业受益于茅台、普五批价大幅上行,行业“价格天花板”显 著抬升,带动次高端白酒行业实现“量价齐升”,行业规模由约 150 亿元增长至 2020 年 700 亿 元+,CAGR 约 34%。

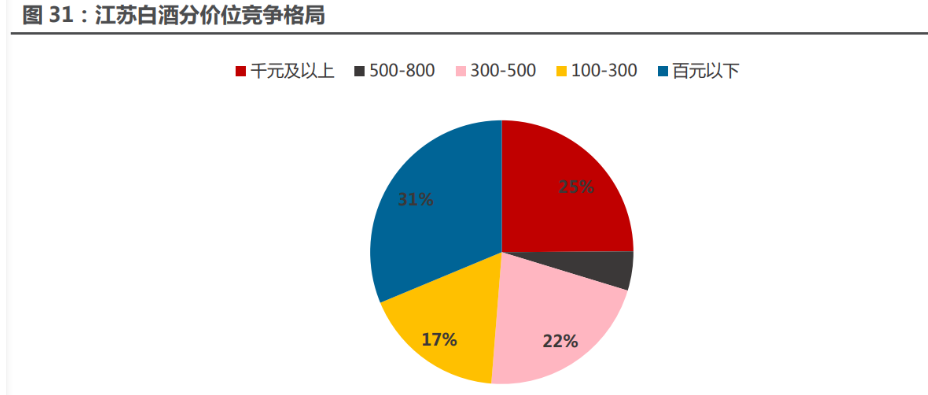

4.1.2 江苏经济领跑全国,消费升级带动白酒价位向上

江苏是我国经济、人口大省,2020 年常驻人口约 8475 万人,人均可支配收入 43390 元, 高于全国平均水平(32189 元)。得益于较高的经济发展水平,江苏白酒消费升级领先全国, 省 内主流价位分布在 200-500 元,整体市场规模超 400 亿(出厂价口径)。

分区域看,江苏省内经济发展不平衡,以省会南京为代表的苏南地区主流价位已达次高端 300 元以上,同时长三角地区商务活动繁荣,消费场景以婚嫁宴请以及商务消费为主,地方名酒 以及全国性名酒均占有一席之地。苏北经济水平相对较低,主流价格带在 200 元左右,但人均白 酒消费量较大,同时也是洋河、今世缘等地产酒所在地,主流消费以洋河的海天、今世缘的雅系 列为主。苏中白酒消费价位及人均消费量处于中等水平。

分品牌看,江苏省内地产酒洋河、今世缘、汤沟分别占据约 23%、12%、3%的市场份额, 洋河、今世缘主要产品均全面覆盖省内主流消费带,同时省内渠道布局较为完善,品牌认知较强。

外省品牌主要分为两类,一是全国性名酒品牌,如茅台、五粮液、国窖、剑南春等,主要占 据高端及次高端价位,二是徽酒品牌,由于安徽、江苏地理相邻,人口流动大,消费习惯相近, 古井、迎驾等徽酒品牌也占据一席之地,但定位价格带相对较低。

分价位看,江苏省内 300 元以上价位白酒消费占比已超 50%,千元及千元以上价格带主要 由全国性名酒占据。次高端价位分为 300-500 元,以及 500-800 元两个价格带,300-500 元价 格带近年来快速扩容,向上升级趋势明显,空间较大。

4.2 M6+占位 700 元+,充分受益于江苏消费升级红利

M6+价盘及渠道利润稳步提升,百亿大单品可期。2019 年 11 月 M6+上市以来,一方面, 价盘明显提升,一批价由此前约 480 元,提升至目前约 620 元,经销商毛利率(渠道利润)由 约 4-7%提升至目前 10%以上,渠道利润稳步提升,带动渠道推力增强;另一方面,M6+省内 占位 600-700 元次高端挑战价位,暂无直接竞争对手,有望充分受益于省内消费升级,延续快 速增长。

省内消费升级推动,省外汇量增长。江苏省内消费升级全国领先,目前主流宴席价位已达到 400 元+,相较安徽 200-300 元明显领先,故江苏省内 600-800 元商务消费价格带正快速打开 空间,基于目前省内该价格带暂无直接竞争对手,预计 M6+有望充分享受江苏消费升级红利, 延续较快增长;省外区域市场主流价格带尚未升级到 600-800 元价位(省外高度 M6+定价 700 元+),短期依靠汇量增长,中期依托普五向上打开次高端挑战价位的容量天花板。(报告来源:未来智库)

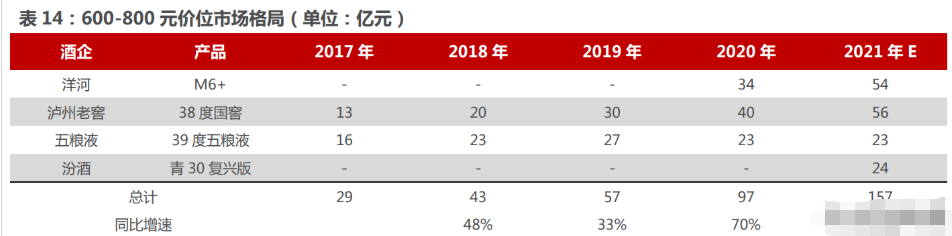

600-800 元玩家陆续进入,次高端挑战价位高速扩容。2020 年前,600-800 元价位带有 规模销量的产品仅有 38 度国窖 1573 及 39 度五粮液,随着 2019 年 11 月 M6+上市、2020 年 9月青30复兴版上市,带动次高端挑战价位加速扩容,2017-2021年预计行业复合增速约53%。 M6+受益于江苏省内基地市场消费水平较高,预计有望实现快于行业的增速。

4.3 水晶梦换代成功,价盘及渠道利润明显抬升

水晶梦价盘及渠道利润跟上四开。2020 年 11 月,公司推出 M3 换代升级产品梦之蓝·水晶 版,设计价盘提升幅度较大,初期 2021 年春节市场接受度及价盘提升速度较慢,受益于宴席市 场逐步放量,水晶梦价盘及渠道利润稳步提升,当前水晶梦价盘及渠道利润与国缘新四开相当, 渠道推力较此前明显提升。

400-600 元价位较快增长,水晶梦有望站稳次高端核心价位。当前 400-600 元价格带百花 齐放,除传统浓香品牌外,酱香品牌快速参与,2017-2021 年预计行业复合增速约 25%,预计 次高端核心价格带有望延续约 20%增速扩容,水晶梦换代升级后,渠道利润较此前明显提升, 有望实现不慢于价格带的增速。

4.4 天之蓝完成换代,价盘稳步上行

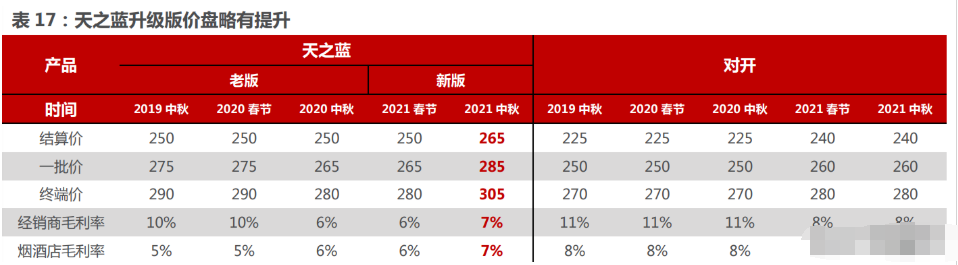

新版天之蓝价盘略有提升、衔接较快。2021 年 8 月推出新版天之蓝,升级产品价盘较此前 上升约 20 元,渠道整体利润略有放大,新老产品衔接较快,预计新版天之蓝承接省内外 300 元 次高端入门价位消费升级。

300-400 元价位竞争烈度提升,天之蓝有望稳健增长。300-400 元价格带为次高端入门价 位,近 5 年稳健增长,2017-2021 年预计行业复合增速约 19%;剑南春水晶剑为此价格带第一 大单品,占约 35%市场份额;天之蓝受制于近 3 年产品生命周期老化等因素,市场份额由约 20% 回落至约 9%,基于天之蓝完成换代实现价盘及渠道利润提升、但当前 300-400 元价格带竞争 相对激烈(名酒全国化扩张较快且酱酒快速入局)、且天之蓝销售基数相对较高,故预计天之蓝 有望实现约 10%增长。

4.5 以产品换代为载体,导入数字化营销模式

4.5.1 “利难分”、“盘难控”,传统模式下产品生命周期易波动

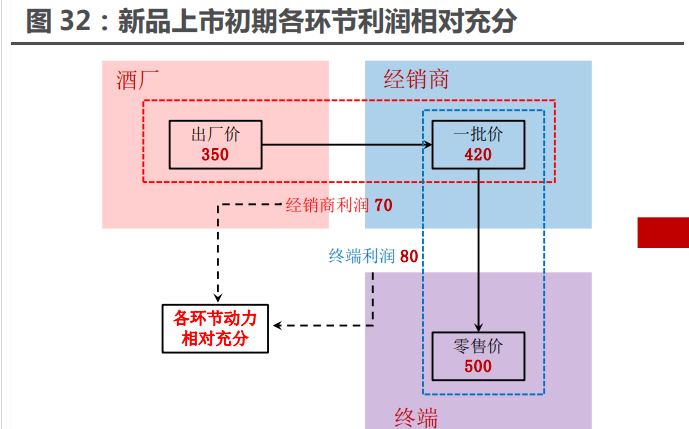

渠道利润跟随产品生命周期而波动。控盘分利的操盘逻辑在白酒行业内被广泛使用,本质是 在产品设计时分配好渠道各环节利润,以保证各环节有相对充分的动力。传统白酒渠道控盘分利 的运作模式通常提前设定产品价格体系和费用投放模式。酒厂往往就出厂价、一批价以及零售价 进行设定,从而分配经销商和终端利润,最大程度调动销售积极性,产品设计之初渠道动力相对 充分,渠道利润基础上,叠加费用投放,以实现激励经销商与终端加大铺货、陈列与动销的力度、 促使产品快速占领市场的目的;当产品在渠道大范围铺开、渠道利润透明化、产品进入成熟期后, 渠道环节利润逐步收窄,渠道推力边际减弱。

产品生命周期难把握,业绩持续性易波动。随着产品渡过成长期、进入成熟期,渠道利润透 明化、叠加酒厂费用投放一定程度减少,致渠道各环节利润持续收窄,致“利难分”;利润收窄 致经销商动力边际减弱,遂或减小产品铺货陈列力度及推荐力度,转而寻求费用投入更高、渠道 利润更高的新产品,渠道推力减弱。酒厂由于无法获知消费者真实需求,故在市场价格下行过程 中,供给端难以与需求进行及时匹配,量价处理能力较弱,最终致“盘难控”。可见,传统渠道 运作模式下的新产品生命周期往往难以把握,公司业绩持续性易出现波动。

4.5.2 F2B2b2C,“一物一码”+小程序实现数字化运营

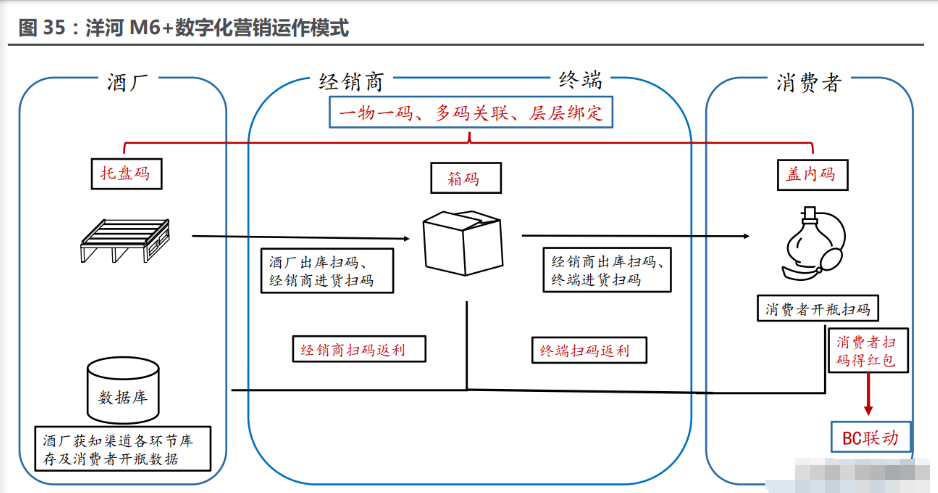

数字化有助直接指导企业决策和行动。渠道数字化打通厂家(F),到经销商(B),到门店 (b),再到消费者(C)的数据链路,各个环节的活数据的匹配和联动(F2B2b2C),有助企业 做出更好的营销决策。

获知渠道各环节数据,已实现供给端与需求端的灵活匹配。洋河“数字化营销模式”通过数 字化扫码掌握消费者实际开瓶数据、及渠道(经销商、烟酒店)进出库数据,获知需求端及渠道 端数据,已实现掌握消费者实际需求情况以匹配供给端发货,形成市场供求关系长期紧平衡的目 的。

“一物一码”信小程序,打通渠道各节点数据。2020 年,洋河股份基于小程序, 建立了服务平台。“一物一码 ”和小程序为工具,流通各环节完成扫码为方法,已实现打通渠道 各节点数据的目的,所有经销商在商品入库、盘点和出库时都需要完成扫码的动作。扫码打通渠 道各节点数据带来三方面益处:1)企业能更好地管控跨区域销售等不规范的经销行为;2)企业 帮助经销商精准地掌握自身的销售数据,做好库存和下游网点的溯源管理;3)企业根据各个经 销商的库存情况,结合市场动销的数据,制定更加合理的生产计划。综合来看,下游渠道数据的 在线化,帮助洋河打通了整个价值链。

有了以为载体的数字化系统,下一步公司获知数据的关键点在于渠道各环节实现较高 的扫码率,我们分别通过“为什么渠道经销商愿意扫码?”、“为什么终端门店与消费者愿意扫码?” 两大核心问题予以解答,并力求刻画出“数字化运营成效如何?”的数字化运营赋能效果。

Q1:为什么渠道经销商愿意扫码?

A:为经销商服务和赋能。洋河通过数字化系统,为经销商提供进销存库存管理系统、及下 游网点的溯源管理。库存清晰又推动洋河优化配额管理,最大可能避免经销商因为任务问题而压 货,经销商满意度提升,亦有助企业掌握市场真实需求。此外,洋河还打通了 30 多家银行的服 务,帮助经销商和这些银行建立联系,通过集团化谈判的方式,为经销商提供最适合他的金融服 务,缓解资金压力,通过企业为经销商服务和赋能,渠道经销商愿意配合酒厂扫码。

Q2:为什么终端门店与消费者愿意扫码?

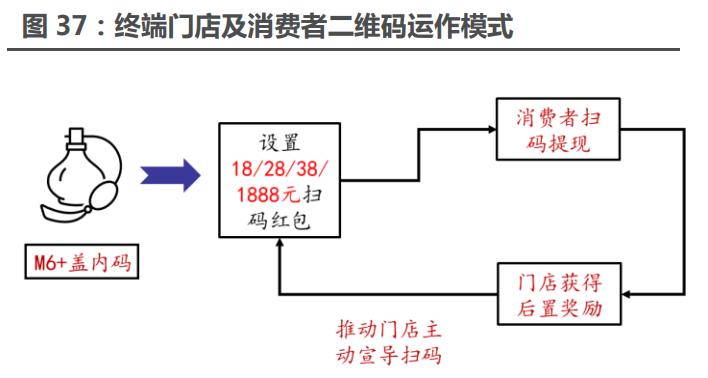

A:CRM 小程序+门店助手实现 BC 联动。CRM 小程序是洋河面对店主的服务界面,门店 助手是开发的标准插件,帮助品牌实现对于终端门店精准连接,只要触达的门店完成“门店 助手”要求的相关认证,门店与品牌就实现了技术绑定。通过门店助手,酒企让上新、促销类信 息规模化触达门店。针对终端门店的活动激励,门店需要扫商品上的,通过小程序获取; 针对消费者的促销活动,同样以在线的数字化方式完成。以 M6+为例,盖内码设置 18/28/38/1888 元红包,平均额度为 25 元,且可直接提现至钱包,通过现金激励消费者扫 码,终端门店在消费者扫码后得到后置奖励,推动门店主动宣导扫码。由此,公司通过盖内码能 够获取消费者开瓶数据,进而了解市场实际需求情况。“一物一码”+小程序,将具体的商品、门 店、消费者一一对应起来,门店获得商家服务的同时,为消费者提供服务,二者体验服务的同时, 各自获得利益。

Q3:数字化运营成效如何?

A:获知渠道各环节数据,已实现供给端与需求端的灵活匹配。洋河“数字化营销模式”通 过数字化扫码掌握消费者实际开瓶数据、及渠道(经销商、烟酒店)进出库数据,获知需求端及 渠道端数据,当前洋河渠道各环节扫码率分别为:经销商环节 100%,终端门店环节 90%+,消 费者环节 80%+,通过掌握消费者实际需求情况以匹配供给端发货,形成市场供求关系长期紧平 衡,近两年公司渠道库存稳步下行,数字化运营有助拉长产品生命周期,进而强化企业经营周期。

4.5.3 导入数字化营销模式,有助延长产品生命周期

洋河产品换代是载体,数字化营销模式是核心。2019 年 7 月,以刘化霜为代表的新一任销 售系统管理层上任后,公司开启了一轮由人事变革引领的产品、渠道等多方面改革。其中,公司 于 2019 年 11 月推出 M6 升级产品 M6+,用“增量、提质、提价”的产品逻辑定位 700~800 元价格带,暂无竞品。经过一年的运作,M6+充分受益于消费升级大趋势,已完成对老 M6 的 完全替代,并呈现量价齐升之势。我们认为,洋河有望在以 M6+为代表的新产品带动下开启新 一轮产品生命周期,以新产品为载体,导入数字化营销模式,有助实现“延长以 M6+为代表的 新一轮产品生命周期”的目的。

获知渠道各环节数据,为控盘分利落地提供基础。上文我们已对白酒既有的控盘分利体系进 行了讨论,但传统控盘分利体系难以落地,核心原因在于对市场实际需求的不可知,致发货节奏 难以把控、及传统“高举高打”的费用投放模式,最终导致“盘难控”、“利难分”,故可见控盘 分利落地的核心矛盾是:(报告来源:未来智库)

1)掌握消费者实际需求情况以匹配供给端发货,形成市场供求关系长期紧平衡;

2)渠道利润体系再分配,稳固经销商及终端的积极性。

我们认为,洋河全新的“数字化控盘分利”体系已基本解决上述两大核心矛盾:

1)数字化扫码掌握消费者实际开瓶数据、及渠道库存数据解决“盘难控”的问题;

2)渠道扫码后置返利,渠道利润体系在分配解决“利难分”的问题。

5 多彩双沟,光彩贵酒

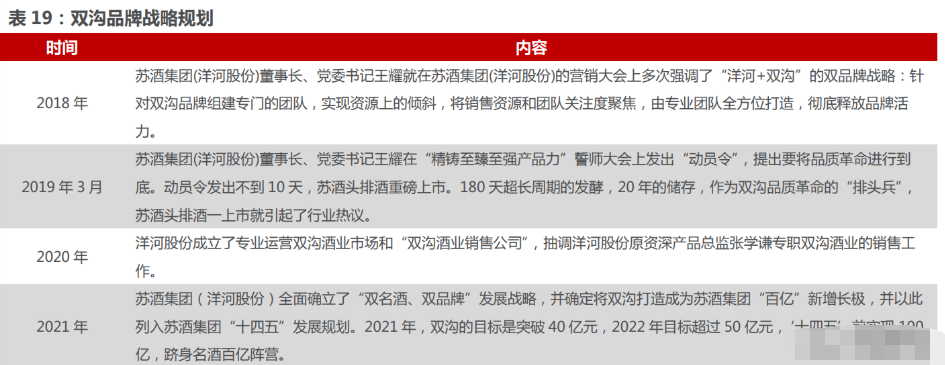

2021 年 5 月洋河股份股东会上,张联东董事长提出“双名酒、多品牌”发展战略,明确“洋 河、双沟、贵酒是公司三大核心增长极”,打造“精彩洋河,多彩双沟,光彩贵酒”。近年双沟品 牌一定程度弱化,但双沟底蕴不弱于洋河,故公司提出打造双名酒。目前公司把双沟作为独立体 系运作,营销、管理、生产、财务独立;公司于 2016 年收购贵酒,拥有贵阳修文和茅台镇两大 生产基地,提前进行酱酒布局,2021 年贵酒顺应酱酒热进行市场拓展,公司亦对贵酒营销体系 进行独立。

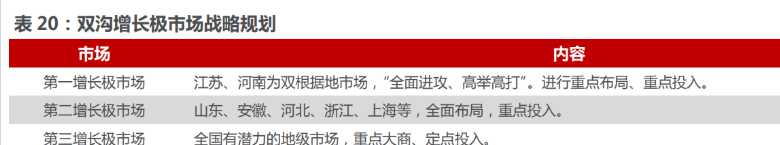

5.1 双沟名酒复兴,推动四大变革

双沟复兴名酒化战略变革,组织变革实现突破。即“名酒化、全国化、模式化、组织化”四 大变革,将会坚持和围绕“品牌做高、彰显品质;产品做精、结构向上;市场做透,渠道扁平”24 字总体战略方针展开推进。2020 年,双沟在组织变革上做了两大突破:1)双沟酒业销售有限公 司组织独立运营。双沟销售公司已经从洋河销售组织中分拆,组建单独的市场部、销售部和综合 部,进行专线化、专业化分工,对市场运作更加灵活、高效;2)区域全国化营销组织独立。双 沟销售公司的区域化组织从洋河剥离,新成立了 40 多个分公司、办事处,未来两年双沟将做好 营销组织化升级,发育和打造一支知识化、职业化、年轻化的营销铁军和新军,为双沟全国化战 略奠定组织基础。

2021 年双沟快速增长,高端化快速成型。根据双沟酒业销售有限公司总经理张学谦,在“名 酒双沟,百亿征程”双沟品牌发展大会(山东站),2021 年上半年双沟品牌实现同比增长 38.9%, 名酒化战略落地,整体增长势头强劲;区域市场布局来看,核心市场增长迅速:上半年江苏市场 增长 36%以上,河南市场增长 20%以上,省外其他市场增长 40%以上(其中山东市场上半年同 比增长 70%,河北市场增长 40%);高端化品牌引领,高端产品增长迅猛:头排苏酒增长 222%, 绿苏增长 74%。

5.2 收购贵酒布局酱酒,产能充足顺势发展

洋河陆续收购贵酒及厚工坊产能。2016 年 6 月 18 日上午 10 时 18 分,洋河股份与贵阳市 修文县人民政府和贵州贵酒有限责任公司签约仪式在贵阳市贵州饭店举行,洋河股份投资 1.9 亿 元全资收购贵州贵酒,布局酱酒赛道。贵州贵酒集团有限公司是贵州省重点酿酒企业之一,其前 身是国营贵阳酒厂,位于贵阳市修文县。公司成立于 1950 年,2009 年改制,2010 年作为“十 二五”期间省市重点工业技改项目落户修文,2016 年正式成为全球品牌 500 强企业洋河股份旗 下重要一员。2017 年公司收购了茅台镇核心产区“厚工坊迎宾酒业股份有限公司”,为公司产能 持续扩展奠定了坚实基础。

目前贵州贵酒现有员工 1000 余人,拥有两个生产基地共计 400 亩。其中修文基地占地面 积 300 亩,茅台镇基地(厚工坊,位于酱香酒核心产区茅台镇赤水河畔)占地面积 100 亩,总 资产约 12 亿元。目前已投产车间 13 个(修文县 6 个、茅台镇 7 个),在建车间 5 个,公司目前 拥有国家优质型酱香原酒产能 7000 吨/年,储存能力 28000 吨,可满足未来 20 亿/年的销售。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号