-

辉隆股份研究报告:农资龙头并购海华,布局香料守望成长

老范说评 / 2022-01-18 13:53 发布

公司概览:十年星光,布局薄荷醇再出发

十年征程再起,工贸并举稳步扩张

十年上市路,布局精细化工再起航。公司成立于 2004 年,由安徽省农业生产资料公司 改制成立,隶属于安徽省供销合作社联合社,2008 年进行股改,2011 年深交所上市后, 逐渐形成辉隆商业、辉隆工业、辉隆农业和辉隆投融资四大板块业务。2019 年,公司发 行可转债和定增募集资金,注入海华科技充实公司工业板块业务,进军精细化工板块, 实现跨越式发展。

海华科技:间甲酚国产化先锋,布局薄荷醇打开成长空间。海华科技成立于 2008 年, 核心人员解凤贤 2009 年增资控股。2016 年,海华科技突破核心间甲酚生产工艺,实现 国产替代,海外龙头朗盛、沙索和三井对国内间甲酚进行价格战。2017 年,海华科技引 入辉隆投资。2019 年,公司提出间甲酚反倾销案,并将海华科技资产注入上市公司。 2021 年,间甲酚反倾销案胜诉,国内对进口间甲酚提出反倾销税,间甲酚景气回升。未 来看,公司将逐步拓展下游薄荷醇产能,锁定高毛利产品,实现跨越式发展。

农资板块盈利抬升,精细化工板块扩张,未来成长可期。目前看,公司已形成农资和精 细化工两大产业链。

农资领域,公司目前主要经营磷肥、复合肥和农药的生产及销售,公司布局工贸一体向 上游布局化肥和农药生产,盈利能力有望逐步抬升。

精细化工领域,公司将逐步形成粗酚分离-间甲酚-百里香酚-薄荷醇产业链布局,围绕此 产业链扩张,逐步充实精细化学品板块产能规模。海华科技主要布局甲醚系列、甲酚系 列和氯化甲苯系列产品,并因此延伸出香精香料产品。

一分厂甲醚系列产品,其规模、质量在全行业领先,主要生产对(邻)氨基苯甲醚 和间氯苯胺,可以用于制备香兰素、除草剂等产品。

二分厂主要生产甲基苯酚和氯化甲苯系列产品,拳头产品包括间甲酚、BHT 等, 终端用于生产薄荷醇、维生素 E 和食品抗氧化剂产品等。

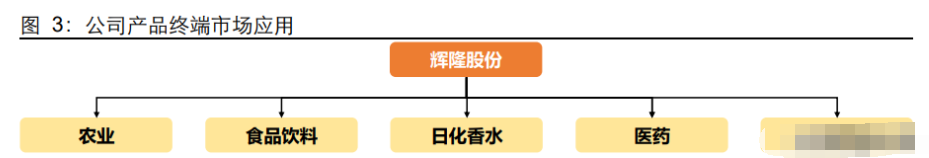

公司已经形成农资+精细化工双主业布局,农资板块现金流丰厚,盈利能力有望抬升; 精细化工板块盈利能力较强,成长动力十足,多元并进引领公司未来发展。公司市场终 端已经延伸至化肥农药、食品饮料、日化香水和医药等多个领域。

股权结构:安徽省供销社背景,注重股权激励

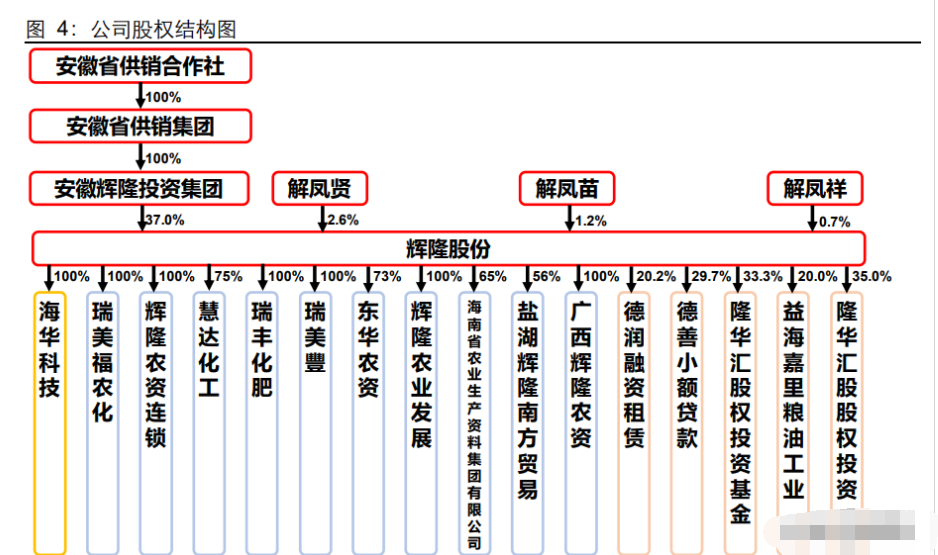

公司隶属于安徽省供销合作社联合社,下辖多元子公司负责业务不同。公司控股股东为 安徽省辉隆投资,实际控制人为安徽省供销合作社。公司下辖 16 家控股和联营公司, 涉足工业、贸易和金融板块。

注重股权激励,绑定核心人员。公司注重对管理层和员工的激励,2017 年和 2021 年分 别进行了股权激励和员工持股,绑定公司核心骨干人员,保障未来平稳健康发展。

财务分析:利润稳步增长,未来盈利能力抬升

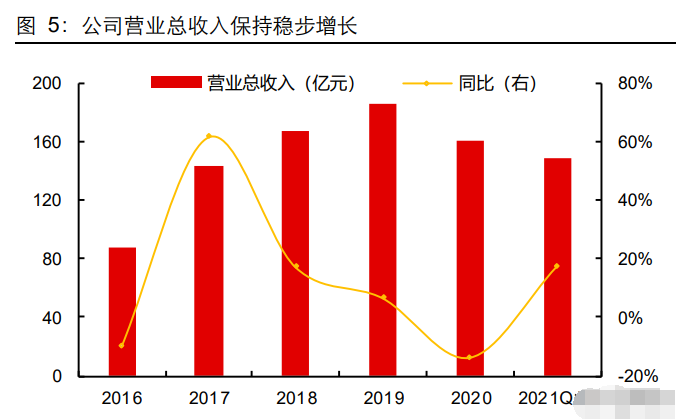

收入长周期保持增长,利润稳健提升。公司过去以农资贸易为主,收入总量存在一定波 动,但整体呈现向上趋势。2016-2020 年,公司营业总收入从 88.5 亿元增长至 161.0 亿 元,年均复合增速为 16.1%。同期,公司归属净利润从 1.0 亿元扩张至 2.3 亿元,年均 复合增速为 21.6%。公司并购海华科技后,间甲酚-百里香酚-薄荷醇产能逐步投放有望 驱动营收和利润保持快速增长。2021 年前三季度,公司收入和利润保持高速增长,主 要由于农资主业逐步修复和间甲酚装置负荷提升带动业绩提升。

海华科技:收入保持增长,利润大幅扩张。海华科技不断从间甲酚向下游扩展百里香酚 等产品,带动收入规模快速增长,未来看随着公司逐步布局薄荷醇,海华科技收入和业 绩体量有望进一步上一个台阶。利润角度,2017 年由于间甲酚的倾销,海华科技面临 一定亏损,2018 年后利润逐步改善。2021 年上半年,由于百里香酚装置投产后折旧增 加和计提业绩对赌超额奖励影响,公司归属净利润同比有一定下滑。

布局精细化工,盈利能力抬升。从盈利能力角度,农资产品和化工销售毛利率维持较为 稳定水平,随着薄荷醇等产品逐步投产,公司精细化工产品销售毛利仍有望进一步抬升。 费用角度,公司销售和财务费用率逐步降低,但近两年管理费用率较高,主要系计提海 华科技业绩对赌超额奖励、折旧及摊销同比增加所致。2021 年是收购后业绩对赌最后 一年,后续公司管理费用率将逐步下行,期间费用率将逐步减少。

精细化工收入利润占比迅速扩张,盈利能力增强。公司收入端以农资产品和化工品为主, 随着海华科技项目逐步投产,未来精细化工产品占比将逐步提升。毛利润角度,精细化 工产品对毛利润贡献逐步增加。截至 2021H1,公司精细化工产品毛利润占比达到 29.4%, 占据举足轻重地位。

间甲酚:重要化工中间体,国产替代空间广阔

生产工艺:制备工艺多样,成本差异较大

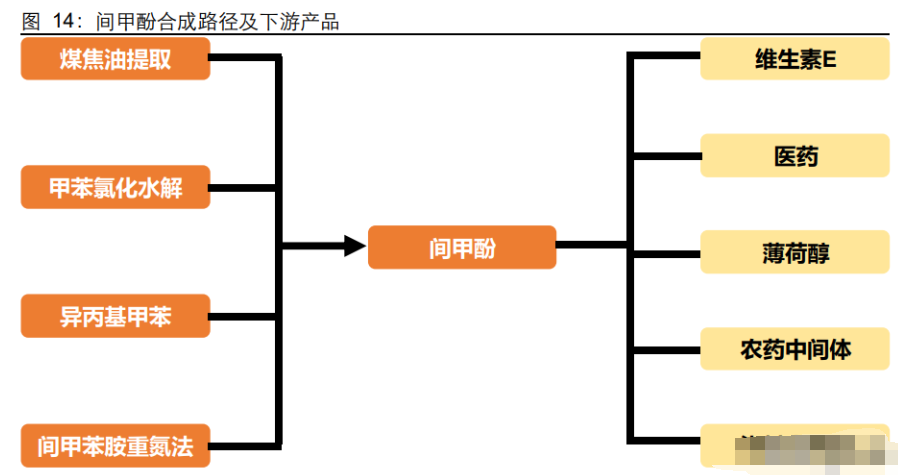

下游应用广泛,合成路径存差异。间甲酚是重要的精细化工中间体,下游主要涵盖医药、 维生素 E、农药(杀螟松、倍硫磷、速灭威)、香料(百里香酚、薄荷醇)和染料等产品, 应用领域十分广阔。从生产工艺角度分析,间甲酚生产主要有提取法和合成法,提取法 主要是通过煤焦油分离间对甲酚,合成工艺主要可以分为甲苯氯化水解法、异丙基甲苯 法和间甲苯胺重氮法三重工艺。由于间甲酚生产通常会伴随产生邻甲酚,两种物质性质 较为接近,分离存在较大难度,获得一定纯度间甲酚存在较高壁垒。(报告来源:未来智库)

合成工艺多样,国产替代初现曙光。

提取法:传统的甲酚制备方法是采用天然分离法,即从煤焦油中分离出甲酚。在煤 炼焦和城市煤气生产的副产物煤焦油中,苯酚占比 30%,邻甲酚 10%-13%,间甲 酚 14%-18%,对甲酚 9%-12%,二甲酚 13%-15%,采用分离方法可回收甲酚的 三种异构体。传统的提取法生产工艺产量较小,资源量有限,分离流程长且工艺复 杂,不能满足工业化生产,已经逐步被化学合成法替代。

合成法:合成工艺中,海外主要采用甲苯氯化法和异丙基甲苯法,甲苯氯化法环境 污染物较多,产品质量较为一般,但是生产工艺难度较小;异丙基甲苯法垄断在美 国和日本企业中,产品质量领先,技术难度较高。

需求端:市场稳步成长,出口有所增加

下游应用广泛,农药和 VE 占据大头。间甲酚是重要的农药、医药、抗氧剂、香料和合 成维生素 E 的重要原料,近年来我国间甲酚下游产品生产与发展前景广阔。从间甲酚 下游消费结构看,农药是最主要的消费产品,占据 50.0%;维生素 E 占据其次,占比达 到 36.9%。

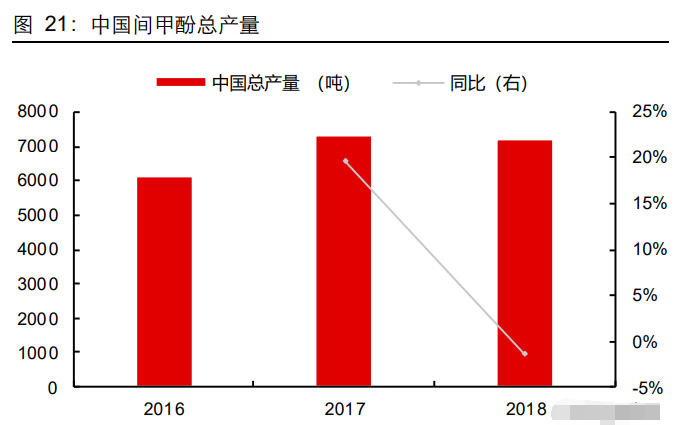

市场规模稳步增长,需求成长点突出。从市场角度看,2018 年中国间甲酚表观消费量 达到 1.4 万吨,较 2017 年同比增长 14.2%,受益于下游新一代拟除虫菊酯类农药和维 生素 E 表观消费量增长,中国间甲酚消费量仍能维持稳定增长,尤其是未来在香料等应 用领域前景良好。2017 年海华科技突破间甲酚生产壁垒后,中国间甲酚出口量稳步增 长,带动出口端维持在千吨以上级别。

供给端:反倾销终落地,国产形成替代

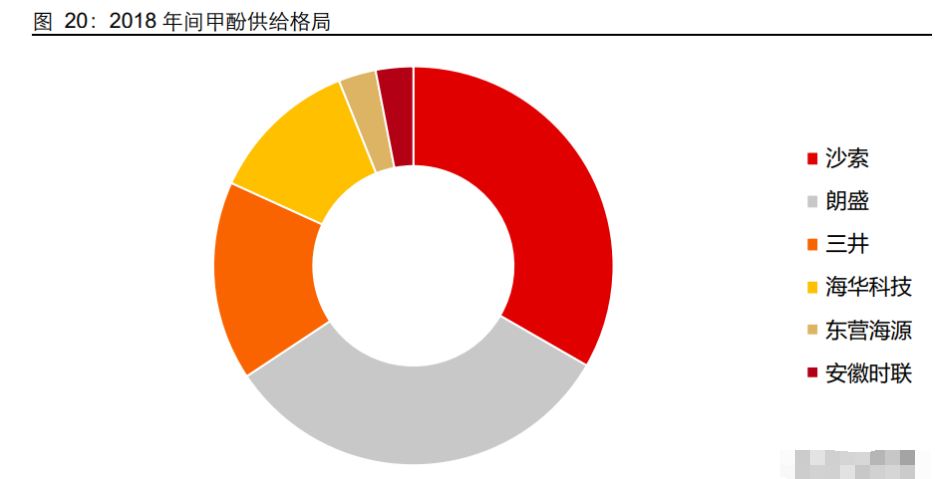

海外龙头把控市场,国产替代空间广阔。全球间甲酚产能约为 6 万吨/年,海外产能占比 接近 80%,国内企业产能占比达到 20%,国外厂商包括沙索、朗盛和三井等龙头化工 企业。国内主要的供应商为海华科技、东营海源和安徽时联,其中海华科技产能规模较 大,占据主导。未来看,海外间甲酚扩张产能较少,中国仅有海华科技待建设 1 万吨/年 产能,国内企业市占率将进一步提升。

中国企业异军突起,进口量大幅减少。中国间甲酚产量维持在 7000 吨左右水平,2018 年及以前中国间甲酚进口量维持在 6000 吨左右水平,对中国市场影响较为明显。2019 年以后,由于反倾销调查申请影响,进口间甲酚价格抬升,国内企业竞争优势逐步凸显, 进口总量减少至 3000 吨左右水平。2021 年 1 月 15 日起,中国开始对进口间甲酚征收 反倾销税,期限为 5 年。

价格底部回升,行业景气高行。2015 年后,间甲酚价格呈现大起大落,行业景气从低位 逐步回升。

2016 年以前,间甲酚处于海外企业垄断阶段,产品价格常年维持在 4000 美元/吨 以上水平。

2016-2018 年,由于国内海华科技突破间甲酚生产技术,海外企业倾销,导致间甲 酚价格常年维持在 2000 美元/吨左右水平。

2019 年,海华科技提出间甲酚反倾销申请,朗盛德国间甲酚装置发生故障,间甲 酚供给面临紧缺,产品价格稳步上涨至 6000 美元/吨附近。

展望未来,国内间甲酚企业逐步崛起,低成本产能规模稳步扩张,行业供给紧缺将有所 缓解,但由于行业技术壁垒较高,行业寡头垄断,行业景气有望延续高位。

公司优势:国产先锋,多工艺保障供应

布局多种工艺,生产稳定性较强。公司同时布局氯化甲苯水解和粗酚分离工艺制备间甲 酚,原料不会受制于煤焦油分离,可以通过购买大宗化工品甲苯进行生产,保障了生产 的稳定性。海华科技在甲酚系列产品的研发成功,打破了国外长达 30 年的技术垄断, 开创了中国人掌握的核心技术,不再依赖进口的局面。目前公司具备 8000 吨/年间甲酚 产能,2022 年下半年仍有望扩张 1.0 万吨/年产能,支持未来产业链扩张。

薄荷醇:前景广阔的香料产品

生产工艺:天然提取成本较高,合成工艺差异较大

生产路径多样,下游应用广泛。薄荷醇俗名薄荷脑,有薄荷特殊香气,有清凉感觉,是 薄荷和薄荷精油中的主要成分,生产工艺有天然提取和人工合成法。薄荷醇主要用于卫 生护理、食品饮料、香烟和香料等,下游应用领域十分广泛。

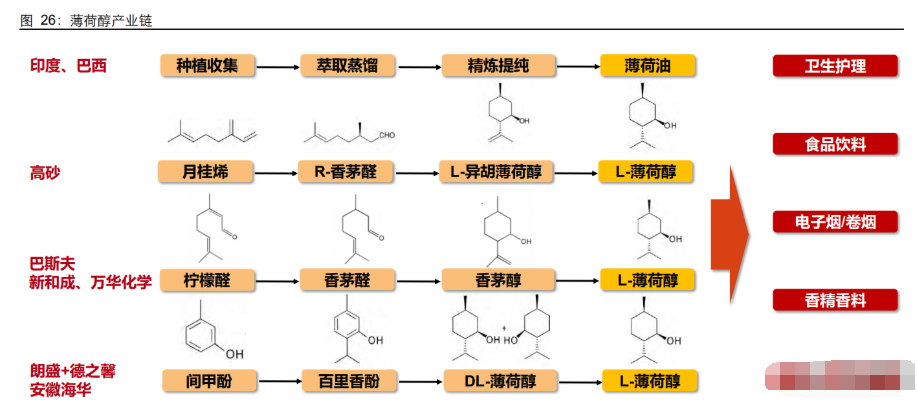

天然薄荷成本抬升,印度、巴西和中国构筑主要产地。薄荷醇传统的生产方式是通 过薄荷油进行提取得到,印度、巴西和中国作为主要的薄荷产区,贡献了大多数天 然薄荷醇和薄荷油,但随着人均工资水平的逐步提升,天然薄荷的生产成本逐步增 加且产量受限。

合成薄荷醇逐步发展,工艺路径存差异。为满足对薄荷的需求,合成薄荷工艺逐步 推出,以高砂的月桂烯路线、朗盛+德之馨的间甲酚路线和巴斯夫的柠檬醛路线工 艺为主。目前能够稳定大量生产的是朗盛+德之馨的间甲酚工艺路线,成本优势较 为突出。

存在同分异构体,活性物质分离存难度。L-薄荷醇由于手性构型的存在,品种存在较大 差异,存在较多同分异构体,天然提取的薄荷醇均为 L-薄荷醇,人工合成的薄荷醇存在 一定手性,需要进行手性拆分,具备一定分离难度。

需求端:应用领域逐步拓宽,未来成长可期

日化、烟草和食品医药构筑主要需求。全球薄荷醇需求量维持在 4 万吨以上,粗薄荷油 年产量或超过 10 万吨。天然薄荷主要用于医药、食品加工、卷烟;合成薄荷主要用于 香妆品和日化行业等,口腔卫生、医药制剂和烟草消费占比分别为 39%、24%和 17%。

下游消费多点开花,薄荷醇市场空间逐步提升。

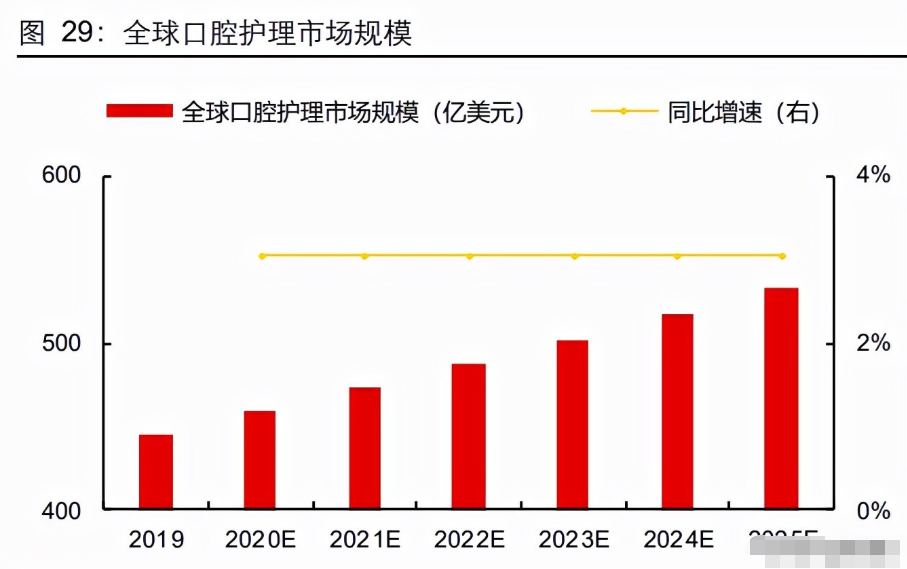

下游口腔护理、烟草市场平稳增长。从主要下游市场看,受益于全球口腔护理水平 提升,预计传统口腔护理市场规模保持 3%左右稳步增长趋势。烟草市场中,由于 吸烟人数增加,预计全球烟草市场规模仍能维持 6%左右年均复合增速。下游口腔 护理和烟草等市场蓬勃发展,推动薄荷醇需求量稳步增长。

拉米夫定需求崛起,医药应用推进。拉米夫定是一种核苷类抗病毒药物,1995 年 获得美国 FDA 批准上市,主要用于治疗乙肝、失代偿期肝硬化和 HIV 感染。拉米 夫定 2010 年后一直都是免费 ART 药物首选,随着接受治疗的 HIV 病人数量快速 增加,拉米夫定未来市场空间仍将保持快速增长。

薄荷味电子烟市场高速增长,带动需求提升。薄荷味电子烟具备较强的清凉感,受 到市场广泛的认可,随着全球电子烟市场快速增长,薄荷味电子烟需求同样保持高 速增长,带动相关薄荷醇需求快速提升。

供给端:天然产品被替代,中国企业正崛起

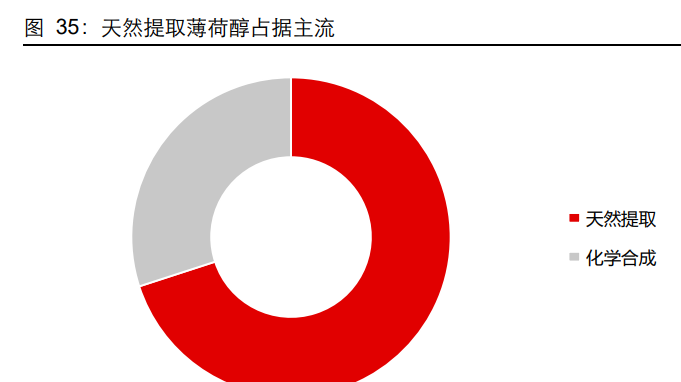

天然薄荷醇:占据市场主导,印度巴西占优。天然提取薄荷醇是劳动密集型产业,需人 工种植、采摘和提取,人工成本对天然薄荷醇生产成本有明显影响。同时,由于气候的 温度、湿度等不可控因素影响,天然薄荷醇生产的稳定性较差,常出现大面积减产情况, 抬升生产成本。目前来看,天然薄荷醇仍占据市场 70%的份额,构筑市场主流,从地区 分布看,印度和巴西两个具备低廉劳动力地区占据主导地位。

合成薄荷:成本优势凸显,未来成为主流。相较于天然薄荷醇,合成薄荷醇具备供应量 和产品品质稳定,生产成本低廉,投入人工较少等特点。合成工艺具备月桂烯法、柠檬 醛法和间甲酚法三种生产工艺,目前看间甲酚法能够稳定大规模量产,且经济性较高。

国内企业纷纷入局,薄荷醇国产化进程可期。海外德之馨、巴斯夫和高砂垄断了合成薄 荷醇市场,其中德之馨和高砂能够稳定生产,暂无扩张计划。国内企业如海华科技、新 和成和万华化学均纷纷布局薄荷醇产能,未来国内薄荷醇企业逐步崛起,将带动薄荷醇 国产化替代。

薄荷醇进口量较大,价格波动较大。目前我国薄荷醇年进口量维持在 1.5 万吨左右,产 品主要来自德之馨、高砂等企业。2021 年 1-11 月,中国累计进口薄荷醇达到 1.8 万吨, 累计同比增加 28.0%。从进口价格看,国内薄荷醇市场价格存在较大波动,2018 年由 于印度北方邦大雨,薄荷减产,价格曾飙涨至 24.7 美元/千克。近几年,巴西薄荷产量 充沛,引导进口薄荷价格稳步下降至 14.5 美元/千克附近。

公司优势:全产业完善布局,多品类齐头并进

一体化布局构筑竞争优势。公司沿着间甲酚往下游拓展,打造间甲酚-百里香酚-薄荷醇 全产业链布局。间甲酚为核心精细化工原材料,可外售作为维生素 E 和农药的原料;百 里香酚为抗菌类香料,饲料禁抗后市场需求有望稳步增长;薄荷醇为核心拳头产品,外 售作为香料,或者加工成为凉味剂,市场需求蓬勃发展。公司三大产品均能外售,多元 并进提升盈利稳定性,一体化布局支撑未来成长。

农资行业:平稳运行,化肥农药景气依旧

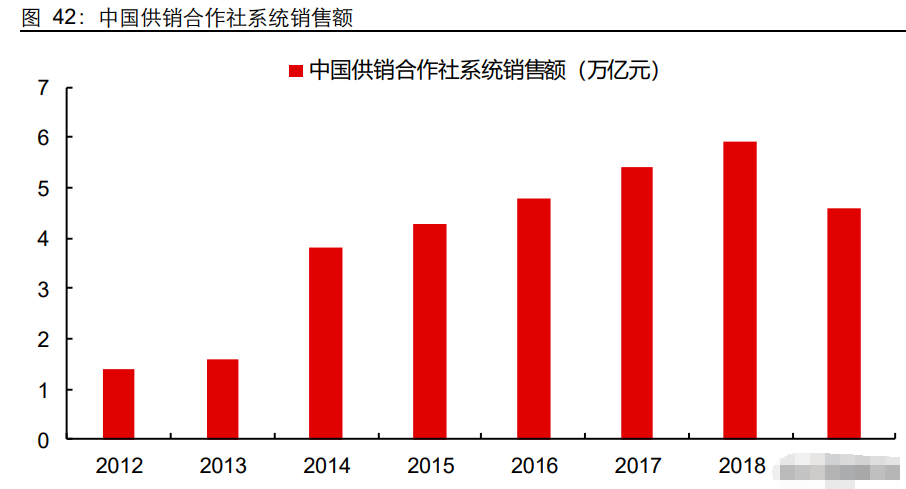

农资流通集中度提升,行业整合开启。供销合作社是农资流动的重要渠道,随着行业监 管逐步增强,以及“化肥、农药使用量零增长”政策实施,行业销售额存在一定压缩, 行业头部效应逐步凸显,集中度提升。

商务部、国家发改委等部门联合发文鼓励现有品牌农资经营企业通过跨行业、跨地 区、跨所有制的兼并、联合等形式,进行资产和业务重组,行业集中度逐步提升。

农资流通行业部分领先企业在经营规模扩张的同时,大力开展跨地区并购重组,积 极向产业链条上游或下游延伸,提升了抗风险能力和竞争优势。

化肥:行业需求刚性稳定,氮磷肥料景气持续

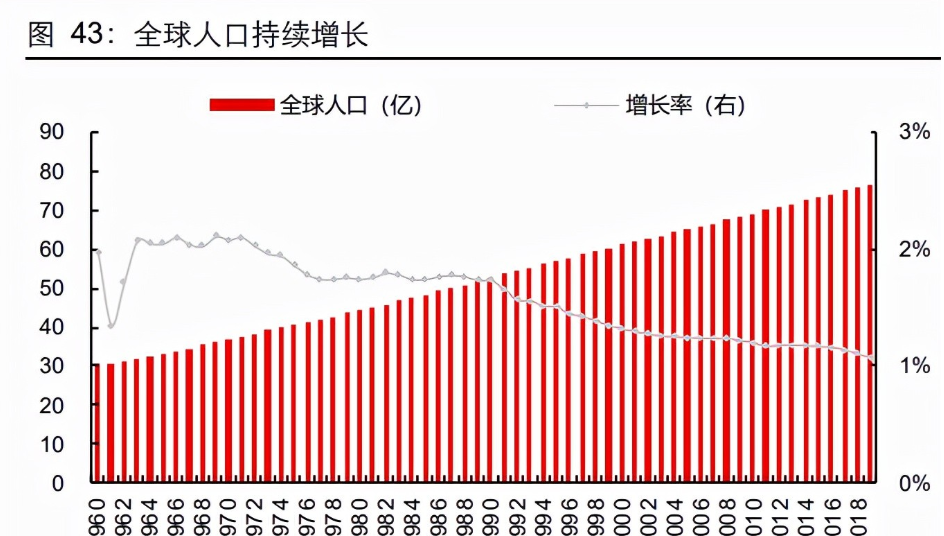

人口增长推动化肥需求稳步增长。土壤中的常量营养元素氮、磷、钾通常不能满足作物 生长的需求,需要人工施用含氮、磷、钾的化肥来补足,因此化肥广泛应用于农业生产 中。从大周期来看,随着全球人口的持续增长以及 GDP 的持续提升,肥料需求长期保 持稳中上行的趋势。根据联合国预测,2050 年世界总人口将达到 95 亿,拉动农业种植 业平稳向上,带动肥料需求增长。90 年代以来,以东亚、拉丁美洲、南亚为主的发展中 国家经济快速增长,也在显著拉动肥料的需求增长。

中短期,疫情影响下,化肥市场强劲增长。2020 年以来,由于疫情冲击、全球灾害天气 以及货币超发等因素,主粮产品价格持续上涨,各国重视粮食安全,拉动了对化肥的需 求。当前,粮食价格坚挺,或将持续提振农民的种植积极性。根据 IFA 预测,2021 年全 球氮、磷、钾肥消费量增速有望达到 4.1%、7.1%、6.1%,明显超越过去的平均增速, 其后保持稳定增长。

氮肥:格局较为分散,未来有待跟踪观察。区别于钾肥与磷肥较为明显的资源属性,氮 肥供应商较为分散,包括大量煤化工、石油化工与天然气化工企业。国内受控于“碳中 和”和能耗双控,总量无法扩张。根据 IFA 预测,2020-2025 年间海外有一定扩产计划, 将陆续投放,但扩产将逐步进行,在农业需求拉动下,中短期景气有望持续。

磷肥:磷矿相对集中,扩产有序,带动大周期上行。磷矿下游应用主体为磷肥,全球磷 矿生产较为集中,海外主要生产企业为摩洛哥磷酸盐公司、美盛公司、约旦磷酸盐矿业 公司等企业。磷肥需求平稳,而国内由于资源、环保限制,限制磷肥扩产,海外扩产有 序,预计磷肥景气长期窄幅波动。(报告来源:未来智库)

农药:总量有降,集中度提高

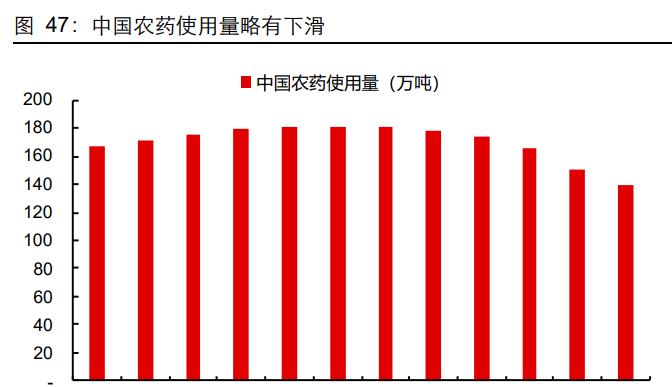

农药:环保政策加持,集中度逐步提升。受益于高效低毒农药推广,农药使用结构性优 化,国内农药使用量有一定下降。而近年来,国内农药行业供给侧改革,“小散乱污”农 药企业逐步退出,农药龙头公司持续扩张,行业集中度逐步上升。农药百强榜单中,top10 企业的市占率逐步提高,从 2014 年 29.0%提高到 2020 年 38.5%,龙头话语权将逐步增强。一方面,农药企业集中度提升,对下游农药贸易经销商的要求提升,带动下游集 中度提升;另一方面,环保政策加持下,部分小型农药企业经营发生困难,也加速了下 游经销商向上游进行整合收购的步伐,行业一体化和集中的趋势越发明显。

公司优势:工贸一体,布局全国

农资贸易:立足安徽,服务全国。公司农资板块主要为化肥、农药、种子等重要农资的 经营业务,公司是安徽省最大、全国领先的农资商贸流通企业,致力于为农业生产者提 供优质农资供应、农技指导服务、农产品收购等一体化服务。目前,公司形成了较为成 熟的“配送中心+加盟店”的连锁经营模式,建立起“立足安徽,辐射全国”连锁网络。

工贸一体布局,盈利能力有望增强。公司具备化肥和农药一体化布局,打通“单质肥— 复合肥—化肥分销”和“农药中间体—农药制剂—农资服务”产业链。未来,公司向上 游化肥和农药产业布局,自产化肥和农药占比将逐步提升,盈利能力将逐步增强。

综合实力突出,傲首位居前列。公司是安徽省农资供应龙头,综合竞争力位于全国第四。 未来随着国家重视“三农”问题,促进农业生产健康发展,推进行业内部连锁经营的模 式,确保农资市场稳定,龙头企业有望对行业进行整合,行业集中度将逐步提升,公司 作为头部企业也将逐步受益于行业整合。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号