-

力压中信证券的新晋“券商一哥”,东方财富能否稳住江湖地位?

老范说评 / 2022-01-05 13:40 发布

东方财富借助互联网平台“东方财富网”的影响力迅速破圈,通过多元化的业务布局,成为了名副其实的券商独角兽。自2010年上市以后,成长速度惊人,如今市值逼近4000亿,甚至超过了曾经的“券商一哥”中信证券,登上券商市值第一的宝座。那么,新晋“券商一哥”东方财富能否稳住江湖地位?未来还会有什么样的变数?

01 东方财富的崛起之路

回顾东方财富的发家史,一定绕不开“东方财富网”,这个2005年上线的国内TOP级财经网站,早年赶上了PC互联网时代红利,凭借全面财经资讯和股吧投资交流互动,东方财富的用户黏性高、用户社区活力高,在这里还诞生了“关灯吃面”的著名梗,其影响力可见一斑。

图源:东方财富官网

其后东方财富借助这个平台,经历了从互联网业务到基金销售市场、再到证券市场的三次转型。10余年过去了,东方财富的行业定位也逐渐清晰,商业模式也日渐成熟。

今天咱们从几个主要业务来解析它“财富”密码:

图源:「财报罗盘」上市公司财报智能分析系统

首先是金融电子商务服务业务:也就是基金代销,为东方财富打通了最直接的流量变现渠道。2007年,东方财富上线“天天基金”,开始涉足互联网金融。2012年,东方财富子公司上海天天基金销售有限公司取得基金销售业务资格,进入基金代销领域,为用户提供基金第三方销售服务。凭借金融电子商务服务,公司总营收从2012年的2.23亿元上升至2015年的29.26亿元,可以说是真正意义上赚到了第一桶金。

接下来当然是证券业务:东方财富的证券业务主要依托构建的互联网财富管理生态圈,通过拥有相关业务牌照的东方财富证券、东方财富期货、东财国际证券等公司,为海量用户提供证券、期货经纪等服务。

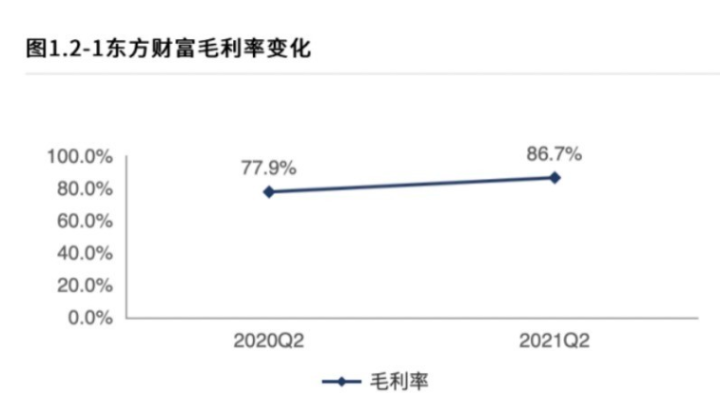

2015年,东方财富其通过全资并购西藏证券,拿到了券商牌照,成为A股第一家互联网券商,开启互联网财经资讯服务商向金融交易服务平台的转变。随后,东方财富也不断完善金融业务体系,先后拿到了金融领域中征信、期货经纪等业务资格,取得了公募、私募、保险经纪牌照,并通过增资、并购等方式扩张商业版图,借助其流量优势为证券业务赋能加码。随着基金、证券的发力,公司总营收从2015年的29.26亿元上升至2020年业绩预报下的79亿元,年平均增长率达到23%,连带着东方财富的毛利率不断增加。

图源:「财报罗盘」上市公司财报智能分析系统

然后是金融数据服务业务:主要以金融数据终端为载体,通过PC端、移动端,向海量用户提供专业化金融数据服务。这块业务的核心就是这个就是在电脑上经常用到的choice金融客户端。

再者是互联网广告服务业务:主要为客户在“东方财富网”及各专业频道、互动社区等页面上通过文字链、图片、富媒体等表现形式,提供互联网广告服务。不过这一部分的业务营收占比基本上微不足道。

东方财富大量的2C端业务不仅让东方财富的的核心利润获现率持续维持在高位,还其财务状况相当健康,让其在账面上沉淀了大量的“货币资金”,根据2021年三季度的财报,东方财富总资产1800亿的情况下有足足580亿元的现金在手里,而且基本上没有金融负债。

总得来说,东方财富借助互联网平台“东方财富网”的流量迅速变现破圈后,又通过多元化的业务布局,成为了名副其实的券商独角兽。

02 一哥之争:传统券商与互联网券商的分水岭

今年6月25日,“牛市旗手”券商板块集体走强,指数上涨3.1%。其中,东方财富大涨7.21%,市值达到3380亿元,市值开始反超曾经独霸武林的“券商一哥”中信证券。

东方财富网抢走券商一哥的地位,走的是从内容到流量、从流量到变现的商业化路径。没有大量的客户经理和营业部,由此带来的低成本获客优势,可谓碾压传统券商,所以公司在2015收购西藏证券之后就率先推出全网万2.5的佣金,如果大家平常关注各种财经大V的话,相信应该都见过东方财富的低佣金开户广告。而且东方财富不仅靠着低成本快速跑马圈地,还成功依靠一己之力就把整个证券行业的佣金率给拉下来了,让很多依靠佣金过日子的中小券商苦不堪言。

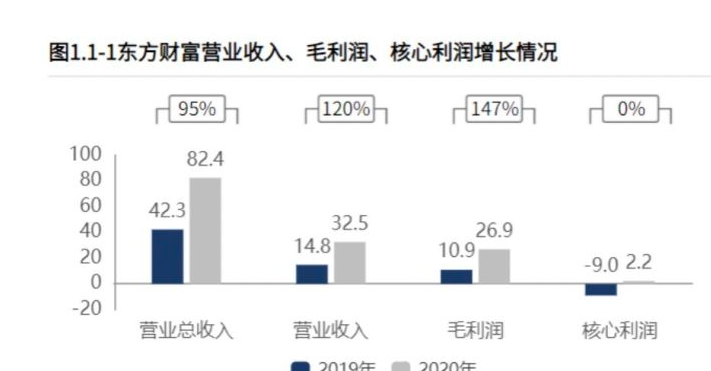

尽管目前东方财富的营收及利润规模不及中信证券。以东方财富2021年第三季度财报数据为例,东方财富第三季度营业总收入达到38.56亿元,同比增长47.85%;第三季度归母净利润25.07亿元,同比增长57.76%。

图源:「财报罗盘」上市公司财报智能分析系统

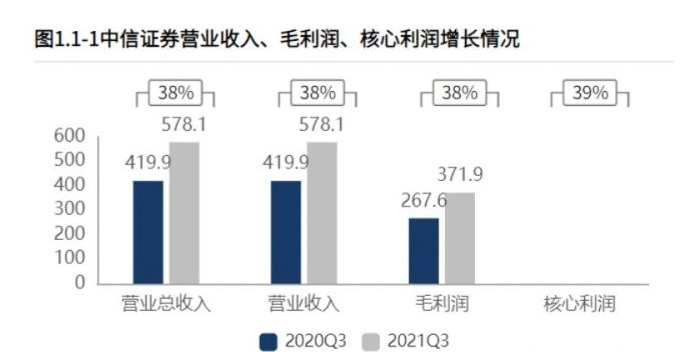

反观中信证券,据中信证券2021三季报显示,公司主营收入578.12亿元,同比上升37.66%;归母净利润176.45亿元,同比上升39.37%。在营业收入与利润规模的绝对值上,东方财富与中信证券相比,还完全不在同一个量级。

但一方面是因为东方财富确实成长速度更快、成长质量更高;另一方面显然也是整个二级市场对于东方财富现在流量变现的互联网式商业模式的认可,所以才会在营收和利润都明显不及中信证券的情况下,给出了高达50倍的动态市盈率,进而撑起近4000亿元的市值。换一个更通俗的说法来说,东方财富4000亿的市值里面最少有一半的估值是由其本身的用户贡献的,流量或者说用户本身就是一笔巨大的“财富”。

图源:「财报罗盘」上市公司财报智能分析系统

图源:中国基金报百家号

因此,当券商一哥易主时,股民高呼,这是散户的力量。东方财富的市值反超,不只是二者之间一较高下,更是传统券商与互联网券商之间竞争的分水岭。

03 高速增长背后,隐忧不容忽视

诚然,东方财富无论是在营收规模还是市值上都在突飞猛进,但是并不代表其能高枕无忧。

首先,在增速更快的金融电子商务服务方面,东方财富面临的竞争压力不容小觑。

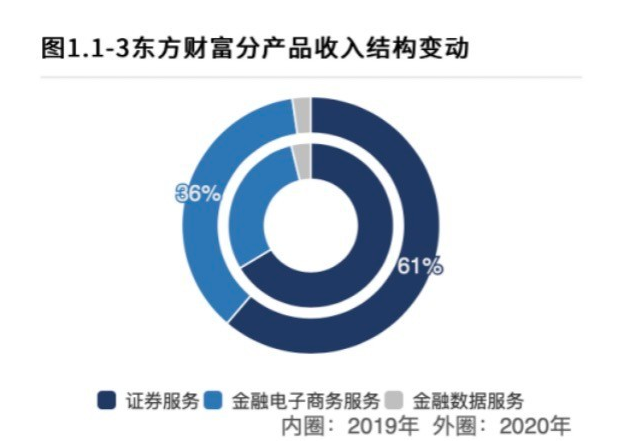

据东方财富2021年半年度报告显示,报告期内,公司金融电子商务服务收入及证券业务收入分别占比41.5%、55.76%。以基金代销为主的金融电子商务服务收入同比增长109.77%,远远高于证券服务收入55.73%的增速。这两大业务占绝对大头的收入结构为其发展带来隐忧。

按照中国证券投资基金业协会发布二季度基金代销机构公募基金保有规模前100强名单,蚂蚁基金、腾讯腾安基金以超过千亿元非货基金保有量成为独立基金销售机构中的Top型机构。而东方财富旗下的天天基金仅仅位居Top4。尤为值得关注的是,只代销基金的蚂蚁基金2020年的营收就突破60亿,净利润接近1亿元。

图源:基金业协会官微

而且,与东方财富处于同一梯队的还有盈米基金、同花顺基金、旗下蛋卷基金、京东肯瑞特基金、陆金所基金、好买基金、诺亚正行基金等面向个人客户销售的独立基金销售机构,可谓强敌环伺、劲敌如云。面对其他互联网巨头横向切入这一赛道,东方财富维持其在基金代销业务上行业地位,显然面临着巨大的挑战。

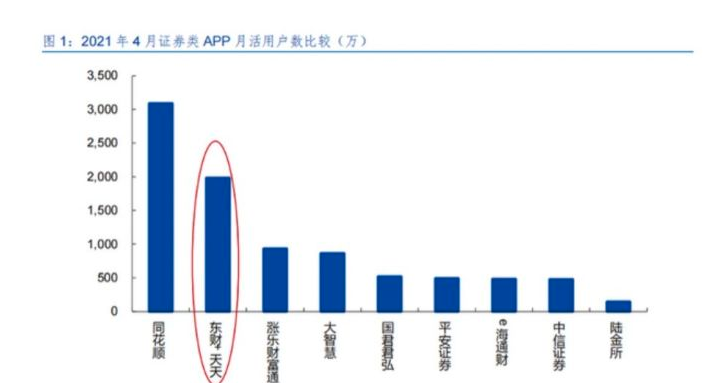

其次,在垂直方向东方财富本身是却不乏实力强劲的竞争对手。例如,与同为财经资讯、财经数据的同花顺相比,东方财富的活跃用户量上就明显略逊一筹。据多家数据机构公布的数据显示,2021年4月,国内主要证券类APP,同花顺以3000多万月活量稳居首位,而东方财富网即便加上天天基金网合计月活用户也仅1981万,用户差距在千万级别。

同花顺作为业界首屈一指的财经资讯平台,拿下券商牌照也并非难事,其同样可以采用收购中小券商公司的方式入局,与东方财富分得一杯羹。抛开传统券商的竞争,一旦同花顺与东方财富瓜分券商市场的大蛋糕,对东方财富带来的影响,也将是不容忽视的。

结语

在外界利好的元素不可控的情况下,东方财富股价的涨跌或许身不由己。东方财富可能唯有继续练好内功、加固护城河才是防止高楼大厦坍塌的明智之举。而延长时间线,继续提高流量变现的商业价值,扩大其流量池,或许才是其稳住行业地位,防止被竞争对手反超的底层逻辑。

股价身处高位的东方财富,无法高枕无忧,居安思危或许才是其长治久安之计。而在前有猛虎、后有追兵的新券商时代,东方财务是否会率先进入万亿市值俱乐部?让我们拭目以待。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号