-

困境反转,凤凰涅槃,中国国航:卡位优质干线时刻,收益品质较优

老范说评 / 2021-12-15 16:13 发布

一、航空业供需趋势

1. 需求端:国内旅游出行潜力有待释放,长期看人均乘机渗透率提升

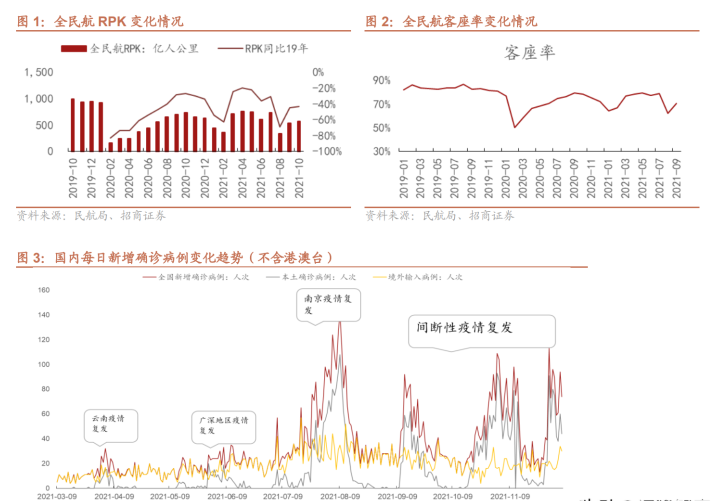

目前国内需求整体呈复苏趋势,但局部地区疫情反复对需求增长造成扰动。

2020年初新冠疫情爆发,国内航空业遭受重大打击,但自3月份开启逐步复苏,期间新疆地区疫情复发也对复苏进程造成一定冲击。

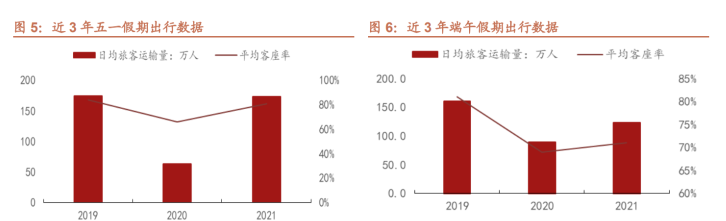

2021年春节期间,受华北地区疫情复发及就地过年政策的影响,民航客运量同比-70%。春节后出行需求迅速反弹,清明、“五一”假期旅客出行量迎来爆发式增长。

2021年6月广深地区疫情爆发,7月以来广深两地相继“解封”,两地机场的航班量在迅速恢复。截至21年Q2,国内航线旅客运输量基本恢复至19年水平,客座率达到78.2%。

7月22日,南京禄口机场疫情复发,由于德尔塔毒株扩散能力较强,全国各地呈现多点散发情况,扬州、张家界等地也遭受较大影响。

8-10月,国内零星疫情间断性复发,对整体航空需求造成扰动。

目前国际市场需求仍受制于防疫政策,不确定性仍然较强。

从国际市场来看,全球疫情形势仍存在较大不确定性,变异毒株突破感染能力以及扩散传播能力较强,全球疫情反复时有发生。截至2021年12月4日,全球新增确诊病例为70万人次,其中美国新增确诊病例约16万人次。针对国际航班,我国采取较为严格的限制措施,目前仍沿用调整版的“五个一”政策。2020年至2021年8月,我国民航国际航线需求仍同比下降超9 成。

展望未来三年,疫情仍将是影响航空业的重要变量。

国内市场:零星疫情复发或为新常态,旅游出行的消费潜力驱动需求在曲折中复苏。

2020年,新冠疫情导致的阶段性交通管制客观上压制了国人的旅游出行需求;2021年我国新冠疫情防控进入新常态,尽管局部仍出现疫情复发,但基本能在一个月左右得到控制,随着局部地区解封,我国民航出行需求得到迅速复苏,韧性较强。

2021年,在无局部疫情爆发的五一假期,旅游出行需求释放,全民航日均旅客运输量得到较快恢复,基本达到 19 年水平,客座率也提升至 80.7%。

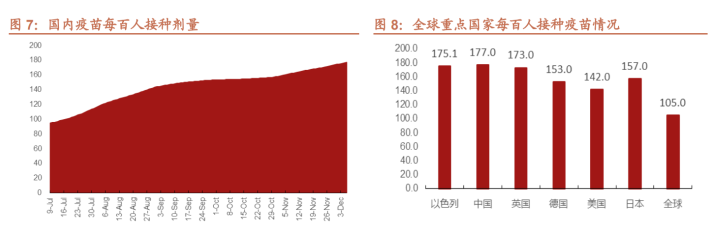

总体来看,国人被压制的旅游出行需求仍然较大潜力,虽然局部地区疫情时有发生,但随着疫苗接种比例的增加以及疫情防控精准度提升,民众出行信心有望较快恢复。

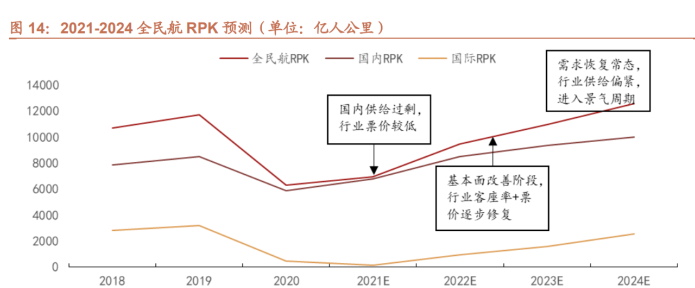

受零星疫情复发影响,我们判断2021年国内航线 RPK 恢复至 19 年的 80%,2022年有望恢复到 19 年水平,2023年有望小幅超过 19 年水平。

国际市场:国际市场复苏仍取决于全球疫情变化趋势以及我国的防疫政策。

目前来看疫苗接种仍是应对全球疫情的有效策略,虽然变异毒株依然出现突破性感染,但疫苗能够降低接种人群的重症率及死亡率,免疫屏障的建立有望缓解疫情影响。

截至21年 12 月 8 日,以色列每百人疫苗接种量达175,英国、德国、美国每百人接种剂量达173/153/142,全球每百人疫苗接种量达到105。目前各国新冠口服药物研发均取得突破,全球疫情防控进度有望加快。

中国对国境的开放仍保持谨慎,未来可能分阶段增加国际航班,边际改善有望显现。

短期内,我国仍将沿用前期“五个一”政策,针对部分疫情防控较好的国家和地区,有可能会定向调增相应航班。如果全球日均新增病例逐渐趋缓以及我国疫苗接种比例得到较大提升,我国防疫政策及国际航班限制有望得到调整,但国际市场总体恢复节奏仍将慢于国内。我们预计2021-2023年国际航线需求有望逐步恢复至 19 年同期的 5%/30%/50%。

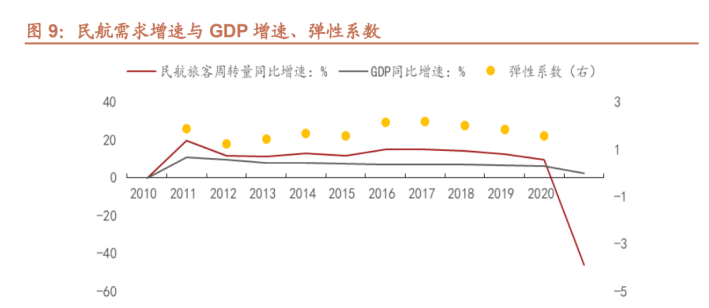

展望远期,中国民航需求仍紧密挂钩国民经济发展,未来将受益于渗透率提升。

长期来看,疫情影响终将过去,我们初步判断中国民航整体需求将于2024年基本恢复至19 年水平。

民航需求本质上与 GDP 增速密切相关,过去 10 年,民航旅客周转量增速与 GDP 增速比值基本维持在 1.5-2 这一区间,国民经济的稳健发展仍是民航需求最根本驱动力。

另外,我国人均乘机次数仍然较低(疫情前约为 0.47),相比于美国、加拿大、英国、德国等欧美国家有较大差距。

展望未来,随着城镇化率不断提升,中西部地区航空出行需求潜力释放,全民航总体需求仍有较大成长空间。

据《新时代民航强国建设行动纲要》,从 2021 年到 2035 年,我国人均航空出行次数预计超过 1 次,即使疫情对民航业造成较大冲击,但从发展节奏来看,预计 2024 年后,我国民航总体 RPK 增速将回归常态,有望维持 1.5 倍的 GDP 增 速。

2. 供给端:疫情冲击下运力大规模收缩,长期看竞争格局逐步向好

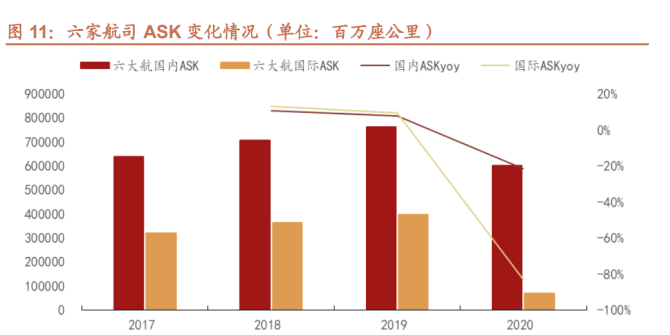

疫情冲击下,全民航整体运力大幅减少,从结构上来看,国际运力大部分转投国内。疫情冲击下,全民航运力大幅缩减。

2020年六大航司(国航、东航、南航、海航、春秋、吉祥)整体 ASK 同比下降42.3%,其中,国内航线同比下降21.3%,国际航线同比下降82.8%。

从结构上来看,国际航线受“五个一”政策影响,运力大规模缩减,同时部分运力转投国内市场。

2020年起,我国民航运力结构中国内航线运力占比由疫情前的66%提升至90%。

展望未来,预计十四五期间全民航运力大规模收缩。

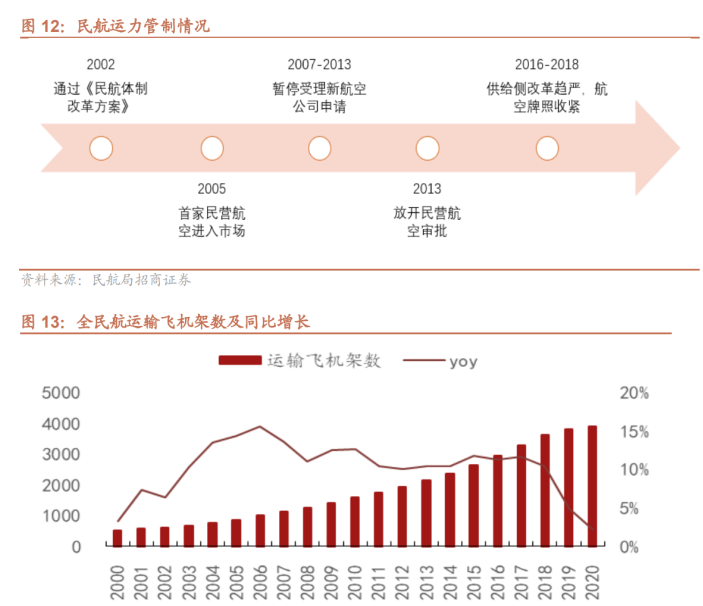

我国航空业供给受民航局高度管制,历史上航空业供给,包括航司数量、航权时刻、飞机引进等都受到民航局较为严格的调控。航空产能供给存在明显周期性。

2002年-2007年,监管较松,供给扩张:

2002年《民航体制改革方案》,民营资本第一次进入中国民航业,此后民营航司开始崭露头角。

2007年-2013年,监管趋严,供给收缩:

2007年为加强行业宏观调控、抑制民航业过快增长,民航局决定 3 年内暂停受理设立新航空公司的申请。

2010年8月,“8·24”伊春空难发生,民航局发文对新成立航空公司的申请停止审批,对已批准筹建的新航空公司采取更严格的管理政策,以保证民航业安全运营。

2013-2016年,监管放松,供给扩张:

2013年为了加快民航业的发展,民航局放开新设立航空公司限制,大量民营资本进入航空业,航司数量不断增多。期间批准筹备组建了包括青岛航空、瑞丽航空、东海航空和浙江长龙在内的新一批民营航空公司,新航空公司的申请审批再度开启,但速度明显放缓。

安全性成为民航局日益关注的焦点,专业性极强的航空业天然具有高进入壁垒,因此民航局已逐步倾向民营资本参与国企混改而非直接成立航空公司。

2016-2019年,监管趋严,供给收缩:

2016年至疫情前,民航局严格实施控总量调结构的总方针,提升市场准入门槛,严控飞机引进。

展望十四五规划,预计航空运力引进进一步收紧。疫情冲击后,高杠杆下的大规模运力扩张都将成为过去式,运力收缩(引进飞机数量下降)和航线调整将成为大多数航司未来1-2年的战略选择。预计十四五规划期间,全民航运力增速较为保守。

新冠疫情对全球航空业造成重大打击,但是随着全球疫苗接种比例逐步上升以及特效药和加强针的推出,国际航空出行需求有望迎来边际改善。

从历史经验来看,航空业复苏将经历三阶段:巨亏——微利——盈利大幅增加,我们判断当前时点航空业正从第一阶段向第二阶段转变。

短期来看,在国内市场产能过剩的情况下,航空业运价仍然保持较低水平,中期来看,随着国内需求加快复苏,国际航线逐渐破冰,全球航空运力供给进入收缩,预计2022年航空板块 基本面有望迎来改善,运价有望逐步上行。

2023-2024年,如果全球疫情得到较好控制,各国边境管控逐渐放松,届时全球航空业有望进入供不应求的高景气度周期。

二、中国国航:国内唯一载旗航空

1. 历史沿革:稳扎稳打,成为行业的领军者

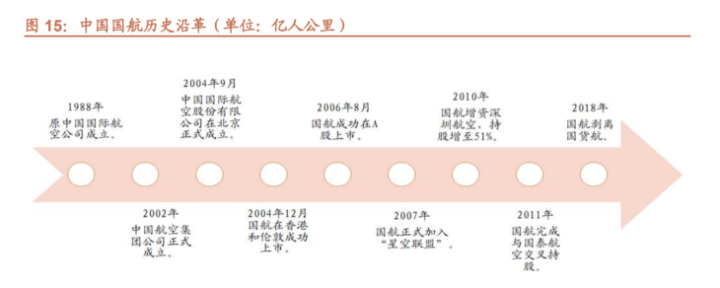

1988年中国国际航空公司正式成立,是中国当时资产最多、运输周转量最大的航空公司。

2002年中国国际航空公司联合中国航空总公司和中国西南航空公司,成立了中国航空集团公司。

2004年9月,作为中国航空集团公司控股的航空运输主业公司,中国国际航空股份有限公司(以下简称“国航”)在北京正式成立。

2004年12月,国航在香港和伦敦成功上市。

2006年8月,国航成功在 A 股上市。2007年底,国航正式加入“星空联盟”。

2010年3月,国航增资深圳航空6.8亿元,由此对深圳航空的持股比例由25%升至51%,意味着国航掌握深圳航空的控制权。

2011年,中国国际航空股份有限公司与国泰航空有限公司货运合资项目已正式完成,合资后,中国国航持有中国国际货运航空51%的股权,国泰航空持有25%的股权及24%的经济权益。

2018年,国航剥离国货航。

目前中航集团作为中国国航的第一大股东,及其全资子公司中航有限合计持有公司51.7%的股份。

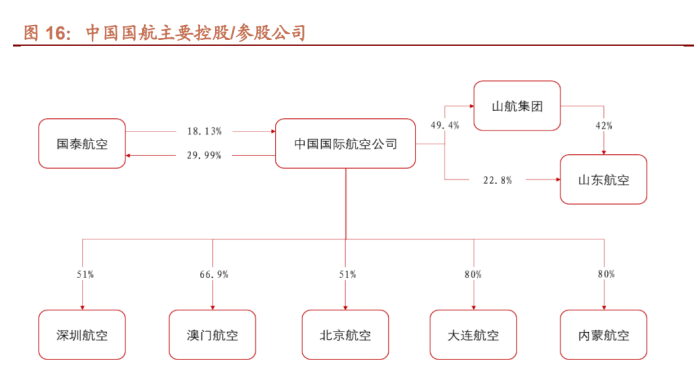

公司主要控股参股公司包括深圳航空、澳门航空、北京航空、大连航空、内蒙航空,持股比例分别为 51%、66.9%、51%、80%,以及公司通过直接和间接持有山东航空 43.5%的股权。

2018年8月,公司剥离持有15架货机的国货航51%的股权,国货航拟未来进行混改。

中国国航与国泰航空公司交叉持股。

国泰航空持有18.13%的股份,同时公司通过交叉控股,持有国泰航空29.99%的股份。

国航和国泰在京港线上联营,基本形成了垄断,通过深度协同,国航与国泰航空实现共赢。

国泰航空业务主要以香港连接境外航线为主,未来随着国际航空需求的改善,国泰航空业绩有望实现反弹。

2. 财务分析:疫情重创国航,预期未来业绩反弹迅速

2016-2019年中国国航航空业绩实现稳定增长。

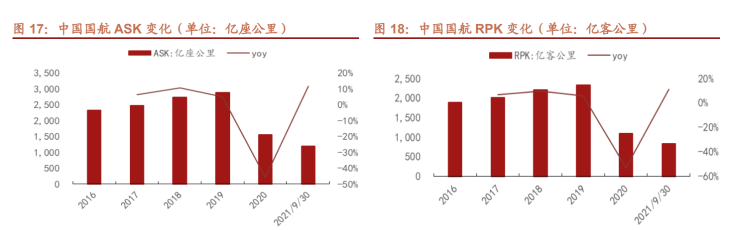

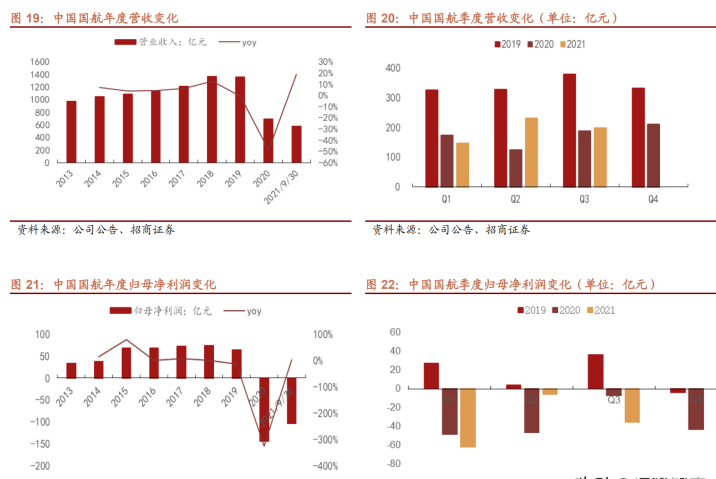

国航作为北京枢纽的市场领导者,拥有高品质航线及客源优势,2019年,中国民航运输总周转量、旅客运输量、货邮运输量三大指标年均增速分别达11.0%、10.7%和4.6%。作为航空业的龙头之一,中国国航在2016-2019年ASK、RPK均有年均7%的增长速度,其营业收入保持年均 5.7%的增长速度。

2019年国航受宏观经济放缓及机场跑道维修等多重因素影响,营业收入和净利润分别同比下滑0.4%/12.7%。

2020年,新冠肺炎疫情全球蔓延,航空运输业遭受重创。

2020年国航 ASK 同比下滑 84%,其中国内航班 ASK 同比下降 18%,而国际航线 ASK 同比下降 82.9%。

2020年虽然国内航空客运市场加快恢复,但是国际航线旅客运输规模仍处于低位,其股权投资受海外疫情影响亏损拖累业绩,国航的归母净利润同比 2019 年大幅下降。

2021年,受零星疫情复发影响,国航前三季度业绩仍然承压。

3. 航线&枢纽卡位核心资源

(1)枢纽网络战略:以北京首都机场为主的四角菱形网络

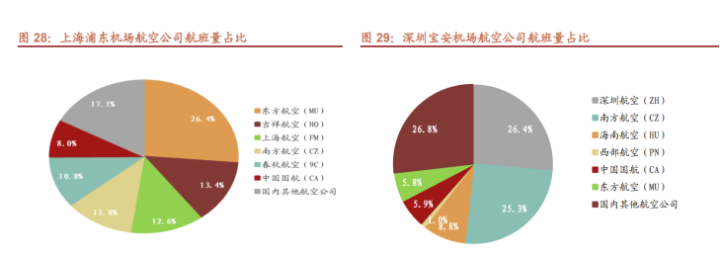

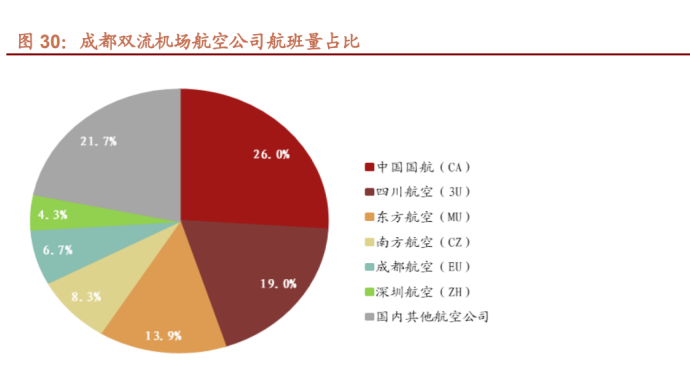

公司以北京机场为主的四角菱形机场枢纽覆盖了中国经济最发达、人口密度最高的区域。公司长期以来坚持“国内国际均衡发展,以国内支撑国际”的市场布局原则,持续打造北京世界级枢纽,建设成都国际枢纽,在多年的经营中形成了以北京首都机场、上海浦东机场、深圳宝安机场和成都双流机场为枢纽的四角菱形航线网络,其覆盖了中国经济最发达、人口密度最高的区域。

北京首都机场服务的首都功能核心区(东城/西城)是人口密度最大的区域,同时集中了大量公商务旅客。北京东城区、西城区、朝阳区和海淀区集中了大量大型国企、外企和民企,各国的使馆也坐落在朝阳地区。首都机场的区位优势,使得选择首都机场的公商务旅客具有较强客户粘性,短期内大兴机场的分流影响较弱。

大兴机场转场搬迁完成后,国航首都机场市占率提升至 70%。

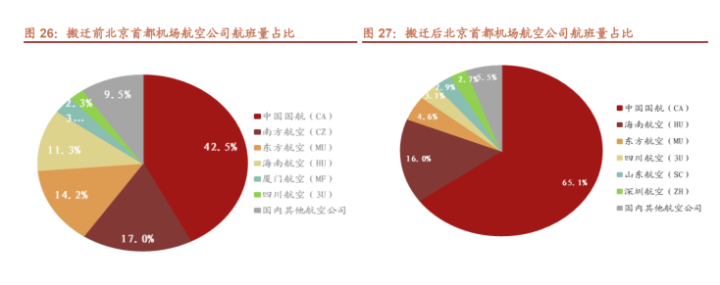

2019年冬春航季,国航(CA)在北京首都机场的市占率达42%,2020年北京大兴机场投入运营后,南航搬迁至大兴机场,东航只有京沪线留守。

搬迁后,以2021年夏秋航季为例,国航(CA)在首都机场的市占率升至65.1%,其控股公司深圳航空市占率为2.7%,上市公司合并报表口径市占率接近70%。

主基地机场集中度提升后,能更有效发挥区域规模经济,加强中转联程业务。

国航在首都机场市场份额提升至近70%,可以利用区域规模优势,实现降本增效;同时,国航对首都机场时刻资源的调配和优化能力也相应提升,有利于基地机场的进一步投入和中转联程业务的加强。

国航可以充分借助星空联盟的力量,利用航司身份优势,在首都机场投入更多资源加强中转联程服务能力,导入更多来自于星空联盟的中转客流量。

中国国航卡位一线机场枢纽资源,从而实现垄断竞争优势。

国航定位于中高端商务主流旅客市场。北京作为中国政治经济中心,国航以北京首都机场为主基地,成都双流机场为辅,积极吸引优质客源。

2021年夏秋季,国航(CA+ZH)在北京首都机场的运力占比为 68%,在成都双流机场、上海浦东机场和深圳宝安机场的运力占比分别是 30.3%、8% 和 32%,枢纽地位进一步强化。 国航的用户粘性较强。

截止到 2020 年末,截至报告期末,凤凰知音会员已超过 6,817.66 万人,国航为国内首家实 施疫情期间特殊保级的航空公司,为面临保级或降级的常旅客会员自动保级 12 个月,同时上线贵宾会员里程延期功能。常旅客贡献收入占公司客运收入的 52.3%,贡献收入比重同比增加 6 个百分点。国航 APP 注册用户突破 1,234 万人,保持平稳快速发展。

2020 年新开发大客户 296 家,有效大客户数量达到 3,620 家,维护和新开发全球协议客户累计达到 122 家。

(2)干线优势:中国国航掌握优质干线时刻

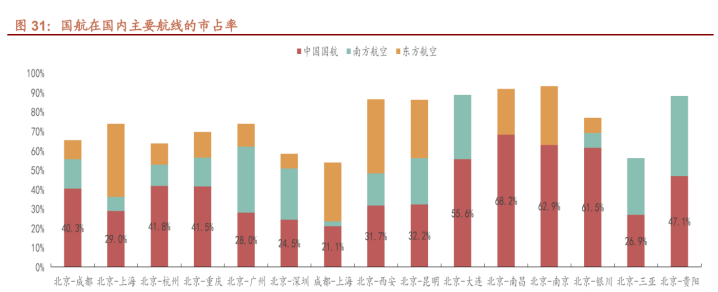

国航国内优质航线的市占率明显领先于其他公司,通过锁定优质航线和时刻等核心资源,从而提高竞争优势,为疫情后的快速恢复奠定基础。

前 15 大航线中公司市占率占比最高的有 9 条、占比第二位的有 6 条,拥有最具价值的航线 网络和公商务旅客资源。

据2021年夏秋航季排班表,三大航在国内优质的 15 大航线周均航班量占比均达 60%以上。

国航在干线优势非常明显,国内前 15 大航线中,其中其中 8 条航线(北京-成都、北京-杭州、北京-重庆、北京-大连、北京-南昌、北京-南京、北京-银川和北京-贵阳)国航占比均在 40%以上,6 条航线(北京-上海,北京-深圳,北京-广州,北京-西安、成都-上海、北京-昆明和北京-三亚)国航占比均在 20%以上。

4. 收益品质较优,盈利能力良好

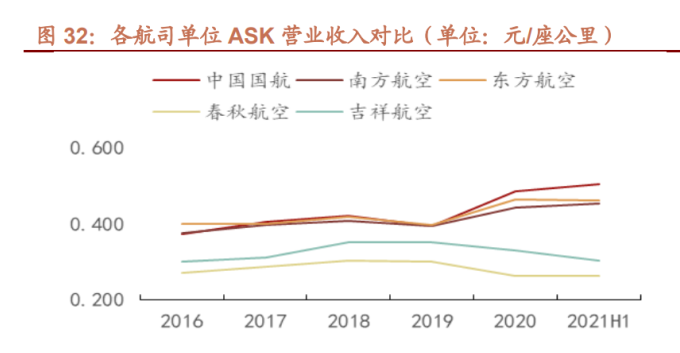

横向对比来看,中国国航卡位优质干线时刻,单位座公里盈利能力相对较高。从收益品质来看,中国国航的单位座公里收益较优,过去 5 年中有三年领跑上市航司,2020年/21年分别达到0.485、0.505元/座公里。

主要因为中国国航专注于中高端市场,坚持高品质航网布局,且拥有较多优质干线时刻。同时,公司成本管控较优,机队引进较为谨慎,因此中国国航在19年以前单位座公里毛利也持续领跑。

三、盈利预测与报告总结

1. 盈利预测

核心假设:

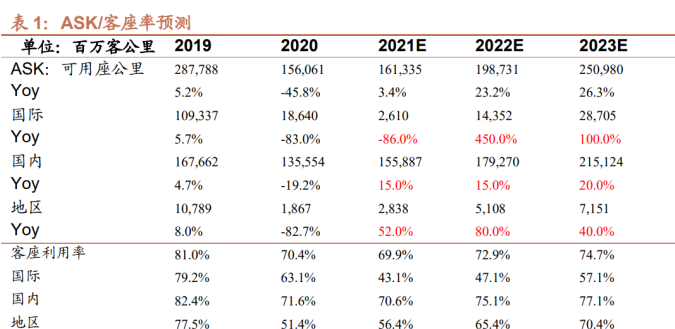

1)经营数据:基于国内航空需求恢复预期,预计21-23年中国国航国内ASK增速为15%、15%、20%;国际方面,考虑到国际疫情形势仍不明朗,我国仍然奉行较为严格的航班限制政策,预计21-23年国际及地区ASK分别约为19年同期的2%/13%/26%。

综合来看,预计21-23年整体ASK增速为3%/23%/26%,预计客座率分别为69.9%/72.9%/74.7%。

客收方面,受疫情影响,整体收益水平仍比疫情前有明显下降,但相比2020年将有所改善,预计21-23年每客公里收益为0.504/0.529/0.555元。

2)油汇:基于对大宗商品价格以及国际宏观经济形势的判断,我们预计21/22/23年布油均价基本维持在69/60/60美元/桶;预计21/22/23年美元兑人民币中间价均值为6.4/6.2/6.3。

3)主要成本项:航油成本测算基于油价以及耗油量变化,预计21-23年增速分别为74%/-2.4%/26%;飞机租赁折旧测算基于公司飞机引进节奏,预计21-23年增速分别12%/6.6%/5.3%;人力成本测算基于员工数量以及人均薪酬,预计21-23增速分别为16%/15%/7%;起降费用测算基于航班数量以及机场收费政策,预计21-23年增速分别为29%/26.5%/14.5%。

2. 报告总结

当前时点航空业正处于周期底部,随着全球疫苗接种比例提升,新冠口服药物的推出,航空需求逐渐复苏的趋势是较为确定的,叠加全球航空运力供给进入大规模收缩周期,预计2022年航空板块基本面逐渐改善。

2023-2024年,如果全球疫情得到较好控制,各国边境管控逐渐放松,届时全球航空业有望进入供不应求的高景气度周期。

中国国航卡位优质干线时刻,各航司转场大兴后,公司在首都机场实现市占率大幅提升,整体竞争优势增强。

中期来看,随着疫苗接种比例提升以及新冠特效药陆续上市,中国国航业绩有望实现边际改善。另外,中国国航国际航线占比较高,一旦国际疫情有好转趋势,乐观情绪有望催化股价表现。我们预测公司21/22/23年归母净利润为-133/11/77亿元,EPS为-0.91/0.08/0.53元。

四、风险提示

疫情扩散超预期:当前国际疫情形势仍不明朗,全球每日新增病例仍然较多,国际航线开放时间可能晚于预期,这将影响公司业绩修复。

油价大幅上涨:油价大幅上涨,将造成航空公司燃油成本上升,侵蚀公司业绩。

汇率大幅贬值:人民币汇率大幅贬值,将造成航空公司汇兑损失增加,侵蚀公司业绩。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号