-

中伟股份的回报水平高吗?

老范说评 / 2021-10-22 17:23 发布

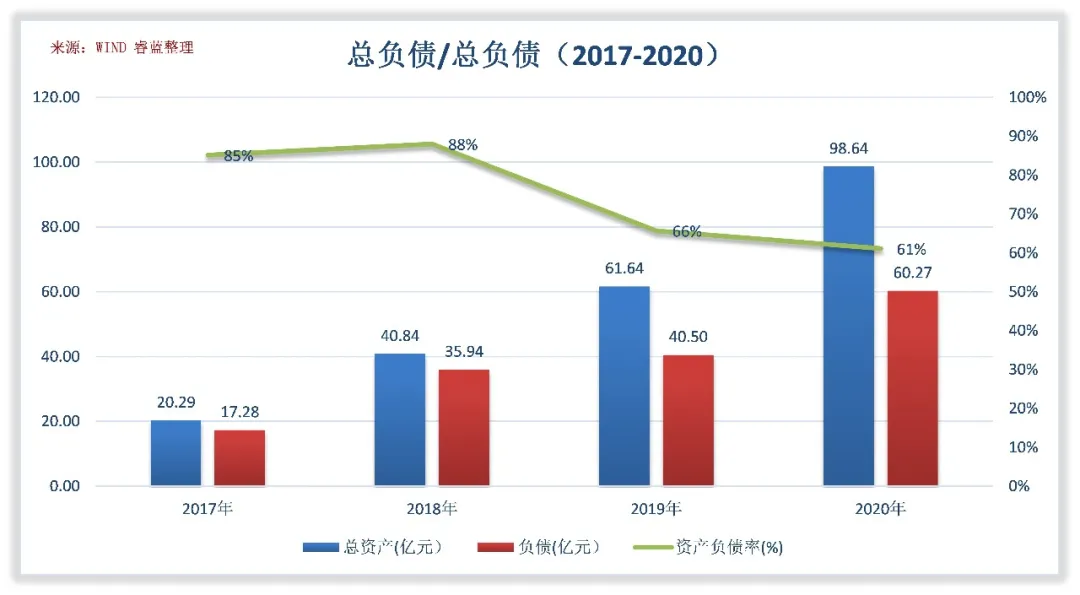

中伟股份于上市已2年,年营业收入从2017年18.62亿元增长到2020年74.4亿元,年复合增长率【1】59%;净利润从2017年0.18亿元到2020年4.2亿元,年复合增长186%。至2020年已累计分红0.46亿元,分红率10.85%。2020年企业负债率【2】61.10%,属于重资产企业。

现金台账:上市后现金流从负数反转为正数,净现比随之变为1.1

(一)现金流情况:

公司上市前的2017-2019年现金流极差,期间经营性净现金流分别为-2.16亿元、-2.08亿元、-2.51亿元,主要是规模扩大,应收账款占用资金增加的原因。

2020年经营净现金流随上市后迅速从负数反转为正数,金额为4.64亿元,对比上市前有大幅的改善,主要原因是公司将收到的银行承兑汇票进行融资大幅提升了现金流。

中伟股份受益经营性现金流改善,2020年净现比为1.1,对比上市前负净现比也有了极大的改善。

自2017年至2020年持续加大固定资产的投资,资本性支出累计为24.16亿元,这是中伟股份成长扩张阶段的一个特征。

对应公司的投资扩张,筹资活动持续增加,2017-2020年筹资活动产生的现金流量净额累计为101.43,其中累计融资66亿元,含直接融资【3】14亿元,间接融资【4】(按筹资现金流入)52亿元。

资产结构及演变台账:依靠投资将资产规模迅速壮大,负债率改善

总资产【5】高速稳健增长,2017-2020年总资产分别为20.29亿元、40.84亿元、61.64亿元、98.64亿元,年复合增长率为69%;总负债【6】从2017年17.28亿元增长到2020年60.27亿元,但负债率呈下降趋势,2020年负债率从前期88%下降为61%。

在所属资产与负债中,主要财务数据与问题点:现金占总资产27.49%,资金充足:货币资金27.12亿元,占总资产的比重为27.49%,主要来源是首发上市融资所得,完全可以覆盖15.71亿元的有息负债。

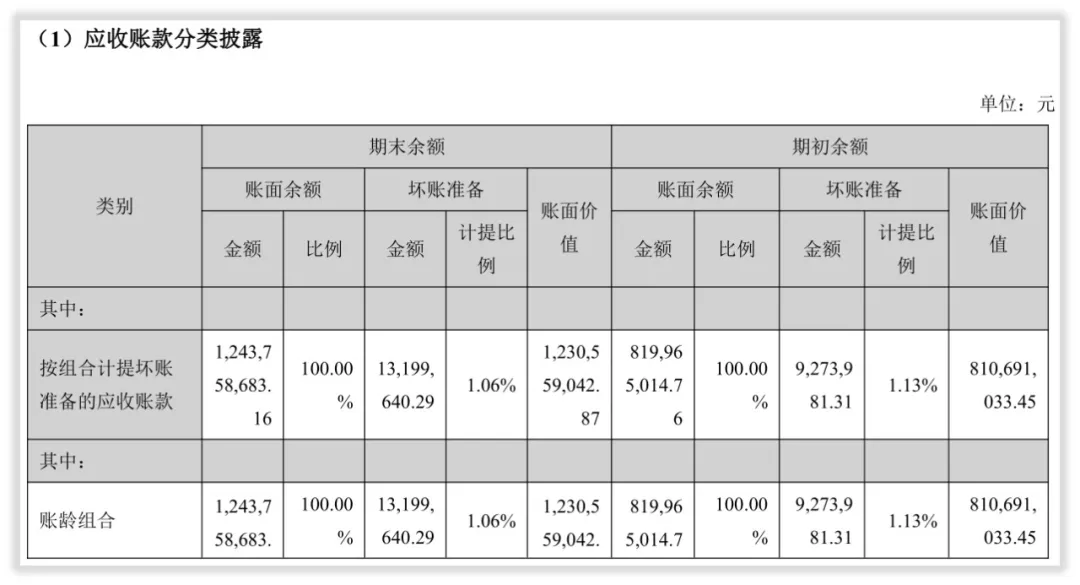

应收账款占总资产12.47%,坏账比率1.06%:2020年应收票据/应收账款融资金额12.31亿元,占总资产的12.47%,应收账款周转天数为49.39天,公司计提了0.1319亿元的应收账款坏账准备【7】,占应收账款账面原值的1.06%。

可比公司格林美【8】和华友钴业【9】的应收账款周转天数分别为73.87和17.06,中伟股份的指标居于中间位置。

存货占总资产比14.8%、跌价准备为零:2020年存货账面余额为14.60亿元,占总资产的14.8%,存货跌价准备【10】0元。14.6亿元存货主要包含原材料2.81亿元,在产品5.15亿元,库存商品2.93亿元。

2020年存货周转率为5.17,高于竞争对手格林美的1.79和华友钴业的4.79。

债务台账:有息负债占总负债26%,流动比率大于1

中伟股份2017-2020年总负债为17.28亿元、35.94亿元、40.5亿元、60.27亿元。2020年有息负债15.71亿元,占总负债26%,应付账款35.23亿元,占总负债的58%。

代表中伟股份偿债能力的流动比率基本保持大于1,2020年流动比率【11】和速动比率【12】达到历史高位,分别为1.4、1.09,系因2020年首发募集资金14亿元进一步提升其短期偿债能力。

分红台账:上市以来分红1次金额0.46亿元,分红率10.85%

上市2年以来,累计分红·1次,到2020年累计实现净利润4.2亿元,累计分红0.46亿元,分红率10.85%。

净利润和ROE台账:净利润增长强劲,盈利能力ROE超越同行

中伟股份自2017年以来净利润和净利润率【13】增长强劲,从2017年的0.18亿元增长到2020年的4.20亿元,年复合增长率为186%。净利润率从2017年0.98%提升到2020年5.56%。

最近2年净资产收益率处在行业上游位置。2017-2020年中伟股份净资产收益率【14】分别为15.9%、13.81%、14.12%,领先于同行竞争对手格林美和华友钴业,处在行业的上游位置。

与行业可比公司对比,净资产收益率依次分别为:中伟股份14.12%、华友钴业13.18%、格林美3.47%。为了更好理解中伟股份所处行业地位及股东回报的高低,进一步拆解2020年这三家公司的杠杆系数【15】、资产周转率【16】、销售净利率如下:

杠杆系数依次是:华友钴业2.84、中伟股份2.69、格林美2.38;

资产周转率依次是:中伟股份0.93、华友钴业0.84、格林美0.44;

销售净利率依次是:中伟股份5.65%、华友钴业5.5、格林美3.31%。

通过对比,中伟股份在毛利率处于劣势的情形下,通过突出的营运能力,实现了净资产收益率超越对手。

基本结论:正处于高速成长的快车道上

这是一家刚上市不久的公司,成长速度令人印象深刻。中伟股份通过快速扩张产能和极高的营运能力,业绩增长强劲,应收坏账率低,存货管理良好,并依托上市资本生态迅速优化负债结构和改善现金流,2020年净资产收益率为14.12%,处于行业上游水平,累计分红0.46亿元。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号