-

草甘膦受黄磷涨价和种植扩大需求旺盛

老范说评 / 2021-09-23 17:39 发布

能耗双控政策加速推进,草甘膦的原材料黄磷大幅限产或出现缺货。2020年随着全球通胀高企,农产品价格大幅上涨,种植收益提升,农资产品大幅涨价。2019年末我国重启转基因作物证书,国内耐草甘膦转基因种植面积有望快速扩大,拉动需求增长。

1.草甘膦概述及涨价分析

草甘膦是广谱除草剂,全球最大的农药,占25%。特点是低毒,非选择性,用于转基因农作物,大豆和玉米等。草甘膦年产能较稳定,全球产能110万吨/年,国内产能73万吨/年,约占全球66%。2020年,国内产量60万吨,开工率82%,产品80%以上,出口到巴西,阿根廷和美国等。

全球种植转基因作物,约85%耐草甘膦,种植面积和草甘膦用量正相关。如,2019年:美国,转基因种植面积占全球37%,居第一。美国草甘膦用量11万吨,占全球15%,居第二;巴西,转基因作物占28%,居第二。巴西草甘膦用量14万吨,占19%,居第一。

全球转基因农作物中,大豆种植9190万公顷,占49%,草甘膦用量占26.5%,是第一大需求的农作物。玉米种植6090万公顷,占32%,草甘膦用量占4%,用量仅次于大豆。

中国,草甘膦用量6.6万吨,全球占比为9%,居第四。2020年,有3种转基因大豆和2种转基因玉米获安全认证。如,瑞丰生物的双抗12-5的耐草甘膦大豆,农科院中黄6106的耐草甘膦玉米。

国内草甘膦价格呈周期性,上半年需求少,价格回落。下半年,巴西,阿根廷播种后,需求多。加之四季度国内环保限产,价格上涨。

推动草甘膦上行动力还将持续:

成本支撑,20.7.30到21.7.30,原料黄磷价格,从1.46万/吨涨至1.94万/吨,涨幅33%。区间草甘膦涨幅131%,快于原料上涨98个百分点。

需求刚性,农业种植面积稳定,对草甘膦需求刚性。而今年农产品涨价,新增需求加大,厂商订单早排满。

供给不足,受去年乐山洪灾,疫情和美国寒流影响,厂商库存减少,产能未完全释放。

空白填补,中国,巴西等48个国家地区禁用全球第二大除草剂——百草枯,草甘膦有望填补空白。

2.国内外厂商经营情况

国内外草甘膦厂商工艺:

1.甘氨酸法,工艺成熟,原料易得,国内产能50万吨,占71%,占主导。厂商有兴发集团,福华化工和新安股份等。

2.IDA法,壁垒高,纯度高(97%以上),环保,外商主导,德国拜尔(原孟山都)。国内IDA法,受制于专利和技术,缺少氢氰酸原料,产能23万吨,占29%,不到甘氨酸法的一半。国内厂商有扬农化工和江山股份。

2020年,国内外草甘膦产能:

拜耳,产能38万吨,占全球35%,居第一。

兴发集团,产能18万吨,全国第一,全球占17%,居第二。

福华化工,产能15万吨,全国第二,全球占14%,居第三。

江山股份,甘氨酸法3万吨,IDA4万吨,共7万吨。

2021.04,江山拟收购福华100%股权。完成后,合计22.3万吨,国内第一,全球第二。届时,兴发集团和江山股份是国内双寡头。

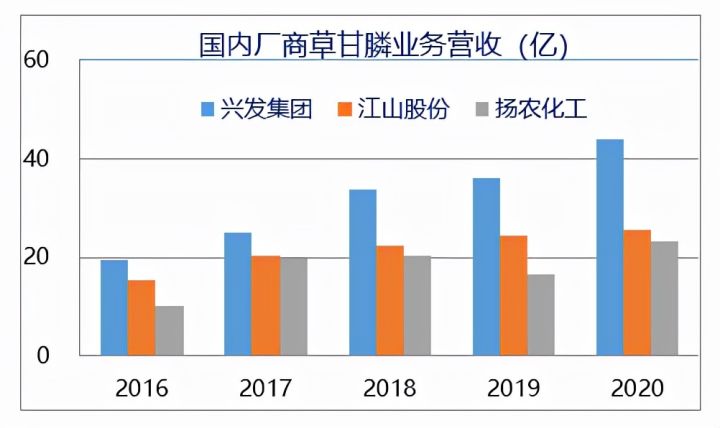

2020年,国内上市公司草甘膦业务:

兴发集团,营收44亿,国内第一,毛利率19%。

江山股份,营收26亿,占兴发59%,毛利率13.8%。

扬农化工,营收23亿,约兴发的一半。毛利率24.5%,高于江山11个百分点。

风险提示

任何投资建议不作为您投资的依据,您须独立作出投资诀策,风险自担。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号