-

贝泰妮专题研究报告:功能护肤品龙头引领国牌崛起

老范说评 / 2021-04-07 17:13 发布

1. 贝泰妮:国货之光,功能性护肤引领者

贝泰妮旗下的薇诺娜是国内领先的植物系皮肤学护肤品牌。贝泰妮是一家以皮肤学 理论为基础,结合植物学、生物学等多学科技术,持续进行产品创新研发的全国领先化 妆品企业,其核心品牌“薇诺娜”是利用云南高原特色植物活性成分、促进皮肤屏障自 我修复的皮肤学级护肤品牌。薇诺娜发展至今共可分为三个阶段:

(1)潜心研发期(2005-2011 年): 2005 年,企业家郭振宇博士决定充分利用云南 植物资源,带领团队开始薇诺娜医学护肤品的研发;2008 年,薇诺娜医学护肤品正式上 市。

(2)品牌推广期(2012-2017 年):2011 年,薇诺娜官方旗舰店正式登陆天猫商城; 2014 年,获国际著名风投红杉资本注资。2015 年,薇诺娜亮相世界皮肤科大会,实现 中国品牌零的突破;2016 年开发出线上 APP“逑美”;2017 年,薇诺娜双管齐下,在线 上天猫、京东上打开了销路,另外还与中国皮肤科三大协会共同发布《薇诺娜医学护肤 品及其在临床中的应用》。

(3)高速发展期(2018 年-至今):2018-2020 年,薇诺娜连续三年位列天猫“双 11” 美容护肤前十名;2019 年,薇诺娜首次位列欧睿中国皮肤学级护肤品首位;2020 年, 薇诺娜正式入驻屈臣氏,打开线下零售新渠道。

1.1. 由“械”至“妆”延续专业背书,搭建覆盖线上线下的渠道模式

以“薇诺娜”主品牌为核心、覆盖差异化需求和人群的多品牌矩阵。

薇诺娜”主品 牌为利用云南高原特色植物活性成分、促进皮肤屏障自我修复的皮肤学级护肤品。其他 品牌还包括专注于婴幼儿护理的薇诺娜 Baby、专注于痘痘肌肤护理的痘痘康、专注于高 端皮肤修护的 Beauty Answers 和专注于干燥性皮肤护理的资润,从针对皮肤问题和覆盖 消费群体上均具有较大丰富性。

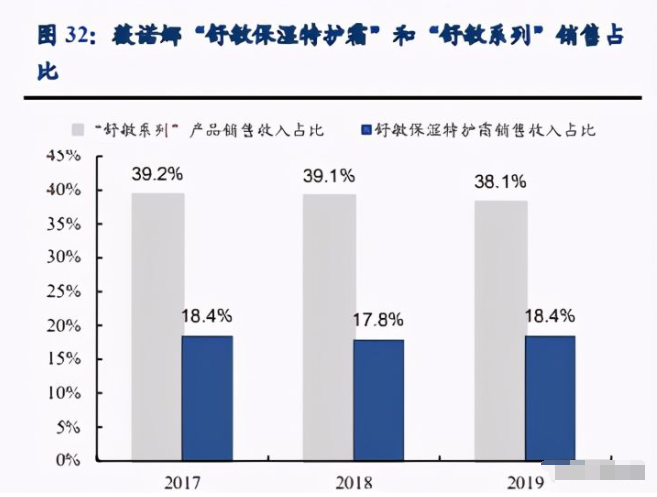

实施大单品战略,核心单品及系列贡献稳定。主品牌“薇诺娜”目前共包含 12 个 产品系列,其中“舒敏系列”为主打系列,2017-2019 年主营业务收入占比在 38%-40%, 畅销单品“舒敏保湿特护霜”2017-2019 年主营业务收入占比在 17%-19%,核心单品及 系列贡献较为稳定,公司主要通过核心大单品及系列的不断放量拉动销售增长。

以“械字号”为基,逐步实现“妆字号”产品的放量,化妆品占比约九成。公司产 品可大致分为Ⅰ 、Ⅱ类的“械字号”产品和“妆字号”的化妆品。作为滇虹药业的孵化 企业,贝泰妮最初先从事的是医疗器械的生产,其中Ⅰ 类产品包括医用冷敷贴和伤口 护理软膏,Ⅱ类产品包括透明质酸修护生物膜、透明质酸修护贴敷料、化学换肤术护理 包、医用冷敷贴和伤口护理软膏。公司目前仍在进行Ⅲ类医疗器械的开发,已处于批文 申报阶段。化妆品由护肤品和彩妆组成,其中护肤品占比较大。近年来,由于功能性护 肤品消费者需求明显提升,公司化妆品板块规模得到明显放量,截至 2020H1“妆字号” 产品占比已约九成。

线上渠道为主导,线上自营是公司第一大销售渠道。线上渠道包括线上自营、B2C 平台分销以及线上经销商分销,2019 年线上销售主营业务占比达 76.7%(其中线上自营 /B2C 分销/线上经销商占比分别为 55.6%/18.2%/3%),2020H1 线上累计占比达 83.16%, 线上占比在国内可比化妆品上市公司中较高。其中,包含薇诺娜天猫官旗、、京东 官旗、网上商城等店铺的线上自营渠道是公司第一大渠道。

线下渠道为基础,重点发力商业公司和直供客户,药店、诊所为主要终端网点。线 下渠道包括商业公司、直供客户、区域经销商和线下自营,2019 年累计占比达 23.3%。 其中,面向综合型医药公司及药房诊所的商业公司和直供客户是重点拓展渠道,而高成 本投入的线下自营和规模较小的区域经销商渠道则规模逐步收窄。

1.2. 创始人控股比例集中,红杉战略投资赋能,公司高管医药专业背景强大

创始人控股比例集中,核心员工间接持股实现利益绑定。公司控股股东为诺娜科技, 实际控制人为 GUO ZHENYU(郭振宇)和 KEVIN GUO 父子,发行前两人合计持有诺 娜科技 51%股权。另外,KEVIN GUO 还通过哈祈生持有公司 3.05%的股权。因此,二 人共通过诺娜科技和哈祈生间接持有公司 30.71%股份,合计控制公司 57.28%的股权, 公司控股权集中较为集中。另外,我们发现公司核心管理人员也通过间接持股实现利益 绑定,例如公司董事、副总经理高绍阳及其配偶间接持股比例为 6.09%,负责线上销售 业务的董事、副总经理董俊姿间接持股比例为 6.28%,负责研发及供应链的董事、副总 经理马骁间接持股比例为 1.66%,研发总监王飞飞间接持股比例为 1.08%。

红杉领投赋能长期发展,公司为红杉投资的第一家本土日化企业。公司第二大股东 为红杉资本旗下的天津红杉聚业股权投资合伙企业,其于 2014 年 7 月以 5000 万元投资 公司天使轮,目前持有 25.39%的股份。红杉资本位列胡润研究院发布《2019 胡润全球 独角兽活跃投资机构百强榜》第一位。作为红杉投资的第一家本土日化企业,公司可受 益于红杉带来的现金流和知名度背书,利于公司长期快速稳健发展。

公司核心高管多数来自滇虹药业,医药研发背景强大。公司高管具有化学制药、化 工、植物保护等专业背景,并且多数高管曾任职于滇虹药业,在医药研发、技术等领域 有丰富的工作经验,为公司建立起强大的医药研发背景。

1.3. 营收业绩增速领先,盈利水平较高

营收业绩高速增长,增速领先同业。2017-2020 年,公司营业收入从 7.98 亿元增长 至 26.92 亿元,增速 CAGR 约为 50.0%;归母净利润从 1.54 亿元增长至 5.44 亿元,增 速 CAGR 约 52.3%。受益于细分赛道的高速成长及公司的领先地位,无论从营收还是归 母净利润增速,均领先于可比国内化妆品公司。

薇诺娜品牌营收及零售额持续高速增长,2019 年零售额位列皮肤学级护肤市场第 一位。薇诺娜品牌自创立以来保持高速增长,2017-2019 年,主品牌“薇诺娜”营业收 入从 7.84 亿元增长至 19.22 亿元,增速 CAGR 为 56.59%,其在主营业务收入占比始终 在 99%以上。另外,Euromonitor 数据显示,2011-2019 年薇诺娜在中国零售额由 0.37 亿 元增长至 26.23 亿元,增速 CAGR 在 70%以上。2019 年薇诺娜在中国皮肤学级产品市 场以 20.5%的市占率位列第一位。

毛利率保持 80%以上,领先同行业可比公司。2017-2020 年,公司毛利率均保持在 80%以上,位居可比公司第一。主要系以下原因:A. 毛利率较高的线上自营模式占比高 于大部分可比公司;B. 线下以商业公司、直供客户等毛利率较高渠道为主;C. 产品独 特定位于敏感肌护理,依托强大研发及产品力,推动零售价格相对较高;D.产品外包装 风格简约,节约材料成本,且产品容器大部分规格相同,可实现规模化生产采购。

净利率稳中有升,在可比公司中较高。 2017-2020 年,公司净利率分别为 19.5%/21.2%/21.3%/20.2%,处于可比公司中较高水平,且实现稳步增长,体现公司强盈 利能力和显著竞争优势。

2. 薇诺娜品牌强在何处?——“敏感肌修护”的功能性标签深入人心

2.1. 专注功能性赛道,敏感肌护理深入人心

“薇诺娜”专注功能性护肤赛道,敏感肌护理深入人心。贝泰妮主品牌“薇诺娜” 始终专注于功能性赛道,打造以云南高原特色植物活性成分为特色的皮肤学级护肤品,敏感肌护理形象深入人心。其代表性的舒敏保湿系列专门针对敏感肌人群,具有舒敏、 修复皮肤屏障等功效。分析薇诺娜哔哩哔哩相关种草视频评论发现,其关键词也集中于 敏感肌、过敏等,反映品牌敏感肌护理专家的定位较为成功。

2.2. 专业渠道、专业影响力、专业化口碑,共塑品象

(1)专业渠道:药房渠道起家,维护品牌专业化形象

起家于药店 OTC 渠道,线下渠道拓展谨慎,维护专业化品象。薇诺娜在品牌 成立之初便进入药店 OTC 渠道,由于产品功效较好且主要高管具有药企背景,能够较 快渗透入西南地区部分药店系统,截至 2019 年底已通过 855 家直供客户和 74 家商业公 司覆盖西南、华东、华北等地药店渠道。公司对线下渠道的布局不仅是为了扩大销售规 模,更重要的是维护专业化形象、积累流量和提升消费者体验,因此公司在线下渠道布 局一直较为谨慎,除了药店以外仅选择布局部分大型连锁 CS 渠道(2020 年起入驻屈臣 氏,计划三年内覆盖全部门店)及线下体验店,要求维护品象的统一性。

以海外品牌为鉴,坚守专业渠道是品牌之基,盲目拓展其他渠道易降低消费者信任。 从世界皮肤学级护肤品牌的发展路径看,药店渠道一直是最为重要的专业渠道,不少传 统的欧系、日系和美系的品牌均扎根于药店发展壮大。我国药店渠道发展尚处于初期, 药店本身推广能力有限,因此入驻药店渠道的皮肤学级护肤品牌方主动的引流及经营支 持。

①薇姿之殇:药店浅尝辄止,盲目开拓其他渠道致使市占率加速下滑。位列全球皮 肤学级前三位的欧莱雅旗下品牌薇姿,在初入中国市场时就选择打入药店渠道,但经历 了短暂的红利期后,由于与国内医院、药店 OTC 关系并不紧密,于 2009 年左右遭遇增 长瓶颈。在此之后,薇姿开始转移渠道重心,缩小对药房的支持力度,转而投入相对成熟的 CS 和商超渠道。然而,对专业渠道的忽视反而淡化了薇姿经营多年的专业化形象, 薇姿在国内的市占率由 2010 年的 38.1%下降至 2019 年的 7.1%,市占率排名由第一下降 至第五。面对市场份额的流失,薇姿于 2020 年通过携手国大药房建立皮肤健康科学管 理中心,重返药店系统,希望借此提升在消费者心目中的专业化印象。

②薇诺娜之路:“医生引流+BA 入驻+私域转化”,一站式解决药店引流销售难点, 助力品牌积累高质量私域客户。薇诺娜在成立之初即进入药店渠道,彼时也有部分国货 药妆品牌(如可采、泽平、姗拉娜)进入药店渠道,但由于未能重视医院背书引流、未 有长期系统的投入规划、以及快速切入 CS 商超等其他渠道,大多国货品牌终是昙花一 现。与大多数国货品牌不同,薇诺娜作为皮肤学级护肤品牌具有较为成熟长期的规划, 一是借由合作临床观察的皮肤学医生向附近药店OTC引流,完成初步客户和口碑积累; 二是向核心药店门店派驻专业 BA,协助药店完成销售目标;三是由 BA 在门店销售目 标完成的基础上,加强对线上专柜平台、等私域流量平台的引流,以帮助品牌积 累高质量的私域客户。由此可见,薇诺娜之所以能够成功扎根药店渠道,得益于其与本 土医院高校以及渠道方的密切合作,以及主动运用药店的流量入口优势。

(2)专业影响力:坚持产学研合作与临床验证,高管大多具有药企背景

贝泰妮研发费用率同行业领先,研发团队具有药企背景。贝泰妮 2017-2019 年研发 费用率分别为 3.62%/3.71%/2.78%,高于国内其他可比化妆品上市公司。截至 2020H1, 公司拥有一支100人的经验丰富的研发团队,团队负责人王飞飞曾任滇虹药业研发总监。 公司共拥有境内有效专利 46 项,掌握 11 项核心技术,特别是在利用高原特色植物提取 物有效成分制备和生产敏感肌肤护理产品方面具有较强的技术优势。

坚持“产学研”合作及临床试验验证,保障产品安全可靠。贝泰妮在产品开发中坚 持产学研合作,其大单品的诞生经历了这样的过程:先是由合作医院的医生提出临床中 的需求方向,贝泰妮作为品牌方了解到后联合当地高校共同研发新品,新品诞生后由全 国合作的医院用于临床辅助治疗,最终结合临床反馈的产品推出市场,并经由医生的背 书和引流,通过药店 OTC 渠道销售给消费者。薇诺娜产品被 应用在全国 2400 多家医院皮肤科的辅助治疗中,历时 4 年获得 4.6 万份光损伤性皮肤 病源样本,正是由于其以科学钻研的精神打磨产品,才逐步发展为让业界尊敬的皮肤学 级护理领先品牌。

作为国内少有的兼顾学术研究与临床应用的功能性品牌,贝泰妮的优秀之处还在于 擅于将其专业性的影响力最大化,从 2009-2017 年,薇诺娜专家团队先后在国内外权威 期刊发表了 64 篇基础研究和临床验证方面的论文,其核心成果被汇总为《薇诺娜皮肤 学护肤品及其在临床中的应用》红宝书,成为薇诺娜多年积累的宝贵学术财富,对于传 播专业影响力发挥重要作用。

公司高管多数来自滇虹药业,具有化学制药、化工、植物保护等专业背景。薇诺娜 的产品均是按照 GMP 标准研发生产,即按照制药标准制作,能够对皮肤起到辅助治疗 的作用,且通过严谨的临床测试之后才上市。并且多数高管曾任职于滇虹药业,在医药 研发、技术等领域有丰富的工作经验和人脉资源,能够接触到全国顶尖的皮肤科专家, 为公司建立起强大的医药研发背书。

(3)专业化口碑:宣传强调专业化标签,注重医生或皮肤学专家背书

类似国际知名皮肤学级护肤品牌,薇诺娜是较早重视口碑营销的国产皮肤学级护肤 品牌。不同于其他品类化妆品,国内外皮肤学级护肤品的营销特点均为注重口碑营销。 然而,国内一些较早的国货品牌却走了不少弯路,薇诺娜作为较早重视口碑营销的国货 品牌,其成功并非偶然。

①可采:成立于 1997 年的可采曾是早期较为瞩目的国货皮肤学级护肤品牌,也曾 希望借助药店渠道成为“中国的薇姿”。然而,其在营销方式上并未将树立专业口碑作为 主要目标,反而采取类似保健品的营销方式。例如,在宣传语中强调“草本、时尚、美 丽”,在营销上依赖平面和视频广告以及经销商促销,而为强调其“祛痘”的核心功效。 其后,由于始终未能建立专业影响力,且在面膜品类遇到越来越激烈的竞争,可采品牌 发展并不顺利。

②薇诺娜:成立于 2008 年的薇诺娜是滇虹药业孵化的化妆品项目,成立以来便采 取适合皮肤学级护肤品的专业口碑营销方式,例如宣传语突出“敏感肌”功效标签,擅 于利用医生引流和在社媒平台的背书,虽然口碑积累和发酵需要一定时间,但扎实的品 牌口碑对专业化形象和品牌长期发展形成较大的助力。

2.3. 从“药”到“妆”,线下背书圈粉、线上复购放量是经典崛起路径

贝泰妮的核心发展战略之一是以“药”养“妆”,即线下背书圈粉、线上复购放量, 在药用研发和背书基础上,实现降维打击。一方面,在线下扎根医院、DTP 药房销售“械 字号”敷料产品、通过渗透 OTC 药房销售“妆字号”产品,专业产品、专业医生引流和 专业渠道共同为品牌打下良好的认知基础。另一方面,以线上渠道为主打开销路,将产 品认知和口碑转化为复购,实现销量和规模的提升。在更为严格的药用研发和背书的基 础上,实现由“药”到“妆”的降维打击。

从“药”到“妆”已成为功能性护肤品牌的经典崛起路径。类似贝泰妮,实施以“药” 养“妆”的品牌还包括华熙生物的润百颜、创尔生物的创福康和创尔美以及上海家化的 玉泽,从“药”到“妆”已成为功能性护肤品牌的经典崛起路径。

为提升线上复购,薇诺娜还采取了以下营销方式:

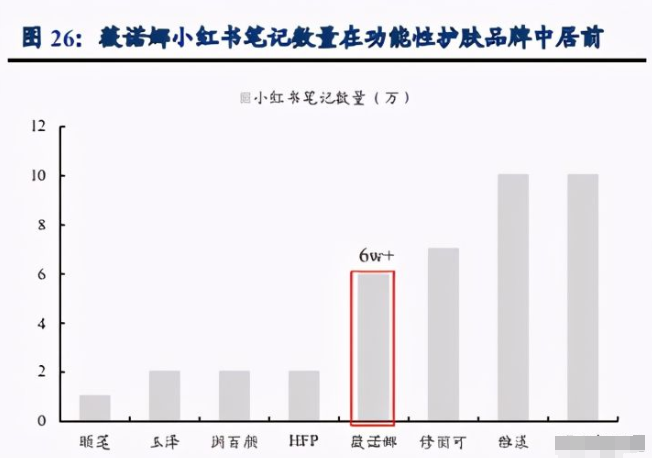

(1)精准新媒体营销,实现对主流消费人群的高效触达。通过“优质内容+社媒联 动”,叠加小红书种草,形成口碑联动,并最终促成带货引流的效果。例如,2020 年 10 月,薇诺娜发布以《无惧敏感,燃就购了》为主题的 TVC 广告,以“燃”梦情怀引发年 轻消费者的共鸣,相关微博话题获得上千万的阅读量,为之后的“双 11”大促有效品牌 造势。据统计,薇诺娜官方微博粉丝数量在功能性护肤品牌中相对居前,仅少于雅漾等 少数国际品牌。另外,小红书平台的评测类、成分党、美妆类等多类账号,也从不同角 度为品牌声量提升助力。截至 2020 年 12 月,薇诺娜的小红书笔记数量为 6w+,在整体 功能性护肤品牌中数量居前,远超一般国产功能性护肤品牌。

(2)多途径的传统营销方式。①品牌代言:分别邀请罗云熙和吴宣仪为薇诺娜防 晒产品代言人和乳液面霜代言人; ②晚会赞助:2019、2020 年连续成为天猫“双 11” 赞助商之一,代言人现身深化品牌定位;③TVC、楼宇、影院广告:2020 年“双 11” 前发布品牌 TVC 广告《无惧敏感,燃就购了》,2019 年 10-11 月,薇诺娜携手分众传 媒,实现了近 30 万分众楼宇智能屏连续覆盖,在 110 个城市、1124 家影院上万个大 屏连续 4 周覆盖;④IP 联名:2020 年“618”前与中国邮政联名限量礼盒和潮流周边, “双 11”前与经典 IP 迪士尼联名推出“薇诺娜魔法米奇燃梦精华礼盒”和“魔法米奇 柔润保湿霜”。

2.4. 根据品牌记分板理论,薇诺娜是具有高投资价值的品牌

根据品牌“计分板”理论,薇诺娜皮肤学级护肤品市占率第一的行业地位、持续较 高的增速和以往各阶段正确战略的实施,使得薇诺娜成为具有高投资价值的品牌。我们 曾在《中国品牌化崛起系列深度(一):万元奢侈品包成本是多少?——深究“品牌溢 价”的来源》中提出品牌“计分板”理论,主要指的是品牌是有时间维度的,是各阶段 品牌战略实施效果的集中反馈,结合所处行业发展阶段及竞争格局看,这些战略的实施 并不可简单直接复制。薇诺娜之所以能够成为国内皮肤学级护肤市占率第一的品牌,也 是得益于其创立以来一系列正确的举措,例如和医院、高校的研发临床联动、进入专业 药店渠道、重视口碑营销等。根据贝泰妮招股说明书和 Euromonitor 数据,2019 年薇诺 娜品牌营收和零售额分别为19.3/27.8亿元,2017-2019年增速CAGR分别为56.1%/58.5%。皮肤学级护肤行业第一的规模、高增长以及持续有效品牌战略的实施,使得薇诺娜成为 具有高投资价值的品牌。

3. 产品策略核心是什么?——大单品持续放量,加强同系列连带

硬核大单品获市场认可,助力“薇诺娜”弯道超车。作为代表性功能性护肤品牌, 薇诺娜依赖其高粘性、高复购的消费群体,发展“大单品策略”,其核心大单品“舒敏保 湿特护霜”2019 年实现营收超 3 亿元,2017-2019 年主营业务收入占比在 17%-19%,占 比与国内外知名品牌大单品占比相近(雅诗兰黛、玉泽、花西子代表大单品占比均在 20% 左右)。大单品“舒敏保湿特护霜”在 2020 年“双 11”当天天猫旗舰店销售额破 1.8 亿 元,同比增长 75%,品牌销售占比预计在 20%以上(品牌天猫旗舰店销售>7 亿),曾获 得 PCLADY 年度人气大奖、闺蜜网年度口碑美妆奖等多项荣誉。

薇诺娜的大单品策略主要体现为“大单品放量迭代+同系列连带”。大单品策略并不 意味着简单的单一产品放量,往往还伴随着大单品的不断迭代以及同系列产品连带的加 强。例如,雅诗兰黛的核心大单品“小棕瓶”已迭代至第七代,同时 2010 年以来逐步丰 富了同系列的即时修护眼部精华、高能小棕瓶等系列产品。薇诺娜和玉泽也分别在大单 品“舒敏保湿特护霜”、“皮肤屏障身体乳”、“皮肤屏障保湿霜”的基础上不断推广“舒 敏保湿系列”和“皮肤屏障修护系列”,以大单品为引领、同系列单品为补充的核心系列 竞争力不断加强。与“大单品策略”相对应的“快反策略”,则更为重视整体系列的迭代 以及新品类的补充。以珀莱雅为例,其与“海洋补水”相关的套装产品 2008 年以来已 经历三次迭代,同时 2018 年以来加强对彩妆、面膜、精华等新品类的快速反应,以适 应消费者需求的快速变化。

大单品“特护霜”产品力强劲,价格锚定较好。产品力强劲的大单品往往终端价格 也更为稳定,调价次数更少、调价时间更短、调价幅度更小。我们对部分国内外知名品 牌大单品 2020 年 11 月-12 月天猫旗舰店价格进行对比分析。

(1)调价次数:“雅诗兰黛 小棕瓶”和“薇诺娜特护霜”分别调价 1 次和 2 次,小于“花西子空气蜜粉”和“珀莱 雅双抗精华”的调价次数(分别为 6 次和 4 次)。

(2)调价时间:薇诺娜大单品在 11-12 月大促季的调价时间远少于其他品牌的大单品,仅调价 4 天,同期雅诗兰黛/珀莱雅/花 西子大单品的调价时间分别为 11/21/21 天。

(3)调价幅度:“珀莱雅双抗精华”和“花 西子空气蜜粉”的调价幅度最低分别为 83 折和 76 折,“雅诗兰黛小棕瓶”和“薇诺娜 特护霜”的调价幅度最低为 5 折。综上,薇诺娜在大促期间调价时间最短、调价次数较 少(仅在 11 月 1-3 日和 10 日降价),且调价幅度不低于国际品牌雅诗兰黛,在几个国内 外知名品牌中价格锚定水平较好,反映大单品产品力强劲。

4. 为什么薇诺娜能够成功实施大单品战略?——赛道适合、本土化倾向及龙头地位

4.1. 皮肤学级护肤品复购率高、迭代周期长,实施“大单品战略”收效更佳

(1)皮肤学级护肤赛道品牌粘性更强,因此产品复购率也更高。“大单品战略”的 实施基础是产品持续较高的复购率,高产品复购往往又反映出较强的品牌粘性。我们从 产品力、品牌差异度、价格管控三方面影响因素分析,均可得出皮肤学级护肤赛道品牌 粘性一般更强。

①感知产品力:护肤品的消费者不易在短期内凭感觉直接判断产品差异, 我们在此引入感知产品力概念,由于消费者更理性、且有专业指标、功效性证明作为判 断标准,我们认为皮肤学级护肤品是更容易提升感知产品力的品类;

②品牌差异性:皮 肤学级护肤品是十分重要的细分市场,且由于具有一定专业性门槛,品牌参与者相对较 少,品牌更容易形成品牌差异度;

③价格管控力:皮肤学级护肤品销售渠道更加专业和 集中,价格管控力通常也更强。在较高的品牌粘性下,功能性护肤品牌复购率一般较高。

(2)皮肤学级护肤品牌研发、临床验证历时久,因此迭代周期更长。相较于普通 护肤品牌,皮肤学级护肤品不仅需要产品具有高功效,还需要通过临床验证等方式增强 背书。国内外知名的皮肤学级护肤品牌往往在研发阶段就与医生、专家、学院进行密切 合作,根据临床需求反复打磨产品,产品生产后通过严谨的临床试验再推向市场,核心 产品从研发到临床可长达 4-6 年,远长于一般护肤品 1-2 年甚至更短的研发周期。更长 的新品推出周期意味着品牌方在核心产品和系列上投入更多,因此对产品系列的整体迭 代成本更大、周期更长。

综上,一方面,皮肤学级护肤品牌由于可感知产品力更强、具有较强的品牌差异度 和较强的价格管控能力,因此品牌粘性和产品复购率也容易更高。另一方面,皮肤学级 护肤品牌由于研发、临床验证历时久,迭代周期也更长。由于高产品复购率和迭代周期 较长是实施以大单品放量为核心的“大单品战略”的基础,皮肤学级护肤品牌实施大单 品战略收效更佳。

4.2. 皮肤学级护肤品牌本土化趋势明显,国产龙头优势较大

皮肤学级护肤品本土化趋势明显,主要有以下原因:

(1)本土品牌更擅长解决本土皮肤问题、熟悉本土消费倾向。例如受城市污染、 生活压力大等多因素影响,中国女性敏感肌问题较为普遍,美国消费者遇到的晒伤、痤 疮等皮肤问题较多。另外,中国消费者在解决皮肤问题中注重温和修护、青睐自然成分, 而一些国外皮肤学级护肤品牌功效较为强烈、通过科学配比实现功效。

(2)本土企业拥有独特的资源禀赋。各国皮肤学级护肤品牌的发展往往离不开特 定的资源禀赋,例如法系皮肤学级护肤品牌多起源于著名温泉地,美系皮肤学级护肤品 牌往往有强大的研发背景。同样地,中国皮肤学级护肤品牌也拥有一些独特的资源禀赋。 例如,幅员辽阔、植物资源丰富、植物提取工艺较为成熟,使得有更大的潜力开发出具 有本土特色的植物系皮肤学级护肤产品。

(3)立足医研合作,本土品牌更容易积累良好口碑。皮肤学级护肤品牌的品质与 口碑建设,离不开与皮肤学专家的密切合作,包括在研发阶段即根据临床反馈进行针对 性的研发、产品生产后合作展开临床试验,从 而为品牌积累专业化的良好口碑。而国外品牌对本土医院系统不够熟悉,很难实现产品 本土化。

除中国外的主要市场,TOP10 皮肤学级护肤品牌中本土占比均较高,我国本土化 提升空间较大。海外主要市场如美国/欧洲的 TOP10 皮肤学级护肤品牌中,本土品牌分 别有 8/10 个,除中国外主要市场的 TOP10 皮肤学级护肤品牌中本土占比在 60%-100%。 而 2019 年中国 TOP10 品牌中,本土品牌仅两个,本土化提升空间较大。

4.3. 薇诺娜是本土代表性皮肤学级护肤品牌,具备实施大单品战略的土壤

从品牌层面看,薇诺娜是本土最具代表性的皮肤学级护肤品牌,市占率领先,具有 较好的实施“大单品战略”的土壤。薇诺娜多年来扎根于皮肤学级护肤赛道,开辟出一 条专业化发展之路,是本土最具代表性的皮肤学级护肤品牌。根据 Euromonitor 统计, 2019 年其在中国皮肤学级产品市场以 20.5%的市占率位列第一位。由于“敏感肌修护” 的专业化形象深入人心,品牌高复购持续较高。2018-2019 年,薇诺娜在天猫和京东旗 舰店复购率均在 30%以上,高于一般护肤品 20%左右的复购率,薇诺娜专柜服务平台的 复购率甚至在 40%以上。由此,我们认为薇诺娜具备较好的实施大单品战略的土壤。

5. 薇诺娜品牌成长空间几何?——若保持头部地位,我们预计至 2030 年规模有望超 200 亿元

5.1. 我国人均渗透率极低,预计至 2030 年我国皮肤学级护肤品规模超 1200 亿元

皮肤学级护肤品均为护肤中重要组成,我国人均消费额及在护肤品渗透率与世界主 要国家相差较大,发展空间广阔。对比世界主要护肤品市场发现,皮肤学级护肤品均为 其重要组成,在护肤品的占比主要位于 15%-40%之间。而 2019 年我国皮肤学级护肤品 在护肤品的渗透率仅为 5.5%,甚至低于世界平均水平 10.3%。另外,根据 Euromonitor 统计,2019 年中国皮肤学级护肤品市场规模达 136 亿元人民币,从整体规模上仅次于美 国,然而从人均消费额看仅为 1.4 美元,较欧美、日本有四到十几倍的差距,也低于世 界平均水平。综合在护肤品偏低的渗透率及较低的人均消费额即可得出,我国皮肤学级 护肤品需求提升空间仍十分广阔。

我们预计到 2030 年我国皮肤学级护肤市场规模接近 1300 亿元,在护肤品渗透率超 20%。假设受疫情影响,2020 年中国护肤市场和皮肤学级护肤市场增速均有所放慢,但 在 2021 年有一定恢复性增长,2022 年起保持较快增速,但随着规模增加增速有所递减。 2019-2030 年中国护肤品市场规模增速 CAGR 为 8.6%,中国 皮肤学级护肤市场规模增速 CAGR 为 22.8%,我们预计至 2030 年中国皮肤学级护肤市 场规模为 1200-1300 亿元,在护肤品渗透率超 20%。

5.2. 薇诺娜国内份额第一,若保持头部地位,我们预计 2030 年规模超 200 亿元

皮肤学级护肤品龙头份额较为集中,头部市占率一般在 15%-30%之间,远高于护 肤品。对比各主要国家,2019 年皮肤学级护肤品 TOP1 品牌在本品类的市占率一般为 15%-30%,远高于护肤品 TOP1 品牌的市占率(一般在 4%-10%)。从中国情况看,尽管 薇诺娜在护肤品的市占率仅为 1.1%,但其在皮肤学级护肤品类市占率高达 20.5%,远高 于护肤品整体 TOP1 品牌百雀羚的市占率(2019 年为 4.5%)。皮肤学级护肤品头部在品 类市占率更高,主要系皮肤学级护肤品往往依托于多年的临床试验及学术推广,使得其 产品壁垒更为深厚。

随着皮肤学级护肤品渗透率不断提升,其头部品牌在护肤品整体市占率亦有望提升, 未来头部规模或可比肩护肤品超级品牌。我们假设 2020-2030 年头部皮肤学级护肤品在 品类市占率保持在 20.5%,则随着其在护肤品渗透率的提升,头部品牌在护肤品的市占 率预计也将随之提升。参考上文对皮肤学级护肤品渗透率的预测,得出至 2030 年头部 品牌的零售额预计可提升至 200 亿元以上。

薇诺娜为国内皮肤学级护肤品龙头品牌,2019 年市占率第一。薇诺娜近年来在国内 皮肤学级护肤赛道进步明显,由 2011 年的第九位到 2019 年首次超越雅漾登顶。2019 年薇诺娜以 20.5%的市占率位列我国皮肤学级护肤品第一位。

因此,我们认为若薇诺娜未来能够继续巩固领先地位,保持头部市占率,则至 2030 年零售额有望提升至 200 亿元以上,在护肤品市占率可提升至 4%以上,参考护肤品整 体市占率,其有望成长为可比肩百雀羚、欧莱雅等超级品牌。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号