-

答书友问:我追求的是业绩爆发和历史新高股票

学投资读书会 / 2019-04-28 17:15 发布

导语:我追求的是业绩爆发和历史新高股票

书友辉:老师您好,从4月24日收到你的书《投资第一课:零基础轻松读财报》,开始认真的阅读。发现里面干货非常的多,现在正在慢慢的消化。在这里先不提关于财务与投资之间的事情,想问问您关于你喜欢的股票到底有什么样的特征?

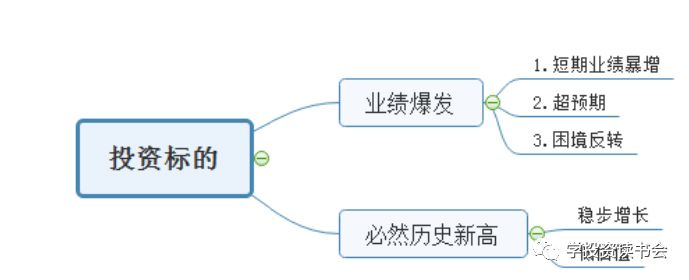

答:感谢您的支持,希望本书能够给您带来投资上的提升,也祝你在接下来的投资里收益长虹。那我就直入话题了,我喜欢的股票类型其实很简单:寻找业绩爆发的企业或者股价必然会创历史新高的股票。一种是收益弹性型,一种是收益稳定型。

你会发现这两种模式都是业绩驱动型的,前者短期业绩的大爆发,后者带有业绩稳步发展的经营态势。总之一句话:业绩带动股价的上涨才是我考虑的,只不过一个是短期业绩的爆发,一个是长期业绩的稳定增长。

01

♡♡♡

业绩爆发股

“

业绩爆发股,主要的特征有三个:产品价格上涨、超预期和困境反转,都会涉及到业绩的暴增。股票必然历史新高的企业则属于那种业绩稳步增长的,都是做业绩,这个思路100年都不能变。

从股市里我们可以总结到,每个阶段都会有爆发性的行业与公司。像美国股市的爆发性行业更是数不胜数,上世纪二十年代最牛的是钢铁行业,到四十年代是军工行业。六十年代是汽车行业,八十年代是 IBM,九十年代是微软,本世纪初的亚马逊和谷歌,2010的苹果公司。

如果仔细复盘会发现这些企业的股价在短期内创造了巨大的涨幅,其本质原因在于行业需求爆发,企业是这个行业的龙头,获取了最大的市场份额,也得益于产品的区别于同行的高价格,反映在股价上的涨幅自然以十倍百倍计算。

中国市场上也有相同的现象,上世纪末电视机走进千家万户,诞生了四川长虹、深康佳大牛股;06年的有色金属,09年的四万亿使得基建行业大爆发。

”

“

那么怎么去寻找业绩爆发的企业呢?

1. 供需短期严重不平衡导致产品大幅度涨价;

2. 营业收入必须大幅度增长,毛利率大幅提升;

3. 公司某一季报扣非净利润接近或超过最近四个季度扣非净利润之和,并且预计全年净利润是历史最好扣非净利润的N倍;

4. 在技术上必须形成多头排列,至少要站上120日均线;

5. 企业可能会修正业绩预告,比如将之前的预告上限修正到预告下限;

(1)短期供求严重不平衡

其实一个产品的供需时时刻刻都是不平衡的,可是我们要选择的,只有强烈的不平衡才会出现短期业绩的爆发。

每个企业都有天然扩大产能的意愿,扩张的多就销售的多,或者消费者对产品的独特喜欢是超出预期的。可是不能寻找那些消费者不接受,但企业还在大力生产的产品,那样的供需失衡对企业是灾难。

所以要寻找的供需严重失衡有三种:一是短期需求上升,供应能力不足;二是短期需求稳定,供给严重萎缩;三是需求短期上升,供给严重萎缩。也就是需求和供给至少有一样能够让企业的业绩爆发。

1)需求侧爆发增长,而供给短期不足的:

在介绍需求爆发之前,让我们简单认识认识需求到底是什么?说的通俗一点,就是我想要的东西。

这或许还不够,比如视频,以前吃的东西现在也可以吃,只不过可以发现现在吃的更好。需求更多的是说:我想要更好的东西。

比如下班时间,为了更快的回家,会使用滴滴或者出租车;我想在朋友圈的图片变得更漂亮,会使用美颜相机。我想让我的生活变得更有保障,会定期买保险。

2015年新能源电动车行情:政府在2015年宣布2020年新能源车保有量为500万台,市场马上意识到,这是一个非常大的增长空间,在2015年的时候新能源电动车保有量不足50万,这是一个非常大的空间。加上这是国家提出的战略行业,里面充满了机会。

政策的支持加上新行业的崛起,促使其是一个必然爆发的行业,从政策看就有整整十倍的空间,而且汽车是一个大行业,里面受益的公司非常的多。

首当其冲的是上游的原材料行业,例如锂资源,钴资源。特别是2015-2017年的新能源汽车带动锂资源的爆发。2015年多氟多、2016年天赐材料、天齐锂业、赣锋锂业、华友钴业、寒锐钴业等大牛股。

”

此时我们看到的局面是,新能源汽车的技术并没有发展的那么快。不过需求在短期内处于急速的上升态势,这样就使得锂资源和钴资源为主的电池供不应求。

这样的供需关系是最有看点的,搞不好就会出现十倍股。反映到企业上,就是产品的价格大幅度的增长,销量不断的上升,可以说是一个量价齐升的现象。

但是这种需求短期大爆发的企业,看财务是看不出来的。因为财务反映的是供给层面上的东西,而需求决定供给,有点滞后性。此时要找的主线是企业产品的价格和销量情况,最好的情况是价格在上涨,销量也在不断的上升。

最典型的代表就是证券行业,股指一旦出现大幅度的上涨,此时买证券是绝对没错的。因为估值的上涨和成交量的活跃就是证券行业的价格和销量,这个时候需求起来了,自然企业的经营环节在一步步的转好。

2)供给出现问题

今年的猪周期叠加猪瘟,导致母猪的数量急剧减少就是一个典型的例子。可以看到的是猪肉的需求量是不变的,改变的是行业的供给能力。猪明显的变少了,此时猪价在今年上涨了很多,这也是一种业绩爆发的模式。

当然猪肉板块是一个强周期的行业,基本上企业属于赚三年亏三年。所以很多投资者都非常嫌弃,可能是自己抓不住,也可能是自己对周期股把握不强。总之猪周期的股票不是说那么容易投资的,比我们所说的成长股有点难度,难在于对信息和行业拐点的把握上。

非洲猪瘟的影响将猪周期提前到来。农业部发了新政策,主要表现在,1)放松非疫区活猪禁运,非疫区活猪跨省调运放行;2)调整疫区种、仔猪调运政策,疫区省内非疫情县可实现种、仔猪“点对点”跨省调运;3)猪肉制品限调范围收窄至 “疫区所在县”,原政策“一省份不同行政市的两起疫情”。

从各地的消息看,猪瘟的影响是非常大的,大批的猪死亡或者掩埋。使得种猪的数量越来越少,基本上此时可以确定,猪价的上涨是确定性极强的事件,这样的预期一定会传导到相关的上市公司里。

从猪周期可以看到,供给出现问题也会导致产品的价格大幅度的上涨,不过此时销量的上升不是关键性因素,销量可能还会出现下降。

(2)营业收入必须大幅度增长,毛利率大幅提升供需的短期不平衡导致价格的上涨,会使得净利润、营收、现金流同时增长。还有就是毛利率的大幅度提升,可以说供需的不平衡会导致企业越来越赚钱。

这是一份天齐锂业2013年到2018年的财务数据概况,我们把视线放在2013年-2016年。在2013年的时候天齐锂业的经营还是很差的,全年的收入只有10亿,扣非净利润更惨只有1400万元。最值得看的是毛利率,这个时候仅仅才15%不到,原因就是锂的价格一直在低位。到了2014年新能源汽车行业爆发的时候,需求一下子就起来了,但此时的供给能力没有跟上,锂资源的价格也随之水涨船高。到了2016年企业的毛利率达到了71.25%,扣非净利润上来了,收入也上来了,更重要的是企业的毛利率达到最高点。

为什么会这样,是因为供需的不平衡导致企业的产品价格达到了顶峰,后期只是企业的产能变好,供给赶上了需求。我们也可以看到虽然2017年业绩在增长,但是这样的增长是企业的产能逐渐追上市场需求。增速开始变低,价格开始下降,只有销量在不断的上涨。而此时股价也已经走到了最高点。

要当心的是切不可认为净利润暴涨就是寻找业绩爆发的关键,要结合净利润增长、收入增长和毛利率增长三者,才能得出。

净利润大幅度的增长会使得企业的动态市盈率大幅下降,说明企业的估值变得便宜起来;营收的增长是其根源,根据营收=销量*价格。营收不增长就是短期供需出现不平衡导致的,一定是企业在费用端做出的利润调节。

试想如果企业有前途,那么他的产品肯定畅销,营收没有增长,只能说明这是一种不健康的业绩爆发,这种模式很危险。

同时由于涨价,成本端没有太大的变化,产品的毛利率急速的上升。就像猪周期一样的,一头猪不管是猪肉涨价还是没涨价,吃的都是差不多的饲料。还有一种模式,当收入和净利润大增时,毛利率没有太大的变化或者减少。这个就不是企业产品的涨价导致的,可能是企业的新产品投入市场,获得大销量导致的,新产品的销售份额占比越来越高,如果其毛利率低,自然也会降低企业的综合毛利率。还有就是现金流要大幅提升,而如果营收和利润增长。但是现金流却没有改善,说明公司赚来的钱还是用来还债、补烂账,钱没有真正留在口袋,还没有迎来拐点。

(3)单季度营收利润的大爆发

供需短期不平衡在一段时间内很多行业都有这样的现象,我们要寻找的就是最不平衡的。不然花了半天的功夫却找到一只业绩不错,但是不是那么稀缺的企业。记住要找的永远是大爆发的企业,这个时候单季度的净利润就有很大的参考价值。

1. 单季度扣非净利润同比和环比大幅度增长,最好超过历史最佳利润;

2. 全年的扣非净利润超过或接近历史新高

找到业绩大爆发的企业必须满足这两个条件,缺一不可。其实大家仔细研究企业业绩和股价走势,就有一个很简单的规律摆在面前:企业的业绩/营收创下新高,那么业绩创下新高的可能性非常的大。既然企业都开始赚钱了,股价跟着上涨那是非常自然的事情。

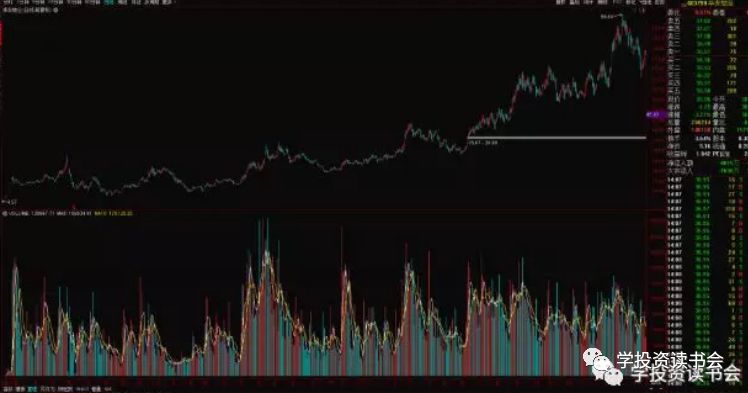

华菱钢铁在2017年一季度和二季度出现业绩大幅度的上涨,单季度同比增长140%和750%,可以说是业绩的大爆发时刻。同时毛利率大幅度的上涨,可以确定的是短期供需出现极大的不平衡,产品大幅度的涨价。在当时华菱钢铁的单季度扣非净利润达到历史最高,全年的净利润算起来也是最高的,这就使得企业股价大幅度的上涨。

(4)技术面要开始上涨

基本面选股这是基础,但是也不要忘了选时的重要性。这样增加资金的使用效率,也能够买在起涨点上。这些技术的选时一定注意的是,并不是有唯一的标准限值,而是投资者心中的买入点到底在哪里?可能有些投资者喜欢在年线之上选股,我则是喜欢在半年线或者股价离一年新高不远的时候。

只有上涨的才是有效的,同时也要注意的是要有止损点。不能因为是业绩爆发型的企业,就不管不顾的买入,想象着赚大钱的机会。看走眼的时候就需要止损,或者出现短期的调整,洗出去都没关系。做投资要做大概率的事情,而不是研究完了就买入,要依据股价的变化随时在动。

2017年的方大炭素可以说是这一年最牛的股票,当股价站上200日均线的时候,这几天依然在反复。虽然说研究之后我们得出的结论还是非常好的,但技术面存在一点瑕疵的情况下,投资者还是要根据自己的交易体系来操作,切不可死拿,如果股价往下会导致资金的大幅度回撤。记住虽然说企业的股价大涨有基本面的支持,但是短期的调整是非常猛的,搞不好出现20%以上的调整,这也只需要几天的时间就可以。

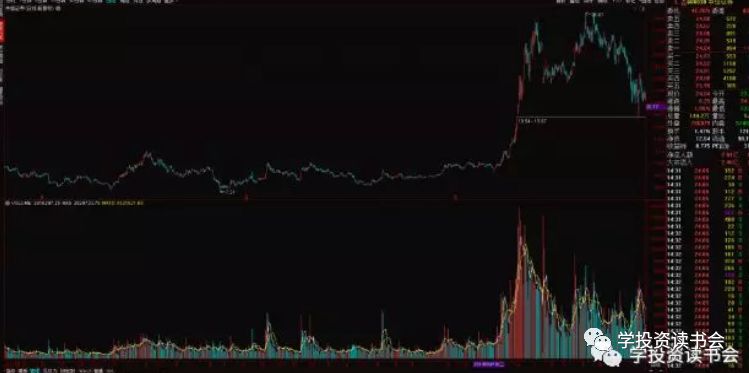

(5)预告修正

2017年9月26日,鲁西化工发布业绩修正预告。可以看到的是,前一份预告的业绩上限变成了新预告的下限,修正前最高业绩在8.5亿,修正后业绩的下限变成了9.5亿。比之前预计的最高业绩还要高,意味着企业在业绩上市非常确定的,不然也不会有下限的业绩高于前一份的上限,也意味着企业的赚钱能力实在太强,供需不平衡越来越严重。

02

♡♡♡

标题2

“

一、必然股价会创历史新高

我还有一种投资风格是长期持股,这种风格导致我寻找的企业的标准之一是我认为这家企业的股价必然会创历史新高。也就是说在我心里这家企业的经营如果能像买入时这样持续下去,那么股价必然会创历史新高的。长期持有肯定会赚大钱,贵州茅台、古井贡酒、格力电器和爱尔眼科等这些企业的历史已经告诉我们一个事实:买入好企业,等待的过程会让你的财富增值很快。企业那种强有力的经营业绩,会让股价一年比一年高。

这种投资首先是让自己立于不败之地。如果说寻找业绩爆发股是更多的提高收益率,选择历史新高的股票则更多的是为了业绩的稳定性考虑,两者结合起来才是最牛的。

看看爱尔眼科、乐普医疗、通化东宝、通策医疗、美的集团、中国国旅、苏泊尔、海天味业、贵州茅台、智飞生物、恒瑞医药、华东医药、片仔癀、济川药业等一大批长牛股的走势。如果你仔细观察这些企业的年线和企业的经营,根本就不存在牛熊,不存在亏钱。

这里援引起邱国鹭的一段话,来说明持有稳定增长企业的优势和创造的财富:“在股票投资中,宁做数月亮的人,不做数星星的人”。所谓“数星星”:有的行业集中度低,参与竞争的企业多如繁星,要把行业竞争格局搞清楚就像“数星星”一样困难。而有的行业集中度高,两三个龙头企业就占据了行业中绝大多数的市场份额,研究这样的行业就像“数月亮”一样简单。从长期的利润增长看,“数月亮”的行业常常战胜“数星星”的行业,原因很简单,前者一般门槛高,参与竞争的企业少,所以竞争有序、坐地收钱、旱涝保收,“数星星”的行业门槛低、竞争激烈,好日子总是不长久,一个是赚钱不辛苦,一个是辛苦不赚钱,比较之后,哪一类企业更适合投资,一目了然!

这就是我喜欢的股票,在收益弹性上我喜欢业绩爆发的企业,在收益稳定的时候我喜欢那些优质的龙头企业。这两者并不冲突,因为两者我都需要配置,而仓位的大头在那些必然会创历史新高的股票上。当然这些股票的寻找一直是我努力的方向,如果大家有兴趣,一起寻找这些高弹性与稳定性的股票。

”

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号