-

一、 公司简介

京威股份,是否可以适当配置?

可爱的时光 / 2015-08-28 13:14 发布

公司是较早一批专注于乘用车内外饰件系统综合制造商和综合服务商,为中德合资公司,于2012年上市。公司主要为中高档乘用车提供内外饰件系统,并提供配套研发和相关服务。

二、 行业分析

公司归属于汽车内外饰行业,行业的景气度主要和汽车制造业挂钩。本文不打算花多少篇幅在行业分析上,因为汽车行业大家也比较熟悉了,今年行业开始出现负增长,有饱和倾向。但随着我国三线及以下城市交通基础建设的不断发展,人均GDP的不断增加,我个人对中国汽车行业的看法没有那么悲观。关于内外饰行业,未来的发展趋势是逐渐向中高端、智能化靠拢。而公司,目前正处在这个趋势的风口。

三、 关于近期的收购

公司在2014年发生了两个收购(已完成),2015年发生了两次收购(还没完成)。在这里,着重分析2014年收购的福尔达和2015年准备收购的吉林华翼。公司的收购并没有出现跨界,可能在细分行业有不同,但收购公司均为汽车零配件供应商,除了增厚业绩,为公司在整个产业的布局也有较大的提升。

1):关于福尔达

2014年公司发行了1.5亿股(8.25元/股)用来购买福尔达100%股权,秦皇岛威卡威49%股权(之前有51%股权,收购后为100%控股)。收购福尔达,用去1.3亿股+5519.25万现金,相当于11.277亿元。

宁波福尔达智能科技股份有限公司成立于1995年,注册资本1.5066亿元,该公司主营业务为智能电子集成控制系统(无钥匙进入系统、座椅加热控制器等),业务与京威有交叉,但并不多。

福尔达2011、2012、2013年的营业收入分别为3.79亿、5.46亿、7.20亿,净利润分别为0.68亿、0.98亿、1.17亿,毛利率分别为41.5%、37.8%、37.8%,总体看,公司业务处于上升趋势中,复合增速高于整体内外饰行业。京威在2014年用约10倍pe的估值价收购了这家处于高速成长的老牌汽车配件供应商。这笔收购完成后,公司2014年报收入同比大幅度增加,净利润大幅度增加,每股收益也有了较大增加,起码从账面来看,是一次比较不错的收购。

2):关于吉林华翼

2015年公司拟通过现金7亿元收购吉林华翼100%股权,1.28亿元收购无锡星亿(京威上游,电镀、铝氧化生产线)51%股权。

吉林华翼和京威在主营业务上交叉较多,但地域占比差异较大,个人认为京威收购吉林华翼,更多的考虑在全国地域布局方面。

吉林华翼2013、2014年的营业收入分别为4.56亿、6.31亿,净利润分别为0.55亿、0.80亿,但截至2015年6月底,华翼营业收入为2.96亿,净利润0.26亿,预计2015年的收入和利润水平较2014年下滑的可能较大。7亿元的收购价,如果对应2014年PE,那么约9倍,如果假设2015年华翼净利润0.6亿元,那么pe为11.67倍,也要比京威当前的pe(18倍左右)低了不少。无论从全国布局战略,还是从增厚公司短期业绩来看,都是不错的,但从未来的发展趋势看,华翼似乎并不在行业的风口上。

整体看,公司的这2笔大额收购,福尔达长期看更划算,吉林华翼短期增厚业绩更多。

四、 公司财务

财务数据我还是以截至2014年底的为准,因为年报的内容更详尽,而且部分指标也更具参考价值。

1):资产负债表

截至2014年底,公司资产总额48.77亿元,其中流动资产27.83亿元,非流动资产20.94亿元,从资产结构来看,公司在制造业中属于较重资产类型。

公司流动资产主要由货币资金、应收票据、应收账款、预付款项、存货构成,分布图如下:

从上图看,公司属于比较标准的制造业,货币等价物(货币资金+应收票据)、应收账款、存货占比超过了流动资产的80%。

从上图看,公司属于比较标准的制造业,货币等价物(货币资金+应收票据)、应收账款、存货占比超过了流动资产的80%。

公司应收账款6.46亿元,1年以内6.42亿元,应收账款质量较好,潜在坏账风险较低,应收账款前五位占比42.33%,客户集中度较高,但公司和这些客户属于多年合作伙伴,回款风险低,主要客户一汽大众,3年内,其行业地位被取代的可能性较低,但长期来看,长城、长安自主车以及其他合资车对一汽大众的替代风险还是较大的;存货7.29亿元,计提了687万元的跌价准备,对于跌价准备是否充足,本人无法判断,但只要铝等原材料不大幅下跌,存货跌价风险就不会很大。

公司非流动资产由固定资产、无形资产、商誉构成,分布图如下: 公司固定资产9.79亿元,房屋及建筑物3.80亿元,机器设备5.57亿元;无形资产3.18亿元,其中土地使用权2.33亿元,专利权0.37亿元(全部为福尔达并表所致,可见福尔达有一定技术竞争力),非专利技术0.42亿元;商誉7.17亿元,主要为并购福尔达所致。

公司固定资产9.79亿元,房屋及建筑物3.80亿元,机器设备5.57亿元;无形资产3.18亿元,其中土地使用权2.33亿元,专利权0.37亿元(全部为福尔达并表所致,可见福尔达有一定技术竞争力),非专利技术0.42亿元;商誉7.17亿元,主要为并购福尔达所致。

公司负债总额6.94亿元,流动负债6.43亿元,非流动负债0.51亿元,应付账款4.15亿元,为主要组成部分,有息负债为0.82亿元,资产负债率14.23%,负债率处于低水平。

整体看,公司属于较重资产公司,流动性资产质量较好,非流动资产质量较差,资产负债率低,偿债压力小。

2):盈利能力

公司2014年营业收入24.47亿元,营业成本15.80亿元,三费2.72亿元,净利润4.28亿元。

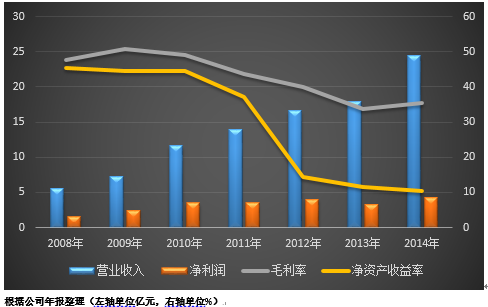

下图为公司08年以来盈利能力趋势图: 公司营业收入一直处于增长状态,2008年到2014年,复合增速达到27.75%,净利润从2011年出现下滑,之后在2013年出现09年之后的最低值3.35亿元,在2014年并购了福尔达之后,净利润和营业收入才重新回到上升轨道。

公司营业收入一直处于增长状态,2008年到2014年,复合增速达到27.75%,净利润从2011年出现下滑,之后在2013年出现09年之后的最低值3.35亿元,在2014年并购了福尔达之后,净利润和营业收入才重新回到上升轨道。

公司毛利率在09年达到峰值的50.91%,但之后一直处于下降趋势,并于2013年达到33.85%,之后通过并购福尔达有所改善,暂时回升至35.42%。

公司净资产收益率一直处于下降趋势,公司2012年上市,因为融到较多资金却无法短时间消化,在这一年公司从2011年37.20%的净资产收益率下滑至14.48%,之后依然在下滑中,并在2014年滑至10.41%。

整体看,公司在营收规模上不断增加,在盈利能力和效率方面处在不断下滑的趋势中。

通过杜邦拆分公司2014年的净资产收益率:

ROE=主营业务利润率(17.51%)*总资产周转次数(0.6184)*权益乘数(1.14)=10.41%

通过拆分我们发现,公司主营业务利润率处在较好水平区间,但资产周转速度较慢,财务刚刚较低,无法放大权益乘数。简单的了解了下公司同行业的竞争对手敏实集团,该公司2014年净资产收益率17.22%,主营业务利润率并不高,但资产周转速率及权益乘数都远超京威水平。关于总资产周转速度,和公司的经营效率有较大关系,而权益乘数比较好解释,直接和资产负债率挂钩。下面先看公司的经营效率。

应收账款周转次数及存货周转次数趋势图: 公司的存货周转效率这些年处于比较稳定的趋势中,预计未来发生大幅波动的可能不大,而公司的应收账款周转次数于2012年达到峰值,之后开始迅速下滑,并于2014年达到2008年以来的新低,5.32次。2012年后经营效率的下滑,是公司总资产周转速度下降的原因之一。

公司的存货周转效率这些年处于比较稳定的趋势中,预计未来发生大幅波动的可能不大,而公司的应收账款周转次数于2012年达到峰值,之后开始迅速下滑,并于2014年达到2008年以来的新低,5.32次。2012年后经营效率的下滑,是公司总资产周转速度下降的原因之一。

关于权益乘数,公司这些年资产负债率一直处于较低水平,一方面有息债务低,一方面应付账款水平也不算高,可能也和公司本身的风控意识有关,但个人认为,保持30-40%的资产负债率,对于制造业来说是一个较为稳健的负债率区间。

整体评价公司的净资产收益率,得出以下结论:1利润率水平还可以2资产周转效率一般3财务杠杆保守。

3):现金流质量

公司属于制造业,需要不断进行研发和设备的投入才能维持其利润水平,下面列出公司近几年经营活动现金流、净利润、固定资产流出趋势图: 由上图可以看出,公司在2008-2011年基本处于利润兑现期,也就是说,这段期间,公司市场竞争力较强,且产能满足当时市场需求,无需购建过多长期资产;2012-2014年,公司上市,融资较多,开始进行市场扩张,购建了较多的长期资产。换句话说,公司最近3年,并没有实质的现金流入,但未来通过不断的并购及产能的扩大,公司有可能在1-2年后开始新一轮利润兑现期。

由上图可以看出,公司在2008-2011年基本处于利润兑现期,也就是说,这段期间,公司市场竞争力较强,且产能满足当时市场需求,无需购建过多长期资产;2012-2014年,公司上市,融资较多,开始进行市场扩张,购建了较多的长期资产。换句话说,公司最近3年,并没有实质的现金流入,但未来通过不断的并购及产能的扩大,公司有可能在1-2年后开始新一轮利润兑现期。

总体看,从现金流质量来看,公司净利润和经营活动现金净流入基本可以匹配,而且目前处于产能扩张期,所以现金净流入水平较弱,预计未来1-2年后有希望成为现金奶牛。

4):2015年半年报

从资产表看,和去年变动不太大,但有息负债完全还清,截至2015年6月底,公司有息负债为0,负债率进一步下降至12.37%,货币资金7.27亿元,但如果公司要通过7亿现金收购吉林华翼,目前的财务状况显然无法完成收购,重新进行债务融资的可能应该很大。

截至2015年6月底,公司净利润2.34亿元,但毛利率下滑至30.63%。好的消息是,公司智能电子系统产品及关键功能件产品的营收占比较2014年底大幅增加,2014年底两类产品占比仅为8.69%,而2015年6月底已经达到32.05%。半年报中,公司预计1-9月净利润区间为3.25-3.80亿元,在不计算今年并购事件的情况下,预计公司2015年净利润在5亿左右,如果今年并购吉林华翼成功,那么净利润预计在5.6亿元左右。

五、 估值(供参考)

从公司这几年的发展来看,未来通过增发来进行收购同行业其他公司的可能非常大,资产规模及营收规模还将不断提升,但资产盈利效率短时间内不会有明显提高。由于公司所属行业较多依赖车企,议价能力有限,所以利润率重新有较大回升的可能也较小,公司能够提升盈利效率的办法只有资产周转速度的提升及财务杠杆的增加。公司过去3年加大了设备端和研发端的投入,预计未来几年会进入利润兑现期,现金净流入应该会有不错的增速,但随着毛利率不断下滑,公司的净利润增速可能不会太理想,在不发生新的并购事件的情况下,预计未来1年净利润增速不会超过20%。如果加入今年的并购公司,假设京威2015年净利润为5.6亿元,对应目前87.6亿的市值来看,PE为15.64倍,如果2016年利润增速为15%,那么对应2016年的预期PE为13.60倍。

对于一家还在不断进行行业并购,不断进行新设备购置,且财务杠杆有增加空间的中小市值公司来说,这个估值我认为可以进行适当配置,未来需要关注的是公司毛利率的下滑趋势是否可以放缓,应收账款周转率能否回升,新的并购事件,以及债务融资事件。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号