-

隆基股份研究小记--单晶硅片龙头

Sonnyday / 2018-06-05 08:53 发布

摘要:光伏行业本质上是一个长期向上但是中短期波幅较大的周期性行业。2017年单晶硅行业产能扩张较大,中短期会对价格造成冲击注意规避风险,长期单晶硅技术趋势背景下仍值得关注。

一、行业研究

(1)光伏行业

总体装机情况

2016 年全球光伏新增装机达到76.6GW,过去10 年复合增速达到47%,过去5 年复合增速达到21%。2016 年全球新增装机超过4GW 的国家达到4 个,中国最大达到34GW,其次是美国、日本、印度。

2016 年美国新增装机达14.76GW,同比增长111%,为历史新高。2017 年受“201法案”调查影响,短期透支装机需求,预计2018 年阶段性放缓。

2016 年日本新增装机8.5GW,同比下降21%,主要受到FiT 补贴力度下降的影响,预计未来缓慢下降。

2016 年印度新增装机达4.4GW,同比增长106%。根据贾瓦哈拉尔•尼赫鲁国家太阳能计划(JNNSM),我们预计短期印度有望维持高速增长,之后将维持稳定增长态势。

截止2016 年末,全球光伏累计装机达到323GW。根据IRENA 预测,2030 年全球光伏累计装机有望达到1757GW,未来10年行业新增装机空间广阔。

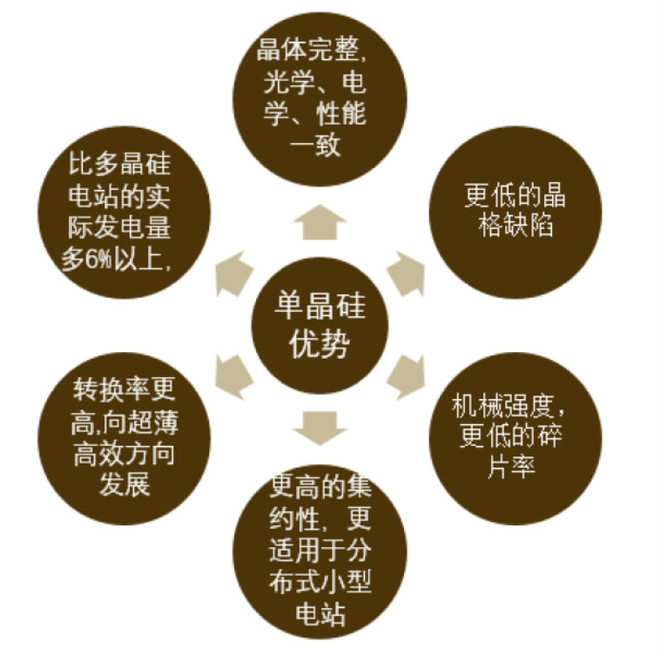

未来光伏新增装机量增速放缓,主要看点在单晶对多晶的替代上。

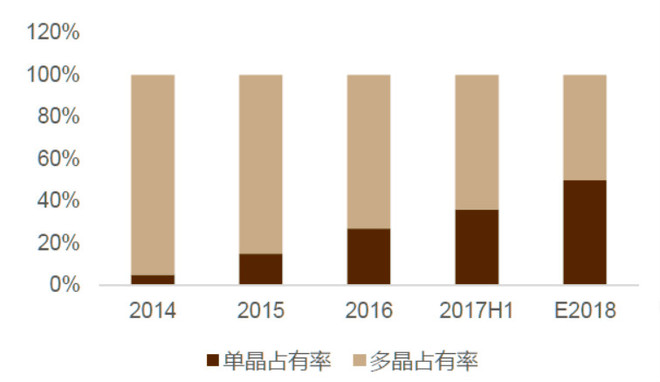

单晶硅市场占有率:

随着单晶成本的下降,国内单晶硅片市场份额不断增加。2014 年,国内单晶市场份额只有5%,2015 年增长到15%,2016约27%,2017达到36%。单晶替代的趋势已确立。

新增产能方面单晶龙头隆基股份、中环股份预计2017 年新增产能约7.5GW 和9GW,而多晶路线的晶科、协鑫也有GW 级别的扩产,促使整个行业的单晶产能快速扩大。

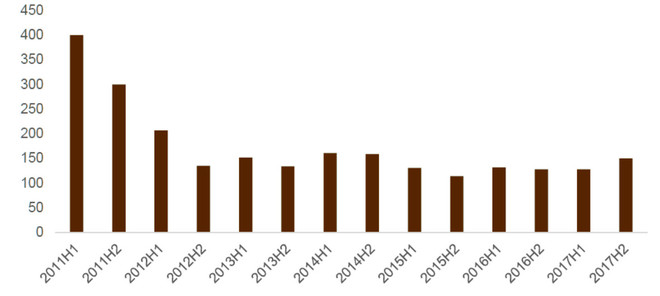

受各大厂商扩产影响,2017 年10 月隆基股份主动下调单晶硅片价格0.4元至5.6 元,带动单晶需求上升。12 月,公司下调2018 年1 月产品销售定价至5.4 元,此时单、多晶价差已在0.7 元左右。成本端硅料价格坚挺,中短期内毛利率承压。

硅料价格(元/公斤):

总体而言光伏新增装机增速放缓,单晶市占率上升保证单晶企业增速中短期增速高于多晶企业,单晶企业的扩产和多晶企业转向扩大单晶产能会导致中短期单晶利润率承压。

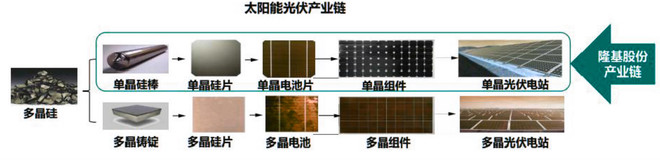

二、公司研究

(1) 概况

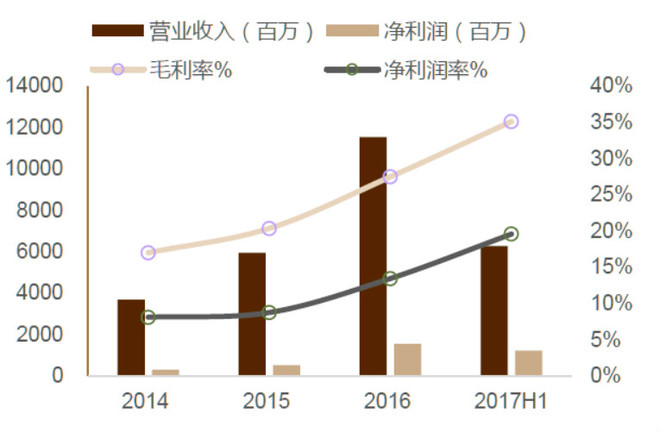

2007 年公司开始单晶硅棒的生产,2009 年开始单晶硅片的生产,2014 年,公司凭借着“金刚线切割工艺”的推广以及单晶快速生长技术生产的全面导入,产品非硅成本大幅下降,产能成功突破3GW,占全球单晶硅片产能的25%。2014-2016 年公司坚持产能扩张同时进行产业链延伸,推动单晶产品快速发展,实现单晶硅片产能7.5GW。2017 年上半年单晶硅片实现产量8.77 亿片,同比增加31.5%;出货量8.68 亿片,同比增加17.3%;毛利率35.48%,同比增加7.75 个百分点,同时公司单晶硅片产能也达到了全球总量的40%。稳居全球单晶硅片行业龙头第一。

(2)业务构成

2017 年上半年,公司单晶硅片出货8.68 亿片,其中对外销售4.49 亿片,自用4.19 亿片,单晶硅片占营业总收入的37%,产销率达到99.06%。单晶电池组件出货2,188MW,其中单晶组件对外销售1,259MW,自用796MW,单晶组件产销率达到100.19%,占营业总收入55%。

(3)财务状况

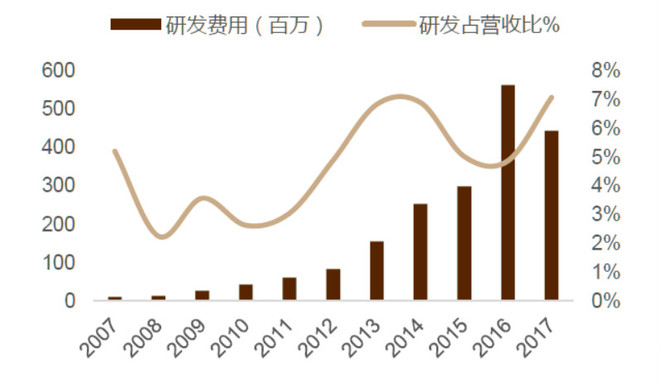

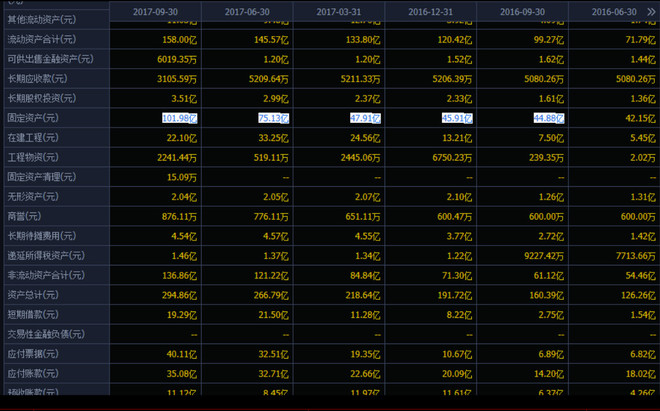

近两年光伏新增装机量快速增长,公司持续高于同行的研发投入带来生产成本优势为公司创造了远高于同行中环股份的利润率,公司2017年新增固定资产为新增7.5GW产能,总产能相比2016年翻番。

(4)公司核心竞争力

生产设备自主研发和硬件外部代工带来成本下降;晶体生长采用直拉法降本增效;培育全球最大、技术实力最强金刚线企业杨凌美畅,采用金刚线切片的单位产能耗硅量下降。

(5)近五年市场给与的估值走势(以动态PE和动态PB为准)

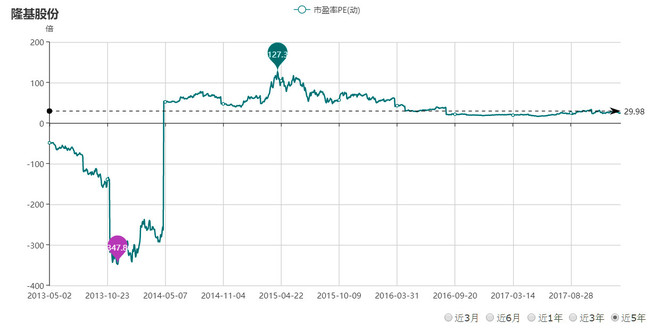

近五年动态PE最低为16.8,目前大概24,行业PE走势总体呈现除中短期大幅度周期性波动,动态PB位置处于近五年历史高位。

三、总结

公司所处行业属于资本密集型行业,行业壁垒更多依赖规模效应,隆基股份作为龙头企业在通过产业链上游设备和金刚线企业的布局以及采用直拉法晶体生长为其带来高于同行的利润率,但是短期行业内大量产能投放对未来中短期内产品价格和利润率造成较大压力,这也是隆基动态PE走势形成较大波动的主要原因,光伏行业本质上是一个长期向上但是中短期波幅较大的周期性行业。

作为单晶龙头企业,在单晶技术趋势背景下长期值得配置,但是短期会受产能阶段性过剩影响,个人认为中短期随着行业产能大量扩张不如配置上游硅料生产企业。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号