-

地方国企改革上海龙头力推四股

浪漫小短线 / 2015-08-12 14:51 发布

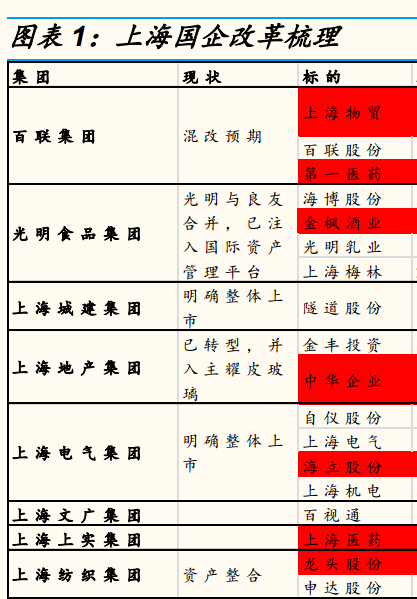

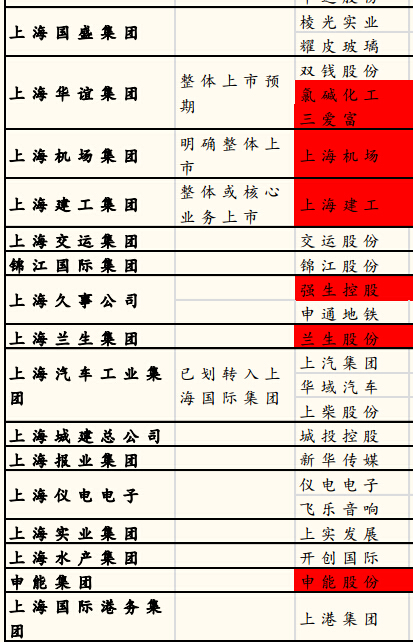

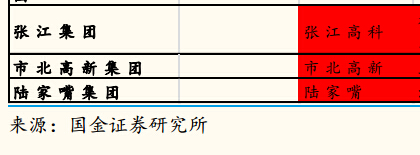

上海再2013年推出自贸区,是打造中国经济升级版的开端。2015年国企改革全面推进经过改革进展,上海成为资本市场热点。

上海国企改革内容如下:

中信建投-陆家嘴-600663-改革风口,精耕细作

陆家嘴发布15 年中报,上半年实现营收15.05 亿元,同比增31.07%;归属母公司净利6.74 亿元,增16.77%;EPS 0.36 元。

时间过半,任务过半:结算周期因素,以及房地产市场回暖叠加基数效应影响下,上半年销售显著提速,同时租赁收入同比也实现20%的增长。 结算毛利率将随历史存量资产去化的基本结束,将在目前的水平企稳。租赁业务方面,我们预计全年收入增速将会在上半年基础上进一步提升。随着世纪金融广场运营步入成熟,世纪大都会也将在下半年入市,全年超额增长无虞。

国企改革风口,成行在即: 6 月11 日浦东区正式发布国资国企改革18 条,首批浦东国资直属公司改革方案显现端倪。同样隶属于浦东国资委的陆家嘴集团有望成为下半年第二批改革方案的受益者,届时股份公司也将迎来扩张与发展的契机。

深耕自贸区,凸显禀赋优势:公司55%的土地储备位于自贸区陆家嘴金融贸易区内,战略资源优势明显。7 月公司还竞得了浦东花木一地块,说明尽管坐拥平台优势,但公司并未放松对于核心区域通过市场手段进一步深耕。

投资高峰财有余力,谋求多元产业新格局:工程投资处于近年来峰值,净负债率在去年的基础上进一步小幅提升5 个百分点,但鉴于国企背景的融资优势,今年销售回款大增,同时前滩项目也政策性减资进一步充实流动性,货币资金达近年新高,公司财有余力,为公司推进“一业为主,相关多元”战略打下基础。

盈利预测与投资评级:随着自贸区政策扩围和推进,公司资源禀赋仍是其长期看点。我们认为陆家嘴是A 股中具备条件做持有物业运营商并兼具成长空间的唯一标的,加之国企改革的催热效应,凸显公司禀赋优势。预计公司15-16 年EPS 分别为1.00、1.17元,维持“增持”评级。

瑞银证券-上海机场-600009-6月旅客量同比增长15.8%,预计2季度主业利润将同比增长20%以上

6月数据回顾:旅客量同比增长15.8%,符合我们此前预期

6月公司起降架次、旅客量分别同比增长10.7%、15.8%,与我们的预期相符。增速较5月有所下滑,我们认为主要受天气因素影响,但仍为2011年来同期最高。 其中国内,起降架次同比+15.9%带动旅客量同比+19.8%,明显好于以国内航线为主的虹桥的负增长(-2.6%);国际,起降架次增速放缓至8.2%,旅客量同比增长16.7%,我们分析主要源于基地公司国际航班机型由小换大等。

2015H1经营分析:业务量增速为A股上市机场最快

上半年,公司起降架次/旅客量分别同比增长14.1%/18.5%,明显好于白云机场、厦门机场等个位数增长,略快于深圳机场11.1%/13.2%。我们分析,这可能是由于4月初高峰小时起降架次或已再次上调至80以上。2015Q2公司起降架次、旅客量同比增长13.6%、19.3%,旅客量增速较Q1提升1.6ppt,我们预计2015Q2主业业绩有望20%以上增长。

2015-2016年展望:三期工程短期影响不大,ROE有望继续提升

浦东机场目前产能依然富裕,我们预计,2015年11月高峰小时起降架次或继续上调;2016年初,上海迪士尼开园有望带动旅客量更快增长。此外,总投资约201亿元的三期工程项目将于2015年11月启动建设,有望2020年投产,资金由公司自筹。我们认为短期对公司成本不会产生影响,公司的ROE有望持续提升,主要源于:1)我们预计2015-19年公司年均净利润超过30亿元;2)截至2015Q1,公司账面净现金67亿元,资产负债率17.5%;3)借鉴历史经验,考虑到投资额分期投入,我们预计2018-19年投入资金占三期工程总投资比重约为60%。

估值:"买入"评级,目标价35元

我们2015-2017年EPS预测为1.28/1.67/1.96元,基于2016年3xPB得到35元目标价。

安信证券-隧道股份-600820-站在国企改革和PPP的潮头上

■上海国企改革走在全国前列,预计控股股东整体上市不断推进。 上海于2013 年底率先推出国企改革“二十条”,明确细化国企改革方向,并持续稳步推进。 上海城建集团将隧道股份作为最核心的子公司运营,全方位支持公司发展。同时,城建集团整体上市进程也不断推进,2012 年已将核心资产注入公司,2014 年由上海城建集团总裁张焰兼任隧道股份公司董事长。未来集团与上市公司管理层有望继续整合,缩短管理层级,提高管理效率,存续的市政建设运维子公司存在注入预期。

■国盛集团持股加强国企改革预期,公司有望多方位受益。上海国盛集团是上海国企改革的两大国资流动平台之一,自成立以来完成了多笔地方国企改革项目。参考国盛集团之前的项目运营,未来公司主要的改革方向可能为:(1)股权激励,市场化选聘管理层。有望提升员工积极性,增强企业运营效率,进而提升企业业绩;(2)引入战略投资者、进行混合所有制改革。当前上海城建集团及国盛集团合计持股50.85%,未来引入战略投资者空间较大,可为公司带来资源和理念上的新突破。

■轨道交通及地下工程迎来投资高峰期,公司异地扩张加速,业绩有望保持稳健增长。预计2015-2018 四年全国将新增加约3000 公里轨道交通运营里程,年均投资将达到3750 亿元。国家大力支持综合地下管廊建设,预计投资将达万亿级别,公司有望充分受益地下工程投资景气。公司近三年收入220/235/254 亿元,同比增长54.94%/6.88%/8.17% 。归母净利润为11.51/12.89/13.94 亿, 同比增长122.63%/11.99%/8.09%。2014 年新签订单450.6 亿元,创历史新高。目前上海业务占比约50%,未来随着改革推进,沪外市场开拓将成为公司业务新增长点。

■投融资领域积累的丰富经验为未来持续开拓PPP 打下基础。公司战略定位为“建设领域的金融专家、金融领域的建设专家”,通过投资BT、BOT 项目带动施工主业,仅2011 年以来新签BT、BOT 项目即超过300 亿元。公司在PPP 领域早有试水,2014 年初中标长沙万家丽路快速化改造工程和淮安现代有轨电车一期工程,利用股权投资基金管理机构设立基础设施投资基金,引入社会资本。投融资领域积累的丰富经验为未来持续开拓PPP 打下基础。公司产业链覆盖上游基础设施投资、咨询、设计及下游建设、运营,可以为政府量身定制PPP 服务,具有提高中标率、分享所有环节收益、全生命周期成本优化等突出优势。

■投资建议:我们预计公司2015/2016/2017 年EPS 分别为0.50/0.56/0.62 元,当前股价对应三年PE 分别为25/22/20 倍。考虑到公司未来PPP 投资管理建设平台及国企改革的预期,给予公司16.8 元目标价(2016 年30 倍PE),买入-A 评级。

■风险提示:宏观经济持续下滑风险,国企改革进度不达预期风险,回款风险

海通证券-张江高科-600895-抢占“双自联动”改革开放政策新高地,打造全新产业地产“新三商”

事件:

公司公布2014 年年报。 报告期内,公司实现营业收入30.02 亿元,同比增加56.47%;归属于上市公司股东的净利润4.36亿元,同比增加17.04%;实现基本每股收益0.28 元。 公司利润分配方案是每10 股派发现金红利0.90 元(含税)。公司公布2015 年一季报。报告期内,公司实现营业收入2.53 亿元,同比下滑36.85%;归属于上市公司股东的净利润2.14亿元,同比增加2.61 倍;实现基本每股收益0.14 元。

投资建议:

土增税准备金影响14 年业绩增速,1Q 出售可供出售金融资产获得投资收益推动,净利增加2.61 倍。2014 年,公司各项业务推升营收大增56%,而土增税准备金增加使得公司净利润增幅收窄至17%。2015 年一季度,公司出售可供出售金融资产获得投资收益,这促使公司今年一季度实现净利润2.14 亿元,同比增加2.61 倍。2015 年,公司预计实现主营业务收入25 亿以上。另外,公司计划通过股权转让等多元化房地产销售方式,力争使公司2015 年房地产经营利润不低于上年同期水平。

公司未来发展亮点丰富:

1)抢占“双自联动”,打造产业地产“新三商”。公司明确表示将充分利用“双自联动”优势,以转换经营方式、创新商业模式、重塑盈利模式为核心,加强资本经营在主业调整和产品创新中支撑性应用。企业将依托汇率、利率、税率“三率”之差,激活境内外创新资源,探索“离岸创新、全球孵化、产业并购、张江整合”的新模式,打通金融资本、产业资本、土地资本的联动通道。张江高科将着力打造新型产业地产营运商、面向未来高科技产业整合商和科技金融集成服务商的“新三商”,努力成为国内高科技园区开发运营的领跑者和新标杆。

2)国资改革再推进,打造现代企业制度。公司第六届董事会第十三次会议正式通过“2015 年度张江高科经营层绩效考核方案”和“关于提取2014 年度公司超额净利润用于中长期激励的议案”。我们认为本次制度设定,实质上有利于加大张江市场化运营程度,有利提高员工积极性,促使企业向现代化企业制度迈步。张江目前国资改革处于稳步推进中,看好企业后期经营提升。

3)多层次资本市场建设,打通张江资本进退通道。2014 年以来,公司对参股股权进行了清理,以提高资金使用效率。

此外前期孵化项目目前开始进入价值收购期,公司开始兑现利润,盘活资金投资新产业和新方向(如减持已经上市的点点客,增资立足密码技术的众人科技)。

受益上海科创中心建设,产业投资增长空间大,维持“买入”评级。我们预计公司2014、2015 年EPS分别是0.34 元和0.42元,对应RNAV是30.13 元。截至4 月29 日,公司收盘于24.75 元,对应的动态市盈率分别为72.57 倍和58.24 倍。考虑到公司属研发园区龙头,中国创新发展桥头堡,三板市场、注册制等多层次资本市场建设直接打通张江创投“进退通道”。

上海自贸区正式扩区至张江,公司是张江唯一上市开发主体将充分受益。未来张江园区将在产业创新、制度创新、金融创新进行探索,园区将实现空间载体升级、企业集聚和功能拓展,区内土地价值直接提升。公司参股多家高新企业,PE投资链条日趋完善,投资收益增长潜力大,我们以RNAV,即30.13 元为公司6 个月的目标价,维持公司“买入”评级。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号