-

最佳上车窗口正在关闭

薛洪言

/ 05月16日 22:40 发布

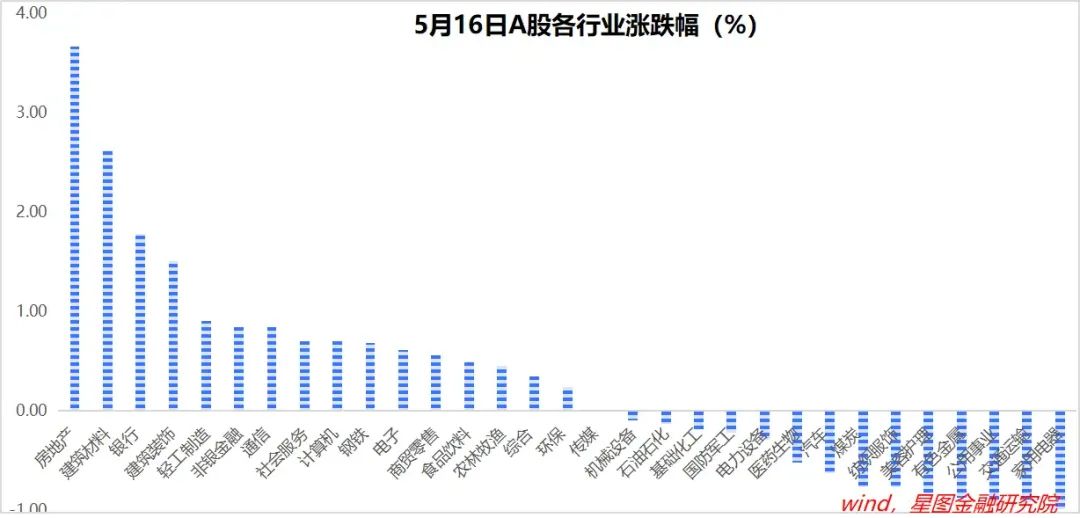

/ 05月16日 22:40 发布今天,地产链全面爆发,其他板块被吸血,行业间差异很大。选对了行业,在牛市;选错了行业,就是熊市。

4月24日以来,房地产板块累计上涨19.49%,位居第一;建筑材料上涨11.26%,位居第二。本轮行情,地产链领涨格局已非常清晰。

这两日,重磅地产政策以及重磅小作文密集发布,催化地产板块大涨、快涨,地产行情进入加速上涨阶段的概率正在变大,最佳上车窗口正在关闭。

这个时候,已经买入地产链的投资者,继续持股就好了,要争取吃到最肥美的鱼尾行情,不要着急下车;而前期空仓拟上车的投资者,愈发进退两难,不买,怕生生错过一波行情,买吧,又担心买在高点。

个人投资者还好,没有业绩排名压力;对于基金经理来说,错过这波地产链行情,很可能让基民投资者彻底绝望,割肉而去,将面临规模缩水、排名下滑的双重打击。

在这个意义上,基金经理们可能不得不追高上车,从而为行情持续提供增量资金。所以,对于已上车的投资者来说,还不需要担心行情结束的风险,继续持股待涨就好。

对于还没上车的个人投资者,上车的最佳窗口正在关闭,快速上涨行情一旦启动,涨幅虽大,但也随时可能下跌,没有前期利润垫,很容易被套,得不偿失。这个时候,应保持耐心、保持理性,要么等回调,要么去烧烧冷灶。

就未来行情看,大盘指数仍有上涨空间,但涨幅有限。以上证指数为例,今日收盘3122.4点,再涨5%,就是3278.52点,虽只有5个百分点,中间要突破前期漫长的密集成交区,需要大资金、大消息来驱动,现在看有难度。

指数上涨有限,重点应把握结构性行情。短期,地产链(含金融)、出口链仍然值得关注;中长期看,继续推荐红利+新质生产力的哑铃型配置结构。

就今日行情看,截至收盘,万得全A涨幅0.21%;中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为0.51%、0.39%、-0.4%、-0.15%和0.44%。

行业层面,房地产(3.67%)、建筑材料(2.63%)、银行、建筑装饰等涨幅靠前;家用电器(-0.99%)、交通运输、公用事业、有色金属等跌幅靠前。

今日两市成交金额8478亿元,较上日放量868亿元;北向资金净买入60.67亿元。

附:近期个别行业演绎逻辑

宏观经济:2024年GDP增长目标5%左右,奠定了基本面反转总基调。基本面反转对应A股熊牛反转,指数层面全年看震荡上行。

经济动能看,出口复苏确定性最强,其次是消费,地产为主要拖累项,映射到A股,制造业强、地产链弱。

增量资金看,险资为主,红利板块确定性强。

2024Q1,GDP同比增长5.3%,价格偏弱,名义GDP同比仅增长4.2%,体感较差。结构上,地产偏弱,制造业较强,前者拖累建材、黑色系,后者对工业金属(有色金属)形成支撑。

面对良好开局,4月30日会议强调“坚持乘势而上,避免前紧后松”,展望2季度,财政货币政策有望继续发力,叠加消费复苏、出口回暖,并受益于低基数效应,经济表现依旧值得期待。

模拟持仓:红利指数40%、有色金属20%、新质生产力(科创100)40%。

红利板块:今年以来,红利板块取得显著超额收益。短期看,红利领跑受益于市场风险偏好下行;中长期逻辑上,人口老龄化和经济增速逐步下台阶背景下,高质量成长标的愈发稀缺,且全球不确定性增大,能提供稳定现金流的红利板块有望长期受到资金青睐。

在A股,红利板块主要分布在能源资源、金融、公用事业、必选消费等行业,以中证红利指数为映射标的。

红利板块短期弹性有限,更适合稳健型资金做长期配置。买入策略上,慢即是快,短期不追高,回调买入,耐心长期持有。

有色金属:全球正迎来新一轮超级商品周期,有色金属板块行情持续时间长,适合逢低买入、耐心持有。下面基于两大品种黄金和铜做简要分析。

黄金,短期受益于二次通胀的商品属性、美联储降息的金融属性,中长期受益于对美元的替代属性以及全球不确定性加剧下的避险属性等,价格上涨具有持续性。

铜,需求侧受益于全球制造业周期回暖、美国再工业化、全球产业链重塑以及铜铝新能源金属属性等,具有持续性;供给侧,铜矿开发面临着资源枯竭、品位下降、环保与社会责任压力、地缘政治风险、通胀带来的开发成本上升等多方面挑战,弹性较低。未来两年,铜价易涨难跌。

新质生产力:政府工作报告将“大力推进现代化产业体系建设,加快发展新质生产力”被列为2024年十大工作任务之首。新质生产力,是劳动力红利、城镇化红利和全球化红利逐渐消失背景下,接棒过去“债务-地产”驱动型发展模式的必然选择。

新质生产力主要包括战略新兴产业和未来产业,主要分布在新能源、高端制造、数字经济等领域,具有长期配置价值。

产业升级,要素先行,就2024年看,可重点关注数据、算力、基础软件、新型材料、基础装备、核心元器件、科学仪器等要素层面的投资机会。

具体操作上看,新质生产力涉及领域比较广、比较新,个股很难把握,更适合以指数的形式进行布局。就A股主要的宽基指数中,科创100指数是较好的映射标的。

个股方面:经济发展新阶段,不确定性显著提升,高质量成长愈发稀缺,小盘股前景暗淡,能提供稳定现金流的行业优质龙头有望跑出超额收益,个股选择要“拥抱龙头”。

包括但不限于金融、资源能源等传统领域“剩”者为王的高股息红利资产,食品饮料、家用电器等必选消费龙头,以及成长领域“赢家通吃”、盈利质量提升的绩优成长核心资产等。可关注中证A50指数成分股。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号