-

PVDF、有机硅宽幅上涨,继续看多EVA、三氯氢硅景气周期

机构研报精选 / 2021-08-21 21:15 发布

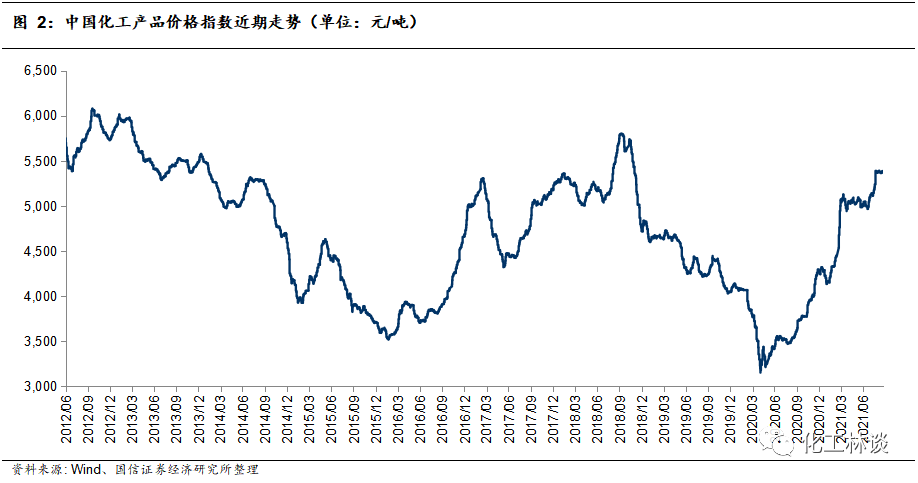

核心观点 本周国际原油价格继续下跌,美原油10月份期货价格已经跌破70美元/桶,本周布伦特均价为69.7美元/桶,较上周下跌0.9美元/桶,WTI均价为67.4美元/桶,较上周下跌0.9美元/桶,全球范围内新冠变种病毒德尔塔的扩散传播导致的国外确诊病例大幅增加,市场对经济前景、通胀的担忧加剧,导致原油市场继续承压。EIA7月份短期能源展望报告显示,7月全球原油需求为9878万桶/日,全球原油供应为9742万桶/日,因此供不应求推动了原油价格的上涨。EIA预计三季度全球石油需求预期为9906万桶/日,全球石油供应预期为9804桶/日,综合预计,三季度油市供需局面表现为供应小于需求。近期我们仍然需要关注新冠变种德尔塔病毒在欧美地区的流行对全球经济的影响。在即将来临的传统化工产品消费旺季,我们看好化工行业景气度再次上行,我们重点看好有机硅、PVDF、草甘膦、氨纶、三氯氢硅和EVA。

重点数据跟踪

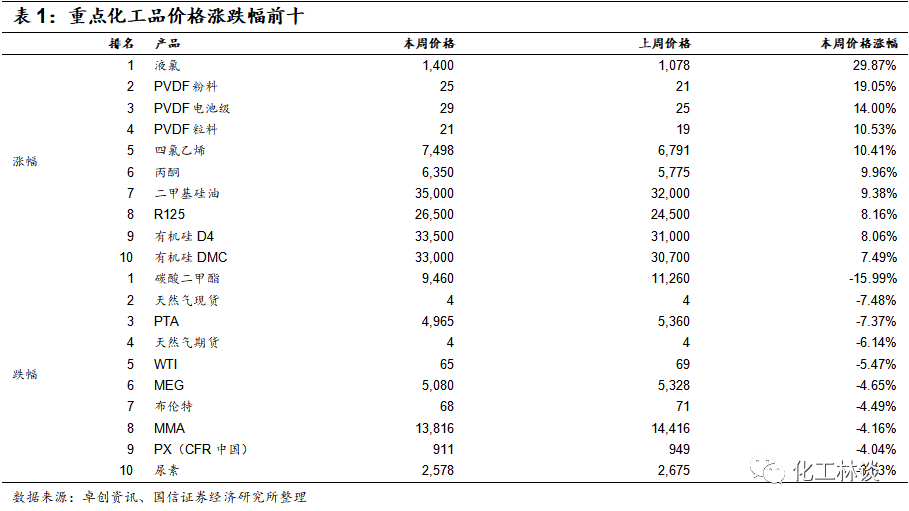

价格涨跌幅:本周化工产品价格涨幅前五的为液氯(29.87%)、PVDF粉料(19.05%)、PVDF电池级(14.00%)、PVDF粒料(10.53%)、四氯乙烯(10.41%);本周化工产品价格跌幅前五的为碳酸二甲酯(-15.99%)、天然气现货(-7.48%)、PTA(-7.37%)、天然气期货(-6.14%)、WTI(-5.47%)。

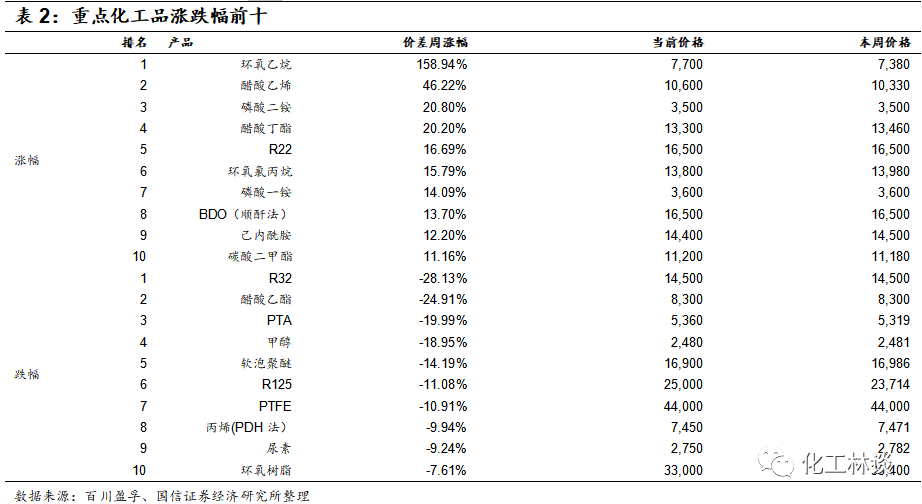

价差涨跌幅:本周化工产品价差涨幅前五的为环氧乙烷(158.94%)、醋酸乙烯(46.22%)、磷酸二铵(20.80%)、醋酸丁酯(20.20%)、R22(16.69%);本周化工产品价差跌幅前五的为R32(-28.13%)、醋酸乙酯(-24.91%)、PTA(-19.99%)、甲醇(-18.95%)、软泡聚醚(-14.19%)。

风险提示:

国际原油价格大幅波动;海外疫情控制不力导致复苏低于预期;部分装置检修导致供给阶段性收缩。

1

核心观点

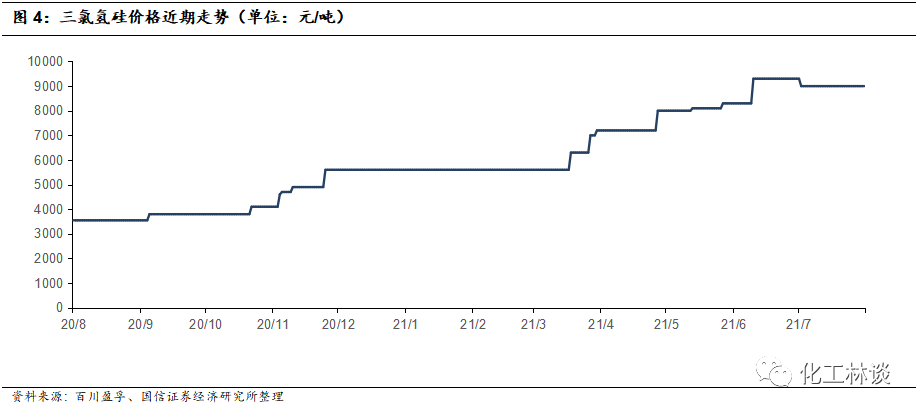

本周国际原油价格继续下跌,美原油10月份期货价格已经跌破70美元/桶,本周布伦特均价为69.7美元/桶,较上周下跌0.9美元/桶,WTI均价为67.4美元/桶,较上周下跌0.9美元/桶,全球范围内新冠变种病毒德尔塔的扩散传播导致的国外确诊病例大幅增加,市场对经济前景、通胀的担忧加剧,导致原油市场继续承压。EIA7月份短期能源展望报告显示,7月全球原油需求为9878万桶/日,全球原油供应为9742万桶/日,因此供不应求推动了原油价格的上涨。EIA预计三季度全球石油需求预期为9906万桶/日,全球石油供应预期为9804桶/日,综合预计,三季度油市供需局面表现为供应小于需求。近期我们仍然需要关注新冠变种德尔塔病毒在欧美地区的流行对全球经济的影响。 在即将来临的传统化工产品消费旺季,我们看好化工行业景气度再次上行,我们重点看好有机硅、PVDF、草甘膦、氨纶、三氯氢硅和EVA。基于行业供需变化的驱动上涨,我们认为磷化工产业链由于最上游磷矿石资源品属性,以及重要中间产物黄磷的高能耗、高污染问题,行业景气度发生了较大变化,同时行业集中度在贵州瓮福、开磷两家磷化工巨头整合后显著提升,全球磷化工产品定价权将向中国倾斜,因此未来磷化工产业链的相关产品价格将有望持续上涨,叠加未来众多磷酸铁项目的规划,将有效拉动磷资源需求提升,行业景气度将持续上行,草甘膦、磷肥、磷矿石等重要产品价格仍处于上行周期。纯碱行业由于浮法玻璃和光伏玻璃的需求持续拉动,以及中短周期内供给端的产能较少投放,因此形成了中长期的供需错配,同时联碱法工艺由于副产物氯化铵价格的持续上扬,盈利水平大幅走高,已经超过1200元/吨的盈利水平,纯碱期货远期合约的持续升水也证明了市场对于纯碱后市价格的乐观。此外,EVA、三氯氢硅等材料受益于光伏行业的高景气度,行业供需将出现中期错配,光伏级产品价格有望呈现大周期上涨。 今年以来三氯氢硅价格大幅上涨,产品价格由不到6000元/吨大幅上涨至目前市场价格约15000-17000元/吨,目前厂家税前毛利可达约10000元/吨。2020年底,我国三氯氢硅有效产能共56.6万吨,2021年1-7月产量20.5万吨,但从结构上看,我国电子级三氯氢硅仍大量依赖进口,光伏级三氯氢硅生产难度较大,可外售光伏级产能只有16.5万吨,在建产能只有约3.5万吨。国内企业主要以生产三氯氢硅用于硅烷偶联剂为主据统计,2020-2022年国内多晶硅产能分别为42万吨、60万吨、90万吨,2020-2022年按照125GW、170GW、230GW装机量计算,1:1.2容配比计算,对应多晶硅需求在45万吨、61万吨、83万吨,对应光伏级三氯氢硅需求在23万吨、31万吨、42万吨,复合年化增速40%,将大幅拉动光伏级三氯氢硅需求,我们重点建议关注具备8万吨产能的【新安股份】和6.5万吨产能的【三孚股份】。

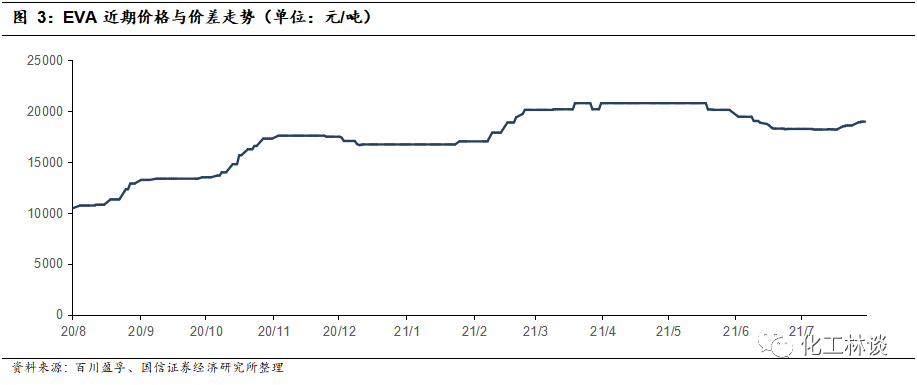

EVA价格在今年上半年出现了明显的上涨行情,近期光伏行业需求启动带的胶膜订单增长,因此发泡、线缆和光伏料价格全线上涨,本周国内厂家全线调涨价格500-600元/吨,目前国产发泡料价格约21000元/吨,线缆料价格约21500-23000元/吨,光伏料约21000元/吨以上。EVA光伏料VA含量在28%-33%,其生产为超高压工艺,工艺复杂难度大,技术垄断性强,EVA装置从开车运行到生产出高端光伏料一般长达2-3年,国内只有斯尔邦石化、联泓新科、台塑宁波等少数企业掌握,产量约15-20万吨/年,进口依赖度高达70%以上。我们认为真正的光伏料的定义标准是连续稳定规模化生产,同时下游胶膜企业验证通过且批量使用,因此中短期内国内很难有实质性的光伏EVA企业。但2021年EVA光伏料需求端增量可达15-20万吨,未来三年的需求复合增速可达25%以上,2025年全球光伏料需求量可达130万吨以上,较去年国内光伏需求量翻倍,因此供需紧张格局进一步加剧,我们认为2年内EVA行业仍然处于高景气周期,国内新增产能很难满足需求端的高速增长,高端光伏料处于供不应求的状态,同时下半年在光伏的需求带动下,光伏料EVA价格有望超预期上涨,我们判断下周厂家EVA价格有望继续调涨,重点推荐拟注入斯尔邦石化30万吨EVA产能的【东方盛虹】和12万吨EVA产能的【联泓新科】。

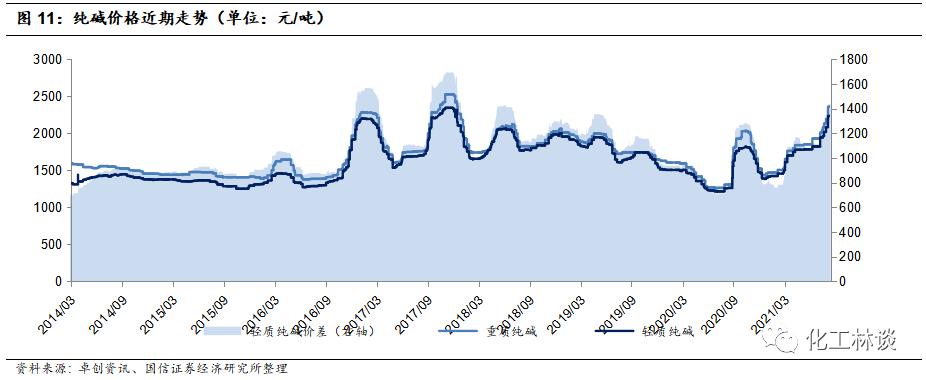

我国纯碱产能约3317万吨/年,2020年产量约2760万吨,同比降低1.5%,2021年纯碱新增产能项目有限,上半年纯碱产能减少28万吨。纯碱下游约60%以上用于浮法玻璃行业。上半年浮法玻璃厂家盈利较好,新点火及复产浮法线集中,部分窑龄到期产线推迟冷修时间,上半年国内浮法玻璃产线新点火7条,复产10条。2021年上半年,国内光伏玻璃产线新点火12条,随着全球光伏装机量爆发增长以及双玻组件渗透率的提高,我们测算2020-2022年按照全球光伏装机125、170、220GW考虑,对于纯碱需求分别为192、271、358万吨,2021年、2022年分别新增需求79万吨、87万吨。2021、2022年纯碱产能预计分别减少20万吨和增加140万吨,我们认为纯碱未来2年供需格局逐渐转好,有望进入景气上行周期,重点关注【远兴能源】、【山东海化】、【三友化工】和【华昌化工】。

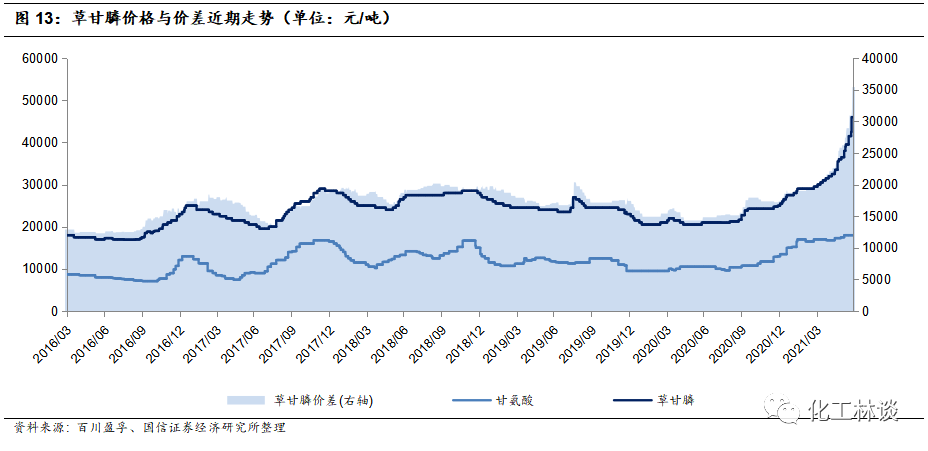

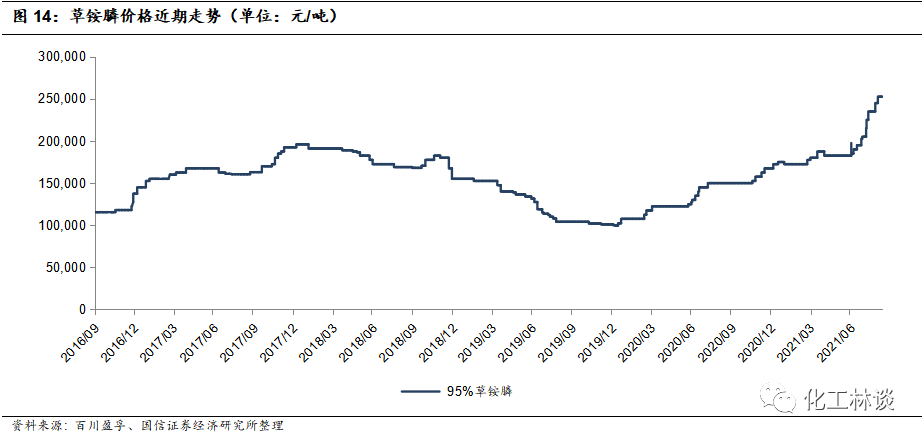

今年以来,在醋酸-甘氨酸、黄磷等原材料成本推动、行业供需格局持续优化的背景下,草甘膦价格持续上涨,产品从年初的约28500元/吨大幅上涨至目前的约51000-51500元/吨,涨幅超过85%,主要原材料甘氨酸价格由年初的15500元/吨上涨至约25000元/吨,同时近期黄磷价格又卷土重来,价格大幅上涨至25000元/吨以上,卓创资讯测算目前草甘膦行业毛利润约17000元/吨,国内企业订单已经排至9-10月份,自7月19日,海外供应商执行新的销售价格,较之前上调20%,从一个角度上讲,市场形成了全球草甘膦价格上调的局面。近期江山股份拟重组并购福华通达全部股权,江山股份拥有草甘膦产能7万吨/年,福华通达拥有草甘膦产能15.3万吨/年。两家企业整合后,草甘膦产能将达到22.3万吨/年,成为国内草甘膦产能最大的企业,全球产能仅次于拜尔收购的孟山都38万吨产能,行业集中度继续提升。目前全球草甘膦产能约为110万吨,除了拜尔的38万吨海外产能,其余约70万吨产能全部集中在国内,未来行业几乎没有新增产能,但随着转基因作物的推广应用,草甘膦需求还持续稳步增长,我们看好草甘膦行业未来持续的高景气度,重点推荐目前具备18万吨产能的配套甘氨酸、黄磷自给的【兴发集团】,关注22万吨产能的【江山股份】和8万吨产能的【新安股份】。

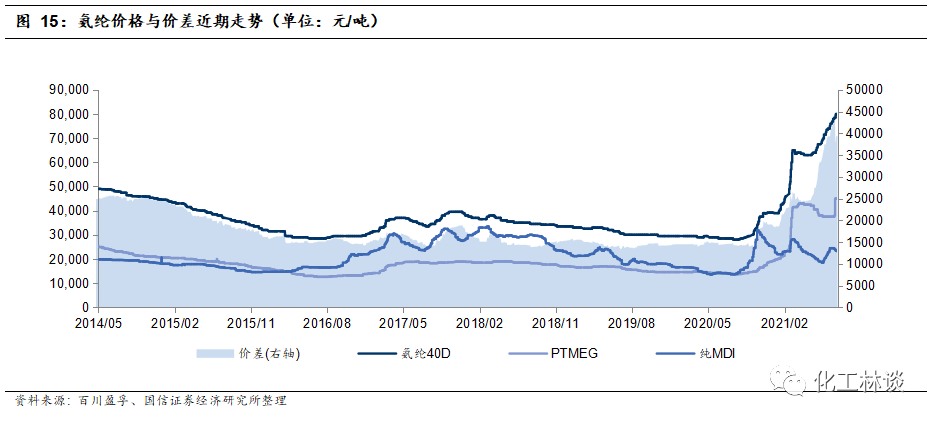

今年以来,受到行业供需关系的改变和原材料BDO-PTMEG的大幅推动,国内氨纶价格大幅上涨,目前国内氨纶40D价格已经上涨至78000-82000元/吨,20D价格上涨至100000-107000元/吨,今年以来上涨幅度达到110%,较去年同期上涨幅度超过185%。氨纶行业景气周期的变化主要在于过去几年供给端的产能下降,同时需求端由于防疫物资和服装面料的升级而持续较快增长,同时今年BDO持续推动PTEMG的暴涨,也进一步推升了氨纶价格的大幅上涨。目前行业供需仍然非常紧张,行业库存已经大幅下降至7天的的最低水平,同时近期原材料BDO继续上涨,持续支撑氨纶成本端,因此本周氨纶厂家上调1000-2000元/吨,而未来氨纶行业的扩产主要集中在行业头部厂家,且新产能的投放主要集中在上半年,因此我们认为今年下半年氨纶行业仍然将保持较高的行业景气度,产品价格在三季度仍然可能再创新高,重点关注【华峰化学】、【泰和新材】和【新乡化纤】。

2

本周重点行业跟踪

EVA(乙烯-醋酸乙烯共聚物)

近期光伏行业需求启动带的胶膜订单增长,因此发泡、线缆和光伏料价格全线上涨,本周国内厂家全线调涨价格500-600元/吨,目前国产发泡料价格约21000元/吨,线缆料价格约21500-23000元/吨,光伏料约21000元/吨以上。EVA光伏料VA含量在28%-33%,其生产为超高压工艺,工艺复杂难度大,技术垄断性强,EVA装置从开车运行到生产出高端光伏料一般长达2-3年,国内只有斯尔邦石化、联泓新科、台塑宁波等少数企业掌握,产量约15-20万吨/年,进口依赖度高达70%以上。我们认为真正的光伏料的定义标准是连续稳定规模化生产,同时下游胶膜企业验证通过且批量使用,因此中短期内国内很难有实质性的光伏EVA企业。但2021年EVA光伏料需求端增量可达15-20万吨,未来三年的需求复合增速可达25%以上,2025年全球光伏料需求量可达130万吨以上,较去年国内光伏需求量翻倍,因此供需紧张格局进一步加剧,我们认为2年内EVA行业仍然处于高景气周期,国内新增产能很难满足需求端的高速增长,高端光伏料处于供不应求的状态,同时下半年在光伏的需求带动下,光伏料EVA价格有望超预期上涨,我们判断下周厂家EVA价格有望继续调涨,重点推荐拟注入斯尔邦石化30万吨EVA产能的【东方盛虹】和12万吨EVA产能的【联泓新科】。

三氯氢硅

今年以来三氯氢硅价格大幅上涨,产品价格由不到6000元/吨大幅上涨至目前市场价格约15000-17000元/吨,目前厂家税前毛利可达约10000元/吨。2020年底,我国三氯氢硅有效产能共56.6万吨,2021年1-7月产量20.5万吨,但从结构上看,我国电子级三氯氢硅仍大量依赖进口,光伏级三氯氢硅生产难度较大,可外售光伏级产能只有16.5万吨,在建产能只有约3.5万吨。国内企业主要以生产三氯氢硅用于硅烷偶联剂为主。据统计,2020-2022年国内多晶硅产能分别为42万吨、60万吨、90万吨,2020-2022年按照125GW、170GW、230GW装机量、1:1.2容配比计算,对应多晶硅需求在45万吨、61万吨、83万吨,对应光伏级三氯氢硅需求在23万吨、31万吨、42万吨,复合年化增速40%,将大幅拉动光伏级三氯氢硅需求,我们认为三氯氢硅价格有望持续上涨,我们重点建议关注具备8万吨产能的【新安股份】和6.5万吨产能的【三孚股份】。

有机硅

近期,国内DMC供应紧张局面加剧,价格再次上涨,国内有机硅中间体DMC价格目前上涨至约33000元/吨,较上周价格再次上涨约2000元/吨,卓创资讯测算目前DMC行业毛利约13000元/吨。原材料方面,据了解,云南地区限电现象没有缓解,同时原料进出不便,当地开工率不高,同时由于电站水量少、电力供应紧张,四川雅安石棉等地区硅厂也受到了限电困扰,市场供给持续紧张,金属硅价格上涨明显,截至8月19日,黄埔港金属硅421价格约20200元/吨,环比上涨约1500元/吨,同比上涨8000元/吨。随着成本向下转移及待跌愿望不断扑空,下游对高价原料接受度提升。107胶价格上涨2000元至35000元/吨,D4价格上涨至33500元/吨,生胶价格上涨2000元至35000元/吨。据百川盈孚统计,截至今年年初,全球有效产能大约在260万吨左右,中国有效产能约150万吨左右,国内有机硅大厂上半年新疆基地投产40万吨单体产能,受火灾影响近期有望重启开车,下半年国内新增产能大约40万吨,但实际产量提升预计在2022年左右,考虑到美国迈图11万吨聚硅氧烷装置预计2021年年底关停,因此全球范围内有机硅产能将供应紧张,考虑到三季度的消费需求旺季,以及工业硅价格的持续上行,我们看好下半年有机硅行业的高景气度,重点关注【新安股份】和【兴发集团】。

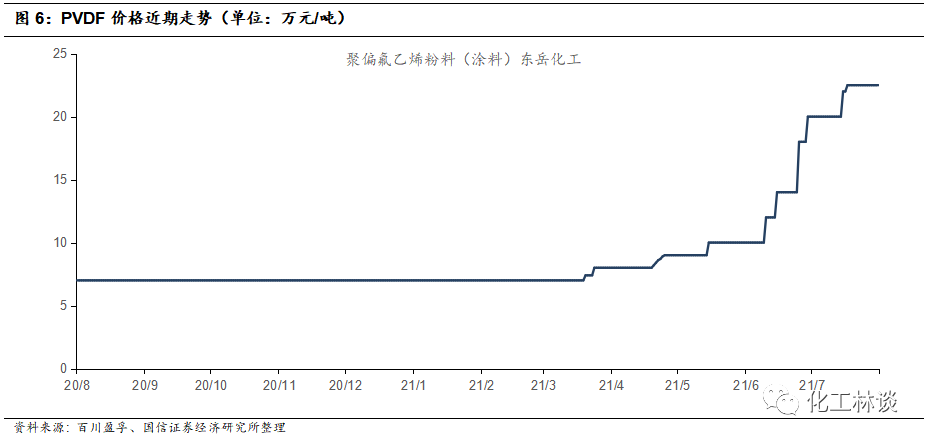

PVDF

PVDF主要应用于涂料、线缆护套、锂电池、石油化工和输油管、水处理膜、光伏组件背板等许多领域。据百川盈孚数据,2020 年,全国涂料、锂电池、光伏背膜、注塑、水处理膜领域对 PVDF 需求量分别为 1.77 万吨、0.96 万吨、0.39 万吨、1.01 万吨、0.67 万吨,总计 4.8 万吨。其中涂料为 PVDF 最大下游,占比 36.94%,锂电池和光伏则为增速最快的领域。近1年来,受下游锂电、光伏等需求快速增长的驱动,PVDF及其原料R142b供应十分紧张、供需严重错配,产品价格均大幅上涨。据百川盈孚数据,截至8月20日,浙江R142b报价已上涨至11万元/吨(本周涨幅4.67%,月度涨幅为46.67%,季度涨幅为209.86%,较年初涨幅450%,同比上涨587.5%);PVDF方面,现粉料出厂平均报价25.0-25.0万元/吨(涂料),粒料出厂报价24.0-25.0万元/吨,锂电用报价28.5-29.0万元/吨,实际成交成交因产品质量、功能用途等差异较大,整体价格已较年初上涨近3-4倍。据我们在《PVDF行业专题报告:锂电与光伏加持下的明星氟聚合物》中的测算,2021-2023年,我们预测国内PVDF整体需求量将分别达到6.09万吨、7.28万吨和8.35万吨,YoY分别为26.80%、19.55%和14.69%。锂电池对PVDF的消耗量有望于2022年超过涂料。未来五年后,PVDF 的使用量有望超过 PTFE,成为氟聚合物使用量的第一。

目前国产锂电池级PVDF在低端领域用量较大,而高端领域PVDF仍存在明显供给缺口。由于短期内装置试产、投产量较小,难以缓解供给短缺问题,PVDF价格有望进一步上涨,我们看好PVDF景气度有望维持1-2年。长期来看,伴随未来几年在高性能、高附加值氟产品等应用领域的不断深入,我国氟化工产业快速发展的势头有望延续。我们看好产业链完整、基础设施配套齐全、规模领先以及工艺技术先进的氟化工龙头企业:【东岳集团】、【巨化股份】、【三美股份】、【联创股份】及萤石资源巨头【金石资源】等公司。

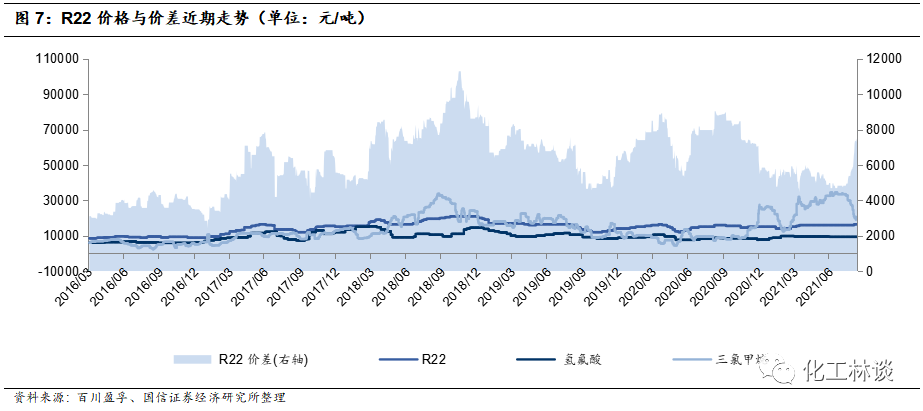

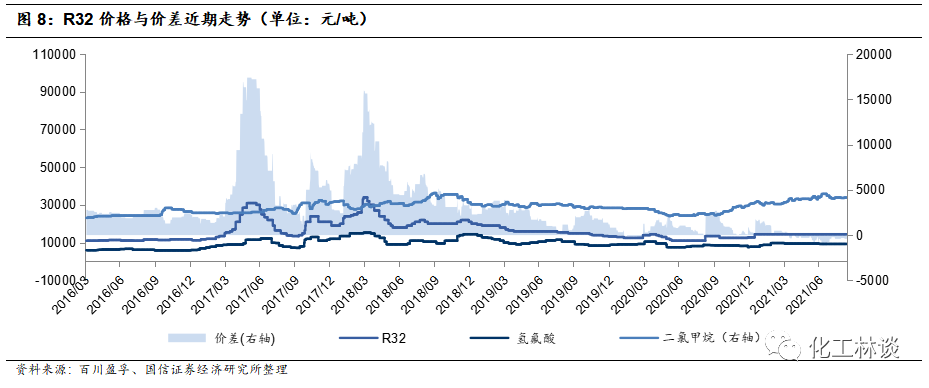

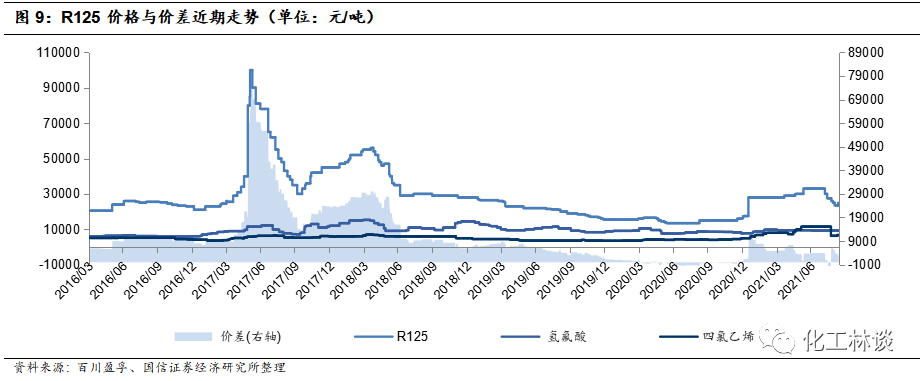

氟制冷剂

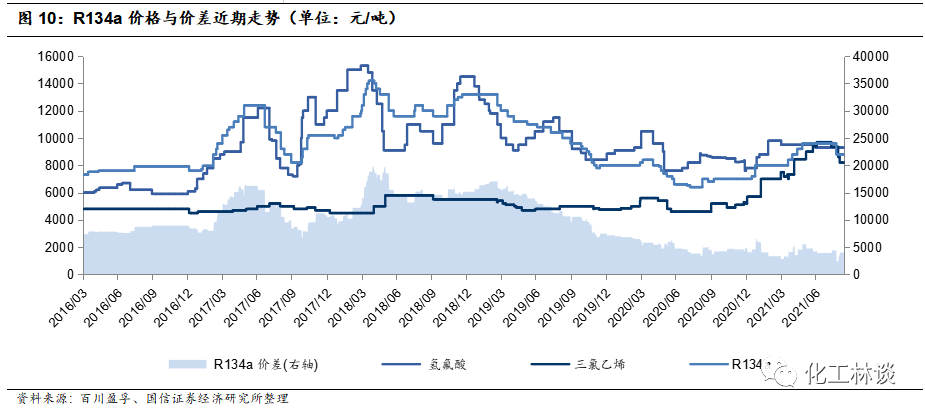

2020年以来,受NCP疫情、全球经济衰退、国内生产总值同比增长下行至 2.3%、行业周期下行探底、《蒙特利尔议定书》基加利修正案引发的 HFCs 预期配额争夺等不利因素叠加影响,氟制冷剂企业生产经营遭受冲击。进入2021年,二代制冷剂、发泡剂价格保持坚挺,第三代制冷剂产品的价格及价差均已进入底部区间,企业经营业绩已探底。从制冷剂两大下游来看:(1)空调方面,2021年上半年,空调市场在原材料价格上涨、新能效标准实施的影响下呈现量降额涨局面。据奥维云网(AVC)推总数据显示,2021H1空调市场全渠道零售量2721.6万台,同比下降5.7%,零售额857.9亿元,同比增长3.3%。(2)汽车方面,据中国汽车工业协会数据,2021年1-7月,国内汽车累计产量1444.0万辆,同比增长17.2%;汽车市场累计销量1475.6万辆,同比增长19.3%。 近日,随原材料甲烷氯化物、乙烷氯化物等价格上涨,制冷剂产品价格均出现明显反弹。据百川盈孚数据,(1)二代制冷剂方面,截至8月20日,二代制冷剂R22价格报16000元/吨,较上周价格保持平稳,目前厂家受前期低价销售影响,配额趋紧,已出现限量生产销售情况;二代发泡剂F141b价格报27500元/吨,基本保持平稳坚挺运行。整体来看,二代制冷剂/发泡剂整体盈利水平较为良好。(2)三代制冷剂方面,R32报12000元/吨,较上周小幅反弹,而部分厂商仍然处于亏损状态;R125报26500元/吨,在上周价格迎来了500-1000元/吨的反弹,本周价格进一步上涨8.16%,价格较去年同期上涨82.76%,目前仍然维持较好盈利水平;R134a报19250元/吨,较上周上涨250元/吨,较年初涨幅为6.94%,较2020年同期涨幅达25.82%,厂商维持微利。整体来看,随着供给侧结构性改革不断深化、配额管理将在立法层面落地、行业竞争格局趋向集中,而下游需求恢复平稳增长,我们坚定看好三代制冷剂有望迎来景气反转的拐点,三代制冷剂龙头厂商将迎来经营业绩的大幅修复及复苏。我们看好氟制冷剂企业:【巨化股份】、【三美股份】、【东岳集团】及萤石资源巨头【金石资源】等公司。

纯碱

本周国内纯碱价格较上周上涨约50元/吨,目前华北地区重碱价格约2450-2550元/吨,华北地区轻碱价格约2200-2250元/吨,收到氯化铵价格大幅上涨影响,卓创资讯测算目前华东联碱厂家毛利上涨至约1445元/吨,华北氨碱法厂家毛利约550元/吨,我们可以看到联碱法工艺的显著盈利水平。每年6-8月为纯碱传统的检修高峰期,6月份因检修影响产量约30万吨,约占纯碱产能12%左右,预计7-8月单月受检修影响产量也在30万吨左右。受检修高峰影响,纯碱工厂库存持续下降至历史低位。本周国内纯碱行业厂家库存在33万吨,环比上月下降25%,同比大幅下降69%。浮法玻璃、光伏玻璃的持续需求增长是推动今年以来纯碱价格上行的根本原因,由于房地产竣工端的强劲需求,2021年浮法玻璃产能、产量持续扩张,上半年纯碱国内表观消费量增长接近10%。光伏玻璃需求占比2021年有望提升至5%以上,随着全球光伏装机量爆发增长以及双玻组件渗透率的提高,我们测算2020-2022年按照全球光伏装机125、170、220GW考虑,对于纯碱需求分别为192、271、358万吨,2021年、2022年分别新增需求79万吨、87万吨。2021、2022年纯碱产能预计分别减少20万吨和增加140万吨,我们认为纯碱未来两年供需格局逐渐转好,长期进入景气上行周期,下半年行业仍然存在较大的供需缺口,产品价格仍然有望上涨,8月份重碱价格或将上涨100-200元/吨,建议重点关注300万吨产能的【山东海化】、权益286万吨产能【三友化工】、66万吨联碱法产能的【华昌化工】和国内天然碱龙头【远兴能源】。

氨纶

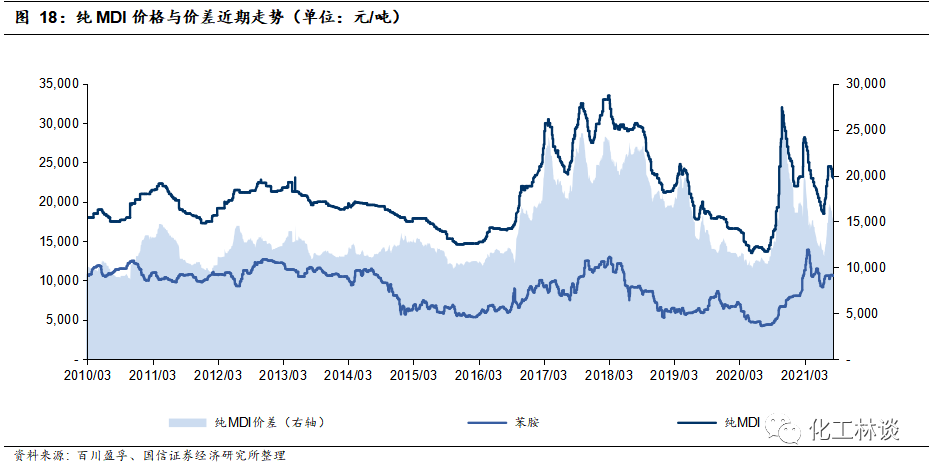

本周氨纶价格高位维稳,个别企业继续上调出厂价,原材料PTMEG价格高位维稳,纯MDI价格小幅回落,氨纶价差有所扩大。目前江浙地区40D市场报价在78000-83000元/吨,30D市场价92000-96000元/吨,20D市场价104000-112000元/吨。原材料方面,氨纶领域PTMEG价格维持高位在43000-46000元/吨,纯MDI价格小幅回落至22000-22500元/吨,氨纶价差有所扩大,本周氨纶平均价差39500元/吨,三季度至今氨纶40D平均价差为40200元/吨,同比大幅180.8%,环比增加约12000元/吨,环比增幅为42.5%,根据百川盈孚数据,氨纶厂家毛利润约为30000元/吨,预计净利润在20000元/吨以上。

从氨纶使用特性来看,工厂最低库存应在10-15天,氨纶库存自20Q3以来一直保持在15天左右的极低库存,目前行业开工率维持在9成附近,单月产量在6.8万吨左右(产能约89万吨,年化约82万吨),但行业库存7-8天,处于绝对历史低位。氨纶2021年内没有新增产能投放,我们认为氨纶三季度旺季价格仍有望上涨,行业景气度2021年内有望超预期。 长期看氨纶供需格局向好,行业向高集中度、低成本方向发展。截至2020年底,国内氨纶产能约89万吨,在产厂家约20家,CR5为68.2%。未来行业扩产全部集中前五家行业头部企业。不考虑现有老旧产能退出,我们预计2025年国内产能有望超过140万吨/年,行业集中度超过80%,未来5年产能复合增长率约8.9%,与8-10%的行业需求增速基本吻合,行业供给依旧偏紧。建议关注氨纶行业龙头【华峰化学】、【泰和新材】和【新乡化纤】。

草甘膦/草铵膦

今年以来,在醋酸-甘氨酸、黄磷等原材料成本推动、行业供需格局持续优化的背景下,草甘膦价格持续上涨,产品从年初的约 28500 元/吨大幅上涨至目前的约 51000-51500 元/吨,涨幅超过 85%,主要原材料甘氨酸价格由年初的 15500 元/吨上涨至约 25000 元/吨,同时近期黄磷价格又卷土重来,价格大幅上涨至 25000 元/吨以上,卓创资讯测算目前草甘膦行业毛利润约 17000 元/吨,国内企业订单已经排至 9-10 月份,自 7 月 19 日,海外供应商执行新的销售价格,较之前上调 20%,从一个角度上讲,市场形成了全球草甘膦价格上调的局面。近期江山股份拟重组并购福华通达全部股权,江山股份拥有草甘膦产能 7 万吨/年,福华通达拥有草甘膦产能 15.3 万吨/年。两家企业整合后,草甘膦产能将达到 22.3 万吨/年,成为国内草甘膦产能最大的企业,全球产能仅次于拜尔收购的孟山都 38 万吨产能,行业集中度继续提升。目前全球草甘膦产能约为 110 万吨,除了拜尔的 38万吨海外产能,其余约 70 万吨产能全部集中在国内,未来行业几乎没有新增产能,但随着转基因作物的推广应用,草甘膦需求还持续稳步增长,我们看好草甘膦行业未来持续的高景气度,重点推荐目前具备 18 万吨产能的配套甘氨酸、黄磷自给的【兴发集团】,关注 22 万吨产能的【江山股份】和 8 万吨产能的【新安股份】。收到草甘膦价格带动和国内供应商相关事件影响,近期草铵膦价格大幅上涨,目前国内厂家报价达到 27 万元/吨,市场成交价格也已经达到 24-25 万元/吨,未来国内供应商存在继续调涨价格的可能性,三季度草铵膦市场价格将继续上涨,重点关注【利尔化学】。

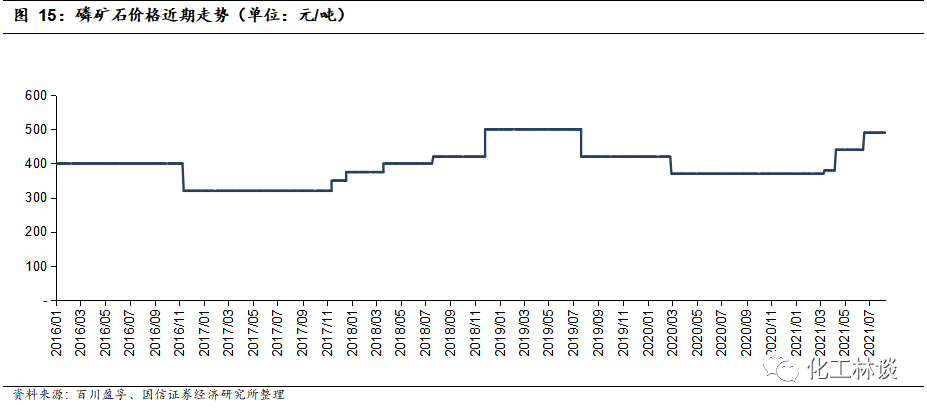

磷矿石

八月份以来国内各地区磷矿石价格持续上行30-50元/吨,现贵州地区30%品位磷矿石车板报价550元/吨,四川地区30%品位磷矿石马边县城交货价530元/吨,湖北地区30%品位磷矿石船板价600元/吨。磷矿石价格持续上行的主要原因在于需求的持续拉动,今年以来磷肥价格持续上涨,大多企业无库存且订单已接至9月-10月份。下游来看,黄磷、草甘膦、磷酸等磷化工产品价格的持续上涨对磷矿石价格具有一定支撑,8-10月份为磷肥的传统用肥旺季,磷肥行业的高景气度持续拉动磷矿石需求,同时过去几年在三磷整治和长江经济带环保治理的大背景下,磷矿石行业集中度持续提升,行业格局持续改善,未来众多磷酸铁项目将进一步拉动磷矿石需求,的我们认为中期磷矿石价格仍然具备上行空间,关注国内磷矿石龙头【云天化】和【兴发集团】。

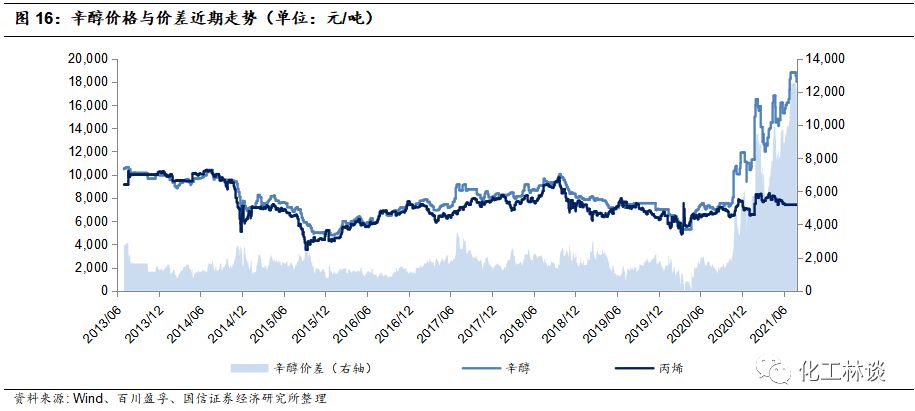

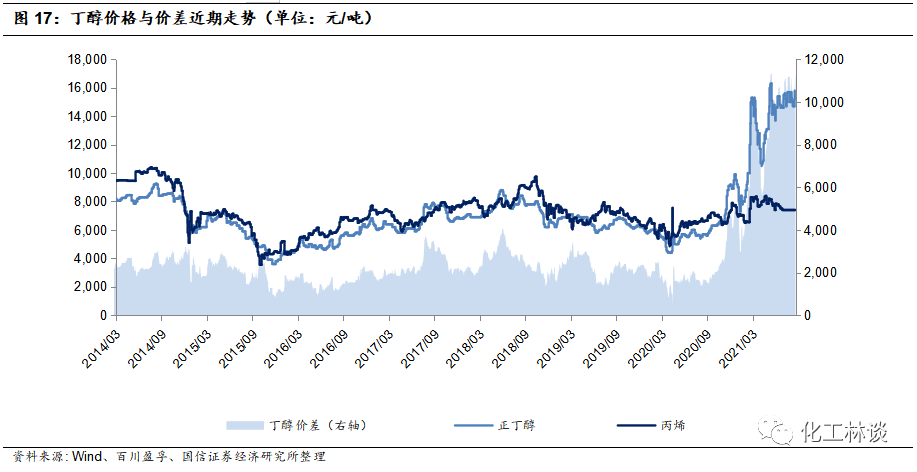

丁辛醇

受国内大厂开始检修影响,本周国内丁辛醇价大幅上涨后回落,目前华东地区辛醇价格约17700-17800元/吨,华东地区正丁醇价格约15500元/吨,辛醇价格较去年同期上涨超过150%,正丁醇价格上涨超过170%,目前卓创资讯测算辛醇毛利超过9000元/吨,正丁醇毛利目前也超过9000元/吨。辛醇下游主要应用于增塑剂DOP和DOTP,受益于终端下游塑料手套产线的大幅增长和PVC的高景气度, 2021-2022年国内DOPT计划新增94.5万吨,预计将会带动国内辛醇需求60万吨以上,且未来2年国内没新增产能,供需矛盾推动了辛醇价格的上涨。正丁醇下游约55%用于生产丙烯酸丁酯,上半年丙烯酸丁酯产量104万吨,同比增长31%,1-6月份出口同比增长430%,下游行业的高景气度提升了正丁醇的需求。我们认为三季度丁辛醇进入需求旺季,同时国内包括天津渤化永利和蓝帆辛醇多套装置存在检修计划,我们认为丁辛醇价格有望再创新高,重点关注具备合计75万吨丁辛醇产能的【鲁西化工】、32 万吨丁辛醇产能的【华昌化工】。

MDI

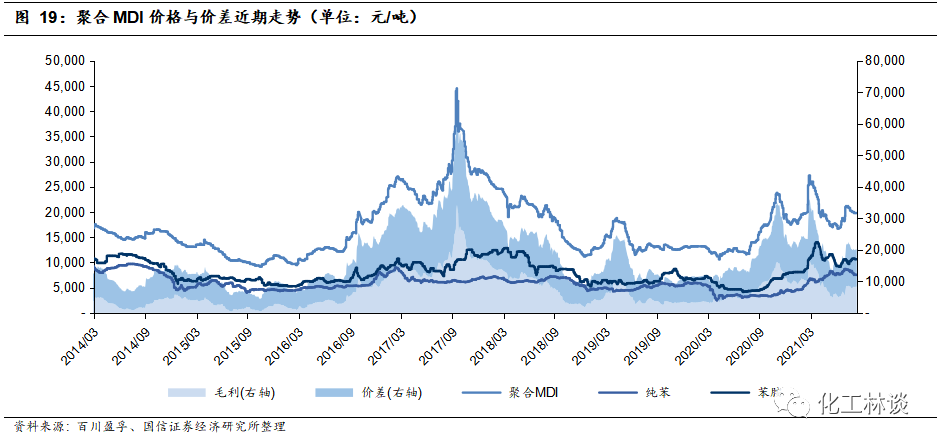

本周聚合MDI价格小幅下跌,纯MDI延续弱势。伴随海内外部分装置逐步复产,在前期价格涨势过快的背景下,进入2021年3月,受下游外墙管道保温、胶黏剂、汽车等行业整体需求低迷等影响,MDI下游以消耗前期库存为主,国内聚合MDI、纯MDI市场价格开启了下滑趋势,下滑趋势延续至6月。从需求角度来看,冰箱方面,据奥维云网(AVC)推总数据,Q1冰箱市场全渠道零售量为674万台,同比增长43.9%,零售额为209亿元,同比增长60.8%;Q2零售量为921万台,同比下降11.3%,零售额为263亿元,同比增长0.4%,二季度冰箱冷柜市场明显减弱。此外,受传统淡季及相关产品价格影响,外墙、管道等行业上半年整体需求平淡,除无甲醛板材胶黏剂需求尚有亮点,其他胶黏剂需求低迷。进入2021年6月,随下游库存持续消耗、贸易商货源逐渐减少,部分厂商进入停车检修阶段,MDI市场价格止跌,市场供需结构恢复紧平衡。同时,上半年MDI出口整体表现较好。

近期,供给端,据百川盈孚调研,日韩货源仍以出口欧洲市场为主,万华匈牙利30万吨/年于8.17日开始陆续停车检修,预计检修50天左右;日本东曹一套20万吨/年装置计划9月初开始停车检修,预计检修30-45天左右。德国科思创42万吨装置于7.2日发生不可抗力,低负荷运行;美国陶氏34万吨/年MDI装置仍存在不可抗力,沙特陶氏40万吨装置亦是运行不稳定;烟台万华工厂于8月10日完成检修计划,装置现已正常运行,整体供应端来看市场国内供应量基本正常,海外供应量仍有所受损。 本周聚合MDI价格小幅下跌,纯MDI延续弱势。据百川盈孚数据,截至8月20日,聚合MDI方面,万华PM200商谈价18300-18600元/吨左右;上海货商谈价17900-18000元/吨,具体可谈(含税桶装自提价),较上周下跌1.00%、较上月下跌12.48%;纯MDI方面,当前上海货源报盘集中22200-22500元/吨,进口货源报盘集中22200-22500元/吨(含税桶装自提价),较上周下跌2.83%,较上月下跌12.48%。我们预计近日国内MDI市场将以窄幅下跌为主。短期价格波动不改公司长期价值,未来,万华化学聚氨酯业务将继续以 MDI、TDI 为核心,重点提升聚醚、改性 MDI 两个支撑平台能力,持续保持单套规模大、建设成本低、一体化程度较高等核心竞争力。我们继续看好具备 260 万吨 MDI 产能的化工行业领军者【万华化学】。

DMF(二甲基甲酰胺)

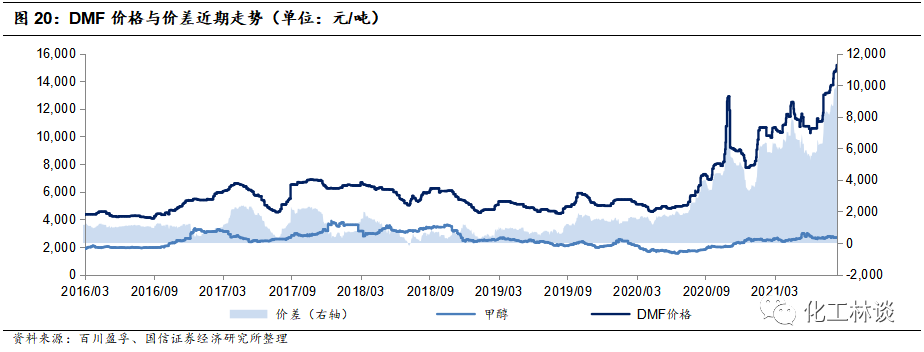

去年下半年以来,DMF价格持续大幅上涨,本周河南地区装置受暴雨影响持续停车,华鲁恒升8月份挂牌价上调1000元/吨,目前华东地区价格约16300-16500元/吨,创历史最高水平,今年以来最高上涨超过95%,较去年同期价格更是大幅上涨140%以上,目前行业毛利超过9000元/吨。从供给端看,2020年江山化工18万吨装置永久退出,使行业产能收缩约18%,在未来无明确新增产能的背景下,行业产能过剩局面持续改善,去年三季度以来行业库存一直处于极低水平。需求端,去年四季度以来纺织服装行业回暖拉动PU浆料需求,约占DMF60%的下游需求,供需关系的持续改善推动了DMF的景气周期,我们认为DMF价格仍然存在上行空间,重点推荐具备33万吨产能的【华鲁恒升】。

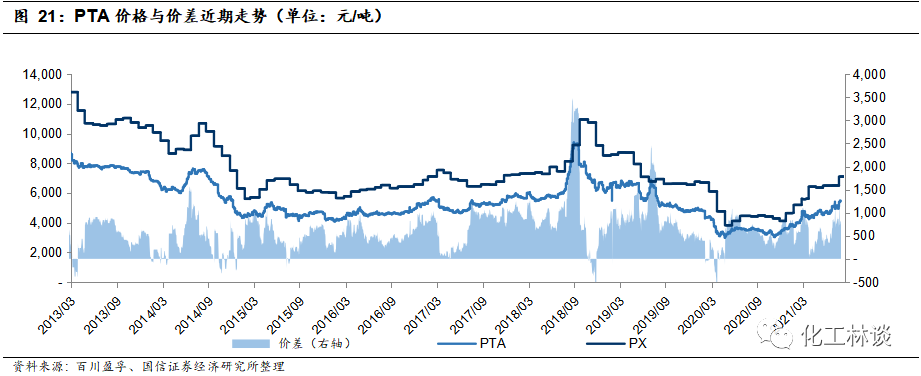

PX-PTA&乙二醇

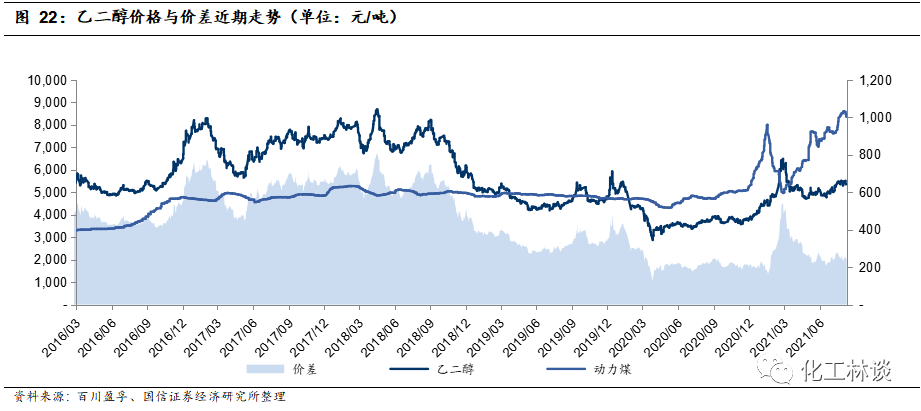

涤纶长丝原材料:本周PX市场价格大幅下滑,本周CFR中国周均价为916美元/吨,环比下跌3.11%;FOB韩国周均价为897美元/吨,环比下跌3.18%。PX供应端:根据百川盈孚,市场供应由于福建炼化装置的降负出现一定下滑,未来1-2年PX在建产能较多,供应格局预计较为宽松。本周PTA市场价格下跌,本周华东市场周均价5163元/吨,环比下跌2.89%;CFR中国周均价为711.67美元/吨,环比下跌2.34%。供应端:根据百川盈孚,三房巷、台化以及逸盛新材料装置纷纷重启,市场供应出现明显上涨,未来1-2年PTA在建产能较多,预计供应格局较为宽松;需求端:根据百川盈孚,聚酯主流大厂上周五宣布联合减产20%,自周末起陆续有装置开始兑现减产计划,且由于现金流的压缩以及终端新单商谈不畅等原因,聚酯整体开工下滑幅度明显,后续将进入旺季,预计需求未来将有所回升。综合来看,涤纶上游将维持宽松的格局,整体未来1-2年上游利润水平预计维持在低位。 本周国内乙二醇市场价格下跌,本周华东市场均价为5153元/吨,较上周均价下跌4.66%,华南市场均价为5200元/吨。成本端:石脑油国际价格持续下跌,乙烯国际价格持续下跌,成本端支撑较弱。供应端:根据百川盈孚,华东港口库存小幅累库,广西华谊、古雷石化开始投料,国内供应量增加,远期来看供应压力较为突出。需求端:下游聚酯行业减产,实际需求量减少,关注旺季需求。

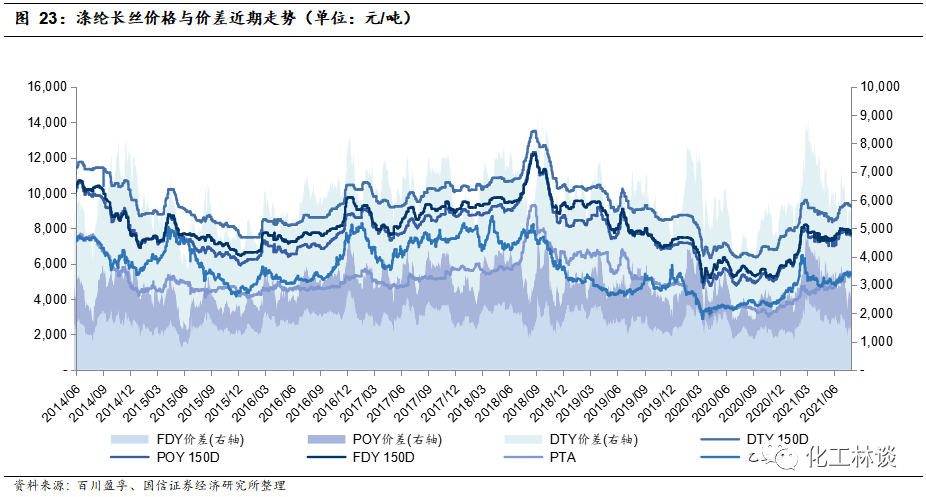

涤纶长丝

本周涤纶长丝价格下滑,POY价格7650元/吨,较上周持平;FDY价格为7800元/吨,较上周持平;DTY价格为9250元/吨,上调100元/吨。供应端:本周涤长丝企业平均开工率约为91.05%,较上周开工率下调了5.04%,远期看长丝供给增速不大;需求端:江浙地区化纤织造综合开机率为68.66%,下游坯布库存高压,国内外新单数量匮乏,旺季不确定性在加剧。利润方面:POY平均盈利297.8元/吨,上涨151.4元/吨;FDY平均盈利水平为47.8元/吨,上涨101.4元/吨;DTY平均盈利水平为577.8元/吨,上涨231.4元/吨。整体来看,涤纶长丝企业利润目前较差,关注需求旺季来临后,利润水平或有望提升。建议关注涤纶长丝龙头【恒力石化】、【荣盛石化】、【东方盛虹】和【新凤鸣】。

3

本周重点数据跟踪

重点化工品价格涨跌幅

本周化工产品价格涨幅前五的为液氯(29.87%)、PVDF粉料(19.05%)、PVDF电池级(14.00%)、PVDF粒料(10.53%)、四氯乙烯(10.41%);本周化工产品价格跌幅前五的为碳酸二甲酯(-15.99%)、天然气现货(-7.48%)、PTA(-7.37%)、天然气期货(-6.14%)、WTI(-5.47%)。

重点化工品价差涨跌幅

本周化工产品价差涨幅前五的为环氧乙烷(158.94%)、醋酸乙烯(46.22%)、磷酸二铵(20.80%)、醋酸丁酯(20.20%)、R22(16.69%);本周化工产品价差跌幅前五的为R32(-28.13%)、醋酸乙酯(-24.91%)、PTA(-19.99%)、甲醇(-18.95%)、软泡聚醚(-14.19%)。

4

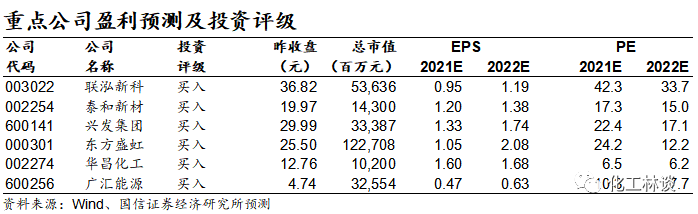

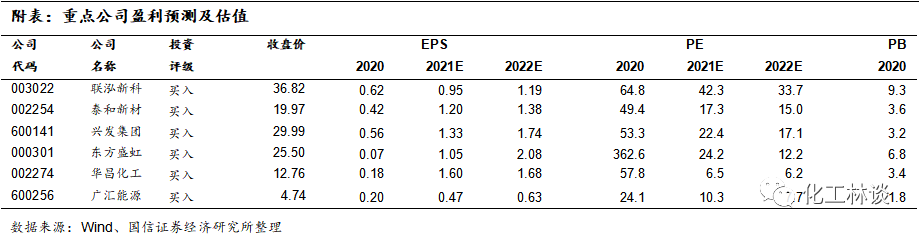

本周重点标的盈利预测

】-国信化工周观点

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号