-

股票基本面分析中的财务关键指标浅谈

古镇凡人 / 2018-07-03 10:39 发布

朋友们,曾经我也经历过挑灯夜读研究股市技术分析时期,那时很痴迷那些金叉、死叉、KDJ、均线收敛及布林线等技术指标,后来慢慢发觉这些技术指标没多大卵用,转而研究股票涨跌的本质,投向基本面分析的怀抱。由于基本面分析比技术分析难,这也是为啥很多朋友热衷技术分析而淡化基本面分析的原因,下面我分享基本面分析中财务方面需关注的几个关键指标,抛砖引玉,与大家一起探讨。

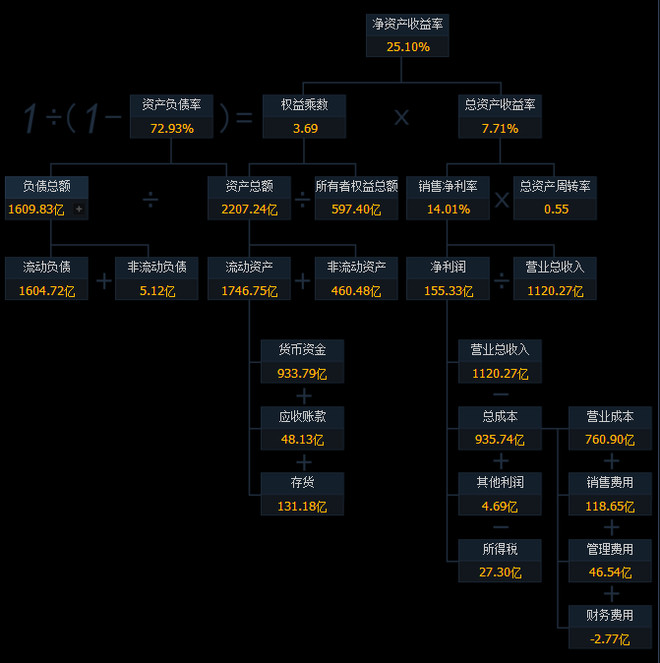

以下为格力电器2017年9月30日财务报告杜邦分析图:

1、每股收益(EPS):EPS的计算方式是:税后总利润(也就是净利润)/总股本。EPS的增长比例越高,股票越具有投资价值。另外一点要结合公司的股本变动来看EPS的变化,比如有的公司表明上看今年EPS较去年EPS降低,实则为公司股本扩张所致,如果按照原来股本计算今年的EPS,则EPS较去年可能还是增长的。

2、净资产收益率(ROE):英文为RETURN ON EQUITY,计算方式为每股收益(EPS)/每股净资产(NTA)。这是非常重要的一个指标,ROE越高,说明公司的赚钱能力越强。这个指标是我判断公司好坏的一个首要指标。以格力电器为例,尽管格力电器成长能力不强,但是ROE常年保持在30%以上,而且每年高比例分行,所以很受投资的追捧,今年股价至今涨了将近一倍。值得注意的是,ROE是不能只看一年的,因为有的公司通过特殊的项目可以把公司的EPS提高,所以多看几年(3-5年较合理)才能够得到正确的ROE。一般来说,ROE在15%的就属于盈利能力很强的公司,如果低于12%则说明公司的成长性不是太突出。但是如果ROE太大也要加以小心,比如某家公司的净资产(NTA)原来是2元,经过连年的亏损,NTA只剩下0.2元,然后经营突然好转,公司开始赚钱,取得了0.1元的EPS,如果照此计算其ROE则为50%,这样的ROE就是一种误导了。

3、销售净利率和销售毛利率:销售净利率 =净利润 / 销售收入,该指标反映每一元销售收入带来的净利润是多少,用于衡量销售收入的收益水平销售净利率可以分解成为销售毛利率、销售税金率、销售成本率、销售期间费用率等指标进行分析。

销售毛利率=(销售收入-销售成本)/ 销售收入,表示每一元销售收入扣除销售成本后,有多少钱可以用于各项期间费用和形成盈利。销售毛利率是企业是销售净利率的最初基础,没有足够大的销售毛利率便不能形成盈利。企业可以按期分析销售毛利率,据以对企业销售收入、销售成本的发生及配比情况作出判断。我一般看到企业的毛利率大于30%才介入。

4,流动比率和速动比率。流动比率代表企业以流动资产偿还流动负债的综合能力。流动比率=流动资产÷流动负债,流动比率越低,则意味着企业短期偿债能力不强,但如果比率过高,说明企业可能不善举债经营,经营者过于保守,将导致企业短期资金的利用效率较差。

速动比率代表企业以速动资产偿还流动负债的综合能力。速动比率通常以(流动资产一存货)÷流动负债表示,速动资产是指从流动资产中扣除变现速度最慢的存货等资产后,可以直接用于偿还流动负债的那部分流动资产。速动比率比流动比率更能表现一个企业的短期偿债能力。我一般认为:流动比率为2及速动比率则为1比较适当。

这两项指标都是从静态分析的角度反映了企业短期的偿债能力。对于企业经营者来说,分析企业短期偿债能力是非常重要的。因为企业只有具备足够的流动资产来偿还债务,才能够保证债权人的资金安全,使企业的信贷管理步入良性循环的轨道。企业的投资者则可以通过这些指标来识别企业财务状况的好坏,进一步判断企业在市场中具有的竞争力和可持续发展能力。当然,在使用该指标时还要注意,速动比率和流动比率只是反映企业某一时点的状态,孤立地分析静态指标,会片面理解企业财务状况,影响对企业短期偿债能力的正确评价。分析企业短期偿债能力同时还应结合其它相关因素综合分析,如非筹资性现金流入与流动负债的比率、利息支付倍数等。

5、应收帐款周转率和存货周转率:应收帐款周转率=销售收入净额/应收帐款平均余额,一般来说,应收帐款周转率越高,平均收帐期越短,说明应收帐款的收回越快。否则,企业的运营资金会过多的呆滞在应收帐款上,影响正常的资金周转。

存货周转率=销售成本/存货平均余额,这一比率表明了企业的销售状况及存货资金占用状况,在正常情况下,存货周转率越高,相应的周转天数越少,说明存货资金周转快,相应的利润率也就越高。存货周转慢,不仅和生产有关,而且与采购、销售都有一定联系。所以它综合反映了企业供、产、销的管理水平。存货周转率与企业生产经营周期有关。生产经营周期短,表示无需储备大量存货,故其存货周转率就会相对加速。因此在评价存货周转率时,应考虑各行业的生产经营特点。

6、每股经营现金流和自由现金流:现金流是所有财务报表中最重要的指标之一。它主要记录了企业在销售商品、提供劳务、购买商品、接受劳务、支付税收等活动的现金流动情况,也就是反映了主营业务的现金收支状况。每股经营现金流=经营活动产生的现金净流量/总股本。现在有很多企业通过牺牲现金流来达成资产增值、营业额增加、盈利增加的目的。这样的企业可能在短期有些虚假的兴旺,但最终一定会因为现金流的不足而引起业务的起落。利润表上的利润可以通过增减折旧或暂不记坏帐等手段来改变,但要同时修改利润和营运资本项目就没有那么容易。公司宣布破产之前,连续多年净利润为正数,这样的情况并不少见;但该公司的经营现金流总是在破产前的几年里就开始恶化。如果我们十分关注公司的经营现金流,就可以预测公司的风险。

企业现金净流量产生负数的原因,通常有两种可能,一种是企业经营亏损,造成资金支出大于资金收入,产生现金流量负值,还有一种可能是企业虽然盈利,但是款项没有及时收回,利润仅仅停留在帐面上,没有体现在资金收回上,但是为取得利润发生的成本还是需要资金支出的,所以造成资金支出大于资金收入,产生现金流量负值。

自由现金流=经营活动现金流量净额-投资活动现金流出。要弄清楚自由现金流,先来弄清楚现金流,现金流就是一家企业在某段时间内收到现金和支出现金的数量。一家企业,如果没有利润,可以活的很滋润,但如果没有现金,就算账上就巨额利润,也无法生存。举个例子,A公司花了100万采购了商品,赊销的方式以150万的价格卖出,并支付了20万的税费,那么公司的净利润是30万,但实际上公司并没挣到钱,反倒是贴出去不少钱,现金流是负120万。

自由现金流也是巴菲特非常重视的财务指标之一,他认为真正值得投资的好企业就是,在企业运营的过程中,企业自身就可产生充沛的现金流,不用靠投资者后续投入,也不用靠企业负债经营,就可以实现稳定发展,甚至推动经营业绩和自由现金流的增长。

当然,自由现金流也不是万能的,例如金融业和房地产行业就不适用,但是能帮你排除垃圾企业,它是判断企业经营情况的重要指标,也投资者需要重点关注的指标,特别是当企业的自由现金流突然变的不正常时,要特别引起重视,尽可能地寻求合理的解释。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号