-

火电企稳,水电盈利向上,国电电力:煤电一体化,布局新能源

老范说评 / 2022-07-01 07:20 发布

一、公司发展历程、实际控制人和股权结构

1.1.公司概况

国电电力发展股份有限公司是国家能源集团控股的核心电力上市公司和常规能源发电业务的整合平台,产业涉及火电、水电、风电、光电、煤炭等领域,分布在全国 28 个省、市、自治区,为全国最大的电力上市公司之一。

截至2021年底,公司资产总额 3,979.09 亿元,控股装机容量9,980.85万千瓦,控制煤炭资源储量28亿吨,公司总股本178.36亿股。

公司于1992年成立,前身为东北热电有限公司,1997年在 A 股上市后,在2000年重组为国电电力发展股份有限公司。

公司于2009年在“大力发展新能源引领企业转型战略”下开始涉猎新能源发电产业。2022年公司确立了“打造常规电力能源转型排头兵、新能源发展主力军、世界一流企业建设引领者”的新战略定位。

截至2021年底,公司火电装机 7,739.96 万千瓦,其中 60 万千瓦及以上机组容量占比 66.55%,100万千瓦及以上机组容量占比 24.55%;水电装机 1,497.24 万千瓦,占总装机的 15%;风电装机707.06万千瓦,占总装机的 7.08%;光伏装机 36.59 万千瓦,占总装机的 0.37%。公司各项主要经济技术指标居于可比企业前列。

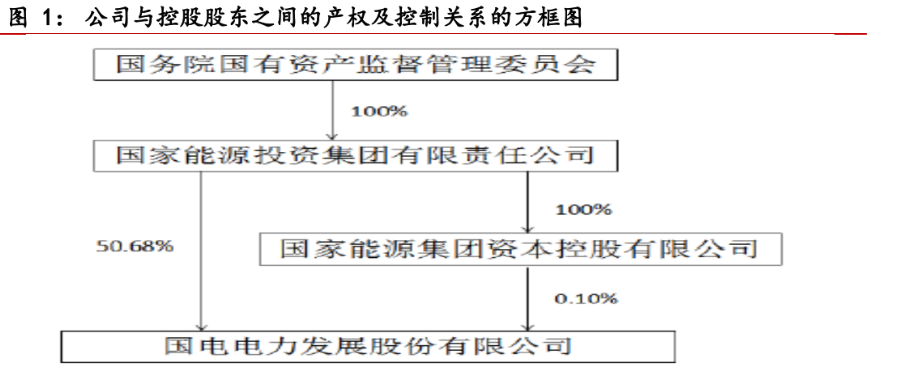

1.2.控股股东和实际控制人基本情况及最新股权结构

1.1.1.控股股东和实际控制人

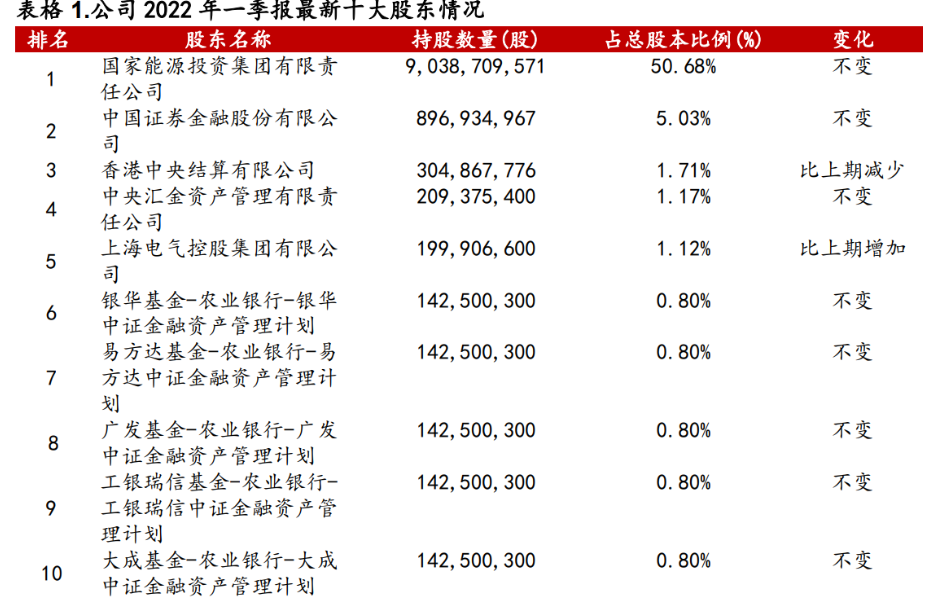

公司控股股东为国家能源集团,最终控制方为国资委。国家能源集团合计持有公司50.78%股份。

1.1.2.公司最新股权结构:公司实际控制人未发生变化

2017年,公司原控股股东中国国电和原神华集团重组为国家能源集团。2018年 3 月 2 日,国家能源集团对国电电力做出避免同业竞争承诺,明确将国电电力作为国家能源集团常规能源发电业务整合平台(包括火电、水电),逐步将常规能源发电业务(除集团其他控股公司资产及区域常规能源发电上市公司所在区域的相关资产)资产注入国电电力。

二、营业务结构和变化

2.1主要业务和产品

2.1.1.主营业务概述

公司是国家能源集团控股的全国性上市发电公司,主要经营业务为电力、热力生产及销售,产业涉及火电、水电、风电、光伏发电及煤炭等领域,分布在全国 28 个省、市、自治区,在华东、华南、华中等经济发达地区火电权益装机占总权益装机比例为 67.06%。公司业绩主要受发电量(供热量)、电价(热价)及燃料价格直接影响,技术创新、发展战略等对公司业绩产生长期驱动作用。

公司全面提速新能源发展,抢抓“十四五”重要战略机遇期,全线推进新能源项目开发,2021 年新投产风电和光伏并网装机 89.34 万千瓦,其中风电装机容量 73.95 万千瓦,分布在江西、安徽、山东等区域;光伏发电装机容量15.39万千瓦,分布在浙江、江苏、宁夏等区域。截至 2021 年底,公司已完成核准或备案的风电装机 47 万千瓦,光伏发电装机 609.19 万千瓦;完成 7 个新能源项目并购,共计 94.105 万千瓦,包括并购正泰新能源 51.205 万千瓦分布式光伏项目。

公司稳步推进常规能源开发,2021 年公司新投产火电装机容量为 105 万千瓦,包括内蒙古上海庙 1 号机 100 万千瓦、北仑三期增容 5 万千瓦;在建火电机组 350.4 万千瓦,主要为上海庙项目 3x100 万千瓦、邯郸东郊 50.4 万千瓦;在建水电机组 394.65 万千瓦,主要为新疆开都河霍尔古吐 42.65 万千瓦、大渡河公司双江口 200 万千瓦、金川 86 万千瓦,枕头坝二级 30 万千瓦、沙坪一级 36 万千瓦。

1、火电业务是核心业务,发电效率逐步提高。

截至 2021 年末,公司权益装机容量 4976.67 万千瓦,其中火电 3287.62 万千瓦,占比 66.06%。公司火电发电机组平均供电煤耗为 295.47 克/千瓦时,较上年下降 2.61 克/千瓦时;厂用电率 4.03%,较上年下降 0.01 个百分点,其中火电 4.75%,同比降低 0.10 个百分点;水电 0.20%,同比持平;风电 0.21%,同比降低 0.08 个百分点;光伏发电 0.45%,同比持平。公司火电机组平均等效可用系数 92.74%。

2、风电光伏增长加速,水电贡献收入增加。

2021 年,公司累计完成发电量 4640.96 亿千瓦时,上网电量 4403.79 亿千瓦时,较上年分别增长 9.69%和 9.74%,火电企业累计完成发电量 3895.91 亿千瓦时,上网电量 3667.83 亿千瓦时,较上年分别增长 11.94%和 12.14%;

水电企业累计完成发电量 588.78 亿千瓦时,上网电量 584.24 亿千瓦时,较上年分别降低 4.17%和 4.20%;

风电 企业累计完成发电量 151.97 亿千瓦时,上网电量 147.54 亿千瓦时,较上年分别增长 14.32%和14.25%;光伏企业累计完成发电量4.29亿千瓦时,上网电量4.17亿千瓦时,较上年分别增长 34.47%和 31.40%。

2021 年,公司实现营业收入 1681.85 亿元,比上年同期增加了 16.55%;归属于上市公司股东的净利润实现-19.68 亿元,同比减少146.48%,其中水电板块净利润 25.00 亿元,风电及光伏板块净利润 13.04 亿元。基本每股收益-0.109 元/股,比上年同期减少了 150.00%。

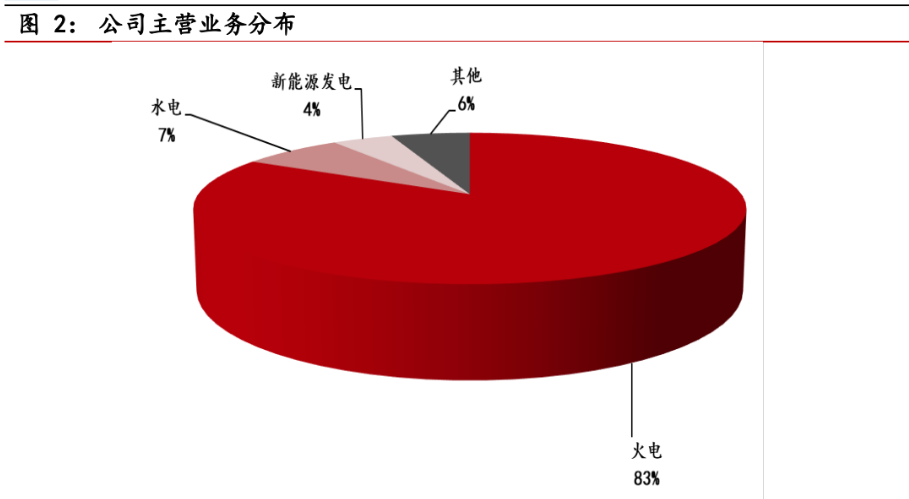

2.1.2.主营业务结构

受火电拖累,公司业绩下降,新能源成为利润主要来源。

公司 2021 年实现总营业收入 1681.9 亿元,同比增加16.6%,2022Q1,实现营收 467.84 亿元,同比增长 19.8%;2021 年实现归母净利润-19.7 亿元,同比下降146.5%,主要系燃煤价格上涨导致公司火力发电业务营业成本较去年同期上升所致,2022Q1归母净利润扭亏为盈,为 10.36 亿元。

2021 年公司火电业务的入炉标煤单价为 900.42 元/吨,同比增长 291.49 元/吨,涨幅 47.87%。

电力为公司主要的收入来源,近 5 年占公司总营收的比重均超过 85%,2021 年进一步上涨至 94.5%,公司其他业务则包含热力、化工、煤炭销售等行业;在电力行业收入中,火电业务收入占比最大,2021 年占公司电力行业营收比重达 85%。

因此,煤价持续走高造成公司火电板块业绩由盈转亏是公司整体净利润下降的主要原因,该部分净利润亏损 59 亿元;水电、新能源成为公司利润主要来源,分别贡献利润 25 亿元和 13 亿元。

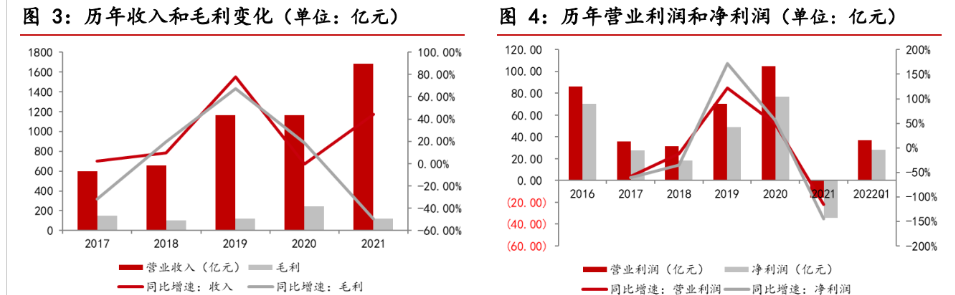

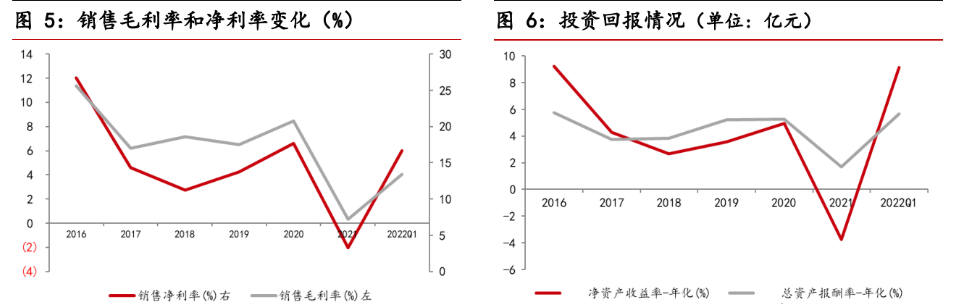

2.1.3.收入、利润和盈利能力变化

2022Q1 营收同比+19.83%,业绩实现正盈利。2021 年公司实现营业收入 1681.85 亿元, 调整后同比+16.55%;受制于煤价大涨,归母净利润亏损 18.45 亿元,调整后同比-142.38%。

受益于 2022Q1 平均电价环比上年 Q4+15.39%、动力煤价格环比回落,公司实现营收 467.84 亿元,调整后同比+19.83%,实现业绩 10.56 亿元(2021Q4 亏损 37.11 亿元)

从板块净利润来看,目前清洁能源业务已成为公司主要利润来源,2021 年公司火电板块实现净利润-59 亿元,水电板块实现净利润 25 亿元,风电及光伏板块实现净利润 13.04 亿元,清洁能源业务对公司业绩构成显著支撑。

在清洁能源业务毛利率远高于火电业务的情况下,伴随未来新能源业务不断扩张,公司盈利能力有望持续改善。

2021 年,公司共采购煤炭 1.91 亿吨,其中长协煤总量 1.75 亿吨,占比 92%,入炉标煤量 1.20 亿吨,入炉标煤单价 900.42 元/吨,同比增长 291.49 元/吨,涨幅 47.87%;入厂、入炉标煤单价差 6.59 元/吨,同比减少 9.33 元/吨,节约厂间费用约 11.22 亿元。

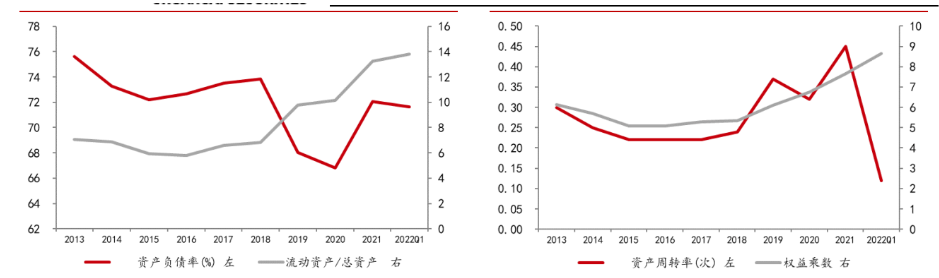

公司资产负债率维持高位,充足现金流支撑快速发展。

一方面,伴随常规能源板块的稳步发展及新能源装机容量高速扩张,公司资产负债率维持高位;另一方面,2021 年末公司现金余额达 115.8 亿元,在业绩亏损的情况下现金流仍较为充足且保持增长态势,有望支撑公司快速发展。

图 7:负债结构和流动性(%) 图 8:杠杆运用和资产运营状况(单位: 亿元)

2.2 公司的主要业务布局和发展战略规划

2.1.4.公司最近战略总结“十四五”规划对新能源发展提出明确目标和路径。

《“十四五”现代能源体系规划》提出,要加快能源结构绿色低碳转型。聚焦 2025 年非化石能源消费比重达到 20%的目标,重点加快发展风电、太阳能发电,积极安全有序发展核电,因地制宜开发水电和其他可再生能源,增强清洁能源供给能力。

推动构建新型电力系统,促进新能源占比逐渐提高。

加大力度规划建设以大型风电光伏基地为基础、以其周边清洁高效先进节能的煤电为支撑、以稳定安全可靠的特高压输变电线路为载体的新能源供给消纳体系,在沙漠、戈壁、荒漠规划建设大型风电光伏基地,是稳步快速且有保障地提高新能源供给能力的重要途径。

在电源侧、电网侧、需求侧提升电力系统灵活调节能力,适应大规模新能源并网要求。通过全面落实淘汰落后机组、对高煤耗机组分类实施改造升级、加大力度整治和规范自备电厂运行、推广机组新型节能降碳技术等措施,全力促进煤电清洁低碳转型。

电力市场方面,预计 2022 年底全口径发电装机容量达到 26 亿千瓦左右,其中,非化石能源发电装机将有望首次达到总装机规模的 50%;2022 年全年全社会用电量同比增长 5%-6%。

《关于进一步深化燃煤发电上网电价市场化改革的通知》提出燃煤发电电量原则上全部进入电力市场,燃煤发电市场交易电价上下浮动范围原则上扩大为不超过 20%,高耗能企业市场不受上浮 20%限制。

《关于加快建设全国统一电力市场体系的指导意见》指出,到 2025 年全国统一电力市场体系初步建成,有利于新能源、储能等发展的市场交易和价格机制初步形成。

煤炭市场方面,2022 年以来地缘政治冲突导致全球能源价格加速上涨,引发国内进口煤量缩价涨。国家有关部委连续出台一系列“保供稳价”政策措施,《关于进一步完善煤炭市场价格形成机制的通知》进一步明确了中长期合同的基准价和浮动范围,并与电价调节机制形成联动,后续,又出台了《煤炭市场价格监测方案》和《煤炭生产成本调查方案》,将有利于煤炭价格回归到合理区间,也有利于改善煤电企业的经营状况。

资金市场方面,受疫情、通货膨胀等因素影响,全球经济复苏明显放缓,美联储开启加息通道,且加息幅度大幅提升,我国经济发展面临需求收缩、供给冲击、预期转弱三重压力,人民银行货币政策执行报告提出稳健的货币政策要灵活适度,加大跨周期调节力度,着力稳定宏观经济大盘,推动经济行稳致远。

2.1.5.转型思路

公司认真贯彻落实“四个革命、一个合作”能源安全新战略,牢牢把握“打造常规电力能源转型排头兵、新能源发展主力军、世界一流企业建设引领者”的战略定位,加快建设具有全球竞争力的世界一流电力公司。

公司将加快低碳化、高端化、服务化、数字化转型发展。

一是加快低碳化转型,加快新能源规模化开发和煤电扩容升级,“十四五”期间新增新能源装机 3500 万千瓦,公司清洁能源装机占比达到 40%以上;进一步优化资源布局和结构,夯实公司新能源发展基本盘;加快推进场站式项目开发,跟踪各省区竞配政策,打造更多小型新能源基地。

二是加快高端化转型,瞄准世界一流企业标准,积极推进资产结构优化、管理高效推动、经营稳健增长和创新引领见效,确保各项生产经营发展指标全面领先,推动公司在新兴电力系统建设中实现高标准、高质量、高效益;

三是加快服务化转型,充分利用传统电力企业优势,推进综合能源开发,持续拓展多能供应业务,提升服务城市、服务园区发展能力,努力将每一个火电企业打造成区域能源中心、效益中心和发展中心;

四是加快数字化转型,加快打造具有特色的工业互联网,以数字化对企业生产、经营、管理赋能,推进全产业提质增效、全要素效能提升、全链条价值重塑,不断提升新型电力系统服务水平。(报告来源:远瞻智库)

三、报告总结

3.1 行业逻辑和观点

3.1.1 火电企稳,水电盈利向上,新能源具备成长空间

2021年末公司控股装机量达到99.81GW;权益装机49.77GW,其中火电、水电、风光装机分别占比66%、21%、13%。

公司背靠国家能源集团,2021年长协煤占比达91.6%,在煤炭价格高企的情况下,公司的火电盈利能力较同业处于领先地位。

2022Q1实现营收467.84亿元、归母净利润10.56亿元。2021年公司火电资产质量得到大幅提升,置换优质火电超11GW。

随着当前保供稳价政策的推进,火电盈利改善后,未来每年可提供500亿元左右的现金流,将有力支撑新能源的投资,未来光伏等项目具备成长空间。

3.1.2 煤炭稳价保供,火电板块有望迎来修复

2021年煤炭价格走高,公司火电板块营业成本同比上升 40.1%,业绩出现亏损。但公司通过技术优势,适当降低了火电成本,通过机组灵活性改造,与中国神华的煤电协同优势下,火电业务的度电成本优于同业其他企业,亏损相对较小。

2022年,煤炭保供和市场化交易电价浮动范围上调等一系列政策逐渐落地,公司火电板块毛利率将呈现回升态势,业绩有望改善。

3.1.3 集团能源主力军,“十四五”期间新能源转型加速

公司十四五期间拟新增风光 35GW,其中 2022 年公司拟投产新能源 4.84GW。公司新能源 存量方面,公司抢抓新能源产业发展窗口期,装机规模快速扩张,截至 2021 年底,风光装机容量达 743.65 万千瓦,项目分布于全国多个省份。

依托于当地优质风力资源及消纳外送能力,公司风电可利用小时数高于全国平均水平。

增量方面,公司作为国家能源集团新能源发展的“三驾马车”之一,新能源开发进一步提速,“十四五”期间计划新增新能源装机 3500 万千瓦,占比将超 40%。另外,公司新老业务协同发展有望提升其项目获取能力,助力实现新能源转型加快。

3.2 盈利预测与估值比较

3.2.1 盈利预测

1.近期关键财务数据 2022Q1 营收同比+19.83%,业绩实现正盈利。

2021 年公司实现营业收入 1681.85 亿元,调整后同比+16.55%;受制于煤价大涨,归母净利润亏损 18.45 亿元,调整后同比-142.38%。受益于 2022Q1 平均电价环比上年 Q4+15.39%、动力煤价格环比回落,公司实 现营收 467.84 亿元,调整后同比+19.83%,实现业绩 10.56 亿元。

从板块净利润来看,目前清洁能源业务已成为公司主要利润来源,2021 年公司火电板块实现净利润-59 亿元,水电板块实现净利润 25 亿元,风电及光伏板块实现净利润 13.04 亿元,清洁能源业务对公司业绩构成显著支撑。

在清洁能源业务毛利率远高于火电业务的情况下,伴随未来新能源业务不断扩张,公司盈利能力有望持续改善。

2.盈利预测假设:

截至 2021 年底,公司可控火电装机 77.40GW,可控水电装机 14.97GW,可控风电装机 7.07GW,可控光伏装机 0.37GW。

结合公司 2021 年在建项目装机容量和十四五新增 35GW 新能源目标,2024 年累计在运装机火电将达 81.50GW,水电将达 16.40GW,风电将达 15.60GW,光伏将达到 14.80GW。 此外,根据《关于进一步完善煤炭市场价格形成机制的通知》进一步明确了中长期合同的基准价和浮动范围,火电在第三季度毛利率随着煤炭价格受到压制,其业务毛利率将有所增加。

3.盈利预测结论:

我们预计 2022-2024 年,公司可实现营业收入 1886.10、1971.45 和 2066.12 亿元;毛利率分别为 13.19%、13.85%、13.89%。归属母公司净利润 50.19、73.83 和 93.62 亿元。总股本 178.36 亿股,对应 EPS0.28、0.41 和 0.52 元。

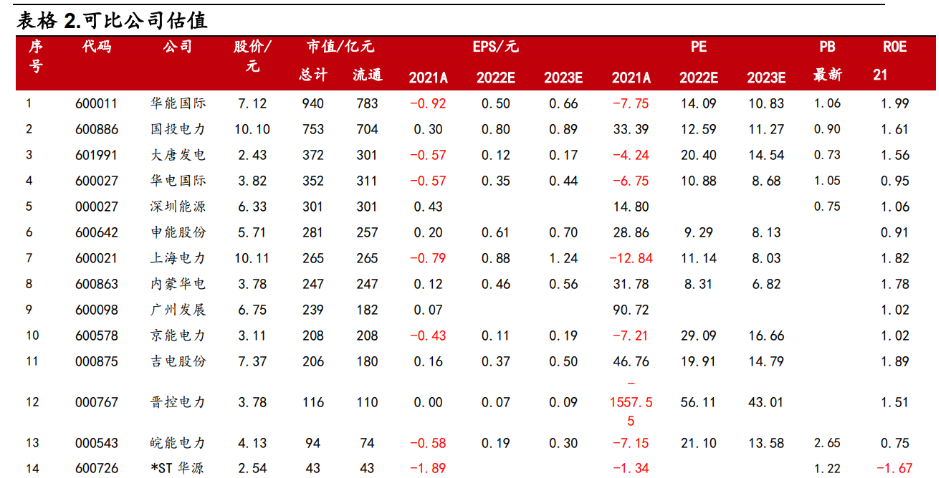

3.2.1 估值比较

2022 年 6 月 27 日,股票收盘价 3.72 元,对应市值 663 亿元,2022-2024 年 PE 约为 13、9 和 7 倍。

风险提示

燃料价格上涨超预期;新布局的低碳能源项目投产及运行低于预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号