-

(注:夏蟲出品,语冰之作,个人留存,一买就套,一卖就涨,概不负责。)

【2015年半年报观察三】【湖北宜化】

夏蟲 / 2015-08-19 15:54 发布

【关注缘由】关注湖北宜化源于其澎湃的现金流(单位:人民币亿元)

2010——2014年货币资金:15.6、36.7、15.4、28.7、31.2

近5个季度货币资金:28.9、28.4、31.2、36.3、42.5;

2010——2014年经现净流:4.6、19.8、40.3、28.6、36.6

近5个季度经现净流:-1.2、22.2、6.7、9.7、17.5;

结合公司最近70亿左右的市值和1.2倍左右的PB,引发了关注。

一、“形”

(一)资产负债

资产从2005年32.5亿——2015年Q2的385.4亿;

负债从2005年16.8亿——2015年Q2的303.8亿;权益15.7——81.8(未扣除少数股东权益)

负债高速增长的背后是传统旧经济发展模式的反映,通过负债拉大投资规模,扩大销售规模;在这个过程中,总资产和销售是考核的主要指标,而不是效率指标ROE。所以可以看到:

(二)收入利润和现金流

收入从2005年23亿到2014年182亿,最高2012年和2013年193亿;利润从2亿到最高14.7亿(2012年),2013年2亿,2014年0.8亿;

收入大增的背后是大量的现金投入,十年资本支出271亿,贷款利息支出约71亿,经营活动现金净流入162亿,自由现金-188亿,有息负债从2005年12.7亿元增加到2015年Q2的253.8亿,净增加241亿;经营活动现金流入从24.78亿到204亿(最高为2012年219亿)

这个角度看,这种公司类型代表了过去十年旧经济的锅器是如何发展起来的,当然,这个公司放在所有的传统工业原料及设备锅器中来看其实已经是非常不错的了,至少年年有利润和不错的经营活动现金流。

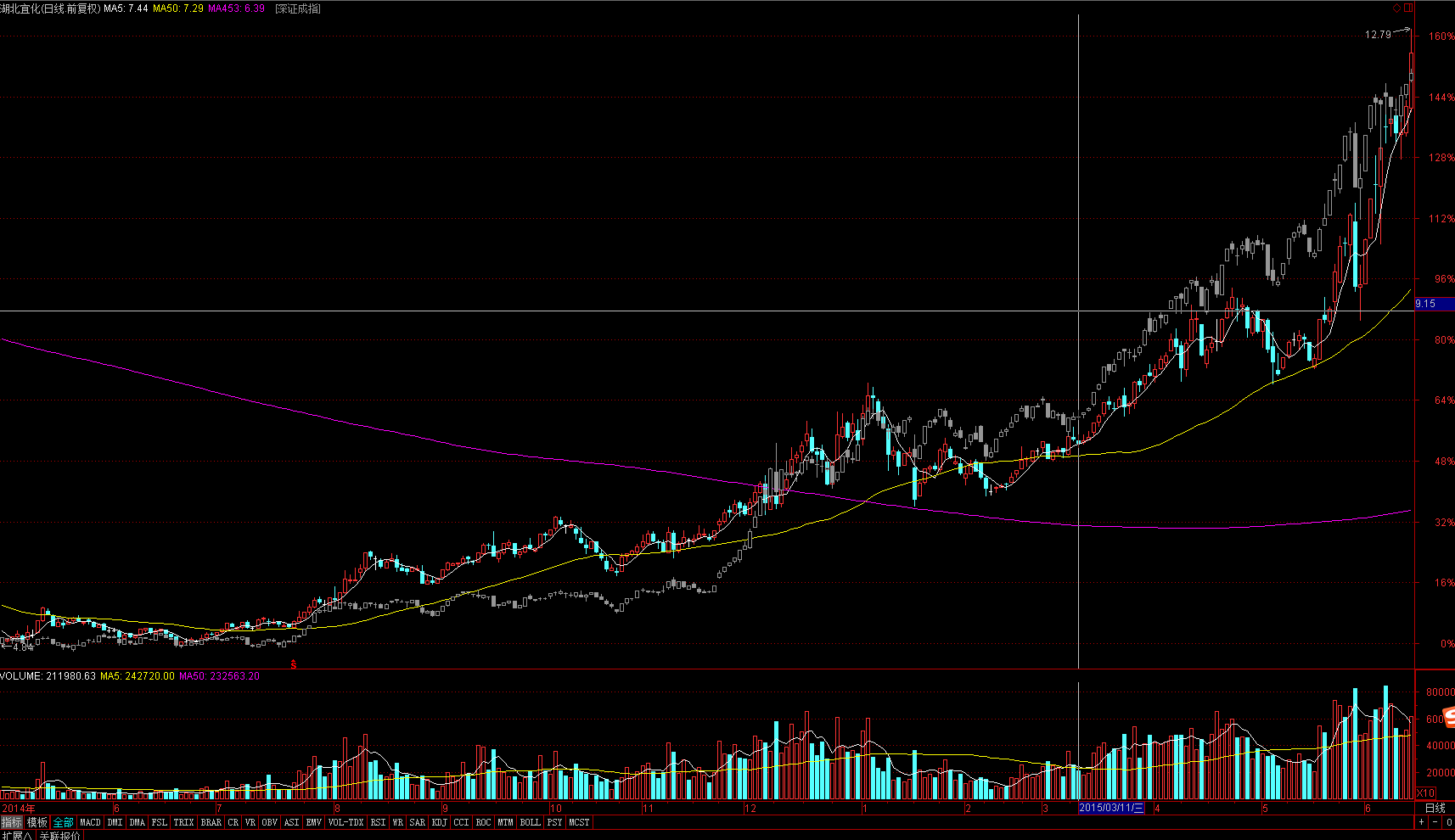

(三)K线组合

05——07年跟随整体性牛市上涨,2008年1月到达高点22.07后,走出一个类似“李宁”品牌标志的月K线组合,其中最高点16.71,最低点4.84,本轮最低6.05,最高12.78;

周K线组合沿5周线和50周线盘整,成交量不明显萎缩

二、“势”和“时”

作为重资产、强周期行业,最重要的是判断是否面临行业周期的转折。可是对于信息获得优先性和时效性不占优势的散户而言,很难从行业判断中得到有用信息,只能试着从财报趋势中和K线趋势中获得一些判断依据,可以做到基于事实而非想象。

(一)财报

“YH粉煤成型气化技术是公司独创的专有技术,该技术以价格低廉的粉煤代替了价格昂贵的无烟块煤生产尿素,使公司的尿素生产成本大幅下降,规模快速扩张,成为尿素行业龙头企业。公司在化肥生产领域拥有众多的发明和实用新型专利,其中变压吸附脱碳技术,富氧造气技术、磷矿双浮选技术连同YH粉煤成型气化技术构成公司的核心竞争力,是公司在化肥市场竞争中立于不败之地秘密武器。公司拥有丰富的磷矿和煤矿资源储备。公司新疆、内蒙尿素由于资源和地域优势,在全国煤头和气头尿素行业中的成本优势明显,具有很强的竞争力。”(2015年半年报)

假定财报可信,该公司的竞争优势体现为:1、低成本:粉煤替代无烟煤生产尿素技术带来的低成本;2、壁垒:(1)投资规模;(2)资源、地域占领。

从财务报告来验证,毛利率2013年最低14.7%,2010年最高22.75%;ROE在2014年最低时候也勉强保持在零水平线上为0.51%;根据公司2014年年报“公司的尿素、聚氯乙烯、磷酸二铵、季戊四醇、保险粉等产品产能目前均达到行业全国最大的行列。”,对比同样生产尿素的云天化和美丰股份2014年毛利率为9.47%和4.64%,基本可以确定,公司在行业内是有规模优势的。

公司近六个季度的营收增长为(%):21.1、6.2、-15.8、-24、-5.2、-10.7;

公司近六个季度的净利增长为(%):-73.1、-91.9、—、—、-79.2、108;

虽然2014年二季度的利润基数较小为0.12亿,但2015年Q2利润0.25增长108%值得关注;同比观察2014Q1Q2经营活动现金净流量为8.92、-1.27;

2015Q1Q2经营活动现金净流量为9.7、17.5;当然这中间存在应收账款和应收票据、应付账款和应付票据的干扰。

从这个观察角度,信息不足以支撑判断“时”机转折到来与否。

所以,换一个思路,假定2011——2014的平均经营活动现金净流入30亿为基数,2015年半年为27亿,以2014年年报“要维持当前业务并完成计划的技改投资项目,公司2015年需要资金约10亿元”固定为每年资本支出,以2014年13.5亿元固定为利息支出;来计算现金流折现;自由现金流增长为5%,折现率设定为12%,永续年金增长率为2%,折现结果为199.34亿元,鉴于其强周期+重资产+低差异化的行业特点,给与其0.35折的安全边际折扣,折扣完毕后安全边际价格为69.8亿元。

(二)K线组合和趋势分析

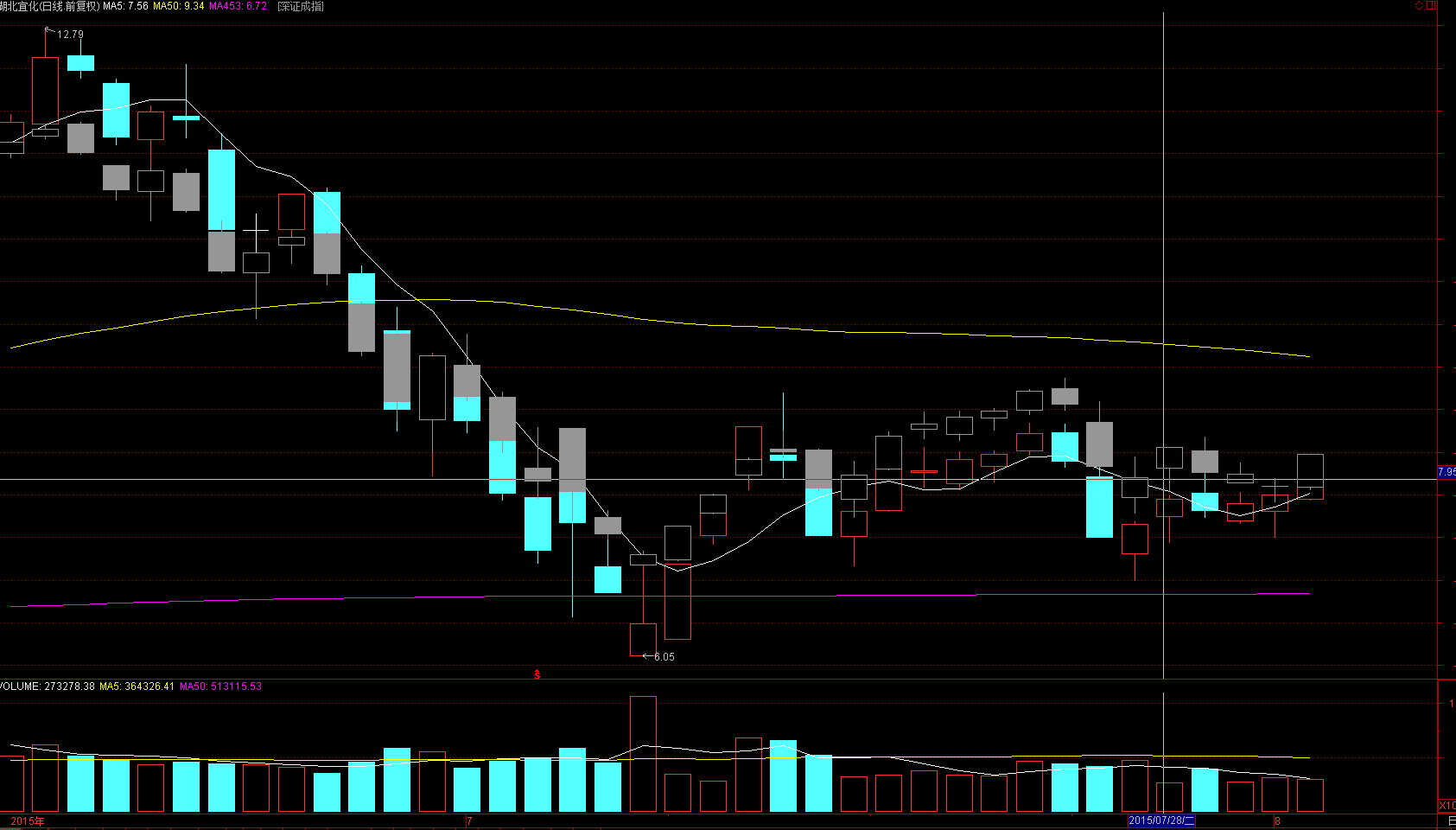

作为本轮资金拉动型牛市的被动跟随股票,本轮湖北宜化其实和大多数股票一样,完全是市盈率向上冲击受益的股票,上涨和盈利改善和预期改善均无关,股价低点和高点的涨幅完全和深证成指重合。

下跌也完全重合

下跌也完全重合

换言之,没有确切的盈利改善事实,它本身只会跟随指数。

换言之,没有确切的盈利改善事实,它本身只会跟随指数。

而且,从K线形态、成交量能也完全没有发现可以利用的机会。“时”的选择就更谈不上了。

三、结论

虽然用现金流折现法分析湖北宜化目前处于安全边际价格附近,但是在两个背景下:一为大宗商品普遍景气程度较差,盈利改善预期无法证实、盈利拐点无法证实;二为市场当前估值水平较高,市场人气涣散。选择在这个时候买入无疑风险要大于机会。

对于周期股而言,没有超低的价格就没有超额的利润。

在目前最佳选择应该是等待行业盈利拐点的到来,等待股价极有可能的进一步下跌,同时关注基本面的改善和盘面反映出的股价底部放量,升势确认的信号,这时无论是戴维斯双击或单击,都可以将风险控制到可以接受的水平。

倾向于安全边际折扣0.2——0.25折,对应40——50亿市值,即4.45——5.5的价格结合K线态势和量能组合选择进入时机。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号