-

云计算投资指南05:云计算股票长牛如云

时空复利 / 03月17日 14:04 发布

在之前的三节课中,我们已经学习了云计算服务的三种模式,相信大家对云计算服务行业已经有了比较深的了解。

在最后一节课中呢,我们想再聊一聊SaaS,主要有两方面原因:

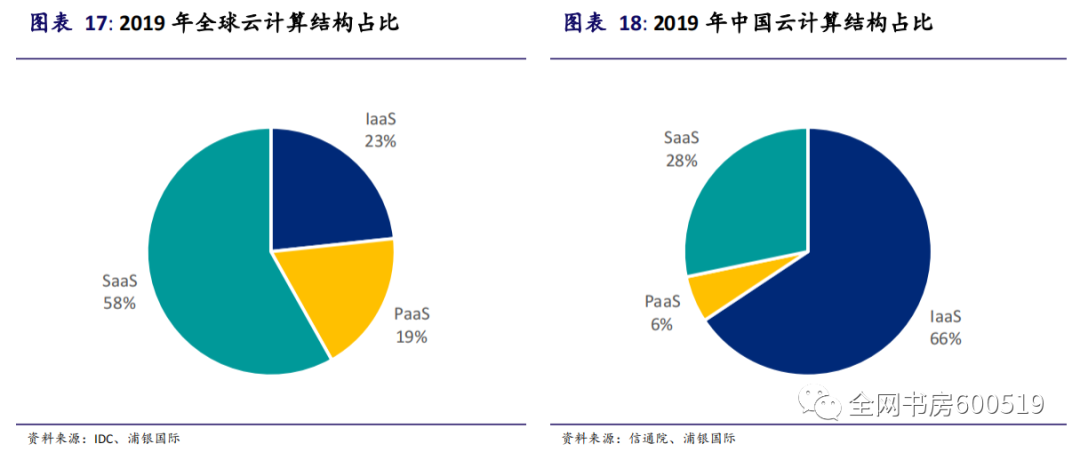

首先呢,之前也讲过了,从基本面上看,相比于全球市场,国内SaaS行业还处于发展初期,增长空间巨大,未来会涌现出非常多的投资机遇。

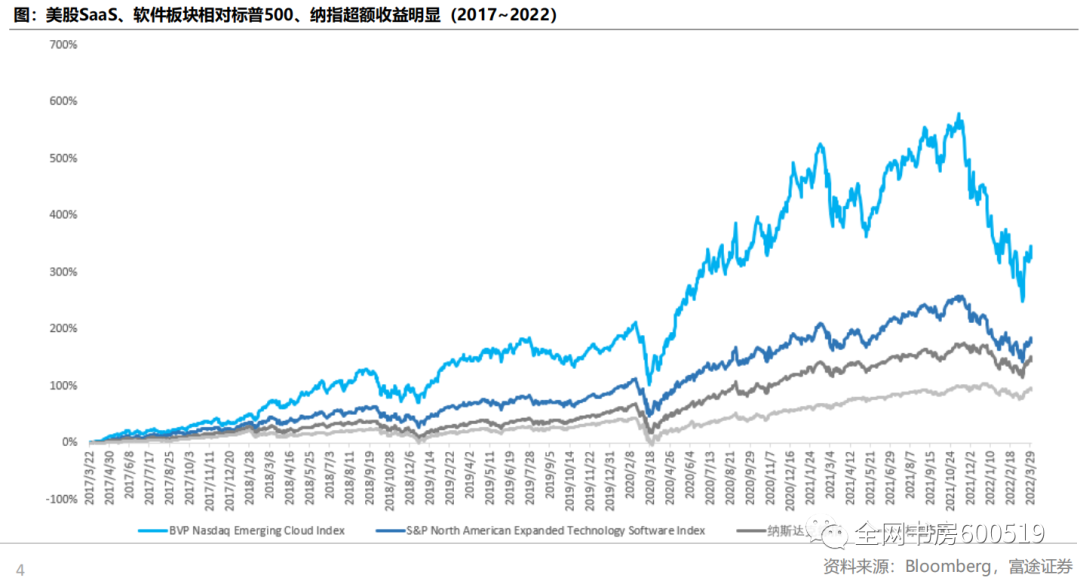

另一方面,从市场表现来看,尽管海外SaaS模式已经比较成熟,但SaaS公司仍然可以产生非常高的超额收益,以美股为例,2017-2022五年间,BVP Nasdaq Emerging Cloud Index指数涨幅320%,大幅超过同期的纳斯达克综指(+137%)和标普500(+89%),也跑赢了标普北美科技软件指数(+171%)。

所以,可以肯定SaaS行业是长期优质赛道,我们有必要对众多细分赛道进行详细梳理。

本节课,我们就为大家介绍几个比较重要的细分市场,并总结一下核心企业的竞争策略,当然竞争策略部分比较的粗略,大家有不同的意见,一定要和我们反映。

一、ERP(企业资源计划系统)

1.ERP市场

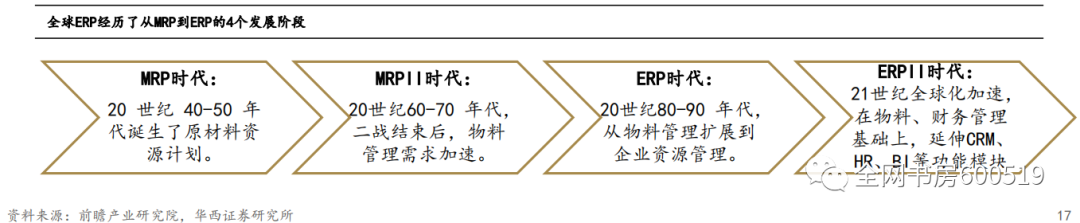

首先说ERP,资源管理类业务最早开始于20世纪40-50年代,当时由于资源匮乏,企业成败的关键就在于获取原材料,由此产生了MRP(原材料资源计划),此后逐渐演化为当前的ERP,并随着SaaS技术的进步与成熟,实现了向云方向的迭代。

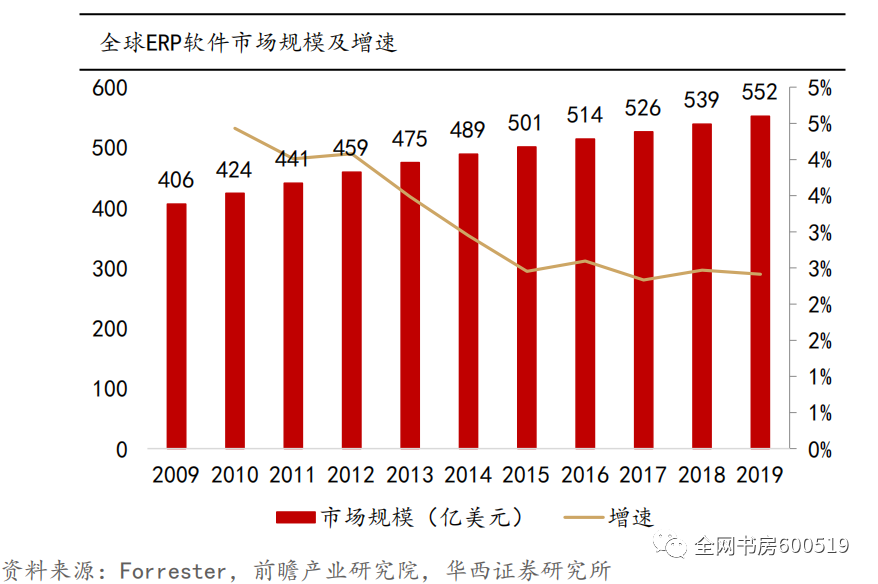

经过多年发展之后,ERP市场已经进入成熟期,根据Forrester统计数据,2015年之后,全球ERP市场增速只有3%左右。

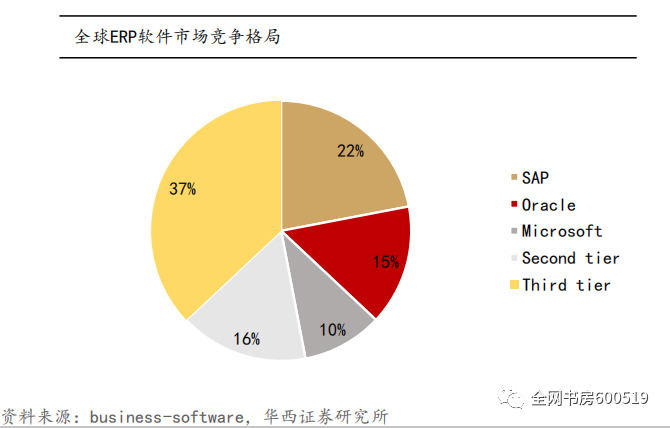

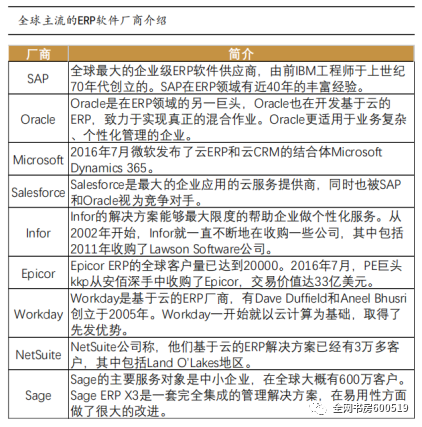

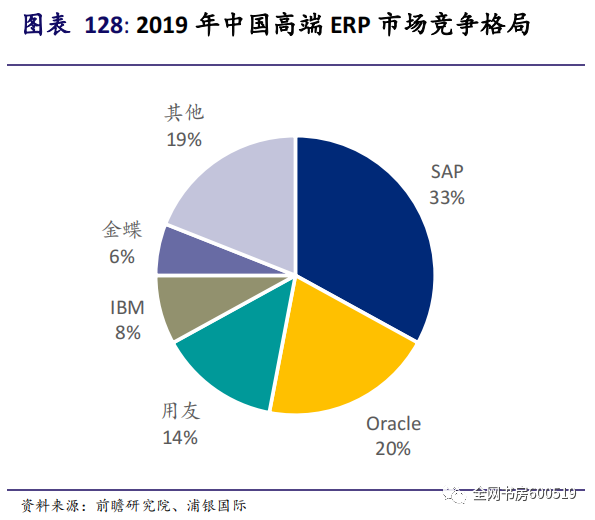

市场参与者方面,第一梯队的SAP、Oracle和微软都是传统软件厂商转云,三家公司合计市场份额达到了47%,而且集中度还有进一步提升的趋势。

第二梯队的厂商则有Infor、Workday等。

2.SAP(思爱普)——拥抱智能化

其中,思爱普是ERP市场的者,已经有近40年的丰富经验,可以帮助不同行业和规模的公司,使他们以最佳方式运营。

同时,公司积极拥抱新兴技术,在机器学习、物联网等方面都颇有建树,与自身软件结合后,能够为客户提供智能化发展方案。

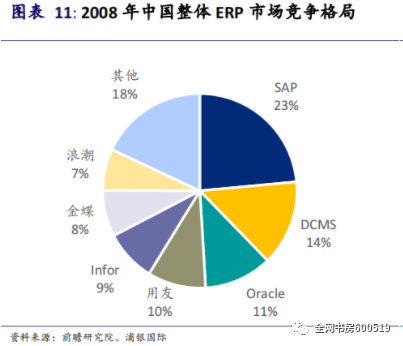

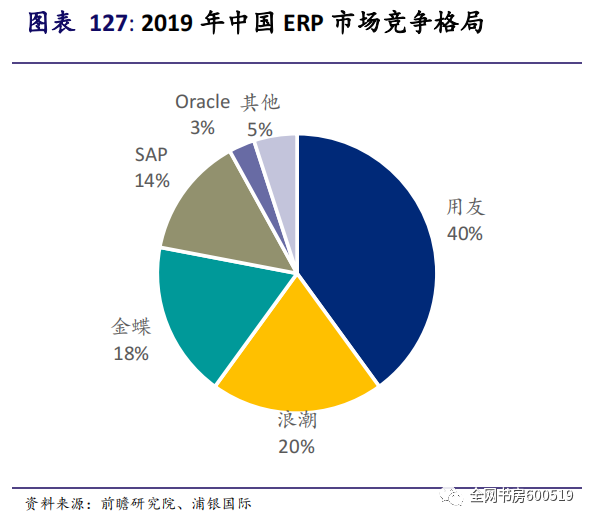

不过,单纯就ERP而言,无论是市场,还是技术,都已经进入成熟期,进步缓慢,为国内厂商提供了追赶的机会。实际上,在国产替代的浪潮下,用友网络已经实现了对SAP的赶超(国内市场)。

只有在高端市场,SAP还保有一定的领先优势。

二、CRM(客户关系管理)

1.CRM市场

接着,我们来看CRM。

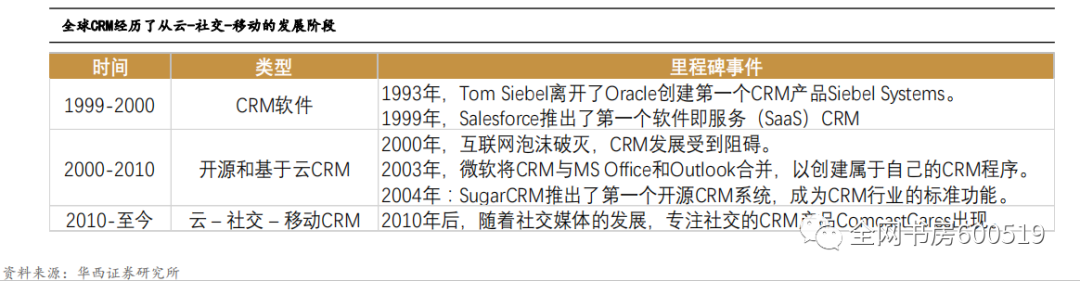

CRM软件出现得比较晚,1993年Siebel Systems成立,才标志着CRM市场开启,所以还算是一个比较新的赛道。

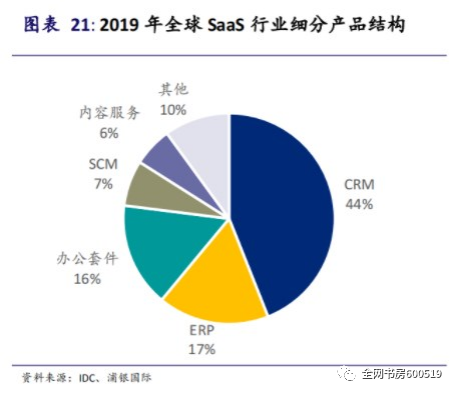

不过,虽然起步比ERP晚,但在Salesforce的推动下,CRM领域的云化程度更高,所以单看SaaS市场的话,CRM反而远远超过了ERP。

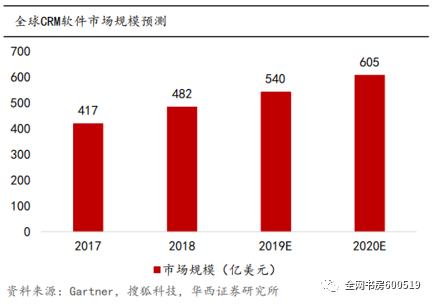

而且,CRM行业目前仍然处于成长期,根据Gartner统计数据,过去几年的市场增速都保持在10%以上。

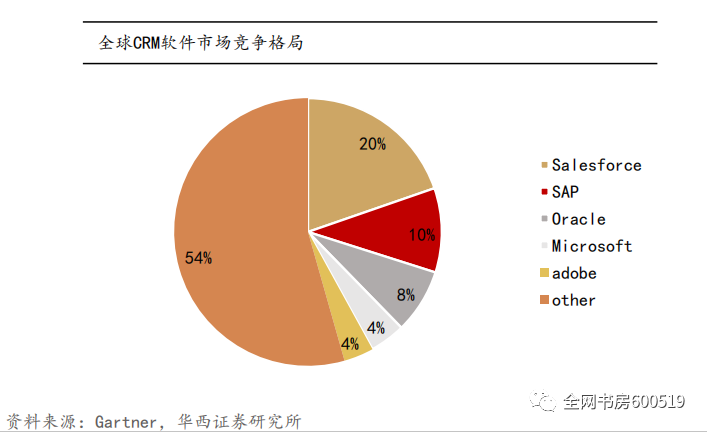

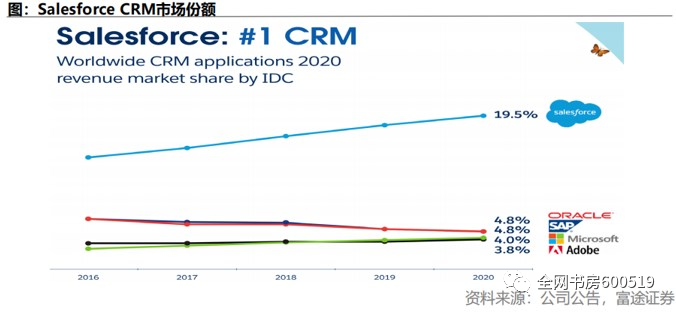

从竞争格局来看,CRM市场相对分散,TOP3合计市场份额为38%,集中度低于ERP市场,其中,Salesforce作为SaaS型CRM的开创者,目前稳居行业龙头地位。

2.Salesforce——自研+并购打造产品生态圈

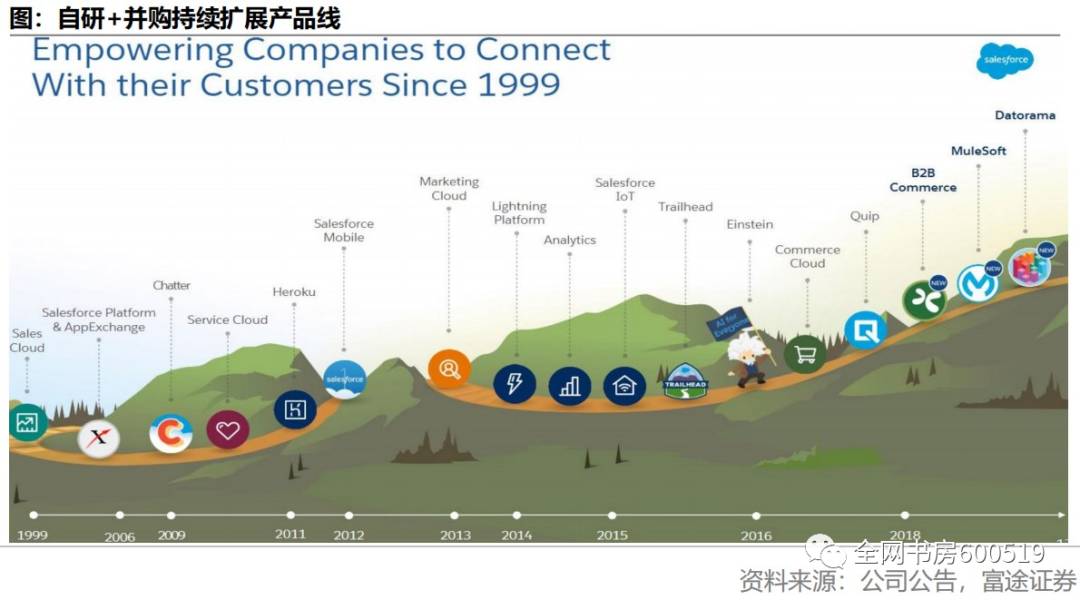

这家公司在1999年创立时,就定位于SaaS厂商,并于第二年开始提供CRM产品,之后不断引领市场发展。

而凭借SaaS领域的龙头优势,和公司自身的创新基因,Salesforce在2007年推出PaaS平台force.com,开启了PaaS模式商业化进程。

此后,依靠PaaS+SaaS的生态圈,Salesforce不断巩固竞争优势,市场份额持续提升。

与此同时,Salesforce也在通过并购的方式,扩展产品线,打造超级平台。从2006年到现在,Salesforce进行了不低于70次的并购,近几年的大型收购项目就有2018年收购企业级应用互联商Mulesoft(65亿美金)、2019年收购世界第一的数据分析平台Tableau(157亿美金),以及2021年收购协同工具Slack(277亿美金)。

三、电商SaaS

看完两个业务垂直型SaaS赛道,下面我们再讲两个行业垂直型赛道。

1.电商SaaS市场

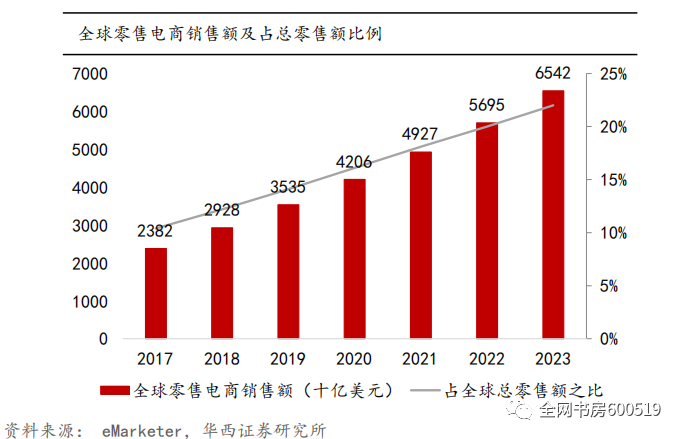

目前,全球零售电商行业保持高景气度,渗透率和销售规模都持续提升。

按照华西证券的假设,电商平台平均投入0.5%的营收,用于信息化建设,那么2021年电商SaaS的市场规模就接近250亿美元,而且,还会跟随电商行业快速增长。

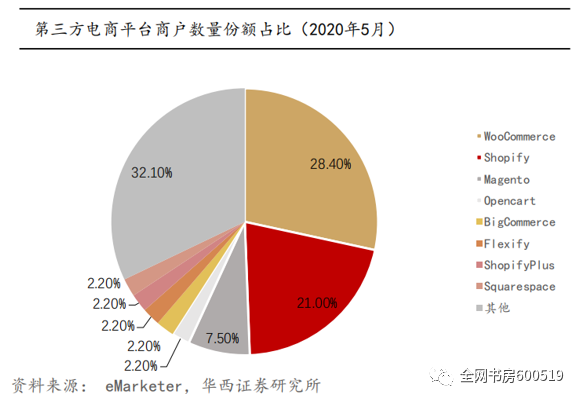

在市场竞争方面,目前全球电商SaaS市场呈现出双寡头格局,行业龙头WooCommerce和Shopify的市场份额都在20%以上,其他企业的份额则普遍低于10%。

2.Shopify——一站式服务平台

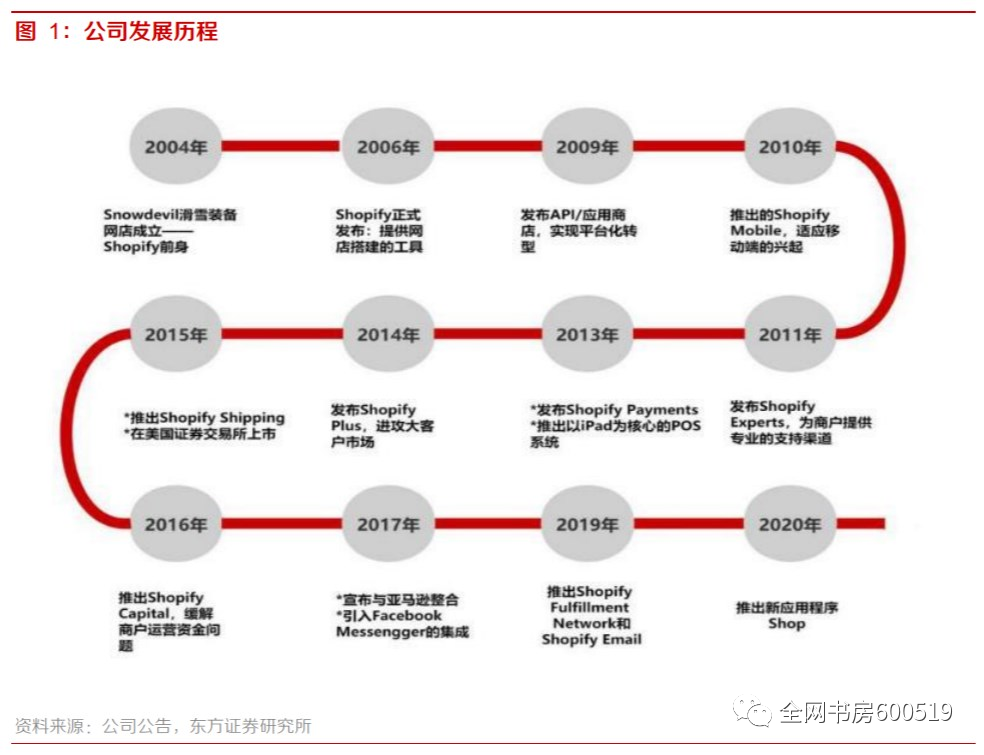

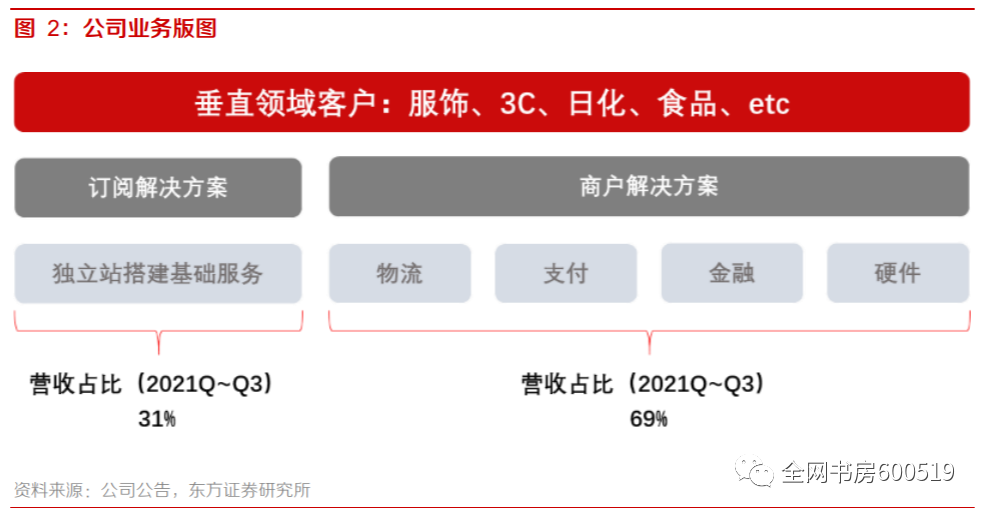

在Shopify运营之初,它的定位是专门为中小型商家提供轻量级工具,帮助客户管理库存、订单,因为具有较高的性价比,Shopify逐渐占领了市场。

在做大以后,Shopify继续围绕电商业务进行布局,为商家提供支付、物流等解决方案,并从商家交易额中抽取佣金,成为一家一站式的电商服务平台。目前,商户解决方案业务收入已经远远超过了订阅收入。

在这种模式下,Shopify服务商家的总GMV(电商结算成交总额)节节攀升,目前规模已经超越eBay、沃尔玛等老牌电商,成为仅次于亚马逊的北美电商第二极。

四、金融SaaS

1.金融SaaS市场

最后,我们来看看金融SaaS。

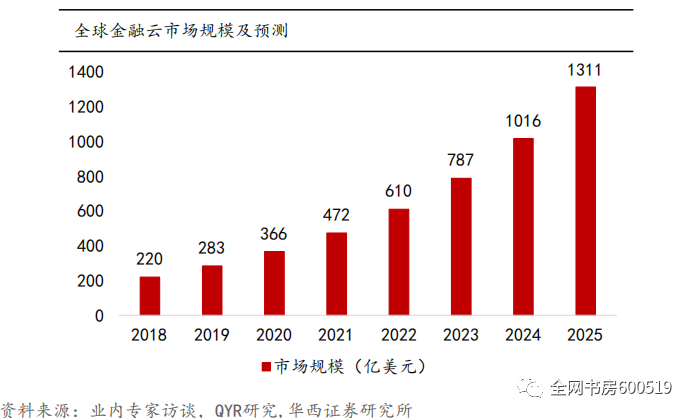

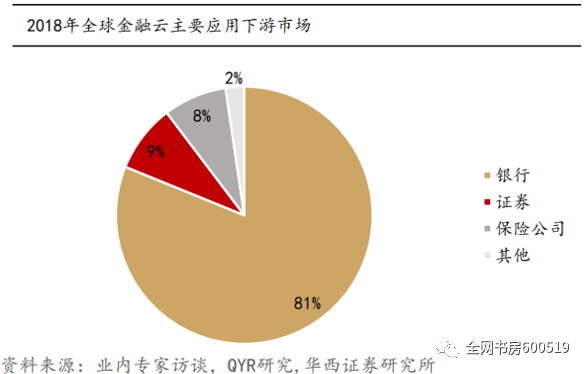

近几年,全球金融云发展得非常迅速,根据QYR研究数据,2018年全球金融云市场总销售额大约219.6亿美元,按照目前的增长势头,到2024年规模就有望突破1000亿美元。

从下游客户分布来看,银行是使用金融类SaaS的主力军,占比高达81%,其次是证券和保险公司。

2.INTUIT(财捷集团)——差异化市场

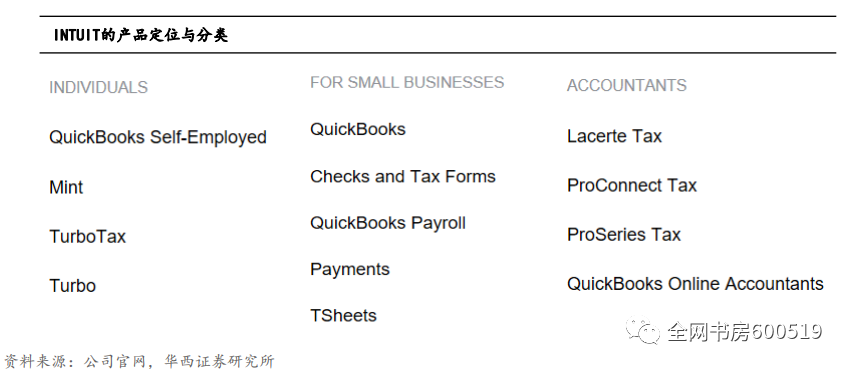

不过,金融SaaS龙头财捷集团(INTUIT)的核心业务,却并不在这三个领域之内。

这家成立于1983年的公司,主要客户是中小型企业和个人,致力于为他们提供商业和财务管理服务,最知名的产品是TurboTax和QuickBooks,其中,TurboTax是一款在线报税软件,帮助纳税人填报各项收入。

目前,财捷集团有三分之一的营收都来自个人税务产品。

虽然因为国情差异,国内的个人报税软件需求很少,但财捷集团也为国内的SaaS企业指明了一个方向,那就是:没有必要在主流赛道扎堆,通过积极寻找未被满足的需求,打造差异化优势,同样可以取得成功。

总结

以上就是本节课的全部内容了,下面让我们来做一个总结:

本节课我们主要是为大家梳理了四个SaaS细分赛道,并简单总结了四家头部企业的竞争策略,其中,ERP龙头思爱普主要就是拥抱智能化;CRM龙头Salesforce通过自研和并购打造产品生态圈;Shopify围绕主业电商SaaS,构建一站式服务平台;财捷集团则是抓住了中小企业和个人的财税需求。

恭喜你完成了云计算服务行业最后一节课的学习,我们下期再会~

敲黑板

思爱普:拥抱智能化

Salesforce:产品生态圈

Shopify:一站式服务

财捷集团:差异化市场

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号