-

【新股必读】国科恒泰上市值得申购吗及中签盈利预测

大铭法度 / 2023-06-29 09:06 发布

国科恒泰(北京)医疗科技股份有限公司,简称:国科恒泰(代码:301370)

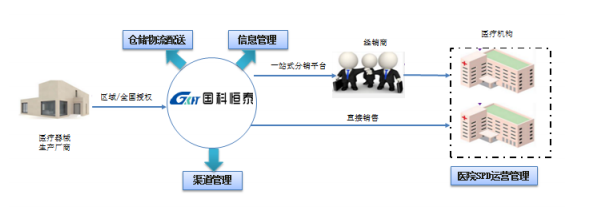

国科恒泰致力成为中国领先的医疗器械领域的供应链综合服务商,目前主要从事医疗器械的分销和直销业务,并在业务开展过程中提供仓储物流配送、流通渠道管理、流通过程信息管理以及医院 SPD 运营管理等专业服务。医疗器械产业链包括生产厂商、渠道商、医疗机构等参与者,公司作为渠道商在产业链的地位及所提供的服务如下:

从产业链来看,公司作为连接上游医疗器械生产厂商和下游经销商及终端医疗机构的枢纽,起到承上启下的作用。

1.主要服务和产品情况

公司主营医疗器械产品的分销与直销业务。医疗器械是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品,包括所需要的计算机软件。

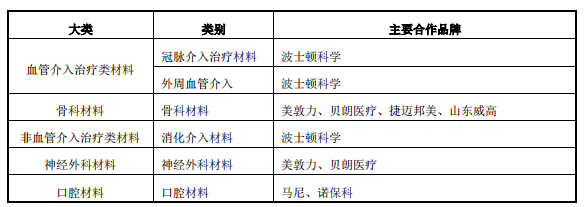

目前公司销售业务所提供的高值医用耗材产品主要包括:

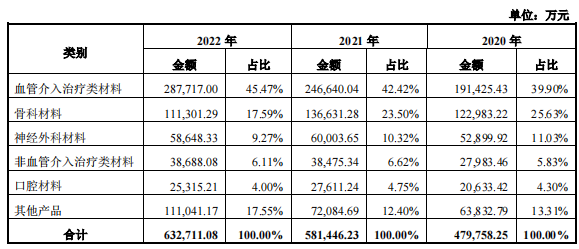

报告期内,公司主营业务收入按照产品分类构成如下:

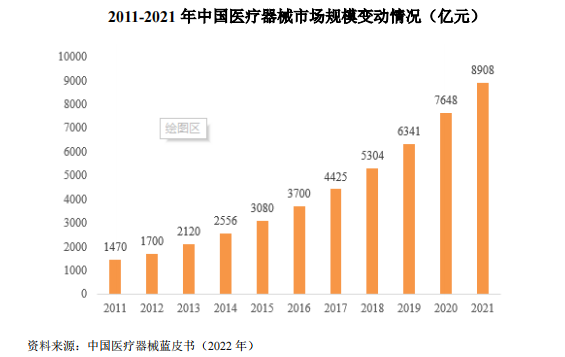

2.行业的发展情况和未来发展趋势

对比来看,全球市场药品市场规模与医疗器械市场规模比例约为 1.4:1,发达国家基本上达到 1:1,但是我国约为 3:1,医疗器械市场规模远远低于药品市场规模,伴随医疗器械应用水平的不断进步,我国将遵循发达国家“重器械、轻药品”的发展路径,未来国内医疗器械市场仍存在较大的增长潜力。

3.同行业可比公司

公司主要从事医疗器械的分销与直销业务,销售的产品以高值医用耗材为主,其他医疗器械主要包括医疗设备及体外诊断产品,定位为全国性的医疗器械渠道商,在全国范围内开展业务。目前国内暂无专注于医疗器械或高值医用耗材分销及直销业务的上市公司,行业内的主要上市公司均为大型的医药平台型企业,销售的产品涵盖药品与医疗器械,销售模式包括医院的直销、对下级经销商的批发及对产品的终端零售等。

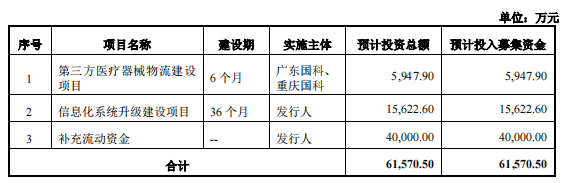

4.募集资金用途

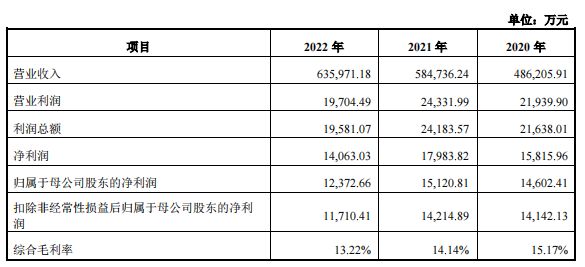

5.财务分析

报告期内,随着公司合作经销商数量以及直销医院数量的增加,公司营业收入保持稳健增长,2020 年至 2022 年营业收入年均复合增长率为 14.37%。2021 年,公司营业收入较 2020 年同期增长 20.27%,但公司净利润、归属于母公司股东的净利润、扣除非经常性损益后归属于母公司股东的净利润同比增长幅度较小,主要有以下原因:

①2021 年起,公司加强存货管理控制采购规模,公司存货余额基本保持稳定,可抵扣的进项税额减少导致公司需要缴纳的增值税及附加税费增加,2021 年,公司的税金及附加费用同比增加 1,205.54 万元;

②随着公司直销业务的增长,公司需要更多人员提供院端服务,截至 2021 年 12 月末公司的员工人数为 1,126 人,相比 2020 年末增加 171 人,此外公司在 2021 年3 月对员工进行了普遍调薪,平均薪酬上涨幅度超过 5%,因此,2021 年公司的职工薪酬费用同比增加 2,490.17 万元。

2022 年,公司营业收入较上年同期增长 8.76%,但公司净利润、归属于母公司股东的净利润、扣除非经常性损益后归属于母公司股东的净利润同比均有所下滑,主要有以下原因:

①受“带量采购”等医改政策的影响,2022 年公司平台直销业务收入占比增加但毛利率有所下降,公司综合毛利率同比下降 0.92%;

②受宏观经济形势的影响,各地财政资金、医保资金紧张,医院的回款进度有所滞后,公司 1 年以上的应收账款金额增加导致坏账准备金额相应增加,此外,根据预计的信用风险,公司对应收福建省百仕韦医用高分子股份有限公司的终止合作退货款按照 50%计提了坏账准备,使得 2022 年公司计提的信用减值损同比增加 1,650.30 万元。

③截至 2022 年 12 月末公司的员工人数为 1,213 人,相比 2021年末增加 87 人,此外公司在 2022 年 3 月对员工进行了普遍调薪,因此,2022年公司的职工薪酬费用同比增加 3,807.63 万元。

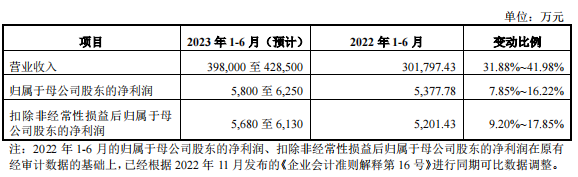

2023 年 1-6 月公司的业绩预计情况

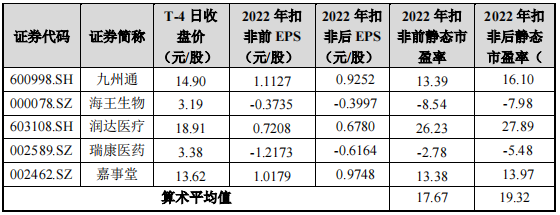

6.IPO估值

本次发行价格 13.39 元/股对应的市盈率为:

53.82 倍(每股收益按照 2022 年度经会计师事务所依据中国会计准则审计的扣除非经常性损益后归属于母公司股东净利润除以本次发行后总股本计算);

截至 2023 年 6 月 21 日(T-4 日),可比上市公司估值水平如下:

发行人22年估值较高,较同行业可比公司搞出一倍多,医疗板块近期走势弱,加大破发风险,所以有一定的破发风险。

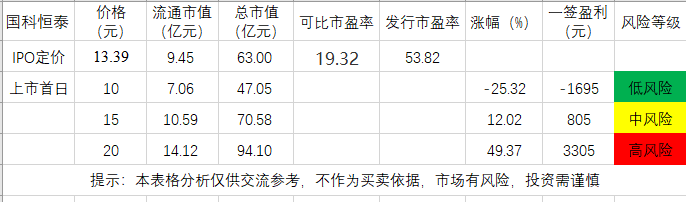

7.申购建议及盈利预测

结论:国科恒泰(代码:301370)IPO上市估值较高,性价比较低,有一定概率破发风险,建议谨慎申购,我选择申购。

预计一签预获:0.1万

免责申明:这是个人操作记录,仅供学习交流,不构成 投资建议,最终是否买卖自己定,盈亏自负!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号