-

科创板三季度业绩及持仓有哪些信息与联系?【天风策略·科创掘金】

徐彪

/ 2021-11-06 13:25 发布

/ 2021-11-06 13:25 发布摘要

核心结论:

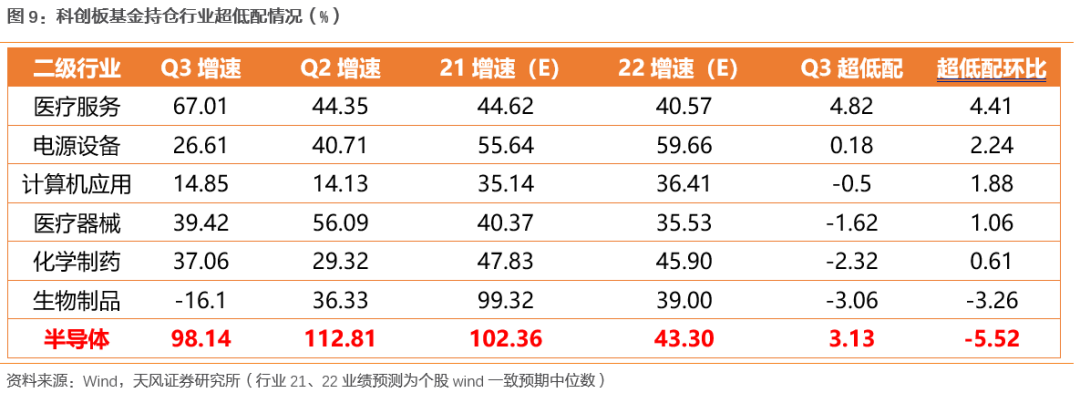

1.21Q3科创板业绩增速景气度虽有回落,但维持在高位,远远超出其他板块。Q3科创板整体业绩增速持续性较好,尽管相较于21Q2有所下滑(Q2有一定的基数效应),但仍然维持在相对高位。而从两年复合增速来看,科创板及科创50Q3业绩增速都在50%以上,远远高于其他主要板块。 2.从市值结构来看,中盘股个股业绩景气度更佳。结合改善幅度和绝对增速来看,21Q2景气度较高的个股主要集中大中市值区间,而Q3中盘股景气度更为突出,80-120亿和120-200亿是所有区间中增速扩张且绝对增速在50%以上的区间。 3.从申万一级行业来看,有色金属、电子、医药生物依然保持比较高的景气度,化工、军工、机械设备、电气设备景气度回落幅度较大。除此之外,科创板的通信、计算机及公用事业行业景气度继续维持在低位。进一步从二级行业来看,半导体、金属非金属新材料、医疗服务Ⅱ、化学制药、专用设备景气度较高,生物制品Ⅱ、航空装备Ⅱ、仪器仪表、光学光电子等景气度回落较为显著。 4.持有科创板基金市值规模继续升至历史最高值,基金数量与Q2持平。2021Q3持有市值进一步上升至1181.45亿元,再创历史新高;共1081只基金持仓科创板个股,参与投资科创板的基金与21Q2基本持平。 5.从一级行业情况来看,Q3资金主要加仓有色金属、医药生物、电气设备、计算机等行业,主要减持电子、化工、机械设备等行业。从二级行业来看,资金Q3大幅增持医疗服务、工业金属、电源设备、计算机应用、医疗器械等板块,其中医疗服务、计算机应用、电源设备等板块在Q2均为减持;而生物制品、化学制品、半导体等资金上季度增持的板块在Q3遭遇减持,电子制造则延续减持趋势。 6.基金偏好与板块业绩增速紧密相关,倾向于加配Q3高景气行业和未来可能困境反转的行业,并减持景气度走弱的行业,建议关注半导体板块预期差。从Q3的资金行为来看,资金倾向于加配高景气度的医疗服务、医疗器械、化学制药(Q3增速较高)以及未来可能困境反转或景气度提升的电源设备、计算机应用(Q3业绩增速一般但21、22年业绩增速可能大幅提升),而减持了当季度景气度大幅走弱业绩增速由正转负的生物制品。而对于Q3业绩增速较高、但被资金大幅减持的半导体,其21年预测增速仍然维持在高位,22年预测增速可能有所回落但也在40%以上,当前可能存在预期差,建议重点关注。

01

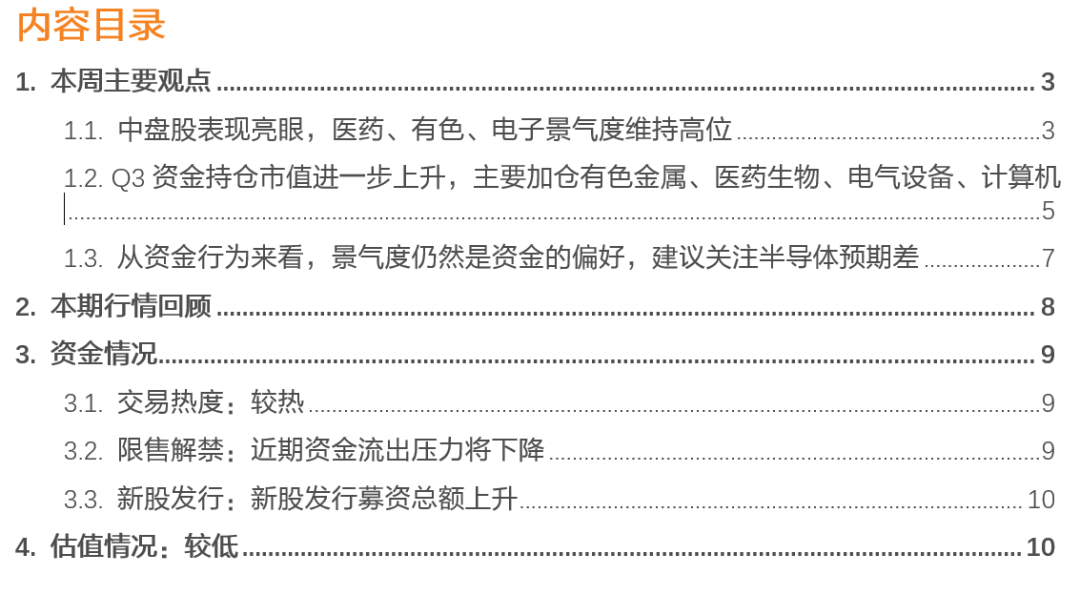

本周主要观点 1.1. 中盘股表现亮眼,医药、有色、电子景气度维持高位 21Q3科创板业绩增速景气度虽有回落,但维持在高位,远远超出其他板块。截至11月1日,科创板Q3业绩已全部披露完毕。Q3科创板整体业绩增速持续性较好,尽管相较于21Q2有所下滑(Q2有一定的基数效应),但仍然维持在相对高位。而从两年复合增速来看,科创板及科创50Q3业绩增速都在50%以上,远远高于其他主要板块。

从市值结构来看,中盘股个股业绩景气度更佳。我们按照市值大小将个股分为8组并计算其业绩增速中位数并比较和21Q2、21Q1的增速情况。结合改善幅度和绝对增速来看,21Q2景气度较高的个股主要集中大中市值区间,而Q3中盘股景气度更为突出,80-120亿和120-200亿是所有区间中增速扩张且绝对增速在50%以上的区间。

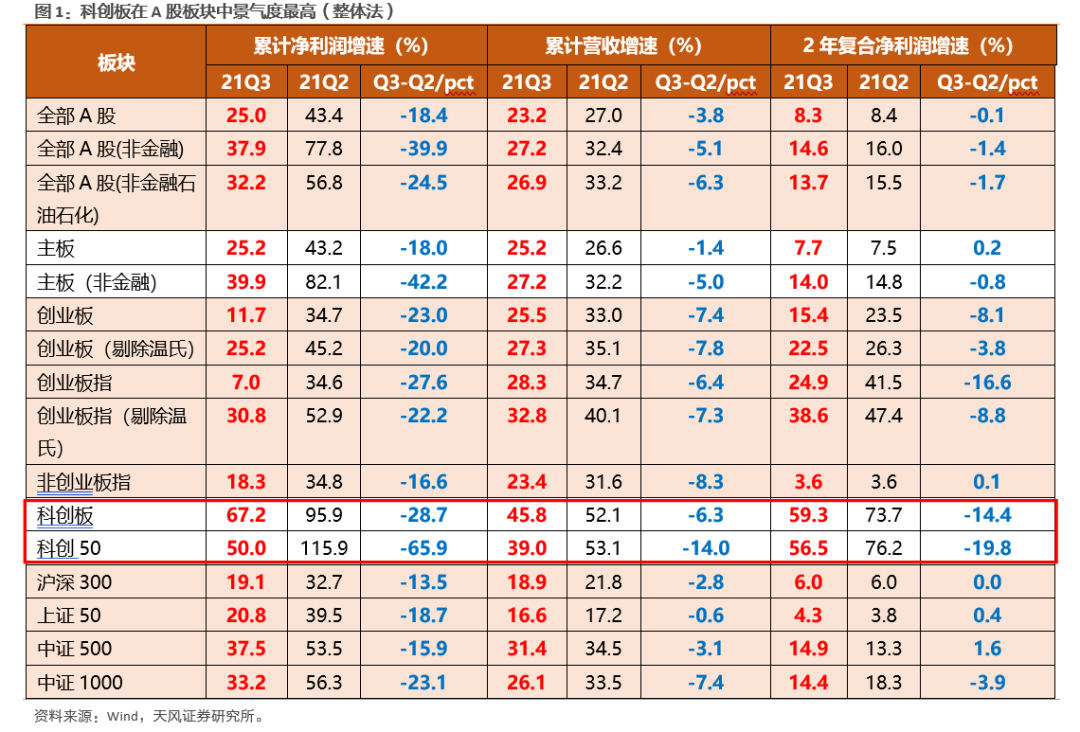

从申万一级行业来看,有色金属、电子、医药生物依然保持比较高的景气度,化工、军工、机械设备、电气设备景气度回落幅度较大。具体来看,有色金属、电子、医药生物业绩增速仍然保持在40%以上,且电子相较于Q2再度扩张,而化工、军工、机械设备、电气设备回落幅度都在15个百分点以上。除此之外,科创板的通信、计算机及公用事业行业景气度继续维持在低位。

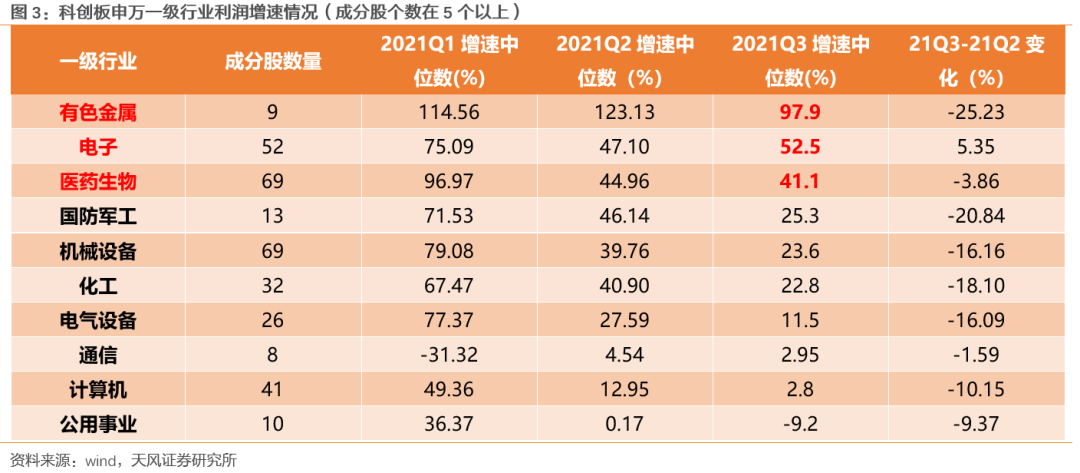

进一步从二级行业来看,半导体、金属非金属新材料、医疗服务Ⅱ、化学制药、专用设备景气度较高,生物制品Ⅱ、航空装备Ⅱ、仪器仪表、光学光电子等景气度回落较为显著。在成分股数量超过5个的二级行业中,半导体、金属非金属新材料虽增速有所下滑但仍然在90%以上的高位,医疗服务在Q2的基础上继续扩张;与此同时,生物制品、光学光电子、仪器仪表、航空装备业绩下滑幅度都在15个百分点以上,其中生物制品、光学光电子由正大幅转负。

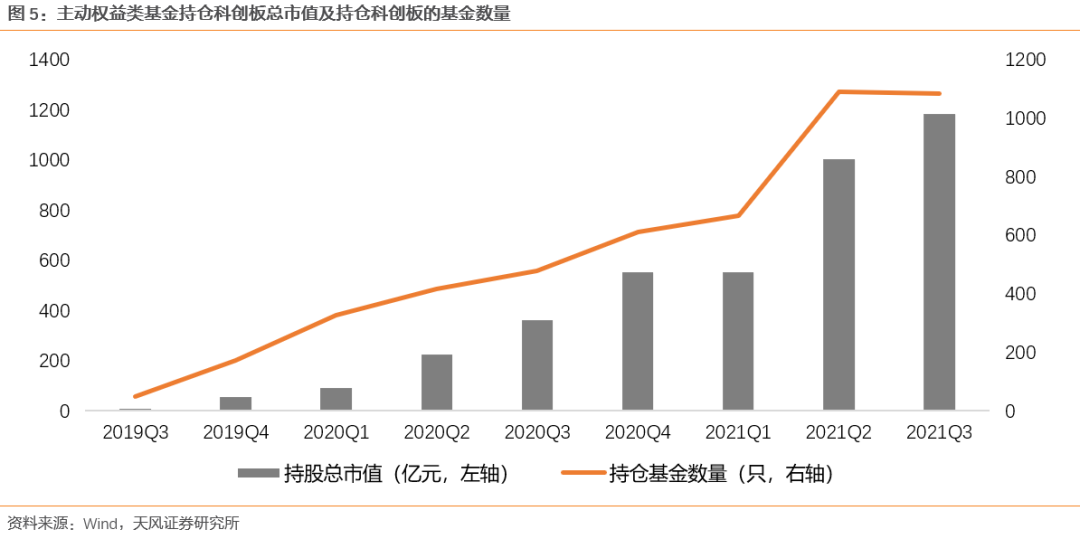

1.2. Q3资金持仓市值进一步上升,主要加仓有色金属、医药生物、电气设备、计算机 持有科创板基金市值规模继续升至历史最高值。自2019年Q3科创板开市以来,主动权益类基金持仓科创板个股市值从2019Q3的9.05亿上升至2020Q4的553.40亿元,在2021Q1走平后,2021Q2持有科创板基金市值反弹至1001.14亿元,2021Q3持有市值进一步上升至1181.45亿元,再创历史新高。 持仓科创板基金数量与Q2持平。持仓科创板的基金数量从2019Q3的48只上升至2021Q2的1089只,而2021Q3略微回落,共1081只基金持仓科创板个股,参与投资科创板的基金与21Q2基本持平。

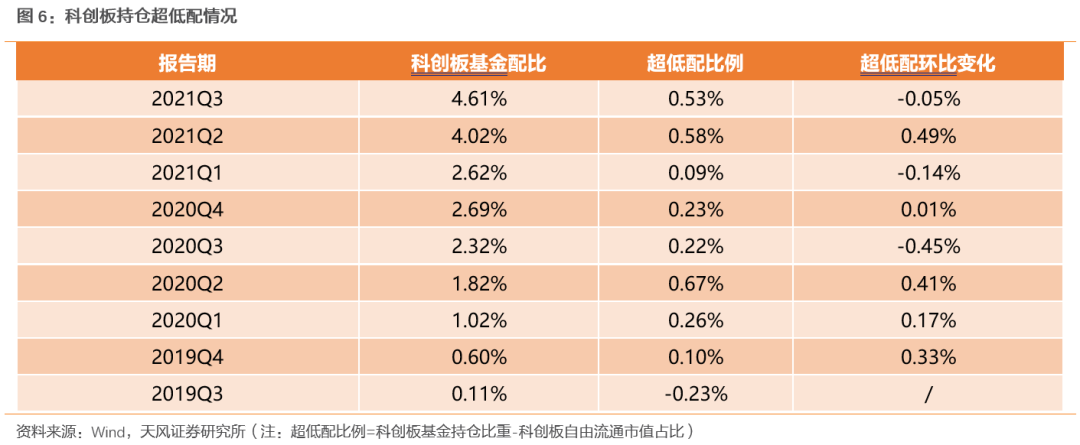

从基金持仓占比情况来看,2021Q3科创板主动权益类基金持仓占比较上季度有所提升,但资金加仓趋势放缓。在已披露的主动权益类公募基金(股票型、混合偏股、灵活配置)持仓中,科创板持仓市值比重进一步提升至4.61%(剔除港股),但与2021Q2相比,超低配比例小幅下降0.05个百分点(以科创板自由流通市值为标配)。

从行业情况来看,Q3资金主要加仓有色金属、医药生物、电气设备、计算机等行业,主要减持电子、化工、机械设备等行业。从目前主动权益类基金的持仓情况来看,Q3医药生物超配比例延续Q2趋势,环比继续提升,是机构主要的加仓方向;而Q3有色金属、电气设备、计算机则从Q2的减仓转为加仓。与此同时,化工、家用电器、通信由Q2的加仓转为减仓,而机械设备、电子延续了Q2的减仓行为,且减仓幅度有所增加。

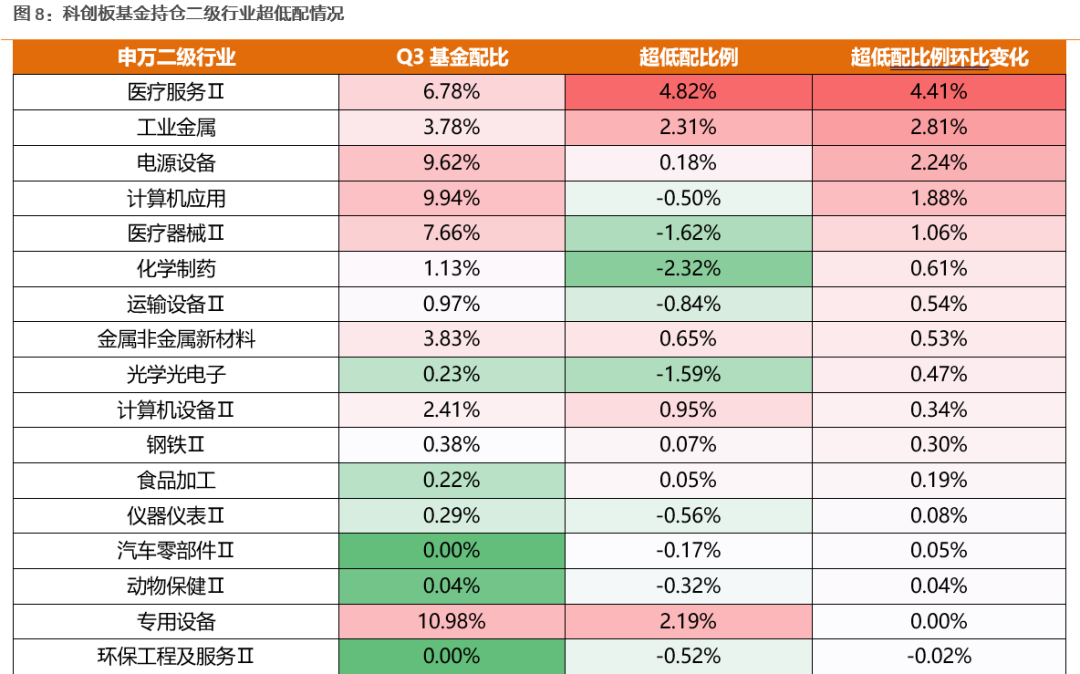

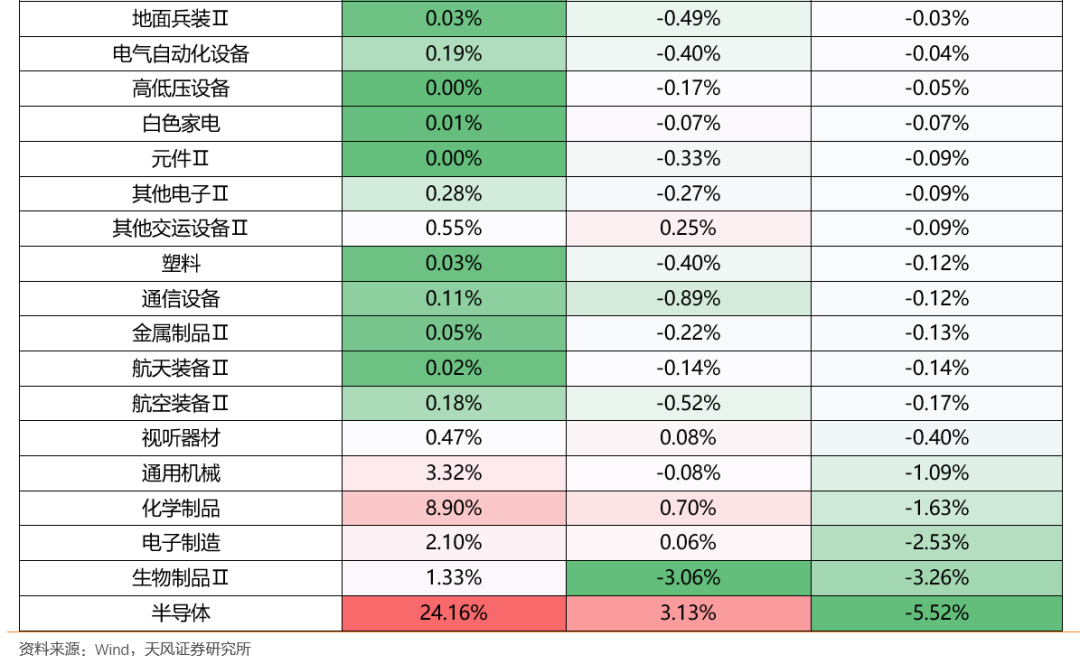

从二级行业来看,资金Q3大幅增持医疗服务、工业金属、电源设备、计算机应用、医疗器械等板块,其中医疗服务、计算机应用、电源设备等板块在Q2均为减持;而生物制品、化学制品、半导体等资金上季度增持的板块在Q3遭遇减持,电子制造则延续减持趋势。

1.3. 从资金行为来看,景气度仍然是资金的偏好,建议关注半导体预期差 基金偏好与板块业绩增速紧密相关,倾向于加配Q3高景气行业和未来可能困境反转的行业,并减持景气度走弱的行业,建议关注半导体板块预期差。从Q3的资金行为来看,资金倾向于加配高景气度的医疗服务、医疗器械、化学制药(Q3增速较高)以及未来可能困境反转或景气度提升的电源设备、计算机应用(Q3业绩增速一般但21、22年业绩增速可能大幅提升),而减持了当季度景气度大幅走弱业绩增速由正转负的生物制品。而对于Q3业绩增速较高、但被资金大幅减持的半导体,其21年预测增速仍然维持在高位,22年预测增速可能有所回落但也在40%以上,当前可能存在预期差,建议重点关注。

02

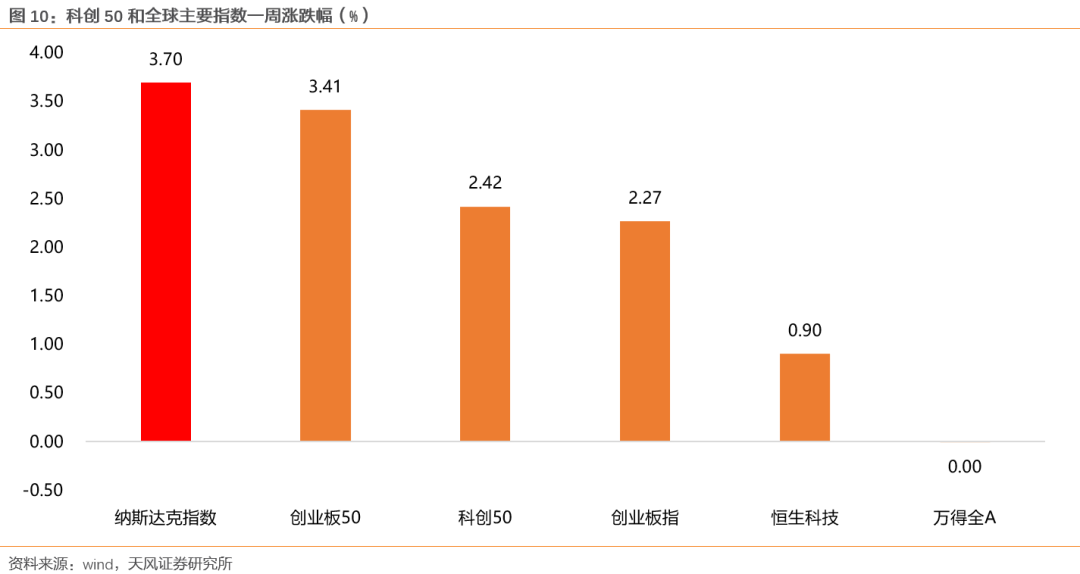

本期行情回顾 科创50在主要股指中涨幅居前。10月18日至10月29日,科创50指数在主要股指中涨幅居前,相比于前10交易日,上涨2.42%。而从个股表现来看,电气设备个股景气度较高,机械设备内部个股表现分化较大。

03

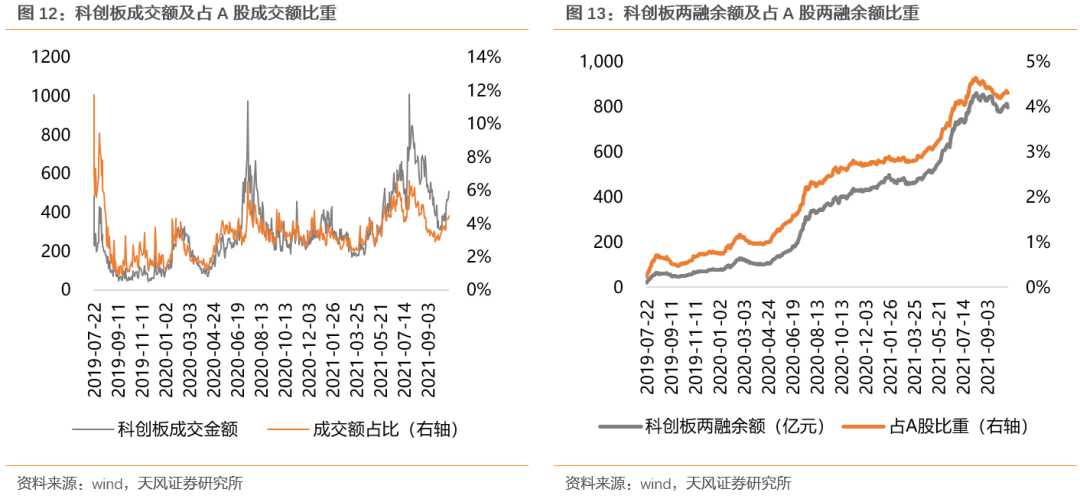

资金情况 3.1. 交易热度:较热 市场交易热度有所回升。本周初市场成交及两融余额总体呈上升趋势,10月18日至10月29日,科创板日均成交额为419.93亿元,较上周环比上升80.58亿元,占全部A股成交额比重上升至4.48 %(前10个交易日为3.85%)。从成交额历史分位来看,科创板成交额历史分位数上升至79.6%的水平。在两融余额方面,本期上升至804.4亿元,占A股两融余额比重上升至4.31%(前10个交易日为4.22%)。

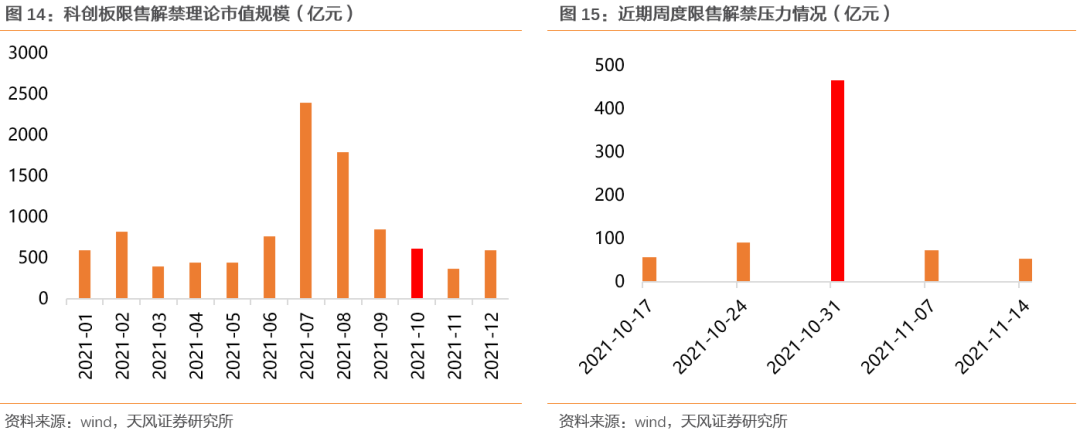

3.2. 限售解禁:近期资金流出压力将下降 过去两周限售解禁压力较大,但近期将降至低位。过去两周限售解禁规模理论市值分别为90.24亿元和465.32亿元,处于较高位。未来两周限售解禁规模理论市值分别下降至73.31亿元和52.06亿元,资金流出压力将略微减小。从月度维度来看,11月限售解禁压力将进一步减小。

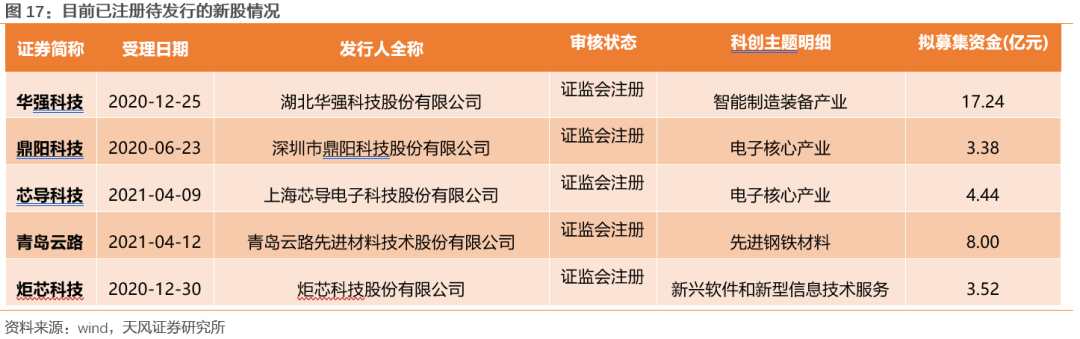

3.3. 新股发行:新股发行募资总额上升 近期新股发行数量上升,募资总额上升。10月18日至10月29日,共10只新股发行,募集资金总额为173.15亿元,相比前10交易日,新股发行数量上升,募资金额上升。从目前的审核节奏来看,有5只证监会已经注册的个股待发行,拟募集资金合计36.58亿元。

04

估值情况:偏低 科创板估值下降,目前处于较低位置。10月18日至10月29日,科创板PE(TTM)下降至57.93X,处在8.3%的历史分位(前10个交易日为12.9%);科创50PE(TTM)略有回升至58.47X,处在6.1%的历史分位(前10个交易日为3.4%)。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号