-

【中信建投 通信】亿联网络2019年前三季度业绩预告点评:收入利润维持高增长,欧美客户加快采购

机构研报精选 / 2019-10-14 10:38 发布

事件

公司2019年10月11日发布前三季度业绩预告,预计前三季度,收入增长35%-45%,利润增长40%-50%。另外,预计前三季度非经常性损益对当期净利润的影响约为9,200万元。

简评

1、收入和净利润增速持续超预期,产品结构优化。

公司业务发展良好,主要产品在市场上保持较强的竞争力,产品售价保持稳定,高毛利的VCS业务增速快于其他业务。受益于产品结构优化及人民币贬值,公司整体毛利率有一定提升。公司单三季度收入增速中值为40.09%,净利润增速中值为40.43%,延续高增态势,连续几个季度超市场预期。

2、人民币持续贬值,利好出口型公司。

公司出口业务占比超过90%,与海外客户的供货合同大都是美元报价和回款。2019年初以来,人民币兑美元汇率持续走低,从6.7贬值到7.1左右,公司采购成本中,有来自海外厂商的芯片,但占比较低,人民币贬值利好公司毛利率和净利率提升。

3、海外客户提前备货,体现公司产品性价比高。

受到中美贸易关税提升预期的影响,公司美国渠道客户在上半年提前备货,避免后续关税提升带来的成本上升。我们预计随着关税预期稳定后,美国渠道客户将需要一段时间来消耗库存。而三季度末,为应对“英国脱欧”事件影响,欧洲部分区域经销商适当提高了库存备货规模,持续为公司带来收入高增。欧美客户提前备货,根本原因还是公司产品性价比高,有较强的竞争力,深受终端客户喜爱。随着海外环境波动趋于平稳,我们预计公司的收入增速也将趋于合理水平。

4、公司现金充足,资金投资收益水平稳定。

公告中提到,公司加强资金管理,维持稳定的投资收益水平。按照2019年中报数据显示,公司购买银行理财产品31.5亿元,收益率在4.5%-5.5%,从历史报表看,该部分利润占公司总体利润的10%左右,为公司提供了稳定的投资收益。

5、上调2019、2020年盈利预测,上调至“买入”评级。

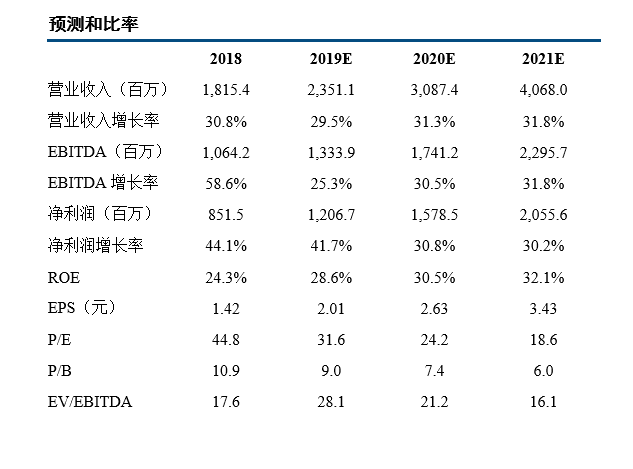

我们上调公司2019年净利润同比增速到41.7%,预计2019-2020年净利润分别为12.06亿元、15.78亿元,分别上调7.2%、15.6%。我们预计公司2021年归母净利润20.55亿元,目前市值对应2019、2020、2021年PE分别为32X、24X、19X,上调至“买入”评级。

6、风险提示

中国出口美国产品关税增加;欧洲客户需求放缓;VCS发展不及预期等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号