-

主板:【6月14日&6月21日】本轮6只新股

价值at风险 / 2019-06-28 10:02 发布

一

、 1.公司简介

中信出版是一家定位于为社会大众提供知识服务及文化消费的公司

, 、 。 , , “ 内容+” 上持续布局, , “ 内容+” 。 2.行业信息

、 国内出版业按产品分为图书出版

、 、 、 、 、 。 《 》 , 、 ( ) , ; 利润总额1,344.3亿元, , 。 , , 。 图书出版情况

2017年

, , 。 , , ; 重版、 , ; 总印数92.4亿册, ; 总印张808.04亿印张, ; 定价总金额1,731.25亿元, 。 , , 。 电子出版物情况

2017年

, , ; 出版数量28,132.9万张, 。 , , 。 数字出版情况

2017年

, , 。 , 。 期刊出版情况

2017年

, , ; 总印数24.9亿册, ; 总印张136.7亿印张, ; 定价总金额223.9亿元, 。 , ; 实现利润总额27.4亿元, 。 报纸出版情况

2017年

, , ; 总印数362.5亿份, ; 总印张1,076.2亿印张, ; 定价总金额398.9亿元, 。 , ; 实现利润总额37.5亿元, 。 截至2017年末

, 。 , 、 、 、 。 根据开卷信息

《 》 , , , 。 、 , 、 , 、 , 。 3.公司信息

、 公司具有国家新闻出版署颁发的图书出版

、 、 , 、 。 竞争力

公司在图书出版业务领域始终坚持精品书

、 、 。 , , 。 。 , , , 。 , 、 、 。 报告期内

, , , 《 : 全人类的历史与未来》 “ 文津图书奖” 。 , 。 、 、 , , 。 全牌照政策优势

。 、 , 、 。 , 。 《 》 《 》 , 、 , 、 , ; 非公有资本不得投资设立和经营通讯社、 、 ; 不得利用信息网络开展视听节目服务以及新闻网站等业务; 不得经营报刊版面; 不得从事书报刊、 、 。 《 ( ) 》 , 、 、 、 、 , 、 、 。 4.财务状况

15-18年

, 、 、 , 、 、 。 、 、 , 、 、 。 近几年毛利率逐年下滑

, 、 、 。 费用方面

。 , ; 管理费用1.36亿, ; 财务费用-0.02亿, 。 ROE方面

。 、 、 。 。 资产方面

。 、 , ; 存货6.73亿, 。 。 、 , 。 公司现金流并不稳定

。 、 、 。 , 。 截止2018年12月末

, , 。 5.募投项目

公司拟募集资金总计9.60亿

。 “ 内容+” 知识产权投资与运营平台建设项目6.00亿、 、 、 。 6.风险点

中信出版招股书显示

, 、 、 , 、 。 、 、 , 、 。 , , , 。 , , 。 , 。 、 、 , 。 , 。 除中信出版净利润增速远高于营业收入增速外

, 。 , 。 , , 。 中信出版存货大幅增加也从侧面印证行业景气度下滑

。 , 、 , 。 值得一提的是

, , 。 、 、 , 、 。 , , , , 。 同时

, 。 , , 、 、 。 , 、 、 。 , 。 7.结论

国内主流出版商之一

, 。 。 二

、 1.公司简介

丸美

, “ 以圆为美” 的哲思中汲取美的灵感, , 。 , , 。 , , “ 发现美, , ” 为使命, 。 2.行业信息

、 近几年

, , , 。 , , , 。 亚太市场是目前全球最大的化妆品消费市场

, 、 、 , ; 北美市场规模占比为25%; 西欧市场规模占比为18%。 从产品品类看

, 。 ; 护发用品市场规模占全球化妆品市场总量的22%; 彩妆市场规模占全球化妆品市场总量的19%; 香水市场规模占全球化妆品市场总量12%; 卫生用品市场规模占全球化妆品市场总量的10%。 随着我国国民收入倍增计划

、 , , , 。 , , , 。 , , 、 , 。 护肤品包括面部护理

、 、 , 。 , , , , 。 , 。 人口结构变化

、 、 、 、 、 。 , 。 , , 。 根据Euromonitor 数据

, , 、 , 。 , 、 , 。 目前

, , , 。 。 , , 。 国内护肤品市场的竞争情况与化妆品市场竞争状况类似

, 。 , , 、 、 。 近几年

, , , 、 , 。 , , , , 、 、 。 公司生产的化妆品以护肤品为主

。 , , , 、 , , , ; 2013-2016 年在护肤品市场上, , 、 , , , 。 , “ 丸美” 品牌在我国市场占有率分别为3.2%、 、 , , 。 公司的主要竞争对手有上海家化

、 、 、 、 。 3.公司信息

、 公司自成立以来主要从事各类化妆品的研发

、 、 、 。 “ 丸美” 、 “ 春纪” 和“ 恋火” 三个品牌。 , 、 、 , 、 。 、 , 、 、 、 。 公司主品牌

“ 丸美” , , , “ 弹力蛋白凝时紧致系列” 、 “ 白色之恋纯白系列” 、 “ 巧克力青春丝滑系列” 、 “ 雪绒花纯净保湿系列” 等多个系列多款产品。 “ 天然食材养肤” 为理念的大众化护肤品牌“ 春纪” , , “ 杨梅水漾保湿系列” 、 “ 弹力娇嫩系列” 、 “ 黑白摩登美白系列” 等系列产品。 、 。 , , “ 自信时尚” 为品牌内涵的“ 恋火” 产品。 竞争力

公司自成立初始就专注于眼部肌肤的研究

, , 。 , , : “ 弹力蛋白凝时紧致眼精华” 注重于紧致眼周肌肤, ; “ 巧克力青春丝滑眼乳霜” 针对25 岁左右的轻熟龄, ; “ 白色之恋纯白淡黑眼霜” 注重于淡化眼周黑色素沉淀。 , “ 驰名商标” 、 、 、 、 “ 眼部护理大师” 荣誉称号等多项荣誉。 对于化妆品行业

, , 。 , , 。 、 , , “ 天然食材养肤” 为理念的大众化品牌“ 春纪” 以及以“ 自信时尚” 为品牌核心内涵的彩妆品牌“ 恋火” , 、 。 , , , 。 公司通过在湖南卫视

、 、 , 《 》 、 《 》 , 、 、 、 , , , 。 , , “ 丸美” 品牌选择周迅、 、 、 、 、 、 ; “ 春纪” 品牌选择李宇春、 、 、 ( ) 、 、 。 截至本招股意向书签署日

, , , , , , 。 4.财务状况

15-18年

, 、 、 , 、 、 。 、 、 , 、 、 。 。 费用方面

。 , ; 管理费用0.76亿, ; 财务费用-0.07亿, 。 ROE方面

。 、 、 。 。 资产方面

。 、 , ; 存货1.29亿, 。 。 、 , 。 。 截止2018年12月末

, , 。 5.募投项目

公司拟募集资金7.90亿

。 、 、 、 、 。 6.风险点

公司的广告费却远远超过了净利润

。 , 。 , 。 Euromonitor的统计数据显示

, , , 、 、 ; 护肤品市场上占有率为1.7%、 、 。 , , , 、 。 对于一家公司来说

, , 。 , “ 大方” 不同的是, “ 小气” , 、 , 、 。 7.结论

一家二线化妆品公司

, , 。 。 三

、 1.公司简介

浙江大胜达包装股份有限公司成立于2004年11月

, 、 、 、 。 、 , 、 、 、 , “ 两化融合管理体系贯标试点企业” 、 、 。 、 、 。 2.行业信息

、 根据市场研究机构Simithers PIRA 和Freedonia 统计

, , 。 , , 。 根据国际瓦楞纸箱协会

( ) , , , , ( ) 。 , , 、 , , , “ 以纸代木” 作为运输容器的趋势还将持续。 包装产品主要分为纸包装

、 、 、 。 , 、 、 、 , 。 , , , , 。 与世界主要国家相比

, , 。 , , 。 , , ( ) 。 截止2017 年末

, , , 。 公司处于瓦楞纸箱行业中高端领域

, 、 、 、 , 、 , 、 ; 在西南区域的主要竞争对手为美盈森; 在华中区域的主要竞争对手为合兴包装。 3.公司信息

、 公司是国内领先的包装印刷综合解决方案专业供应商之一

, “ 中国纸包装龙头企业” 之一, 、 、 、 , 、 、 、 、 、 。 , 。 竞争力

公司是中国包装联合会认定的

“ 中国包装龙头企业” 之一, “ 中国包装百强企业” ( 、 ) , “ 胜达” 商标为中国驰名商标、 。 , , 、 、 、 , “ 中国纸制品研发中心” ( ) 、 “ 中国纸包装开发生产基地” 。 公司承担了多项瓦楞纸箱包装印刷科研项目

, , , , “ 功能性瓦楞纸箱制备关键技术” 获评包装行业科学技术奖三等奖。 公司近年来积极推动智能化工厂建设

, “ 两化融合” 改造, , , “ 纸包装生产线物联网系统” 入选杭州市第一批“ 工厂物联网样板示范项目” ( ) 。 “ 2016 年度中国纸包装行业50强” 名单中, 。 4.财务状况

15-18年

, 、 、 , 、 、 。 、 、 , 、 、 。 近几年毛利率呈上升趋势

, 、 、 、 。 费用方面

。 , ; 管理费用0.49亿, ; 财务费用0.07亿, 。 ROE方面

。 、 、 。 。 资产方面

。 、 , ; 存货1.76亿, 。 。 、 , 。 17年公司经营活动现金净流量1.24亿

, 。 截止2018年12月末

, , , 。 5.募投项目

公司拟募集资金8.00亿

。 、 。 6.风险点

2017年大胜达包装的水

、 、 , , , 、 , 。 据招股书披露

, , 、 , 、 。 , 、 , , , 。 再来看单位电耗

, 。 , 、 , , 。 , , , , , , , , , 。 那么

, , , 。 , 。 最后看单位蒸汽消耗

, 。 , , 、 , , , , 、 , , , 。 , , 。 , , “ 节能成就” 以及任何工艺技术改进的信息。 2017年度

, 。 , , , , , ! 公司2017年原纸平均采购单价较2016 年上升了47.15%

, , 。 ( ) 。 , , , 。 。 , , , , , , , , 、 , 。 ! 7.结论

瓦楞纸制造商处在行业中游

, 、 , , 。 。 四

、 1996年

, , , 、 、 , 。 受国家电网建设的宏观变化影响

, , , 、 、 。 , “ 滑铁卢” 。 金利华电2018年归母净利润为-1.78亿元

, 。 , 。 对于业绩下滑

, , , , , , 。 , , , 。 大连电瓷的归母净利润则由2017年的5931.23万元

, 。 对此

, , , , 。 , , , , 。 , , 。 , 、 , , 。 神马电力前身神马有限存在利用工会代持骗取社会福利企业税收优惠的情形

, 2015年至2017年以及2018年

, , 、 、 、 , 、 、 、 。 ( ) 。 一个非常普通

( ) , 。 五

、 1.公司简介

上海移远通信技术股份有限公司是全球领先的5G

、 、 、 、 、 、 , 。 , 、 、 。 , 。 2.行业信息

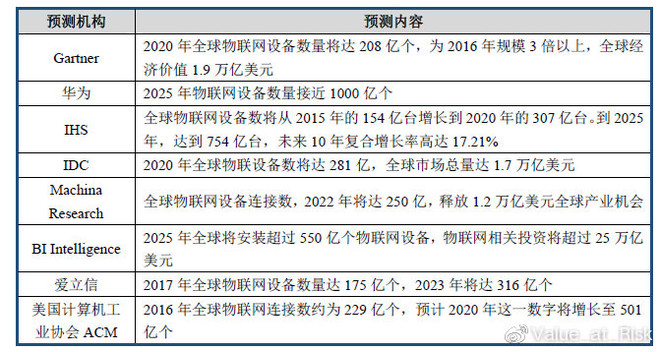

、 物联网将成为超万亿规模的巨大市场

。 , , ( ) 。 。 , 。 。

根据爱立信数据

, , , , 。 , , ( ) , 。 , , 、 、 。 。 工信部披露的信息显示

, , , 。 , , 、 、 , 。 根据GSMA 和中国信息通信研究院共同预测

, , , , , 。 中国已在环渤海

、 、 , 。 , , , 物联网蜂窝通信模块行业是物联网中率先形成完整产业链和内在驱动力的应用市场

。 , 。 , , 。 现在

, 。 ( ) , 。 , 。 根据Techno Systems Research 的统计数据

, , 。 。 , 、 、 、 、 、 、 、 。 根据行业内可比公司披露的最近三年的财务数据

, :

3.公司信息

、 自成立以来

, , 、 。 , 。 公司主要产品包括GSM/GPRS

( ) 、 ( ) 、 ( ) 、 , 、 。 , 、 、 。 、 、 、 。 , 、 、 、 、 、 、 、 。 竞争力

移远通信凭借成熟的技术

, 、 、 、 , 。 , , , 。 产品硬件设计

, , , 。 , , , 、 。 , , , “ 防干扰无线通讯系统” 的发明专利。 , , 。 2015 年-2017 年

, 、 , 、 。 , , , , 。 4.财务状况

15-18年

, 、 、 , 、 、 。 、 、 , 、 、 。 近几年毛利率依次为25.42%

、 、 。 费用方面

。 , ; 管理费用0.73亿, ; 财务费用-0.02亿, 。 ROE方面

。 、 、 。 。 资产方面

。 、 , ; 存货4.95亿, 。 。 、 , 。 公司现金流并不好

。 、 、 。 截止2018年12月末

, , 。 5.募投项目

公司拟募集资金总计11.63亿

。 、 、 、 、 。 6.风险点

这份IPO说明书对于上海移远行业描述和产品晦涩难懂

, 。 , , 。 , , , , , , , 。 其主营核心产品

: 就是POS机产品模块。 , , , , , 。 。 2015年至2017年

, 、 、 , , 。 值得注意的是上述披露的数据同移远通信在新三板挂牌时披露的数据存在明显的差异

。 , , 。 由于移柯通信也在新三板挂牌

, , 。 这种财务数据

“ 打架” 的现象在2014年出现更为夸张的情况。 , , 。 , , , 。 , 。 销售金额过亿的最大供应商竟然莫名消失

? 2017年度新增客户东峡大通(北京)管理咨询有限公司

, “ ofo” , 。 , , 。 “ 大客户” 了.公司和INGENICO的合作协议到期日是2018年6月12日

。 。 。 , 事实上

, , , , 。 。 , 最大的利润来源

: 高通和联发科返利+出口退税。 7.结论

看起来高大上

, , , 。 。 六

、 1.公司简介

青岛国林环保科技股份有限公司成立于1994年

, 、 、 , 、 、 、 、 。 , , 。 2.行业信息

、 2010-2015 年我国环境污染治理投资总额为7,612.19 亿元

、 、 、 、 , , , 。 “ 十二五” 期间, , , 。 , “ 十三五” 期间环保投入将增加到每年2 万亿元左右, “ 十三五” 期间社会环保总投资有望超过17 万亿元。 。 臭氧设备在饮用水处理行业市场规模不断增长

。 , , , 。 、 《 》 , , , ( ) 。 。 臭氧设备在废水处理行业容量不断增大

。 , , 。 , , 。 《 》 , , “ 十三五” 时期的废水治理投入( ) , 。 臭氧设备在烟气脱硝行业

、 、 、 ( ) 、 、 、 。 公司的主要竞争对手有

: 奥宗尼亚( ) 、 ( ) 、 、 、 。 3.公司信息

、 公司产品以大型臭氧发生器为主

, 。 , 。 公司是国内臭氧行业的代表企业

, , , 、 、 、 、 、 、 、 、 。 竞争力

2001 年

, “ GL-CF-G004A 型臭氧食品消毒机” 、 “ 200g/h 双冷却高频臭氧发生器” 等产品被认定为“ 国家重点新产品” ; 2002 年, , ; 2004 年, “ 20kg/h 大型臭氧发生器” 通过建设部科技成果鉴定, , , “ 2005 年国家火炬计划项目” ; 2008 年, “ 50kg/h 大型臭氧发生器” 通过了建设部科技成果评估, 、 “ 国家重点新产品” , “ 建设部行业推广计划项目” ; 2012 年6 月, “ 大型( ) ” 项目通过住建部科技发展促进中心科技成果评估, , , , 。 公司是

“ 山东省环保产业骨干企业” 、 “ 中国专利山东明星企业” , “ 国林牌臭氧发生器” 为青岛名牌产品。 报告期公司研发费用投入占营收比在5.6%左右

。 , 。 4.财务状况

16-19年一季报

, 、 、 , 、 、 。 、 、 , 、 、 。 近几年毛利率逐年下滑

, 、 、 、 。 费用方面

。 , ; 管理费用0.14亿, ; 财务费用0.02亿, 。 ROE方面

。 、 。 。 资产方面

。 、 , ; 存货1.89亿, 。 。 、 , 。 受制于行业属性

, 。 、 。 截止2019年3月末

, , 。 5.募投项目

公司拟募集资金总计1.7亿

。 。 6.风险点

国林环保2015年

、 , , , , 。 、 , 。 。 专利是一个企业研发成果的体现

, 。 , 、 , 。 , , 。 根据招股书

, , , 、 , , 。 、 , 。 2014-2018年

, , 、 、 、 、 , 、 、 、 、 。 根据招股书

, , , , 。 , , 。 。 根据招股书

, , “ 安力斯股份” ), , 。 , , 。 , , , 。 7.结论

公司规模较小

, , , 。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号