-

【9月07日】本轮2只新股深度分析

价值at风险 / 2018-09-17 09:15 发布

一、天风证券(601162)

过去几年增长飞快的中小券商,质地相当不错(至少他们的研报非常不错),过去三年营收分别为32.1亿、30.98亿、29.9亿,净利润分别为9.38亿、6.72亿、4.1亿。表现并不好。

二、迈瑞医疗(300760)

1.公司简介

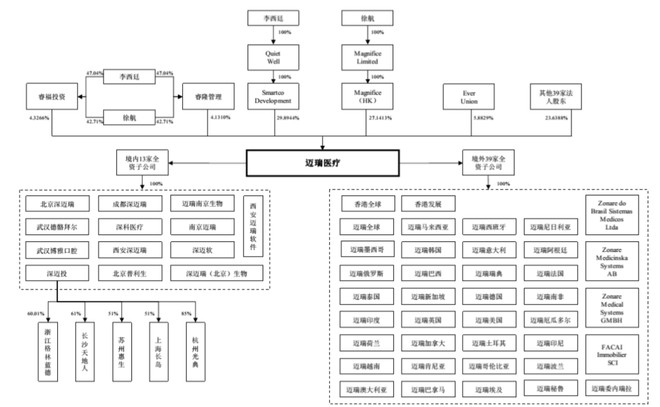

迈瑞总部位于深圳,为全球市场提供医疗器械产品。在中国超过 30 个省市自治区设有分公司,境外拥有 39 家子公司。全球员工近万人,其中研发人员占比超过 20%,外籍员工超过 10%,来自全球 30 多个国家及地区,形成了庞大的全球研发、营销和服务网络。迈瑞的主营业务覆盖生命信息与支持、体外诊断、医学影像三大领域,通过前沿技术创新,提供更完善的产品解决方案,帮助世界改善医疗条件、提高诊疗效率。2015全球医疗设备供应商排行榜位列43。

2.行业信息、竞争格局

公司所处医疗器械行业。医疗器械是指直接或间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料及其他类似或者相关的物品,包括所需要的软件,主要用于医疗诊断、监护和治疗。按照终端客户和产品特性。

全球市场:全球医疗器械行业持续稳定增长。根据 EvaluateMedTech 统计,2016年全球医疗器械销售规模为 3,868 亿美元,预计 2022 年将超过5,200亿美元,期间年均复合增长率将保持在 5.10%。从区域上来看美国是医疗器械最主要的市场和制造国,占全球医疗器械市场约 40%市场份额。欧洲次之约占30%,中国约占14%的市场份额,但高端医疗器械市场大部分由外资企业占领。从具体领域上看2016 年前 15 大医疗器械种类销售额达 3,254 亿美元,合计市场规模占比为 84.1%,预计 2022 年可达 4,386 亿美元,其中前三类医疗器械类别是体外诊断、心血管类和影像类,2016 年全球市场规模分别为 494 亿美元、446 亿美元和 392 亿美元,到 2022 年市场规模预计将分别达到 696 亿美元、623 亿美元和 480 亿美元。

我国市场:我国是人口大国,医疗器械行业属于国家重点支持的战略新兴产业,发展前景广阔。伴随着经济的快速发展,我国医疗器械行业增长迅速,行业规模从 2006年的 434 亿元增长至 2016 年的 3,696 亿元,年均复合增长率约为 23.89%,属快速发展期。与国际市场相比,中国医疗器械市场还有巨大的成长空间。

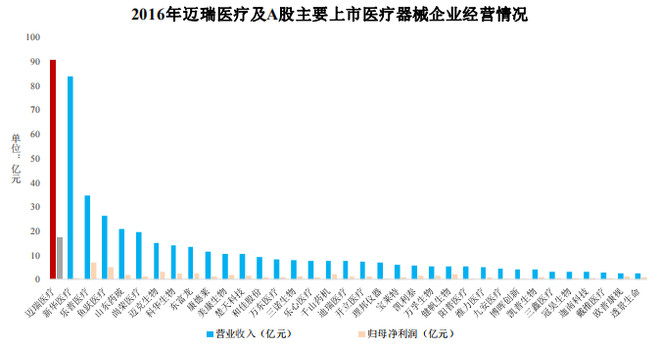

行业竞争格局:医疗器械行业属于全球范围内集中度较高的行业,2016 年,全球前十大医疗器械公司占据 37%的市场份额,前三十大医疗器械公司占据 63%的市场份额。

我国医疗器械行业起步较晚,与国际巨头差距较大,特别对于大型设备及高端医疗设备,国内还是进口设备主导,国内医疗器械制造企业主要集中在中低端、具有价格优势的常规产品,包括中小型器械及耗材类产品,仅有部分产品具备了和进口医疗器械分庭抗礼的实力,例如监护仪、麻醉机、血液细胞分析仪、彩超和生化分析仪等。医疗器械行业属于技术密集型行业,生命信息与支持、体外诊断以及医学影像产品的研发涉及多个学科,所以技术门槛很高,国内技术差距还较大。公司 2017 年营业收入 111.74亿元,已是国内最大的医疗器械生产商。在 Qmed 根据标普旗下的 S&P Capital IQ 数据库列出的 2015 年全球医疗器械百强排行中,公司是前 50 名中唯一上榜的中国企业。

主要产品的竞争情况:1.监护设备主要竞争对手为飞利浦、通用电气,公司在全球和中国监护设备市场排名中分别为第三位和第一位。2.除颤设备主要竞争对手包括卓尔医学、飞利浦和瑞士席勒,公司在全球和中国除颤设备市场排名中分别为第五位和第二位。3.麻醉设备主要竞争对手包括德尔格和通用电气,公司在全球(不含日本)和中国麻醉设备市场排名中均为第三位。4. 生化分析领域的主要竞争对手包括贝克曼、罗氏,公司在中国生化分析类产品市场排名中位于第三位。5.血液细胞分析领域主要竞争对手包括希森美康、贝克曼,公司在中国血液细胞分析类产品市场排名中位于第二位。6.超声成像领域的主要竞争对手包括通用电气、飞利浦、日本东芝,公司在全球和中国超声产品市场排名中分别为第六位和第三位。

3.公司信息、核心竞争力

公司股权架构:

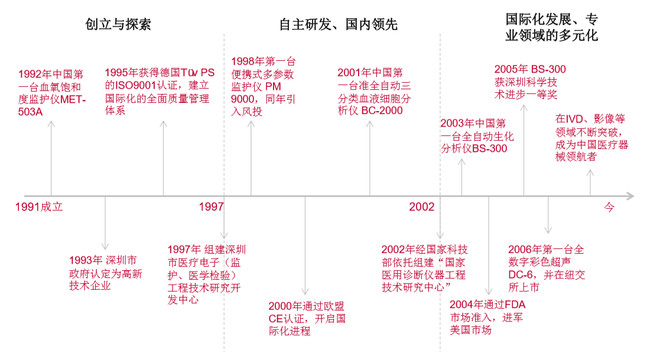

公司发展历程:

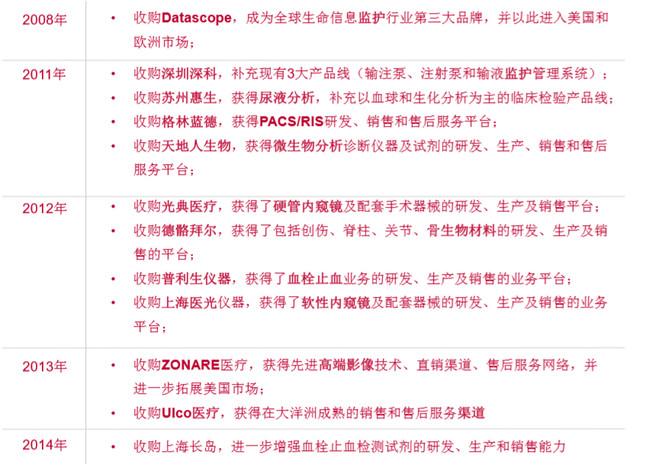

外延收购:

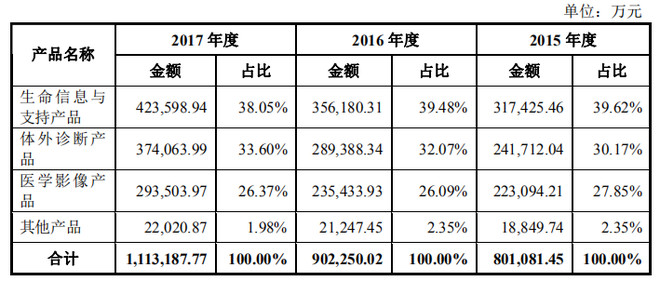

公司主要产品涵盖三大领域:生命信息与支持、体外诊断以及医学影像,其他产品还包括骨科、硬镜。生命信息与支持产品,是包括监护仪、除颤仪、麻醉机、呼吸机、心电图机、手术床、手术灯、吊塔吊桥、输注泵、手术室/重症监护室(OR/ICU)整体解决方案等用于生命信息监测与支持的一系列仪器和解决方案的组合。体外诊断产品包括血液细胞分析仪、生化分析仪、免疫分析仪、凝血分析仪及相关试剂。医学影像产品包括超声诊断系统、数字 X 射线成像系统。

主要产品收入构成:

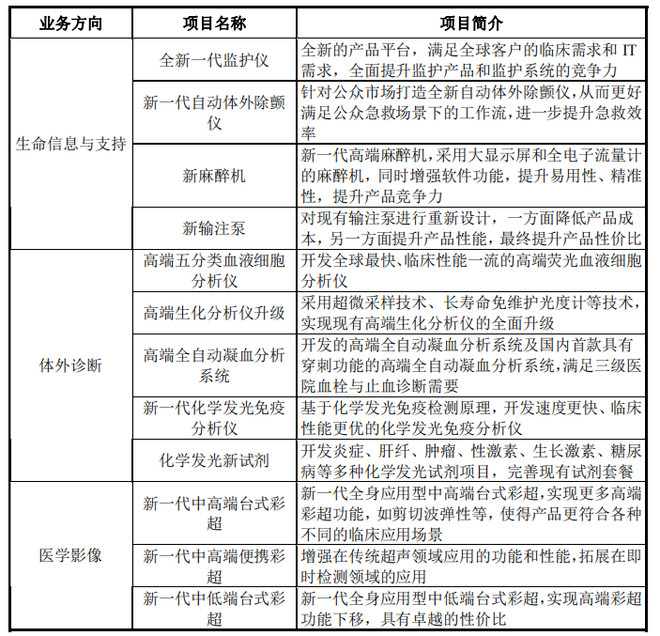

公司研发投入巨大,技术雄厚,研究开发支出占营业收入比例近三年均在10%以上,公司现有研发人员 1,764 名,占公司员工总数的比例为21.2%。按照级别分类,公司研发人员可以分为工程师、资深工程师、主任工程师、资深主任工程师 4 大类。目前的在研产项目包括生命信息与支持、体外诊断以及医学影像一系列新品,研发进展顺利:

4.财务状况

15-17年至18年H1,公司营业收入为80.13亿元,90.32亿元,111.74亿元和68.1亿元,15-17年同比增速为2.26%,12.71%,23.72%,业绩增速加快。同期归母净利润13.40亿元,17.81亿元,25.80亿元和18.72亿元,15-17年增速为0.72%,32.98%,44.83%,净利增速比营收要快。

15-17年至,毛利率分别为62.22%,64.62%,67.03%。毛利率稳中有升。净利率11.74%,17.85%,23.28%,净利率不高但逐年提升。

费用方面,15-17年销售费用21.76亿,24.01亿,27.27亿。管理费用17.57亿,17.83亿,16.65亿,其中研发费用分别为9.88亿,9.89亿,10.18亿。财务费用占比较少。总体费用占比分别为47.72%,46.06%,41.70%,控制的不错,但绝对值有点,造成净利率不高。

资产方面,15-17年应收帐款12.13亿,10.26亿,14.22亿。变动合理。存货10.01亿,10.31亿,15.67亿。资产结构基本保持稳定。

17年经营现金流33亿,同比增长8.6%,增速低于净利润增速不少。18年H1经营现金流15亿,较为充沛。

15-17年ROE为10%,28%,47%。货币资金15-17年至18年Q1分别为20.20万,44.67亿,52.70亿,52.24亿。目前短期借款17.41亿,长期借款无。

5.募投项目

光明生产基地扩建项目 7.34亿、南京迈瑞外科产品制造中心建设项目7.96亿、迈瑞南京生物试剂制造中心建设项目2.55亿、研发创新平台升级项目1.8亿、营销服务体系升级项目11.84亿、信息系统建设项目10.54亿、偿还银行贷款及补充运营资金项目18.00亿。上述项目总投资额62.88亿元,预计使用募集资金净额57.52亿元。

6.风险点

在产品收入项目构成中,归属于“其他”的收入,为主营业务收入做出了不容小觑的“贡献”。然而奇怪的是,公司对归属于其他收入的内容,避而不提。

2015-2017年,迈瑞医疗在生命信息与支持产品项目中其他的收入分别为9.8亿元、11.53亿元、13.62亿元,占当期生命信息与支持产品收入的比例分别为30.86%、32.37%、32.15%。

在生命信息与支持产品项目中,“其他”的收入是监护仪收入之外的第二大收入,但迈瑞医疗在招股书中只字未提,成了疑问。

无独有偶,体外诊断产品和医学影像产品也存在同样信息披露不明的问题。

2015-2017年,在体外诊断产品项目中其他的收入分别为1.68亿元、0.99亿元、1.5亿元,占当期体外诊断产品收入的比例分别为6.94%、3.42%、4.01%。

2015-2017年,在医学影像产品项目中其他的收入分别为7.81亿元、7.04亿元、8.12亿元,占当期医学影像产品收入的比例分别是35.03%、29.92%、27.67%。

2015-2017年,在产品收入项目构成中,归属于“其他”的收入总额分别为19.29亿元、19.56亿元、23.24亿元,占当年主营业务收入的比例分别为24.08%、21.68%、20.88%。

7.结论

毫无疑问,迈瑞医疗是国内标杆性的医疗器械龙头企业,是唯一能参与和国际巨头竞争的医药器械企业,私有化回归 A 股上市有望重构目前医疗器械行业整体估值体系,品牌化、规模化的器械龙头企业价值有望被再认识。值得重点关注。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号