-

2017年&2018Q1百大股池财报小结

价值at风险 / 2018-05-17 13:53 发布

PS.下文公司估值数据都是年报/一季报公布时的估值数据,而非实时估值数据。序号排名不分先后,不代表看好与否。

【医药&医疗服务行业】(主要研究行业+主要仓位)

1、生物股份

2017年营业收入 19亿元,同比增加 25.31%,净利润87009万元,同比增长34.99%。

分产品看:1)口蹄疫疫苗销量增速在16年下滑6.8%后,17年恢复增长至17.8%,2)布病疫苗在16年销量同比下滑47.4%,17年大增85.6%。3)禽类疫苗16年销量大增40.4%,17年继续增长50%+。4)猪瘟疫苗因为去年基数较低,本期销量大增154%,猪蓝耳疫苗在16年销量小幅下滑的情况下继续下滑50.8%,5)猪圆环是16年刚推出的新品,17年保持较快增长,销量+253%,未来仍有上升动力。

整体毛利率增长2个百分点至80.3%,费用方面,销售费用同比增15.4%,管理费用同比增34.9%。各项数据同行业对比后,生物股份的业绩增长是最稳定且最快的,同时毛利率和净利率也是最高的(公司主要高端疫苗,费用率是最低的),ROE和ROIC是最高的,资产质量也是最好的。研发能力也是最强的(生物股份研发投入占比9%,瑞普5%,海利2.5%,普莱柯4%)。

一季报:2018Q1公司营收增加20.92%,受到猪周期不景气的影响,营收增速较2017年有所下滑。本期扣非净利润增速仅为12%,低于市场预期(过去几年公司一直是利润增速高于营收增速)。主要毛利率下滑3.5个百分点至76%,猜想可能和产品价格战有关。销售费用较上年同期增加40.26%,管理费用较上年同期增加94.70%,(股权激励摊销)。资产负债表也有所恶化,应收款大增74%,存货增长25.5%,经营现金流净额同比减少64%至5854万。

因为Q1猪周期的不景气,外加公司产品价格下滑,股权激励开支增多,同时资产质量恶化,公司一季度业绩低于预期不少。在财报出来前的一天,公司股价突然大跌7%,似乎有人已经提前知道这一结果。

总的来说,在规模群体产能扩张增速强势崛起下,未来2-3 年整体动物疫苗行业将保持30%以上高增速,潜在进入者仍因技术和流程等原因无法过多分享这一波确定性红利,作为口蹄疫龙头的生物股份将成为行业爆发性增长最直接的受益者,同时公司各类新品都进入放量期,保持较快增长,公司摆脱了单一依赖口蹄疫苗的情况,2017年40%增长对应当前估值24倍,未来大概率也能保持30%+的增速,显然非常的便宜。

公司Q1遭遇的困境并不算很大,股权激励费用至暂时的,猪周期不会一直低迷,公司本期营收其实仍保持不错的增速,目前PE 仅为24倍,对于一个常年复合增速30%+,ROE常年超过20%,毛利率近80%的企业来说,是非常低估的,我认为当前是建仓的机会。

十大股东方面,挪威银行在17Q4和18Q1大幅加仓,港资和知名私募淡水泉在Q1进入十大股东。

PS.在16-17年养殖环保浪潮高峰下,大批中小养殖户被迫退出,养殖集团大肆扩张产能,口蹄疫高端市场苗的刚性需求快速提升。超大养殖场(占比约15%)目前处于高速扩张状态,对疫苗的需求最大(公司主要客户牧原股份),越大越规范使用疫苗,因为一旦爆发疫情损失非常大(大规模成片养殖);中大养殖场(占比约35%)对疫苗的需求有分化;散户(占比约50%)则是疫情来了打,不来就不打,且散户不断在退出。

2、欧普康视

2017年度营收3.12亿,同比增长32.60%,扣非净利润1.35亿,同比增长29.75%;其中,四季度营收同比增长35.13%至0.89亿,净利润同比增长41.08%至0.38亿;

一季度营收0.77亿,同比增长33.25%;归母净利润0.36亿,同比增长32.08%;扣非净利润0.31亿,同比增长20.03%。

总的来说,公司基本面没有发生什么大的变化,业绩增速在中报有所下滑后重回增长,以公司的渠道控制来看,抗风险能力比较强,仍然看好公司的产品未来发展空间(近视眼太多了!)。18Q1没什么特别亮点,各项业务平稳运行,业绩稳定增长,估值还是当下买入的最大障碍。

3、爱尔眼科

2017年全年营收同比增长49.06%至59.63亿,净利润同比增长33.31%至7.42亿。扣非净利润同比增长41.87%至7.75亿。本期公司有一些并表。其中Q4利润增速大幅低于营收增速,从前三季度看利润增速并无大幅落后营收增速(可能于收购有关)。

毛利率维持在46.28%,净利率小幅下滑至13.29%。销售费用增加51.11%至7.74亿;管理费用增加34.80%至8.45亿;财务费用增加718.95%至4260万。期间费用增长基本和营收同步。经营现金流13.3亿,同比增长71.67%,很不错。

2018一季报预告:净利润比上年同期增长:30%-40%,盈利:2.02亿元—2.18亿元。

总的来说,公司本期业绩仍保持稳定高增长,但高增长还是要隐患的,公司过分依赖于扩张和并购,未来业绩增速一定会下行。

公司披露的旗下10个最赚钱的医院业绩,尤其是排名靠前的长沙、武汉、成都及重庆几个公司,似乎遇到天花板,利润增速都不超过10%,沈阳爱尔还出现下滑,其他还有几家出现大幅下滑,退出利润排名前10。我认为,如果公司只靠并购或新开医院,以后一定会有问题,不可能维持业绩的持续高增长,并购和新开总有天花板,不可能越来越快,最终业绩增长的核心还是要经营好现有医院,维持老医院的业绩增长。

截止04/24,公司PE 92.8,PB 13.2,市值689亿,目前估值绝对处在高位。

4、博腾股份

2017年公司全年营收同比下滑10.74%至11.84亿,净利润同比下滑37.23%至1.07亿,扣非净利润更是同比下滑48.16%至9000万。其中Q4营收下滑14%,利润下滑27%,较前三季度大幅收窄。

大客户吉利德的抗丙肝产品市场终端需求减少和强生抗糖尿病产品客户备货策略调整(下滑65%),虽然公司在抗艾滋病产品较去年全年大幅增长(增长450%),但仍不能完全抵消抗丙肝及抗糖尿病产品下滑的负面影响;吉利德抗丙肝索非布韦产品2017年全球销售额为53.8亿美元,下滑58.9%;强生降糖药卡那列嗪全球销售额为11.6亿美元,下滑24.1%。

公司美国技术中心及重庆水土研发中心投入运营,以及收购 J-STAR Research, Inc. 100%股权后,公司运营费用及固定资产折旧较上年同期增加7290万;

人民币升值导致公司汇兑损失-1779万(2016年为汇兑收益1564.89万元),总的财务费用增加174.9%。

17年营收出现下滑,说明吉利德对公司的影响真的很大,而利润大幅下滑除了大客户订单外,还有其他因素感染,Q4利润下滑幅度已经开始收窄。2018Q1公司营收2.12亿元,比上年同期下滑40.57%,净利润2200万,同比下滑60.88%,扣非后下滑为92.33%。

公司也意识到了过于依赖单一大客户存在的风险,这几年也一直在积极拓展客户和产品线,已与辉瑞、诺华、罗氏、勃林格殷格翰和艾尔健这5大客户的建立合作关系,预计这5大客户于2019年给公司贡献可观的收入。但CMO行业的性质决定了一个公司很难大幅分散产品线(不同药物需要不同的生产线,太分散则效率太低成本太高),CMO行业必然是具有一定的波动性(比如公司的大客户吉利德产品不行了公司业绩就不行了,而凯莱英可能运气好,傍上的大腿粗,业绩自然就好),公司考虑到这一点,也在向上游转型,此前花0.24亿美元收购的J-STAR就是为了进入临床前CRO领域。

展望未来,随着公司新客户的拓展,抗艾滋药物CMO业务的持续高速增长,人民币升值的见顶,18年不再有资产减值等问题,相信17年应该是最艰难的时间,明年开始业绩会有所改善。公司管理层也在大比例增持,现在我们应该看到拐点的曙光。因为业绩糟糕,公司股价持续萎靡,横盘许久,市值不过50亿,已经是深陷困境之中,期待反转。

5、万孚生物

2017年公司实现营业收入11.46亿元,比上年同期增长109.28%;净利润21069.50万元,比上年同期增长45.32%;落在业绩预告的中值。其中Q4营收增速为137%,净利润增速为110%。

营业收入方面,公司营业收入的增长主要来自贸易类收入增长,贸易类增速1426%至2.85亿,占总收入比来到25%。此外,传统业务中,慢性疾病检测产品增速较快,比上年同期增长119%(16年39.5%),妊娠检测增速38%(16年8.4%),毒品检测增速37.7%(16年14.7%),传染病检测增速57.3%(16年28.8%)。

各项业务收入增速加快的原因一方面是内生增速较快,一方面是外延并购(报告期内并表了7家公司)。

不过公司各类品种毛利率有所下滑,且高增长的贸易类毛利率仅有37%,拉低了整体综合毛利率(下滑7.3个百分点)。费用方面,销售费用大增77%,管理费用增长97%,和营收增速匹配。研发费用增长71.8%。

2018Q1收入达到35,456.38万元,同期增长了100.60%。净利润同比增长57%,扣非增速75%。略低于去年Q4的增速。本期营收高增长也主要是贸易业务和并表带来的。

总的来说,万孚17年业绩高增长一是来自于贸易业务的爆发,一是并购并表,当然公司的内生性增速也还不错,资产质量尚可,盈利能力因为贸易业务有所下滑。未来利润增速可能会持续低于营收一段时间,我个人不太看好公司大力发展的贸易业务,为什么主营增速那么不错的情况下要去多元化呢?目前估值偏高(56倍PE),暂不关注。

6、迈克生物

2017年营收19.7亿,同比增长32.3%,净利润3.74亿,同比增长19.9%,扣非增速28.5%,其中Q4营收增速39.9%,利润增速14.5%。2018Q1营收增速42.9%,利润增速24.5%。2018Q1公司营收同比增长71.9%至4.16亿,净利润同比增长42.4%至0.96亿,扣非利润增速52.9%。业绩增速超过预期。

总的来说,迈克生物不愧是国内IVD行业的佼佼者(CNAS医学参考实验室认可可不是盖的),业绩持续保持高速增长,此前看好的逻辑是自产产品不断放量,目前看虽然自产产品的增速没有明显快于代理产品,但两者同时保持高速增长,且公司最看好的发光产品保持快速增长,前景良好。可能由于公司有一半低毛利率的代理业务,导致公司的估值一直不高,在30%利润增速的情况下,公司的股价一直横盘,PE在30-35倍之间,对比同行业高增长的艾德生物和万孚生物来说,股价显然没有太抢眼的表现,目前的估值对应这个业绩增速,值得重点关注!PS.该段分析写于4月中旬。

7、艾德生物

2017全年营收同比增长30.6%至3.3亿,净利润同比增长40.3%至0.94亿,落在业绩预告的上限。其中Q4营收增速为21.9%,净利润增速为80.2%,前三季度扣非利润增速超过70%,因此Q4的利润增速较快是可以理解的(Q4没有非经常损益的干扰)。

营收增速的很大一块来源是海外业务,海外业务实现营业收入3116.11万元,比去年同期增长137%。而利润增速飞快的原因是管理费用非常低,而管理费用异常低的原因是公司的研发费用仅增长3%。

2018Q1公司营收同比增长43.5%至8890万,净利润同比增长51.5%至2498万,落在业绩预告的最上限,不过扣非利润增速为31.8%,远低于2017年的增速,过去三年的利润增速逐年下滑(81%、72%、66%),营收增速基本稳定在40%。

总结:如果孤立地看肿瘤伴随诊断产品的技术门槛,并不是很高,国内大约有10家左右公司具有和公司同样的基因靶点检测产品证书。但是公司在行业内的先发优势,以及之前和原研药外企在新药临床学术推广时的深度合作,在医院形成了较高的学术影响力,成为了目前重要的行业壁垒。从目前公司的产品先来看,最大的产品是EGFR基因靶点检测试剂,是非小细胞肺癌靶向治疗的靶点。国内非小细胞肺癌领域的靶向药使用渗透率较美国和日本等发达国家低很多,我们估计相当于他们的三分之一左右。而随着国内TKI类药物种类的增加,以及吉非替尼和埃克替尼进入医保谈判目录,靶向药物销量呈现高速增长趋势,所以我们认为公司的EGFR产品和联检产品(比如EAR)也将出现增速上的提升。

虽然17年公司业绩高增长,未来前景优秀,但30%多的利润增速对应100多倍的PE……

8、美康生物

2017全年营收同比增长71%至18.05亿,净利润同比增长20.7%至2.14亿,落在业绩预告的下限。其中Q4营收增速60.7%,净利润增速58%。公司营收大幅增长以及净利润增速远低于营收增速在三季报时我们已经详细分析过了(新开大量实验室、诊断服务毛利率较低、新业务前期开支很大),Q4利润增速较快主要是16Q4基数非常低。

公司传统业务体外诊断试剂同比增速63.3%,仪器增速要为43.3%,而医学诊断服务增速高达105.5%,占营收比来到了13.5%。

应收款同比大增119.5%,存货增长42.8%,导致经营现金流大幅下滑,本期净额为-1.28亿,16年同期已经很糟糕了(+245万)。目前账上现金3.76亿,而短期借款高达9.75亿!

总的来说,公司处在全产业链的转型期,营收增速非常高,利润增速较低,同时资产质量大幅恶化,负债大增,现金流大减。如果未来诊断服务业务扩张顺利,那么利润增速就会跟上,资产质量也会改善,公司的估值和业绩双击;反之,如果扩张不顺利(精力有限、管理不到位、打不开异地市场、费用难控制),那么不排除一些实验室利润率很低甚至不断亏损。随着公司业绩基数的变大和扩张速度的减慢,公司营收增速迟早会下去。所以现在就是考验公司管理层能力以及考验投资者对整个大行业(三方实验室行业)前景的判断。目前PE 39倍,在年报快报出来时,公司的PE不过30多倍,即便考虑诸多风险,这个估值在IVD行业中算便宜。

9、基蛋生物

2017年公司实现营业总收入 4.89亿元,比上年同期增长 32.37%;归属于母公司的净利润1.94亿元,比上年同期增长 40.21%。其中Q4营收增速31.5%,利润中鞥苏32.3%,略低于前三季度。

总的来说,公司业绩高速增长,30%+的增速在IVD行业中实属优秀,公司本期没有披露具体的产品收入构成,从16年情况来看,很可能是炎症类产品大幅增长(过去2年45%增速),新的肾脏类产品继续爆发式增长,其他产品也有所增长,而核心产品心血管类保持稳定20%增速。也是因为业绩增速较快,目前公司估值在行业中偏高(46倍PE)。

10、安图生物

2017年公司实现营业收入14亿元,同比增长42.84%;归属于母公司股东的净利润为44656万元,同比增长 27.68%,扣非后增速23.6%。其中Q4营收增速44.9%,净利润增速29.5%。公司于 2017 年 5 月收购百奥泰康 75%股权,并表对公司整体业绩影响较小。此外公司收购东芝生化仪中国区代理业务(仪器类),对公司业绩影响较大。扣除并表后公司的内生性增长大概在30%左右。

2018Q1公司营收同比增长71.9%至4.16亿,净利润同比增长42.4%至0.96亿,扣非利润增速52.9%。业绩增速超过预期。

总的来说,公司内生性业绩增速仍保持较快,但也因为质地较好+次新,目前估值55倍PE,不宜建仓。

11、安科生物

2017年,公司实现营业收入10.96亿元,同比增长29.09%,归母净利润2.78亿元,同比增长40.77%。本期仍有一些并表影响,扣除后利润增速会低不少(估算在15-20%)。

1)生物制品增速31.0%,占比57.9%略有上升,毛利率上升2.25个百分点至89.2%。2)中药增速41.98%,占比19.8%上升1.8个百分点,毛利率上升4.22个百分点至76.4%。3)化药收入下滑9.3%,占比继续下滑4个百分点至8.66%。毛利率下滑1个百分点至28.62%。4)其他:公司新收购原料药业务占比7.61%(苏豪逸明多肽类原料药),毛利率66.27%;技术服务占比4.1%(中德美联的核酸检测服务)。

2018Q1公司实现营收2.79亿元,比去年同期增长40.49%;净利润5955万元,比去年同期增长26.19%。扣非增长30.47%。增速保持的还可以,本期仍有并表影响。

总的来说,公司17年主营业务和16年持平,算不上很好也不算很差,核心产品生长激素的天花板也还没有到(未来天花板明显,需要扩大新的适应症。)。其他进行了一系列的收购,产品线丰富了不少,但化药中成药这块不是很看好,细胞免疫治疗值得期待,但前途未仆风险投入巨大。目前估值非常贵(70PE),增速并不是特别强劲,毕竟生长激素是很成熟的行业,无关注价值。

12、迪安诊断

2017年实现营业收入50.04亿元,同比上升30.86%,实现归母净利润3.49亿元,同比上升33.05%。扣非归母净利润2.2亿元,同比下降10.46%,第四季度公司营收13.3亿,同比+8.2%,净利润9970万,但扣非后亏损2400万,远低于去年Q4,远低于市场预期。

公司多年高增长的神话在今年破灭了,毕竟依靠并表带来的增长是不可持续的,回顾此前的分析,公司2016年营业收入增加的近一半(47%)来自当年的并购,净利润增加的大部分(90%以上)来自当年的收购。大量的并购和天量的商誉带来了严重的消化不良:本期公司有3800万的商誉减值,如果不算商誉减值,公司利润还是能保持增长。

总的来说,公司17年开始还债,高增长期已经过去,身上负债累累,现金流极差,商誉风险巨大。公司业务增速也开始下滑,整合乏力。虽然公司股价持续萎靡,当前PE下降至40倍以下,但考虑到公司此前疯狂的收购开始还债(整合阵痛、商誉减值),公司的业绩增速开始下滑,目前估值也没多大安全边际。

13、通策医疗

2017年公司实现营业收入11.8亿元,同比增长 34.3%,实现归属于母公司股东净利润 2.16 亿元,同比增长59.1%;第四季度营业收入达 3.09亿元,同比+30%,扣非净利润0.33亿,同比+227%(去年调整过利润算法,同比没有意义)。2018Q1公司营收增速27%,利润增速44%至0.62亿,均较2017年有所下滑。

总的来说,2017年公司业绩略超预期,主要得益于杭州大本营的给力以及异地医院慢慢都跨过盈亏平衡。之前判断2015年-2016年新建的口腔医院比较多,拖累公司近两年的净利润,影响因素在2017年会逐渐消失,由此推定2017年净利润增速与营业收入的增速差值将会缩小,甚至超过营业收入的增速。现在业绩出来基本和当时的判断基本吻合,只是虽然异地医院跨过了盈亏平衡点,但进入业绩稳定期后的医院并没有太高的增长。最后,虽然公司业绩不错,但目前估值偏高(60倍PE),无投资价值。

14、通化东宝

2017年公司的营收为25.5亿,同比增长了24.7%,医药行业收入同比增长18.97%;净利润为8.36亿,同比增长了30.5%,扣非净利润为8.35亿,同比增长了34.0%;经营活动现金流为9.6亿,同比增长了32.4%。

生物制药胰岛素的收入为19.2亿,同比增长了20.2%,一方面是2017年的国家医保调整(重组人胰岛素及预混均由乙类调整到甲类,同时公司独家品种精蛋白重组人胰岛素混合注射液(40/60)新进医保甲类)提升产品竞争力,促进了放量增长,但最主要还是公司多年来持续开拓基层医疗市场,提高基层市场占有率所致。

医疗器械的收入为2.7亿,同比增长了16.7%,主要是瑞特血糖试纸(GS260)、舒霖笔、采血针(0.23mm*4mm)等销量增幅较大,这一块主要是胰岛素配套业务,服务于胰岛素销售使用。

2018Q1公司营收同比增长27.23%至7.19亿,净利润同比增30.2%至2.74亿,增速基本和2017全年一致。

总的来说,公司业绩继续保持稳健增长,主要受益于二代胰岛素进甲类医保的基层放量优势,但这个优势迟早会被代替,三代胰岛素不断向好的前景对公司产品的潜在压力(现在二代还有性价比优势),同时考虑到公司费用率和毛利率的提升基本见顶,公司的利润增速显著高于营收增速的日子已经过去。对公司未来的业绩增速预期要降低至20%左右,再次增速要看甘精胰岛素上市情况。目前估值太高,不值得关注。

15、鱼跃医疗

2017年公司全年营收同比增长34.14%至35.42亿,净利润同比增长18.45%至5.9亿,扣非增速4.8%。扣非利润增速远低于营收增速。其中Q4营收增速32.5%、利润增速-5%。2018Q1公司营收同比增长15.5%至10.4亿,净利润同比增长15%至2.14亿。这个增速低于2017全年,扣非后增长11.32%,本期仍有并表影响。

2017年扣除上海中优医药,公司营收为16.9亿,同比增长18.2%,扣非归属于上市公司股东净利润为4.23亿元,同比还下降13.5%。意味着公司内生性增长还下降的。注意,上械年收入5.9亿,净利0.7亿,非常低。

总的来说,公司内生性增长下降,收购的中优虽然带来了营收的并表,但并没有带来多少利润增长,并且还带来了极高的费用极高的应收款,我认为是一笔非常糟糕的并购。目前估值不算很贵。

17、恩华药业

2017全年实现营业收入33.94亿元,较上年同期增长12.46%;实现归属于上市公司股东的净利润3.95亿元,较上年同期增长27.41%,其中医药商业部分增速5%,占比43.6%,工业部分增速16.4%。利润增速较快的原因是医药工业部分毛利率和营收均保持较快增长,带动整体毛利率的提升,三费增速略高于营收增速。2018Q1公司营收同比增长10.5%至9.26亿,净利润同比增长19.27%至1.02亿元。增速和2017全年基本一致。

公司的营收增速较慢,主要是行业属性决定了:麻药&精神类药物由于管制增速不快,公司的医药流通业务主要是区域性的,竞争弱于行业龙头国药等,增速较慢。公司的净利润保持较快增速主要是毛利率不断抬升,但毛利率的抬升是有极限的,未来公司的利润增速会和营收增速一致,可能也就在10-15%之间。总体来说,公司有精神类药物的高壁垒,保持小幅的增长,目前估值47倍,实在太贵。

18、药石科技

2017年实现营业收入2.73亿元,同比增长45.05%,净利润为6700万元,同比增长86.01%,扣非净利润同比增长39.49%。其中Q4营收增速60%,利润增速48.7%。2018Q1公司实现营业收入0.99亿元,同比增长86.79%,净利润为2008万元,同比增长59.32%,扣非净利润1813万元,同比增长39.75%。

2017毛利率为62.12%,比上年下降4.24个百分点。销售费大增50.59%,管理费用控制不错,和2016年同比减少2.57%。研发投入2470万,占比营收欧9.05%,同比增长51.3%。

总体来说公司增长高稳健,财务干净,是细分小行业有一定技术的好公司。2018继续保持高速增长,营收增速甚至比2017年还要加快不少。扣除汇兑损益后利润增速仍很快,但目前PE 120倍……保持关注,等待估值消化。

19、大博医疗

2017年公司营收5.94亿元,同比增长28.39%。归母净利润为2.95亿元,同比增长34.76%。扣非增速30.00%。和上市前一致,保持增长,增速比16年有所提升。2018Q1公司营收1.55亿元,同比增长20.45%。归母净利润为0.68亿元,同比增长21.47%。扣非增速13.62%。和17年比较下滑明显。

公司多项新产品研发已进入研发设计、注册检验、临床评价及注册申报阶段,包括髋关节假体(高交联/复合 涂层)、髋关节假体(陶瓷/HA涂层)、3D打印髋关节、锚钉系统(PEEK)、齿科种植体系统、可吸收界面螺钉等。截至目前,公司持有国内三类医疗器械注册证55个,二类医疗器械注册证18个,一类医疗器械备案凭证113个,公司部分产品通 过了美国FDA、欧盟CE认证许可。

总体来说公司业务简单,增速不错,是细分领域的优质股,但骨科耗材行业是比较成熟的行业,公司未来业绩增速无法做到很快,目前公司估值偏高,保持关注为主。截止05/07日 PE 55.4 PB 13.2。相比较港股行业龙头的威高股份,其PE不过12倍……

20、健帆生物

2017年公司营收7.18亿,同比增长32.16%,净利润2.84亿,同比增长40.72%,扣非净利润2.45亿,同比增长26.29%。内生性增长相比2016年公司业绩增速大幅放缓。2018Q1,公司实现营业收入2.06亿元,较去年增长39.6%;净利润8998万元,较去年增长50.89%。一季度营收增速较17年全年有所加快,但利润增51%现金流增加不足7%。

总的来说,公司在16年业绩大幅不及预期下滑之后,17年扣非保持稳定增长,18Q1增速有所加快,但有一定水分,毕竟2019年8月份的限售股解禁。股数惊人,远超上年解禁量,近年不断有高管离职,减持目的明显。目前PE 60倍,比较贵,行业天花板较低,这个业绩增速对应估值,不是很好的买入时点。

21、凯莱英

2017年营收同比增长28.99%至14.23亿,净利润同比增长35.04%至3.41亿。如剔除报告期内5527万元汇兑损益,则净利润达到3.96亿元,较上年同期增长56.52%。其中Q4营收增速66%,净利润增速119%,在三季度业绩增速大幅下滑后,Q4公司业绩王者归来,当然这其中最重要的原因是因为16Q4基数非常低(16Q4利润下滑10%)。

2018Q1公司营收同比增长25.36%至3.64亿,净利润同比增长30.34%至6340万,扣非增速13.69%。营收和利润增速较17年全年有下降,扣除汇率波动损失,实际扣非增速可能在50%-80%。

总的来说,公司业绩和上市前增长明显放缓,但仍能维持20-30%的增长。之前次新股大跌并没有导致公司大跌,股价仍在高位,未来关注汇率的波动对净利润的影响,目前股价经过一轮大涨后估值偏高(56PE)。

22、华大基因

2017年公司全年营收同比增长22.44%至20.95亿,净利润同比增长19.66%至3.98亿,扣非增速34.79%。其中Q4营收增速42.8%,利润增速13.3%。2018Q1营收同比增33.13%至5.16亿,净利润同比增长6.71%至1亿,扣非增速4.87%。营收增速有所加快,但利润增速更低了,主要是一季度毛利率下滑3.3个点至53.68%。销售费用同比增加30.6%至8700万。

毛利率为何大幅下滑?估计是行业竞争激烈,最近参与到基因测序行业的公司高达300多家,华大当然还是龙头,但是也许利润会进一步被摊低,相当数量的国内同行将对华大造成很大的压力。从2017年报就可以看到核心业务生育检测毛利率下滑了近9个百分点,只是其他业务的毛利率抬升掩盖了这一尴尬。Q1其他业务毛利率稳定后,整体毛利率自然进一步下滑。

公司业绩还算稳定增长,但竞争开始激烈,利润率承压。最重要的是当前25-30%左右的增速对于150倍PE,是高得离谱,被市场热炒后,在漫长消化估值中,短期内没有投资价值。

23、益丰药房

2017年实现营收48.07亿,同比增长28.76%;归母净利润3.14亿,同比增长40.03%;扣非归母净利润为3.09亿同比增长42.14%。略超预期。主要是老店的内生式增长以及新开门店、收购门店的外延式增长以及管理效益的提升。

2017年公司加速了新店建设和同行业并购,2017较2016年末净增门店524家(包括新开349家,收购门店167家,关闭49家)。全年签约并购及投资16起,涉及门店474家(含未交割307家)。当期公司净利率、坪效提升明显。三项费用率微降0.19pp,净利率提升0.5pp至6.60%。主要增加小型社区店(+419家),坪效达63.88元/平米,提升5.15%。

2018Q1营业收入为14.82亿元,较上年同期增37.41%;归母净利润1.01亿元,较上年同期增45.57%;毛利率40.12%,同比增长0.42%。2018年1-3月,公司净增门店269家(其中,新开92家,收购167家,加盟15家 ,关闭5家),新增门店经营面积为31,035平方米(不含加盟店经营面积)。

依然保持较高的增速,但估值也非常高,截止05/02日,PE高达63.1倍。

24、老百姓

公司2017 年实现营业收入75.01 亿元,同比增长23.09%;扣非净利润3.46 亿元,同比增长21.29%。四季度营收同比增长26.21%,净利润增长8.77%。公司业绩基本符合预期。

2017全年净增直营门店657 家。旗舰店的坪效从113 元/平方米提升至119 元/平方米、大店坪效从73 元/平方米提升至77 元/平方米、中小成店41 元/平方米提升至43 元/平方米。

整体费用率控制良好,净利率下滑主要受到毛利率影响,公司毛利率下滑的主要原因是四季度门店新增数量较多,拖累了整体毛利率。

2018Q1实现营收22.11亿元,同比增长27.9%;归属上市公司股东的净利润1.31亿元,同比增长15.19%。业绩低于预期,主要是因为销售费用增加明显,拖累业绩。

注意!4月底抛出减持方案,控股股东陈秀兰女士拟通过证券交易所集中竞价交易、大宗交易等方式减持股份不超过8800521股(3.09%)。实际控制人谢子龙、陈秀兰夫妇直接或间接持有公司股份37.9%。公司持股5%以上股东泽星投资计划通过证券交易所的集中竞价交易和大宗交易方式,减持公司股份合计不超过3%股份。

增速略低于益丰药房,资产质量稍差。截止04/23,PE/PB分别为54.3/6.96。

25、中国生物制药

2017年公司营收同比增长9.4%至148.19亿元,净利润同比增长32.6%至21.7亿元。下半年公司Q3季度营收同比增长8.4%,Q4季度营收同比增长15.1%。净利润方面,Q3季度净利润同比增长66.1%,Q4净利润同比增长23.4%,三季度因为行政费用大减致净利润增长显然不可持续。

管线上看共有32个品种全年销售收入超过1亿元,比2016年多了4个,其中润众(恩替卡韦分散片)、天晴甘美(异甘草酸镁注射液)、凯芬(氟比洛芬酯注射液)、凯时(前列地尔注射液)为销售额超过10亿元的品种。公司现在产品线总的来说就是,重点大品种收入增速基本稳定在个位数增长,新品小品种不断有惊喜的格局。

资产负债表方面,应收款存货等变化不大,经营现金流净额稳定,公司的资产周转率小幅下滑,ROE上升3个百分点至26.1%,维持在高位。

在“一致性评价”这个贯穿2017年始终的焦点主题上,公司两大重大产品均通过一致性评价。

截止2018年03月23日,中国生物制药PE 48倍,PB 11.7倍,市值1295亿港元。相比较恒瑞医药PE 80.2倍,PB 16.5倍,市值2396亿人民币,两者市值差距缩小不到一倍。显然中国生物制药半年涨了一倍多,估值已经修复,此前公司估值还是比较合理的(中报时PE 23倍),现在就显得有些贵了。而恒瑞就更不用说了,贵的离谱,这与下半年来医药股受市场资金热捧有关。

26、国药控股

2017全年收入同比增长7.5%至2777亿元,净利润同比增加14.2%,归母净利润同比增长13.7%至52.83亿元,扣非利润增速还更高一些。其中Q4营收增速不到4%,较前三季度下滑不少,但净利润同比大增54.4%,增速远超前三季度。由于Q4的利润增速远超预期,股价在公布年报当天大幅高开5%以上(年报之前也出现一波上涨)。

2018Q1营收同比增长6.24%至726.93亿元,净利润同比下滑32.7%至8.43亿,低于市场预期。主要是销售费用同比增长26%,管理费用同比增长22%,财务费用增长80%,导致净利率下滑较大。财务费增速较快,主要是占款能力下滑以及负债增多。

应收票据+应收账款合计同比增长28%,存货增长8.9%,应付款+票据增速仅9.4%,两票制下,公司占款能力下滑了。

简单来说,2018营收增速降速,三费同增(特别是两票制导致占款能力下滑,财务费用增长较快)。但考虑到17Q4有超乎寻常的利润,综合来看也并非那么糟糕。股价短期承压,但长期仍看好。

PS.基于现在的政策,短期看两票制导致流通企业占款能力下滑,同时市场利率抬升导致财务费用大增。而长期看,老龄化背景下医药行业整体增速超过GDP,医药分开+两票制+0加成等制度改革会加速行业集中,寡头垄断加剧,作为绝对龙头的国药市占率必定会进一步提升(包括零售药店这块也会持续加快扩张速度)。

最后看估值,17年财报超预期,现在PE只有15倍多一点,是上市以来的最低估值。这个估值已经足够反应短期政策不利的情况,目前公司股价具有足够的安全边际.

27、绿叶制药

2017全年公司营收同比增长30.7%至38.15亿元,下半年增速接近40%;扣非净利润同比增长19%至10.61亿元,下半年同比增长50%。业绩远超预期。

1)肿瘤产品同比增长19.2%至18.72亿,上半年力朴素的增速仅为5%,而下半年干出了同比37% 增速。力朴素17年在紫杉醇类产品中的市占率进一步提升,狠狠打击了那些高喊白蛋白市占率会不断提升人的脸。当然我们也要意识到,力朴素未来很难继续保持高速增长,持个位数的增长是可能的。此外,公司另一肿瘤类产品希美纳也保持稳定增长。

2)消化和代谢产品收入大增35.1%至7.49亿,增速较16年的18.4%大幅提升,该业务的核心是贝希(阿卡波糖),市场份额从去年的7.1%提升至8.3%。阿卡波糖去年医保乙类改甲类,预计整块市场很快突破一百亿。

3)心血管产品收入下滑1.2%至6.44亿,和上半年下滑7.2%环比有所上升,主要品种中药血脂康,和贝希的患者有重叠。

4)其他产品收入增长35.9%至1.37亿,主要产品卡巴拉汀透皮贴片,该产品获FDA批准用于轻微至中度老年痴呆症及柏金逊症。2017年在美国的市占率为44%(16年为28.2%),欧盟国家的市占率为21%(16年为13.2%)。

新并购的Acino其中枢神经系统产品收入4.13亿,2017年发展得不够好(上半年卡巴拉丁在美国收入下降28%),原因是收购前美国经销商多拿货了,要先去库存,在年底经销商库存基本清完了。明年将持续增长。

本期研发投入1.17亿,同比增长58.7%。当前现金12.66亿,短期借款增长16.2亿至28.6亿,今年一直有2个潜在收购项目跟进。

总的来说,年报远超预期。力朴素恢复增长,贝希高速增长,Acino整合完成后开始高增长,公司在研产品线进展顺利,重磅产品微球在清除最后障碍后终于即将上市。目前绿叶估值不到20倍PE,仍是AH两地中最便宜的优质医药股。回想当初绿叶一度跌至14倍PE,港股市场完全忽视其贝希的高增长、优秀的在研产品线(特别是微球)、并购新品带来的业绩增长,只看其力朴素的困境,才给出了极其不可思议的低估值。我对绿叶的配置是罕见的重仓,我极少对一个公司喊出一生一次的机会,绿叶是其一。

28、先健科技

2017全年公司营收同比增长16%至4.09亿元,下半年公司营收增速20.7%,远高于上半年的12.6%,非常不错!再看利润,17年净利润同比增长12.2%至1.64亿元,但16年有大量非经常损益,16年扣非净利润仅为0.43亿,因此17年扣非净利润大幅增长,17年营业利润增长为77.5%。

1)结构性心脏病业务同比增长27.9%至1.59亿。面向国内的1代先心病封堵器HeartR保持稳定增长7.9%,面向欧洲的2代先心病封堵器Cera业绩大幅增长24%,3代先心病封堵器Ceraflex在销售策略调整后大幅增长41%(16年出现下滑)。

高潜力新品LAmbreTM LAA(左心耳)封堵器本期收入2110万,同比增长559.4%。远超我们中期的预期(上半年收入290万,当时推测17年全年收入600万),该重磅潜力品种在通过CE/CFDA/FDA等各种认证后,特别是在进入国内医保后将保持飞速增长。

2)外周血管业务同比增长9.4%至2.5亿,在16年高增长35.1%之后,本期增速较平稳,不过下半年增速人比上半年的3.8%增速要快一些,主要是覆膜支架增速18.9%(包括TAA\AAA\Fustar三个产品),腔静脉过滤器增速为-6.8%。

公司另一重磅产品心脏起搏器即将上市,暂未贡献收入,但前景无限光明。

17年年报超预期,下半年业绩增速显著加快,特别是重磅新品左心耳封堵器高速增长,老业务先心病封堵器增速加快。公司毛利率大幅提升,费用率大幅改善,扣非净利润大幅增长,同时资产质量大幅优化,当下无任何负债,现金流极为优秀。虽然公司目前估值略高(50倍PE),但考虑左心耳封堵器的爆发式增长,未来定会爆发的心脏起搏器(目前已开始生产),以及储备的其他优秀在研产品线,当前公司估值并不贵!

内地资金持股比例不断攀升,已经从一年前的2.8%来到9.9%,毫无疑问,内地资金对于先健科技这种小而美的公司已经开始抢夺定价权了!

29、三生制药

2017年公司营收同比增长33.5%至37.3亿,净利润同比增长31.3%至9.4亿,扣非归母净利润增长48.1%,营收和增速还是保持的相当不错。本期业绩高增长主要是公司核心产品的销售额增长,还有有部分因素是益赛普、百泌达和优泌林的收入并表。

1)特比澳同比增长27.4%至9.75亿元,占比来到26.0%。特比奥市场占有率从2016年的45.6%增长到51.0%,特比奥2017年入选医保目录。

2)益赛普同比增长28.8%(同比2016年并表收入)至10.1亿元,占比为27%。上半年同比增速仅为1.5%,增速较低的主要原因是公司此前销售团队整合出了问题,销售骨干流失严重,不过2季度开始销售团队已经搭建完毕,激励机制到位,加上益赛普年底入选医保目录,四季度销量大增。

3)益比奥及赛博尔同比增长10.7%至8.55亿,占比22.8%。益比奥增速在16年已经放缓,本期增长4%,主要是因为市占率接近极限且产品没纳入医保,同时产品价格受到调控出现下滑。而另一同类型品种赛博尔保持57.7%的增速。2017年益比奥及赛博尔占rhEPO市场份额的41.6%,同比下降2个百分点。

4)其他产品:优必林1.29亿 2017年7月并表。百泌达1.3亿 2016年10月并表。早些时间并购的浙江万晟营收增长21.7%至2.7亿,皮肤科产品还算强劲。

17年公司经营一切都云开见月明了,撤回的重磅产品准备重新申报了,核心产品纳入医保并且没什么降价,在研产品线临床或生产批件顺利,和阿斯利康的合作将打开新市场。股价也一路飙升,考虑三生进医保的两个核心产品都只是四季度才开始放量,17年不算并购和阿斯利康的代销,内生增速都有30%,18年的增速可能会更好。从现在的产品线看,三期临床的重磅产品在后续两三年里都将陆续上市,前途还是值得可期。

截止3月29日,三生的PE为38.5倍、PB 5.7倍,市值449亿港币。公司股价在下半年又经过一轮翻倍的涨幅,总体来说已经不便宜了,但考虑到三生接下来还能保持30%的增速,和A股那些医药股相比,也不算贵。

依然记得16年中刚刚建仓三生时候,因为市场的偏见和产品的撤回,三生作为一个毛利率接近90%的轻资产生物制药公司,PE和PB都像一个传统产业的估值(20倍PE)。当时是非常不错的机会

30、环球医疗

2017年营业额同比增长26.6%至34.19亿人民币,净利润同比增长31.7%至11.49亿元人民币,下半年营收增速21.7%,利润增速为18.3%,增速较上半年略有下滑。

集团生息资产平均收益率为8.14%,较去年同期的8.40%下降了0.26个百分点,计息负债平均成本率为4.63%,较上年的5.09%下降了0.46个百分点,当期净利差3.51%,在市场利率提高的情况下反而提升了一些。毛利率维持在63.6%的高位,净利率则高达33.6%。

分业务看,融资租赁业务收入同比增长26.6%至24.6亿元,行业咨询业务收入同比增长17%至7.03亿元,科室升级业务同比增长15.1%至1.8亿人民币。融资租赁业务中,医疗租赁增长14.1%至17.04亿,增速略微放缓,受益于教育等其他业务大幅增长68.9%至6.52亿,导致融资租赁这块业务收入保持快速扩张。

末期股息每股0.24港元,股息率为3.5%。

总的来说,公司17年业绩符合预期,息差扩大,但医院管理业务进度略慢于预期,在18年才能贡献收入,下半年公司业绩增速有所下滑,这也是公司股价此前持续底部徘徊的原因,年报公布后,股价略微强势一些,毕竟估值还是很低,目前PE 9.6倍。

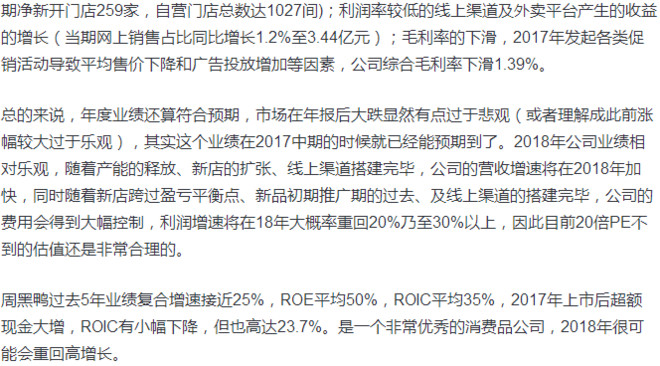

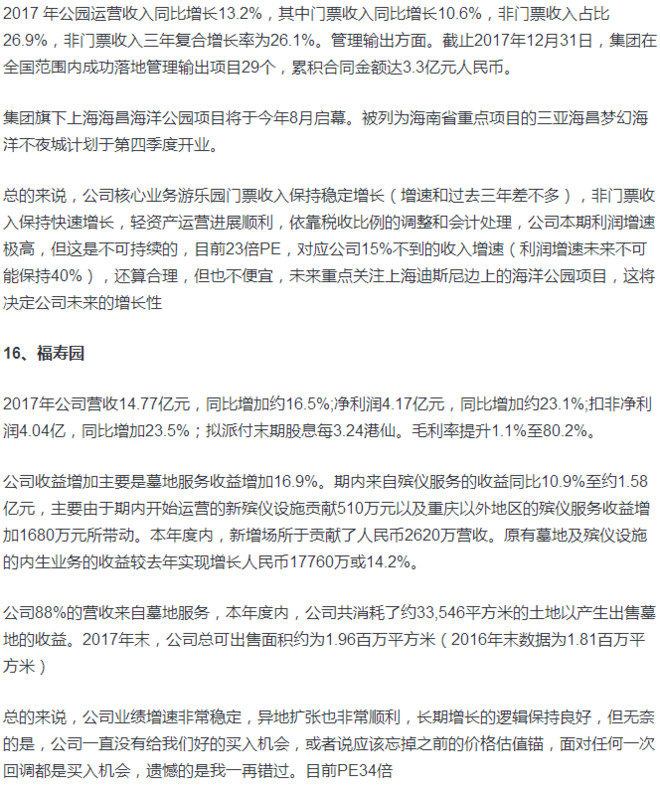

【消费】

1、海天味业

2017年公司营收同比增长17.1%至145.8亿,净利同比增长24.2%至35.3亿,扣非净利润增速22.2%,其中Q4营收增速仅为6.9%,利润增速为23%,低于前三季度的增速。

其中酱油收入达到16.59%的增长,蚝油达到了21.65%的增长,酱达到12.45%的增长。毛利率方面,酱油的毛利率提升近2个百分点,调味酱和耗油的毛利率也有小幅提升。公司的成本继续降低,整体毛利率继续提升。费用方面,销售费用增速25.4%,略高于营收增速,管理费用增速16.8%,财务费用少增3600万(利息收入),为利润增速较快的原因之一。

本期公司依然没有应收款,存货同比增长11%至10.4亿,预收款增长48%至26.8亿,经营现金流净额为47.2亿,同比增长16%,非常健康。目前货币资金56.1亿,其他流动资产51亿,较去年同期增长30亿左右,没有负债。

2018Q1营收同比增长17%至46.94亿,净利润同比增长23.1%至12.03亿,业绩增速基本和2017年一致。

总的来说,2017Q4公司业绩增速有小幅下滑,整体保持稳定增长,利润率继续提升,现金依然保持优秀,公司虽然非常优秀,但估值进一步提升,股价从年初上涨100%以上,现在PB超过15倍,PE接近50倍……

2、晨光生物

2017年营业收入为27.72亿元,较上年同期增29.49%;归母净利润1.43亿元,较上年同期增54.45%。落在业绩预告的中值。其中Q4营收增速为-1.1%,利润大增106%(16Q4基数很低)。全年利润增速较快的原因主要是非经常损益较高外加管理费用下滑较多。综合毛利率12.83%,同比下降1.75%,主要受棉籽类业务拖累。

2018Q1实现营业收入6.38 亿,同比增长5.81%;归属于上市公司股东的净利润0.47亿,同比增长35.64%;扣非净利润0.42亿,同比增长45.51%。综合毛利率17.60%,同比提升2.18百分点;净利率7.27%,同比提升1.55百分点。

总的来看,公司17年业绩稳步增长,营收增速很大一块来自于贸易,利润增速主要依靠压缩费用,另一方面随大宗产品市场回暖,棉籽类产品收入、毛利双双改善,是驱动一季度业绩增长的主动力。目前国内辣椒比去年12月上涨约10%,后面如持续高位,辣椒红的提价是迟早的事,后面需要持续跟踪。

3、晨光文具

公司2017 年实现营业收入63.57 亿元,同比增长36.35%;归属于上市公司股东的净利润为6.34亿元,同比增长28.63%;扣非后净利润同比增长25.54%。分季度看,2017Q4 公司实现营业收入18.64 亿元,同比增长54.04%;净利润为1.43 亿元,同比增长46.81%。公司收入略超预期,利润基本符合预期。

公司2018Q1 实现营收18.4 亿元,同增30.25%;实现归属净利润2.05 亿元,同增23.22%;实现扣非归属净利润1.79 亿元,同增15.37%,业绩增长低于市场预期。公告当天股价大跌。

晨光非常优秀,在行业整体下滑的情况下依靠市占率的提升取得了业绩的增长,特别是公司这么大的体量还能那么高的增长,实属不易。但公司17年业绩增长主要依靠办公文具和代理产品的高增长,原有老业务增速不足10%了。同时,需要注意的是公司的现金流在变差,同时劳动力成本和费用的不断抬升(16年开始利润增速就低于营收增速)。公司股价稳步攀升,虽然利润持续15%-20%增长,但估值仍有35倍左右,不算很便宜。

4、涪林榨菜

2017年实现营业收入15.2亿元,同比增长35.64%,归属上市公司股东的净利润4.14亿元,同比增长61%,其中扣非后净利润增长70%。榨菜收入同比增长30.31%至12.84亿;泡菜收入同比增长44.98%至1.23亿;其他佐餐开味菜同比增长138.16%至1.08亿。

受益于2月份的产品提价,公司当年综合毛利率提升2.44%至48.22%(上调了80g和88g榨菜主力9个单品的产品到岸价格,提价幅度为15%-17%)。公司三费方面一直较为平稳。当年销售费用提升约25%至2.19亿;管理费用下降约10%至0.48亿;没什么财务费用。

2018一季度实现营业收入5.07亿元,同比增长47.72%;实现归属上市公司股东净利润1.15亿元,同比增长80.33%,扣非净利润1.14亿,同比增长83.56%。落在业绩预告的偏下限。

公司Q1整体毛利率51.2%,同比提升7.0pp(主要是提价影响以及17年原材料价格高点),环比下滑2.1pp(主要系季节性成本波动)。

总的来说,公司可以说是国内快消品行业最优秀的企业,不断拓展上游,降低成本,掌控渠道,市占率不断提升,因此提价也非常从容。同时公司开拓新品,增加新的收入驱动力。公司17年在产品提价的情况下业绩取得高速增长,股价也大幅增长,不过一季报落在业绩预告的偏下限,注意经营现金流净额为-4927万,主要是以前一直没多少的应收款大增,存货也大增,同时应付款减少一些。就公司的属性来说,估值还是偏贵。以PEG来看,公司PE不算很高,但快消品的估值要以股息率来判断(涪陵榨菜分红率极高),就目前中国的市场利率来说,股息率低于3%是算很贵,高于5%是买入好机会。

半年业绩预告增速为25%-70%,波动区间较大,公司预计2018年营业收入比2017年增长26.80%。业绩增速较Q1和2017全年大幅下滑,很好理解,涨价带来的增长红利开始消退。

5、诺普信

2017全年营收同比增长43.8%至28.22亿,净利润扭亏至3.09亿,由于16年有特殊计提,因此对比15年业绩比较合理。不算上并表因素和非经常损益的话,公司17年的赚钱能力基本和2015年差不多了(利润都在2.3亿左右)。具体来看,本期控股经销商并表金额同比大增452%至7.89亿,占营收比来到28%,公司原核心业务业绩增速11.66%,也算是一个不错的增速。

虽然公司通过并表经销商、减少费用开支、利润恢复到了15年的水准,但代价是资产质量大幅恶化(并表农村当地经销商必然的结果)。应收款狂增300%至5.84亿,合并报表的14

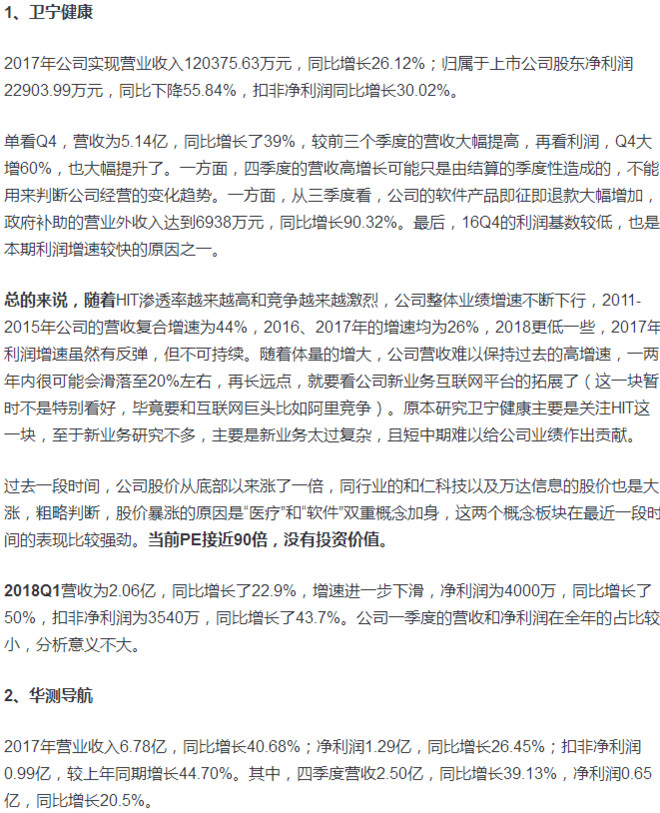

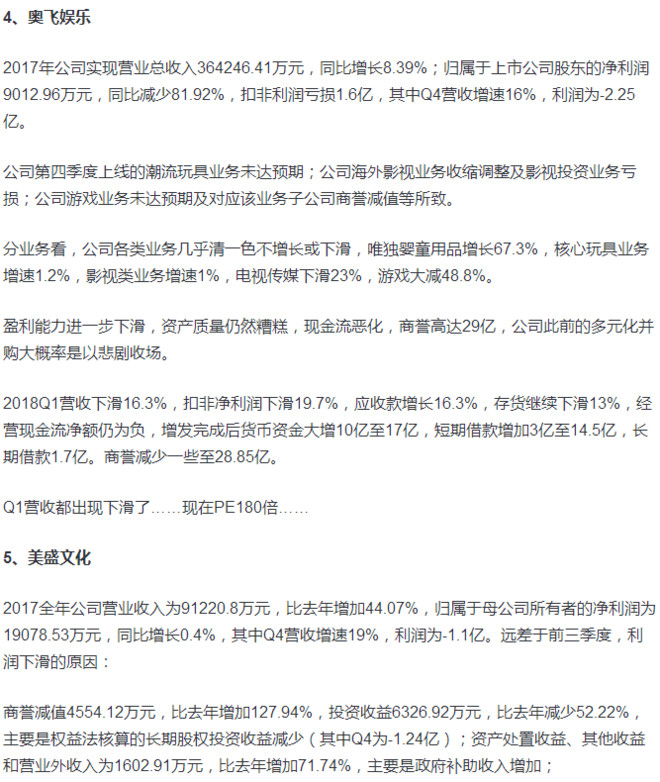

【TMT】

【制造业(隐形冠军)】

【公共事业】

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号