-

供货LG化学,市占率行业第二,璞泰来引领负极材料电池!

飞鲸投研 / 2021-07-27 10:22 发布

公司于2012年11月注册成立,设立江西紫宸,从事负极材料电池业务起家;2013年合资设立新嘉拓,进入涂布设备领域;2014年通过收购东莞卓高,涉足涂覆隔膜领域;2015年设立东莞卓越,布局铝塑膜业务;2016年通过收购上海月泉完善湿法隔膜业务。公司通过纵向延伸一体化产业链布局,横向拓展工艺技术的产品应用和客户市场,构建规模化协同竞争优势公司于2017年11月在上交所主板上市,现拥有26家全资子公司,形成包含负极材料、涂覆隔膜、铝塑包装膜及自动化工艺设备等领域的一体化产业链

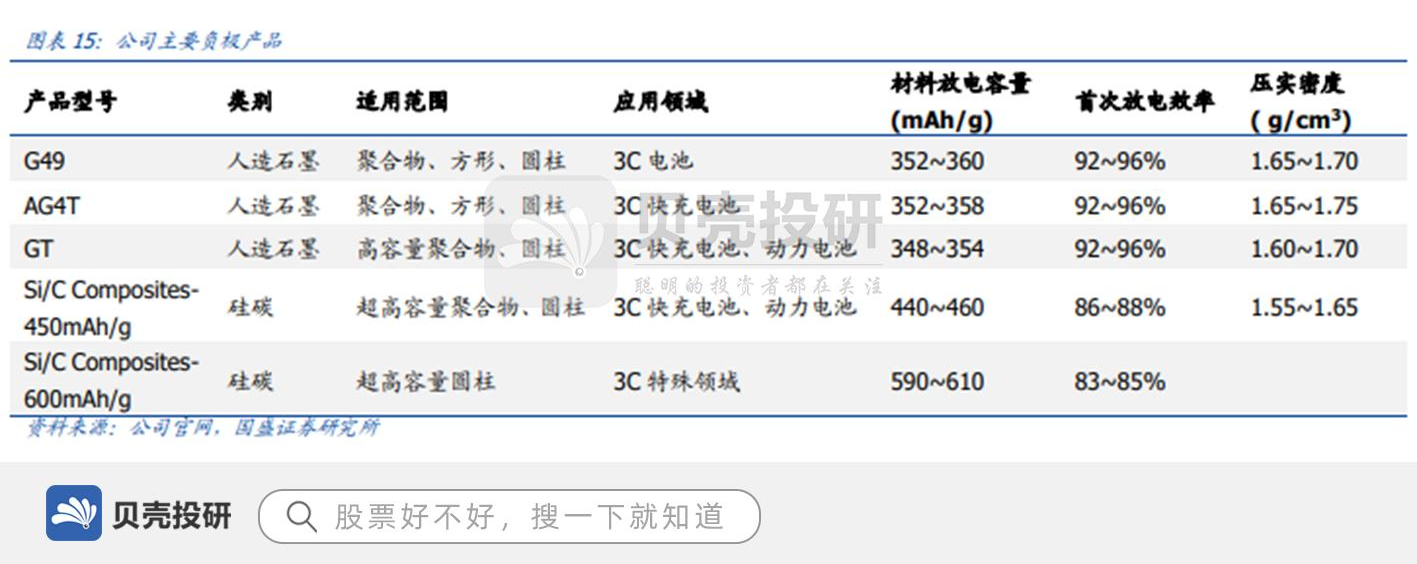

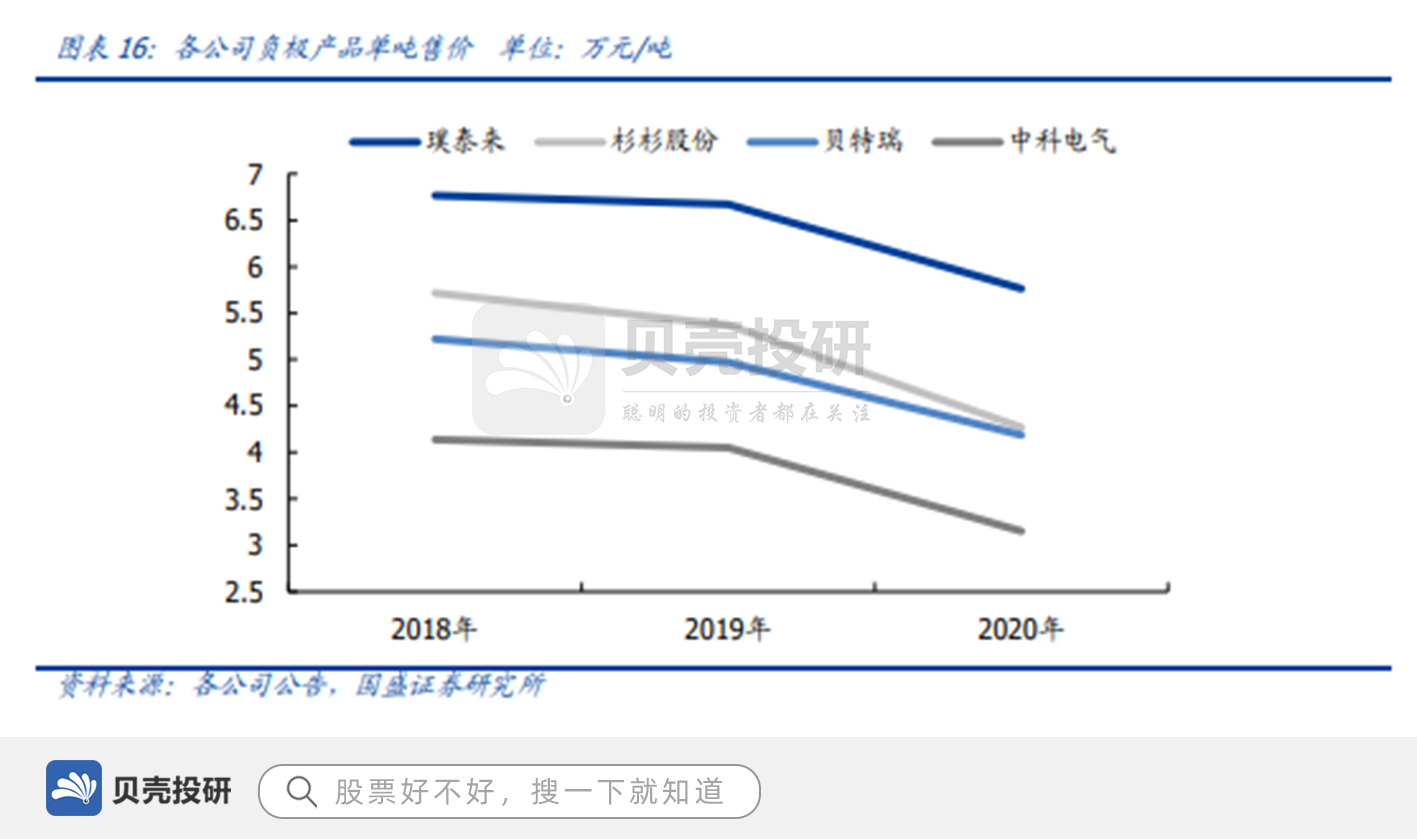

据国盛证券研报分析,公司注重差异化竞争,产品性能优异,奠定了高端人造石墨龙头地位。2020年平均单价为5.8万元/吨,远高于同行业其他厂商。

一、内延外购,负极+隔膜双轮驱动

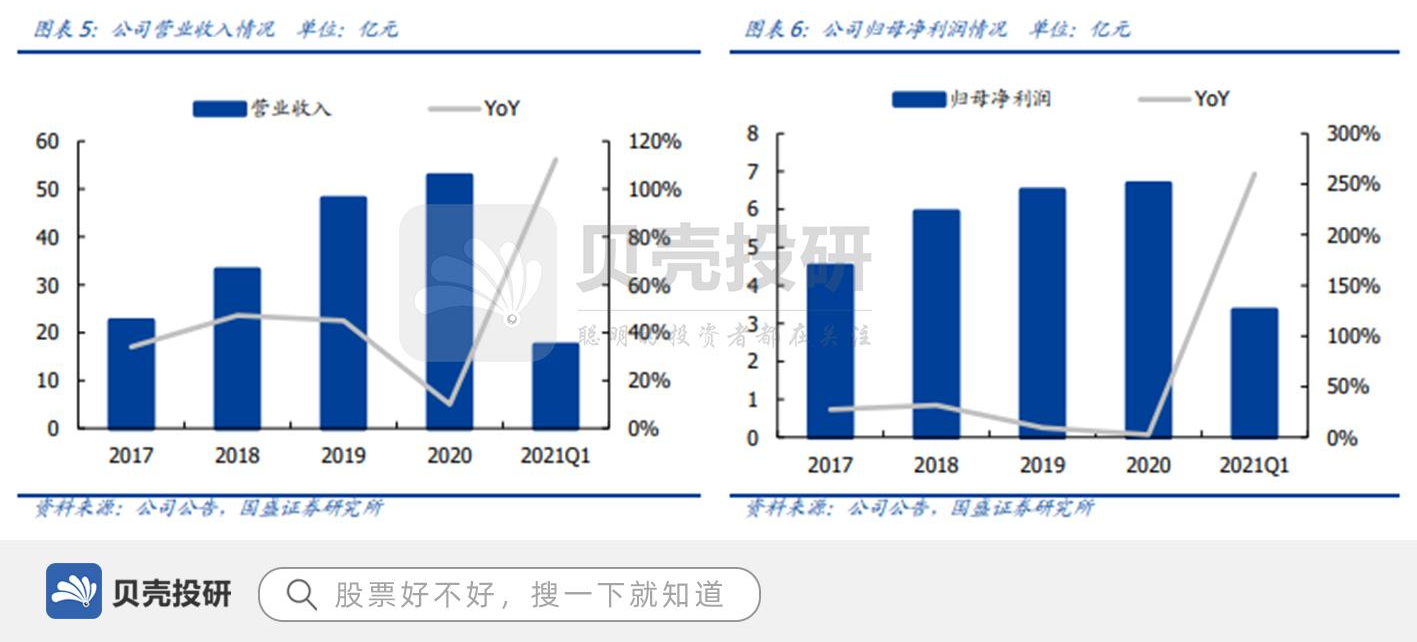

公司营收、归母净利润增速稳健。公司营收由2017年的22.49亿元增长至2019年的47.99亿元,CAGR达46%。受疫情影响,2020年增幅略有放缓,营收52.81亿元,同比增长10%。2021Q1业绩实现高增,营收17.4亿元,同比增长112%。归母净利润由2017年的4.51亿元增长至2020年的6.68亿元。2021Q1归母净利润增长迅猛,达3.35亿元,同比增长260%。

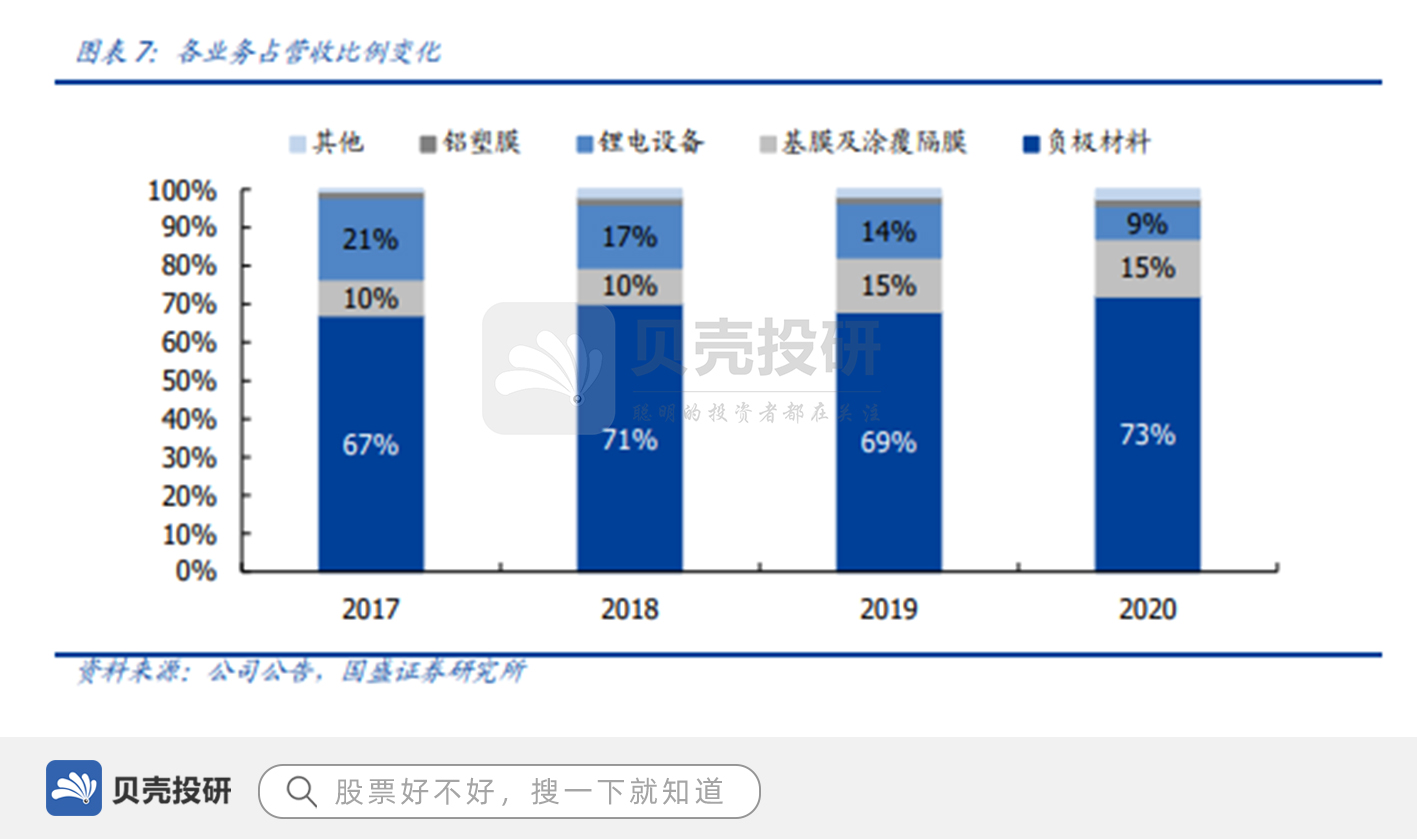

主业负极占营收73%,涂覆隔膜收入提升迅速。2017年至2020年,负极材料业务占营收比例为67%/71%/69%/73%,基本维持在70%左右,为公司核心业务。基膜及涂覆隔膜业务占比从10%增长至15%,占比增长迅速,随进一步产能与业务拓张有望持续增长。由于其他业务营收的快速增长,锂电设备业务占比有所下降,从21%降至9%。

二、负极业务:量能扩张,成本管控

负极材料作为储锂的主体,是锂电池关键材料之一,约占电芯成本10%。负极材料在充放电过程中实现锂离子的嵌入和脱嵌功能,优异的负极材料需同时具备低的脱嵌锂电压、高的比容量以及良好的倍率特征和循环性能。

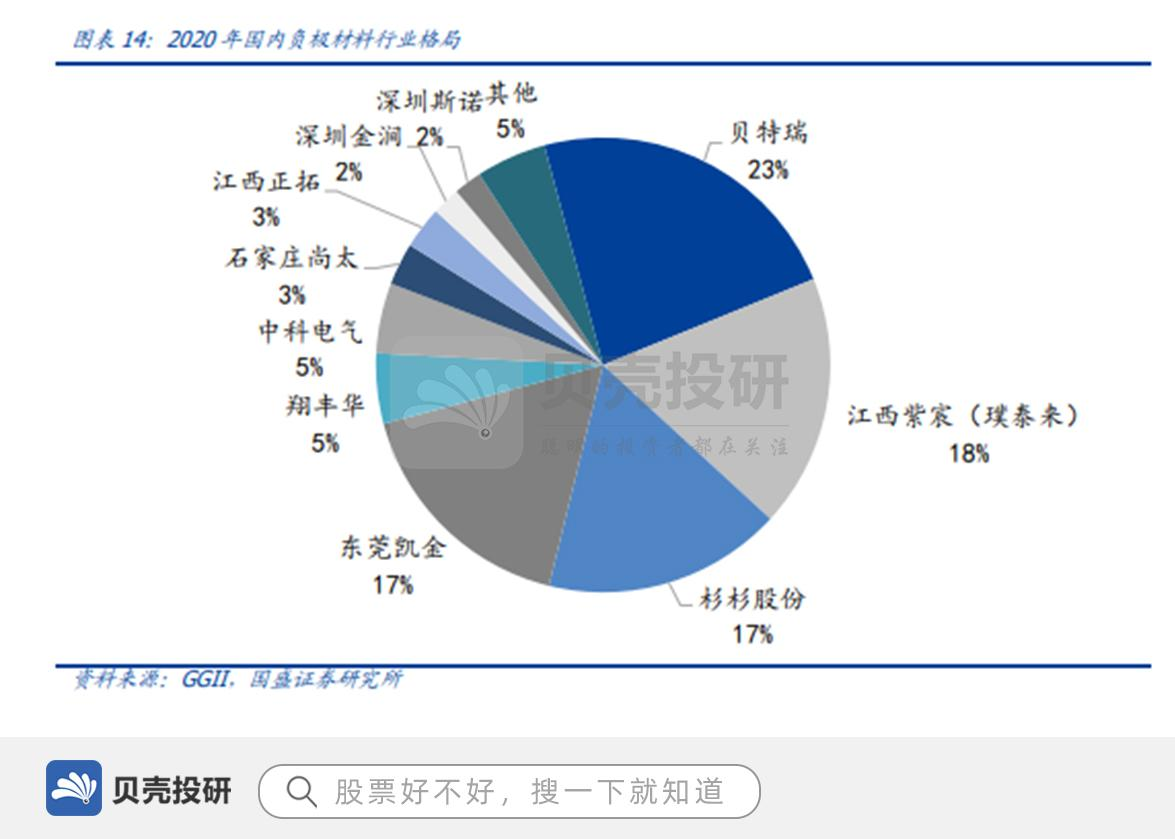

国内负极行业“四大多小”市场格局基本形成。2020年负极行业集中度持续提升,“四大多小”格局逐步稳固。其中,“四大”为贝特瑞、璞泰来、杉杉股份、东莞凯金,市占率分别为23%/18%/17%/17%,CR4从2019年的70%增长至2020年的75%“多小”。以中科电气、翔丰华为首,但随着“四大”不断扩张,“多小”的市场空间被进一步压缩。

公司注重差异化竞争,成立之初就定位高端市场。负极材料子公司江西紫宸于2012年成立,从成立之初的目标即为注重自主研发,以差异化、有技术及规模优势的高端产品突破锂电池大客户高端市场。成功研发多型3C数码高能量密度快充电池,具有较大技术优势,成功进入了以ATL、三星SDI、LG化学等为代表的软包锂离子电池高端客户市场,成为软包电池负极材料的主要供应商。

负极产品议价能力好,单吨价格高于同行。璞泰来负极产品定位高端,单吨价格明显高于同行,2020年平均单价为5.8万元/吨,而同时期杉杉股份/贝特瑞/中科电气单价仅为4.3/4.2/3.3万元/吨。

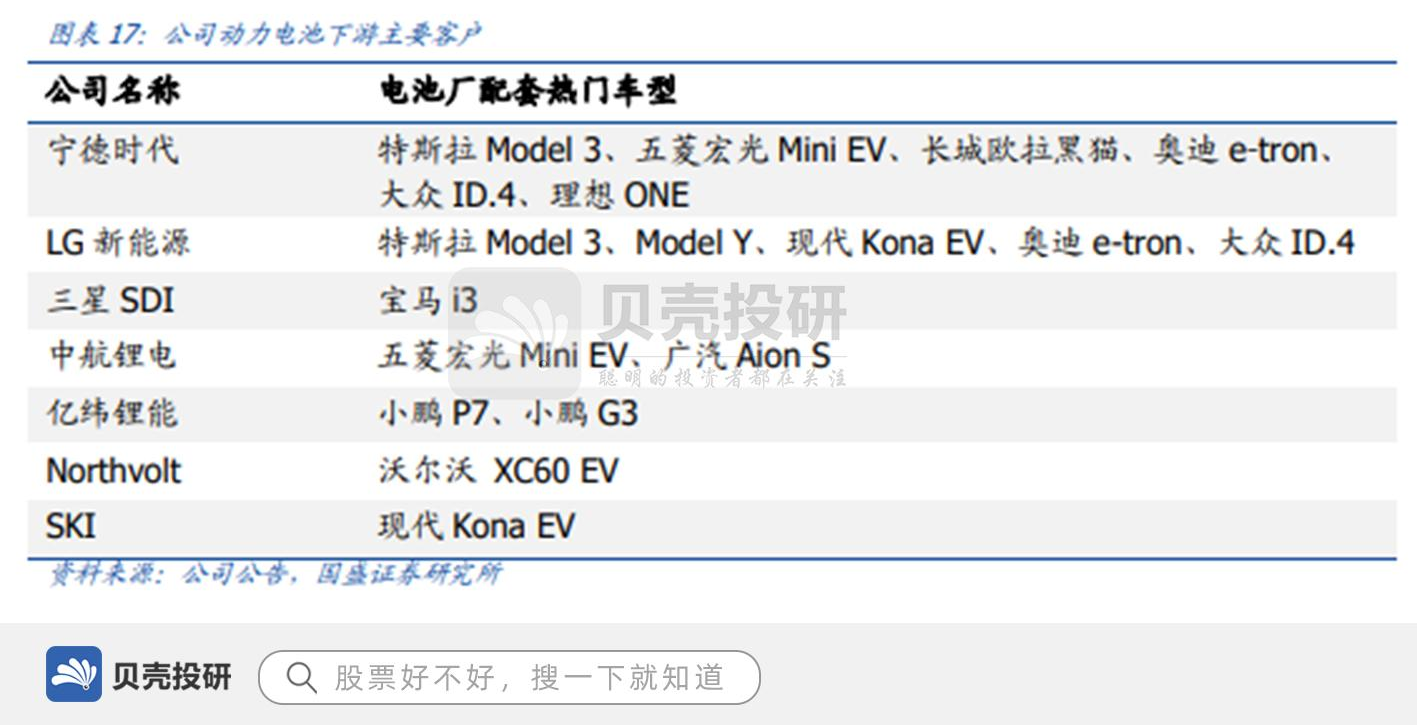

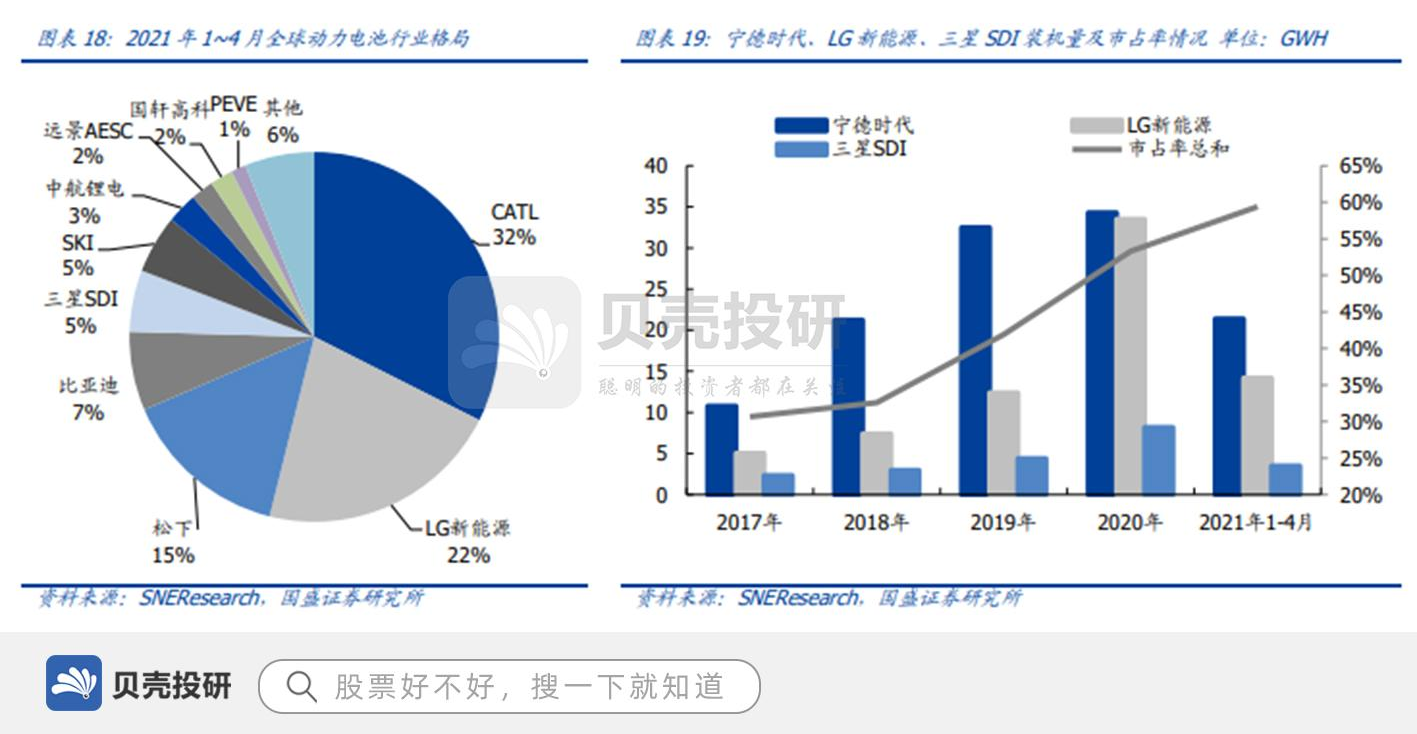

供货宁德时代、LG化学、三星SDI等头部电池厂商,充分享受行业成长红利。动力电池方面,公司主要客户包括宁德时代、LG化学、三星SDI,三者装机量不断攀升,三者总体市占率从2017年的31%增长至2021年1至4月的59%,市占率四年内高增29pcts。随着下游优质车型的不断释放,消费潜力被进一步激发,头部电池厂装机量有望持续快速增长。公司作为头部电池厂的主要供应商之一,将充分享受行业成长红利,未来发展空间广阔。

三、隔膜业务:扩产加速,贡献营收第二增长极

隔膜为锂离子电池四大主要材料之一。隔膜的应用主要是将电池正负极隔离开来,防止两极直接接触造成短路、直接反应损失能量。此外其还要求有一定的孔径和孔隙率,阻止体积较大的分子通过的同时保证对锂离子有很好的透过性,提高正负电极附近浓度差,实现低电阻和高离子电导率,提高锂电池储存效率。因此,隔膜对于电池的安全性、热稳定性、电池的循环性能、电池能量密度皆具有重大影响。

湿法隔膜对比干法隔膜在产品特性上有一系列显著优势。对比干法隔膜,湿法隔膜的一致性较高,且厚度可以做到干法工艺无法达到的5~7μm。此外湿法工艺隔膜有更优异的抗穿刺强度及拉伸强度,力学性能优异,保证其稳定性与安全性。

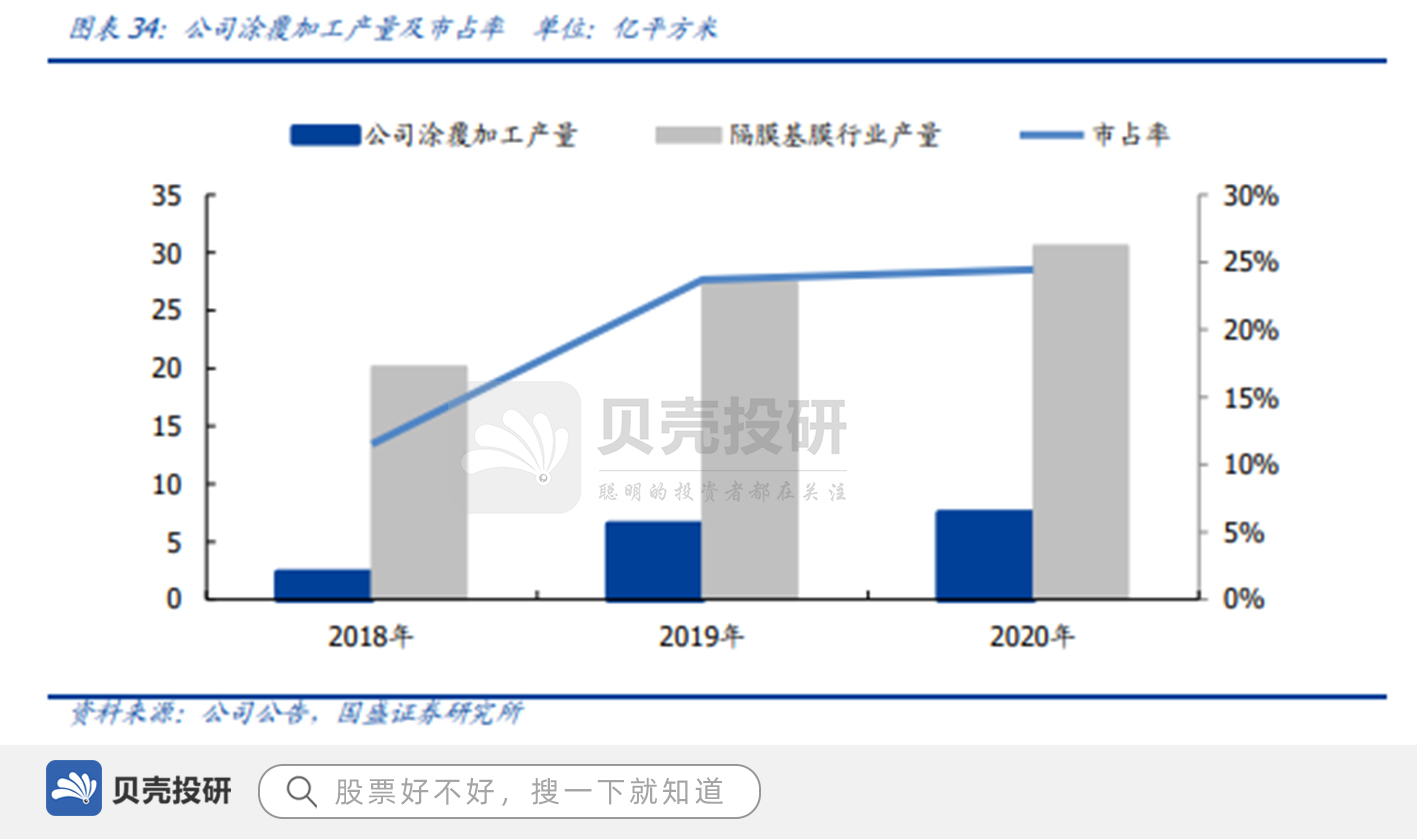

公司产能持续扩张,2023年涂覆隔膜目标产能达40亿m2以上。截至2020年底,公司已经形成年产5000万m2基膜、3000吨涂覆材料及年产10亿m2的涂覆隔膜加工产能。随着江苏卓高、宁德卓高、四川卓勤涂覆产能释放,预计2021年产能分别可达20亿m2,2023年产能可达40亿m2以上,2026年最终可形成80亿m2以上的产能。涂覆材料方面,公司在四川亦有陶瓷粉体布局,预计2022年总产能将达7000吨。基膜方面,随着溧阳月泉原有产能的进一步释放及四川一体化基膜产能投产,预计2023年基膜产能可达4.5亿平方米。此外,四川将形成基膜、涂覆材料、涂覆隔膜一体化格局,将更显集聚化优势。

公司涂覆隔膜与下游厂商锚定,市占率不断提升。将公司涂覆加工产量与隔膜基膜行业产量对比,公司涂覆市占率从2018年的12%增长至2020年的24%,涨势迅猛。下游客户对隔膜的验证周期长,海外头部厂商验证周期长达12-24个月,且通过验证后往往不会轻易更换厂商,因此绑定下游厂商极为重要。公司已与宁德时代、中航锂电、欣旺达、珠海冠宇、比亚迪等知名企业建立了长期合作关系,其中通过宁德卓高产能配套服务和一致性高、性能领先的工艺技术优势实现与下游大客户宁德时代深度绑定;海外客户方面,公司也在积极导入中,有望突破供货韩系电池厂。(国盛证券)

总结:2021-2023年,公司负极材料产能预计达10/15/25万吨,扩产计划有序、节奏稳健。随着未来两年两大新客户的放量,公司市场份额有望进一步提升。

关注贝壳投研,这里有您最关心的投资报告!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号