-

板块业绩增长恢复明显,关注核心资产及细分龙头--医药生物上市公司2020年报及2021年一季报小结

机构研报精选 / 2021-05-12 11:20 发布

投资要点

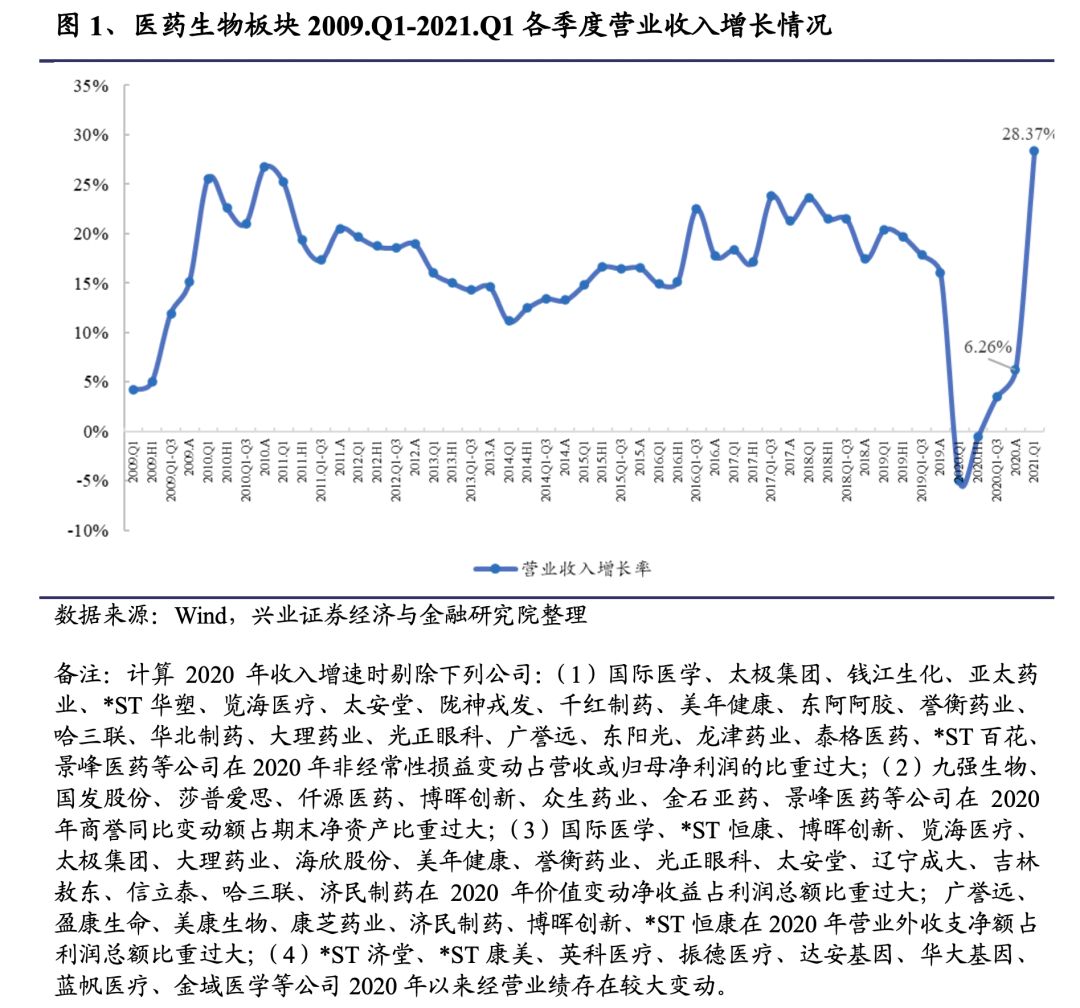

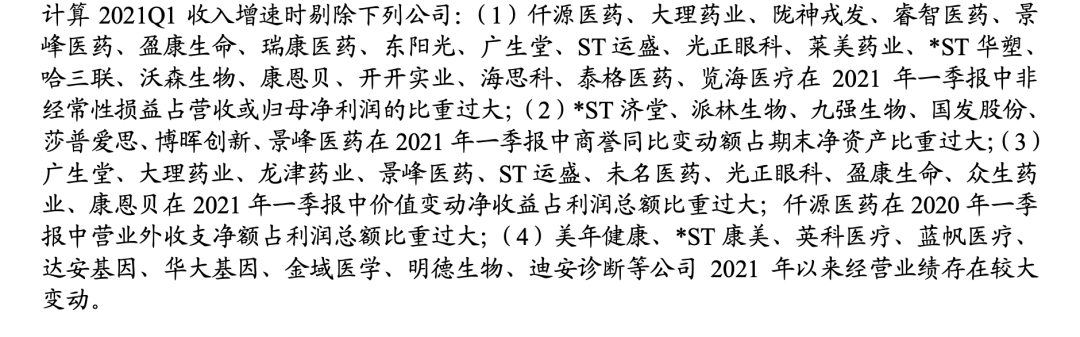

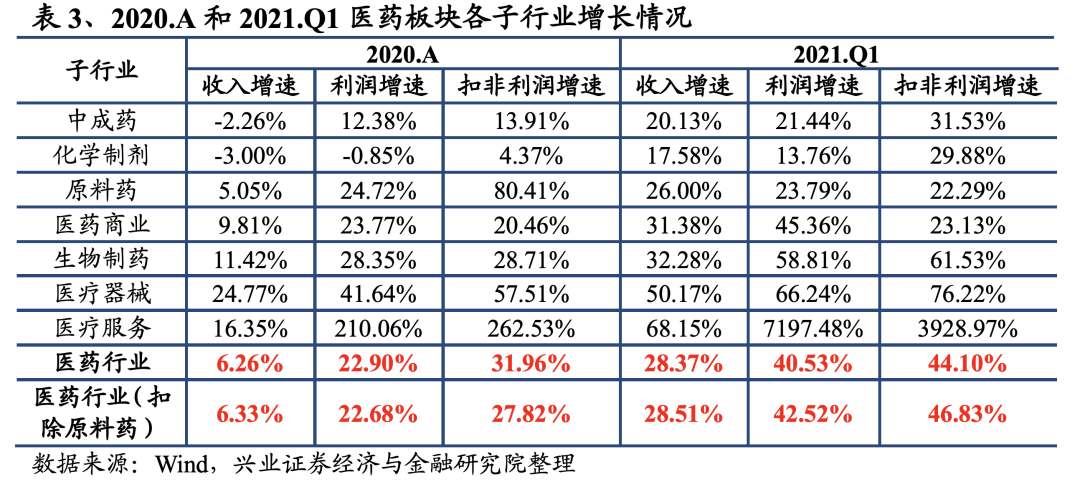

板块业绩增长恢复明显:医药板块所有上市公司(剔除同口径非经常损益变动较大的公司以及新股,同时剔除部分经营存在异常波动的公司)2020年的营业收入同比增长6.26%,归属上市公司股东的净利润同比增长22.90%,扣非净利润同比增长31.96%;2021年一季度的营业收入同比增长28.37%,归属上市公司股东的净利润同比增长40.53%,扣非净利润同比增长44.10%。随着2020年下半年以来国内疫情逐步缓解,企业经营逐步正常化,2020年全年业绩恢复正常增速。由于2020年一季度疫情影响严重导致基数较低,2021年一季度板块业绩增速较快。

疫情冲击下医药板块内部分化明显:纵观2021年一季度医药板块各子行业(按申万三级行业分类)的表现,利润增速为:医疗服务>医疗器械>生物制药>医药商业>原料药>中成药>化学制剂,总体来说,一季度医药板块受益于低基数和经营修复,板块整体业绩表现突出,但内部也存在明显分化,医疗服务板块去年受疫情影响严重,今年一季度业绩弹性在所有医药子板块中最大,医疗器械、生物制药等子板块业绩增长也较显著。

“核心资产+细分赛道龙头”仍是投资主线:年初以来,医药行业整体涨幅在所有行业中位居第七,主要是因为随着国内疫情逐渐受控,各版块复苏较好,医药的短期比较优势有所下降,但中长期来看,海外疫情最近出现反复,全球范围内疫情要完全解决本质还是要依靠特效药和疫苗,后疫情时代医药依然会热点频出,从基本面上看,医药“内需中刚需”的本质和较好的业绩依然能支撑医药板块中长期走牛。从配置来看,龙头的“HYMA”组合和四大龙头不介入领域的细分龙头依旧是配置的不二选择。既包括平台型大龙头公司(以恒瑞医药、迈瑞医疗、药明康德、爱尔眼科)等,也包括大市值平台型龙头公司未进入的细分赛道龙头(尤其关注业绩增速高于平台型大龙头公司的公司),这些细分赛道市场空间大,行业内创新频出,医保影响小,保持着行业领先优势,例如ICL领域的金域医学、微创介入领域的心脉医疗,连锁药店龙头、CXO领域的分子砌块龙头、CDMO龙头、医美龙头、品牌消费品龙头、创新国际化龙头等,对这类龙头也应保持持续的关注度。

风险提示 新冠疫情,行业政策变化超预期,产品研发审批速度低于预期。

报告正文

1

█ 板块业绩维持稳健增长

目前医药生物板块所有上市公司的2020年报和2021年一季报已经公布完毕,我们对板块所有上市公司的数据进行了深入的分析(考虑到实际情况,在做板块及行业分析时我们以SW医药生物指数为样本,其中扣除了新股、非经常损益变动较大、商誉变动较大以及短期经营存在波动的个股)。

1.1、板块盈 利:业绩增长恢复明显 医药板块所有上市公司(剔除同口径非经常损益变动较大的公司以及新股,同时剔除部分经营存在异常波动的公司,详见图1、2备注)2020年营业收入同比增长6.26%,归属上市公司股东的净利润同比增长22.90%,扣非净利润同比增长31.96%;2021年一季度的营业收入同比增长28.37%,归属上市公司股东的净利润同比增长40.53%,扣非净利润同比增长44.10%。随着2020年下半年以来国内疫情逐步缓解,企业经营逐步正常化,2020年全年业绩恢复正常增速。同时由于2020年一季度疫情影响严重导致基数较低,2021年一季度板块业绩增速较快。

2020年全年业绩:一季度同比受疫情影响有所下滑,二季度开始随着复工复产,业绩端逐渐恢复增长,三、四季度单季板块业绩同比增速恢复显著,全年业绩整体来看仍呈现较快增长,主要原因包括:(1)部分抗疫相关产品需求激增,相关医药生物企业业绩增长较快;(2)随着药品和器械的集中采购逐渐成为常态化,医保资金的结构性变化较为明显,部分创新药、创新医疗器械相关企业业绩增长明显(3)疫情下医药板块产品刚需属性较为明显,国家医疗新基建等政策拉动相关产品需求,相关企业业绩稳定增长。

2021年一季度整体业绩呈现较快增长:由于去年2-3月份国内疫情爆发,企业停工停产,医院门诊、手术暂停,患者流量减少,导致业绩产生一定波动,但与其他行业板块相比影响较小,主要因为医药板块具刚需属性,同时部分产品和服务需求量明显上升,包括设备、诊断、防护产品、抗病毒药物等。

1.2、行业比较:低基数+经营生产正常化促成业绩高增长

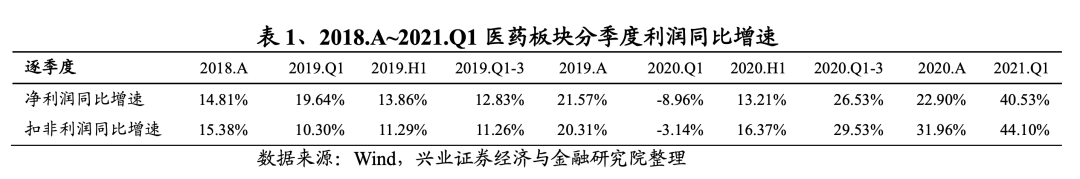

由于2020年一季度疫情严重导致基数较低,绝大多数行业板块2021年一季度业绩突出,其中计算机、汽车、交运等弹性较大,医药、必需消费品等行业板块也保持较快增长,预计二季度将延续疫情后恢复性增长态势。

从上图可以看出:今年一季度A股利润增速比医药快的子行业包括计算机、汽车、交运、有色金属、石油石化、钢铁等,高增长主要是因为去年受疫情影响基数较低及工业生产的持续恢复。

相比之下,医药板块依然延续了其持续稳定的增长状态。可以预计,随着非经常性因素的基本解除及疫情相关需求的常态化,全年医药板块收入利润增速有望保持快速增长态势,但随着带量采购、辅助用药目录、DRGS等新政策逐步走向常态化,医药板块内部的增速分化可能会更加严重。“整体增长趋稳,内部分化加剧”将会成为行业的“新常态”。

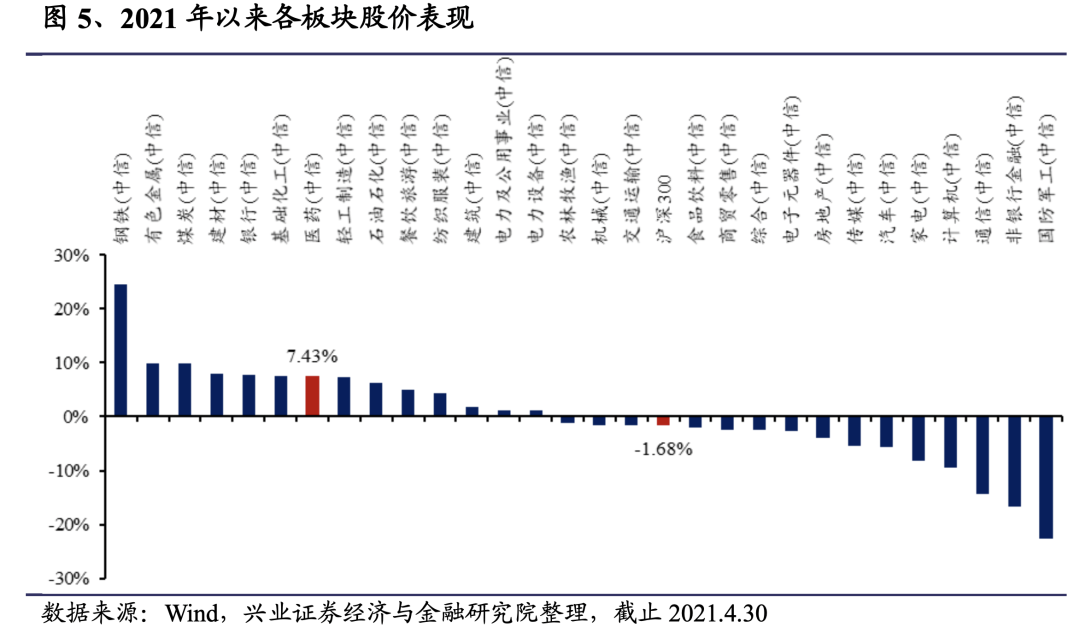

1.3、股价表现:板块保持相对收益优势,业绩持续性好

截止2021年4月30日,自2021年年初以来医药板块涨幅居于各细分行业上游水平(以中信行业指数计,2021年年初以来医药板块指数上涨7.43%,跑赢沪深300指数9.11个百分点,列29个一级行业第7位),板块相对收益较好。

2021年4月30日医药板块估值为39.64倍(TTM,整体法剔除负值)。溢价率方面,医药板块对于沪深300的估值溢价率为193.23%,医药板块对于剔除银行后的全部A股溢价率为77.69%。医药板块估值溢价率较去年有明显下降。我们假使2021行业利润增长率为25%左右,则2021年整体估值水平在31.71倍左右。

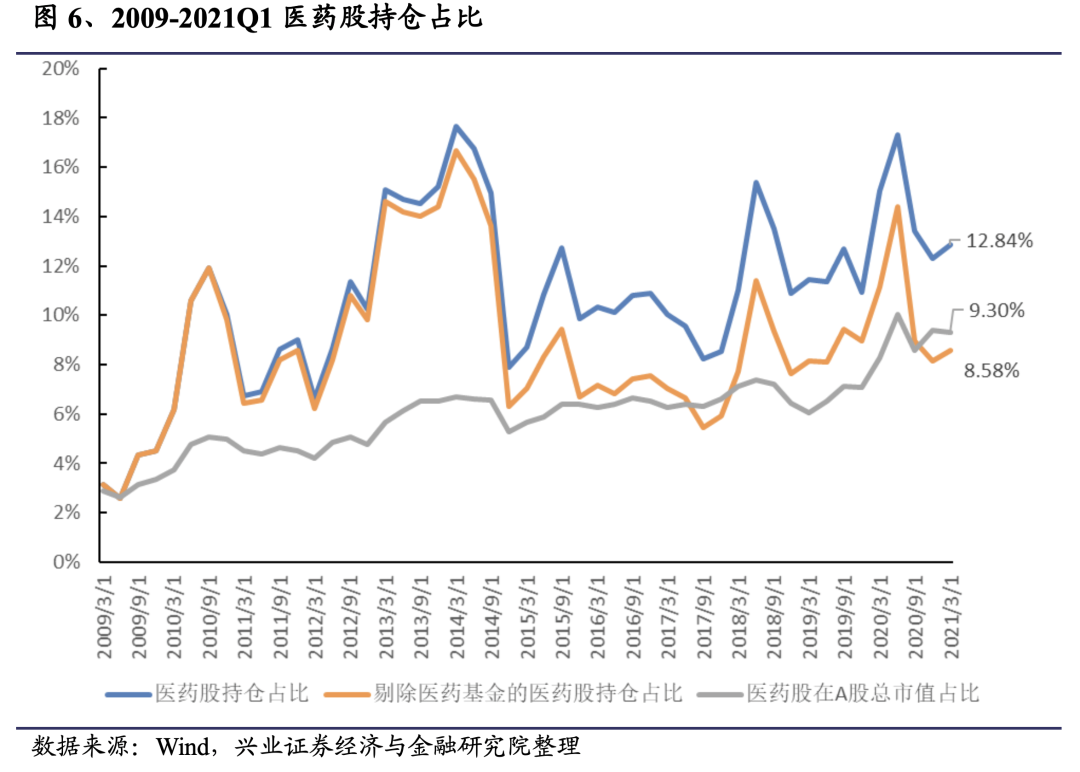

1.4、公募基金持仓:一季度医药板块持仓比例较Q4已略有回升

从所有公募基金的医药持仓(按重仓持股比例推算)情况来看,A股医药板块2021年Q1季报的持仓比例为12.84%,环比增长0.52pp,扣除医药基金后持仓8.58%,环比增长0.45pp。医药整体为低配状态(标配9.30%)。

生物医药板块市值及在A股市值占比持续提升,体现了板块较好的成长性和确定性。2021年Q1末A股SW生物医药板块整体市值77673.14亿元。一方面,随着注册制放松上市条件,新股发力贡献增量,2021年Q1新上市公司9家,截至2021年Q1合计市值623.09亿元,占医药板块整体0.80%;另一方面,马太效应显著,市值排名前10的公司市值占比33.36%,市值排名前20的公司市值占比44.19%。

2021年Q1重仓医药持股占比略有增长可能有以下原因:1)随着国内疫情趋于平复,国内经济景气度上行,新冠疫苗、中和抗体等防治产品研发不断取得进展,并开始有序推进新冠疫苗接种工作,医药行业比较优势有所上升;2)多边合作抗疫是全球经济复苏关键,新冠疫苗广泛部署、接种加速,出口链条成为焦点,截至3月30日,中国正向80个国家、3个国际组织提供疫苗援助,同时向40多个国家出口疫苗;3)年底医保谈判、集采等政策密集出台落地,今年3月1日起全国范围内正式启用新版药品目录,政策不确定性影响逐渐消散,投资者信心回升。

2

█ 医药行业统计数据分析

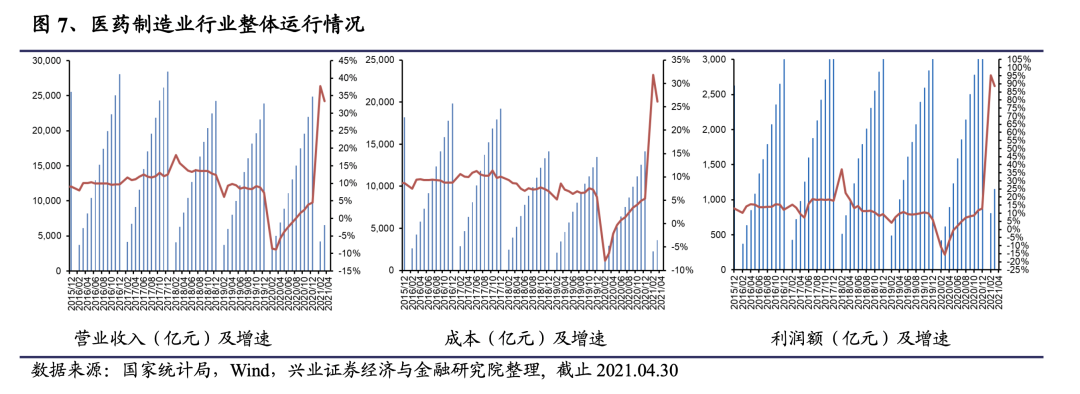

2021年3月行业增速增长:2021年3月份,医药制造业整体营业收入同比增长33.50%,利润总额同比增长88.70%,主要原因是去年同期疫情造成的产业停摆。2021年3月医药制造业整体营业收入与19年同期相比增长9.60%,利润总额与19年同期相比增长52.40%,利润总额有较大提升。我们认为行业增速一方面继续受近年来招标限价和医保控费等政策的影响,另一方面由于国内疫情得到控制,产业逐步恢复,还需继续观察行业政策和疫情变化等对行业增速的影响。

3

█ 医药上市公司各子行业及公司小结

3.1、子行业:疫情之下板块之间和板块内部延续分化

纵观2021年一季度医药板块各子行业(按申万三级行业分类)的表现,利润增速为:医疗服务>医疗器械>生物制药>医药商业>原料药>中成药>化学制剂,其中: 医疗器械板块:统计了44家医疗器械企业,收入增长50.17%,净利润增长66.24%,扣非净利润增长76.22%。因为海外疫情反复持续等因素影响,检测试剂/仪器、呼吸机、监护仪等产品需求持续保持增长,相关公司业绩获得快速释放,如鱼跃医疗、健帆生物、万孚生物、迈克生物等。此外,部分医疗器械公司因去年手术量较往年同期基数较低、产品进院增速放缓等因素影响,一季度业绩反弹明显,部分医疗器械公司由于去年抗疫产品需求较高,业绩增速有所放缓(如万东医疗等),行业内部分化明显。

医疗服务板块:统计了12家医疗服务企业,收入增长68.15%,净利润增长7197.48%,扣非净利润增长3928.97%,2020年一季度整体板块受疫情影响严重,21年Q1业绩整体呈现较大幅度反弹,CRO企业药明康德、药石科技、泰格医药等在行业持续向好的趋势下,在订单驱动下业绩继续快速增长,CDMO企业凯莱英在摆脱疫情的影响下业绩仍保持稳定增长。 生物制药板块:统计了29家生物制药企业,收入增长32.28%,净利润增长58.81%,扣非后净利润增长61.53%,去年疫情低基数的公司呈现较高增长(如长春高新、我武生物),疫苗公司如智飞生物等呈现较快增长。 中成药板块:统计了60家中成药企业,收入增长20.13%,净利润增长21.44%,扣非净利润增长31.53%,受去年业绩低基数影响,医药消费品龙头公司(如云南白药、片仔癀)表现依旧突出。

医药商业板块:统计了22家医药商业企业,收入增长31.38%,净利润增长45.36%,扣非后净利润增长23.13%,21年Q1仍呈现稳步增长态势,因去年低基数影响,医药商业和零售药店整体保持快速增长态势,药店板块的益丰药房、一心堂等标的,流通板块的国药控股、上海医药业绩表现较好。

化学制剂板块:统计了64家化学制剂企业,收入增长17.58%,净利润增长13.76%,扣非净利润增长29.88%,去年Q1受疫情影响的板块包括慢病类用药、手术相关产品也下滑明显(如造影剂麻醉剂),板块整体业绩反弹明显,但大部分大市值白马公司增长稳定,中期板块依然受到带量采购压制,但预计今年政策环境与去年同期相比或将较为宽松。 原料药板块:统计了27家原料药企业,收入增长26.00%,净利润增长23.79%,扣非后净利润增长22.29%,21年一季度整体业绩稳步增长,受海外疫情导致订单提前、转移以及产能释放、新品种落地等因素驱动,一二梯队企业有望保持较快的业绩增长。 总体来说,一季度医药板块业绩恢复较为明显,板块内部产生明显分化,去年疫情受损板块如医疗服务呈现较大的反弹增长,生物制药、原料药、药店、部分器械公司业绩增长较好,各细分板块龙头公司的内生性增长较为平稳,随着逐步摆脱疫情影响,未来医疗设备、检测、药店等高成长板块及刚需用药、疫苗等快复苏板块都有望实现较好的业绩增长。

3.2、公司盈利表现:个股延续分化,业绩总体复合预期

从2020年报公布的情况来看,我们统计的有可比数据的250家医药生物企业中,归属于母公司股东的净利润同比增幅超过50%的共有62家,增幅30-50%的共有28家,增幅0-30%的有71家,同比扭亏为盈5家,业绩下滑或亏损的有84家,总体来看,60%以上的公司业绩取得了正增长,业绩分化比较严重。 从2021年一季报公布的情况来看,我们统计的有可比数据的258家医药生物企业中,归属于母公司股东的净利润同比增幅超过50%的共有104家,增幅30-50%的共有34家,增幅0-30%的有61家,同比扭亏为盈的有10家,业绩下滑或亏损的有49家,总体来看,由于去一季度疫情影响基数较低,100余家企业今年一季度实现50%以上的增长,75%以上的公司业绩取得正增长。 从我们重点跟踪的医药上市公司来看,2020年全年医药生物公司业绩分化明显,抗疫相关产品需求拉动部分医药生物公司业绩增长,医疗服务板块疫情受损较大,生物制药、医疗器械板块中部分公司因为上半年医院手术量受限等原因影响业绩增长。整体来看,疫情下医药板块产品刚需特征明显,下半年业绩逐步恢复增长,其中一线白马公司如恒瑞医药、迈瑞医药、长春高新等全年业绩保持了稳定的增长。2021年Q1,多数医药生物公司由于去年一季度低基数因素影响,业绩均呈现反弹式增长,其中一线白马公司如长春高新、药明康德、泰格医药业绩恢复明显,保持较高速度的增长态势;整体随着国内疫情受控,医疗器械、生物制药、医疗服务等板块业绩恢复强劲,多个个股出现超预期的情况。此外,因海外疫情反复,部分抗疫产品仍保持较高的需求,部分抗疫产品相关的公司仍延续较高业绩增速(如万孚生物、鱼跃医疗、迈克生物等)。从统计数据上来说板块整体基本符合预期。

4

█ 投资策略

从配置来看,龙头的“HYMA”组合和四大龙头不介入领域的细分龙头依旧是配置的不二选择。我们所说的龙头既包括平台型大龙头公司(以恒瑞医药、迈瑞医疗、药明康德、爱尔眼科)等,也包括大市值平台型龙头公司未进入的细分赛道龙头(尤其关注业绩增速高于平台型大龙头公司的公司),这些细分赛道市场空间大,行业内创新频出,医保影响小,保持着行业领先优势,例如ICL领域的金域医学、微创介入领域的心脉医疗,连锁药店龙头、CXO领域的分子砌块龙头、CDMO龙头、医美龙头、品牌消费品龙头、创新国际化龙头等,对这类龙头也应保持持续的关注度。

标的上建议从以下几方面关注:

一线大龙头:“海马组合”HYMA,药明康德、迈瑞医疗、爱尔眼科、恒瑞医药。 细分赛道龙头:

创新药及产业链:药石科技、凯莱英、泰格医药、康龙化成、信达生物、贝达药业、君实生物、康方生物。

生物制品:长春高新、智飞生物、万泰生物、康泰生物,血制品华兰生物、天坛生物。

非药板块:金域医学、心脉医疗、艾德生物。

消费升级:通策医疗、锦欣生殖、益丰药房、大参林、一心堂、老百姓。

资产重估:片仔癀、云南白药、丽珠集团、健康元、恩华药业、康哲药业。

5

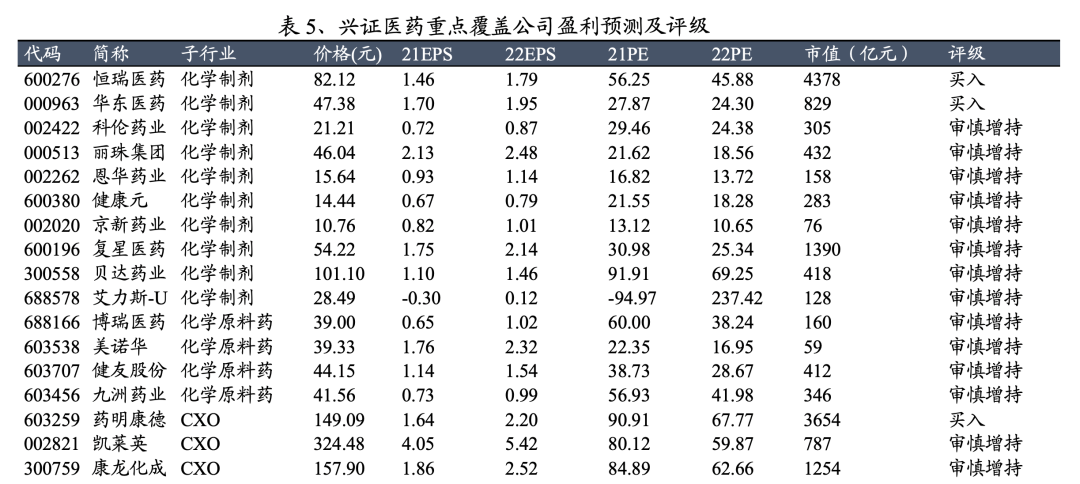

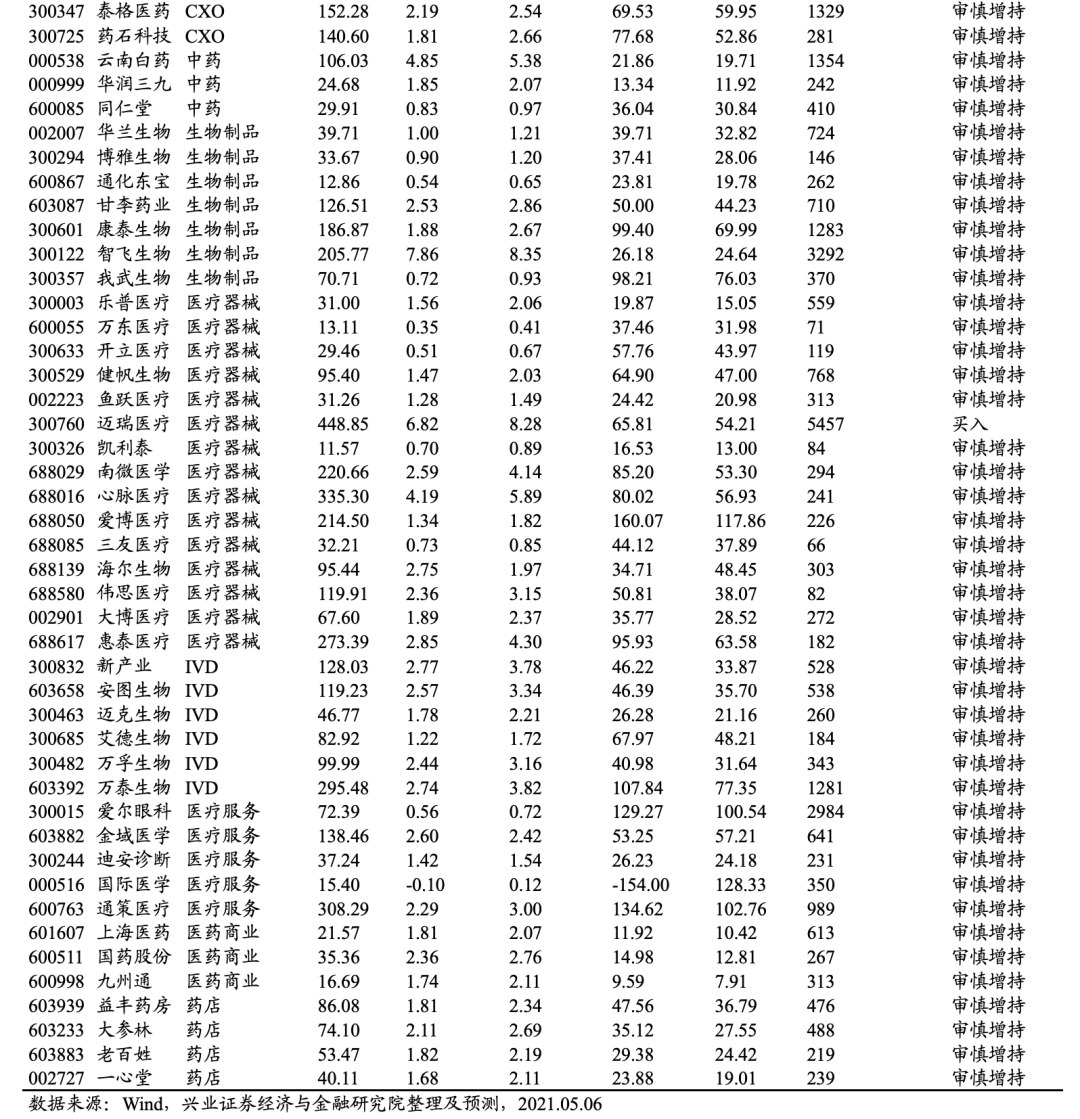

█ 相关企业盈利预测及评级

下表为我们重点关注的A股医药公司盈利预测。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号