-

和则两利 斗则俱伤

风口大猪 / 2019-05-20 21:46 发布

我觉得近期行情又开始送钱了。当然,我指的是期权无脑卖购行情。为什么呢?因为逻辑太简单了:和则两利,斗则俱伤。

这轮五一后的翻脸与反翻脸,以及熊猫最近强硬的态度看,往后不见点血,龙鹰双方都不会退缩的。虽然我也知道,市场不会一根筋,市场里面那些巨鳄也不会坐以待毙,但是掀不起大浪来。所以昨夜传说谈和,我觉得即便没有辟谣,打死我也不会相信的。

从全局来看,短期(大概2-4个季度)内,不会有哪一方越战经济数据越好的,这绝对不用怀疑。特别是焦灼情况下,实业投资者必然要压缩风险缩减投资和库存;对冲投资者会算计如何利用波动多空双吃;权益和固守投资者会思考避险、长期估值短期价格匹配;而金融机构和政府则会思考如何降低意外发生。在这样一个外部循环下,能稳住去年边打边谈的大环境已经十分不容易,更可况撕破脸皮真刀真枪了。

从放血的角度而言,双方都有要害。

比如从对实体经济冲击讲,当前时点熊猫失血会更快一些。美方挑去年这个时点开战,必然是算计过的。我们很多产业虽然方兴未艾或初露尖角,但支撑这些东西的底层技术我们却真的没有。比如今日刷屏的安卓系统,比如你习以为常的PPT,或是IT届的计算机语言,甚至是IP地址、网络协议。整个大厦的基础,基本不在自己手中,倘若固执下去,论失血,还是熊猫死的快。

而鹰方也不是没有硬伤。我觉得单纯关税增加那点负担,既不是某一方全部承担,也不是不可能转嫁。有些我们有话语权的,就对方承担,由鹰方消费者去吐槽。某些我们没有话语权的,去东南亚设个厂,也就是一两年就周转过来。在已经有10%垫底的情况下,增加15%并不是质的影响。

真正令人不可预期测是,在非税领域互相断水断电,才会给世界带来不可估量的影响。比如美股当前就处在历史上估值的顶峰,可以说是教科书般的高估;而美债规模也处在失控的边沿,尽管川爷四处敲诈;美国的利率已经再次倒挂,机构投资者已经发出警告信号。

对于鹰方而言,失去中国市场,最起码是一场现金流的严峻考验。这会让若干巨轮溃于蚁穴。以熊猫的制度而言,拖住一艘巨轮或者击沉一艘巨轮,只是一个会议的事情;而那些自由经济国家,能不能动用纳税人的钱或者联邦储蓄基金,就不是一个会议的事了。

所以,长期而言,胜负难断,甚至什么是胜负都很难定义。或许不经意之间,真的就什么都结束了。但是既然是战,没有流血牺牲,就不会有结束的可能了。

如果是这样,估值、价投、牛市都是浮云,所以无论是涨价的五粮液,还是不倒的贵州茅台、中国平安,最终都会在斗则俱伤的阴影下节节退守。

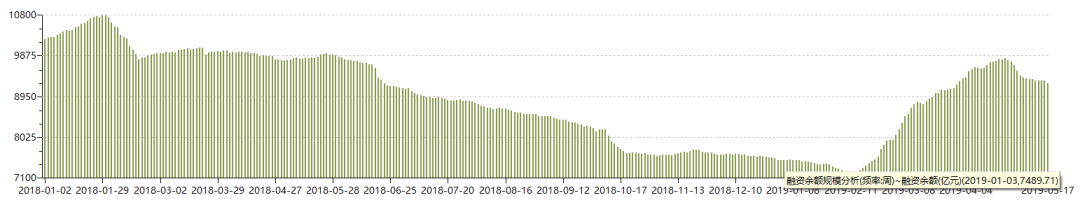

在去年底最悲伤的时候,融资余额大概7500亿,现在是9300亿;

当时主动式股票型基金仓位大概80%,现在高居86%左右。按

7500亿非ETF股票基金算,回归去年底大概可以流出450亿。混合基金1.65万亿,流出6%是990亿,加上融资融券的1800亿就是3240亿。这还不算ETF、私募基金和散户流出。而大盘从3288到现在跌400点,也才走了3000多亿。一旦这些机构反水随便卖卖,这轮底部2400未必H得住。

从近期期权波动率看,买沽不如卖购,虽然跌了不少并不恐慌。一方面技术流认为抄底时机已到,想去捡便宜的人不在少数;另一方面机构无论处于什么原因,并没有大幅减仓。或许期待逆周期政策,或许认为实体并不悲观,再或者有窗口指导。

但在我看来,精彩还在后头呢。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号