-

水井坊,伊之密,蔚蓝锂芯-业绩大超预期

专注业绩股 / 2021-04-11 21:24 发布

最近有些事情没更新,主要也是太忙了

每年在这个时间都是忙碌的时间点,也是“捡钱”的季节

这个时间点有哪些公告我给大家说一下

有年报的正式报告

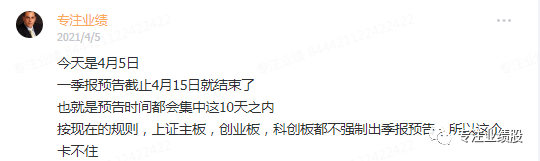

有一季度业绩预告

有一季报业绩快报

有一季度正式报告

过几天还会有少许的中报业绩预告

你说忙不忙呢

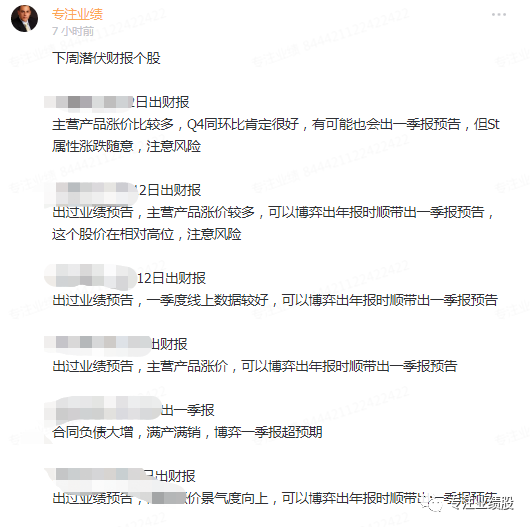

这个时间点在星q每周都会分享一些预期出业绩且会超预期的标的

比如本周的一些标的

还有上周分享的一些预期预告超预期标的

这个有点盲盒的感觉

赚钱游戏互不耽搁的体验

这个池子里边在本周已经出来很多一季报预告,而且都是很不错业绩

且看下面业绩点评解析

潜伏是什么

潜伏就是在风平浪静时进去,在波导汹涌时撤退

一季报业绩预告

伊之密

预计一季报业绩:净利润1.024亿元至1.076亿元,增长幅度为8.56倍至8.95倍 变动原因 ▲

原因:1、2021年一季度,公司所处行业延续较高的景气度,公司的经营情况良好,订单饱满、生产紧张有序,营业收入同比大幅增长。2021年一季度,公司的经营情况符合预期,预计营业收入约7.65亿元,同比上升约117%。 2、2021年第一季度,公司归属于上市公司股东的净利润同比大幅增长,实现扭亏为盈,预计归属于上市公司股东的净利润为10,237.50万元至10,762.50万元,同比上升856%至895%。 3、2021年一季度,预计非经常性损益对公司净利润的影响金额约为517万元,较去年同期363万元增加约154万元,主要原因是公司去年同期公司向医院捐赠100万元防疫物资支持疫情防控工作所致。

主营业务-注塑机、压铸机、橡胶机

一季报预告中值1.05亿元,同比增长875%

预测21年净利润4.5亿元,对应着20倍的PE

潜伏者按风格自己操作

蔚蓝锂芯

业绩预告:预计一季报业绩:净利润1.500亿元至1.650亿元,增长幅度为14.11倍至15.63倍 变动原因 ▲

原因:2021年一季度,公司各项业务经营状况良好,整体经营业绩环比2020年第四季度也保持了较好的增长;而2020年第一季度受疫情影响较大,因此业绩同比增长更为显著。报告期内,锂电池业务继续保持四季度的良好态势,整体处于满产满销状态,是公司利润的最大贡献来源。

主营业务-LED芯片业务、锂电池

一季报预告中值1.57亿元,同比增长1487%,创了新高

预测21年净利润7亿元,对应着18倍的PE

潜伏者按风格自己操作

华昌化工

预计一季报业绩:净利润3.000亿元至3.200亿元,增长幅度为26.44倍至28.27倍 变动原因 ▲

原因:“十三五”期间,本公司进行技术改造及产业拓展,2019年相关项目实现投产;但由于2020年度受疫情影响,相关产能增加、节能降耗带来的经济效益没有得到有效释放。 2021年第一季度经营业绩增长的主要原因包括:一是前期产业拓展产能增加带来的经济效益释放;二是节能降耗成效显现;三是多元醇产品价格大幅上涨。 2021年度,本公司将做好锅炉升级及配套技术改造项目建成投产,实现节能降耗,提升经济效益的目标;同时推进聚酯树脂等相关项目的建设,以及后续发展项目的调研论证及申报。

主营业务-纯碱行业、肥料行业

一季报预告中值3.1亿元,同比增长2735%,创了新高

潜伏者按风格自己操作

中泰化学

业绩预告:预计一季报业绩:净利润7.000亿元至7.500亿元,增长幅度为53.11倍至56.98倍 变动原因 ▲

原因:业绩变动的原因主要是受市场影响,公司主要产品聚氯乙烯树脂、粘胶纤维、粘胶纱价格及销量较上年同期有较大幅度上涨所致。

主营业务-氯碱化工

一季报预告中值7.25亿元,同比增长5500%,创了新高

潜伏者按风格自己操作

中环股份

预计一季报业绩:净利润4.700亿元至5.500亿元,增长幅度为86.27%至117.97% 变动原因 ▲

原因:1、公司光伏晶体制造和晶片制造围绕设备理论产能提升、产品质量升级和产品成本下降开展了持续的技术创新,厚积薄发形成了一系列自主知识产权的专利技术和know-how;同时进一步加速了在生产过程中全流程的工业4.0的应用和升级,始终保持全球同行业的领先水平。2、公司对行业发展方向及自身的发展路径具有清晰的判断和认知,全球首创的光伏G12硅片是平台型技术,产品优势明显,为光伏行业竞争提供“新赛道”,得到行业客户高度认同,并形成210单晶硅片产业生态联盟,引领光伏进入6.0时代。一季度光伏G12硅片产销逐月增长,盈利能力和市场竞争力逐月提升。3、公司在新体制和机制下优势初步显现,使得公司决策流程更短、速度显著加快,运行效率更高,市场反应更加敏捷,助力公司业绩提升。

主营业务-单晶硅材料和半导体器件

一季报预告中值5.1亿元,同比增长100%,创了新高

预测21年净利润21.5亿元,对应着40倍的PE

潜伏者按风格自己操作

捷捷微电

预计一季报业绩:净利润9409万元至1.025亿元,增长幅度为1.25倍至1.45倍 变动原因 ▲

原因:1、报告期内,公司归属于上市公司股东的净利润同比上年同期有较大幅度增长。主要原因如下: 1)公司聚焦产业发展方向,加强团队建设,坚持以市场为导向,以产品为中心,持续研发投入与品质保证,公司的晶闸管、二极管、MOS、模块组件等系列产品净利同比上年同期(疫情因素等影响)均有较大幅度的增长,环比上年第四季度正增长。 2)公司紧紧抓住功率半导体器件进口替代契机和产品结构升级与客户需求增长等因素,以及IPO募投项目边际效应的持续发挥,并积极推进定增项目建设的产能利用等,公司的主营业务收入较上年同期有较大幅度的增长,环比上年第四季度正增长。 2、报告期内,非经常性损益对归属于公司股东的净利润影响额约为797万元。

主营业务-功率半导体芯片、封装器件

一季报预告中值9700万元,同比增长135%,创了新高

预测21年净利润4.2亿元,对应着46倍的PE

惠伦晶体

预计一季报业绩:净利润4200万元至4500万元,增长幅度为6.42倍至6.81倍 变动原因 ▲

原因:1、公司2021年第一季度业绩变动主要原因为: (1)公司部分电子元器件产品销售呈现量价齐升的态势,电子元器件业务营业收入较上年同期增长约280%。出货量方面,受益于5G及以上技术、物联网等的快速发展,国产替代的加速,公司经营战略的转变,以及下游客户结构进一步优化,电子元器件业务订单充足稳定,SMD谐振器、TCXO振荡器及TSX热敏晶体等产品的出货量较上年同期均有大幅提升,电子元器件产品整体出货量同比增长130%左右;价格方面,TCXO振荡器和TSX热敏晶体等器件价格涨势较为突显。 (2)由于订单增加,公司产能利用率较上年同期大幅提高,规模效益明显提高,加上部分产品价格上涨等因素,电子元器件产品综合毛利率有较大提升。

主营业务-压电石英晶体元器件

一季报预告中值4350万元,同比增长661%,创了新高

预测21年净利润1.8亿元,对应着23倍的PE

迈克生物

预计一季报业绩:净利润2.946亿元至3.248亿元,增长幅度为2.9倍至3.3倍 变动原因 ▲

原因:随着国内抗击新冠肺炎疫情工作的不断推进,国内疫情防控成果不断巩固,报告期内公司常规生化、免疫、临检等平台检测产品的销售快速恢复并实现较高增长;同时,由于后疫情时代经济恢复对疫情防控的需求,公司新冠检测产品在报告期内仍保持高速增长态势。公司经营管理层根据外部环境变化和内部发展需求积极调整经营策略,以丰富的产品、优质的服务获得国内外终端客户的认可,促使公司本报告期的经营业绩较上年同期实现大幅度增长。 报告期内,预计非经常性损益对净利润的影响为260万元左右,主要系收到政府补助。

主营业务-体外诊断产品研发、生产、销售和服务

一季报预告中值3.1亿元,同比增长310%,创了新高

预测21年净利润10亿元,对应着23倍的PE

水井坊

预计一季报业绩:净利润4.194亿元左右,增长幅度为1.2倍左右 变动原因 ▲

原因:随着国内新冠疫情得到有效控制,白酒市场自2020年下半年以来逐步得到恢复,公司持续深耕核心市场,以核心市场带动周边市场发展,着力寻求新的市场增长点,使得公司2021年一季度市场销售实现较好发展。另一方面,公司2020年一季度因疫情影响及2020年春节日期相对较早,收入和利润基数相对较低。 在上述原因综合影响下,公司2021年一季度收入、利润同比实现较大增幅。

主营业务-白酒

一季报预告中值4.19亿元,同比增长120%,创了新高

预测21年净利润10亿元,对应着35倍的PE,明天可以关注

长海股份

预计一季报业绩:净利润9000万元至1.140亿元,增长幅度为60.53%至103.33% 变动原因 ▲

原因:本次预告较上年同期归属于母公司净利润下降,其中预计非经常性损益对净利润的影响为400万元—800万元(注:上年同期非经常性净损益为403.30万元),对业绩产生影响的因素主要有: 报告期内,行业景气度持续走高,国内外玻璃纤维及制品市场需求旺盛,玻璃纤维及制品产销两旺,销量、价格齐升,生产效率显著提升等因素业绩得以提升

主营业务-玻纤制品、玻纤复合材料

一季报预告中值1.02亿元,同比增长80%,创了新高

预测21年净利润4.5亿元,对应着15倍的PE

密尔克卫

预计一季报业绩:净利润7759万元至7972万元,增长幅度为46.00%至50.00% 变动原因 ▲

原因:(一)主营业务的影响。 报告期内,公司积极保增长扩收入、优化经营结构、加强核心能力建设及内部管理体系、提高效率及服务质量、增加企业竞争力。

主营业务-一站式综合物流服务

一季报预告中值7800万元,同比增长48%

预测21年净利润4.3亿元,对应着48倍的PE

上海石化

预计一季报业绩:净利润10.60亿元至12.90亿元,增长幅度为1.88倍至2.07倍 变动原因 ▲

原因:2020年第一季度,受新冠肺炎疫情和油价暴跌的双重影响,公司产品毛利大幅下降,2020年第一季度亏损。2021年第一季度,石油石化产品市场需求大幅改善,主要产品价格上涨,公司抓住有利时机,进一步优化运营,攻坚创效,坚持降本减费,经营业绩明显改善。

主营业务-石油化工产品

一季报预告中值11.75亿元,同比增长194%

预测21年净利润50亿元,对应着8倍的PE

卓胜微

预计一季报业绩:净利润4.810亿元至4.960亿元,增长幅度为2.17倍至2.27倍 变动原因 ▲

原因:1、公司预计2021年第一季度销售收入较去年同期实现大幅增长,归属于上市公司股东的净利润相应提升。其主要原因一方面系5G通信技术的发展带动了射频前端市场需求的快速增长,公司抓住5G和国产替代发展机遇,不断丰富和优化产品结构,在保持射频分立器件竞争优势的同时,持续推进射频模组产品的市场化进程。另一方面,去年同期新冠疫情对客户需求造成了一定的负面影响。

主营业务-射频集成电路

一季报预告中值4.9亿元,同比增长222%,创了新高

预测21年净利润18亿元,对应着73倍的PE

兴发集团

预计一季报业绩:净利润3.500亿元左右,增长幅度为13.44倍左右 变动原因 ▲

原因:本报告期归属于上市公司股东的净利润较上年同期大幅增加,主要受以下因素的综合影响: 一是受供需关系影响,报告期内公司主营产品有机硅、草甘膦、二甲基亚砜等销售价格同比上涨,盈利能力增强;二是2020年三季度有机硅技术改造升级项目顺利建成投产,有机硅单体产能由20万吨/年增加至36万吨/年,致使报告期内有机硅产销量同比上升;三是报告期内公司电子级化学品市场开拓取得积极进展,销量同比大幅增长,经营业绩显著提升

主营业务-磷矿石、黄磷及精细磷产品

一季报预告净利润3.5亿元,同比增长1344%,创了新高

预测21年净利润13亿元,对应着13倍的PE

金力永磁

预计一季报业绩:净利润9298万元至1.073亿元,增长幅度为1.6倍至2倍 变动原因 ▲

原因:1、2020年第一季度,公司在全球新冠肺炎疫情发生后积极应对,采取措施减轻疫情对公司产销的不利影响,收入及净利润较2019年同期均实现同比增长。 2020年第一季度公司实现营业收入41,313.19万元,同比增长15.12%;实现归属上市公司股东净利润3,576.29万元,同比增长35.68%。 2021年第一季度,公司管理层采取积极措施应对稀土原材料价格上涨及春节假期对于产销的不利影响,充分把握新能源及节能环保领域需求增长的有利市场机遇,继续保持公司经营业绩快速增长的态势

主营业务-钕铁硼磁钢

一季报预告中值1亿元,同比增长180%,创了新高

预测21年净利润3.6亿元,对应着44倍的PE

江苏雷利

预计一季报业绩:净利润7348万元至9308万元,增长幅度为50.00%至90.00% 变动原因 ▲

原因:(1)报告期内,随着公司产业链布局的不断完善,海外生产基地的稳步运行,公司在客户群体中竞争优势愈发明显,营业收入实现稳步增长。 (2)研发创新、工艺改善的成果逐步转化,家电、汽车、医疗及运动健康板块业务持续发力,使得公司综合盈力能力显著提升。 (3)预计公司2021年第一季度非经常性损益对净利润的影响为500万元

主营业务-家用电器微特电机及智能化组件

一季报预告中值8300万元,同比增长70

预测21年净利润3.5元,对应着14倍的PE

华阳集团

预计一季报业绩:净利润5100万元至5800万元,增长幅度为1.88倍至2.27倍 变动原因 ▲

原因:随着国内新冠疫情得到有效控制,公司汽车电子及精密压铸业务销售收入较上年同期增长;同时公司持续推进精益管理,深化阿米巴经营体制,提质增效,盈利能力提升。预计2021年第一季度归属于上市公司股东的净利润较上年同期增长187.90%—227.41%。

主营业务-汽车电子 、 精密压铸

一季报预告中值5450万元,同比增长208%,

预测21年净利润2.8亿元,对应着50倍的PE

潜伏者按风格自己操作

盛弘股份-业绩超预期

深纺织A-业绩超预期

金石亚药-业绩超预期

太钢不锈-业绩超预期

龙星化工-业绩超预期

齐峰新材-业绩超预期

北方华创-业绩超预期

杭氧股份-业绩超预期

百亚股份-业绩超预期

优彩资源-业绩超预期

东鹏控股-业绩超预期

华孚时尚-业绩超预期

ST秦机-业绩超预期

一季报正式报告

璞泰来

主营业务-负极材料

一季度营业收入17.39亿元,同比增长112.43%

归属于母公司所有者的净利润3.35亿元,创了新高

预测21年净利13亿元,对应着38倍的PE

潜伏者按风格自己操作

振芯科技-业绩超预期

万华化学-业绩超预期

------

财报开始了

星q内分享超预期个股估值分析参与建议,分享看好个股,有渔也有鱼,专注业绩超预期个股,提前挖掘业绩爆发增长牛股,欢迎你的加入

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号