-

货币还会收缩吗?信用还能扩张吗?兼论当前A股市场【天风策略】

徐彪

/ 2020-10-25 21:49 发布

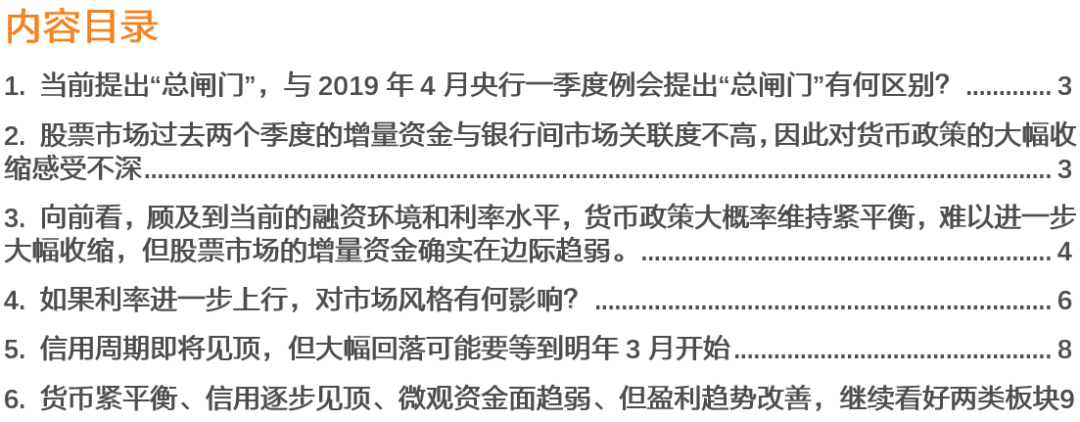

/ 2020-10-25 21:49 发布核心结论: 1、10月14日,央行的统计数据发布会上提到“应当允许宏观杠杆率阶段性上升”,随后10月21日,央行行长在金融街论坛年会上提到“货币政策需把好货币供应总闸门”。这些大概率都是对过去一个阶段的总结。 2、19年4月央行一季度例会提出“总闸门”,背景是19Q1的政策全面扩张,于是19Q2开始伴随政策转向收缩,市场也整体下台阶。 3、但是,过去一个阶段,银行间aa同业存单利率大幅提升70%,银行间流动性已经大幅收缩,只是股票市场增量资金与此关联度不高,因此股票市场感受不深。 4、于是,当央行提出“货币总闸门”的时候,A股市场开始担心流动性的收缩,但实质上流动性已经出现了很大幅度的收缩。 5、考虑到目前各种利率大多回升到疫情爆发之前,并且已经部分影响企业融资,向前看,货币政策再进一步收缩的必要性不强,更大可能性是维持当前紧平衡的状态,以保证融资环境相对健康,比如债券和贷款发行规模较大的时候,央行可能会相应多释放mlf,反之则少释放mlf。 6、但是,A股市场微观层面的资金的确边际走弱:预计Q4产业资本减持仍然比较大,公募发行边际走弱,外资仍难形成流入趋势;杠杆资金主要是强化趋势,融资余额目前已经处于高位,7月中旬严查信贷违规入市,场外增量逐步弱化。 7、那么在增量资金边际趋弱、名义经济回升导致利率仍有上行预期的背景下,是否一定对科技股和成长风格不利? (1)科技股的业绩波动(或者说产业周期的波动)要远大于宏观因子的波动,因此,产业周期的起落是科技板块估值泡沫变化的更核心因素。 (2)利率上行或流动性收缩对没有业绩的高估值公司不利,但不影响产业景气度向上的科技股,比如典型案例包括:99-00年的纳斯达克(PC周期)、10年的中小板(智能手机周期)、13年的创业板(移动互联周期)。 (3)因此,当前科技股出现分化的可能性更大,业绩走强的细分方向,受利率上行预期和增量资金边际趋弱的影响较小。 8、另一方面,信用周期(债务总额增速)在9-10月基本见顶。理由在于:①地产是信用之母,但被控制;②政府债券放量难以持续。但信用周期在明年3月之前(也就是基数大幅抬升之前),大概率难以显著回落,保证了相对比较平稳的经济预期。这与去年4月之后,信用的持续大幅回落,显著不同。 9、总结来看:未来一个阶段的宏观背景是——货币紧平衡、信用逐步见顶、微观资金面趋弱、但盈利趋势改善。 考虑到经济预期(也就是信用周期,而信用周期大幅回落要到明年3月之后)决定市场方向,资金面决定市场斜率。我们仍然认为当前的系统性风险较小,仍以结构性机会为主(日历效应+景气度大幅上行)。而明年3月信用大幅回落开始,届时以防风险为主。 10月以来的A股市场结构上来看,主要是Q4日历效应下,受益于经济预期改善、估值较低的家电、保险、股份行等表现不错。预计这些方向四季度继续取得相对收益。 另一方面,景气度大幅上行的方向,短期都有较大幅度调整,但是展望2021年,业绩爆发仍然是抵抗“货币紧平衡、信用逐步见顶、微观资金面趋弱”的重要方向,因此,我们继续建议在调整中布局Q3业绩能够兑现,并且景气趋势能够延续到明年的方向:比如军工上游、光伏、新能源车、消费电子、工程机械、汽车零配件、生产线设备;

10月14日,央行的统计数据发布会上提到“应当允许宏观杠杆率阶段性上升”,随后10月21日,央行行长在金融街论坛年会上提到“货币政策需把好货币供应总闸门”。 那么,向前看,货币政策还会不会进一步拧紧闸门、信用周期还能不能进一步扩展?市场连续调整后,如何应对? 01

当前提出“总闸门”,与2019年4月央行一季度例会提出“总闸门”有何区别? 19年4月央行提出“货币总闸门”之前,信用和货币政策都处于扩张区间,19Q1房地产小阳春、宏观杠杆率提升。因此,当时“总闸门”的提出,更多是对未来政策的指引,结合19年4月会议强调的房住不炒和结构性去杠杆,随后政策果然开始全面拧紧“总闸门”,市场也整体性下台阶。 当前,央行提出“货币总闸门”,背景是在货币政策全面收缩和回归正常化2个季度之后,更类似于是对过去两个季度货币政策的总结。 5月中旬以来,dr007显著反弹回到omo利率大致2.2%的水平,银行间aa同业存单从5月最低2%大幅提升到目前3.46%,十年期国债收益率从2.5%回升到3.2%,利率市场经历了一波比较罕见的快熊。

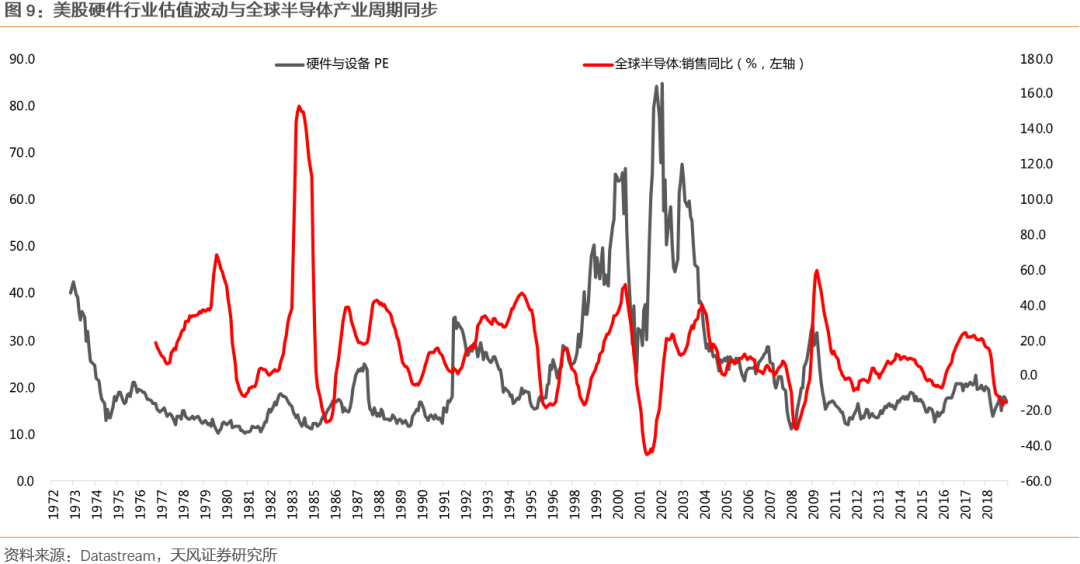

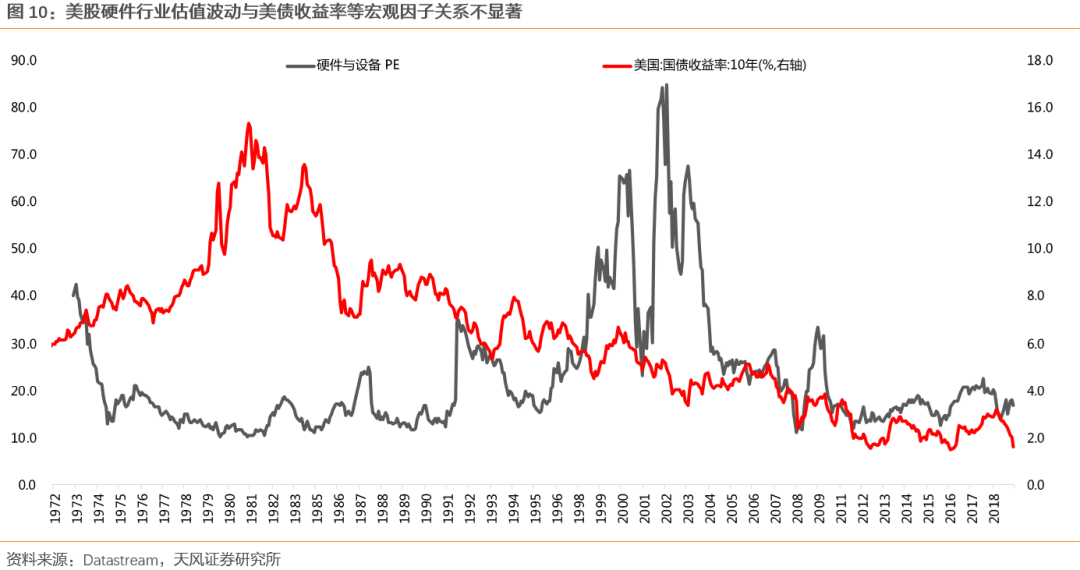

02

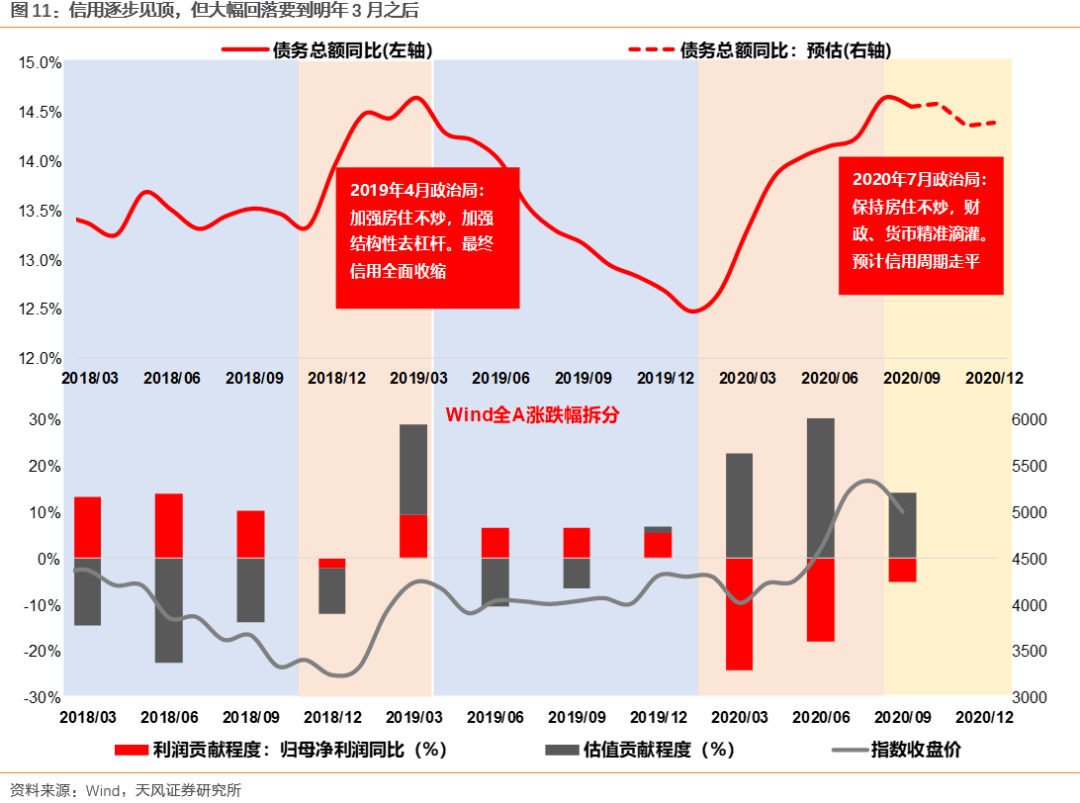

股票市场过去两个季度的增量资金与银行间市场关联度不高,因此对货币政策的大幅收缩感受不深 过去两个季度,尤其是5月份到7月份,虽然央行开始显著收缩银行间流动性,但股票市场保持了震荡上行。背后很大一部分因素在于,这一轮A股市场的增量资金,与银行间市场的流动性关联度并不大。 比如①公募基金的大规模发行,是来自于居民部门的资金;②外资3月低到7月中旬的大幅流入,是全球央行扩表的结果;③信贷资金违规入市炒股票,是贷款资金脱实入虚导致的。 因此,相比于持续走熊的债券市场而言,股票市场对于银行间流动性的收缩,感触并不深刻。于是,当央行提出“货币总闸门”的时候,A股市场开始担心流动性的收缩,但实质上流动性已经出现了很大幅度的收缩。 03

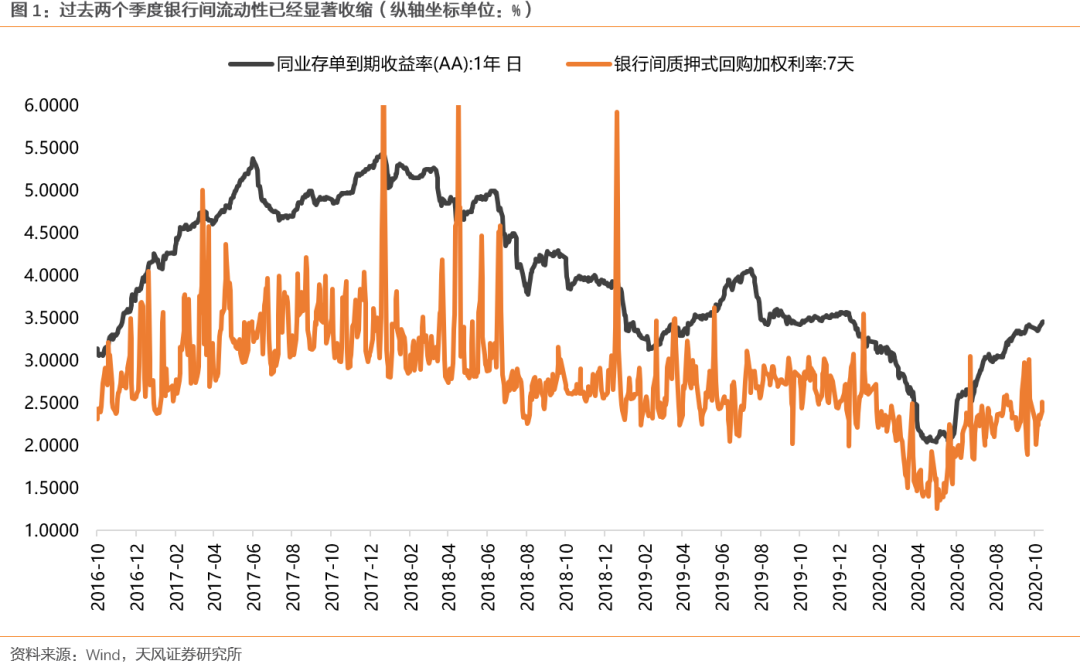

向前看,顾及到当前的融资环境和利率水平,货币政策大概率维持紧平衡,难以进一步大幅收缩,但股票市场的增量资金确实在边际趋弱。 过去一个阶段,银行间aa同业存单利率大幅提升70%,显示部分中小银行流动性告急,并实际影响了企业部门的信用融资,5月以来,企业债存量环比出现显著回落,同比增速也见顶回落。另一方面,各类利率水平也几乎都回到了疫情爆发之前的水平。 因此,向前看,货币政策再进一步收缩的必要性不强,更大可能性是维持当前紧平衡的状态,以保证融资环境相对健康,比如债券和贷款发行规模较大的时候,央行可能会相应多释放mlf,反之则少释放mlf。

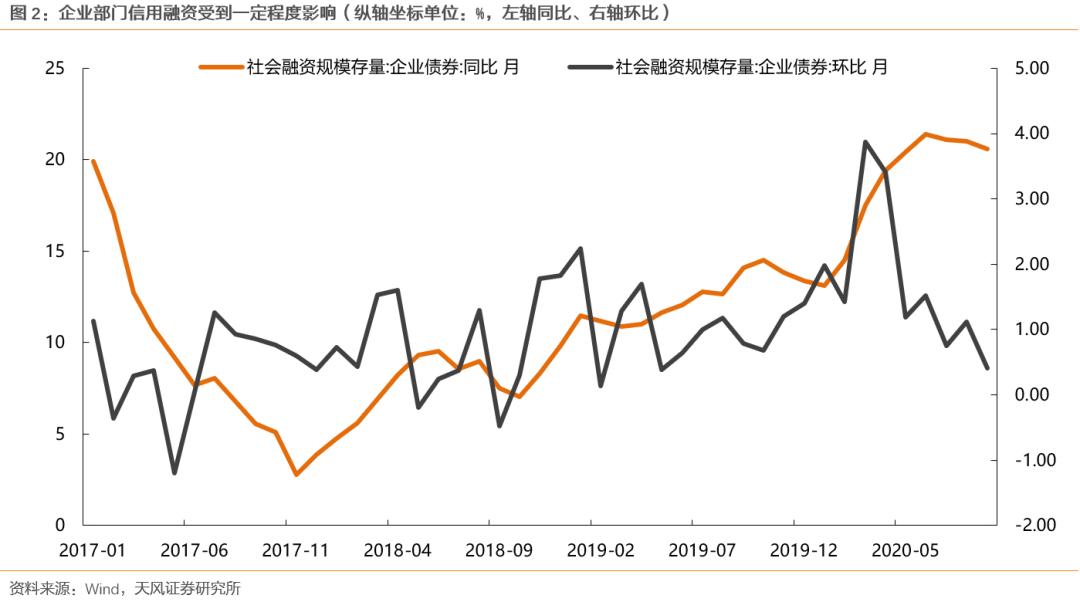

但是,A股市场微观层面的资金的确边际走弱:预计Q4产业资本减持仍然比较大,公募发行边际走弱,外资仍难形成流入趋势;杠杆资金主要是强化趋势,融资余额目前已经处于高位,7月中旬严查信贷违规入市,场外增量逐步弱化。 (1)产业资本:预计Q4产业资本减持仍然比较大。指数上涨时净减持额会增大,反过来压制指数;而拟减持额与净减持额走势几乎保持一致,10月前两周统计到的将在四季度拟减持金额已达到591亿元,考虑到拟减持公告到变动起始日基本在15-30天左右,我们预计四季度减持金额仍将接近2000亿,处于高位,产业资本的减持仍然比较大。

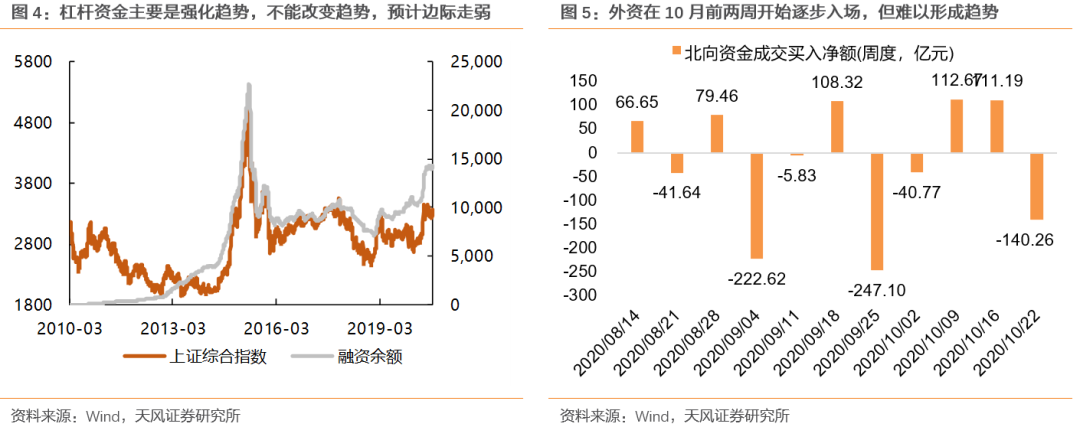

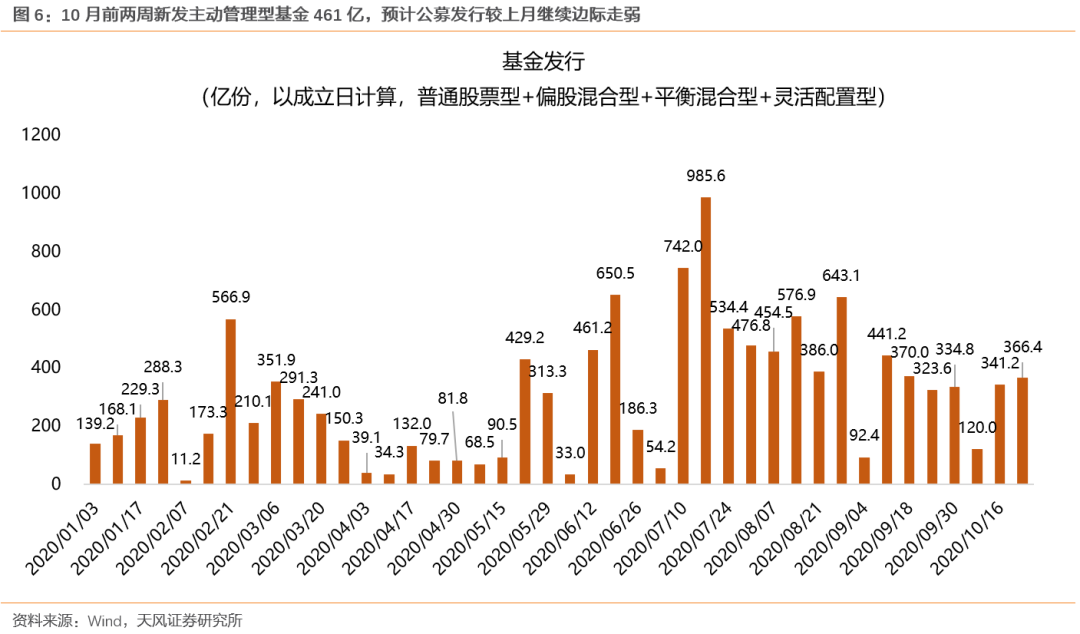

(2)融资余额、信贷违规入市:杠杆资金主要是强化趋势,融资余额目前已经处于高位,7月中旬严查信贷违规入市,场外增量逐步弱化。 (3)外资:外资在10月前两周开始逐步入场,Q4美国大选叠加地缘政治冲突,外资仍难形成流入趋势。 (4)公募:7-9月新发主动管理基金均在1500亿以上,10月前三周新发主动管理型基金828亿,虽有节假日因素干扰,但以近期的发行规模来看,主要靠蚂蚁金服战略配售基金支撑,预计公募发行较上月继续边际走弱。

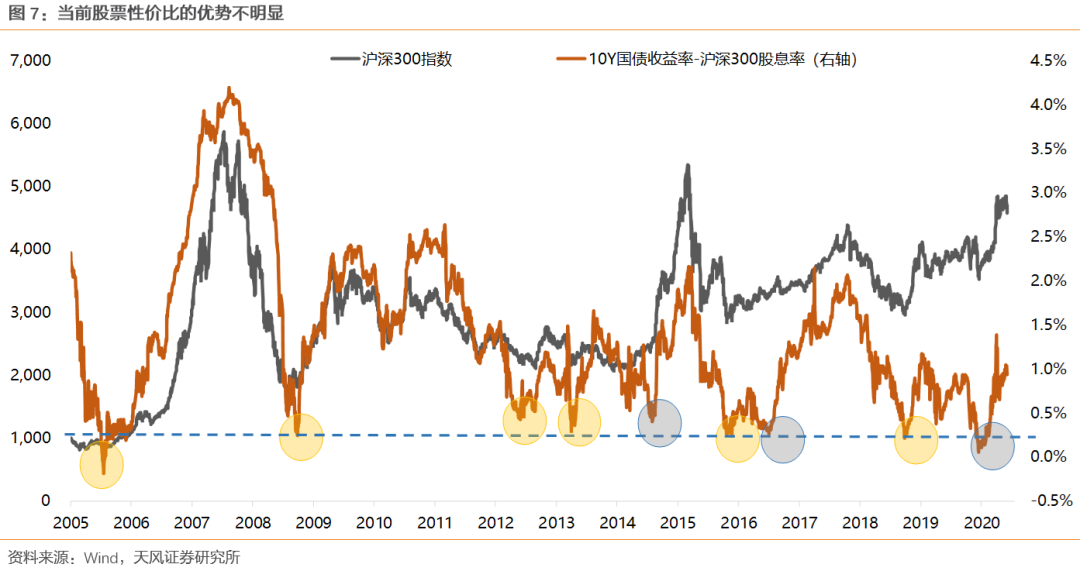

(5)存量资金角度来看,从股债收益差的角度,5-6月虽然利率上行,但性价比仍然偏向股票,国债利率回到3%以上之后,当前股票性价比的优势不明显。(图中最右侧篮圈为今年3月中旬的情况,当时我们也以此判断市场没有进一步下跌的风险)

04

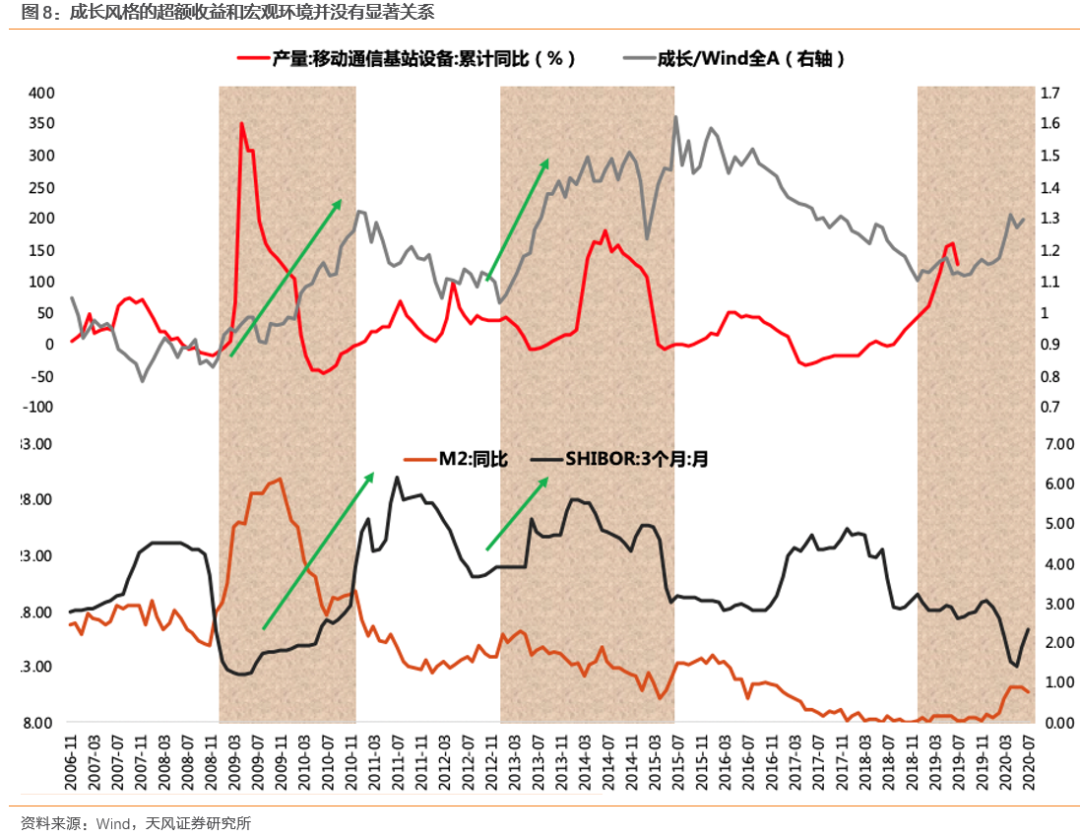

如果利率进一步上行,对市场风格有何影响? 虽然货币政策大概率维持紧平衡,再显著收缩的可能性不大,但是名义经济增长决定利率方向,在明年Q2之前,名义经济增长大概率继续回升,对应利率也有进一步缓慢上行的预期。 那么在利率上行预期、增量资金边际趋弱的背景下,是否一定对科技股和成长风格不利? (1)科技股的业绩波动(或者说产业周期的波动)要远大于宏观因子的波动,因此,产业周期的起落是科技板块估值泡沫变化的更核心因素。 (2)利率上行或流动性收缩对没有业绩的高估值公司不利,但不影响产业爆发的科技股,比如典型案例包括:99-00年的纳斯达克(PC周期)、10年的中小板(智能手机周期)、13年的创业板(移动互联周期)。 (3)因此,当前科技股出现分化的可能性更大,业绩爆发的细分方向,受利率上行预期和增量资金边际趋弱的影响较小。

05

信用周期即将见顶,但大幅回落可能要等到明年3月开始 虽然央行的统计数据发布会上提到“应当允许宏观杠杆率阶段性上升”,但也更多是对疫情爆发以来的总结。 向前看,信用周期(债务总额增速)在9-10月基本见顶。理由在于:①地产是信用之母,但被控制;②政府债券放量难以持续。 但信用周期在明年3月之前(也就是基数大幅抬升之前),大概率难以显著回落,保证了相对比较平稳的经济预期。这与去年4月之后,信用的持续大幅回落,显著不同。 19年4月之后,信用全面收缩,企业中长期贷款连续同比少增,经济预期恶化,整体杀估值;但后续虽然地产收缩,但企业中长期贷款持续同比多增,信用小幅回落,经济预期平稳,市场震荡或小幅上行。

06

货币紧平衡、信用逐步见顶、微观资金面趋弱、但盈利趋势改善,继续看好两类板块 在上周的报告《未来半年环境与哪阶段更相似?结构会如何演绎?》中,我们提到未来半年宏观环境与09Q3-10Q1、16Q4相似。同时,考虑到经济预期(也就是信用周期,而信用周期大幅回落要到明年3月之后)决定市场方向,资金面决定市场斜率。我们仍然认为当前的系统性风险较小,仍以结构性机会为主(日历效应+景气度大幅上行)。而明年3月信用大幅回落开始,届时以防风险为主。 10月以来的A股市场结构上来看,主要是Q4日历效应下,受益于经济预期改善、估值较低的家电、保险、股份行等表现不错。预计这些方向四季度继续取得超额收益。 另一方面,景气度大幅上行的方向,短期都有较大幅度调整,但是展望2021年,业绩持续走强仍然是抵抗“货币紧平衡、信用逐步见顶、微观资金面趋弱”的重要方向,因此,我们继续建议在调整中布局Q3业绩能够兑现,并且景气趋势能够延续到明年的方向:比如军工上游、光伏、新能源车、消费电子、工程机械、汽车零配件、生产线设备;

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号