-

【天风医药】贝达药业:上半年净利润同比增长64.65%,研发持续推进收获可期

机构研报精选 / 2020-08-10 10:36 发布

投资摘要

事件:公司发布2020年半年报,上半年实现营收9.52亿元,同比增长24.92%;归母净利润1.44亿元,同比增长64.65%;扣非归母净利润1.41亿元;同比增长87.90%。其中,Q2实现营收3.05亿元,同比下降21.27%;归母净利润1332.52万元,同比下降62.61%。Q1高增长部分由于经销商为疫情期间保供应提高了流通系统的安全库存量所致,Q2有所回落属正常。上半年经营活动产生的现金流量净额为3.54亿元,同比增长49.07%。公司业绩增长主要由于核心产品埃克替尼销售持续放量。

期间费用率有所下降,净利率同比提升

上半年公司毛利率为92.88%,同比下降1.58pct,净利率为14.84%,同比增加3.76pct。其中,Q2毛利率92.88%,同比下降1.94pct,净利率3.93%,同比下降4.87pct。公司期间费用占比73.28%,同比下降6.52pct,其中销售费用率38.77%,同比下降0.21pct,管理费用率14.66%,同比下降2.90pct,研发费用率18.01%,同比下降3.13pct,财务费用率1.84%,同比下降0.27pct。净资产收益率(ROE)为5.64%,同比增加1.71pp。

核心产品埃克替尼销售继续放量,差异化优势有望不断巩固

公司核心产品埃克替尼的临床研究提供了充分的针对非小细胞肺癌(NSCLC)患者治疗疗效及安全性的循证医学证据,差异化优势不断积累,在非小细胞肺癌靶向药市场赢得了很好的口碑,树立了国产创新药的品象。2019年埃克替尼纳入医保常规目录,销售持续放量,预期差持续体现。我们认为主要因素基于三点:(一)埃克替尼产品本身具有差异化优势,其所积累的循证医学证据为专家用药和患者选择提供了依据:(1)Brain研究改变了2018、2019年《CSCO原发性肺癌诊疗指南》,使得埃克替尼及其同类药列入了国家卫健委2018年《新型抗肿瘤药物临床应用指导原则》推荐;(2)Increase研究为埃克替尼加量用于21外显子L858突变提供了证据;(3)Evidence研究是NSCLC辅助治疗领域唯一注册临床研究,公司将依据Evidence研究申请EGFR突变的术后辅助治疗新的适应症。(二)中国EGFR药物市场渗透率仍存在提升空间,我们通过测算预计还有一倍左右提升空间。(三)“基药+医保”双加持以及渠道下沉和公司持续大力推广。我们预计埃克替尼的增长仍有望持续,随着公司今年有望为埃克替尼申请EGFR突变的术后辅助治疗新适应症,埃克替尼的差异化优势有望不断得到巩固,并进一步扩大市场。

研发管线稳步推进,进军免疫治疗优化大分子布局

上半年公司研发投入3.72亿元,同比增长15.25%,多个项目取得里程碑进展。公司新药研发管线日趋丰富,已形成每年都有创新药申请临床的良性发展态势。新药盐酸恩沙替尼的优先审评程序正常推进,处于现场检查阶段,一线治疗ALK阳性非小细胞肺癌(NSCLC)患者的全球多中心Ⅲ期临床研究顺利进行。贝伐珠单抗注射液(MIL60)上市许可申请获得受理,EVIDENCE研究完成数据库锁定,有望今年申报。BPI-D0316Ⅱ期、CM082肾癌Ⅲ期等多项注册临床研究按计划进行;BPI-23314、BPI-17509、MRX2843,BPI-27336,BPI-3016和BPI-28592等项目陆续进入临床研究。同时,公司投资引进PD-1和CTLA-4进军免疫治疗优化大分子布局。预计公司未来一年可能有多个新药或新适应症注册申请。

“预期差”+“边际变化”驱动基本面趋势持续向上

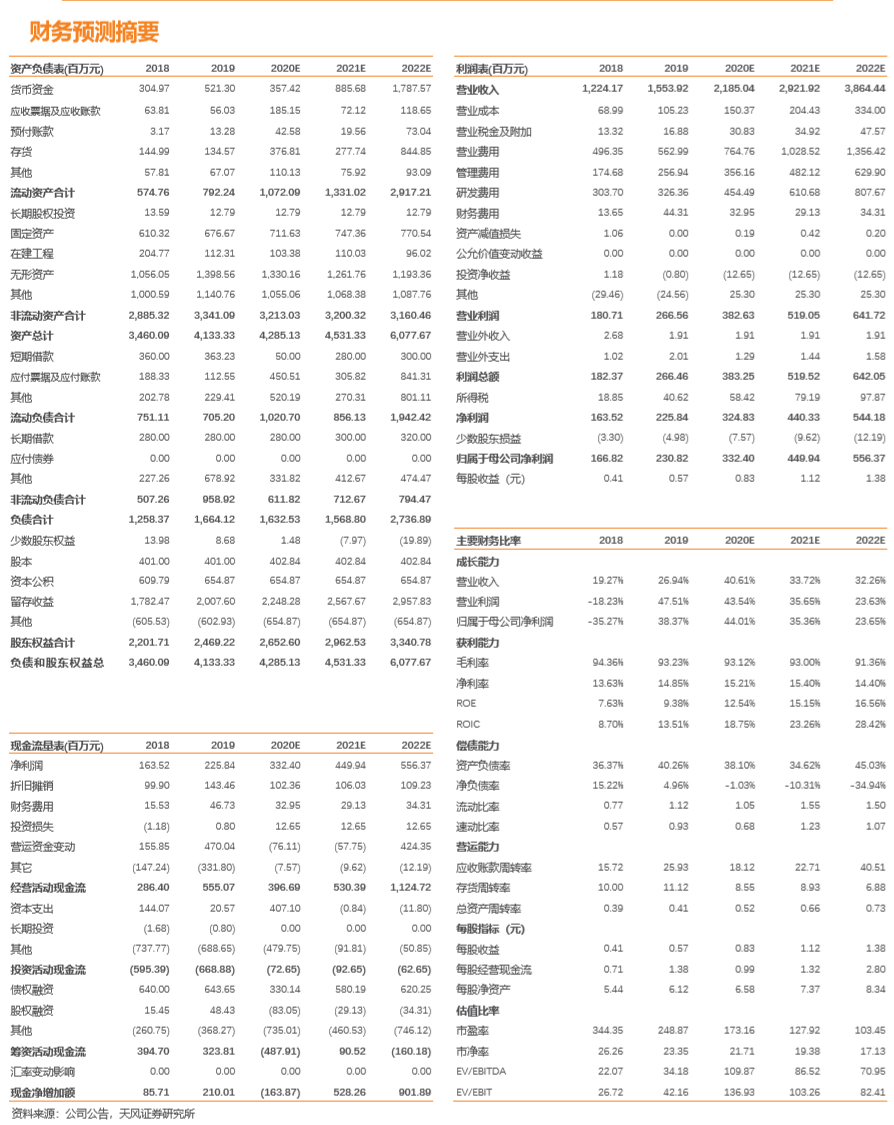

我们判断公司在“预期差”+“边际变化”驱动下基本面趋势有望持续向上。预期差:现有核心品种埃克替尼有望持续超预期(EGFR靶向药渗透率存翻倍空间+埃克差异化优势);边际变化:公司研发步入收获期,恩沙替尼有望不久获批,贝伐珠单抗已报产被受理,埃克替尼术后辅助治疗、CM-082、X-396全球多中心一线、D-0316有望陆续申报注册,带来多个催化剂。我们预计公司2020-2022年归母净利润分别为3.32亿元/4.50亿元/5.56亿元,分别同比增长44.01%/35.36%/23.65%,对应P/E分别为173/128/103倍,维持“增持”评级。

风险提示:新药研发具有不确定性;同类产品的竞争风险;行业政策及药品招标风险

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号