-

2020年7月份投资总结

指数基金价值人生 / 2020-08-03 16:31 发布

原创 价值人生

一、2020年7月份投资总结

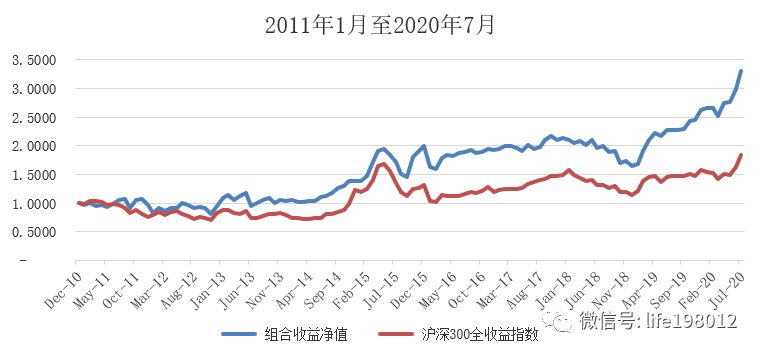

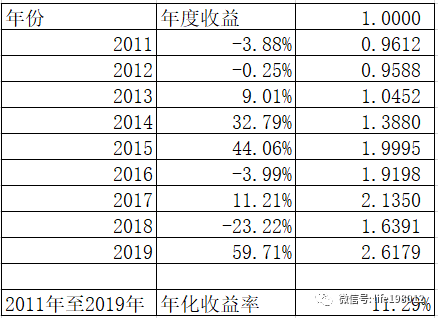

今年以来的实际组合包括场内组合、场外基金组合和港美组合的整体收益是+26%。2011年初至本期期末净值从1元至3.3031元。年化收益率是13.3%。

2011年初至本期期末,沪深300全收益指数是从1元到了1.8442元。年化收益率是6.6%。

央视50全收益指数是从1元到了2.7175元。年化收益率是11%。

2020年7月份沪深300全收益指数创出了历史新高。2007年、2015年和现在都在6000点以上。沪深300指数在2007年的PE是五六十倍,在2015年的PE是近二十倍,现在的PE是16倍。市场成熟,市盈率的最高区间也在不断下移,现在的PE虽然还差两成到了上一轮的高点,但是利率下行影响,只能算是中等偏高水平。比起恒生指数高了,按照AH溢价指数,A股比H股贵了三成多。虽然如此,但是随着业绩提升,几年后这个6000点的位置又会变成低位了。

沪深300全收益指数在2004年底是1000点,2020年7月底是6098.73点。从2004年底至2020年7月底收益了6倍,年化收益率是12.2%。如果投资者进行长期投资并且充分分散持有,最近十五多年来,在沪深市场取得这样的收益,是比较容易的。

今年以来宽基指数中的创业板、中小板、芯片科技、医药、消费食品饮料类的等涨幅居前,恒生指数、恒生国企指数、金融银行、基本面50、价值类的跌幅居前。香港市场和大盘蓝筹下跌得多,沪深市场的大盘蓝筹又对香港市场有了多少的溢价。这与上轮牛市的市场有点像。如果定投只做有安全边际的,那么香港市场是有安全边际的。

截至2020年7月份,恒生H股指数、沪深300价值、基本面50指数还是在净资产附近的。然而也不能全放到以金融地产为主的指数中,做资产配置为主,估值为辅。市场不高不低了,资产配置可以适当减仓,定投或者停止,或者对有安全边际的指数和公司进行少量定投,从而使此类配置在资产配置的占比中有所提升。

二、2020年7月份持仓总结

场内组合前三十只持仓:

中国平安、招商银行、兴业银行、招商银行H、央视50、五粮液、宁德时代、中芯国际H、万达信息、晶丰明源、福莱特玻璃H、东方雨虹、万科A、家家悦、视源股份、顺鑫农业、立讯精密、美的集团、泸州老窖、牧原股份、法拉电子、万年青、洽洽食品、冀东水泥、格力电器、隆基股份、信维通信、青岛啤酒、中颖电子、保利地产。

场外组合和港美组合前六只持仓:央视50、标普红利、全球医疗、LHC、睿远成长价值、中金优选300。详细持仓可以查询菜单栏。

债券基金:(场内)招商双债、(场外)广发安泽短债等等。

三、资产配置和定投

资产配置:权益类仓位96%,债券基金仓位3%,货币基金仓位1%。

2020年7月份沪深300指数上涨了一成多,并且创出了历史新高。如果论GDP,即使算上通货膨胀,这也是一年以上的增速了。而中小创也是越涨越高。资产配置上可以减仓些,也可以配置些低估的香港市场的标的。2020年7月份招商银行的AH差价到了6%的时候,我用A换了些H。随着债券基金的反弹,又在市场下跌的时候调仓了1%,最终权益类仓位达到了96%。

从行业上减持了部分消费和科技行业,增持了金融行业,最终金融地产水泥材料行业占组合的30%左右,消费行业和科技行业分别占组合的15%左右,港股通配置的H股占了近10%,其余的是其它行业、指数基金和美国市场等等。

存量资金的权益类仓位占比是96%,而增量资金的货币储备也是越来越多,基本上没有进行定投。这是根据投资者的承受能力、存量资金和增量资金的权衡决定的。选时不如选标的,对于有选好标的穿越牛熊能力的投资者来说,可以保持九成以上的权益类的仓位。对于平衡稳健型的投资者来说,可以保持四五成的权益类的仓位。

上月的总结中提到,有的定投方法是市场涨了全部赎回,不断定投。而从资产配置的角度,不如适当减仓,定投可以适当停止。前者是从筹码的角度考虑的,后者是从仓位配置的角度考虑的。纯定投上涨到“高位”全部赎回,市场继续上涨,最后看看定点全部赎回的“高位”也不是很高,是用持续定投以盈亏决定进出,重筹码变现。资产配置进行仓位配置,资产配置是用存量资金和增量资金的权衡,重资产升值。

对于成熟的有长期闲置的存量资金的投资者,一定要做好资产配置。2019年上半年市场上涨后,2020年疫情市场反转上涨后,有不少用定投的思维来咨询没能上车怎么办。我的建议是先配置后定投。定投是因为不用判断高低?定投也是主张高位清仓再定投,也是主张低位进行单笔投入,只是高低根据盈亏决定的。定投可以微笑曲线?低位没有买足仓位,定投上来后没有盈利多少,反微笑曲线亏损后只能再等下一轮。而且,越是好的指数越能上涨,如央视50指数、基本面50指数等等,如果定投到某某周期指数上,而且是美国不知名的公司构成的资源类的指数上,下跌越买越重,如果不注重资产配置,最终的资产是差的标的占比多,优秀的标的即使没卖,也是因为没有上车多少最终占比很少了。

定投:

定投的品种可以从破净的指数中找,也可以等有机会再定投。不如趁市场好的时候,先整理下资产配置,先做好资产配置再做定投。现金放到货币基金和债券基金储备池里也不错,总是会有机会。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号