-

躁动中景气因子仍是核心,预告对行业景气度有何指引?【天风策略】

徐彪

/ 2020-07-13 14:48 发布

/ 2020-07-13 14:48 发布摘要

核心结论:

1、在近期的几篇报告《极致的结构化背后,哪些能持续?哪些能赶超?》、《Q3核心仍是景气因子,重点关注地产竣工链条》、《季报让诗和远方希望再燃——18大科技细分月报》中,我们都曾提出——

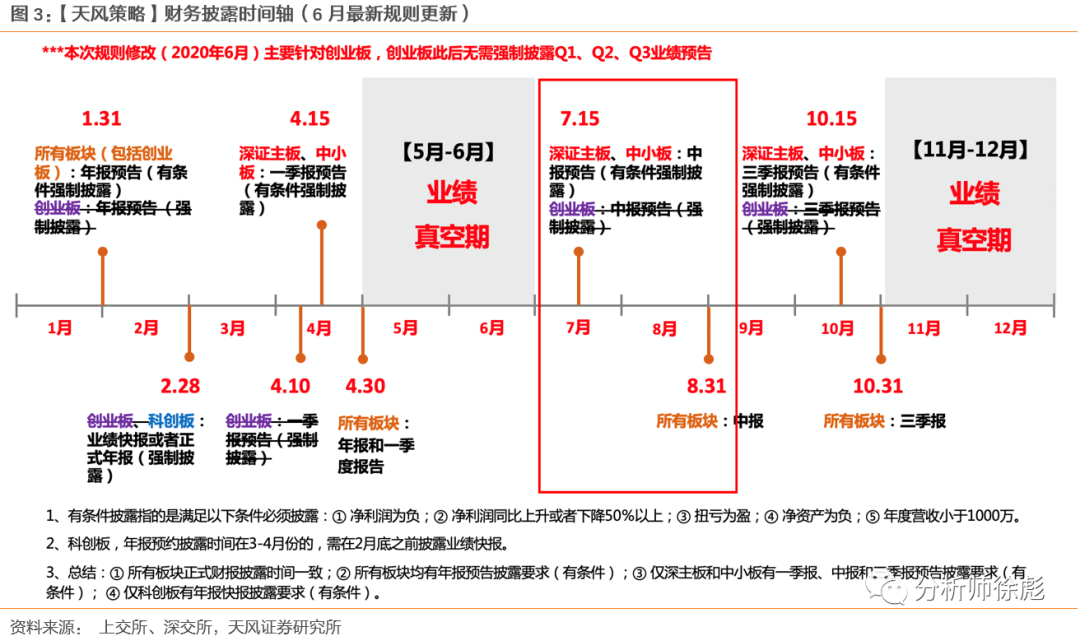

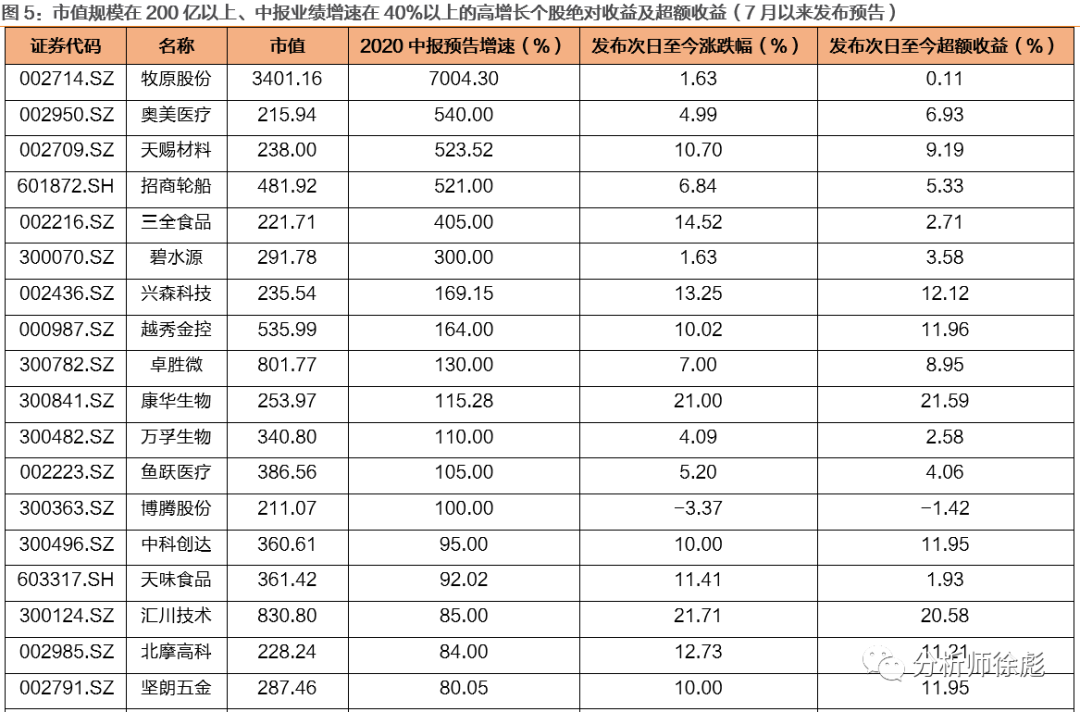

哪怕市场有阶段性风格漂移和高胀的情绪,Q3的核心仍是景气因子,6-8月市场表现和业绩增速表现相关度较高。 2、7月以来中报预报高增长个股绝对收益和超额收益较为显著。考虑到个股的代表性,我们进一步观察市值规模在200亿以上、中报业绩增速在40%以上的高增长个股表现。7月的中报预报发布日至今,上述26只个股中实现上涨的个股比重为96.15%,上涨幅度中位数为10%;跑赢上证综指取得超额收益的个股比重为88.46%,超额收益中位数为6.93%。即使在市场快速上涨、市场风格大幅漂移的7月初,景气因子仍然大概率可以获得超额收益。 3、从发布中报预报个股数量较多、业绩增速中值大于40%个股占比较高的板块来看,数据中心、工业物联网、风电、农药、饲料、医疗器械板块景气度较高; 而从代表性个股中报预报推测,包含养殖、原料药、生物制药、医疗信息化、维生素、机器人、车联网、半导体、信息安全、游戏、装饰建材、肉制品及其他、环卫、光伏、特高压等细分板块也有望迎来高增长。 4、另外,创业板业绩披露规则做了最新修改,变化较大,详见正文业绩披露时间轴。 01

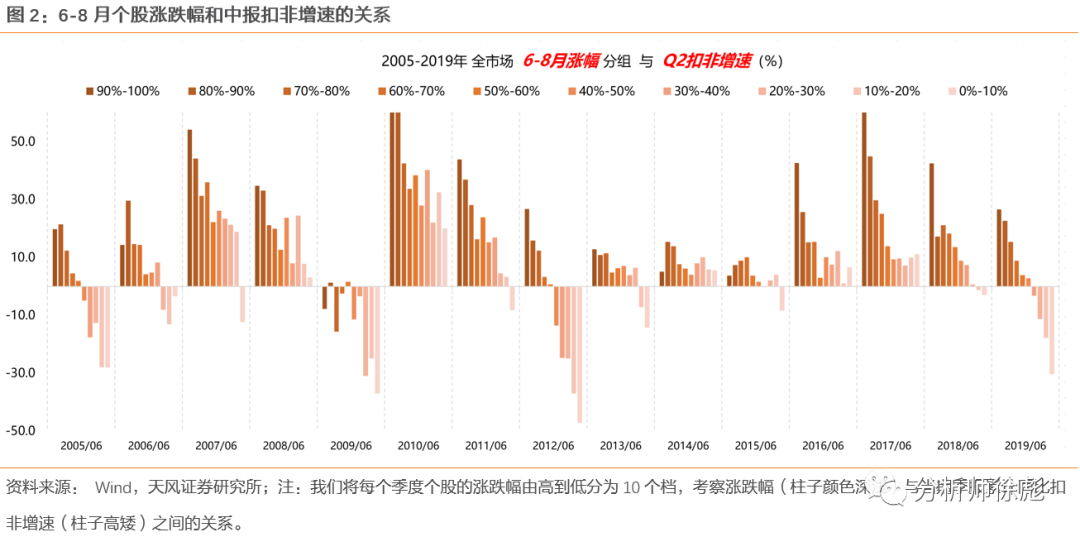

Q3中报窗口期,景气因子是超额收益的重要来源 在近期的几篇报告《极致的结构化背后,哪些能持续?哪些能赶超?》、《Q3核心仍是景气因子,重点关注地产竣工链条》、《季报让诗和远方希望再燃——18大科技细分月报》中,我们都曾提出—— 哪怕市场有阶段性风格漂移和高胀的情绪,Q3的核心仍是景气因子,6-8月市场表现和业绩增速表现相关度较高。 通过个股涨跌幅过去15年的回溯,我们发现,每年4-6月和6-8月,个股涨幅的排名,很大程度上与中报的扣非累计同比增速呈现一个比较好的正向相关性。 也就是说,中报扣非累计增速高的公司,往往在4-8月都有持续不错的表现,尤其是6-8月开始,进入业绩披露的窗口期,高景气的公司跑赢市场和其他公司的概率进一步提升。

02

市场情绪躁动、风格漂移,但当前景气因子仍然发挥了重要作用,并可能持续影响未来一个季度 考虑到较早发布的个股中报预报可能存在较大的偏差,我们选取7月以来发布中报预报的个股作为研究对象来分析业绩因子对个股的作用,并从业绩较好坏个股表现及高增长个股表现两个角度进行分析。 一方面,从业绩预报类型来看,在中报预报发布后业绩预喜个股表现更佳。我们选取预报时间在7月以来的个股,按照业绩续亏、略减、预减、首亏、续盈、略增、预增、扭亏八组进行分类,我们可以显著的看到,在图4的红色方框中,业绩预喜的个股在发布的预报的次日,不管是绝对收益还是超额收益(相对于上证综指)都远胜业绩较差的个股。

另一方面,中报预报高增长个股绝对收益和超额收益较为显著。考虑到个股的代表性,我们进一步观察市值规模在200亿以上、中报业绩增速在40%以上的高增长个股表现。中报预报发布次日日至今,上述26只个股中实现上涨的个股比重为96.15%,上涨幅度中位数为10%;跑赢上证综指取得超额收益的个股比重为88.46%,超额收益中位数为6.93%。由此可见,中报业绩因子引领下代表性个股绝对收益和超额收益非常明显。

综上,不管是业绩好坏个股之间的比较,还是高增长代表性个股的表现,都表明在当前三季度,业绩因子的作用较为显著,即使当市场出现单一风格引领的快速上涨下,业绩因子的作用不会失效。 03

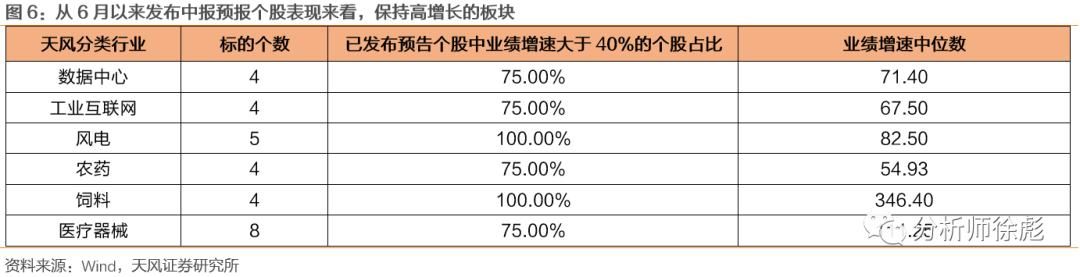

从当前的中报预报看,哪些板块景气度较高? 从目前已发布的中报预报中,按照天风分类行业划分,我们梳理了目前发布4家以上、中报预报增速中值大于40%发布个股比例超过一半的相关行业,数据中心、工业物联网、风电、农药、饲料、医疗器械板块景气度较高。 从目前已发布的中报预报中,按照天风分类行业划分,我们梳理了目前发布4家以上、中报预报增速中值大于40%发布个股比例超过一半的相关行业,数据中心、工业物联网、风电、农药、饲料、医疗器械板块景气度较高。

此外,从目前发布中报预报个股较少的细分板块来看,其代表性个股中报预报高增长,也会在某种程度上对整个板块景气度形成前瞻预判。经过梳理,包含养殖、原料药、生物制药、医疗信息化、维生素、机器人、车联网、半导体、信息安全、游戏、装饰建材、肉制品及其他、环卫、光伏、特高压等细分板块也有望迎来高增长。

04

结论 1.从中报预报业绩好坏个股表现比较、代表性个股绝对收益与超额收益两个角度来看,Q3业绩因子在短期及中长期的影响较为显著,即使在市场快速上涨、市场风格大幅漂移的7月初,景气因子仍然大概率可以获得超额收益。 2.从发布中报预报个股数量较多、业绩增速中值大于40%个股占比较高的板块来看,数据中心、工业物联网、风电、农药、饲料、医疗器械板块景气度较高; 而从代表性个股中报预报推测,包含养殖、原料药、生物制药、医疗信息化、维生素、机器人、车联网、半导体、信息安全、游戏、航运、装饰建材、肉制品及其他、环卫、光伏、特高压等细分板块也有望迎来高增长。 05

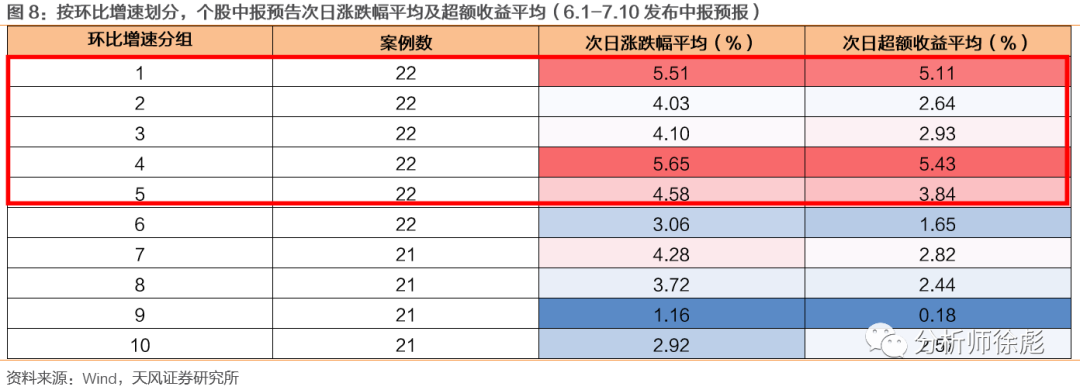

附录 如果按照Q2环比增速从高到低分组,个股表现与Q2业绩增速环比同样存在相关性,且周度表现较日度表现更加明显。我们将符合标准的个股,分成10组,环比增速前10%为第一组,以此类推,中报业绩预报环比增速排名在90%-100%为第十组。 总体来看,环比增速排名靠前的个股,发布预告次日的涨跌幅平均及超额收益都要好于环比增速排名较后的组,如图8中的红色方框。而如果将时间维度拉长到一周来看,环比业绩增速排名靠前的个股周度绝对收益与超额收益与排名靠后的组差距更加明显,业绩增速与个股表现的相关性进一步加强,如图9中的方框。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号